こんにちは。税理士の高荷です。

サラリーマンなどの給与を貰っている人については、会社で年末調整を行うため確定申告をする必要がありません。

しかし、副業としてアフィリエイトなどを行っている場合には、副業の所得が20万円を超えると確定申告をしなければなりません。

そこで今回は、サラリーマン等の給与を貰っている人がアフィリエイトの副業を行っている場合の確定申告書の書き方について解説したいと思います。

実は、サラリーマンによるアフィリエイト所得の確定申告書の書き方は、非常に簡単です。

実際の確定申告書を使用して図解で説明するので、これを機会に是非確定申告書の作成にチャレンジしてみてください。

尚、今回の解説では「所得」という用語が頻繁に登場します。

この「所得」という言葉の定義や確定申告の仕組みが知りたいという人は、下記の記事を参考にしてください。

【確定申告】住宅ローン控除の仕組みと控除額の計算方法【適用要件、手続方法、必要書類など】

平成31年(2019年)4月1日以後に提出する所得税の確定申告書より、給与所得の源泉徴収票等の添付が不要になりました。

詳しくは、こちらの記事をご覧ください。

サラリーマンによるアフィリエイト所得の確定申告書

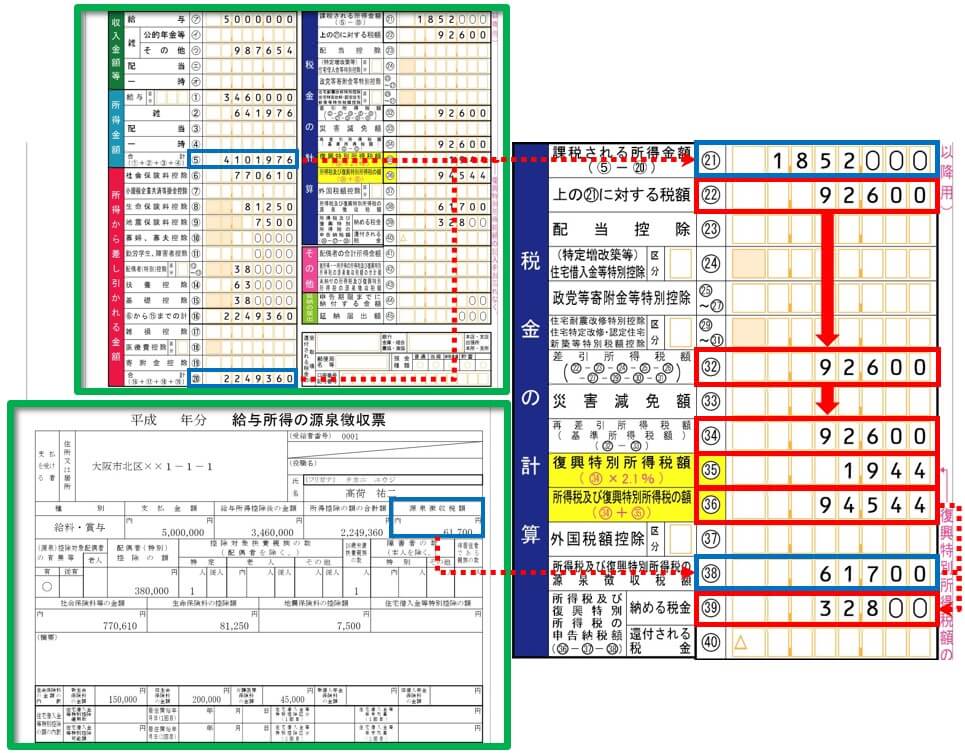

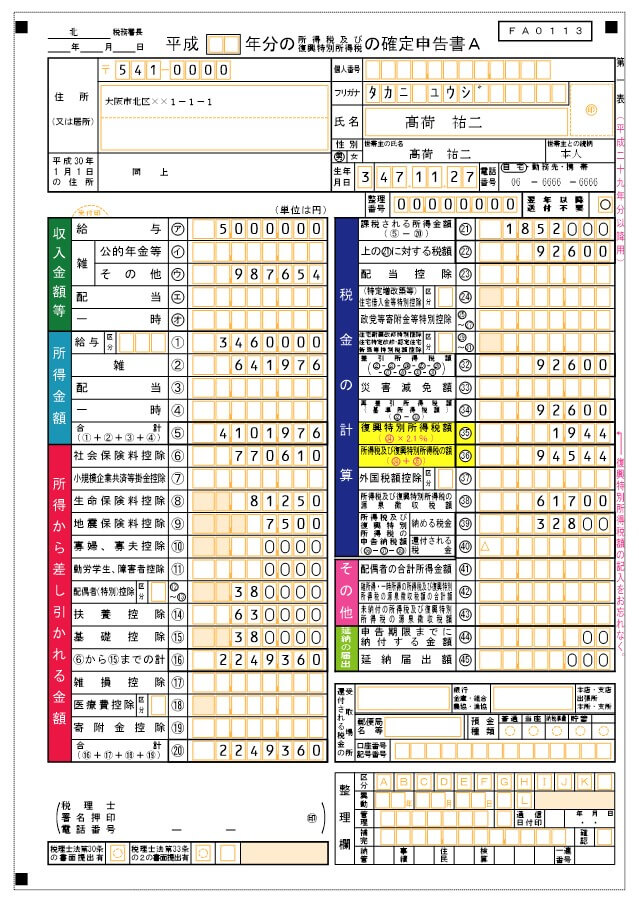

最初に、アフィリエイト所得を加味した確定申告書の完成品を掲載します。

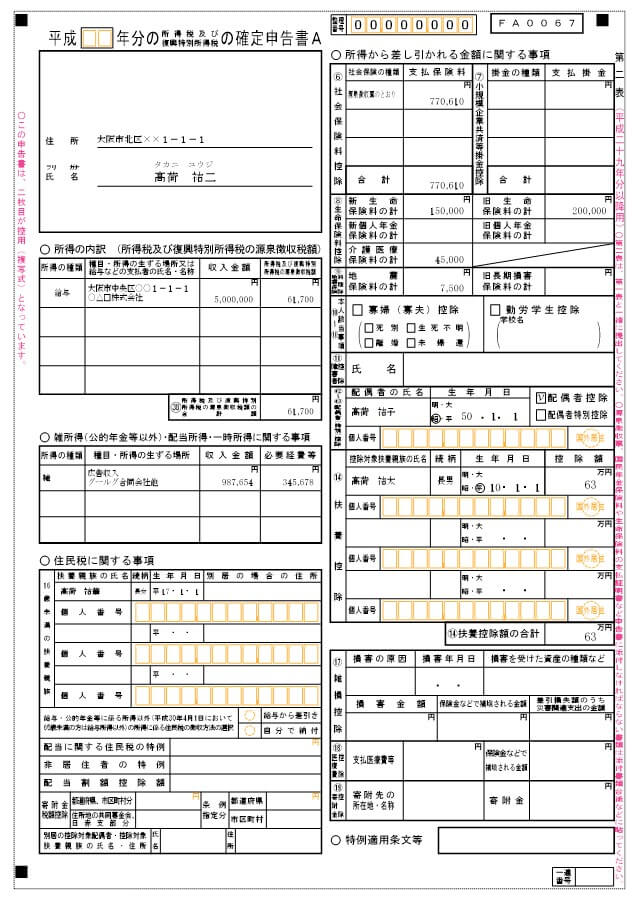

【サラリーマンによるアフィリエイト所得の確定申告書A 第一表】

【サラリーマンによるアフィリエイト所得の確定申告書A 第二表】

上記のように、サラリーマン等の給与を貰っている人がアフィリエイト所得の確定申告をする場合には、2つの書類を作成する必要があります。

- 確定申告書A(第一表)

- 確定申告書A(第二表)

この2つの書類を作成し、添付書類とともに税務署に提出することで、確定申告が完了します。

今回は、この2つの書類を作成する手順や書き方について、詳しく解説していきます。

確定申告書を作成したことがない人でも作成できるように解説しているので、是非参考にしてください。

[su_label]チェック![/su_label]

サラリーマンが副業として行うアフィリエイト所得は雑所得

サラリーマンがアフィリエイトを副業として行っている場合には、所得税の所得の区分は「雑所得」になります。

一部のサイトでは「事業所得」に該当すると記載しているところもありますが、サラリーマンが副業として行っているのであれば、ほぼ100%「雑所得」になると思って下さい。

「開業届」や「青色申告の申請書」を提出しているか否かは、関係ありません。

従って、今回の解説も、次の2つの所得があるサラリーマンについての解説になります。

- 会社から貰っている給与 … 給与所得

- アフィリエイト所得 … 雑所得

尚、所得の区分やアフィリエイト所得が雑所得になる理由などは、こちらの記事で詳しく解説しています。

アフィリエイトの確定申告に参考になると思います。

作成前に準備する書類

確定申告書の書き方について解説する前に、確定申告書を作成するために必要な書類などについて説明します。

サラリーマンがアフィリエイト所得の確定申告書を作成するためには、次の書類等が必要になります。

【サラリーマンによるアフィリエイト所得の確定申告書を作成するために必要な書類等】

- 給与所得の源泉徴収票

- 確定申告をする年分の源泉徴収票

- 平成31年(2019年)に確定申告をするのであれば、平成30年分の源泉徴収票が必要です。

- マイナンバーカードのコピー(表裏両面)

- マイナンバーカードが無い場合には、次の2つを用意してください。

- マイナンバーカードの通知書コピー(マイナンバーが判る面)

- 運転免許書等のコピー

- アフィリエイトの所得金額を計算した計算書など

- アフィリエイトの収入金額を集計した計算書など

- アフィリエイトの必要経費を集計した計算書など

尚、サラリーマンが副業としてアフィリエイトを行っている場合には、アフィリエイトの所得金額が20万円を超えると確定申告が必要になります。

このアフィリエイト所得の計算方法(アフィリエイト収入や必要経費の集計方法)や、確定申告が必要かどうかの判定方法については、下記の記事でまとめています。

参考にしてください。

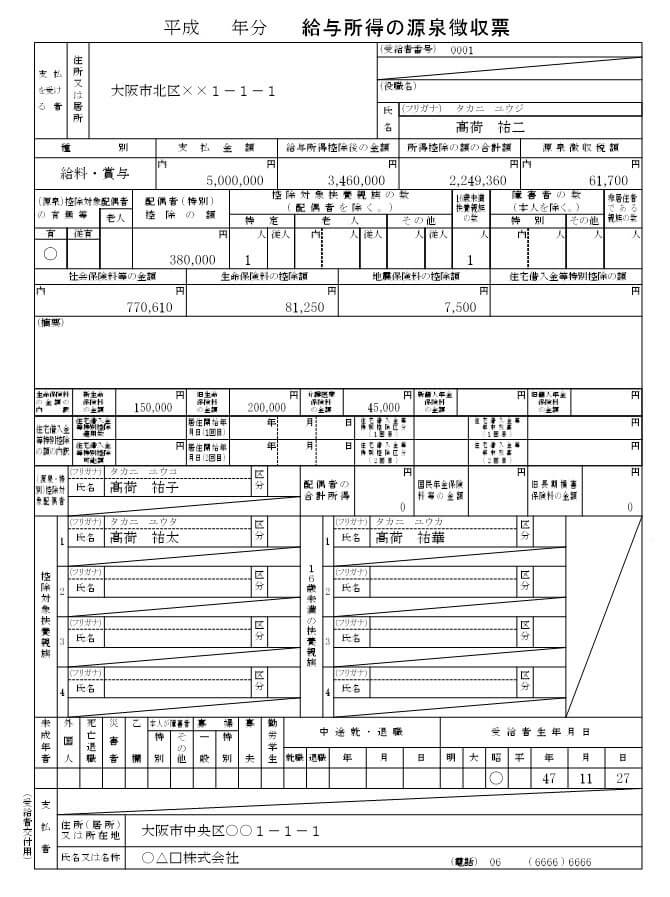

また、上記必要書類等の1.に掲げる「給与所得の源泉徴収票」は、次の書類になります。

年末調整が終わったら、会社から貰えます。

【給与所得の源泉徴収票の見本】

- サラリーマンの場合には、この源泉徴収票の内容に基づいて確定申告書を作成します。

- 平成31年(2019年)の確定申告では、「平成30年分」の源泉徴収票が必要です。

- また、今回の確定申告書の作成は、上記の源泉徴収票の内容に基づいて行います。

確定申告書A(第一表)の書き方と作成手順

それでは、具体的な確定申告書の作成方法の解説に入ります。

最初に、確定申告書A第一表の作成方法から解説します。

確定申告書Aの第一表は、このようになっています。(先ほど掲載したのと同じものです)

【サラリーマンによるアフィリエイト所得の確定申告書A 第一表】

確定申告書Aの第一表は、確定申告書の「表紙」に該当する書類です。

確定申告書が完成したら、作成した書類をまとめてホチキス止めをして、税務署に提出します。

その、まとめた書類の1番上にくるのが、この「第一表」になります。

また、確定申告書「A」とは、確定申告書の種類を表します。

一般的な確定申告に使うのは、次の2種類の申告書です。

- 確定申告書A

- 申告する所得が給与所得や年金などの雑所得、総合課税の配当所得、一時所得のみで、予定納税額(中間申告)のない人が使用する申告書

- 確定申告書B

- 所得の種類に関わらず使用できる申告書

サラリーマンがアフィリエイト所得の確定申告をする場合には、A・Bどちらの申告書を使っても構いません。

しかし、通常は「確定申告書A」の方を使用するため、今回の解説も確定申告書Aを使っています。

尚、確定申告書Aは、下記国税庁のサイトからダウンロードできます。

確定申告書A(第一表)の作成方法①

前述しましたが、今回の解説は下記の源泉徴収票の内容に基づいて進めていきます。

【確定申告書の作成の基になる源泉徴収票】

上記の源泉徴収票の内容について、簡単に説明します。

【○△□株式会社に勤めるサラリーマンの源泉徴収票(給与所得)】

- 年収 … 500万円

- 年末調整済み

- 扶養家族

- 妻(専業主婦)

- 長男(学生)

- 長女(16歳未満)

また、アフィリエイト所得の内訳は、このようになっています。

【○△□株式会社に勤めるサラリーマンのアフィリエイト所得(雑所得)】

- アフィリエイトの所得金額 … 641,976円

- アフィリエイトの収入金額 … 987,654円

- アフィリエイトの必要経費 … 345,678円

これらの、「給与所得」と「雑所得」の内容で、確定申告書を作成します。

細かい点については、その都度解説していきます。

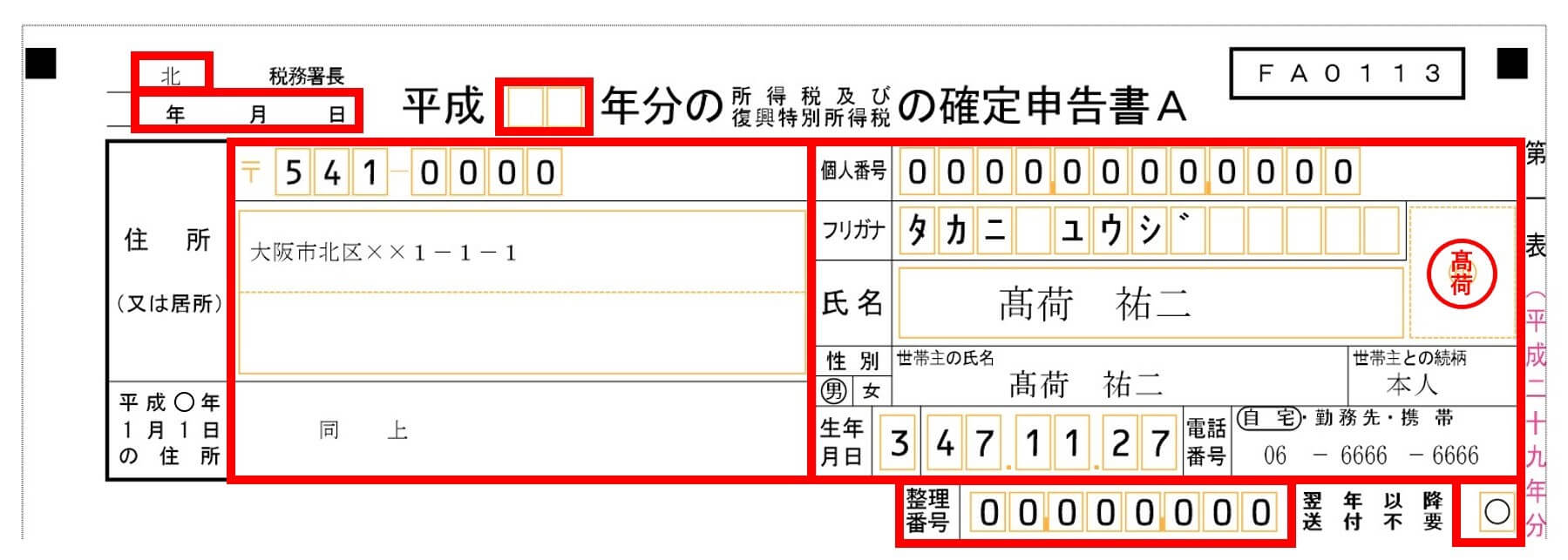

まずは、確定申告書A(第一表)の納税者(確定申告書を提出する本人のことで、以下「納税者」で統一します)の情報等を記入する欄から始めます。

確定申告書A(第一表)の一番上の欄です。

【納税者の住所・氏名欄等の記入】

- 税務署長

- 確定申告書を提出する税務署名を記入します。

- 年月日

- 確定申告書を提出する日付を記入します。

- 記入しなくても構いません。

- 年分

- 確定申告書の年分を記入します。

- 平成31年(2019年)に提出する確定申告書であれば、平成「30」年分になります。

- 住所(注意点1参照)

- 現在の住所を記入します。

- 1月1日の住所欄には、その年の1月1日現在の住所を記入します。

- 平成31年(2019年)に提出する確定申告書であれば、平成31年(2019年)の1月1日です。

- 氏名等

- 個人番号(注意点1参照)

- 納税者のマイナンバーを記入します。

- フリガナ・氏名

- 納税者の氏名とフリガナを記入します。

- 横の「押印(認め印)」を忘れないようにしてください。

- 性別

- 該当する性別に○印を付けます。

- 世帯主及び世帯主との続柄

- 世帯主の氏名と納税者との続柄を記入します。

- 世帯主から見た続柄なので、世帯主が父親であれば「子」や「長男、長女」などになります。

- 生年月日

- 納税者の生年月日を記入します。

- 元号は、次の番号を使います。

- 明治 … 1

- 大正 … 2

- 昭和 … 3

- 平成 … 4

- 電話番号

- 納税者の自宅・勤務先又は携帯の電話番号を記入します。

- 整理番号

- 税務署が各納税者に割り振っている番号です。

- 分からなければ空白で構いません。

- 翌年以降送付不要

- 確定申告書を提出した翌年は、確定申告書の用紙が税務署から送付されます。

- 送付の必要が無ければ〇印を記入します。

- 個人番号(注意点1参照)

【注意点1】

- 住所又は居所について

- 住所又は居所とは、必ずしも住民票の記載地とは限らず、「実際に住んでいる場所」という意味になります。

- また、1月1日現在の住所は住民税の納税に関わってきます。

- 現在の住所地と1月1日現在の住所地が異なる場合には、それぞれ異なる住所を記入してください。

- マイナンバーの記入について

- マイナンバーは必ず記載してください。

- 後述しますが、マイナンバーが判る書類を確定申告書に添付して提出する必要があるためです。

尚、住所又は居所の意味や1月1日現在の住所地の記入が必要な理由等については、こちらの記事で解説しています。

確定申告書A(第一表)の作成方法②

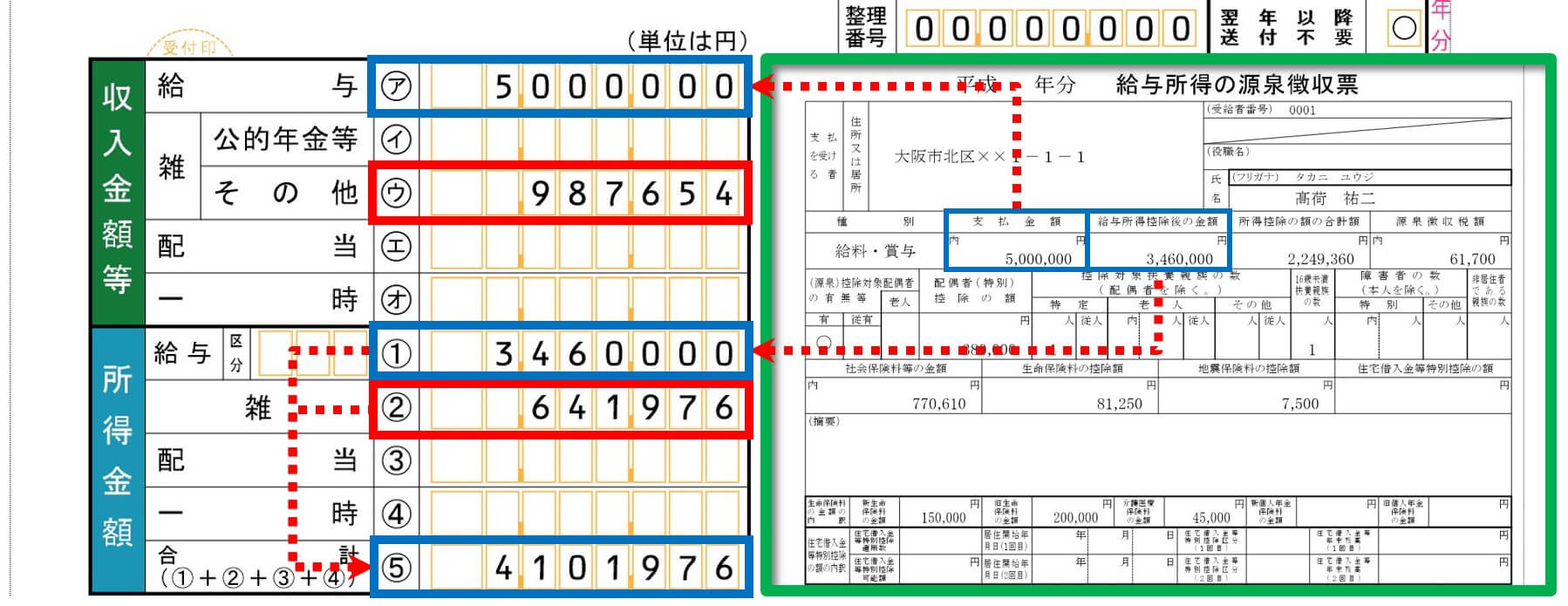

続いては、給与所得と雑所得の数字の記入方法の解説になります。

ここでは、収入金額等と所得金額を記入します。

【収入金額等及び所得金額の記入】

- 収入金額等の㋐欄

- 収入金額等の㋐には、給与の収入金額である「年収」を記入します。

- サラリーマンの年収は、源泉徴収票の「支払金額」欄に記載されている数字になるため、その数字を転記します。

- 上の例では年収500万円なので、「5,000,000」が記入されます。

- 収入金額等の㋒欄

- 収入金額等の㋒には、アフィリエイトの収入金額を記入します。

- アフィリエイト収入は「公的年金等以外の雑所得」の雑所得になるため、「その他㋒」欄に記入します。

- 今回のアフィリエイト収入は987,654円なので、「987,654」が記入されます。

- 所得金額の①欄(注意点2参照)

- サラリーマン等の給与を貰っている人の所得は「給与所得」になるため、「給与①」欄に給与所得を記入します。

- サラリーマンの給与所得は、源泉徴収票の「給与所得控除後の金額」欄の数字になるので、その数字を転記します。

- 上の例では給与所得346万円のため、「3,460,000」が記入されます。

- 所得金額の②欄

- サラリーマンが副業として行っているアフィリエイトの所得は「雑所得」になるため、「雑②」欄にアフィリエイト所得の金額を記入します。

- アフィリエイト所得は、アフィリエイト収入からアフィリエイトの必要経費を引いた金額です。

- 今回のアフィリエイト所得は、次の計算により「641,976」になります。

- 987,654円 - 345,678円 = 641,976円

- 所得金額の⑤欄

- ①欄に記入した給与所得の金額と、②欄に記入した雑所得の金額の合計額を記入します。

- 今回の例では、3,460,000円 + 641,976円 = 4,101,976円になります。

【注意点2】

所得金額の給与欄の右にある「区分」について

この区分欄は、「給与所得者の特定支出控除」の適用を受ける場合に記入します。

この給与所得者の特定支出控除については、ほとんどのサラリーマンは適用を受けません。

従って、記入する必要はありません。

確定申告書A(第一表)の作成方法③

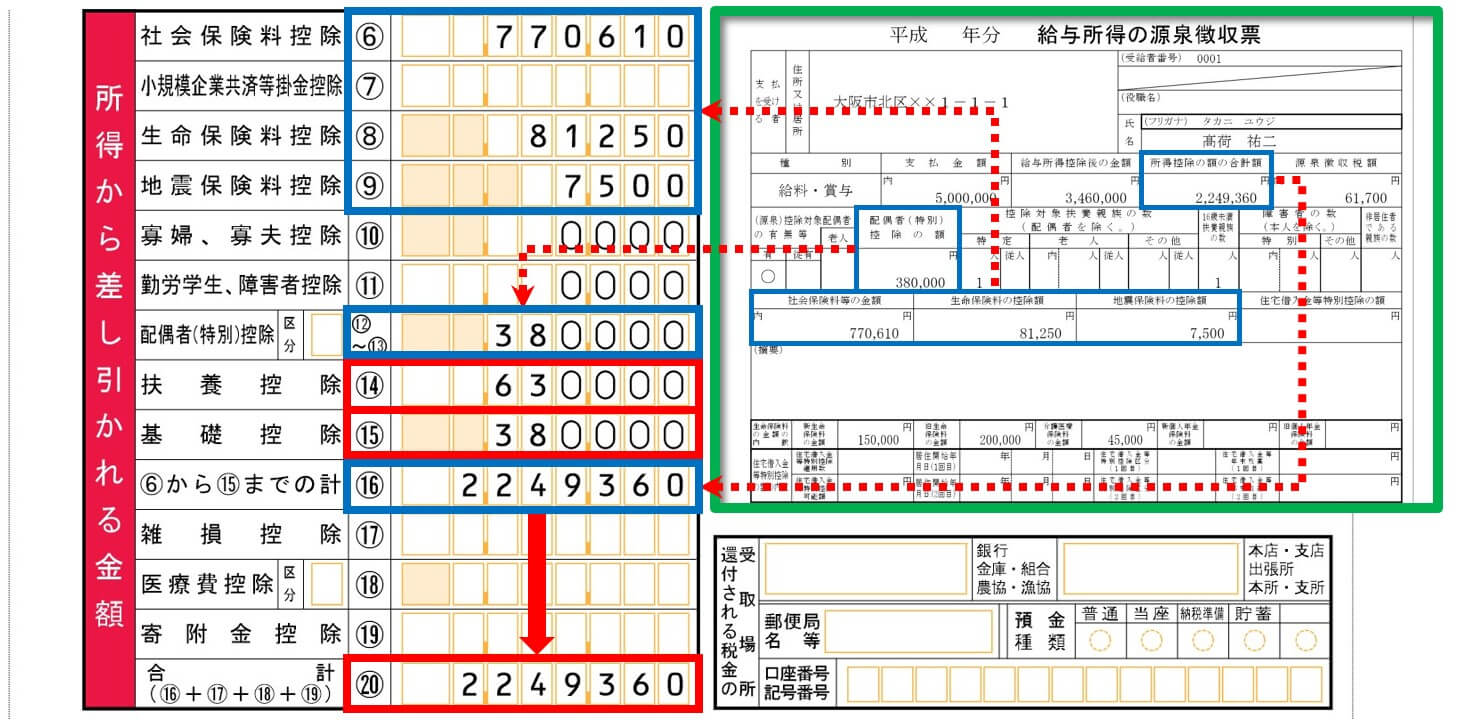

次に、各種の控除額を記入していきます。

【所得から差し引かれる金額の記入】

- ⑥社会保険料控除

- 源泉徴収票の「社会保険料等の金額」の数字を、そのまま記入します。

- 下の⑦小規模企業共済等掛金控除がある場合には、その金額を控除した金額を記入します。

- ⑦小規模企業共等掛金控除

- 源泉徴収票の「社会保険料等の金額」の「内書」の数字を記入します。

- 上の例では、該当する金額はありません。

- ⑧生命保険料控除及び⑨地震保険料控除

- ⑩寡婦、寡夫控除及び⑪勤労学生、障害者控除

- 寡婦(寡夫)控除又は勤労学生、障害者控除の金額を記入します。

- この金額は源泉徴収票には、書いていありません。

- ⑫~⑬配偶者(特別)控除(注意点3参照)

- 源泉徴収票の「配偶者(特別)控除の額」の金額を転記します。

- ⑭扶養控除及び⑮基礎控除(注意点4参照)

- 扶養親族に応じた扶養控除額及び基礎控除額を記入します。

- この金額は源泉徴収票には、書いてありません。

- ⑯合計額(⑥~⑮までの計)

- ⑥~⑮までの合計額を記入します。

- 基本的には、源泉徴収票の「所得控除の額の合計額」の数字と一致します。

- ⑰雑損控除

- 雑損控除の適用があれば、その金額を記入します。

- ⑱医療費控除

- 医療費控除の適用があれば、その金額を記入します。

- ⑲寄附金控除

- ふるさと納税等の寄附金控除があれば記入します。

- ⑳合計

- ⑯~⑲の合計額を記入します。

- 今回は⑰~⑲がないため、⑯の金額がそのまま入ります。

【注意点3】

⑫~⑬配偶者(特別)控除ついて

⑫~⑬配偶者(特別)控除欄の右側の「区分」の記入は、次の要領で記入します。

- 配偶者控除を受ける場合 … 空白

- 配偶者特別控除を受ける場合 … 「1」を記入

【注意点4】

⑭扶養控除及び⑮基礎控除について

≪扶養控除とは≫

納税者に控除対象扶養親族がいる場合には、年末調整や確定申告の際に一定の控除が受けられます。

これを、扶養控除といいます。

扶養親族とは、下記の要件を全て満たす親族の事を言います。

- 配偶者以外の親族(6親等内の血族および3親等内の姻族)または児童福祉法の規定による里子や老人福祉法の規定により市町村長から養護を委託された老人

- 納税者と生計を一にしている

- 合計所得金額が38万円以下である(給与収入103万円以下)

- 青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていないこと又は白色申告者の事業専従者でない

この扶養親族のうち、その年の12月31日現在の年齢が16歳以上の人が、控除対象扶養親族に該当します。

一般の控除対象扶養親族の場合には、38万円の扶養控除が受けられますが、下記に掲げる扶養親族については、控除額の優遇措置が設けられています。

〔老人扶養親族及び特定扶養親族〕

老人扶養親族とは、70歳以上の扶養親族を言い、次の表のように控除額が優遇されています。

尚、老人扶養親族については、さらに同居かどうかで控除額が区別されます。

- 老人扶養親族 … 同居していない

- 同居老人扶養親族 … 同居している

【扶養親族と老人扶養親族の控除額】

年齢 種別 控除額 23歳~69歳 一般の扶養親族 38万円 70歳以上 老人扶養親族 48万円 同居老人扶養親族 58万円

- 年齢は、その年の12月31日の現況で判断します。

また、特定扶養親族と呼ばれる19歳~22歳までの扶養親族についても、老人扶養親族同様に控除額が優遇されます。

【扶養親族と特定扶養親族の控除額】

年齢 種別 控除額 16歳~18歳 一般の扶養親族 38万円 19歳~22歳 特定扶養親族 63万円

- 年齢は、その年の12月31日の現況で判断します。

扶養控除については、こちらの記事が参考になると思います。

【年末調整・給与計算】扶養控除等申告書の書き方と記入例【平成31年(2019年)分】

国外居住親族に係る扶養控除の適用条件【用語の解説から提出書類・手続方法まで】

≪基礎控除とは≫

基礎控除は、誰でも必ず適用できる控除額であり、金額も一律38万円と決まっています。

しかし、2020年からは改正される予定になっており、詳細については下記の記事でまとめています。

確定申告書A(第一表)の作成方法④

所得金額と所得から控除される金額の記入が終わったら、続いては税金(所得税)の金額を計算します。

【税金の計算の記入】

- ㉑課税される所得金額

- 確定申告書A(第一表)の左側の⑤から⑳を引いた金額を記入します。

- 上の例では、「4,101,976円 - 2,249,360円 = 1,852,616円(千円未満切捨)」で「1,852,000」になります。

- ㉒上の㉑に対する税額(注意点5参照)

- ㉑の金額(1,852,000円)に所得税率を掛けて、所得税を計算します。

- 計算方法は(注意点5)で解説します。

- ㉓配当控除

- 配当金に係る配当控除の金額がある場合に記入します。

- 今回の例では、該当する金額がありません。

- ㉔住宅借入金等特別控除

- 住宅借入金等特別控除(住宅ローン控除)がある場合に記入します。

- 年末調整で住宅ローン控除が適用済みの場合には、記入しません。

- 今回の例では、該当する金額がありません。

- ㉕~㉗政党等寄附金等特別控除

- 政党等に対する寄附金特別控除額がある場合に記入します。

- 今回の例では、該当する金額がありません。

- ㉙~㉛住宅耐震改修特別控除ほか

- 住宅耐震改修特別控除額があれば記入します。

- 今回の例では、該当する金額がありません。

- ㉜差引所得税額

- ㉒ -(㉓ ~ ㉛の合計額)が記入されます。

- 今回は㉓~㉛がないため、㉒の金額(所得税の金額)が、そのまま入ります。

- ㉝災害減免額

- 災害減免法による減免額があれば記入します。

- 今回の例では、該当する金額がありません。

- ㉞再差引所得税額

- ㉜の金額(所得税の金額)が入ります。

- ㉝があれば、㉜から㉝を控除した金額を記入します。

- ㉟復興特別所得税額

- 平成49年分までの所得税については、復興特別所得税が加算されます。

- 復興特別所得税は「㉞ × 2.1%」で計算されます。

- 上の例では「92,600円 × 2.1% = 1,944円(小数点以下切捨)」になります。

- ㊱所得税及び復興特別所得税の額

- ㉞ + ㉟ の金額を記入します。

- 上の例では、92,600円 + 1,944円 = 94,544円になります。

- ㊲外国税額控除

- 外国税額控除がある場合に記入します。

- 今回の例では、該当する金額がありません。

- ㊳所得税及び復興特別所得税の源泉徴収税額

- 源泉徴収票の「源泉徴収税額」の金額を転記します。

- 今回の例では、61,700円になります。

- ㊴納める税金及び㊵還付される税金

- ㊱ - ㊳ の金額がプラスになるかマイナスになるかで、次のようになります。

- ㊲があれば、㊱ - ㊲ - ㊳ になります。

- ㊱ - ㊳ がプラスの場合

- ㊴欄に、そのプラスの金額を記入します。

- ㊴欄の金額が、最終の所得税(及び復興特別所得税)の納付金額です。

- この金額(所得税及び復興特別所得税)を納付することになります。

- 今回の例では、32,800円を納付します。

- ㊱ - ㊳がマイナスの場合

- ㊵欄に、そのマイナスの金額を記入します。

- ㊵欄の金額が、最終の所得税(及び復興特別所得税)の還付金額です。

- ここに記入された金額(所得税及び復興特別所得税)が還付されます。

- ㊱ - ㊳ がプラスの場合

尚、税金(所得税)の納付方法及び納付書の書き方については、こちらの記事で解説しています。

【確定申告】所得税の納付書の書き方と記入例【入手方法や納付方法】

【注意点5】

所得税の税率について

確定申告書Aの㉒欄については、次の一覧表を用いて所得税を計算します。

【所得税の速算表】

課税所得の金額 税率 控除額 195万円以下 5% 0円 195万円を超え、330万円以下 10% 97,500円 330万円を超え、695万円以下 20% 427,500円 695万円を超え、900万円以下 23% 636,000円 900万円を超え、1,800万円以下 33% 1,536,000円 1,800万円を超え、4,000万円以下 40% 2,796,000円 4,000万円超 45% 4,796,000円

この表の使い方は、自分の課税所得(確定申告書Aの㉑欄の金額)に対応する税率を掛けてから、控除額を引くことで所得税を計算します。

今回の例であれば、㉑欄の金額が1,852,000円なので、上の表に当てはめると税率が「5%」になり、控除額はゼロで計算します。

1,852,000円 × 5% = 92,600円

従って、92,600円が所得税の金額(㉒欄の金額)になります。

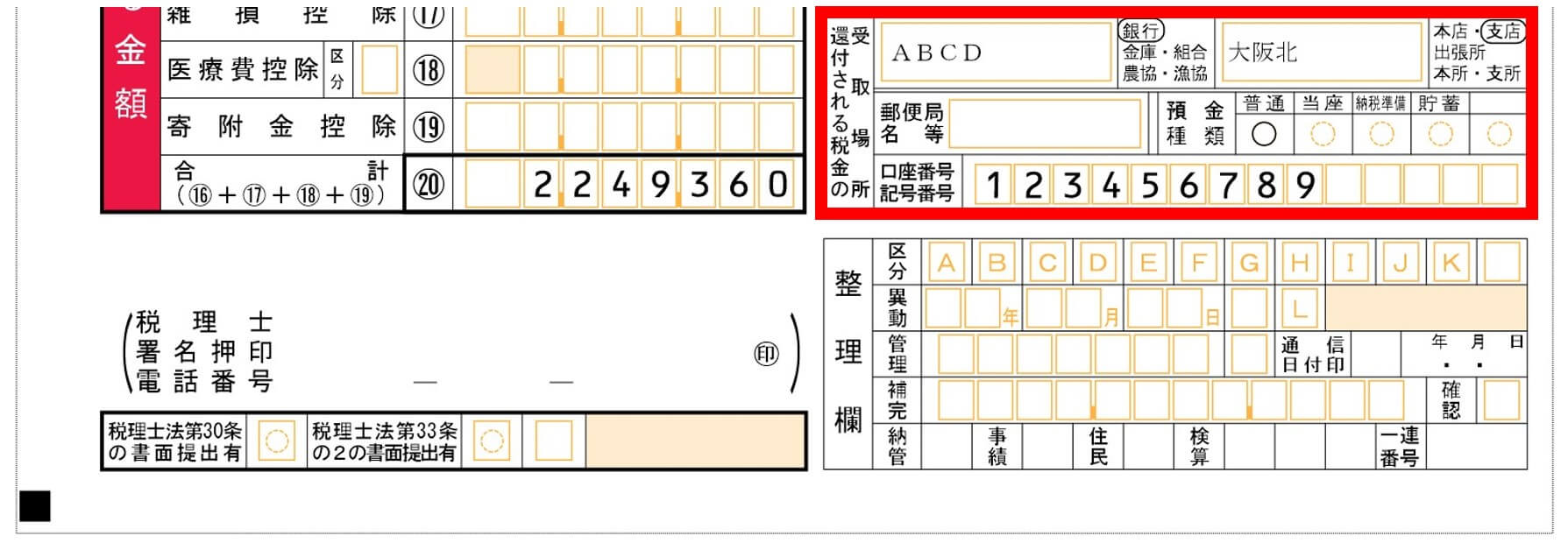

確定申告書A(第一表)の作成方法⑤

確定申告書A(第一表)の最後は、還付される金額を受け取る口座番号等の記入になります。

通常、年末調整済みのサラリーマンが副業(アフィリエイト)の確定申告をした場合には、還付にはならず納付になります。

しかし、例えば医療費控除や寄附金控除などと併用した場合には、還付になるケースも考えられるので、参考として解説します。

所得税の還付金は、口座振込によって受け取ります。

その還付金を受け取る銀行等の口座を、確定申告書A(第一表)に記入する必要があります。

尚、基本的に「納税者本人」の銀行口座でなければなりません。

【還付される税金の受取場所の記入】

- 今回の例のように税金を納付する場合には、記入する必要はありません。

- あくまでも参考資料として掲載しています。

- 金融機関名

- 還付金を受け取る口座の銀行等の名称を記入します。

- 支店名等

- 支店や出張所の名称を記入します。

- 郵便局名等

- 郵便局の口座で受け取る場合に、郵便局名等を記入します。

- 預金種類

- 該当する預金の種類に○印を付けます。

- 口座番号・記号番号

- 銀行等の口座番号又は郵便局の記号番号を記入します。

- 数字は「左詰め」で記入します。

- その他の欄

- 税理士名や整理欄については、記入する必要はありません。

以上で、確定申告書A(第一表)の作成方法の解説を終わります。

尚、確定申告書Aの第二表については、下記の記事で解説しています。

お手数ですが、下記のリンクから参照してください。