こんにちは。税理士の高荷です。

会社の経理事務に欠かせない作業として、給与の処理が挙げられます。

そして、給与の処理と切り離すことができないのが、源泉徴収の事務です。

給与に係る源泉徴収とは、毎月一定の所得税を各従業員の給与から天引きすることを言います。

この天引きされた所得税を「源泉所得税」と呼び、天引きした会社側が一括で納付することになっています。

源泉所得税の納付は、給与を支給する人数によって納付方法が変わります。

- 給与を支給する人数が10人以上

- 源泉所得税を毎月納付する(原則的な納付方法)

- 給与を支給する人数が10人未満

- 源泉所得税を半年に1回納付する(特例的な納付方法)

- 特例的な納付方法を採用するには、所定の届出書を提出する必要があります。

この2つの納付方法のうち、前回の記事で、原則的な方法である毎月納付の源泉所得税の納付書の書き方を解説しました。

従って、今回は、特例的な納付方法である半年に1度納付する源泉所得税の納付書の書き方を解説したいと思います。

但し、源泉所得税(源泉徴収)の対象となるものは、実は相当数あるため、今回は会社経理で頻繁に行われる源泉徴収事務を取り上げて解説したいと思います。

是非、御社の経理事務に役立ててください。(小規模な中小企業を対象とした解説になります)

尚、前回解説した毎月納付の源泉所得税については、こちらを参照してください。

また、源泉所得税の半年納付の届出や令和への改元による影響などについては、下記の記事で解説していますので、こちらも併せて参考にしてください。

源泉所得税の納期の特例の承認に関する申請書の書き方と適用時期の注意点

納付書の書き方の5つのパターン

それでは早速、半年に1度納付する(以下、「半年納付」で統一します)源泉所得税について、その納付書の書き方を解説していきます。

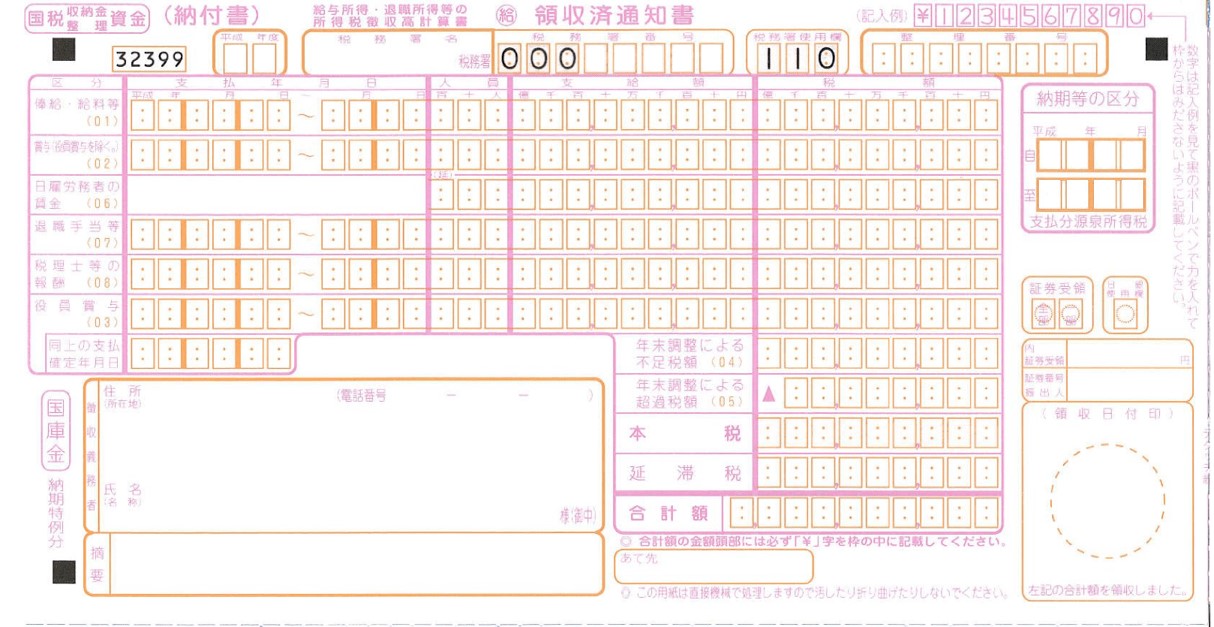

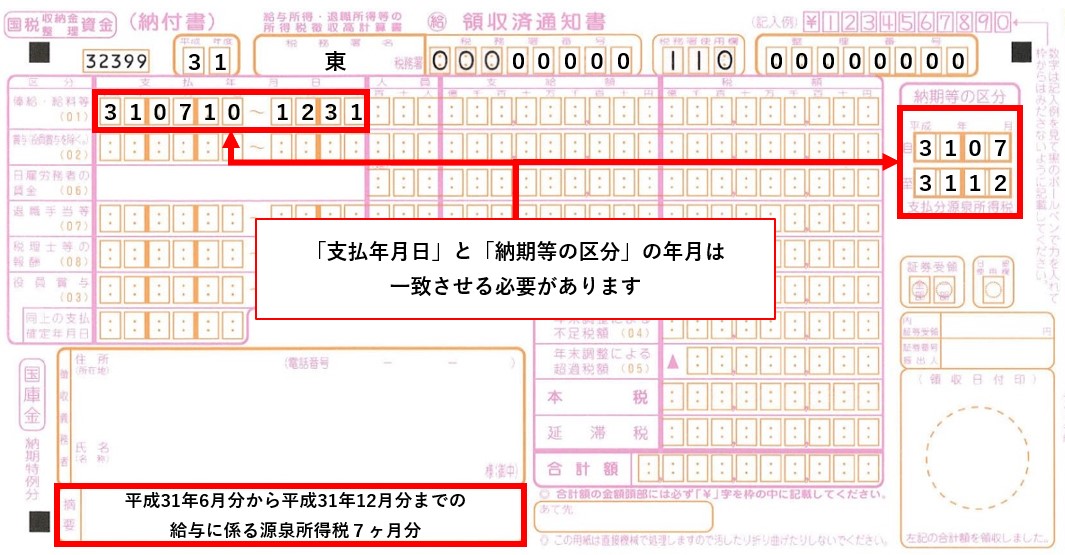

まず、半年納付の源泉所得税の納付書は、次のような様式となっています。

- 正式には「領収済通知書」と言いますが、一般的には「納付書」と呼びます。

- この納付書は少し加工してあるため、実際の納付書とは印字されている内容が異なります。

- 用紙は、3枚の複写式になっているので、少し力を入れて黒のボールペンで記入してください。

- 数字は、右詰めで記入します。

今回の解説は、大きく分けて、次の5つのパターンの納付書の書き方を取り上げます。

- 毎月の給与に係る源泉所得税の記入方法

- 賞与に係る源泉所得税の記入方法

- 日雇労働者に支払う賃金に係る源泉所得税の記入方法

- 税理士等に支払う報酬に係る源泉所得税の記入方法

- 年末調整における源泉所得税の記入方法

これら5つのパターンについて番号順に解説を進めていきますが、その前に、各パターンで共通となる基本事項の記入方法を解説したいと思います。

源泉所得税の納付書の共通事項

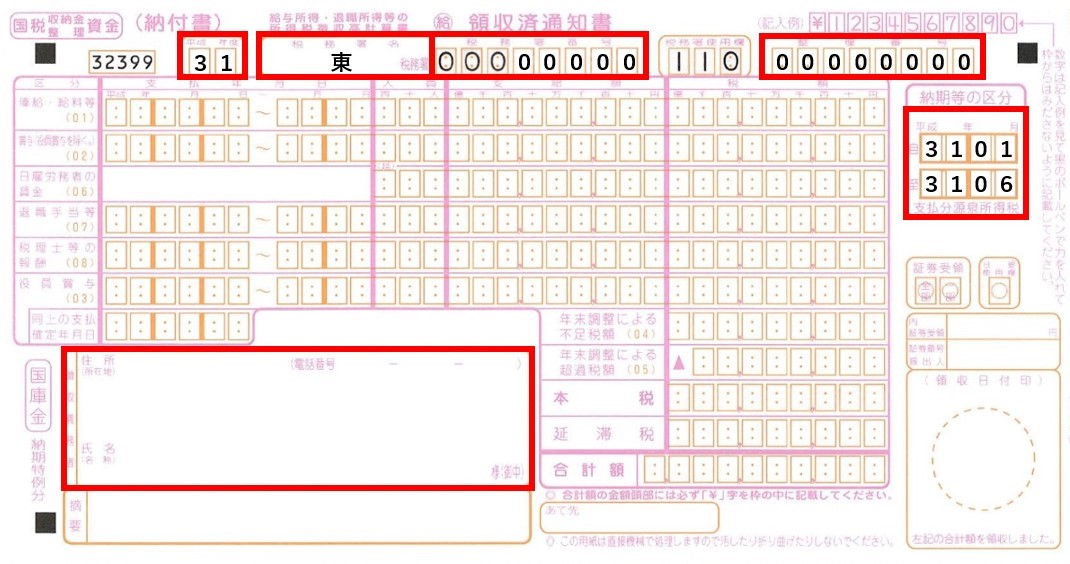

源泉所得税における基本的な共通事項は、次の図の赤枠で囲まれた部分になります。

- 赤枠で囲まれた部分につき、左上の項目から右へ、順番に解説していきます。

- 年度(注意点1参照)

- 源泉所得税を納付する日現在の年度を記入します。

- 「年分(暦年)」ではなく、「年度」で記入するので、後述する【注意点1】を参照してください。

- 税務署で貰った納付書には印字されている場合もあります。

- 税務署名・税務署番号(注意点2参照)

- 所轄の税務署名と税務署番号(000で始まる8桁の番号)を記入します。

- 税務署番号が判らなければ、空欄のままで構いません。

- 通常、税務署で貰った納付書には印字されています。

- 整理番号(注意点2参照)

- 税務署が、各納税者(会社)に割り振っている番号です。

- 判らなければ空欄のままでも大丈夫です。

- 通常、税務署で貰った納付書には印字されています。

- 納期等の区分(注意点3参照)

- 納付する源泉所得税が、「何年何月分から何年何月分まで」かを記入します。

- この欄は、実際に給与を支払った年月を記入するので、間違えないよう【注意点3】を参照してください。

- 住所・氏名(会社名)及び電話番号

- 納税者(会社)の住所、会社名及び電話番号を記入します。

- 源泉所得税の納付書は、法人・個人共通の様式のため、個人事業者であっても同じように記入します。

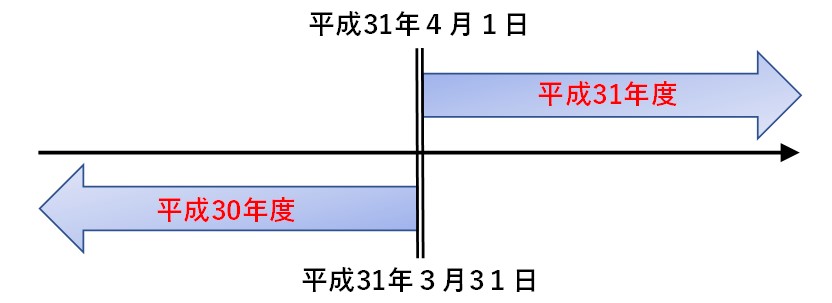

【注意点1】

年度について

納付書の左上にある「年度」は、「実際に納付する日」の年度を記入します。

年度は、4/1~3/31で切り替わるため、暦上の年とは必ずしも一致しないことに注意してください。

例えば、平成31年1月分~6月分の源泉所得税を、平成31年7月10日に納付するのであれば、平成「31」年度になります。

一方、平成31年7月分~12月分の源泉所得税を、平成32年1月20日に納付する場合でも、平成「31」年度と記入します。

平成「32」年度と記入するのは、平成32年1月分~6月分の源泉所得税を納付する時からになります。

さらに、この年度は「実際に納付する日」の年度なので、過去の源泉所得税を納付する場合であっても、納付日現在の年度を記入してください。

つまり、平成30年1月分~6月分の源泉所得税を、平成31年5月16日に納付する場合には、この欄に「31」を記入することになります。(「30」を記入するのではありません)

これは、全ての国税の納付書で共通です。

但し、この年度の記載が間違っていたとしても、特に問題はありません。

後述する、「納期等の区分」と「支払年月日」さえ正しく記入されていれば大丈夫です。

尚、もし源泉所得税の納付が遅れてしまったら、延滞税等の罰金が課されるので気を付けてください。

また、源泉所得税をはじめ、主要な国税の納付期限についは、下記の記事を参照してください。

延滞税等を計算する場合の日数の計算方法【日数速算表とその使い方】

因みに、「年度」に対して「年分」という言葉もありますが、こちらの「年分」は、1/1~12/31までの期間(暦年のこと)を言います。

【注意点2】

税務署番号・整理番号について

全国の税務署には、「税務署番号」と「署番号」という2つの番号が割り振られており、国税の納付書には「税務署番号」を記入することになっています。

但し、国税の場合には、どの税務署の番号であろうと最終的には全て「国」の金庫に入るため、それほど気にする必要はありません。

そのため、納付書においても空欄のままで構わないのです。

尚、全国の税務署の税務署番号・署番号・住所・電話番号及び管轄区域を、下記の記事でまとめているので、参考にしてください。

- 札幌・仙台国税局管内の税務署

- 関東信越国税局管内の税務署

- 東京国税局管内の税務署

- 金沢・名古屋国税局管内の税務署

- 大阪国税局管内の税務署

- 広島・高松国税局管内の税務署

- 福岡・熊本国税局、沖縄国税事務所管内の税務署

また、整理番号は、税務署側が納税者の管理のために割り振っている番号です。

上記の税務署番号同様、国税の納付書にはこの整理番号も記入することになっています。

一部では、この整理番号は必ず記載しなければならないという情報もありますが、私の経験上、整理番号が未記入という理由で納付できなかったことはありません。

従って、整理番号が判らなければ、空欄もままでも大丈夫です。

尚、税務署に問い合わせれば、直ぐに整理番号は判りますが、税務署に問い合わせるのがイヤな場合には、法人税の確定申告書を見てください。

法人税の確定申告書の1枚目の右上に記載されている番号が、整理番号です。

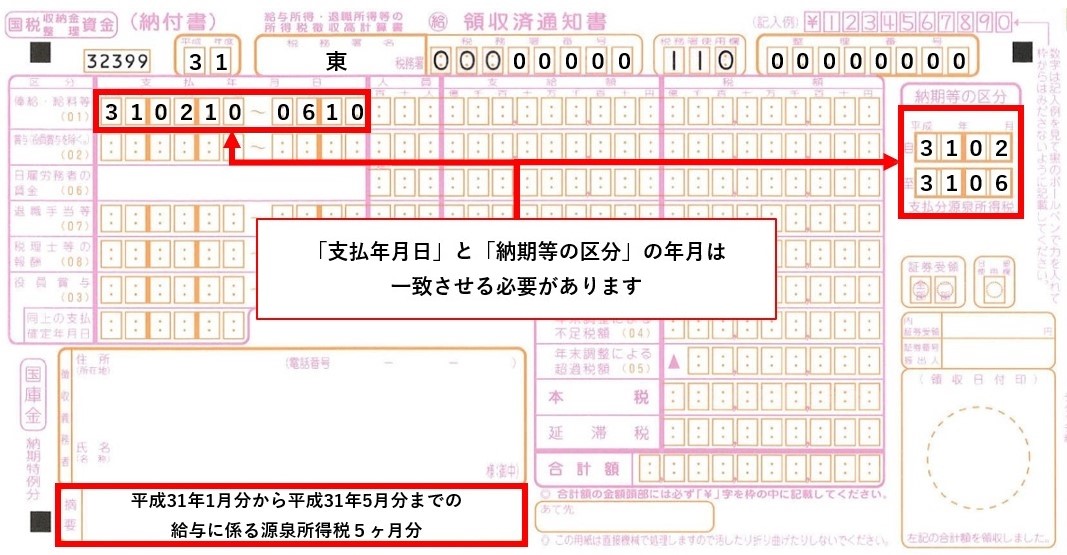

納期等の区分について

「納期等の区分」欄は、実際に給与を支払った年月を記入します。

これは、給与の締め日と支給日が同じ月の場合には問題ありませんが、月を跨いで支給するような給与では注意が必要です。

例えば、給与の締め日が3月31日で、支給日が4月10日のような給与体系であれば、実際に給与を支払う「4月」をベースに考えます。

従って、毎月末締めで、翌月10日払いの給与については、原則として下図のように納期等の区分を記入することになります。

しかし、この納付方法だと、12月10日支給の給与で年末調整をすることになるため、会社にとっては都合が悪いことも考えられます。

「年末調整は12月末締めの給与をもって行いたい」というケースも多いと考えられるため、実務では、次のような納付方法を採用することもできます。

上図の納付書に記載したように、上半期を「5ヶ月」、下半期を「7ヶ月」として納付することも可能です。

但し、上図はあくまでも一例ですので、実際には顧問をしている税理士に相談して決めてください。

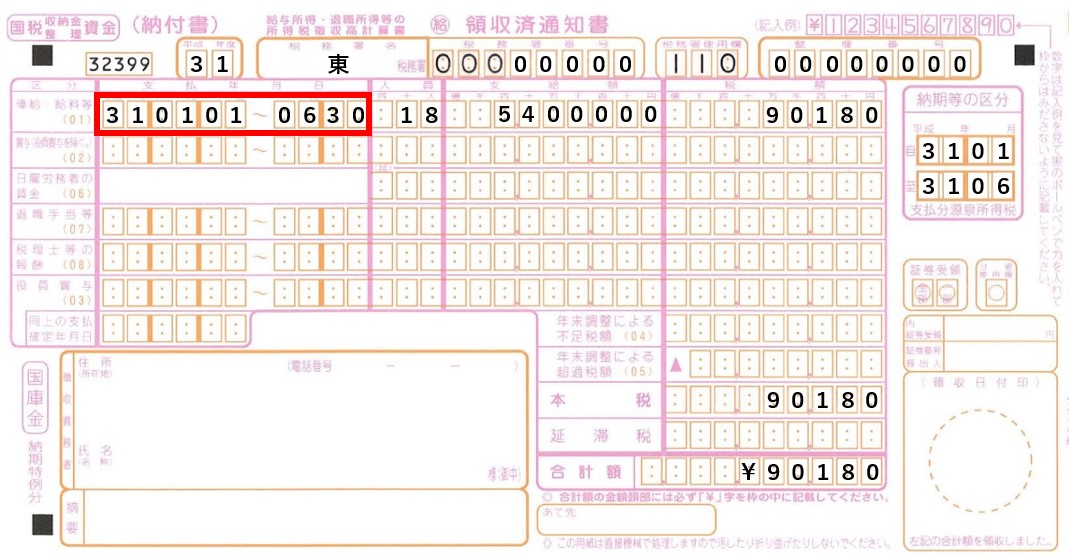

毎月の給与に係る源泉所得税

基本的な共通事項の記入方法の解説が終わったので、続いては、毎月の給与に係る源泉所得税の納付書の書き方を解説します。

- 毎月の給与は、納付書の1番上の段に記入します。

- 赤枠で囲まれた部分につき、左上の項目から右へ、順番に解説していきます。

- 支払年月日

- 納期等の区分に記載した期間のうち、最初と最後の支払い年月日を記入します。

- この欄の年月は、前述した納期等の区分欄の年月と一致します。

- 上図の例では、毎月25日支給の給与の最初(1/25)と最後(6/25)を記入しています。

- 人員

- 上記1.の期間に給与を支払った人数を記入します。

- 同じ月に同じ人に2回支払った場合には、1人としてカウントします。

- 上図の例では、毎月3人×6ヶ月=18人に給与を支払っています。

- 支給額(注意点4参照)

- 上記1.の期間に支払った、非課税手当(通勤手当)を除いた総支給額を記入します。

- 社会保険料を控除する前の金額になるので、注意してください。

- 税額(注意点4参照)

- 上記3.に記載した支給額に係る源泉所得税の合計額を記入します。

- 本税

- 上記4.の税額を、そのまま記入します。

- 合計額

- 上記5.と同じ数字を記入します。

- この合計額の欄のみ、数字の前に「¥」を付けてください。

- この合計額の欄に記載された金額が、実際に納付する源泉所得税です。

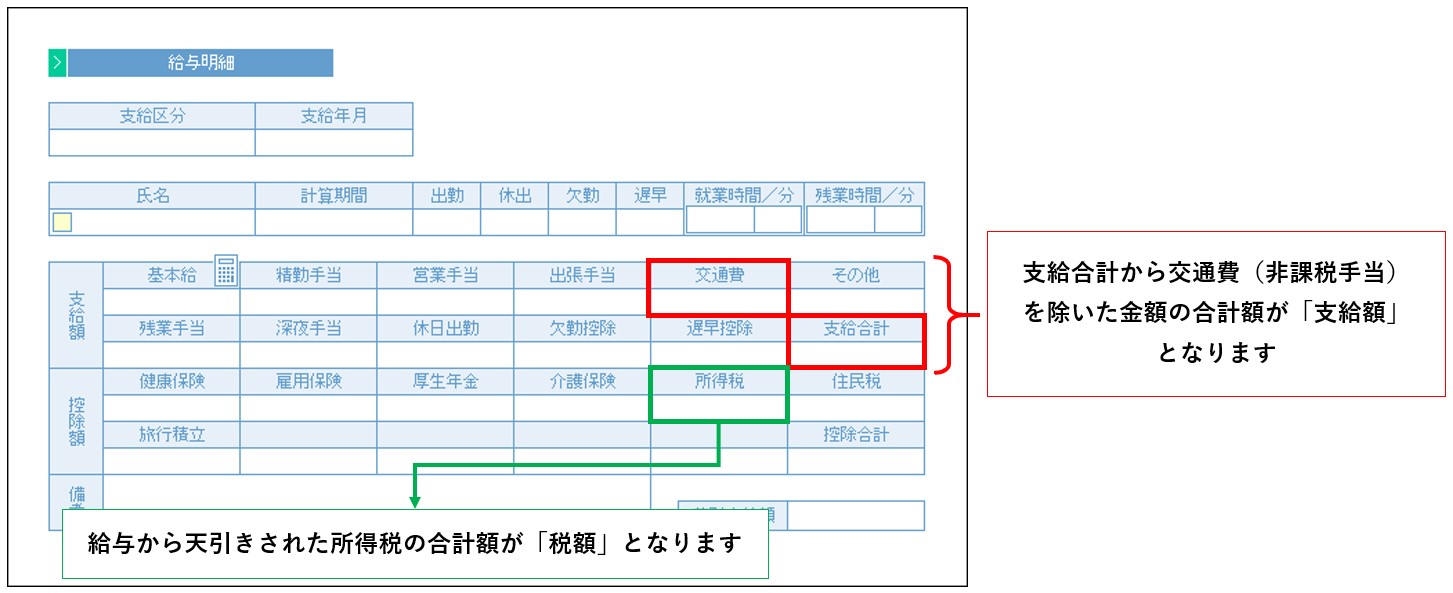

【注意点4】

源泉所得税の納付書に記入する「支給額」と「税額」は、例えば次の図で示す金額になります。

尚、非課税となる交通費(通勤手当)については、下記の記事を参考にしてください。

【源泉所得税の納付書の書き方のコツ】

源泉所得税の納付書で、最も大事な(間違ってはいけない)箇所は、次の2つです。

- 「支払年月日」に記入する年月と「納期等の区分」に記入するの年月

- 源泉所得税の金額

この2つさえ間違えていなければ、他の箇所は少々間違えても問題ありません。

例えば、「支払年月日」であれば、毎月25日支給の給与について、下図のような記入の仕方をしたとしても、問題なく受付(納付)できます。

源泉所得税においては、「年月」さえ合っていれば、「日」は重要視されません。

ですから、「年月」と「源泉所得税の金額」以外の箇所では、さほど神経質にならずに記入してください。

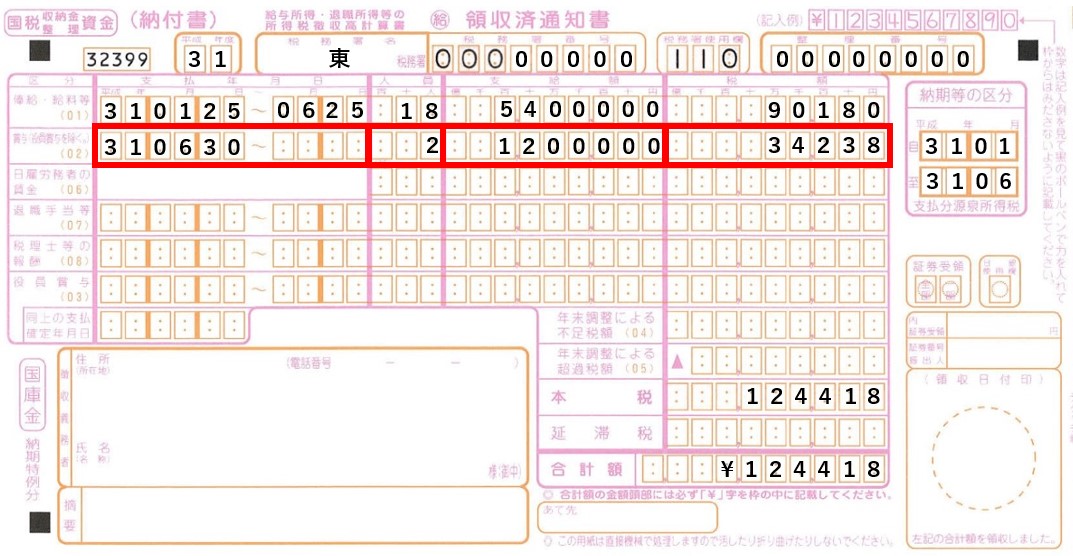

賞与に係る源泉所得税

賞与に係る源泉所得税の納付書の記入方法も、基本的には給与と同じです。

- 賞与の記入欄は、毎月の給与の下の段です。(但し、役員に対する賞与は、この段には記入せず、「役員賞与(03)」の段に記入します)

- 赤枠で囲まれた部分につき、左上の項目から右へ、順番に解説していきます。

- 支払年月日

- 人員

- 上記1.の期間に賞与を支払った人数を記入します。

- 賞与の支払いが1回であればその支給人数を、複数回であれば賞与の支払いごとの支給人数の合計を記入してください。

- 上図の例では、6/30支給の賞与で、2人に支給しています。

- 支給額

- 上記1.の期間に支払った社会保険料を控除する前の、賞与の総支給額を記入します。

- 考え方は、毎月の給与と同じです。

- 税額

- 上記3.に記載した支給額に係る源泉所得税の合計額を記入します。

- 本税及び合計額は、毎月の給与に係る源泉所得税と賞与に係る源泉所得税の合計額を記入します。