こんにちは、税理士の高荷です。

今回は、税法における名義と実態についての解説になります。

本来、会社で使用するものは、会社名義で購入するのが普通です。

しかし、場合によっては法人名義ではなく、個人名義で購入し、それを法人で使用するケースもあるかと思います。

その最たる例が、車です。

法人が、個人所有の車を使用することについては、特に問題はありません。

問題となるのは、その車に係る経費(減価償却費やガソリン代、駐車場代、修理代等)を法人側で計上してしまうことにあります。

そこで今回は、個人所有の車を法人で所有(使用)する方法とその注意点等について、税法における名義と実態の話も交えながら解説したいと思います。

個人名義の車を法人で使用する場合の基本的な考え方

小規模な中小企業にあっては、個人所有の車、特に社長個人が所有している車を、法人で使用するケースが多く見受けられます。

そこで、今回の解説は「社長個人名義の車を、法人で使用している」ことを前提に解説します。

個人名義の車を法人が使うということは、そこに「収益」や「費用」が必ず発生します。

個人名義で買ったものを、わざわざ法人で使う意味はそこにあります。

個人名義の車を使って営業することは、将来の売上に間接的に繋がります。

また、その車を使うことでガソリン代や駐車場代などの直接的な経費が発生します。

この場合、売上に関しては、車の使用と間接的な関係になるため、さほど問題になりません。

しかし、車の使用にあたって直接的に発生する費用に関しては、税務上問題になります。

なぜ税務上問題になるのかというと、法人が経費を計上する際に前提となる事項として、次の2つの要件があるからです。

- 法人の名義であるかどうか(所有要件)

- 法人の事業専用であるかどうか(使用要件)

基本的には、この2つの要件を満たさないと、法人の経費として計上することはできません。

個人名義の車を法人で使用することは、この2つの要件を満たしていないことになります。

【要件1 法人の名義であるかどうか】

車の名義は個人の名義です。

法人の名義ではないため、要件を満たしていません。

【要件2 法人の事業専用であるかどうか】

元々個人名義の車のため、例えば社長個人が私用で使うことがあるかもしれません。

また、法人の事業専用の車として使っていると言っても、それを証明する術がありません。

従って、個人所有の車を法人で使用しても、法人側で車の使用に係る経費は計上できないことになります。

車の使用に係る経費を法人側で計上することは、法人の利益の減少と税金の減少につながります。

そのため、税務署も安易に経費として計上することは認めていないのです。

では、どのようにすれば、法人側で車の使用に係る経費を計上することができるのでしょうか?

そこで、この2つの要件を踏まえたうえで、個人名義の車両を法人で所有(使用)し、且つ法人側で経費として計上する方法を紹介します。

[su_label]コラム[/su_label]

費用だけではなく収益も計上したい場合がある

個人名義の車などを法人で使う場合には、その費用(経費)を法人側で計上したいと考えるものです。

法人の節税のために費用(経費)中心で考えるのは、当然かと思います。

しかし、資産によっては「収益」を法人で計上したいと考える場合もあります。

賃貸目的の不動産などが、それに該当します。

個人所有で不動産所得として所得税の対象となるよりも、法人所有で家賃を受け取って法人税の対象となった方が、税金面で有利になる場合もあるからです。

一般的には「経費」中心で捉えてしまいますが、「収益」を中心に考える場合もあります。

尚、個人の不動産所得のデメリット等については、こちらの記事で解説しています。

個人名義の車を法人で所有(使用)して、経費も計上できる方法①

法人が経費を計上する際に前提となる基本事項として、次の2つの要件があると述べました。

- 法人の名義であるかどうか(所有要件)

- 法人の事業専用であるかどうか(使用要件)

この章では、この2つの要件をクリアするための方法として、一般的に採用されている方法を解説します。

個人名義の車を法人で所有(使用)して、且つその車に係る経費も法人で計上したい場合に採用される一般的な方法は、次の方法です。

【所有と使用の2つの要件を満たす方法】

個人から法人へ、車を売却する方法

上記の方法を採用すれば、車は法人の名義になります。

また、法人の所有物になるため、法人の事業専用の車として使うことにもなります。

従って、法人の所有車として帳簿に載せることもでき、車に係る費用(減価償却費も含めて)は全て法人側で計上することができるのです。

この、個人名義の車を法人へ売却する方法が、最もオーソドックスで確実な方法と言えますが、1つ大きな問題点があります。

【個人名義の車を法人へ売却する際の問題点】

売却価格の決定

売却価格の決定については、適正な金額の設定をしておかないと、税務署から否認されてしまうことも考えられます。

従って、続いては車を売却する際の、売却価格の決定方法について解説します。

売却価格の決定方法

車に限らず個人と法人の間で売買をする際に、最も大事なのはこの売却価格の決定になります。

売却価格は、高く設定しすぎても、低く設定しすぎても、どちらの場合も問題になります。

特に、社長個人と法人の間の売買については、恣意的な売却価格の決定による利益操作(どちらかが得をする方法、又は両者が得をする方法)の余地があるため、適正に見積もった合理的な価格で売買する必要があるのです。

この、適正に見積もった合理的な価格は、次の優先順位をもって決定します。

【車の売買価格の決定方法の優先順位】

- 査定業者の査定価格(時価)

- ネット等で調べた中古車販売(買取)価格

- 簿価

優先順位が高いほど、税務署から否認される確率は低くなります。

1番の査定価格については、この価格が一般的に言われるところの時価に相当するため、この価格であれば税務署に否認されることは、ほぼないでしょう。

また、2番目の中古車販売(買取)価格ですが、これについても「不特定多数の人の間で一般的に取引される市場価格」として、時価相当の取扱いになります。

但し、中古車の販売価格と買取価格は異なることもあるため、複数の価格を参考にして平均値を取るなどの工夫は必要です。(1番も2番もその根拠となる書類や資料は、きちんと残しておく必要があります)

最後に、3番目の簿価の取扱いですが、この簿価については専門家でも意見が分かれるようです。

簿価で売却しても構わないという税理士等もいれば、簿価は否認される可能性が高いという専門家もいます。

私個人としては、この簿価による売却価格の決定はお勧めしません。

それは、次の理由からです。

- 新車の法定耐用年数である6年は、税金を計算するために設定された年数であること

- 新車の法定耐用年数は6年ですが、実生活では2・3年で買換えることも、10年以上乗ってから買換えることも頻繁にあり得るため、この6年という数字が合理的な年数とは思えません。

- 6年以上経った車の簿価は、ほぼゼロになるが、実際に6年落ちの車の価格がゼロということは考えられないこと

- 車の損傷度合いや人気度によって市場価格が異なるため、車種によっては時価と簿価の間に大きな開きが出てしまうこと

- インターネットを使えば誰でも市場価格を調べることができるため、税務署の職員も同様に簡単に調べられること

これらの理由から、簿価が「適正に見積もられた合理的な価格」とは言い難いのです。

そのため、税務署から否認される材料も多く、また利益操作として取られる可能性も高いため、私個人としてはお勧めしません。

できれば、1番か2番の方法で売却価格を決定することが望ましいと言えます。

名義変更ができない場合

上記のように売却価格を決定し、個人から法人へ車を売却することで、法人の所有(使用)に変更することができ、且つ車に係る全ての経費を法人で計上することができます。

しかし、法人への名義変更が可能なケースでは、確かにこの方法が有効ですが、例えばローンや保険の関係で法人の名義に変更することができないケースも考えられます。

そのような場合には、どうしたらいいのでしょうか?

[su_label]コラム[/su_label]

車以外で個人名義のものを法人で使用するケース

法人が使用する個人名義のものは、車だけとは限りません。

例えば、携帯電話(スマホ)などの通信費を考えてみましょう。

社長ひとりで経営する会社や家族経営の会社などでは、法人で使用する携帯電話(スマホ)を個人名義で契約している場合があります。

又、会社で使う携帯電話(スマホ)を、社長名義で一括して契約している場合も考えられます。

そのような場合でも、普通に会社の経費として計上していると思います。

他にも、社長個人名義の預金通帳を、会社の預金通帳として使用している場合もあります。

上記の例は「個人名義」のものを「法人が使っている」ことになりますが、税務調査において、これらのものは基本的には否認されません。

但し、無条件で否認されないわけではありません。

その理由を、次から説明します。

諸々の事情により、個人名義の車を法人名義に変更できない場合には、次の点を考慮して対策を練る必要があります。

【車の名義変更ができない場合に考慮すべき事】

税務署が税務調査の際に何を重視するか?

税務署は、基本的に税法に基づいて税務調査を行います。

そのため、車の名義変更ができない場合には、税務署(税法)が重視することを考えて、対策を取れば良いことになります。

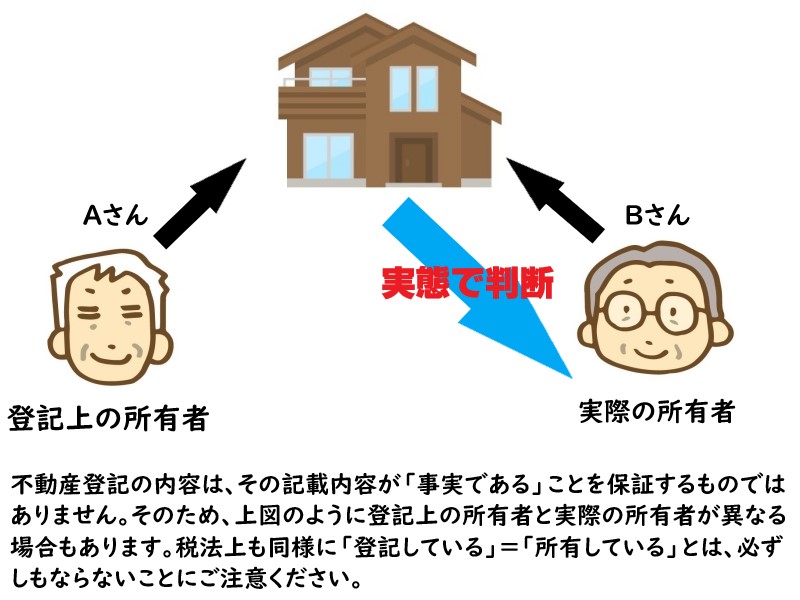

実質所得者課税の原則

税法には、『実質所得者課税の原則』と呼ばれる規定があります。

(実質所得者課税の原則)

第一一条 資産又は事業から生ずる収益の法律上帰属するとみられる者が単なる名義人であつて、その収益を享受せず、その者以外の法人がその収益を享受する場合には、その収益は、これを享受する法人に帰属するものとして、この法律の規定を適用する。

上に掲載したのは、法人税法上の実質所得者課税の原則です。

この実質所得者課税の原則とは、簡単に言うと、次の内容になります。

【実質所得者課税の原則の概要】

実質所得者課税の原則とは、売上や経費について「誰の売上なのか?」「誰の経費なのか?」を判断する際の、基本となる考え方を示した規定です。

実質所得者課税の原則では、次の点を重視して損益の帰属を判定します。

- 実際の所有者は誰か?

- 実際の使用者は誰か?

- 実際に利益を得るのは誰か?

- 実際に経費を使ったのは誰か?

つまり、「名義(名目)上どうなのか?」ということではなく、「実際(実質的)にはどうなのか?」を重視して、課税関係を判断する規定になります。

税務調査で、税務署側が是認(正しい)や否認(間違い)を判断する場合にも、その根底にはこの実質所得者課税の原則があります。

ここで、先ほどの「法人名義に変更することができない車」が登場します。

例え個人名義の車であっても、次の点を重視して「その車が誰に帰属するのか」を判断します。

従って、個人と法人の間で売買がなくても、実質的にその車を法人が所有(使用)していると税務署に認められれば、法人の経費として計上することに何ら問題はありません。

もちろん一番良いのは、『名義人 = 所有者』であることです。

しかし、仮にそうでなくても法人の所有(使用)と認められる方法はあるのです。

【参考】不動産登記における実質所得者の判定

個人名義の車を法人で所有(使用)して、経費も計上できる方法②

前章で解説した、個人名義の車を法人に売却する方法は、下記の要件を2つとも満たすため、最もオーソドックスで確実な方法であると述べました。

- 法人の名義であるかどうか(所有要件)

- 法人の事業専用であるかどうか(使用要件)

この章で解説する方法は、実質所得者課税の原則を使って、上記2つの要件を満たす方法です。

但し、この方法を利用するためには、大事な前提条件があります。

【実質所得者課税の原則を使った方法の条件】

本来、法人名義で購入したかった車を、諸般の事情により個人名義で購入している

例えば、元々法人で使う予定はなく、数年前に社長個人が購入した車を、今になって法人の所有(使用)としたいといったケースでは、この方法は利用できません。

このようなケースでは、個人と法人間の売買の方法を執る必要があります。

あくまでも、法人名義で購入したかったけれども、事情により仕方なく個人名義で購入した場合に利用できる方法なので、注意してください。

前述したとおり、個人名義の車を法人名義に変更できない場合であっても、名義ではなく実質で判断する方法(実質所得者課税の原則)があります。

しかし、いくら実質所得者課税の原則があると言っても、無条件で税務署が認めてくれるわけではありません。

法人が所有(使用)している『実態』を証明する必要があります。

その証明として最も適当な方法は、次に掲げる方法になります。

【実質的に法人の所有(使用)であることを証明する方法】

書面により、個人と法人の「合意書」を作成する方法

この合意書を作成することにより、所有要件と使用要件の2つを一気にクリアすることができます。

続いては、この合意書の作成方法と注意点について解説します。

合意書の作成方法

合意書とは、個人名義の車を法人で所有及び使用することについて、社長個人と法人との間で取り交わす文書になります。

ここでは合意書と言っていますが、同意書や確認書・承諾書等の名称でも構いません。(この記事では「合意書」で統一します)

この合意書は、以下の要件を満たすために作成する書類です。

- 法人の名義であるかどうか(所有要件)

- 法人の事業専用であるかどうか(使用要件)

従って、合意書には、最低限下記の内容を盛り込むようにします。

【合意書の記載事項 例】

- 車両の詳細

- 車両を個人名義にした理由

- 車両を法人の事業にのみ利用する旨

- 車両に関する責任・義務は全て法人が負う旨

- 車両から生じる収益・費用は全て法人に帰属する旨

尚、上記以外の事項は、ケースバイケースで追加してください。

因みに、2番の個人名義にした理由の記載例は、次のようになります。

【合意書に記載する個人名義にした理由例】

○○○の事情があって⾞の名義は社⻑個⼈となっているが、これは便宜上のものであり、真の所有者は会社である。

また、合意書だけでなく、以下の書類も用意できれば尚良いでしょう。

【合意書の他に用意する書類 例】

- 車の請求書や見積書等

- 取締役会議事録

- 総勘定元帳

- 固定資産台帳

- 預金通帳 など

この中では、2番の取締役会議事録は作成しておいた方が良い書類です。

合意書に記載した内容について取締役会議事録で承認することで、より信頼性が高まります。

実質的に法人の所有(使用)とするための注意点

合意書と他の必要書類が用意出来れば、個人名義の車が実質的に法人の所有(使用)と認められる可能性はかなり高くなります。

しかし、1つ大事な注意点があります。

先ほど掲載した【合意書の他に用意する書類 例】を、再度ご覧ください。

【合意書の他に用意する書類 例】

- 車の請求書や見積書等

- 取締役会議事録

- 総勘定元帳

- 固定資産台帳

- 預金通帳 など

この5番目に「預金通帳」が載っています。

なぜ預金通帳が必要なのかというと、次の理由からです。

【預金通帳が必要な理由】

個人名義の車であっても、その購入資金は法人から支出している必要があるため

この方法の前提条件として述べたように、本来は法人名義で買いたかった車を、諸般の事情により個人の名義で購入しているのです。

従って、その車の購入資金は法人が支出していなければなりません。

この、法人が車の購入資金を出している事実を証明するために、預金通帳が必要になるのです。

もし、法人が車の購入資金を出している事実が無ければ、実質的に法人が所有(使用)していると認められるのは難しいと考えてください。

[su_label]チェック![/su_label]

個人名義の車を法人に貸す場合

個人名義の車を法人で所有(使用)する方法として、今回は2つの方法を紹介しました。

実は、個人名義の車を法人で使用する合法的な方法としては、もう1つ次の方法があります。

個人名義の車を、法人へ貸付ける方法

この方法も、インターネットなどで多く取り上げられるオーソドックスな方法です。

しかし、今回紹介した2つの方法と、この法人に貸付ける方法では、決定的に異なる点があります。

それは、次の点です。

- 法人へ売却する方法など(今回の内容)⇒ 法人の所有車になる

- 法人へ貸付ける方法 ⇒ 法人の所有車にならない

この、法人の所有車になるか・ならないかが最大の違いになります。

法人の所有車になる場合(売却)には、その車を法人の帳簿に載せることができ、減価償却を行うことができます。

つまり、減価償却費を経費として計上できるのです。

一方、法人の所有車にならない場合(貸付)には、その車を法人の帳簿に載せることはできません。

そのため、減価償却費も経費として計上できないことになります。(但し、ガソリン代等の車の使用に係る経費は計上できます)

個人から法人へ車を貸し付ける方法としては、次の2つの方法があります。

簡単に、概要だけ説明します。

- 無償で貸付ける場合

- 個人と法人の間で金銭のやり取りは行わない

- 使用貸借契約書を作成する必要がある

- 会社が負担する費用については、契約書に明記する

- 有償で貸付ける場合

- 個人と法人の間で金銭をやり取りを行う

- 賃貸借契約書を作成する必要がある

- 会社が負担する費用については、契約書に明記する

- 個人が受け取る賃貸料は、個人の所得となる

このように、無償の貸付けと有償の貸付けの2つの方法があります。

無償で貸付ける場合には、社長個人の所得は発生しませんが、会社にとっても賃借料を経費にできないという面があります。

有償で貸付ける場合には、会社の賃借料は経費になりますが、その分社長個人の所得が増えるという面があります。

いずれにしろ、今回は「法人の所有(使用)」とする方法の解説なので、この貸付けについては取り上げませんでした。

尚、車についての減価償却や売買取引の会計処理については、こちらの記事でまとめています。

参考にしてください。

以上で、個人名義の車両を法人の所有車として使用する方法についての解説を終わります。