こんにちは。税理士の髙荷です。

以前に、経理担当者や個人事業者が頭を悩ませる会計仕訳として、自動車の購入時の仕訳と売却時の仕訳について解説しました。

今回は、事業を行ううえで欠かせない「給与」に関する仕訳を取り上げて解説したいと思います。

給与の仕訳は毎月発生する処理なので、慣れてしまえば何てことないのですが、経理初心者の人や会計に不慣れな人にとっては、少し難しい仕訳と言えます。

また、会社(個人事業者も含みます)によって、微妙に処理(仕訳)の仕方が違ったりするので、経理として転職した場合などにも戸惑うことがあるかもしれません。

しかし、多少勘定科目が違ったり、仕訳の仕方が違ったとしても基本的な部分さえ押さえておけば、どのようなパターンでも対応できます。

今回の記事では、オーソドックスで簡単な仕訳方法を中心に解説します。

是非、この記事を読んで、給与の仕訳をマスターしてください。

尚、外貨建取引の仕訳や換算方法について、下記の記事で解説しています。

よろしければ、こちらの記事も参考にしてください。

外貨建取引の仕訳方法【資産・負債の換算方法と期末決算時の処理】

給与を支給する場合の基本的な仕訳

それでは、まず給与を支給する際の基本的な仕訳方法から解説します。

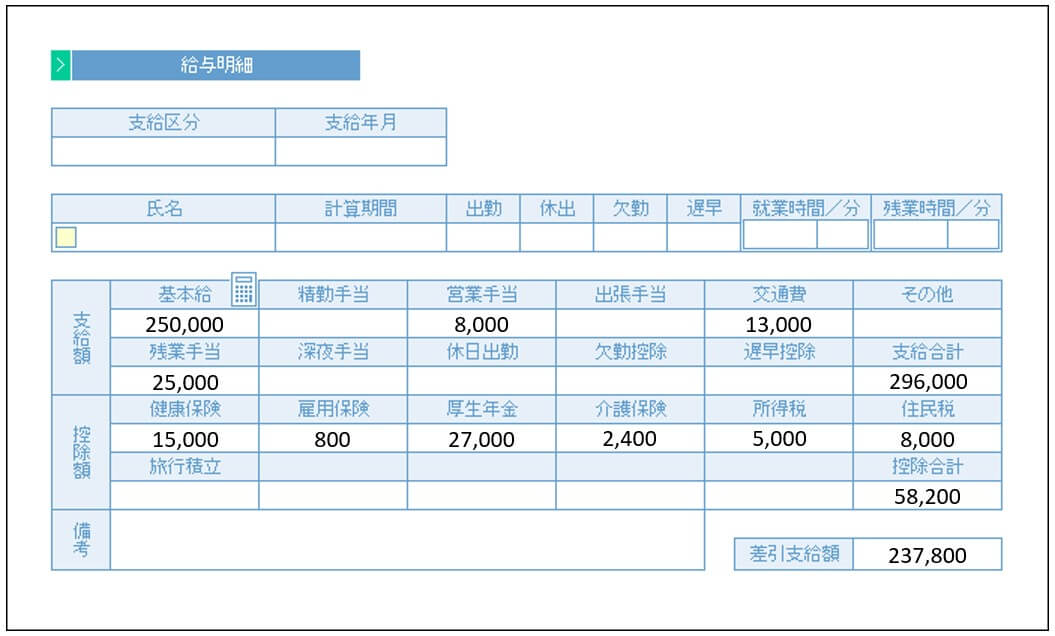

具体的に、下図の給与明細を使って、給与の仕訳を切りたいと思います。(「仕訳をする」ことを「仕訳を切る」とも言います)

【給与明細の見本】

上図の給与明細の仕訳は、下記のようになります。

| 借方 | 貸方 | 摘要 | ||

|---|---|---|---|---|

| 給与手当 | 283,000 | 現金預金 | 237,800 | ○月分給与 |

| 旅費交通費 | 13,000 | 預り金 | 15,000 | 健康保険料 |

| 預り金 | 800 | 雇用保険料 | ||

| 預り金 | 27,000 | 厚生年金保険料 | ||

| 預り金 | 2,400 | 介護保険料 | ||

| 預り金 | 5,000 | 源泉所得税 | ||

| 預り金 | 8,000 | 住民税 | ||

- 借方の「旅費交通費」のみ、消費税の「課税」に該当します。

- 他の勘定科目の消費税は「不課税」です。

- 「預り金」には、補助科目を設定することをお勧めします。

このように、給与を支給する際の仕訳は、4つの勘定科目しか使いません。

- 給与手当

- 旅費交通費

- 現金預金

- 預り金

簡単ですね。

尚、ここでは従業員1名分の給与明細を使って仕訳例を示しましたが、通常は全従業員の総額で仕訳をすることになります。(従業員が少数であれば、ひとりひとり上記の仕訳を切っても構いません)

また、役員に対する給与については、上記仕訳の「給与手当」を「役員報酬(役員給与)」に変更して、別に仕訳を行うのが一般的です。

借方部分の解説

前述した仕訳の内容について、「借方(かりかた)」部分と「貸方(かしかた)」部分に分けて、解説します。

[su_label]チェック![/su_label]

【借方と貸方】

現代の会計では、仕訳において「複式簿記」という方式を採用しています。

複式簿記は、各取引を下記の5項目に分けて仕訳を行います。

- 資産の項目(現金預金や売掛金など)

- 負債の項目(買掛金や借入金など)

- 純資産の項目(資本金など)

- 収益の項目(売上など)

- 費用の項目(仕入や経費など)

複式簿記においては、「資産の項目の増加」及び「費用の項目の増加」を仕訳の左側に計上します。

この仕訳の左側を「借方」と言います。

対して、「負債・純資産の項目の増加」及び「収益の項目の増加」は仕訳の右側に計上し、この右側を「貸方」と呼びます。

また、それぞれの「減少」は、増加とは逆側に計上します。

複式簿記では、「借方」と「貸方」をきちんと区別して計上することも大事ですが、さらに重要なのは、次の点です。

- 借方の合計額と貸方の合計額は、必ず一致する

これは、複式簿記における絶対的なルールです。

従って、借方と貸方の合計額が一致しない場合には、仕訳の方法や金額が間違っていると考えてください。

因みに、借方と貸方は、次のように覚えるのが良いらしいです。

【借方・貸方の覚え方】

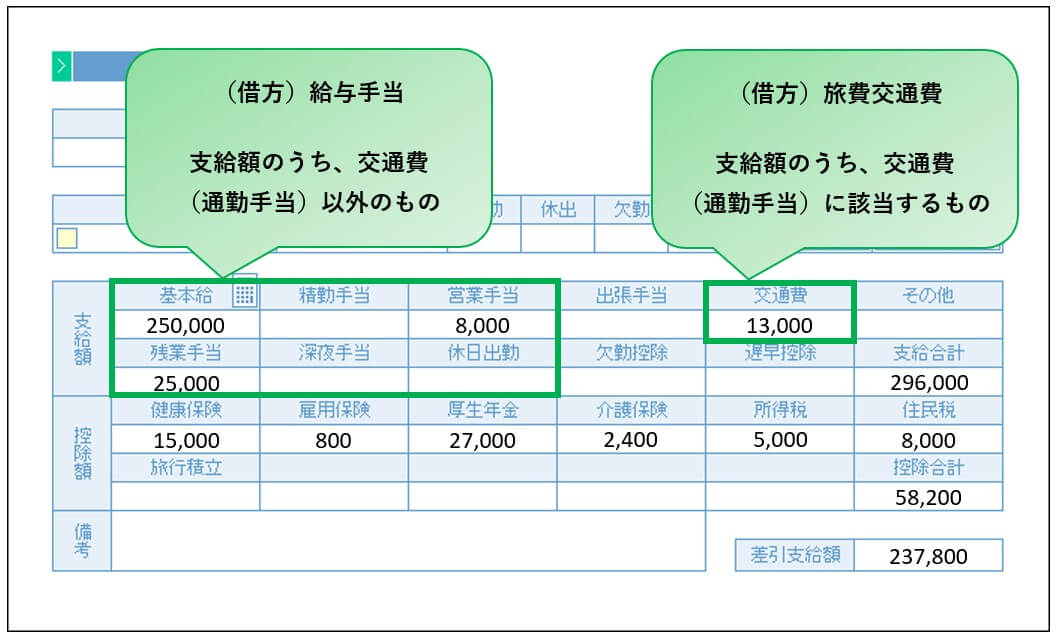

給与の仕訳では借方部分に、支給額と交通費(通勤手当)が計上されます。

【給与明細のうち、借方に計上されるもの】

上図の給明細は、上段部分が「支給額」の項目です。

ここに表示されている基本給、営業手当、残業手当、休日出勤、出張手当、交通費(通勤手当)その他の項目は、仕訳の借方(左側)に計上されます。

また、「支給額」に表示される手当等の名称や内容は、会社によって異なりますが、これらの支給項目は、会社が費用として計上すべきものです。

従って、「費用項目の増加」に該当するため、仕訳の借方に計上されるのです。

前掲した給与の仕訳を見てもらえれば判りますが、「基本給 + 各種手当」を「給与手当」という勘定科目で計上し、「交通費(通勤手当)」は「旅費交通費」などの勘定科目で別に計上します。

これには消費税が掛かる・掛からないが関係しており、「基本給 + 各種手当」は消費税の不課税取引(消費税が掛からない)に該当し、「交通費(通勤手当)」は消費税の課税取引(消費税が掛かる)に該当するためです。

現在では、ほとんどの会社が会計ソフトを使って帳簿を付けているため、消費税の計算(申告)も、それら会計ソフトで作成した帳簿に基づいて行われます。

従って、消費税の計算を正確に行うために、仕訳の段階で「消費税が掛かる取引と掛からない取引」を、きちんと分けておく必要があるのです。

尚、会社によっては、給与の仕訳と交通費(通勤手当)の仕訳を、2本立てで計上しているところもあります。

【給与を支給する際に、通勤手当を分ける仕訳①】

| 借方 | 貸方 | 摘要 | ||

|---|---|---|---|---|

| 給与手当 | 283,000 | 現金預金 | 224,800 | ○月分給与 |

| 預り金 | 15,000 | 健康保険料 | ||

| 預り金 | 800 | 雇用保険料 | ||

| 預り金 | 27,000 | 厚生年金保険料 | ||

| 預り金 | 2,400 | 介護保険料 | ||

| 預り金 | 5,000 | 源泉所得税 | ||

| 預り金 | 8,000 | 住民税 | ||

【給与を支給する際に、通勤手当を分ける仕訳②】

| 借方 | 貸方 | 摘要 | ||

|---|---|---|---|---|

| 旅費交通費 | 13,000 | 現金預金 | 13,000 | ○月分通勤手当 |

このような仕訳の方法であっても、結果的に同じ数字になれば問題ありません。

貸方部分の解説

続いては、貸方部分について解説します。

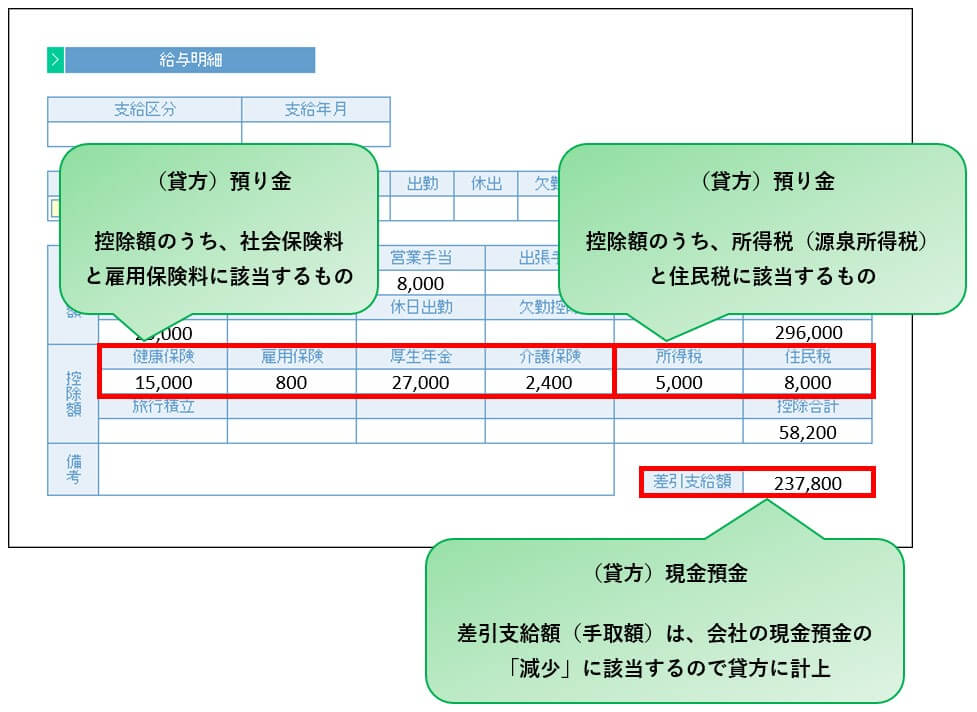

給与の仕訳においては、いわゆる「控除額」が貸方に計上されます。

【給与明細のうち、貸方に計上されるもの】

上図の給与明細の下段が、「控除額」の欄です。

控除額は、通常以下の項目から構成されます。

- 健康保険料

- 厚生年金保険料

- 介護保険料(年齢によって該当)

- 雇用保険料(原則役員は加入できない)

- 所得税(源泉所得税)

- 住民税(特別徴収の個人住民税)

これらの控除項目は、従業員の給与から天引きする項目であり、「預り金」という勘定科目で計上します。

なぜ「預り金」を使うのかというと、これらの控除額は、「いずれ会社から出て行ってしまうお金(会社が支払わないといけないお金)」だからです。(詳しくは、後述します)

さらに、「預り金」は負債の勘定科目に該当するため、負債項目の増加 = 貸方に計上することになります。

また、差引支給額(従業員にとっての「手取額」)は、会社の現金預金(資産の項目)が「減少」する仕訳になるため、「増加(借方)」の場合とは反対の「貸方」に計上します。

尚、健康保険料・厚生年金保険料及び介護保険料の3つを併せて「社会保険料」と呼ぶことが多いのですが、給与の仕訳においても、これら3つをひとまとめにして計上するパターンもあります。

【社会保険料をひとまとめにした仕訳】

| 借方 | 貸方 | 摘要 | ||

|---|---|---|---|---|

| 給与手当 | 283,000 | 現金預金 | 237,800 | ○月分給与 |

| 旅費交通費 | 13,000 | 預り金 | 44,400 | 社会保険料 |

| 預り金 | 800 | 雇用保険料 | ||

| 預り金 | 5,000 | 源泉所得税 | ||

| 預り金 | 8,000 | 住民税 | ||

- 健康保険料(15,000)、厚生年金保険料(27,000)及び介護保険料(2,400)を合算して、「社会保険料(44,400)」として仕訳

このような、仕訳方法を取ったとしても、最終的な数字が変わらず、且つ後述する社会保険料の支払時においても影響が無いため、問題ありません。

但し、他の預り金である「雇用保険料」、「所得税(源泉所得税)」及び「住民税」は、それぞれの支払が異なるため、合算しない方が良いでしょう。

締め日と支給日が異なる場合の仕訳

給与を支払う際の基本的な仕訳は、前述したとおりですが、一般的には給与の「締め日」と「支給日」が異なる会社が多いと思います。

例えば、毎月20締めの25日払いや、毎月末締めの翌月10日払いなど、会社によって様々な支給形態があると思います。

このようなケースでは、「締め日」と「支給日」のそれぞれで、どのような仕訳をしたら良いのでしょうか?

会計及び税務においては「発生主義」という原則に基づいて、収益(売上)・費用(仕入や経費)を計上することになっています。

給与を例に、この発生主義を簡単に説明すると、次のように表現できます。

【発生主義による給与の処理方法】

実際には給与の支払が行われていなくても、給与の支払が確定した時点で、費用(給与)を計上する。

(発生主義について、詳しくは下記の記事を参照してください。)

黒字倒産の仕組みと原因【粉飾決算の手法と信用経済・発生主義の関係】

従って、支給日が到来していないため、実際には給与の支払が行われていなくても、給与の支払が確定した時点(締め日)に、仕訳を行う必要があるのです。

例えば、「末締めの翌月10日支給」の給与で「1月31日締めの2月10日支給」場合の仕訳は、次のようになります。

【締め日(1/31)における給与の仕訳①】

| 借方 | 貸方 | 摘要 | ||

|---|---|---|---|---|

| 給与手当 | 283,000 | 未払給与 | 237,800 | 1月分給与 |

| 旅費交通費 | 13,000 | 預り金 | 15,000 | 健康保険料 |

| 預り金 | 800 | 雇用保険料 | ||

| 預り金 | 27,000 | 厚生年金保険料 | ||

| 預り金 | 2,400 | 介護保険料 | ||

| 預り金 | 5,000 | 源泉所得税 | ||

| 預り金 | 8,000 | 住民税 | ||

- 「未払給与」は、「未払金」や「未払費用」などの勘定科目でも構いません。

簡単ですね。

前掲した【一般的な給与を支給する際の仕訳】の「現金預金」を「未払給与」に変えるだけです。

この「未払給与」という勘定科目は、「まだ支払っていない給与」を意味し、負債の勘定科目に該当するため貸方に計上されます。

そして、支給日(翌月10日)の仕訳は、次のようになります。

【支給日(2/10)における給与の仕訳①】

| 借方 | 貸方 | 摘要 | ||

|---|---|---|---|---|

| 未払給与 | 237,800 | 現金預金 | 237,800 | 1月分給与支給 |

翌月10日の支給日においては、締め日に計上した未払給与を消す仕訳を切るだけなので、難しくありません。

また、このような仕訳をすることによって、1月分の給与が「1月分の費用(経費)」として計上され、正しい月次損益の計算が可能になるのです。

尚、上記の「末締めの翌月10日支給」の給与については、次のように仕訳をすることもできます。

【締め日(1/31)における給与の仕訳②】

| 借方 | 貸方 | 摘要 | ||

|---|---|---|---|---|

| 給与手当 | 283,000 | 未払給与 | 296,000 | 1月分給与支給 |

| 旅費交通費 | 13,000 | 1月分通勤手当 | ||

- 締め日の時点では、給与の総額と交通費(通勤手当)を未払計上して、控除額(社会保険料等)についての仕訳は行いません。

【支給日(2/10)における給与の仕訳②】

| 借方 | 貸方 | 摘要 | ||

|---|---|---|---|---|

| 未払給与 | 296,000 | 現金預金 | 237,800 | 1月分給与 |

| 預り金 | 15,000 | 健康保険料 | ||

| 預り金 | 800 | 雇用保険料 | ||

| 預り金 | 27,000 | 厚生年金保険料 | ||

| 預り金 | 2,400 | 介護保険料 | ||

| 預り金 | 5,000 | 源泉所得税 | ||

| 預り金 | 8,000 | 住民税 | ||

- 支給時の仕訳で、各控除額を預り金として計上します。

どちらの仕訳でも構いませんが、月を跨ぐ場合には①の仕訳の方が分かりやすいでしょう。(後述する「社会保険料」と「源泉所得税・住民税」において、何月分かが把握しやすいため)

因みに、「20日締めの25日支給」の場合であっても、基本的には上記のように「未払給与」を使った仕訳をしますが、このケースでは締め日と支給日が「同じ月」になります。

従って、25日の支給日に、前掲した【一般的な給与を支給する際の仕訳】を切っても差し支えありません。

社会保険料支払時の仕訳

さて、前章までで給与の仕訳が確認できたので、続いては社会保険料等を支払った際の仕訳について解説します。

社会保険料や源泉所得税などの給与から天引きされる控除項目は、本来従業員本人が支払うべきものです。

しかし、個々の従業員の手続の煩雑さや、各役所の事務手続きの簡素化等を考慮して、会社が従業員に代わって一括して支払うこととされています。

ですから、会社にとっては自分のお金ではなく、従業員から預かっているお金であり、いずれ必ず出ていくお金として「預り金」で処理しているのです。

社会保険料(健康保険料、厚生年金保険料及び介護保険料)は、下記のような構成になっており、下の1.と2.を併せた総額を、毎月国(年金事務所)に支払います。

- 社会保険料の会社負担分

- 会社が負担するため、直接会社の経費として計上します。

- 社会保険料の従業員負担分(預り金部分)

- 従業員が負担するため、預り金を減らす処理をします。

それでは、実際の仕訳を使って見ていきましょう。

【1月25日 給与支払時の仕訳】

| 借方 | 貸方 | 摘要 | ||

|---|---|---|---|---|

| 給与手当 | 283,000 | 現金預金 | 237,800 | 1月分給与 |

| 旅費交通費 | 13,000 | 預り金 | 15,000 | 健康保険料 |

| 預り金 | 800 | 雇用保険料 | ||

| 預り金 | 27,000 | 厚生年金保険料 | ||

| 預り金 | 2,400 | 介護保険料 | ||

| 預り金 | 5,000 | 源泉所得税 | ||

| 預り金 | 8,000 | 住民税 | ||

【1月31日 社会保険料支払時の仕訳】

| 借方 | 貸方 | 摘要 | ||

|---|---|---|---|---|

| 法定福利費 | 44,800 | 現金預金 | 89,200 | 12月分社会保険料(会社負担分) |

| 預り金 | 15,000 | 12月分社会保険料(従業員健康保険) | ||

| 預り金 | 27,000 | 12月分社会保険料(従業員厚生年金) | ||

| 預り金 | 2,400 | 12月分社会保険料(従業員介護保険) | ||

- 社会保険料は、会社負担分と従業員負担分がほぼ半々の金額になりますが、ピッタリ半分ずつにはなりません。(会社負担分には「児童手当拠出金」というものが含まれているため)

この仕訳により、会社負担分(法定福利費分)のみが会社の経費になり、1/25に預かった預り金(社会保険料分)は、ゼロになります。

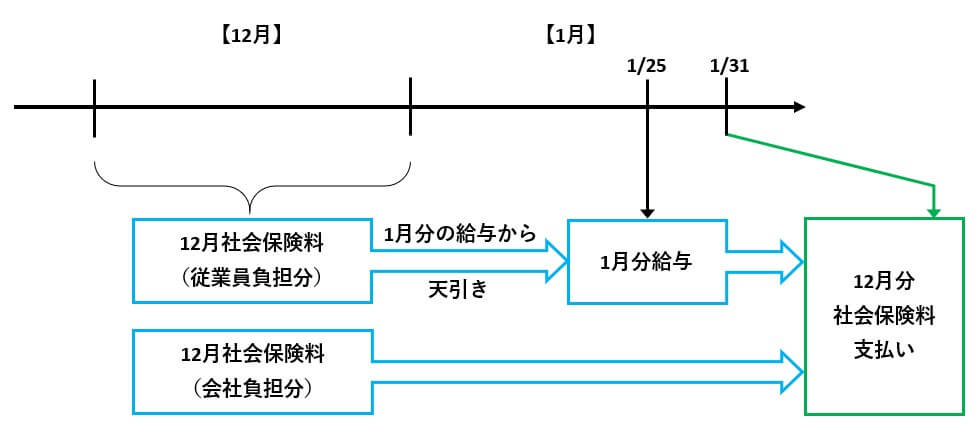

上記の仕訳を見てもらえれば判りますが、1/31に支払っている社会保険料は「12月分」の社会保険料です。

社会保険料は、給与支払時(又は締め日)に「前月分」の社会保険料を預かって、末日に「前月分」の社会保険料を支払うのが原則となっています。(仕訳には記載していませんが、上記の1/25付の仕訳で預かっているのも12月分の社会保険料です)

【社会保険料支払の仕組み】

このような社会保険料の支払方法を「翌月徴収・翌月納付」と言います。

但し、会社によっては「当月分の社会保険料を、当月分の給与から天引きし、翌月末に納付する」方法を採用しているところもあります。(これを「当月徴収・翌月納付」と言います)

一般的には、どちらの方法を採用しても良いと思われているようですが、法律上は「翌月徴収・翌月納付」が原則のようです。

ただ、実際には「当月徴収・翌月納付」を採用している会社も多く、国(年金事務所)としては、どちらの方法であっても「きちんと支払ってくれればそれでOK」というスタンスなのでしょう。

尚、給与から天引きされる社会保険料について、下記の記事で解説していますので、併せて参考にしてください。

給与から天引きされる社会保険の仕組み【健康保険・介護保険・厚生年金・雇用保険】

給与から天引きされる社会保険料の計算方法【健康保険・介護保険・厚生年金・雇用保険】

所得税と住民税支払時の仕訳

次に、所得税(源泉所得税)と住民税を支払った際の仕訳について解説します。

まず、所得税ですが、再三カッコ書きで記載しているとおり、一般的には「源泉所得税」という名称で呼ばれます。

しかし、その実態は、単なる「所得税」です。

会社が給与から所得税を天引きして、従業員の代わりに納付することを「源泉徴収」と言いますが、「源泉徴収」される「所得税」なので、「源泉所得税」と呼ばれています。

この源泉所得税は、原則として毎月納付しなければならず、当月分の源泉所得税を翌月の10日までに納付します。

つまり、1月分の源泉所得税は、2月10日までに納付しなければなりません。

尚、一定の要件を満たせば、毎月納付ではなく、半年に1回の納付に変更することも可能です。

詳しくは、下記の記事をご覧ください。

源泉所得税の納期の特例の承認に関する申請書の書き方と適用時期の注意点

また、住民税(特別徴収)も、源泉所得税と同じく、当月分の住民税を翌月の10日までに納付します。

因みに、住民税の特別徴収も半年に1回の納付にすることができますが、国税(源泉所得税)とは制度が異なるため、各地方自治体へお問い合わせください。

住民税の納付方法には「特別徴収」と「普通徴収」があります。

それぞれの納付方法については、下記の記事を参考にしてください。

所得税(源泉所得税)と住民税の仕訳は、次のようになります。

| 借方 | 貸方 | 摘要 | ||

|---|---|---|---|---|

| 給与手当 | 283,000 | 現金預金 | 237,800 | 1月分給与 |

| 旅費交通費 | 13,000 | 預り金 | 15,000 | 健康保険料 |

| 預り金 | 800 | 雇用保険料 | ||

| 預り金 | 27,000 | 厚生年金保険料 | ||

| 預り金 | 2,400 | 介護保険料 | ||

| 預り金 | 5,000 | 源泉所得税 | ||

| 預り金 | 8,000 | 住民税 | ||

【2月10日 源泉所得税・住民税支払時の仕訳】

| 借方 | 貸方 | 摘要 | ||

|---|---|---|---|---|

| 預り金 | 5,000 | 現金預金 | 5,000 | 1月分源泉所得税 |

| 預り金 | 8,000 | 現金預金 | 8,000 | 1月分住民税 |

尚、社会保険料とは異なり、所得税(源泉所得税)も住民税も「当月分」を預かり、「当月分」を翌月10までに納付します。

雇用保険料に関する仕訳

最後に、雇用保険料に関する仕訳を解説します。

実は、雇用保険料に関する仕訳方法は、少々複雑です。

と言いますか、雇用保険に関する制度そのものが、複雑なのです。

雇用保険は、労働保険という制度に含まれる保険です。

労働保険には、次の2種類の保険があり、それぞれ次のような内容になっています。

- 労災保険

- 従業員が業務上や通勤上で怪我や病気などを受けた場合の保険

- 労働基準監督署が管轄

- 保険料は、全額会社負担

- 雇用保険

- 従業員が失業したり休業したりした場合の保険

- ハローワークが管轄

- 保険料は、会社と従業員が負担

労働保険のうち、労災保険の保険料は全額会社負担のため、給与から天引きして預かる必要はありません。

一方、雇用保険料は会社と従業員の双方が負担するため、従業員が負担する分を会社が預かる必要があります。

そして、労災保険料と雇用保険料を併せて、労働保険料として納付(申告)するのですが、この納付金額の計算の仕組みが複雑なのです。(詳細は省きます)

そのため、労働保険に関する仕訳を解説するサイトでは、非常に複雑な仕訳方法を解説しています。

しかし、小規模な中小企業や個人事業者においては、そのような複雑な仕訳方法を採用する必要はありません。

次から紹介する仕訳方法で十分なので、この方法で仕訳を行ってください。

【毎月の給与支払時の仕訳①】

| 借方 | 貸方 | 摘要 | ||

|---|---|---|---|---|

| 給与手当 | 283,000 | 現金預金 | 237,800 | 1月分給与 |

| 旅費交通費 | 13,000 | 預り金 | 15,000 | 健康保険料 |

| 預り金 | 800 | 雇用保険料 | ||

| 預り金 | 27,000 | 厚生年金保険料 | ||

| 預り金 | 2,400 | 介護保険料 | ||

| 預り金 | 5,000 | 源泉所得税 | ||

| 預り金 | 8,000 | 住民税 | ||

【労働保険料の支払時①】

| 借方 | 貸方 | 摘要 | ||

|---|---|---|---|---|

| 法定福利費 | 20,000 | 現金預金 | 20,000 | 労働保険料 |

【決算時】

| 借方 | 貸方 | 摘要 | ||

|---|---|---|---|---|

| 預り金 | 9,600 | 法定福利費 | 9,600 | 雇用保険料振替 |

- 雇用保険料の預り金1年分を法定福利費と相殺して、雇用保険料の預り金がゼロになるようにします。

さらに、実務上は、次の仕訳方法も多く用いられます。

【毎月の給与支払時の仕訳②】

| 借方 | 貸方 | 摘要 | ||

|---|---|---|---|---|

| 給与手当 | 283,000 | 現金預金 | 237,800 | 1月分給与 |

| 旅費交通費 | 13,000 | 預り金 | 15,000 | 健康保険料 |

| 法定福利費 | 800 | 雇用保険料 | ||

| 預り金 | 27,000 | 厚生年金保険料 | ||

| 預り金 | 2,400 | 介護保険料 | ||

| 預り金 | 5,000 | 源泉所得税 | ||

| 預り金 | 8,000 | 住民税 | ||

【労働保険料の支払時②】

| 借方 | 貸方 | 摘要 | ||

|---|---|---|---|---|

| 法定福利費 | 20,000 | 現金預金 | 20,000 | 労働保険料 |

このように、「法定福利費」のみを使用して仕訳をする非常に簡単な方法です。(小規模な中小企業や個人事業者では、どちらの方法を採用してもらっても構いません)

尚、ここまで紹介した仕訳のうち、消費税の課税取引になるのは、交通費(通勤手当)のみです。

その他の取引は、消費税の対象にはならないので、その点にも留意してください。

以上で、給与に係る仕訳についての解説を終わります。