こんにちは。税理士の髙荷です。

税金には「納期限(納付期限)」があり、その納期限を過ぎてから税金を納めた場合には、罰金(附帯税と言います)が掛かるケースがあります。

特に有名な罰金が、国税の「延滞税」と呼ばれる罰金です。

この延滞税は、基本的に課税する側(税務署)が計算するため、納税者自ら計算して納付することは無いのですが、もし、税金を滞納してしまった場合に、どれくらい延滞税が掛かるのかシミュレーションしたいという人もいるかと思います。

但し、この延滞税の計算は少々複雑なため、専門用語の意味を理解し、且つ税金を滞納した日数を正確に算出する必要があります。

そこで、延滞税を正確に計算するために、その計算方法を詳しく解説したいと思います。

税金を滞納してしまった場合には、どのくらい罰金(附帯税)が掛かるのか気になるところだと思いますので、この記事を参考に延滞税のシミュレーションを行ってみてください。

尚、延滞税の計算において必要な「日数計算」については、下記の記事も参考にしてください。

延滞税等を計算する場合の日数の計算方法【日数速算表とその使い方】

専門用語の解説

延滞税についての解説を始める前に、今回の内容に関連する専門用語について解説します。

以下に掲載する専門用語の説明を一通り読んでから本章の解説を読んでもらえると、よりスムーズに理解できると思います。

附帯税

冒頭でも述べましたが、附帯税とは、税金を納付期限までに納付しなかったり、税務調査により追徴を受けた場合等に、本税とは別に課される税金を言います。

いわゆる、税金の滞納に係る「罰金」としての性格を持ちます。

その種類は、下記のとおりです。

尚、地方税にも同様の罰金はありますが、附帯税の中には含まれません。

国税に限って、「附帯税」という呼び方をします。

一般的に、附帯税に相当する地方税の罰金を「附帯金」と呼んだりするようですが、正確には「附帯金」という用語はありません。(意味が通じれば、別に良いとは思いますが…)

法定納期限

法定納期限とは、各税法の規定による税金の納付期限を言います。

例えば、毎年多くの人が確定申告を行う「所得税(復興特別所得税も含みます)」であれば、毎年3月15日が「法定納期限」として定められています。

原則として、この「法定納期限」内に税金を納めなければ、罰金の対象になります。

尚、法定納期限が土曜日・日曜日又は祝祭日の場合には、その翌日が法定納期限となるので注意してください。

主要な国税の法定納期限ついては、こちらの記事でまとめています。

延滞税等を計算する場合の日数の計算方法【日数速算表とその使い方】

また、この記事内では「延滞」や「滞納」という言葉が出てきますが、両者に明確な違いはありません。

どちらも、「税金を決められた期限までに納めないていないこと」の意味で使用しており、何か意図があって使い分けているわけではありません。

法定申告期限

法定申告期限とは、各税法の規定による税金の申告書を提出すべき期限を言います。

但し、全ての税金が納付(又は還付)を要するものであるのに対して、「申告」は全ての税金で必要なものではありません。

従って、「法定申告期限」は、申告書の提出が必要である税金が対象となる規定です。

さらに、この「法定申告期限」は、原則として「法定納期限」と同一の日となります。

例えば、所得税の法定納期限は、前述したとおり毎年3月15日ですが、同様に、所得税の確定申告書の提出期限も毎年3月15日となります。(法定申告期限が、土・日・祝祭日の場合の取扱いも同じです)

尚、申告書の提出を要する税金について、法定申告期限までに提出しなかった場合にも、罰金の対象となります。

期限内申告・期限後申告

期限内申告とは、法定申告期限内に申告書を提出することを言います。

そして、期限内申告により提出する申告書を、期限内申告書と呼びます。

対して、法定申告期限を過ぎてから申告書を提出することを、「期限後申告」と言い、提出される申告書は「期限後申告書」と呼ばれます。

尚、期限後申告書を提出した場合の法定納期限は、「その期限後申告書を提出した日」です。

従って、申告書の提出と同時に納税も行わなければ、税金の滞納として扱われるので、注意してください。

修正申告

一旦提出した申告書に誤り等があった場合には、その誤り等を修正する必要があります。

このようなケースでは、次の2つのパターンがあり、それぞれ手続きが異なります。

- その誤りを修正することにより、税額が増加(又は、還付額が減少)する場合

- 「修正申告」により、「修正申告書」を提出します。

- その誤りを修正することにより、税額が減少(又は、還付額が増加)する場合

- 「更正の請求」により、「更正の請求書」を提出します。

このように、既に提出済みの申告書の税額が過少であった場合(又は、還付額が過大であった場合)に行う手続きが「修正申告」であり、提出する書類が「修正申告書」です。

この修正申告は、納税者が自主的に行う場合と、税務調査により行う場合があり、どちらであっても同じ「修正申告」に該当します。

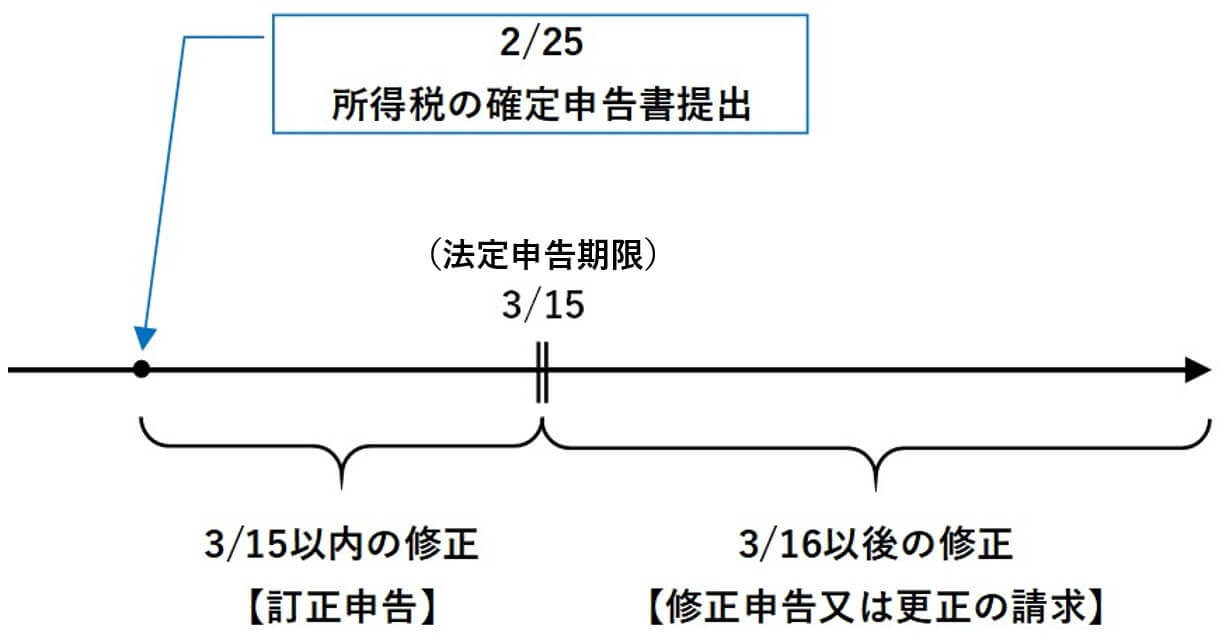

また、申告書の修正であっても、法定申告期限前に行うか、法定申告期限後に行うかで内容が変わります。

- 法定申告期限内に、申告書を修正する場合

- 「訂正申告」という手続きを取ります。

- 法定申告期限後に、申告書を提出する場合

- 「修正申告」を行います。

尚、修正申告書を提出した場合の法定納期限は、「その修正申告書を提出した日」となります。

従って、期限後申告と同様に、修正申告書の提出と同時に納税も行わな分ければ、税金の滞納として扱われます。

修正申告、更正の請求及び訂正申告については、下記の記事でまとめているので参考にしてください。

確定申告を間違えた場合の更正の請求について【更正の請求ができないケース】

延滞税が課税されるケース

続いては、延滞税がどのような場合に課税されるのかを確認します。

まず、延滞税は、税金の納付が遅れた場合に課される罰金です。(申告が遅れた場合には、延滞税ではなく、他の附帯税が課されます)

従って、基本的には「法定納期限までに納付しなかったとき」に課税されます。

但し、上記以外に延滞税が課されるケースがあるため、ここではそれぞれの区分ごとに、延滞税が課税されるパターンを解説します。

【延滞税が課される4つのパターン】

- 期限内申告書に係る税金を、法定納期限までに完納(全額納めること)しなかった場合

- 期限後申告書又は修正申告書を提出し、納付税額が生じた場合

- 行政庁(税務署長)の権限による課税処分(※)により、納付税額が生じた場合

- 予定納税(中間申告)による所得税又は源泉徴収による源泉所得税を、法定納期限までに完納しなかった場合

(※)税務署長による課税処分

税務署長は、その権限により、申告の内容を是正する処分や、申告がなされていない場合に税額等を決定することができます。

これを「課税処分」と言い、申告の内容を是正する処分を「更正」、申告がなされていない場合に税額等を決定することを「決定」と言います。

また、延滞税は、本来納付すべき税金(本税)に対してのみ課されます。

従って、延滞税に延滞税が課されることはありません。

延滞税の計算方法

それでは、ここから延滞税の計算方法を解説します。

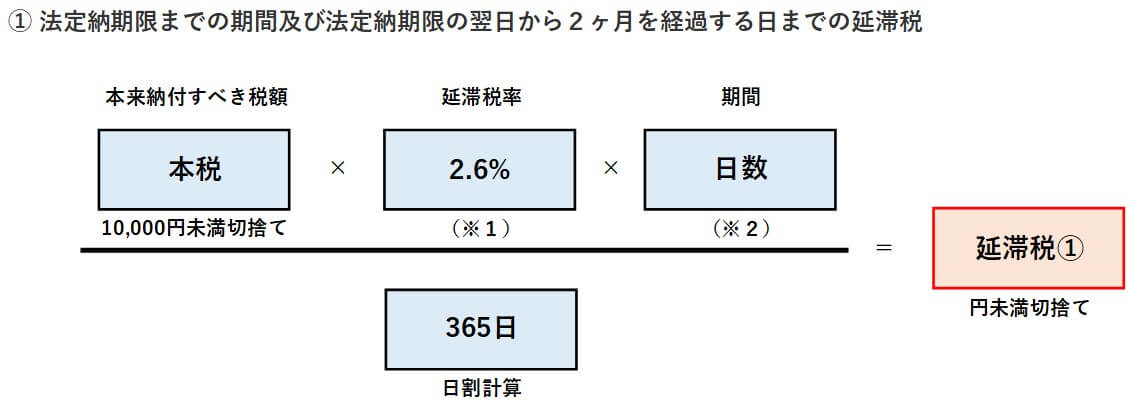

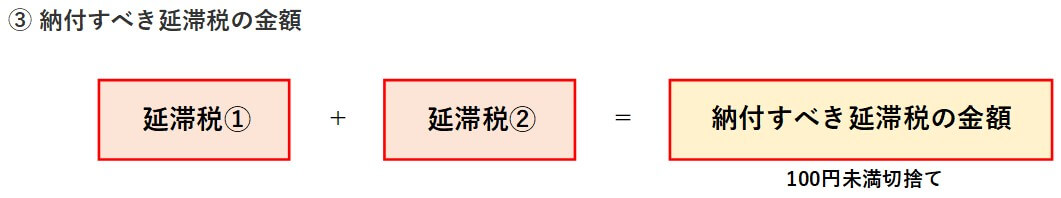

延滞税の基本的な計算方法は、次の図の①と②になり、両者の合計額が納付すべき延滞税になります。

【(※1)について】

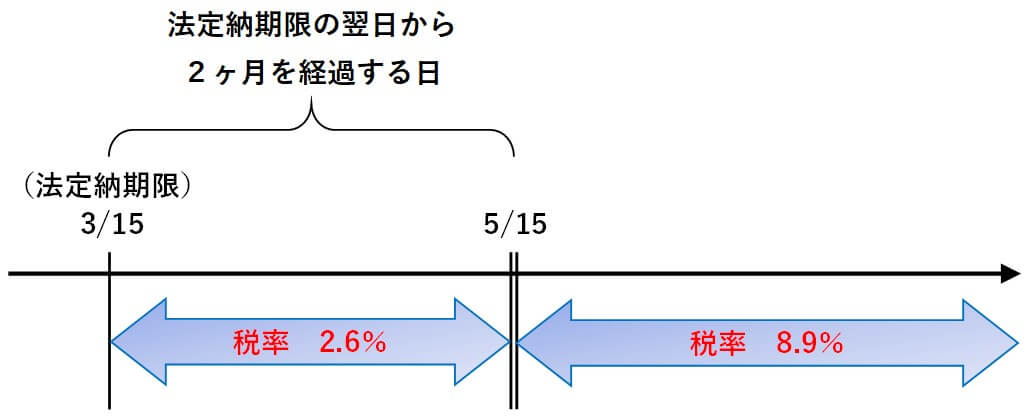

法定納期限までの期間及び法定納期限の翌日から2ヶ月を経過する日までの延滞税の計算においては、年「7.3%」と「特例基準割合 + 1%」の、いずれか低い割合(税率)を適用することとなり、下表の割合(税率)が適用されます。

期間 割合(率) 平成26年1月1日~12月31日 2.9% 平成27年1月1日~12月31日 2.8% 平成28年1月1日~12月31日 2.8% 平成29年1月1日~12月31日 2.7% 平成30年1月1日~12月31日 2.6% 平成31年(2019年)1月1日~年12月31日 2.6%

- 尚、特例基準割合とは、各年の前々年の10月から前年の9月までの各月における銀行の新規の短期貸出約定平均金利の合計を12で除して得た割合として、各年の前年の12月15日までに財務大臣が告示する割合に、年1%の割合を加算した割合を言います。

【(※2)について】

(※2)には、次のいずれかの日数が入ります。

- 法定納期限の翌日から完納の日まで(2ヶ月以内に完納した場合)

- 法定納期限の翌日から2ヶ月を経過する日まで

尚、「2ヶ月を経過する日」とは、例えば、次のような日を言います

- 3月16日から2ヶ月を経過する日 ⇒ 5月15日

- 12月1日から2ヶ月を経過する日 ⇒ 1月31日

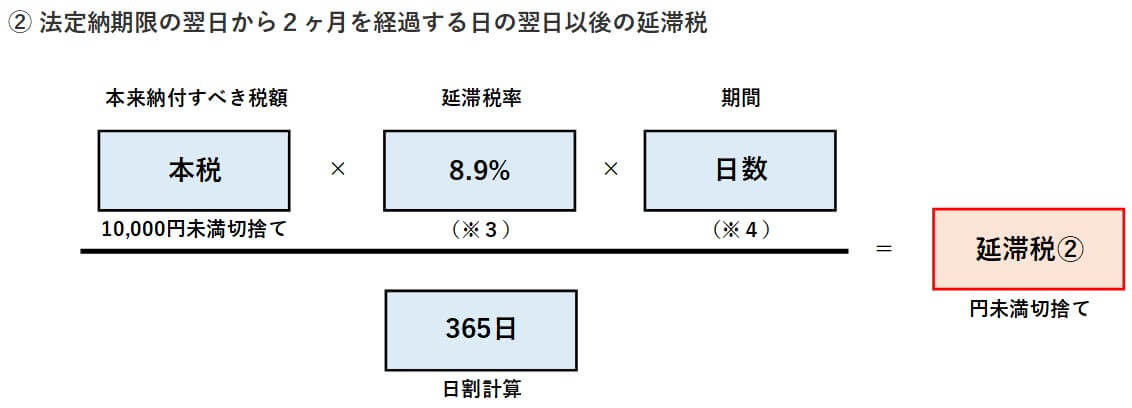

【(※3)について】

法定納期限の翌日から2ヶ月を経過する日の翌日以後の延滞税の計算においては、年「14.6%」と「特例基準割合 + 7.3%」のいずれか低い割合(税率)を適用することとなり、下表の割合(税率)が適用されます。

期間 割合(率) 平成26年1月1日~12月31日 9.2% 平成27年1月1日~12月31日 9.1% 平成28年1月1日~12月31日 9.1% 平成29年1月1日~12月31日 9.0% 平成30年1月1日~12月31日 8.9% 平成31年(2019年)1月1日~年12月31日 8.9%

【(※4)について】

(※4)には、次の日数が入ります。

- (法定納期限の翌日から)2ヶ月を経過する日の翌日から完納の日まで

- 納付すべき延滞税の金額が1,000円未満の場合には、延滞税は掛かりません。(1,000円未満の場合には、ゼロになります)

延滞税の計算期間の具体例

前章で、延滞税の計算方法について解説しましたが、計算方法を掲載しただけでは、少し分かりづらいかと思います。

そこで、この章では、具体的な計算期間を使って、延滞税の計算方法を解説したいと思います。

期限内申告書を提出したが、法定納期限までに納付できなかった場合

これは、申告書は法定申告期限内にきちんと提出したけれども、税金を納付するのを忘れていたというケースです。

この場合には、実際に納付した日がいつか?で延滞税の税率が変わります。

尚、ここからの解説は、全て所得税の確定申告を例として解説します。

このパターンが、最もオーソドックスなパターンだと思いますので、簡単に計算例を示します。

【計算例】

- 実際の納付日 … 8月31日

- 納付税額(本税)… 200,000円

- 法定納期限から2ヶ月以内分

- (200,000円 × 2.6% × 61日)÷ 365日 = 869円

- 2ヶ月後から納付日まで

- (200,000円 × 8.9% × 108日)÷ 365日 = 5,266円

- 延滞税の金額

- 869円 + 5,266円 = 6,100円

このように、納付した日が、法定納期限の翌日から2ヶ月を超える場合には、「2ヶ月以内の延滞税」と「2ヶ月超の延滞税」を分けて計算し、それらを合算した金額が納付する延滞税となります。

従って、実際に納付した日が、法定納期限の翌日から2ヶ月を超えているからといって、全て8.9%の税率で計算するのでありませんので、注意してください。

この点だけ注意して、後は適用する税率と日数さえ間違わなければ、延滞税の計算は大丈夫です。

因みに、もし上記例の納付日が5/15ピッタリであれば、延滞税は869円 < 1,000円になるため、延滞税を納付する必要はありません。

修正申告により納付すべき税額が確定した場合

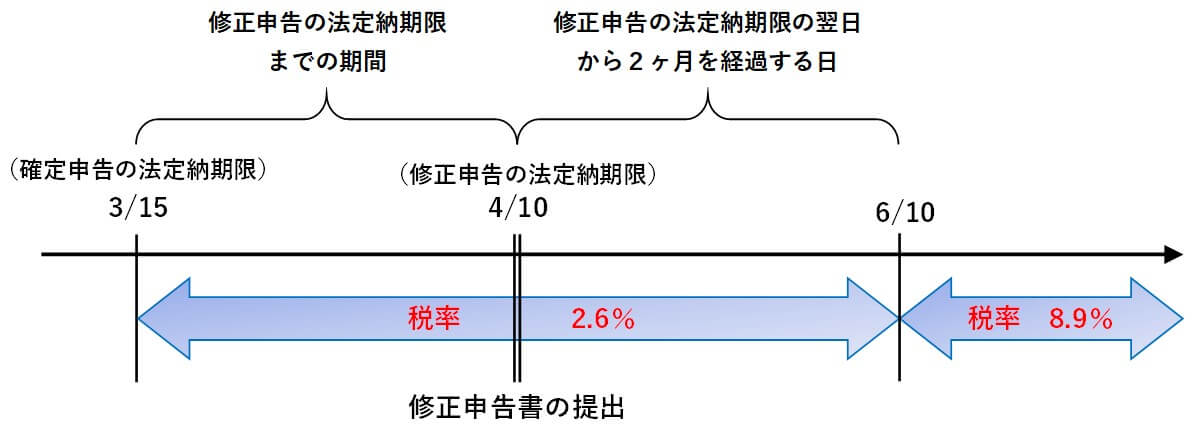

次に、修正申告(期限後申告も同様)を行ったことにより、納付する税額が確定した場合について解説します。

- 期限後申告の場合も、同じです

修正申告の場合には、先ほどの期限内申告のケースよりも少し複雑になります。

このケースでも、実際に納付した日がいつか?という点は大事なのですが、その他に注意すべき点が2つあります。

【修正申告における延滞税計算の注意点】

〔税率の適用期間〕

延滞税において、税率2.6%が適用されるのは、「法定納期限までの期間及び法定納期限の翌日から2ヶ月を経過する日まで」となっています。(前掲の延滞税の計算方法①の図を参照ください)

そのため、次に掲げる期間が、税率2.6%の適用される期間になります。

- 修正申告の法定納期限である「修正申告書を提出した日」まで

- 修正申告書の法定納期限の翌日から2ヶ月以内

この理由により、今回の例における税率2.6%の適用期間は、上図のようになっているのです。

〔延滞税の対象〕

延滞税の計算の対象となる税金は、「本来納付すべき税金(本税)」です。

もし、本来納付すべき税金を全額納付していなかった場合には、その全額が延滞税の対象になるのですが、一部しか納付していなかった場合には、追加で支払う分(未納の本税)に対してのみ延滞税が掛かります。

例えば、次のように修正申告を行ったとします。

- 既納付税額(本税)… 500,000円

- 修正申告による追加税額(未納の本税)… 200,000円

上記のような場合には、追加で納付した本税(未納の本税)200,000円が延滞税の対象になります。

既に納付済みの本税500,000円は、延滞税の対象にはなりませんので、勘違いのないようにしてください。

従って、修正申告(期限後申告も同様)の延滞税の計算では、税率の適用期間の判定と延滞税の対象となる本税の取扱いに注意してください。

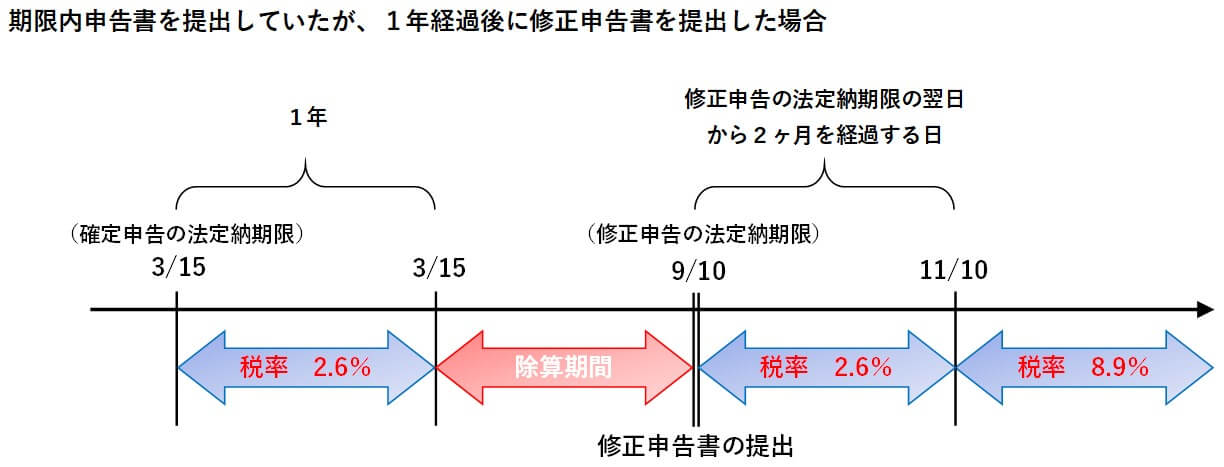

除算期間がある場合

延滞税の計算期間の具体例の最後として、除算期間があるケースについて解説します。

除算期間とは、延滞税の計算期間から除かれる期間を言い、次の2つの除算期間があります。

- 期限内申告書の提出後1年以上経過してから修正申告又は更正があった場合(重加算税が課された場合を除く)には、次のa.からb.の期間が除算期間となります。

- 法定納期限から1年を経過する日の翌日

- 修正申告書を提出した日又は更正通知書を発した日

- 期限後申告書の提出後1年以上経過してから修正申告又は更正があった場合(重加算税が課された場合を除く)には、次のa.からb.の期間が除算期間となります。

- 期限後申告書の提出後1年を経過する日の翌日

- 修正申告書を提出した日又は更正通知書を発した日

これは、税務調査などで過年度分の修正申告があるケースなどが該当します。

冒頭で述べたとおり、延滞税は税務署が計算するので、納税者が計算し納付をすることは無いのですが、上記の除算期間がある場合には、きちんと除算期間を考慮して計算されています。

【参考】その他の附帯税

最後に、延滞税以外の国税の附帯税について、簡単に解説をして終わりたいと思います。

【延滞税以外の附帯税】

| 附帯税 | 内容 | 税率(※) |

|---|---|---|

| 利子税 | 延納や納期限の延長が認められている場合に、その延長等された期間に応じて課される | 1.6% |

| 過少申告加算税 | 期限内申告書に記載された税額が過少だった場合に課される | 10% |

| 無申告加算税 | 申告が必要であるにも拘わらず申告しなかった場合、又は期限後に申告した場合に課される | 15% |

| 不納付加算税 | 源泉所得税を法定納期限までに納付しなかった場合に課される | 10% |

| 重加算税 | 故意による仮装隠蔽行為(脱税)があった場合に課される | 35% |

- 税率が複数あるものについては、代表的な税率のみを記載しています。

- また、印紙税において、収入印紙を正しく貼らなかった場合に課せられる罰金として「過怠税」がありますが、過怠税は附帯税には含まれません。

尚、利子税・無申告加算税以外の附帯税及び印紙税については、下記の記事も参考にしてください。

印紙税の納税義務や納付方法、対象文書について【第1号~第20号文書の一覧】

以上で、延滞税の計算に関する解説を終わります。