こんにちは、税理士の髙荷です。

年末調整が終われば、会社から源泉徴収票が貰えます。

源泉徴収票は、1年間の収入やそれに掛かった税金(所得税)の金額を表した書類です。

この源泉徴収票には、サラリーマンの年収や所得の金額が記載されており、確定申告に使用したり場合によっては関係各所へ提出することもあります。

従って、サラリーマン等の給与を貰っている人にとっては重要な書類になるのですが、いったい何が書かれているのか、よく分かっていない人も多いと思います。

そこで今回は、源泉徴収票の内容について、その見方と書き方を実際の源泉徴収票を使って解説したいと思います。

年末調整が終わって源泉徴収票を受け取ったら、この記事を見ながらご自身の源泉徴収票の中身を確認してみてください。

尚、今回の内容は、源泉徴収票を受け取る従業員側からの解説になりますが、源泉徴収票を作成する会社側からでも利用できます。

是非、参考にしてください。

平成31年(2019年)4月1日以後に提出する所得税の確定申告書より、給与所得の源泉徴収票の添付が不要になりました。

詳しくは、こちらの記事をご覧ください。

給与所得の源泉徴収票

それでは、源泉徴収票の内容について解説します。

源泉徴収票には、次の3種類が存在し、サラリーマンが貰う源泉徴収票は、1番の「給与所得の源泉徴収票」になります。

従って、今回の記事内で言う「源泉徴収票」とは、給与所得の源泉徴収票を指します。

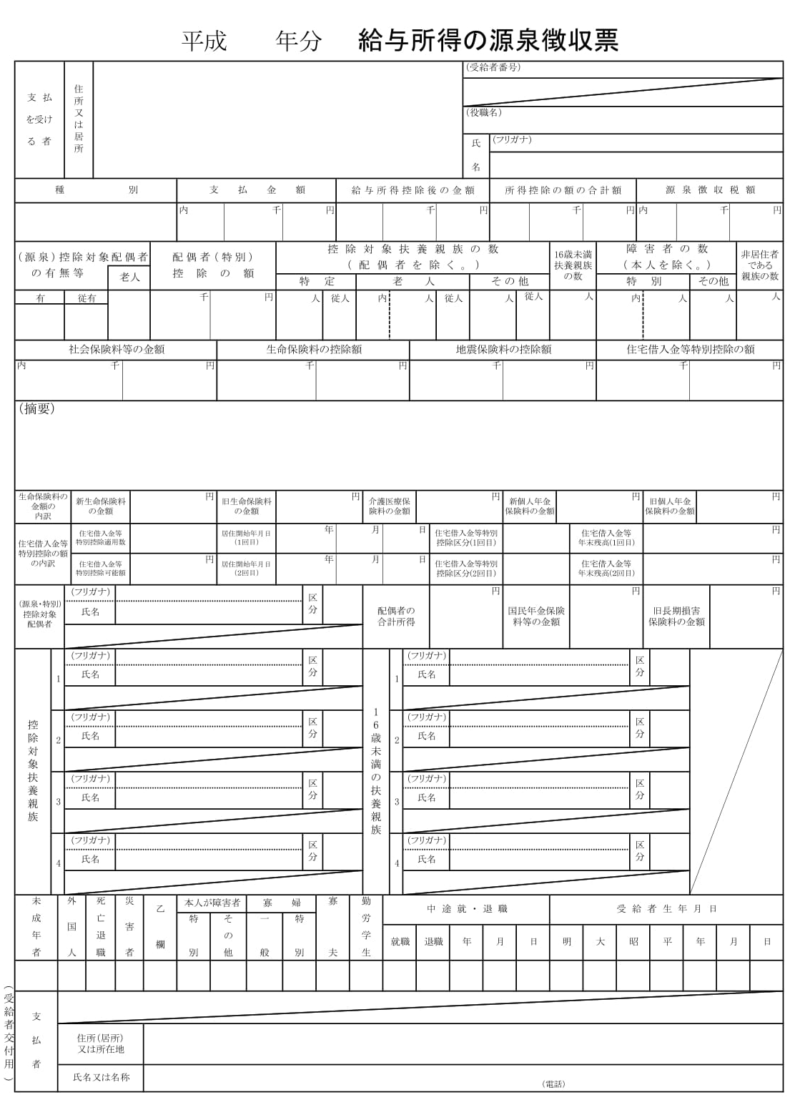

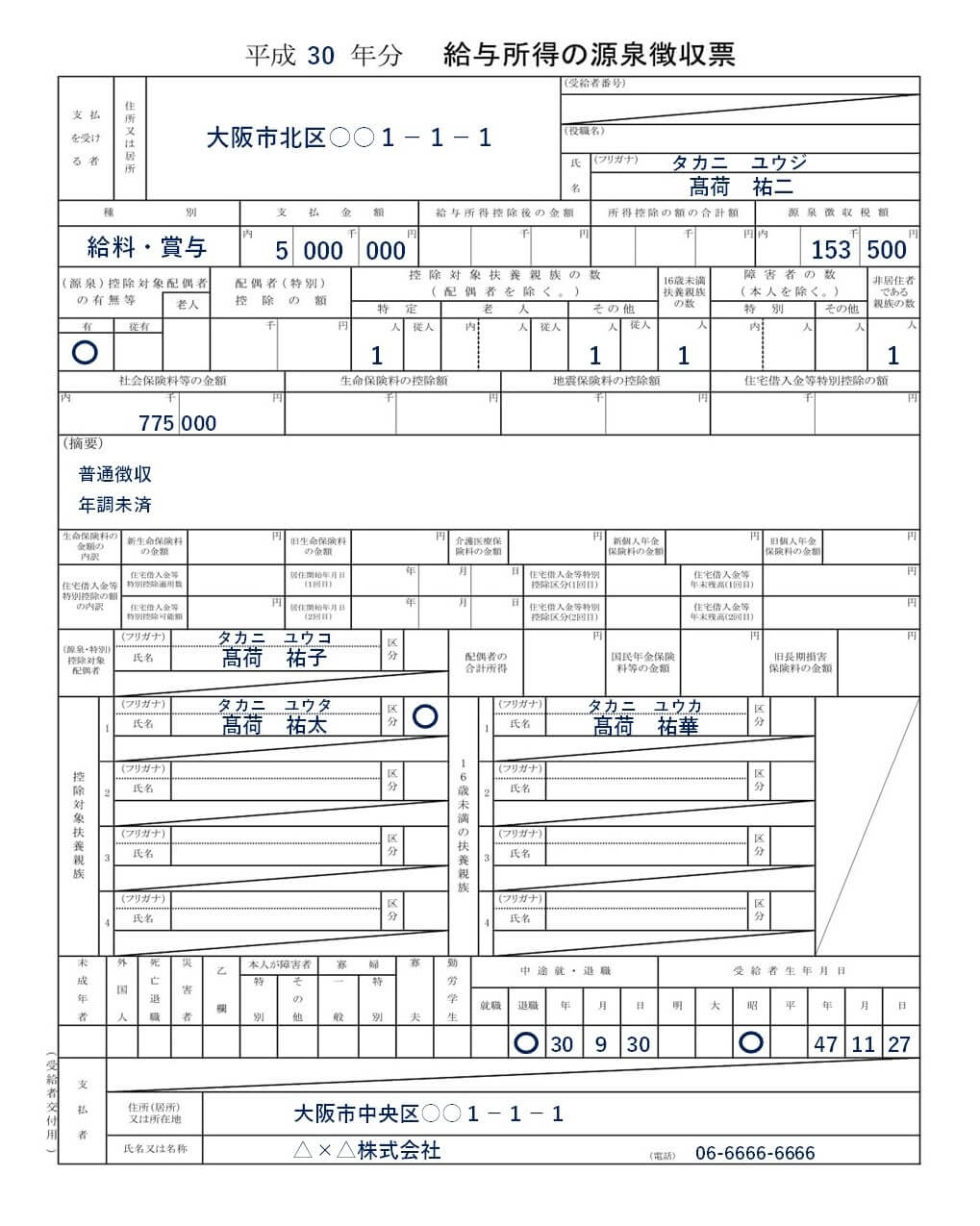

給与所得の源泉徴収票は、下の図のような様式になっています。

【給与所得の源泉徴収票の見本】

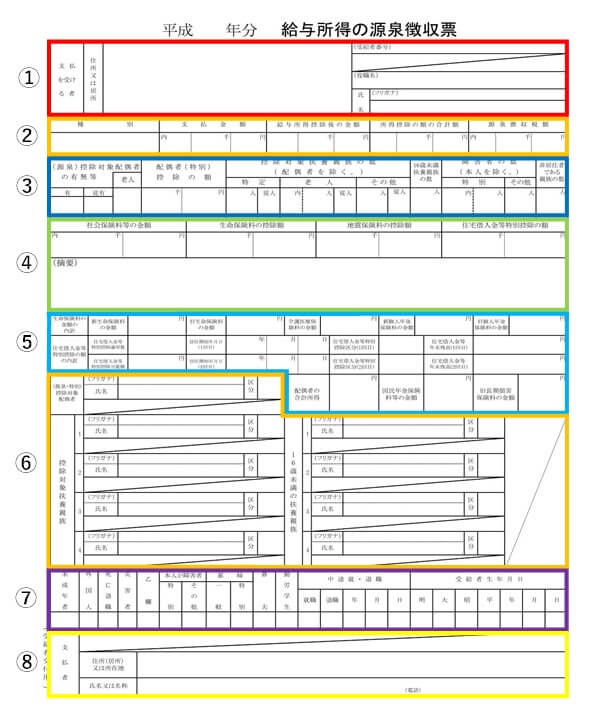

この源泉徴収票について、次の図に示した番号に従って、その記載内容を解説したいと思います。

【解説用 給与所得の源泉徴収票】

それでは、番号①から順番に解説を始めます。

[su_label]チェック![/su_label]

給与所得の源泉徴収票は4枚作成する

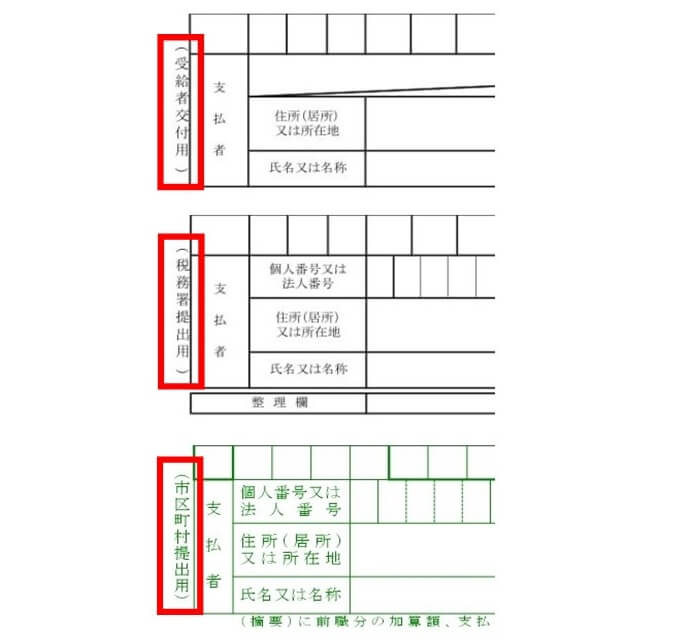

通常、会社が年末調整後に作成する源泉徴収票は、合計で4枚あります。

- 受給者交付用(1枚)

- 税務署提出用(1枚)

- 市区町村提出用(2枚)

- 正確には「給与支払報告書」という名称になります。

【3種類(4枚)作成する源泉徴収票】

このうち、従業員本人には「受給者交付用」の源泉徴収票が渡されます。

受取った源泉徴収票の左下に「受給者交付用」と記載してあると思います。

また、「税務署提出用」は、会社の所在地の所轄税務署へ、「市区町村提出用(2枚とも)」は従業員が住む市区町村へ提出します。

尚、それぞれ記載されている内容(金額等)は全て同じですが、「受給者交付用」のみマイナンバー(及び法人番号)が記載されません。

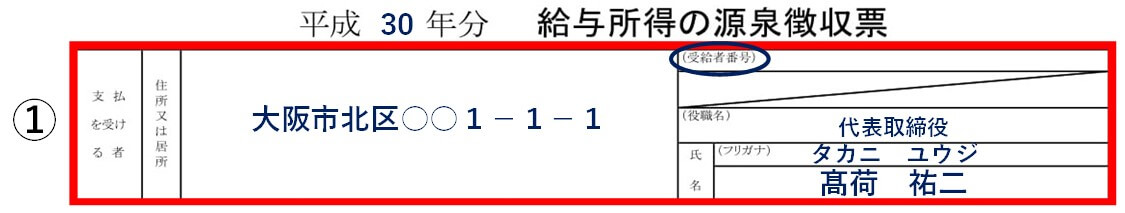

源泉徴収票①【源泉徴収票を受け取る人の情報】

最初に、源泉徴収票を受け取る従業員本人の情報を記載する欄について解説します。

尚、これから①~⑧の順に解説しますが、①~⑧の記載内容(金額や扶養家族の数字など)はリンクしていません。

記載内容を説明するためのものなので、①~⑧はそれぞれ独立した内容になっています。

【源泉徴収票を受け取る従業員本人の情報欄】

それでは、左側の項目から順番に解説します。

- 住所又は居所

- 平成31年1月1日現在の住所が記載されます。

- 受給者番号(注意点1参照)

- 会社内での管理番号になります。

- 空白でも構いません。

- 役職名

- 会社の役員である場合には、役職名が記載されます。

- 役員でなくても経理課長、営業課長等の職務名があれば記載します。

- 氏名・フリガナ

- 源泉徴収票を受け取る人の氏名(フリガナ)が記載されます。

- 尚、フリガナは必ず記載することになっています。

【注意点1】

受給者番号について

上でも述べた通り、受給者番号は会社内部での管理番号になります。

公的な番号ではないため、会社の任意で決めることができますが、通常は社員番号等を使用することが多いようです。

この受給者番号は、住民税の特別徴収の通知書に記載される番号になります。

ただ、従業員が沢山いる会社であれば、受給者番号を利用した方が管理しやすいと思いますが、従業員が少ない小規模な中小企業では、特に気にする必要はないと言えます。

源泉徴収票②【支払金額等(年収や所得の金額等)】

続いては、年収や所得の金額が記載されている欄の解説です。

源泉徴収票の最も重要な部分になります。

【源泉徴収票を受け取る人の年収や所得の金額欄】

- 種別

- 給与の種類が記載されています。

- 通常は、「給料・賞与」等になると思いますが、俸給、歳費、財形給付金など給与の形態によって異なります。

- 支払金額(注意点2参照)

- 1年間の給与の支払額で、ここに記載された金額が「年収」になります。

- 上の記載例では、年収500万円になります。

- 給与所得控除後の金額(注意点3参照)

- 年収から、給与所得控除額を控除した金額です。

- ここに記載された金額が「所得(給与所得)」の金額になります。

- 所得控除の額の合計額(注意点4参照)

- 社会保険料や生命保険料控除額、配偶者控除額等の所得控除額の合計額です。

- 源泉徴収税額(注意点2及び5参照)

- 年末調整で精算された後の、源泉所得税(及び復興特別所得税)の金額です。

【注意点2】

内書について

「支払金額」及び「源泉徴収税額」欄の左隅にある「内書」は、次に該当する場合に記載されます。

- 源泉徴収票の作成日現在で未払の給与がある場合

源泉徴収票の作成日現在で未払の給与がある場合に、その未払額(給与の金額及び源泉徴収税額)が記載されることになります。

【注意点3】

給与所得控除後の金額について

サラリーマン等の給与を貰っている人の所得は、次の算式で計算されます。

- 支払金額(年収)- 給与所得控除額 = 給与所得控除後の金額(所得)

サラリーマンの場合には、この所得のことを「給与所得」とも言います。

「年収」と「所得」は、同じものとして捉えられがちですが、実際には別のものです。

従って、年収を聞かれた場合には、源泉徴収票の「支払金額」欄の金額を、所得の金額を聞かれた場合には、源泉徴収票の「給与所得控除後の金額」を答えれば、間違いはありません。

尚、こちらの表を使えば、簡単に給与所得控除後の金額(所得)が求められます。

【注意点4】

所得控除の額の合計額について

所得控除の額とは、上記【注意点3】で計算した所得の金額から控除されるもので、この所得控除の額を控除した後の「課税所得」に税率を乗じて、所得税を計算します。

- 支払金額(年収)- 給与所得控除額 = 給与所得控除後の金額(所得)

- 給与所得控除後の金額(所得)- 所得控除の額の合計額 = 課税所得

- 課税所得 × 所得税率 = 所得税

所得控除の額とは、次に掲げる14種類になります。

①雑損控除、②医療費控除、③社会保険料控除、④小規模企業共済等掛金控除、⑤生命保険料控除、⑥地震保険料控除、⑦寄附金控除、⑧障害者控除、⑨寡婦(寡夫)控除、⑩勤労学生控除、⑪配偶者控除、⑫配偶者特別控除、⑬扶養控除、⑭基礎控除

このうち、①雑損控除、②医療費控除及び⑦寄付金控除については、年末調整では適用できません。(適用するには、確定申告を行う必要があります)

従って、①と②及び⑦以外の11種類の所得控除の額を合計した金額が、「所得控除の額の合計額」になります。

また、所得税の計算方法については、こちらの記事で詳しくまとめています。

【注意点5】

源泉徴収税額について

サラリーマン等の給与を貰っている人は、毎月の給料から所得税が天引きされています。

この天引きされた所得税を「源泉所得税(源泉徴収税)」と言います。

但し、毎月の給料から天引きされている源泉所得税は、概算の金額です。

従って、正しい所得税を計算し、毎月の給与から天引きされている概算の源泉所得税と精算する必要があります。

その精算する作業が、年末調整になります。

年末調整で税金(所得税)が還付されるのは、この概算の源泉所得税と年末調整で計算した正しい所得税が精算された結果なのです。

尚、源泉所得税が還付される仕組みについては、こちらの記事でまとめているので、参考にしてください。

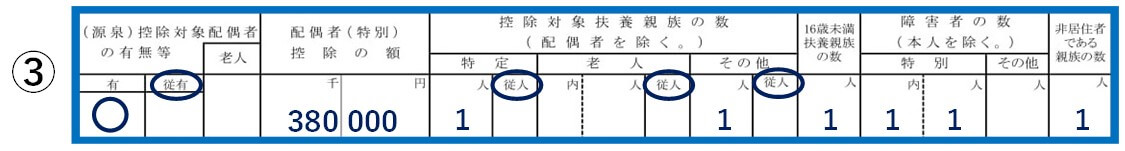

源泉徴収票③【配偶者、扶養親族等】

源泉徴収票の記載内容の3番目として、配偶者や扶養家族(扶養親族)の記載欄を解説します。

【源泉徴収票を受け取る人の配偶者や扶養親族の欄】

それでは、この欄も左側から順番に解説します。

- (源泉)控除対象配偶者の有無等(注意点6及び8参照)

- 年末調整を受けている人

- 控除対象配偶者がいる場合には、「有」に〇印が記載されます。

- 控除対象配偶者が老人控除対象配偶者の場合には、「老人」に〇印が記載されます。

- 年末調整を受けていない人

- 源泉控除対象配偶者がいる場合には、「有」に〇印が記載されます。

- 源泉控除対象配偶者が老人控除対象配偶者の場合には、「老人」に〇印が記載されます。

- 年末調整を受けている人

- 配偶者(特別)控除の額

- 控除対象扶養親族の数(注意点6及び8参照)

- 特定、老人及びその他の扶養親族がいる場合に、その人数が記載されます。

- 16歳未満の扶養親族の数(注意点6参照)

- 16歳未満の扶養親族がいる場合に、その人数が記載されます。

- 障害者の数(注意点6参照)

- 配偶者及び扶養親族に特定障害者又は一般障害者がいる場合に、その人数が記載されます。

- 左側の内書欄には、障害者のうち同居している人の人数が記載されます。

- 非居住者である親族の数(注意点7参照)

- 非居住者である人のうち、次に該当する人数が記載されます。

- 源泉控除対象配偶者

- 控除対象配偶者

- 配偶者特別控除を受ける配偶者

- 控除対象扶養親族

- 16歳未満の扶養親族

- 非居住者である人のうち、次に該当する人数が記載されます。

【注意点6】

(源泉)控除対象配偶者及び老人控除対象配偶者について

源泉控除対象配偶者及び控除対象配偶者とは、次に掲げる配偶者を言います。

- 源泉控除対象配偶者とは、次の2つの要件を満たす配偶者です。

- 源泉徴収票を受け取る人の所得金額が900万円以下

- 給与収入のみの場合には、年収1,120万円以下

- 源泉徴収票を受け取る人の配偶者の所得金額が85万円以下

- 給与収入のみの場合には、年収150万円以下

- 老人の源泉控除対象配偶者は、上記の要件を満たす70歳以上の配偶者になります。

- 控除対象配偶者とは、次の3つの要件を満たす配偶者です。

- 源泉徴収票を受け取る人の所得金額が1,000万円以下

- 給与収入のみの場合には、年収1,220万円以下

- 源泉徴収票を受け取る人の配偶者の所得金額が38万円以下

- 給与収入のみの場合には、年収103万円以下

- 源泉徴収票を受け取る人と生計を一にしている

- 老人の控除対象配偶者は、上記の要件を満たす70歳以上の配偶者になります。

控除対象扶養親族、16歳未満の扶養親族及び障害者について

控除対象扶養親族及び16歳未満の扶養親族については、こちらの記事で詳しくまとめています。

扶養親族に該当するための4つの要件を詳細に解説しました【扶養控除の適用要件】

扶養控除・扶養親族等の判定方法を9つの個別事例を用いて解説しました

また、障害者控除については、こちらの記事で詳しく解説しています。

【注意点7】

非居住者(日本に住んでいない人)について、配偶者控除や扶養控除を受けるためには、親族関係書類と送金関係書類を会社に提出する必要があります。

【注意点8】

「従有」及び「従人」について

「(源泉)控除対象配偶者の有無等」及び「控除対象扶養親族の数」欄に記載されている、「従有」及び「従人」とは、次の場合に記載される欄になります。

- 従たる給与についての扶養控除等の(異動)申告書を提出している場合

現在では、ダブルワークなどで複数の会社から給与を貰っている人も多いかと思います。

複数の会社で働いている場合であっても、扶養控除等申告書については、これらのうち1ヵ所でしか提出することができません。

この扶養控除等申告書を提出した会社から貰う給与が「主たる給与」になり、それ以外の会社から貰う給与が「従たる給与」になります。

従たる給与を貰う会社には、扶養控除等申告書を提出しませんが、特定のケースに該当すれば「従たる給与についての扶養控除等の(異動)申告書」を提出することもあり得ます。

従たる給与についての扶養控除等の(異動)申告書を提出すれば、従たる給与を貰う会社でも配偶者控除や扶養控除を受けることができます。

その場合に、従たる給与を貰う会社で配偶者控除や扶養控除を受ける人の人数が記載されるのが、この「従有」と「従人」の欄なのです。

源泉徴収票④【社会保険料等及び摘要欄】

次に、社会保険料や生命保険料などの控除額や住宅ローン控除額などが記載される欄と摘要が記載される欄について解説します。

【源泉徴収票を受け取る人の社会保険料・住宅ローン控除額や摘要欄】

- 社会保険料等の金額(注意点9参照)

- 1年間に支払った社会保険料(健康保険や厚生年金など)が記載されます。

- 左側の内書には、社会保険料のうちに含まれる小規模企業共済等の掛金が記載されます。

- 生命保険料の控除額及び地震保険料の控除額

- 年末調整において計算された、生命保険料と地震保険料の控除額が記載されます。

- 1.及び2.については、源泉徴収票②【支払金額等】で解説した、所得控除の額の合計額に含まれます。

- 住宅借入金等特別控除の額

- 住宅借入金等特別控除(住宅ローン控除)で、控除された所得税の金額が記載されます。

- 必ずしも住宅ローン控除の控除額そのものになるとは限りません。

- 摘要(注意点10参照)

- 摘要欄には、中途入社の場合の前職情報が記載されるのが一般的です。

【注意点9】

小規模企業共済等の掛金について

社会保険料の小規模企業共済等掛金には、次の掛金が含まれます。

- 小規模企業共済の掛金

- 確定拠出年金法の企業型年金加入者掛金

- 確定拠出年金法の個人型年金加入者掛金

- 地方公共団体が行う心身障害者扶養共済制度に基づく掛金

【注意点10】

摘要欄について

摘要欄には、上記で示した前職情報の他、次の事項を記載します。

- 控除対象扶養親族又は16歳未満の扶養親族が5人以上いる場合の、5人目以降の氏名等

- 障害者である同一生計配偶者の氏名等

- 3回以上の住宅ローン控除の適用がある場合、次に掲げる事項

- 3回目以降の住宅ローン控除に対応する居住開始年月日

- 3回目以降の住宅ローン控除に対応する住宅借入金等特別控除区分

- 3回目以降の住宅ローン控除に対応する住宅借入金等年末残高

- 災害により源泉所得税(復興特別所得税)の猶予を受けた場合の、徴収猶予税額 など

源泉徴収票⑤【生命保険料等の内訳及び住宅ローン控除の内訳等】

続いては、次の項目に関する解説になります。

- 生命保険料等の内訳

- 住宅ローン控除の内訳

- 配偶者の合計所得金額

- 国民年金保険料の金額

【源泉徴収票を受け取る人の生命保険料等の内訳など】

それでは、左上の項目から順番に解説します。

- 生命保険料の金額の内訳など

- 以下に掲げる保険の支払金額(支払保険料)が記載されます。

- 新生命保険

- 旧生命保険

- 介護医療保険

- 新個人年金保険

- 旧個人年金保険

- 旧長期損害保険

- 控除額ではなく、保険会社へ支払った保険料の金額です。

- 以下に掲げる保険の支払金額(支払保険料)が記載されます。

- 住宅借入金等特別控除の額の内訳(注意点11参照)

- 住宅借入金等特別控除適用数

- 住宅借入金等特別控除(住宅ローン控除)の適用数が記載されます。

- 住宅借入金等特別控除可能額

- 年末調整において、所得税から控除しきれなかった控除額がある場合に記載されます。

- 住宅ローン控除額そのものの金額が記載されます。

- 居住開始年月日

- 住宅ローン控除の適用を受ける住宅の居住を開始した年月日です。

- 住宅ローン控除が複数ある場合には、上段・下段に分けて記載します。

- 住宅ローン控除が3回以上ある場合には【注意点10】を参照ください。

- 住宅借入金等特別控除区分

- 次の区分により、記載内容が変わります。

- 住 … 一般の住宅ローン控除

- 認 … 認定住宅の新築等

- 増 … 特定増改築等住宅ローン控除

- 震 … 東日本大震災で被災した一定の場合

- (特)… 消費税8%で住宅を購入した場合

- 住宅ローン控除が複数ある場合には、上段・下段に分けて記載します。

- 住宅ローン控除が3回以上ある場合には【注意点10】を参照ください。

- 次の区分により、記載内容が変わります。

- 住宅借入金等年末残高

- 住宅ローンの年末残高が記載されます。

- 住宅ローン控除が複数ある場合には、上段・下段に分けて記載します。

- 住宅ローン控除が3回以上ある場合には【注意点10】を参照ください。

- 住宅借入金等特別控除適用数

- 配偶者の合計所得金額

- 配偶者(特別)控除を受ける配偶者の合計所得金が記載されます。

- 国民年金保険料等の金額

- 国民年金の保険料及び国民年金基金の掛金の金額が記載されます。

【注意点11】

年末調整において所得税から控除しきれなかった住宅ローン控除額について

「年末調整において所得税から控除しきれなかった金額」とは、具体的には次のような金額のことです。

例)

- 年末調整より計算した正しい所得税 … 80,000円

- 住宅ローン控除の控除額 … 200,000円

- 1.の所得税から2.の控除額を控除

- 80,000円 - 200,000円 = 0円(所得税はマイナスにはならずゼロ)

- 3.の結果、控除しきれなかった金額 … 120,000円

上記の4.の金額120,000円が、所得税から控除しきれなかった金額です。

所得税の計算においては、控除しきれない金額があってもマイナスにはならず、ゼロになります。

そのため、控除しきれなかった金額(上の例では120,000円)が無駄になってしまいます。

そこで、年末調整において所得税から控除しきれなかった住宅ローン控除額がある場合には、住民税から控除する仕組みになっています。

その住民税から控除される住宅ローン控除額を計算するために、源泉徴収票で「住宅借入金等特別控除の額の内訳」を表示する必要があるのです。

尚、住宅ローン控除額が住民税から控除される仕組みついては、こちらの記事でまとめています。

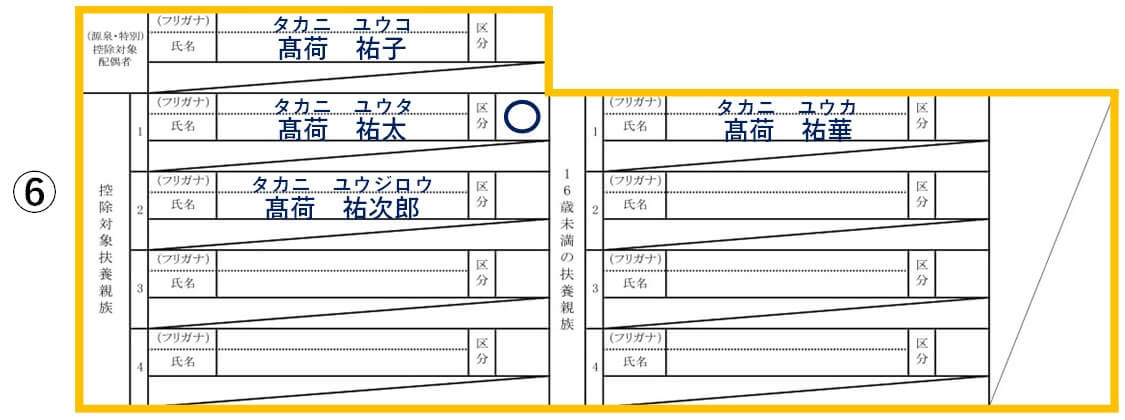

源泉徴収票⑥【配偶者及び扶養親族の情報】

源泉徴収票に記載されている内容の解説6番目は、配偶者や扶養親族の情報欄になります。

【源泉徴収票を受け取る人の配偶者や扶養親族の情報】

- (源泉・特別)控除対象配偶者

- 控除対象配偶者、配偶者特別控除の対象となる配偶者又は源泉控除対象配偶者の氏名が記載されます。

- 控除対象扶養親族

- 扶養控除の対象となる扶養親族の氏名が記載されます。

- 16歳未満の扶養親族

- 16歳未満の扶養親族の氏名が記載されます。

- 区分欄(注意点7参照)

- 非居住者である配偶者、扶養親族(16歳未満含む)がいる場合に、〇印が記載されます。

源泉徴収票⑦【未成年者から生年月日まで】

7番目の源泉徴収票の解説は、未成年者から勤労学生までの各欄と入社日・退職日及び生年月日を記入する欄です。

【源泉徴収票を受け取る人の未成年者から生年月日までの欄】

- 未成年者から勤労学生までの各欄

- 源泉徴収票を受け取る本人が、次に掲げる項目に該当する場合に、〇印が記載されます。

- 未成年者

- 外国人

- 死亡退職

- 災害者

- 乙欄(注意点12参照)

- 障害者

- 寡婦

- 寡夫

- 勤労学生

- 源泉徴収票を受け取る本人が、次に掲げる項目に該当する場合に、〇印が記載されます。

- 中途就・退職

- 源泉徴収票を受け取る本人が、年の中途で就職・退職した人であれば、それらの年月日が記載されます。

- 受給者生年月日

- 源泉徴収票を受け取る本人の生年月日が記載されます。

【注意点12】

乙欄について

毎月の給与から天引きされる所得税(源泉所得税)は、概算の金額であると述べました。

この概算の源泉所得税は何から計算するのかというと、「源泉徴収税額表」という一覧表を参照して計算します。

源泉徴収税額表には、給与の支給形態別に「甲」、「乙」、「丙」の区分があります。

これら3種類の区分(甲、乙、丙)によって、給与から天引きする源泉所得税の金額が変わってくるのです。

そして、この3種類の区分の「乙」に該当するのが、乙欄と呼ばれるものになります。

甲・乙・丙の区分は、次のようになっています。

- 甲(甲欄)… 扶養控除等申告書を提出した会社で適用される区分

- 乙(乙欄)… 扶養控除等申告書を提出していない会社で適用される区分

- 丙(丙欄)… 日雇いの人や短期間のアルバイトなどに適用される区分

従って、源泉徴収票の乙欄に〇印が入るのは、【注意点9】で解説した「従たる給与」を貰う会社が発行する源泉徴収票ということになります。

尚、「源泉徴収税額表」は、国税庁のサイトで入手することができます。

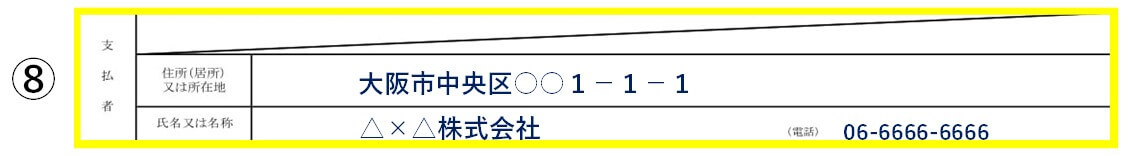

源泉徴収票⑧【支払者】

源泉徴収票に記載されている内容の解説の最後は、給与の支払者(会社)についてです。

【源泉徴収票を受け取る人の給与の支払い者】

- 給与の支払者

- 源泉徴収票を受け取る人に給与を支払う会社の住所、会社名及び電話番号が記載されます。

- 法人ではなく、個人事業者であっても住所、氏名(屋号)及び電話番号が記載されます。

[su_label]チェック![/su_label]

源泉徴収票に会社印(角印など)は必要か

源泉徴収票の会社名の横に、会社の角印などを押印しているのをよく見かけます。

源泉徴収票に、会社の押印は必要なのでしょうか?

源泉徴収票に関する押印については、義務付けられていません。

つまり、印鑑は押す必要ありません。

基本的には、源泉徴収票に会社の印鑑を押す必要はないのですが、次のように捉えてください。

【源泉徴収票に関する会社の押印の取扱い】

- パソコンや給与計算ソフト等で作成した源泉徴収票

- 押印の必要はありません

- 手書きの源泉徴収票

- 押印があった方が良いです

- 民間の各所へ提出する場合

- 手書きでなくても、押印があった方が良いです

手書きの源泉徴収票については、偽造できる可能性が高いので、会社印があった方が信用性が高まるという意味で、会社の押印はあった方が良いです。

また、例えば住宅ローンなどで銀行へ源泉徴収票を提出する場合にも、社印(角印など)は押印してあった方が良いでしょう。

但し、これは取り扱う関係各所によって変わるので、一概には言えません。

しかし、義務付けられているものではないので、押印が無くても構いません。

以上で、給与所得の源泉徴収票の見方と書き方の解説を終わります。

尚、参考資料として、年の中途で退職した場合の源泉徴収票を掲載します。

【参考】年の中途で退職した場合の源泉徴収票

年の途中で退職した場合には、年末調整を行うことができません。

従って、上図のような源泉徴収票になります。

但し、その年の最後の給与を貰ってから退職する場合には、年末調整を行っても差し支えありません。

退職者の源泉徴収票のポイントは、次の点です。

【退職者の源泉徴収票のポイント】

- 年末調整を行っていないため、以下の項目が空白になっている

- 給与所得控除後の金額

- 所得控除の額の合計額

- 摘要欄に次の文言が記載されている

- 普通徴収

- 退職後の住民税を自分で納付する場合に記載

- 年調未済

- 年末調整を行っていないという意味

- 普通徴収

退職する場合には、退職後に最後の給与が振り込まれることが多いと思います。

その場合には、会社から郵送で源泉徴収票が送られてきます。

退職した人が転職した場合には、その源泉徴収票を、再就職先に提出します。

また、転職先が決まらず年末を迎えてしまったら、翌年に確定申告をすると税金(所得税)が還付になる可能性があります。

退職者にとっても源泉徴収票は大事な書類なので、退職後もきっちりと保管しておくことが望ましいと言えます。