こんにちは、税理士の高荷です。

サラリーマン等の給与を貰っている人が副業を行っている場合には、会社に内緒で行っていることが多いと思います。

勤めてる会社にバレたら困るから、何とかならない?

確定申告期になると、こんな相談をされることも多々あります。

結論から言うと、100%バレない方法はありません!

但し、バレる可能性を「低くする」方法ならあります!

今回は、副業が会社にバレる原因と、なるべくバレないようにする方法を解説します。

副業が会社にバレる原因

サラリーマンの副業が会社にバレる原因は、自ら漏らさない限り、次の2つしかありません。

- 住民税の特別徴収通知書

- 外部からのタレコミ

この2つの原因について、それぞれ解説していきます。

住民税の特別徴収通知書によりバレるケース

住民税には「特別徴収」と「普通徴収」という2種類の納付方法があります。

通常、会社勤めのサラリーマンの場合には、「特別徴収」という方法により住民税を納めます。

この特別徴収という方法により住民税を納めているが故に、副業が会社にバレてしまうのです。

以下、特別徴収と普通徴収について、簡単に説明します。

特別徴収

特別徴収とは、会社が本人に代わって住民税を納付する方法です。

従業員の住民税を会社が預かる形で納付するので、会社が預かった住民税は従業員の給与から天引きされます。

毎月の給与明細を見てもらえれば判りますが、住民税という項目が控除されていると思います。

この天引きされている住民税が、特別徴収で会社が納める住民税になります。

また、特別徴収は毎年6月から始まり5月で終わります。(6月分~5月分を1年分とします)

給与明細書の見方については、下記の記事を参考にしてください。

尚、給与だけでなく、公的年金の受給者についても特別徴収制度が存在します。

この場合には、受給される年金から住民税が天引きされます。

公的年金制度については、下記の記事を参考にしてください。

普通徴収

普通徴収は、会社を介さずに、従業員本人が自分で住民税を納付する方法です。

また、会社勤めをしていない自営業者などは、この方法で納付します。

原則として各市区町村が個人に対して納税通知書を交付し、6月、8月、10月、翌年1月の年4回に分けて納付する形式になっています。(1回でまとめて納付することも可能です)

また、普通徴収の場合には、前年の所得に対して計算された住民税の年税額を、単に4回に分けて納付するだけなので、「何月に納付する分が、何月分の住民税」という風に決まっているわけではありません。

住民税の普通徴収は、1年分の住民税の金額を「4回払い」で支払っていると考えてください。

なぜ住民税の特別徴収で副業がバレるのか?

前述したとおり、住民税の特別徴収は、本人に代わって「会社」が住民税を納付します。

そのため、住民税の特別徴収通知書(住民税の課税決定通知書)という書類が、各市区町村から「会社宛て」に送付されます。

そして、会社の担当者が、この住民税の特別徴収通知書の中身を見ることによって、副業がバレてしまうのです。

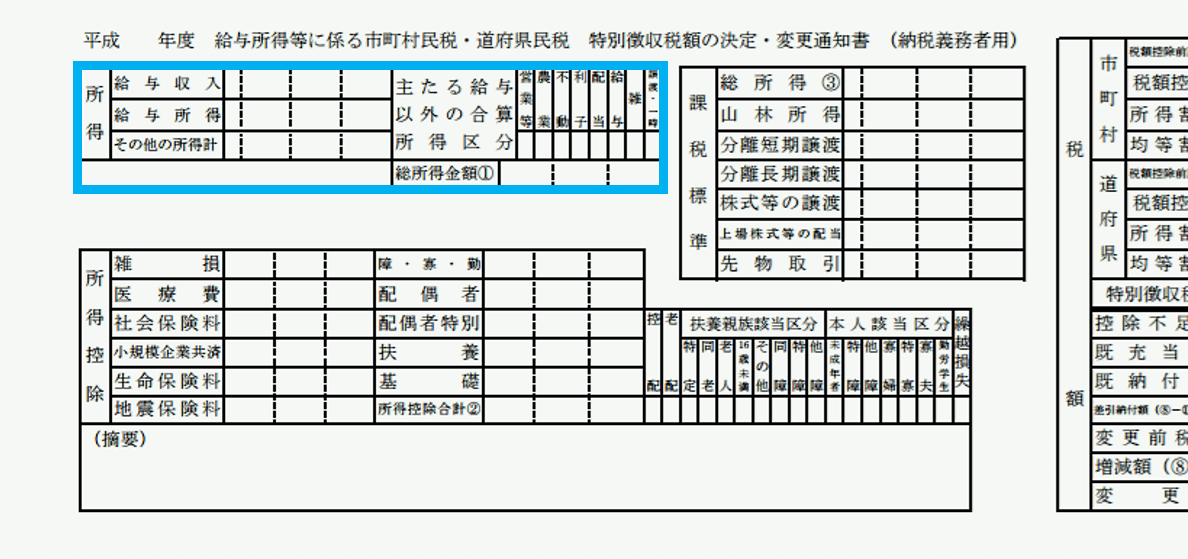

- 各自治体によって、名称や様式が異なります。

この書類の薄青枠部分が所得の金額欄ですが、この欄に副業の所得が記載されてしまいます。

具体的には、「その他の所得計」の欄に副業の所得金額が記入され、右横の「主たる給与以外の合算所得区分」の「雑」などに○印がつけられます。

通常の給与所得だけのサラリーマンであれば、「その他の所得計」の欄には数字が入らないのです。

従って、会社の経理担当者などが見ると、給与以外に所得があることが直ぐにバレてしまいます。

仮に、「住民税の特別徴収通知書」を見ただけでは分からなくても、副業の分だけ所得が増えているため、必然的に住民税の金額も昨年より多くなっています。

給料の金額がさほど変わっていないのに、住民税が増えていれば、やはり会社の経理担当者などは気付くでしょう。

見る人が見れば、分かってしまうのですねぇ…

このような仕組みから、会社に「住民税の特別徴収通知書」が届くと副業がバレてしまうのです。

但し、このケースについては、バレる可能性を限りなく低くする方法があります。

その方法については、後ほど紹介します。

個人が納付する住民税については下記の記事で詳しくまとめていますので、個人住民税の詳細が知りたい方は、下記の記事を参照してください。

個人住民税を納める人と納めない人、申告する人としない人の違いについて

所得控除を知ろう!個人住民税の所得金額の計算方法について解説します

外部からのタレコミによりバレるケース

続いては、外部からのタレコミにより副業がバレてしまうケースです。

これは、想像がつきやすいと思います。

例えば、副業の現場を会社の人に見られたり、副業先に来たお客さんが会社の同僚だったり、といったことが引き金となって、周囲にバレてしまうことです。

どこで誰に見られているか分かりませんし、思わぬところで知人同士が知り合いだったりすることもあります。

特に、現代の情報化社会では、いつどこから漏れたのか分からないくらいのスピードで、情報が伝達されます。

もしかすると、前述した住民税の特別徴収通知書よりも、こちらの方がバレる確率が高いと言えるかもしれません!

しかも、こちらのケースはタレコミを防ぐ有効な手段というものが存在しません!

敢えてとれる防衛手段といえば、副業をしているということを「自分からは絶対に他人に漏らさない」ということくらいでしょうか。

副業が会社にバレないようにする方法

サラリーマンの副業が会社にバレる原因は、次の2つだと述べました。

- 住民税の特別徴収通知書

- 外部からのタレコミ

このうち、2.の「外部からのタレコミ」については、有効な防衛手段はありません。

しかし、1.の「住民税の特別徴収通知書」については、一定の条件付きでバレる可能性を限りなく低くできる方法があります。

それは、確定申告の際に、副業の所得に係る住民税を「普通徴収」にすることです。

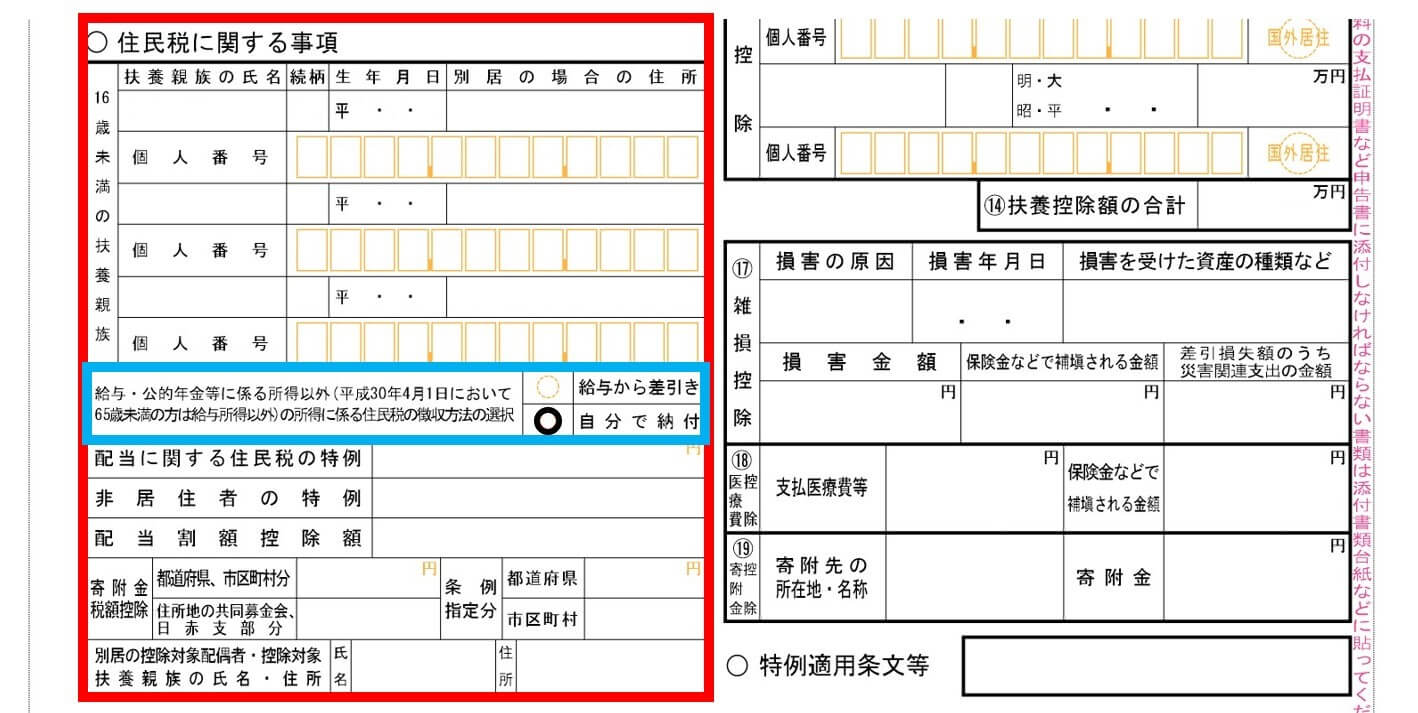

実際の確定申告書を使って説明しますので、下の図を見てください。

これは、確定申告書Aの第二表と呼ばれる書類です。

確定申告をする際に、税務署に提出する書類の1つです。

上の図の赤枠で囲んだ部分が、「住民税に関する事項」を記入する欄になり、そのさらに薄青枠で囲んだ部分が重要な箇所になります。

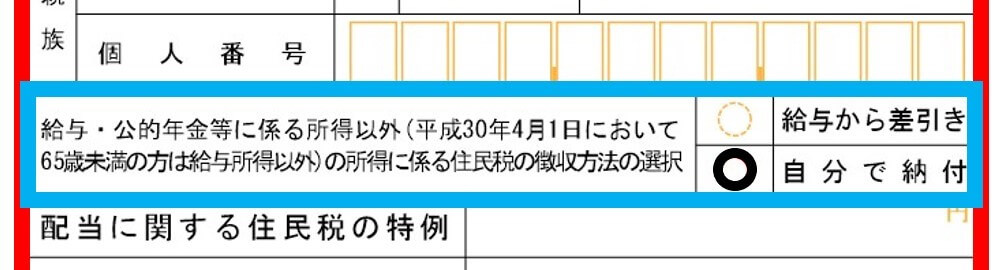

この薄青枠の部分を拡大したのが、下の図です。

- 今回は、確定申告書Aを使っていますが、確定申告書Bでも同様です。

ここに、「給与・公的年金等に係る所得以外(略)の所得に係る住民税の徴収方法の選択」と記載され、横に○を付ける欄があります。

この○印を「自分で納付」の方に付けることで、副業に係る住民税だけを「普通徴収」にすることができます。

この欄の○印は、必ず「黒丸」を付けてくださいね。

例えば「赤丸」だと、役所によっては「自分で納付しない」と逆の解釈をされてしまうことがあるからです。

上記のように、副業に係る住民税を普通徴収にすることで、住民税の特別徴収通知書に副業での所得が記載されなくなります。

さらに、副業の所得で増加した住民税も、住民税の特別徴収通知書に記載されません。

こうすることによって、副業をしていることが会社にバレる可能性を限りなく低くすることができます。

尚、サラリーマンが副業としてアフィリエイトを行っている場合の確定申告書の記入方法の記事でも、同様の内容を解説しています。

【確定申告】サラリーマンの副業(アフィリエイト)の確定申告書の書き方【第一表】

【確定申告】サラリーマンの副業(アフィリエイト)の確定申告書の書き方【第二表】

何故100%バレないと言い切れないのか

最後に、重要な注意点をお話しして終わりたいと思います。

上記のような方法で確定申告をすれば、住民税の特別徴収通知書からは、副業がバレることはほとんどありません。

しかし、100%バレないとは言い切れないところが、歯がゆいところでもあります。

100%バレないと言い切れない主な理由は、次の点になります。

100%バレないとは言い切れない理由①

前述したように、住民税の特別徴収通知書とは別に「外部からのタレコミ」があるため、確定申告において住民税を普通徴収にしても、100%バレないとは言い切れません。

これが、最も大きな理由です。

「外部からのタレコミ」は、本当に防ぎようがないのです…

100%バレないとは言い切れない理由②

前の章で述べた、確定申告書の住民税の納付方法を「自分で納付(普通徴収)」にして効果があるのは、副業が給与所得以外の場合に限定されます。

そのため、副業が「アフィリエイト所得」などの雑所得であれば、普通徴収にする方法は有効です。

しかし、複数の会社を掛け持ちしているケース(いわゆる「ダブルワーク」など)では、どちらの所得も「給与所得」になるため、前の章で述べた住民税の納付方法を普通徴収にする方法は効果がありません。

先ほど掲載した図を再度ご覧ください。

- 「給与・公的年金等に係る所得以外(略)の所得に係る住民税の徴収方法の選択」と書いてあるため、「給与所得」はこの欄には含まれないのです。

従って、1つの会社で正社員として働き、もう1つの会社で非正規社員(アルバイトなど)で働いている人については、副業をバレないようにする手立ては無いと言えます。

この点には、特に注意してください。

ダブルワークをしている人は、この方法を採用しても、意味がないのです!

100%バレないとは言い切れない理由③

これは、あまりないレアなケースですが、万が一のこともあるので解説しておきます。

それは、市区町村の役所の「職員のミス」で会社に通知が行ってしまうということです。

例え、確定申告書の住民税の事項を普通徴収にしていても、役所の人間のミスで特別徴収にされてしまうことが極稀にあるのです。

役所の担当者も人間なので、ミスをするのは仕方ないかと思いますが…

確定申告書の「自分で納付(普通徴収)」に〇印を付けていても、見落とされてしまうことがあるそうです。

このようなミスを防ぐためには、確定申告の終了後(3/15以降)に、管轄の市区町村に確認の電話を入れるのが効果的だと思います。

レアなケースですが、人為的なミスも考慮しておかないといけませんね。

以上のような3つの主な理由から、副業が100%バレないとは言い切れないのです。

尚、ここまで会社に副業がバレないようにする方法を述べてきましたが、副業をするしないは個人の自由です。

それ故、副業がバレるバレないも、結局は「個人の責任」だと考えます。

副業を100%バレないようにすることは不可能です。

副業が禁止されている会社で副業を行うのであれば、まず副業がバレた後のリスクを考えてから始めることをお勧めします。