こんにちは、税理士の髙荷です。

高齢者には年金の受給者が多いと思いますが、年金であっても一定額以上の金額を受給していれば、税金が掛かる場合があります。

また、配偶者や扶養家族が年金の受給者であれば、配偶者控除や扶養控除の金額にも関係してきます。

こういった高齢者に係る税金の負担を軽くするために、各種の優遇措置が設けられており、その代表的なものが、次の3つの制度になります。

- 65歳以上の高齢者に係る、公的年金等控除額の優遇措置

- 公的年金等の受給者に係る、確定申告不要制度

- 高齢者を扶養している人に係る、配偶者控除及び扶養控除の優遇措置

今回は、この3つの制度について、それぞれの制度の内容や所得・税金の計算方法などを解説します。

尚、下記の記事で、日本の公的年金制度の仕組みについて解説しています。

併せて参考にしていただけると幸いです。

国民年金と厚生年金の仕組みを歴史的背景も交えて分かりやすく解説します

公的年金のマクロ経済スライドの仕組みを分かりやすく図解します

年金受給者に係る税金とその計算方法

最初に、年金に係る税金の種類とその計算方法について解説します。

一般的に、年金の種類は、次の2種類に分けられます。

- 公的年金

- 個人年金

この2つの年金に対して課される税金が、「所得税(復興特別所得税も含みますが、以下「所得税」で統一します)」と「個人住民税」です。

そして、税制上の優遇措置が設けられているのは、1番の公的年金の方になります。

公的年金と個人年金の違いを端的に表すと、次のようになります。

【公的年金とは】

公的年金とは、国が運営する年金制度で、対象者は強制的に加入しなければなりません。

主な公的年金としては、下記のものが挙げられます。

- 国民年金法、厚生年金保険法、公務員等の共済組合法などの規定による年金(国民年金や厚生年金、共済年金など)

- 過去の勤務により会社などから支払われる年金(企業年金)

- 外国の法令に基づく保険又は共済に関する制度で、1.に掲げる法律の規定による社会保険又は共済制度に類するもの

これらをまとめて、「公的年金等」と呼びます。

【個人年金とは】

個人年金とは、民間の保険会社などが販売している金融商品を言い、本人の意思により加入する年金制度です。

保険会社が販売する、年金保険等が該当します。

これらをまとめて、「個人年金等」と呼びます。

公的年金等に係る税金の計算方法

公的年金等に係る税金は、次の方法により計算します。

- 公的年金等の収入金額 - 公的年金等控除額 = 公的年金等に係る雑所得

- 公的年金等に係る雑所得 - 所得控除の額の合計額 = 課税所得

- 課税所得 × 税率 = 税金

- 税金 - 税額控除 = 納付する税金

- 上記4.の「税額控除」に該当するものが無い場合には、3.で計算が終了し、納付税額が確定します。

正確に言うと「所得税」と「個人住民税」の計算は少し異なりますが、税金の計算の流れとしては概ね上記の計算式のようになり、これは後述する「個人年金等に係る税金の計算方法」でも同様です。

尚、障害年金、遺族年金、母子年金は非課税のため、上記の計算には含まれません。

また、所得税の税率と個人住民税の税率は、次のとおりです。

【所得税の速算表】

| 課税所得の金額 | 税率 | 控除額 |

|---|---|---|

| 195万円以下 | 5% | 0円 |

| 195万円を超え、330万円以下 | 10% | 97,500円 |

| 330万円を超え、695万円以下 | 20% | 427,500円 |

| 695万円を超え、900万円以下 | 23% | 636,000円 |

| 900万円を超え、1,800万円以下 | 33% | 1,536,000円 |

| 1,800万円を超え、4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円超 | 45% | 4,796,000円 |

- この表の使い方ですが、課税所得に対応する税率を掛けてから、控除額を引くことで所得税を計算します。

- 上記の税率には復興特別所得税(原則としてその年分の基準所得税額の2.1%)が含まれていないため、上記の速算表により計算した所得税の2.1%分が加算されます。

【個人住民税の税率】

- 都道府県 … 4%

- 市区町村 … 6%

但し、平成30年分(2018年分)以後の個人住民税については、「政令指定都市」のみ下記ように変更されます。

- 都道府県 … 2%

- 市区町村 … 8%

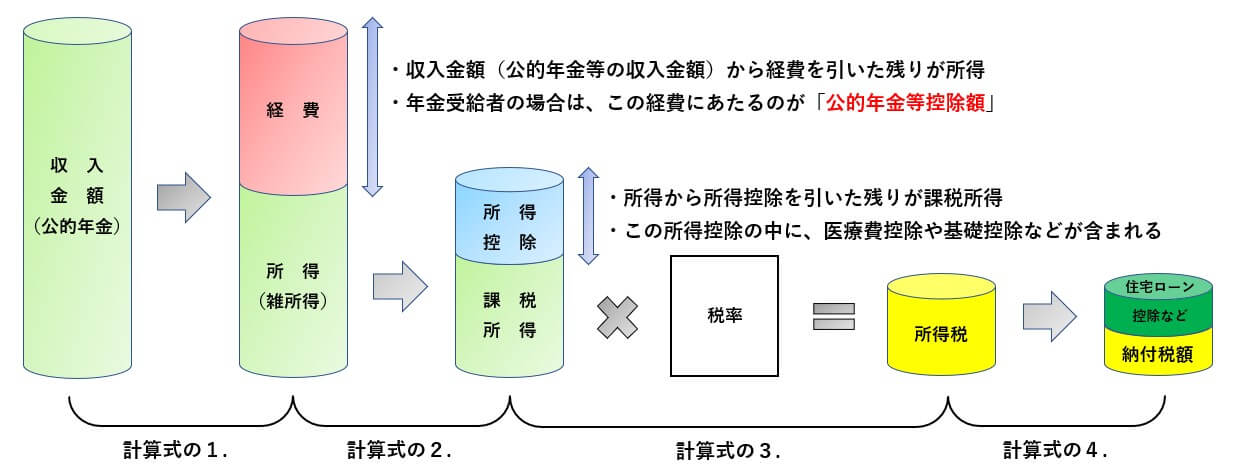

上記の計算式をイメージ図で表すと、次の図のようになります。

【公的年金等に係る税金のイメージ図】

公的年金等に係る税金は、このような計算方法で算出しますが、65歳以上の高齢者については、税金が低くなるように優遇措置が設けられています。

上記の計算式の1.に出てくる「公的年金控除額」が、65歳未満の人よりも多く設定されているのです。

公的年金等控除額は、年金受給者にとっての「経費」に相当するもので、この金額が多くなれば「利益(所得)」が少なくなるため、税金も少なくなるという仕組みになっています。

尚、この点については、後ほど解説します。

個人年金等に係る税金の計算方法

続いては、個人年金等に係る税金の計算方法です。

年金には「公的年金等」と「個人年金等」の2種類があると述べました。

個人年金等に係る税金の計算方法も、基本的には公的年金等と同じ仕組みです。

【個人年金等に係る税金の計算方法】

- 個人年金等の収入金額(※1)- 必要経費(※2)= 雑所得

- 雑所得 - 所得控除の額の合計額 = 課税所得

- 課税所得 × 税率 = 税金

- 税金 - 税額控除 = 納付する税金

- 上記4.の「税額控除」に該当するものが無い場合には、3.で計算が終了し、納付税額が確定します。

- (※1)収入金額

- 個人年金等の収入金額 + 剰余金(割戻金)

- (※2)必要経費

- 個人年金等の収入金額 ×(保険料・掛金の総額 ÷ 年金の支払総額・見込額)

上記のように、計算式の1.が公的年金等とは異なる程度で、他の計算は同じになりますが、公的年金等のように高齢者に対する優遇措置は設けられていません。

65歳以上の高齢者に係る公的年金等控除額の優遇措置

前述したとおり、65歳以上の高齢者については、公的年金に係る税金の計算要素である「公的年金等控除額」が多くなるように設定されています。

公的年金等控除額は、一定の計算方法に基づいて計算しますが、その計算方法は、年齢が「65歳未満」か「65歳以上」かで、次に掲げる表のように分けられています。

≪① 65歳未満の場合≫

その年の公的年金等の収入金額 公的年金等控除額 130万円以下 700,000円 130万円以上 410万円未満 (A)× 25% + 375,000円 410万円以上 770万円未満 (A)× 15% + 785,000円 770万円以上 (A)× 5% + 1,555,000円

- 年齢は、その年分の12月31日現在の年齢

≪② 65歳以上の場合≫

その年の公的年金等の収入金額 公的年金等控除額 330万円以下 1,200,000円 330万円以上 410万円未満 (A)× 25% + 375,000円 410万円以上 770万円未満 (A)× 15% + 785,000円 770万円以上 (A)× 5% + 1,555,000円

- 年齢は、その年分の12月31日現在の年齢

尚、この公的年金等控除額は、令和2年(2020年)分の所得税・住民税から改正されることになっています。

詳しくは、下記記事を参照してください。

この表だけでは、65歳以上の人がどれだけ優遇されているか分かりづらいので、具体的な例を用いて所得税の金額を計算してみます。

公的年金等に係る所得税の計算例

それでは、具体的な数字を使って公的年金等に係る所得税を計算したいと思います。

≪具体例≫

- 年齢 … 65歳

- 公的年金等の収入 … 200万円

- 便宜上、所得控除は基礎控除のみとします

上記の条件を基に、先ほど掲載した税金の計算式に従って計算してみます。

【公的年金等に係る税金の計算方法】

- 公的年金等の収入金額 - 公的年金等控除額 = 公的年金等に係る雑所得

- 公的年金等に係る雑所得 - 所得控除の額の合計額 = 課税所得

- 課税所得 × 税率 = 税金

- 税金 - 税額控除 = 納付する税金

- 上記4.の「税額控除」に該当するものが無い場合には、3.で計算が終了し、納付税額が確定します。

65歳未満の人の場合

- 計算式の1.

- 2,000,000円 -(2,000,000円 × 25% + 375,000円)= 1,125,000円

- 計算式の2.

- 1,125,000円 - 380,000円 = 745,000円

- 計算式の3.

- 745,000円 × 5% = 37,200円(100円未満切捨て)

- 計算式の4.に該当するものがないため、計算終了

65歳未満の人の場合には、年金収入200万円に対する所得税が「37,200円」になります。

尚、所得税の税率については、下記の記事を参照ください。

【確定申告】サラリーマンのアフィリエイトの確定申告書の書き方【第一表】

【確定申告】医療費控除の確定申告書の書き方と記入例【第一表】

65歳以上の人の場合

- 計算式の1.

- 2,000,000円 - 1,200,000 = 800,000円

- 計算式の2.

- 800,000円 - 380,000円 = 420,000円

- 計算式の3.

- 420,000円 × 5% = 21,000円

- 計算式の4.に該当するものがないため、計算終了

対して、65歳以上の人の場合には、年金収入200万円に対する所得税は「21,000円」と、かなり低い金額になります。

このように、高齢者の収入源である公的年金等に対しては、なるべく税金の負担が少なくなるように配慮がされています。

尚、高齢者だけではなく、障害者や未成年者、寡婦(寡夫)などに対しても、税金の負担が少なくなるように優遇措置が設けられています。

【確定申告・年末調整】所得税と住民税における障害者控除の手続き

相続税における障害者控除の手続き【適用要件から計算方法まで】

個人住民税の減額・免除を受けるための要件と手続【申請方法と必要書類】

シングルマザーと寡婦、シングルファザーと寡夫の違い【所得控除の対象となるのか】

もうひとつの公的年金等に係る雑所得の計算方法

実は、公的年金等に係る税金の計算方法として、もうひとつ別の計算方法があります。

と言っても、基本的な計算方法は変わりません。

「公的年金等に係る雑所得」の計算方法が若干変わるだけになります。

前述している「公的年金等に係る雑所得」の計算方法は、次のように「公的年金等控除額」を使って計算する方法でした。

この計算方法とは別に、下の方法でも「公的年金等に係る雑所得」を計算することができます。

この方法は、下記の「速算表」を使って「公的年金等に係る雑所得」を計算する方法です。

【公的年金等に係る雑所得の速算表】

≪① 65歳未満の場合≫

| その年の公的年金等の収入金額(A) | 割合(B) | 控除額(C) |

|---|---|---|

| 70万円以下 | 公的年金等に係る雑所得はゼロ | |

| 70万円超、130万円未満 | 100% | 700,000円 |

| 130万円以上 410万円未満 | 75% | 375,000円 |

| 410万円以上 770万円未満 | 85% | 785,000円 |

| 770万円以上 | 95% | 1,555,000円 |

- 年齢は、その年分の12月31日現在の年齢

≪② 65歳以上の場合≫

| その年の公的年金等の収入金額(A) | 割合(B) | 控除額(C) |

|---|---|---|

| 120万円以下 | 公的年金等に係る雑所得はゼロ | |

| 120万円超、330万円未満 | 100% | 1,200,000円 |

| 330万円以上 410万円未満 | 75% | 375,000円 |

| 410万円以上 770万円未満 | 85% | 785,000円 |

| 770万円以上 | 95% | 1,555,000円 |

- 年齢は、その年分の12月31日現在の年齢

この速算表を使い、次のように「公的年金等に係る雑所得」を計算します。

尚、どちらの計算方法を使っても、結果は同じになります。

試しに、公的年金等の収入金額400万円(65歳以上)で、両方の計算方法により「公的年金等に係る雑所得」を計算してみます。

【公的年金等控除額を使う方法】

4,000,000円 -(4,000,000円 × 25% + 375,000円)= 2,625,000円

【速算表を使う方法】

4,000,000円 × 75% - 375,000円 = 2,625,000円

このように、どちらの方法を使っても「公的年金等に係る雑所得」の金額は同じになります。

そのため、どちらの計算方法を使ってもらっても構いません。

公的年金等の受給者に係る確定申告不要制度

次に、高齢者に係る税制上の優遇措置の2番目として「確定申告不要制度」を取り上げます。

尚、ここで言う「確定申告不要」とは、税務署に提出する所得税の確定申告が不要という意味です。

また、確定申告不要制度は「確定申告をしなくても良い」制度であって、別に確定申告をしても問題はありません。

所得税の確定申告は、1年間に生じた全ての所得とそれに対する所得税の金額を計算し、申告期限までに確定申告書を提出して、源泉徴収された税金や予定納税(中間申告)で納めた税金などとの過不足を精算する手続です。

公的年金等についても、一定額以上の年金では源泉徴収が実施されているため、確定申告を行って税金の過不足を精算する必要があります。

しかし、公的年金等の受給者には高齢者も多く、確定申告の手続自体が本人の負担になるため、一定の要件に該当する場合に限り、確定申告を行わなくても良いとする制度が設けられています。

この制度が「公的年金等に係る確定申告不要制度」です。

確定申告不要制度の対象者

確定申告不要制度の対象者は、次に掲げる要件に該当する人です。

【公的年金等に係る確定申告不要制度の対象者】

- その年分の公的年金等の収入金額が400万円以下である人

- その年分の公的年金等に係る雑所得以外の所得金額(※)が20万円以下である人

この2つの要件の両方を満たす人が、確定申告不要制度の対象者になります。

尚、上記(※)印の「公的年金等に係る雑所得以外の所得金額」とは、例えば次のような所得のある人が該当します。

つまり、公的年金等以外に所得がある人で、その公的年金等以外の所得の合計額が20万円以下か否かで判断します。

確定申告不要制度の注意点

上記のように、一定の要件を満たす高齢者は、確定申告不要制度の対象になりますが、いくつか注意点があるため、その注意点について解説します。

確定申告をすれば所得税が還付になる人

公的年金等の収入金額から源泉所得税が天引き(源泉徴収)されている人は、確定申告をすれば税金が戻ってくる(還付になる)可能性があります。

そのような人は、例え確定申告不要制度の対象者であっても、敢えて確定申告をした方がお得になります。

また、上記に関連して「医療費控除」、「寄附金控除」、「雑損控除」や「住宅ローン控除」などを受けようとする場合にも、確定申告をする必要があります。

個人住民税の確定申告が必要な人

年金に係る税金は「所得税」と「個人住民税」の2つの税金であると、冒頭で述べました。

従って、確定申告も「所得税」と「個人住民税」の2種類の確定申告をする必要があります。

但し、通常は税務署へ所得税の確定申告をすれば、そのデータが各自治体へ送られるため、個人住民税の確定申告は不要になっています。

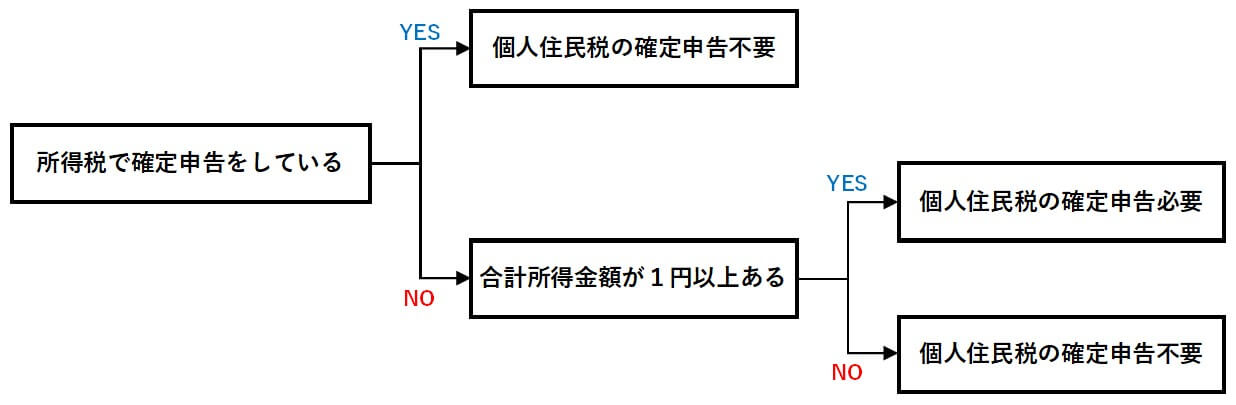

前述したとおり「確定申告不要制度」は、所得税の規定です。

そのため、所得税の確定申告をした場合には、個人住民税の確定申告は不要になりますが、所得税の確定申告をしない場合には、住民税の確定申告が必要なケースも考えられるのです。

【所得税と個人住民税の確定申告の関係図】

個人住民税には、「確定申告不要制度」は存在しないため、1円でも所得があれば確定申告が必要になります。

また、その他に課税・非課税証明や社会保障関係の控除を受ける場合などにも、個人住民税の確定申告が必要な場合があります。

個人住民税は、各自治体によって取扱いが変わるケースもあるため、詳しくは、お住まいの市区町村へお問い合わせください。

個人年金等がある人

「確定申告不要制度」は、公的年金等に係る申告不要制度のため、公的年金等以外の年金(個人年金等)については、適用されません。

公的年金等も個人年金等も、同じ「雑所得」に分類されますが、厳密には「公的年金等に係る雑所得」と「公的年金等以外の雑所得」に分かれています。

元々、雑所得には税制上の優遇措置がほとんどありません。

その中で、公的年金等のみが税制上の優遇措置が存在する雑所得、と捉えてもらって良いかと思います。

高齢者を扶養している人に係る優遇措置

最後に、高齢者を扶養している人が受けられる税制上の優遇措置について解説します。

納税者に一定の要件を満たす扶養親族や配偶者がいる場合には、税金の計算において「扶養控除」や「配偶者控除」といった所得控除を受けることができます。

この、「扶養控除」や「配偶者控除」について、控除の対象となる親族や配偶者が70歳以上の場合には、通常より多い控除額を所得控除として差し引くことができる優遇措置が設けられているのです。

扶養控除とは

納税者に「控除対象扶養親族」がいる場合には、年末調整や確定申告の際に所得控除を受けることができます。

これを、「扶養控除」といいます。

扶養親族とは、下記の要件を全て満たす親族の事を言い、この扶養親族のうち、その年の12月31日現在の年齢が16歳以上の人が「控除対象扶養親族」に該当します。

【扶養親族の要件】

- 配偶者以外の親族(6親等内の血族および3親等内の姻族)または児童福祉法の規定による里子や老人福祉法の規定により市町村長から養護を委託された老人

- 納税者と生計を一にしている

- 合計所得金額が38万円以下である(給与収入103万円以下)

- 青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていないこと又は白色申告者の事業専従者でない

扶養親族のうち、16歳上の人が控除対象扶養親族に該当し、扶養控除を受けることができます。

高齢者を扶養している人に係る扶養控除

控除対象扶養親族に該当する場合には、38万円の扶養控除が受けられます。

但し、70歳以上の扶養親族(老人扶養親族)については、控除額が下記のとおり優遇されています。

【老人扶養親族に係る扶養控除】

老人扶養親族とは、70歳以上の扶養親族を言い、次の表のように控除額が優遇されています。

尚、老人扶養親族については、さらに同居かどうかで控除額が区別されます。

- 老人扶養親族 … 同居していない

- 同居老人扶養親族 … 同居している

【扶養親族と老人扶養親族の控除額】

| 年齢 | 種別 | 控除額 |

|---|---|---|

| 23歳~69歳 | 一般の扶養親族 | 38万円 |

| 70歳以上 | 老人扶養親族 | 48万円 |

| 同居老人扶養親族 | 58万円 |

- 年齢は、その年の12月31日の現況で判断します。

このように、69歳以下の控除対象扶養親族の控除額(38万円)に対して、70歳以上の老人扶養親族の控除額は「48万円(58万円)」と10万円以上も多く控除することができます。

配偶者控除とは

配偶者控除とは、確定申告や年末調整において所得税の計算をする際に、「控除対象配偶者」がいる場合、一定の所得控除が受けられる制度です。

控除対象配偶者とは、次の4つの要件の全てに該当する配偶者を言います。

【控除対象配偶者の要件】

- 民法の規定による配偶者である(内縁関係の人は除く)

- 納税者と生計を一にしている

- 合計所得金額が38万円以下である(給与収入103万円以下)

- 青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていないこと又は白色申告者の事業専従者でない

- その年の12月31日の現況で判断します。

- 平成30年分以後は、配偶者控除を受ける本人(納税者)の合計所得金額が1,000万円(年収1,220万円)を超える場合は、配偶者控除は受けられません。

高齢者を扶養している人に係る配偶者控除

配偶者控除は、納税者本人の年収(所得)と配偶者の年収(所得)により、控除額が「38万円~13万円」となっています。

この控除額が、70歳以上の控除対象配偶者(老人控除対象配偶者)については、下表のように優遇されています。

【老人控除対象配偶者に係る配偶者控除控除】

老人控除対象配偶者とは、70歳以上の控除対象配偶者を言います。

【控除対象配偶者と老人控除対象配偶者の控除額】

| 配偶者の年収と年齢 | 納税者本人の年収 | 控除額 |

|---|---|---|

| 103万円以下 70歳未満 |

1,120万円以下 | 38万円 |

| 1,120万円超、1,170万円以下 | 26万円 | |

| 1,170万円超、1,220万円以下 | 13万円 | |

| 103万円以下 70歳以上 |

1,120万円以下 | 48万円 |

| 1,120万円超、1,170万円以下 | 32万円 | |

| 1,170万円超、1,220万円以下 | 16万円 |

- 年齢は、その年の12月31日の現況で判断します。

上記のように、70歳未満の控除対象配偶者の控除額(38万円~13万円)に対して、70歳以上の老人控除対象配偶者の控除額は「48万円~16万円」と多く控除することができます。

以上で、公的年金等に係る税制上の優遇措置の解説を終わります。