こんにちは、税理士の高荷です。

年末が近づいているので、年末調整の準備に入っている会社も多いのではないでしょうか。

会社が年末調整や給与計算をする際には、扶養控除等申告書の内容に基づいて計算を行います。

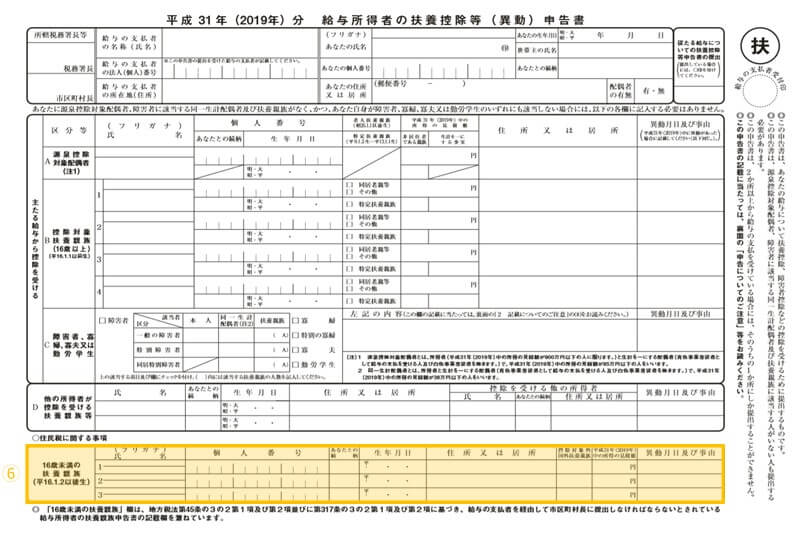

そこで、今回は「平成31年(2019年)分 給与所得者の扶養控除等申告書」の書き方を、図と記入例を使って解説したいと思います。

今回の記事を参考に、扶養控除等申告書の書き方を完全にマスターしてください。

尚、令和2年(2020年)分の扶養控除等申告書の書き方については、下記の記事で解説しています。

令和2年(2020年)分扶養控除等申告書の書き方を記入例つきで解説します

[su_label]チェック![/su_label]

令和元年(2019年)の年末調整

令和元年の年末調整には、次に掲げる3つの書類が必要になります。

- 給与所得者の扶養控除等(異動)申告書

- 給与所得者の保険料控除申告書

- 給与所得者の配偶者控除等申告書

上記3つの書類のうち、1.の「給与所得者の扶養控除等(異動)申告書」が、今回解説する書類です。

他の2つについては下記の記事でそれぞれ解説していますので、お手数ですが、そちらの記事を参照してください。

給与所得者の扶養控除等(異動)申告書の書き方

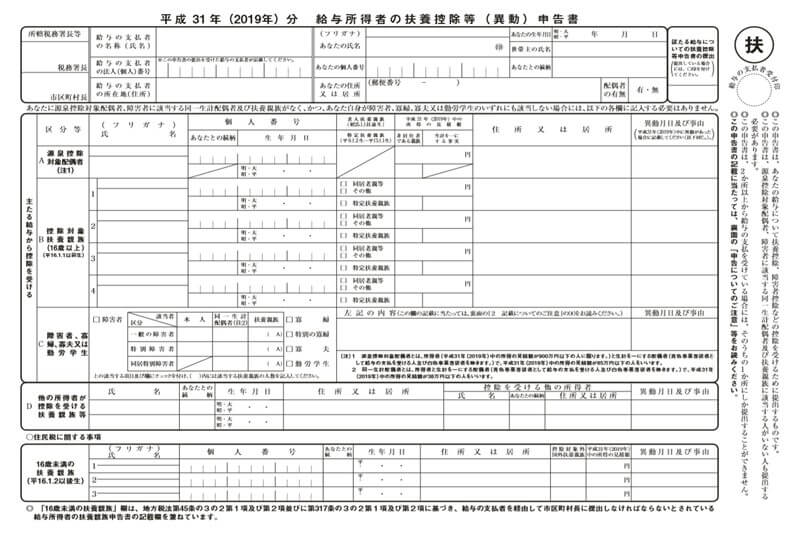

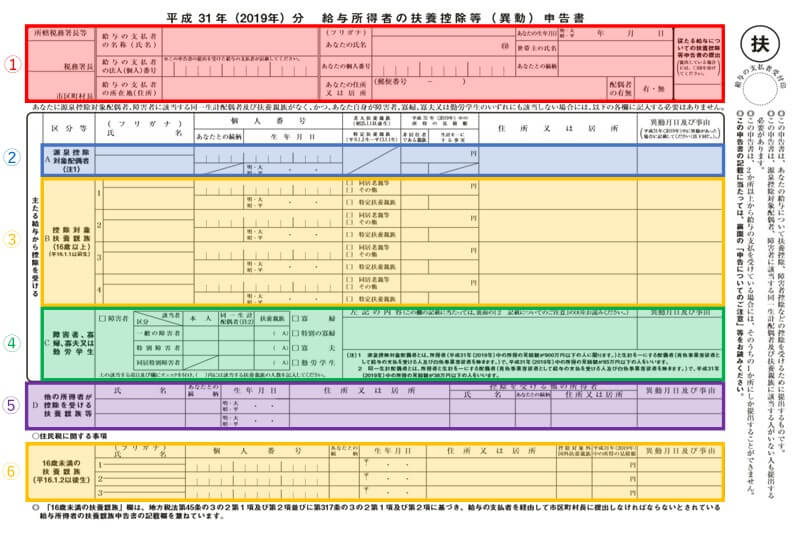

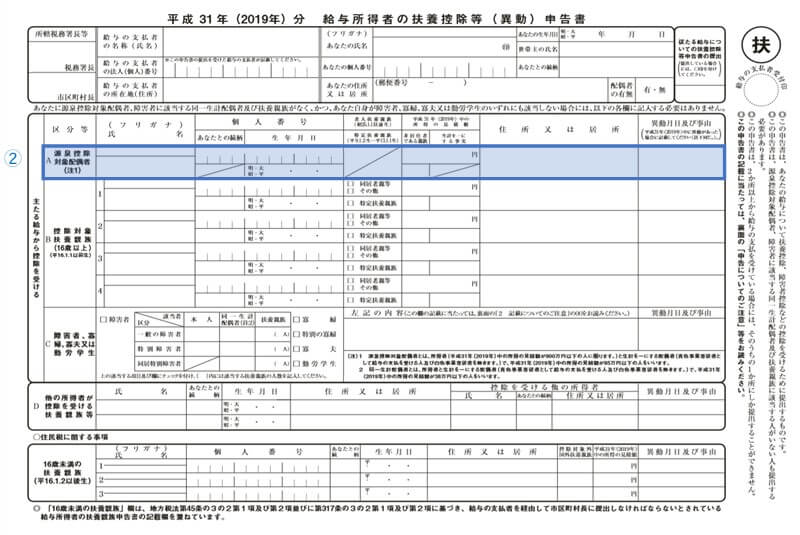

平成31年(2019年)分の給与所得者の扶養控除等申告書は、下の様式になっています。

この、平成31年(2019年)の扶養控除申告書について、以下のように6つに区分して解説していきます。

尚、扶養控除等申告書の用紙は、下記の国税庁HPから入手できます。

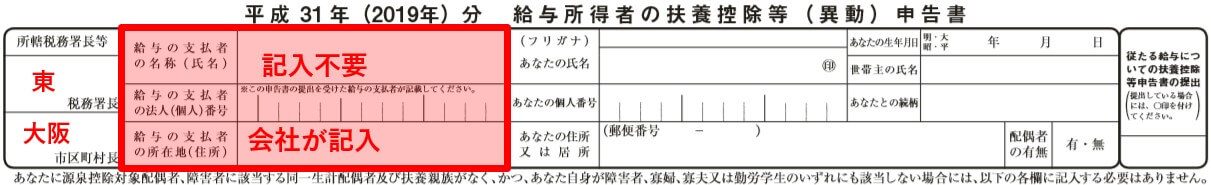

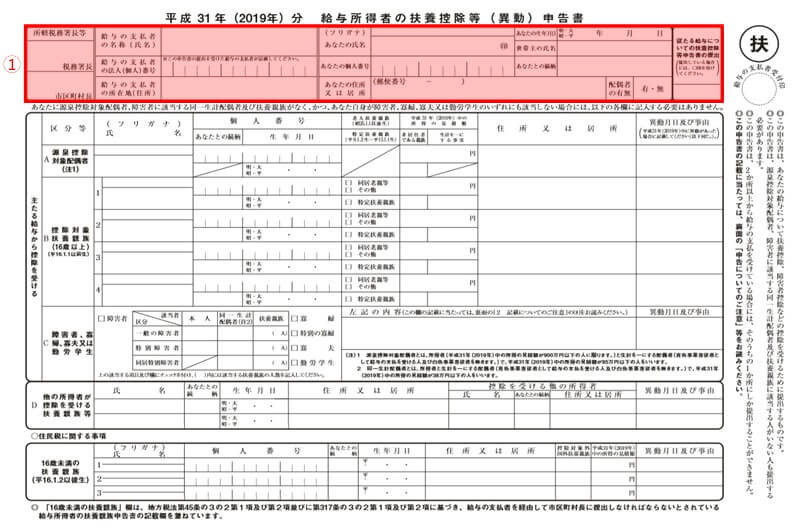

【書き方①】税務署名等、会社及び本人情報など

それでは、前掲した図の番号順に解説を始めます。

最初は、①の税務署・市区町村名、会社及び本人情報を記載する欄になります。

税務署・市区町村名及び会社情報

税務署等及び会社情報については、下記の通り記載します。

- 税務署名

- 会社の所在地の所轄税務署名を記入します。

- 分からなければ空欄でも構いません。

- 市区町村名

- 提出者本人が住んでいる市区町村名を記入します。

- 会社の所在地ではないので、注意してください。

- 給与の支払者欄

- 基本的に会社側が記入するため、記入不要です。

- 提出者本人が記入しても構いません。

この欄は、特に注意すべき点はないため、次に進みます。

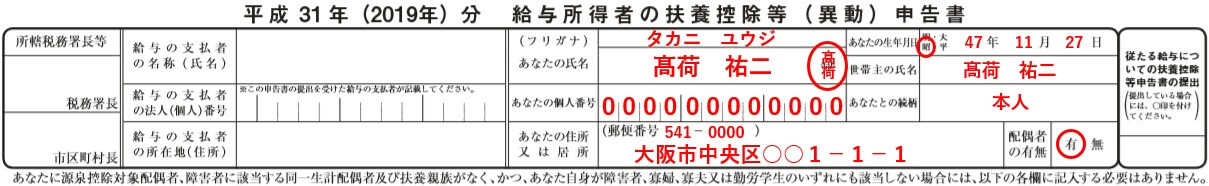

本人情報

続いては、提出者本人の情報を記載する欄になります。

- あなたの氏名(フリガナ)

- 提出者本人の氏名(フリガナ)を記入します。

- 提出者本人の認印を押印します。

- あなたの個人番号(注意点1参照)

- 提出者本人のマイナンバーを記入します。

- あなたの住所又は居所(注意点1参照)

- 提出者本人の住所を記入します。

- あなたの生年月日

- 提出者本人の生年月日を記入します。

- 世帯主の氏名

- 世帯主の氏名を記入します。

- あなたとの続柄

- 世帯主と提出者本人との関係を記入します。

- 世帯主が提出者本人の場合には「本人」になります。

- 世帯主が父(又は母)の場合は「父(又は母)」と記入してください。

- 配偶者の有無

- 結婚して配偶者がいる場合には、有に〇を付けます。

- 未婚であれば、無に〇をつけます。

- 従たる給与についての扶養控除等申告書の提出(注意点2参照)

- 2ヵ所以上で働いている人で「従たる給与についての扶養控除等申告書」を提出している人は、〇を付けます。

【注意点1】

- マイナンバーの記入について

- 既に会社にマイナンバーを提出し、会社がマイナンバーを把握している場合には、マイナンバーの記入は不要です。

- これは、提出者本人だけではなく、後述する配偶者及び扶養親族についても同様です。

- 住所又は居所について

- 住所については、その年の1月1日現在の住所を記入します。

- 平成31年(2019年分)の扶養控除等申告書については、平成31年(2019年)1月1日時点の住所を記入することになります。

- 住所又は居所とは、必ずしも住民票の記載地とは限らず、「実際に住んでいる場所」になります。

住所又は居所については、こちらの記事の後半部分が参考になると思います。

【注意点2】

従たる給与についての扶養控除等申告書の提出について

現在では、ダブルワークなどで複数の会社から給与を貰っている人も多いかと思います。

複数の会社で働いている場合であっても、扶養控除等申告書については、これらのうち1ヵ所でしか提出することができません。

この扶養控除等申告書を提出した会社から貰う給与が「主たる給与」になり、それ以外の会社から貰う給与が「従たる給与」になります。

扶養控除等申告書は1つの会社にだけ提出する書類なので、通常は「従たる給与」を貰う会社には提出しません。

従って、扶養控除等申告書を提出しない従たる給与を貰っている会社では、年末調整も行わないことになります。(主たる給与を貰っている会社でのみ、年末調整を行います)

しかし、次のようなケースでは、従たる給与を貰っている会社に対して「従たる給与についての扶養控除等申告書」を提出する場合があります。

例)A社(主たる給与)とB社(従たる給与)の2ヵ所で働いているCさんの場合

Cさんには子供が5人いて、うち3人の子供はA社で扶養控除を受け、残り2人の子供はB社で扶養控除を受けるというようなケース

このCさんのようなケースに該当すれば、B社に「従たる給与についての扶養控除等申告書」を提出することで、B社でも扶養控除を受けることができます。

但し、実際には2ヵ所以上の会社で働いている人のほとんどは、確定申告をすると思われるので、従たる給与についての扶養控除等申告書を提出する人は少ないと思います。

尚、従たる給与についての扶養控除等申告書も定型の用紙が用意されています。

必要な場合には、下記国税庁のサイトから入手してください。

【以下に該当する人は、これで扶養控除等申告書の記入は終了です】

- 配偶者や扶養親族がいない人

- 提出者本人が、寡婦又は寡夫に該当しない人

- 提出者本人が、障害者及び勤労学生に該当しない人

- 配偶者及び扶養親族に、障害者に該当する人がいない人

次の【書き方②】以降の項目については、記入する必要はありません。

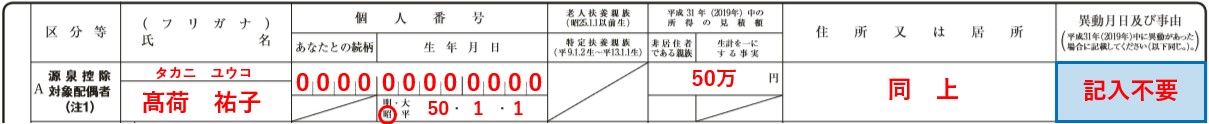

【書き方②】源泉控除対象配偶者

扶養控除等申告の書き方の2番目は、源泉控除対象配偶者についてです。

源泉控除対象配偶者とは、次に掲げる要件を満たす配偶者を言います。

源泉控除対象配偶者の要件

- 扶養控除等申告書を提出する本人の合計所得金額が900万円以下

- 給与収入のみの場合には、年収1,120万円以下

- 配偶者の合計所得金額が85万円以下

- 給与収入のみの場合には、年収150万円以下

但し、青色事業専従者として給与の支払いを受ける人、又は白色事業専従者は除きます。

尚、配偶者(特別)控除は、平成30年(2018年)に改正されています。

その改正内容は、こちらの記事でまとめています。

このように、次の2つの要件を満たす配偶者が、源泉控除対象配偶者になります。

- 扶養控除等申告書を提出する本人の合計所得金額が900万円以下

- 給与収入のみの場合には、年収1,120万円以下

- 配偶者の合計所得金額が85万円以下

- 給与収入のみの場合には、年収150万円以下

従って、源泉控除対象配偶者に該当する人がいる場合には、扶養控除等申告書への記入が必要になります。

- 氏名(フリガナ)

- 源泉控除対象配偶者の氏名(フリガナ)を記入します。

- 個人番号(注意点1参照)

- 源泉控除対象配偶者のマイナンバーを記入します。

- 生年月日

- 源泉控除対象配偶者の生年月日を記入します。

- 平成31年(2019年)中の所得の見積額(注意点3及び5参照)

- 源泉控除対象配偶者の平成31年(1年間)の予想所得金額を記入します。

- 住所又は居所(注意点1参照)

- 源泉控除対象配偶者の住所を記入します。

- 異動月日及び自由

- 扶養控除等申告書の提出後に、異動があった場合のみ記入します。

- 以下、他の項目についても同様です。

【注意点3】

平成31年(2019年)中の所得の見積額

この欄は見積額を記入するため、平成31年(2019年)1年間にもらうであろう所得金額を予測して記入することになります。

具体的には、次の要領で見積額を計算してください。

- 固定給の人、及び給与の変動が少ない人

- 平成30年(2018年)の所得額をそのまま記入してください。

- 給与に変動がある人

- 直近3ヶ月程度の給与の平均額を年換算してください。

あくまでも見積額なので、正確に算出することは不可能です。

従って、それほど神経質になる必要はありません。

平成31年(2019年)の所得金額が、記入した金額と大きな差が出るようであれば、再度所得金額を訂正して、扶養控除等申告書を提出してください。

尚、この欄には「収入」ではなく「所得」を記入します。

収入と所得の違いや定義などは、こちらの記事で解説しているので、参考にしてください。

給与所得者の所得の計算方法も解説しています。

また、平成30年(2018年)分の年末調整から、配偶者控除(配偶者特別控除)を受けるためには、給与所得者の配偶者控除等申告書の提出が必要になります。

給与所得者の配偶者控除等申告書の書き方や記入例は、こちらの記事で解説しています。

令和元年(2019年)分配偶者控除等申告書の書き方を記入例つきで解説します

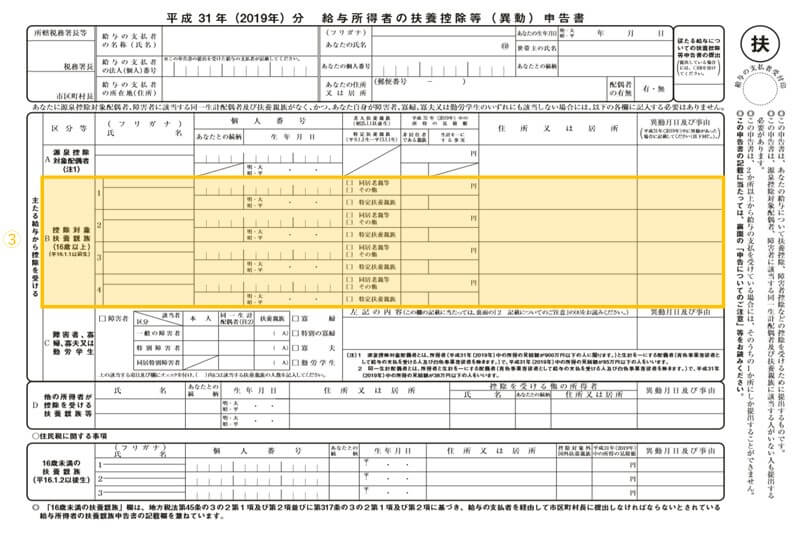

【書き方③】控除対象扶養親族(16歳以上)

扶養控除等申告書の記載方法の3番目は、16歳以上の控除対象扶養親族が対象になります。

控除対象扶養親族とは、扶養親族のうち、その年の12月31日現在の年齢が16歳以上の人を言います。

扶養親族とは

扶養親族とは、下記の要件を全て満たす親族の事を言います。

- 配偶者以外の親族(6親等内の血族および3親等内の姻族)または児童福祉法の規定による里子や老人福祉法の規定により市町村長から養護を委託された老人

- 納税者と生計を一にしている

- 合計所得金額が38万円以下である(給与収入103万円以下)

- 青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていないこと又は白色申告者の事業専従者でない

尚、扶養親族については、別途下記の記事で詳しく解説しています。

これらの要件を満たす16歳以上の扶養親族がいる場合には、この欄への記入が必要になります。

- 氏名(フリガナ)

- 16歳以上の扶養親族の氏名(フリガナ)を記入します。

- 個人番号(注意点1参照)

- 16歳以上の扶養親族のマイナンバーを記入します。

- あなたとの続柄

- 提出者本人と扶養親族の続柄を記入します。

- 提出者本人を基準にした続柄になります。

- 生年月日

- 16歳以上の扶養親族の生年月日を記入します。

- 老人扶養親族(注意点4参照)

- 老人扶養親族(70歳以上)と同居している場合には、同居老親等に✔を入れます。

- 同居していない場合には、その他に✔を入れます。

- 特定扶養親族(注意点4参照)

- 特定扶養親族(19歳~22歳まで)がいる場合には、特定扶養親族に✔を入れます。

- 平成31年(2019年)中の所得の見積額(注意点3及び5参照)

- 16歳以上の扶養親族の平成31年(1年間)の予想所得金額を記入します。

- 非居住者である親族(注意点6参照)

- 16歳以上の扶養親族である非居住者がいる場合には、〇を記入します。

- 生計を一にする事実(注意点6参照)

- 非居住者である16歳以上の扶養親族に、生活費や学費として送金した金額を記入します。

- 住所又は居所(注意点1参照)

- 16歳以上の扶養親族の住所を記入します。

- 非居住者の場合には、海外の住所を記入してください。

〔扶養控除とは〕

納税者に控除対象扶養親族がいる場合には、年末調整や確定申告の際に一定の控除が受けられます。

これを、扶養控除といいます。

控除対象扶養親族は、扶養親族のうち、その年の12月31日現在の年齢が16歳以上の人が該当します。

一般の控除対象扶養親族の場合には、38万円の扶養控除が受けられますが、下記に掲げる控除対象扶養親族については、控除額の優遇措置が設けられています。

〔特定扶養親族及び老人扶養親族〕

扶養親族のうち19歳~22歳までの扶養親族は特定扶養親族と呼ばれ、控除額が優遇されます。

また、老人扶養親族とは、70歳以上の扶養親族を言い、特定扶養親族同様、控除額が優遇されています。

尚、老人扶養親族については、さらに同居かどうかで控除額が区別されます。

- 老人扶養親族 … 同居していない

- 同居老人扶養親族 … 同居している

【控除対象扶養親族と特定扶養親族の控除額】

年齢 種別 控除額 16歳~18歳 一般の控除対象扶養親族 38万円 19歳~22歳 特定扶養親族 63万円

- 年齢は、その年の12月31日の現況で判断します。

【控除対象扶養親族と老人扶養親族の控除額】

年齢 種別 控除額 23歳~69歳 一般の控除対象扶養親族 38万円 70歳以上 老人扶養親族 48万円 同居老人扶養親族 58万円

- 年齢は、その年の12月31日の現況で判断します。

扶養控除の控除額については、下記の記事でも詳しく解説していますので、併せて参考にしてください。

【注意点5】

扶養親族が年金受給者の場合には、以下の要領で所得金額を見積もります。

所得の見積額 = 年金受給額 - 公的年金等控除額

- 遺族年金・障害年金は非課税となるため、受給額には含みません。

上記計算式の公的年金等控除額は、年齢によって次のように異なります。

【公的年金控除額】

年齢 公的年金等控除額 65歳未満 70万円 65歳以上 120万円

尚、この計算により所得の見積額が38万円を超える場合には、控除対象扶養親族には該当しません。

また、給与収入と年金収入がある場合には、両者を合計して所得金額を見積もることになります。

【注意点6】

非居住者である扶養親族がいる場合

非居住者(日本に住んでいない人)である16歳以上の扶養親族がいる場合には、送金関係書類と親族関係書類を会社等に提出する必要があります。

詳しくは、こちらの記事でまとめています。

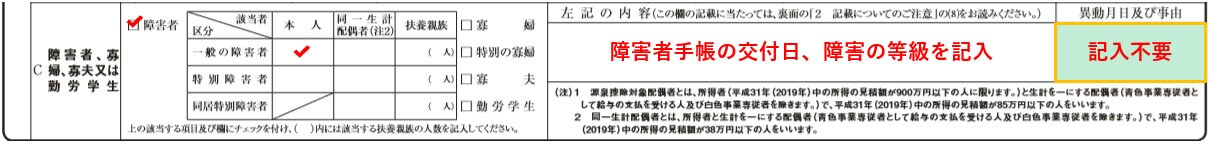

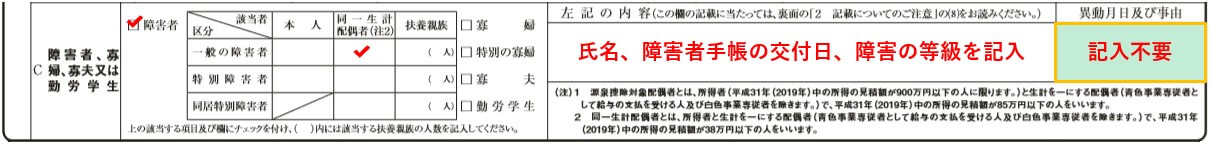

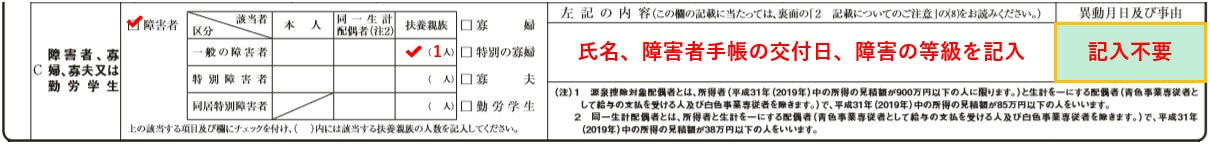

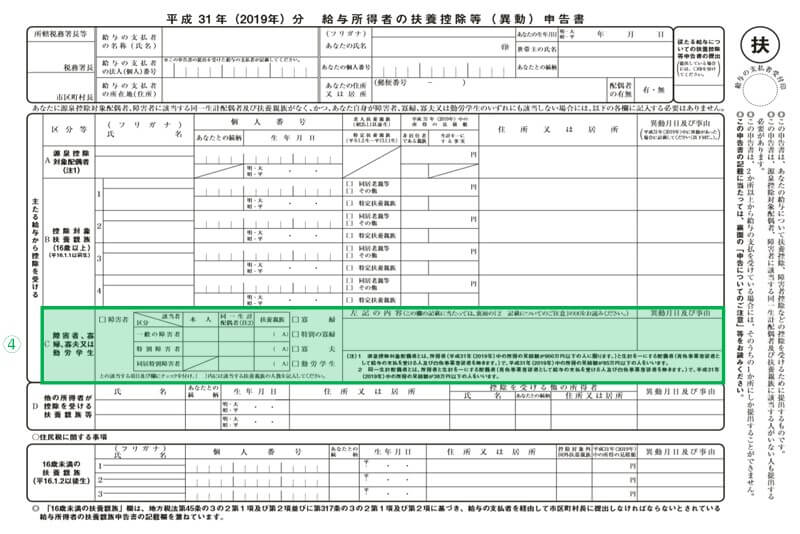

【書き方④】障害者、寡婦・特別の寡婦・寡夫、勤労学生

次に、本人又は配偶者、扶養親族が、障害者等に該当する場合の扶養控除等申告書の記入方法について解説します。

まずは、本人又は配偶者、扶養親族が障害者に該当する場合の記入例から紹介します。

提出者本人又は配偶者、扶養親族が障害者

扶養控除等申告書の提出者本人が障害者の場合、及び配偶者又は扶養親族が障害者の場合には、次のように記入します。

- 左上の障害者に✔を入れます。

- 本人、配偶者、扶養親族ごとに、該当する障害者の種別に応じて✔を入れます。

- 扶養親族が障害者の場合には、障害者の区分に対応する人数も記入します。

- 右側の「左記の内容」欄に、次の事項を記入します。

- 氏名(配偶者、扶養親族の場合)

- 障害者手帳の交付日

- 障害の等級

配偶者が障害者である場合

扶養控除等申告書に障害者として記入できる配偶者は、同一生計配偶者に限られます。

同一生計配偶者とは、次の要件を満たす配偶者を言います。

- 生計を一にしていること

- 平成31年中の所得の見積額が38万円以下(給与収入103万円以下)

- 青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていないこと又は白色申告者の事業専従者でない

また、所得税の障害者控除については、こちらの記事で詳しくまとめています。

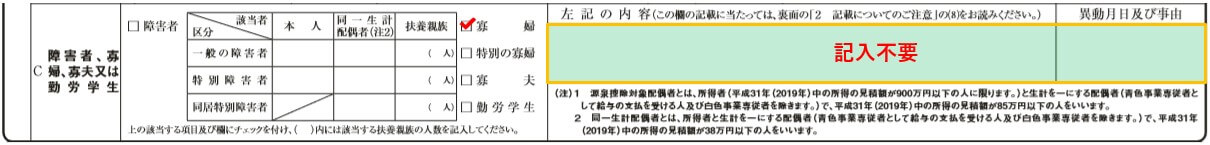

提出者本人が寡婦(又は寡夫)

扶養控除等申告書の提出者本人が寡婦(又は寡夫)の場合の記入例は、次のとおりです。

- 該当する種別に応じて、次の3箇所のいずれかに✔を入れます。

- 寡婦

- 特別の寡婦

- 寡夫

- 右側の「左記の内容」欄は、記入が無くても構いません。

- 記入するとすれば、寡婦等に該当する理由くらいになります。

尚、寡婦、特別の寡婦及び寡夫については、こちらの記事で詳しくまとめています。

シングルマザーと寡婦、シングルファザーと寡夫の違いを税制面から解説

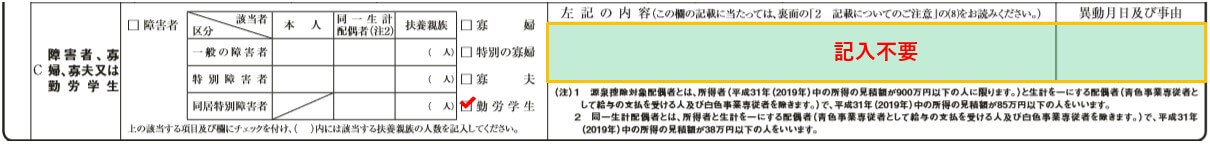

提出者本人が勤労学生

扶養控除等申告書の提出者本人が勤労学生の場合には、次のように記入します。

- 勤労学生に✔を入れます。(注意点8参照)

- 右側の「左記の内容」欄は、記入が無くても構いません。

- 記入するとすれば、学校名等になります。

- 勤労学生を証明する書類を添付して会社へ提出します。

【注意点8】

勤労学生とは

勤労学生とは、次の3つの要件に該当する人を言います。

- 特定の学校の学生、生徒であること

- 特定の学校とは、次のいずれかの学校になります。

- 学校教育法に規定する小学校、中学校、高等学校、大学、高等専門学校など

- 国、地方公共団体、学校法人等により設置された専修学校又は各種学校のうち一定の課程を履修させるもの

- 職業能力開発促進法の規定による認定職業訓練を行う職業訓練法人で一定の課程を履修させるもの

- 給与所得など勤労による所得があること

- 合計所得金額が65万円以下で、勤労に基づく所得以外の所得が10万円以下であること

- 給与収入のみの場合は、年収130万円以下になります。

- 勤労に基づく所得以外の所得とは、不動産やFX、株などで得た所得が該当します。

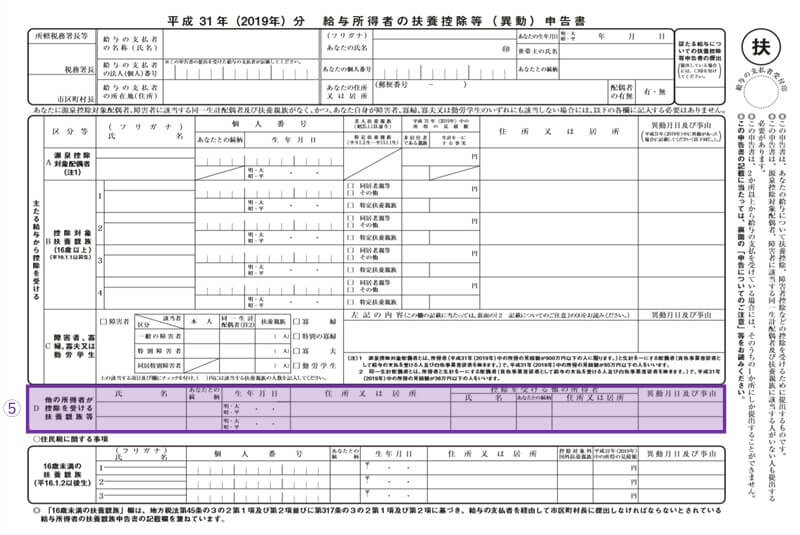

【書き方⑤】他の所得者が控除を受ける扶養親族等

この「他の所得者が控除を受ける扶養親族等」の欄は、扶養親族の二重控除を防ぐために記入する欄です。

夫婦で共働きをしている場合には、子供や親を、夫と妻のどちらの扶養に入れるかはっきりさせなければなりません。

もし、夫も妻もお互いに同じ子供を扶養親族として記入し、年末調整を行った場合には、夫婦両方で同じ子供の扶養控除を受けられることになってしまいます。

そのような二重控除を防ぐために記入するのが、この「他の所得者が控除を受ける扶養親族等」の欄になります。

例えば、子供を妻の扶養親族にして、夫の扶養親族には入れないとする場合に、夫の扶養控除等申告書に、その子供の氏名等を記入するために使用します。

[su_label]チェック![/su_label]

年末調整と扶養控除等申告書

年末調整は、従業員から提出された扶養控除等申告書の内容に基づいて行われます。

しかし、これについては、誤解されやすい注意点があります。

令和元年(2019年)の年末調整には、「平成31年(2019年)分の扶養控除等申告書」を使用します。

令和2年(2020年)分の扶養控除等申告書を使うのではありません。

扶養控除等申告書は、その年の最初の給与支給日までに提出することになっています。

従って、令和2年(2020年)分の扶養控除等申告書は、令和2年(2020年)になって最初の給与を貰う時までに提出すれば良い書類です。

この令和2年(2020年)分の扶養控除等申告書は、令和2年(2020年)の給与から適正な源泉所得税を天引きするために使用されます。

そして、令和2年(2020年)の年末になれば、年末調整に使用することになるのです。

あくまでも、令和元年(2019年)の年末調整には、「平成31年(2019年)分の扶養控除等申告書」を使用することに留意してください。

ですから、平成31年(2019年)分の扶養控除等申告書の内容に変更があった場合には、変更(修正)した平成31年(2019年)分の扶養控除等申告書を、再度提出する(提出してもらう)必要があります。

これらの点に注意して、年末調整を行ってください。

尚、年末調整には、保険料控除申告書も必要になります。

保険料控除申告書の書き方や控除額の計算方法は、こちらの記事でまとめています。

【書き方⑥】16歳未満の扶養親族(住民税に関する事項)

最後に、16歳未満の子供(扶養親族)がいる場合に記入する欄について解説します。

16歳未満の扶養親族は、給与計算や年末調整における所得税の計算には影響しません。

しかし、住民税の非課税限度額の計算で、16歳未満の扶養親族が考慮されるため、こちらの欄に記載します。

- 氏名(フリガナ)

- 16歳未満の扶養親族の氏名(フリガナ)を記入します。

- 個人番号(注意点1参照)

- 16歳未満の扶養親族のマイナンバーを記入します。

- あなたとの続柄

- 提出者本人と扶養親族の続柄を記入します。

- 提出者本人を基準にした続柄になります。

- 生年月日

- 16歳未満の扶養親族の生年月日を記入します。

- 住所又は居所(注意点1参照)

- 16歳未満の扶養親族の住所を記入します。

- 控除対象外国外扶養親族

- 16歳未満の扶養親族が非居住者の場合には〇を付けます。

- 平成31年(2019年)中の所得の見積額(注意点3及び5参照)

- 16歳未満の扶養親族の平成31年(1年間)の予想所得金額を記入します。

- 16歳未満なので、通常はゼロになることがほとんどかと思います。

以上で、平成31年(令和元年・2019年)分の給与所得者の扶養控除等申告書の記入は終了です。

お疲れさまでした。

尚、年末調整が終わったら、源泉徴収票の発行と源泉所得税の納付が必要です。

源泉所得税の納付書の書き方と記入例【半年ごとに納付する納期の特例の場合】

扶養控除等申告書の役割と税務調査

一般的に、扶養控除等申告書は「年末調整で使う書類」と思われているようです。

確かに、それは間違いないのですが、扶養控除等申告書の役割はもう一つあります。

扶養控除等申告書に記載された内容に基づいて、毎月の給与から天引される源泉所得税が決定されます。

そのため、扶養控除等申告書は、会社の毎月の源泉徴収事務を正しく行うために使用する書類でもあるのです。

因みに、扶養控除等申告書は、税務調査があった際には必ずチェックされます。

会社の源泉徴収事務が、扶養控除等申告書の内容に基づいて、適正に行われているかをチェックする必要があるからです。

ですから、扶養控除等申告書の提出がなかったにも拘わらず、「去年扶養家族3人で計算していたから、今年もそれで計算しておこう」という処理は、行わない方が良いでしょう。

なぜなら、税務調査では、扶養控除等申告書の内容だけでなく、それと照らし合わせて給与台帳や源泉徴収簿などの給与関係の資料もチェックするからです。

そこで適正な源泉徴収事務を行っていないと判断されれば、追徴税額等を課される可能性もあります。

このように、扶養控除等申告書は「年末調整の時だけ」使用するのものではなく、会社の給与・源泉徴収事務にとっても重要な役割を持つ書類と言えるのです。

従って、会社側としては、扶養控除等申告書を必ず提出するように、従業員に働きかけてください。

また、従業員側としても、例え提出期限を過ぎてしまったとしても、必ず提出するようにしてください。