こんにちは。税理士の高荷です。

国際化が当たり前の現在社会にあっても、日本人の国際化は遅れていると言われています。

それでも昔に比べると日本から出ていく人も、日本に入ってくる人も格段に多くなっていると思います。

それに伴い、税金の世界でもグローバル化に対応する政策が進んでいます。

その一つとして、外国に住む親族に係る扶養控除の適用条件の改正があります。

この改正により、外国に住む親族について扶養控除の適用を受けるためには、一定の書類を会社等に提出しなければならなくなりました。

これは平成28年(2016年)から実施されていますが、意外と知らない人も多いようなので、取り上げることにしました。

今回は、国外居住親族に係る扶養控除の適用について、用語の解説から手続方法まで解説します。

用語の意味

まず、内容の説明を始める前に、用語の解説から始めます。

この後の説明で、普段聞きなれない用語がいくつか出てきます。

逆に言うと、それらの用語を使わないとこの後の説明ができません。

そのため、少しだけお付き合いください。

尚、全て所得税法上の意味になります。

国外居住親族とは

非居住者とは

居住者とは

結局、簡単に言うと

つまり、今回の表題である「国外居住親族」を簡単に言うと、このようになります。

そのまんまなので、偉そうに説明する必要はなかったですね。

【親族の範囲】

親族の範囲は、民法に規定する6親等内の血族、配偶者、3親等内の姻族です。

尚、住所の定義については、こちらの記事で触れています。

参考にして下さい

相続税における障害者控除の手続き【適用要件から計算方法まで】

国外居住親族に係る扶養控除等の適用について

国外居住親族について、扶養控除等の税制上の控除を受ける場合には、一定の書類を会社等に提出する必要があります。

この手続きを取らない場合には、扶養控除等の各種控除は受けることができません。

それでは、この制度の具体的な内容を順を追って説明します。

文章で説明するよりも、細かく区分して説明した方が解り易いと思うので、箇条書きと表を使って説明します。

この制度の対象となる税金

この制度の対象となる税金は、次の2つです。

- 所得税

- 個人住民税

この制度の対象となる手続と対象者

この制度の対象となる手続及び対象者は、次のとおりです。

| 手続内容 | 対象者 |

|---|---|

| 給与等の源泉徴収及び年末調整 | サラリーマン等の給与所得者 |

| 公的年金等の源泉徴収 | 公的年金等の受給者 |

| 確定申告 | 確定申告をする人 |

この制度の対象となる税制上の控除

この制度の対象となる税制上の控除の種類は、次の4種類です。

- 扶養控除

- 配偶者控除

- 配偶者特別控除

- 障害者控除

年末調整や確定申告における扶養控除だけでなく、非居住者である配偶者について配偶者控除(配偶者特別控除)を受ける場合も対象になります。

また、国外居住親族について、障害者控除を受ける場合にも対象になります。

尚、上記4つの控除制度については、下記の記事で詳しく解説しています。

【扶養控除及び扶養控除等申告書の記載方法】

【年末調整・給与計算】扶養控除等申告書の書き方と記入例【平成31年(2019年)分】

【配偶者控除・配偶者特別控除】

配偶者控除(配偶者特別控除)の改正【103万円の壁と150万円の壁】

【所得税・住民税の障害者控除】

【確定申告・年末調整】所得税と住民税における障害者控除の手続き

この制度を受けるための提出書類

この制度の適用を受けるためには、次の2種類の書類を提出する必要があります。

- 親族関係書類

- 送金関係書類

この制度を受けるための提出書類の提出先

上の2種類の提出書類の提出先は、それぞれ下記のとおりです。

| 手続内容 | 対象者 | 提出先 |

|---|---|---|

| 給与等の源泉徴収及び年末調整 | サラリーマン等の給与所得者 | 会社 |

| 公的年金等の源泉徴収 | 公的年金等の受給者 | 日本年金機構 |

| 確定申告(※) | 確定申告をする人 | 税務署 |

- 尚、提出された書類は7年間保存する必要があります。

【(※)確定申告について】

- 所得税の確定申告をせずに、住民税の確定申告のみ行う場合には、税務署ではなく各地方自治体へ提出する必要があります。

- 会社、又は日本年金機構へ親族関係書類・送金関係書類を提出したサラリーマン等、又は公的年金の受給者が確定申告をする場合には、税務署(地方自治体)へ再度提出する必要はありません。

提出先ごとの提出書類

日本年金機構へは、親族関係書類のみ提出すれば良いことになっています。

| 提出先 | 親族関係書類 | 送金関係書類 |

|---|---|---|

| 会社 | 〇 | 〇 |

| 日本年金機構 | 〇 | × |

| 税務署 | 〇 | 〇 |

| 地方自治体(※) | 〇 | 〇 |

- ※地方自治体によって手続きが異なる場合があります。

その他

提出書類である親族関係書類と送金関係書類は、厳密には「提出、又は提示」で良いとされています。

そのため、必ずしも提出しなければならないわけではなく、提示(見せて、確認してもらう)でもOKです。

尚、年末調整や確定申告の基本及び計算方法等は、こちらの記事で解説しています。

【確定申告】住宅ローン控除の仕組みと控除額の計算方法【適用要件、手続方法、必要書類など】

親族関係書類とは

親族関係書類とは、次のいずれかの書類で、国外居住親族が居住者の親族であることを証明する書類です。

親族関係書類は、次に掲げる書類になります。

- 戸籍の附票の写し(又は、その他の国又は地方自治体が発行した書類)及び国外居住親族の旅券(パスポート)の写し

- 外国政府又は外国の地方自治体が発行した書類(国外居住親族の氏名、生年月日及び住所又は居所の記載があるものに限る)

【注意事項】

- 戸籍の附票の写し(又は、その他の国又は地方自治体が発行した書類)だけでは、親族関係書類には該当しません。

合わせて、国外居住親族の旅券(パスポート)の写しが必要です。- 逆に、国外居住親族の旅券(パスポート)の写しだけでも、親族関係書類には該当しません。

- 親族関係書類は、国外居住親族の旅券(パスポート)の写しを除き、原本の提出又は提示が必要です。

- 外国政府等が発行した書類とは、戸籍謄本、出生証明書及び婚姻証明書などが該当します。

- 一つの書類だけでは国外居住親族が親族であることを証明することができない場合には、複数の書類を組み合わせて証明する必要があります。

送金関係書類とは

送金関係書類とは、居住者がその年において国外居住親族の生活費又は教育費に充てるための支払を必要の都度行ったことを証明する書類です。

具体的には、次の書類を言います。

- 金融機関の書類又はその写し(国外居住親族に送金したことを証明する書類)

- クレジットカード発行会社の書類又はその写し(国外居住親族がそのクレジットカードで買い物をして、その代金を居住者が負担していることを証明する書類)

【注意事項】

- 送金関係書類は、全て写しでも構いません。

- その年に行った送金等に対する送金関係書類でなければ、適用できません。

- 送金関係書類には、具体的には次のような書類が該当します。

- 外国送金依頼書の控え

- クレジットカードの利用明細書(家族カード)

- クレジットカードによる送金日の判定は、引落日ではなくカードの利用日になります。

- 国外居住親族が複数いる場合には、各人ごとに必要となります。

- 送金関係書類は、扶養控除等を適用する年に送金等を行った全ての書類が必要です。

国外居住親族に係る扶養控除等全般に関する注意点

国外居住親族に係る扶養控除等の適用に関するその他の注意事項を、まとめて記載します。

国内の扶養親族が留学する場合

扶養親族が留学する場合には、その留学が継続して1年以上にわたるものでなければ、国外居住親族には該当しないことになります。

従って、1年未満の留学であれば通常の扶養親族になるため、国外居住親族に係る扶養控除等の手続は必要ありません。

親族関係書類及び送金関係書類が外国語で作成されている場合

親族関係書類や送金関係書類が外国語で作成されている場合には、その翻訳文も提出(提示)する必要があります。

外国語で作成された親族関係書類や送金関係書類に翻訳文が無い場合には、翻訳文も提出(提示)しなければ扶養控除等の適用を受けることはできません。

国外居住親族が16歳未満の場合

国外居住親族が16歳未満の場合であっても、障害者控除の適用を受けようとする場合には、親族関係書類及び送金関係書類の提出が必要になります。

外国の公的機関が発行した運転免許証の場合

運転免許証は、本人の身分を証明する身分証明書に該当します。

そのため、国外居住親族本人の身分を明らかにするものであり、居住者との親族関係を明らかにするものには該当しません。

そのため、運転免許証等の身分証明書だけでは、親族関係書類には該当しません。

国外居住親族への送金が少額の場合

国外居住親族に係る扶養控除等を適用する場合において、送金額の基準は特に定められていません。

しかし、国外居住親族の生活費又は教育費に充てるための年間の支払が少額である場合には、送金の目的を確認する場合があります。

インターネットによる送金の場合

インターネットによる送金の場合であっても、送金者の氏名、送金受領者の氏名、送金日及び送金額の記載があり、生活費又は教育費に充てるための支払を必要の都度行ったことを確認できるものがあれば、送金関係書類に該当します。

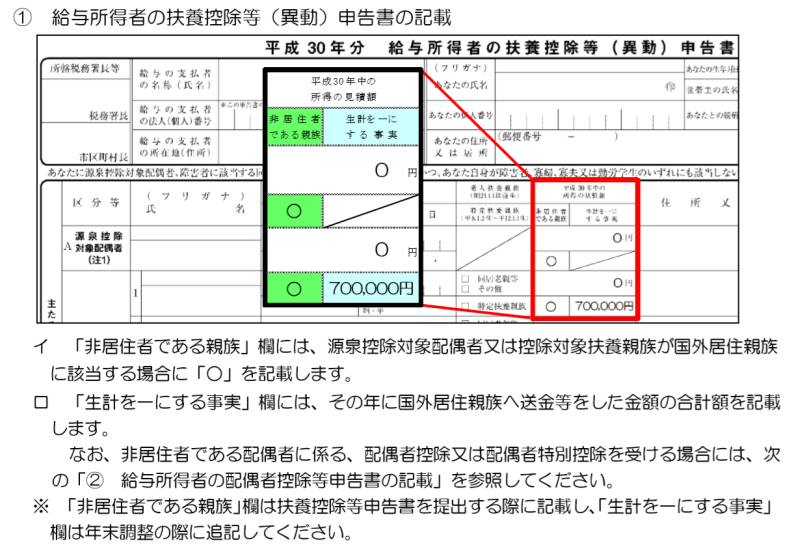

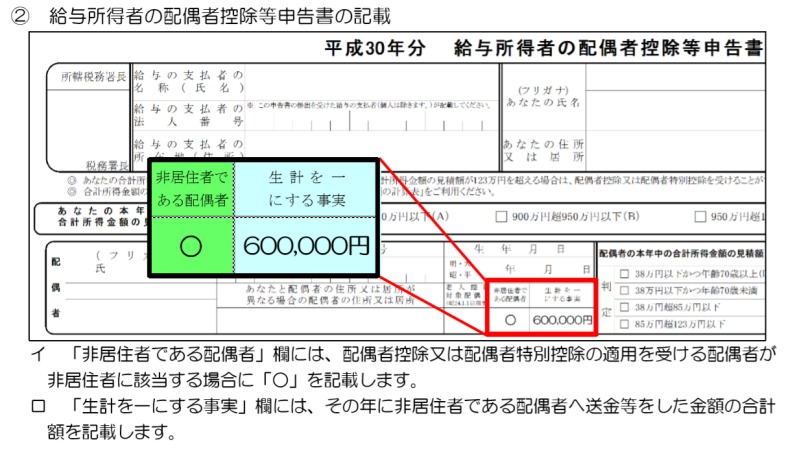

扶養控除等申告書の書き方

最後に、会社や日本年金機構に提出する扶養控除等申告書など関係書類の書き方を説明します。

以下全て、国税庁発行の「国外居住親族に係る扶養控除等の適用について」からの抜粋です。