こんにちは。税理士の高荷です。

今回は、2018年~2020年までに実施される(実施された)税制改正の内容について、主要な改正を中心に解説します。

特に、2020年に予定されている給与所得控除と基礎控除に対する改正については、図を用いて詳しく解説します。

尚、2018年以降の税制改正の内容を、こちらの記事で一覧表形式でまとめています。

2018年、2019年、2020年以降の税制改正を一覧表でまとめてみた

また、平成31年度(2019年度)の税制改正大綱については、こちらの記事でまとめています。

2018年に実施されたの改正の内容

それでは、2018年に実施された税制改正のうち、主な改正について解説します。

今回取り上げるのは、以下の3つになります。

- 配偶者控除及び配偶者特別控除の改正

- NISAに関する改正

- タワーマンション課税に関する改正

以下、順番に解説します。

配偶者控除及び配偶者特別控除に関する改正

2018年1月から、配偶者控除及び配偶者特別控除の改正が実施されました。

この改正の内容を簡単に説明すると、次のようになります。

【配偶者控除及び配偶者特別控除の改正内容】

| 制度 | 改正の内容 |

|---|---|

| 配偶者控除 (103万円の壁) |

|

| 配偶者特別控除 (150万円の壁) |

|

世間で話題になった、103万円の壁と150万円の壁についての改正になります。

尚、配偶者控除及び配偶者特別控除の改正については、こちらの記事で詳しく解説しています。

配偶者控除(配偶者特別控除)の改正【103万円の壁と150万円の壁】

源泉控除対象配偶者、同一生計配偶者及び控除対象配偶者の違いと範囲

積立NISAの新設

続いては、NISAに関する改正を取り上げます。

まずは、NISAにいて簡単に解説します。

NISA(ニーサ)とは

NISAとは少額投資非課税制度のことです。

金融機関にNISA口座を開設し、投資を行います。

年間の投資額は120万円までで、投資で得られた配当や分配金、売却益が最長5年間非課税になる仕組みになっています。

投資の対象となるのは、公募株式投資信託(不特定多数の投資家に向けて募集する公募投資信託のうち、約款に株式投資ができると記載されているもの)や上場株式、ETF(上場投資信託)、J-REITなどです。

また、NISAの口座開設は、20歳以上であることが条件となっており、19歳以下の人については、ジュニアNISAとして口座の開設が可能となっています。

ジュニアNISAは未成年が対象のため、その運用管理者は親(又は祖父母)になります。

年間80万円までの投資ができ、NISA同様5年間の非課税期間があります。

このNISAについて、2018年から新たに「積立NISA」が創設されました。

積立NISAのポイントは、次のとおりです。

- 年間の投資金額の上限は、40万円

- 非課税投資期間は、2018年~2037年までの20年間

NISAの制度について、次の表でそれぞれの特徴を簡単にまとめています。

【NISA制度の特徴】

| 積立NISA | NISA | ジュニアNISA | |

|---|---|---|---|

| 非課税対象 | 対象商品に係る分配金や売却益等 | ||

| 対象年齢 | 20歳以上 | 0歳~19歳 | |

| 運用管理 | 本人 | 原則は親 | |

| 対象商品 | 公募株式投資信託、ETF等※ | 上場株式、公募株式投資信託等 | |

| 非課税保有期間 | 20年 | 5年 | |

| 投資可能期間 | 20年 (2018年〜) |

10年 (2014年〜) |

8年 (2016年〜) |

| 年間投資上限額 | 40万円 | 120万円 | 80万円 |

- 積立NISAでは、上場株式は投資対象外です。

尚、NISA・積立NISA及びジュニアNISAについては、下記の記事で詳しくまとめています。

タワーマンション課税

2018年から「居住用超高層建築物に係る課税の見直し」が行われ、タワーマンションの固定資産税と不動産取得税の計算が見直されています。

いわゆる「タワーマンション課税」と呼ばれる改正です。

今までタワーマンションの固定資産税は、一棟全体の固定資産税を計算して、各専有床面積により按分する方法が採用されていました。

そのため、高層階も低層階も、同じ面積であれば固定資産税が同じになっていました。

不動産取得税も、固定資産税の評価額を基準として計算されるため、同様の取扱いでした。

しかし、今回の改正では、次のように計算方法が変更になっています。

- 高さ60m超の居住用マンションが対象(概ね20階以上)

- 1階上がるごとに、約0.25%ずつ増加補正して計算

- マンション一棟の課税額は変わらない

尚、今回の改正の内容については、以下の注意点があります。

2019年に実施予定の改正の内容

2019年に実施される予定の税制改正も数多くありますが、今回は次の2点を取り上げます。

- e-Taxによる電子申告の改正

- 消費税の増税

それでは、1番のe-Taxに関する改正の内容から、解説します。

e-Taxによる電子申告の改正

既に、ご存知の方もいるかもしれませんが、2019年からe-Taxによる確定申告がスマホでもできるようになります。

現在、e-Taxを利用して確定申告(電子申告)をするためには、以下のものが必要になります。

- マイナンバーカード(電子証明書)

- ICカードリーダライタ(電子証明書を読み込む装置)

そのため、マイナンバーカードやICカードリーダライタを持っていないと、電子申告ができません。

しかし、2019年からは、上の2つを持っていなくても、IDとパスワードの発行を受けることで、電子申告が可能になります。

ID・パスワード方式による確定申告(電子申告)の方法

IDとパスワードを使った確定申告(電子申告)を行うためには、下記の手続が必要になります。

手続き方法は、次のようになります。

- 自分の納税地の所轄税務署へ直接出向く

(運転免許証などの本人確認書類を持参) - 税務署の職員が対面で本人確認

- 本人確認後、IDとパスワードを発行

この、ID・パスワード方式によれば、マイナンバーカード等がなくてもe-Taxによる確定申告を利用することができます。

また、サラリーマン等(年末調整済)が、医療費控除や寄付金控除などのために確定申告をする際には、スマホから確定申告をすることもできます。

便利な方法だと思いますが、スマホから電子申告できるのは、基本的に次の内容に限られます。

さらに、このID・パスワード方式について、国税庁はこのようなコメントをしています。

ですから、今後改善される可能性も、いずれ廃止される可能性も、両方あると思います。

尚、この制度は2019年1月から、利用開始になる予定です。

【スマホによる確定申告については、下記の記事で詳しくまとめています】

スマホによる確定申告【スマホによるe-Tax利用の事前準備と注意事項】

スマホによる確定申告書の作成【必要書類の準備と源泉徴収票の入力】

スマホによる確定申告書の作成【医療費控除及びセルフメディケーション税制の入力】

スマホによる確定申告書の作成【寄附金(ふるさと納税)控除と添付書類・データ保存】

消費税の増税

何と言っても、2019年の目玉は消費税の増税です。

事業者はもちろん、我々消費者も含めて、日本全土に影響を及ぼします。

消費税の増税に関する内容については、当ブログでも何度か取り上げています。

以下に主な記事を掲載しますので、参考にしてください。

【消費税10%への増税】軽減税率制度と請求書等の改正が会計・税務に与える影響

消費税増税後の適用税率の判定方法と経過措置の適用要件【消費税10%への増税】

【消費税10%への増税】飲食料品に係る軽減税率の対象品目と判定方法

2020年に実施予定の改正の内容

最後に、2020年に予定されている税制改正について解説します。

ここでは、2020年1月から実施される予定の、「所得税の給与所得控除、基礎控除の改正」について解説していきます。

尚、給与所得控除と基礎控除の改正以外の所得税の改正については、こちらの記事で詳しく解説しています。

2020年分以後の所得税に適用される8つの改正【平成30年度の税制改正】

所得税における給与所得控除、基礎控除の改正の概要

2010年の1月1日から、所得税の給与所得控除と基礎控除の内容が改正されます。

この改正は、次の個人に対して影響があります。

- 給与所得控除の改正 … サラリーマン等の給与所得者

- 基礎控除の改正 … 全ての個人

どちらも「控除」という言葉がついているので、まずは給与所得控除と基礎控除がどのようなものかを解説します。

給与所得控除・基礎控除どちらも関係がある、サラリーマンを例にします。

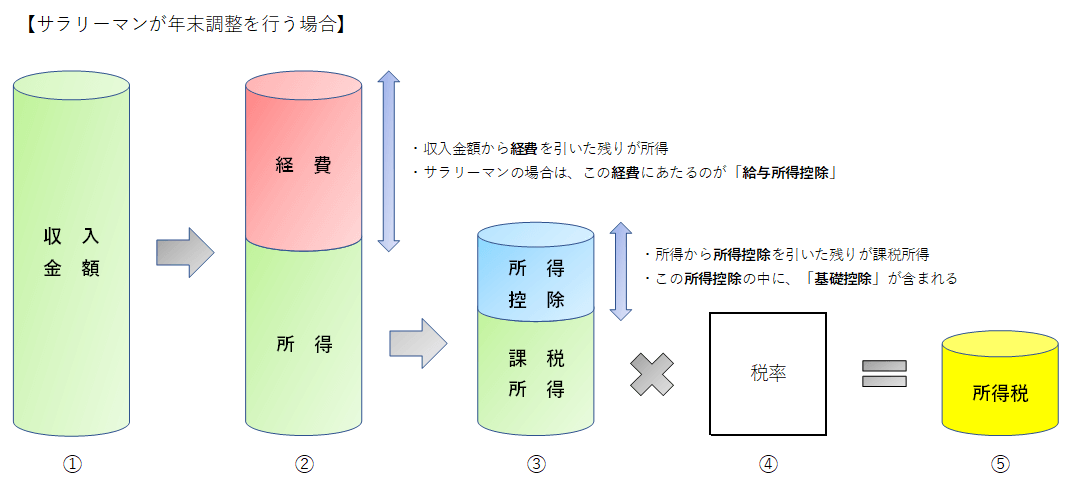

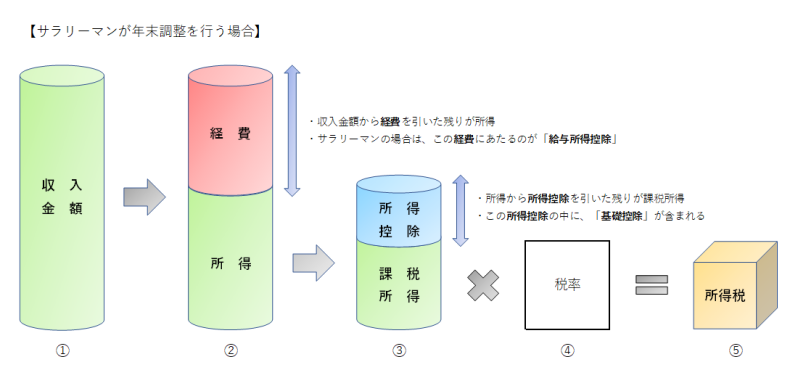

下の図をご覧ください。

この図は、サラリーマンが年末調整をして、最終的に所得税が確定するまでの流れを図で表したものです。

この流れを、簡単に説明します。

- 収入金額とは、サラリーマンの年収のことです。(会社で言えば、売上)

- 収入金額から経費を引いて、所得(給与所得)を計算します。(会社で言えば、利益の計算)

この時の経費に相当するのが、給与所得控除です。- 所得から所得控除を引いて、課税所得を計算します。

この時の所得控除の一種として、基礎控除があります。

所得控除には、基礎控除の他、扶養控除や配偶者控除などがあります。- 課税所得に、所定の税率を掛けます。

- 所得税が計算されます。

この計算した所得税と源泉徴収税額との差額が、年末調整還付金になります。

このように、給与所得控除とは、サラリーマンにとっての経費に該当する部分になり、基礎控除は税金を計算する前の所得から差し引かれる項目になります。

従って、サラリーマンにおける税金の計算は、次の算式により行われます。

【サラリーマンの所得税の計算方法】

- 収入金額 - 給与所得控除 = 所得(給与所得)

- 所得(給与所得)- 所得控除(基礎控除など)= 課税所得

- 課税所得 × 税率 = 所得税

給与所得控除も基礎控除も、年末調整や確定申告の計算に関わってくるため、納税者にとっては大きな改正と言えます。

この2つの改正の内容について、次から詳しく解説していきます。

尚、こちらの記事で源泉徴収税額が還付になる仕組みを解説しています。

確定申告における税金の還付の仕組み【医療費控除と源泉所得税】

給与所得控除の改正内容

それでは、先に給与所得控除の改正内容から解説します。

給与所得控除は、サラリーマンの経費にあたります。

自営業の人が、仕入代金や交通費、消耗品、飲食代などを必要経費にしますが、基本的な考え方はこれと同じです。

サラリーマンの場合には、仕入や飲食代などを自分の経費にできません。

従って、一定の計算に基づいて、ある意味自動的にサラリーマンの経費を決定する方法が、給与所得控除という制度になります。

給与所得控除の金額は、収入金額を基にした計算により求めることができます。

具体的には、次の表に掲げる計算方法により計算します。

【現行の給与所得控除額の計算】

| 給与等の収入金額 (給与所得の源泉徴収票の支払金額) |

給与所得控除額 |

|---|---|

| 1,800,000円以下 | 収入金額×40% 650,000円に満たない場合には650,000円 |

| 1,800,000円超 3,600,000円以下 | 収入金額×30%+180,000円 |

| 3,600,000円超 6,600,000円以下 | 収入金額×20%+540,000円 |

| 6,600,000円超 10,000,000円以下 | 収入金額×10%+1,200,000円 |

| 10,000,000円超 | 2,200,000円(上限) |

- 但し、給与等の収入金額が660万円未満の場合には、上記の計算表に関わらず、「所得税法 別表第五 年末調整等のための給与所得控除後の給与等の金額の表」により、給与所得の金額を求めます。

- 「所得税法 別表第五 年末調整等のための給与所得控除後の給与等の金額の表」を使用することにより、給与所得控除額を計算しなくても、給与所得の金額を直ぐに求めることができます。

尚、「所得税法 別表第五 年末調整等のための給与所得控除後の給与等の金額の表」は、こちらに掲載しています。

所得税法 別表第5【年末調整等のための給与所得控除後の給与等の金額の表】

2020年から実施される予定の給与所得控除の改正内容

2020年に実施される改正の内容は、この給与所得控除の計算方法の改正になります。

現行の給与所得控除の計算方法が、2020年より次のように改正されます。

- 控除額を一律10万円引下げ

- 給与等の収入金額の上限を850万円超に変更

- 給与所得控除額の上限を195万円に変更

改正後の給与所得控除の計算方法を一覧表にすると、次のようになります。

【2020年からの給与所得控除額の計算】

| 給与等の収入金額 (給与所得の源泉徴収票の支払金額) |

給与所得控除額 |

|---|---|

| 1,625,000円以下 | 550,000円 |

| 1,625,000円超 1,800,000円以下 | 収入金額×40%-100,000円 |

| 1,800,000円超 3,600,000円以下 | 収入金額×30%+80,000円 |

| 3,600,000円超 6,600,000円以下 | 収入金額×20%+440,000円 |

| 6,600,000円超 8,500,000円以下 | 収入金額×10%+1,100,000円 |

| 8,500,000円超 | 1,950,000円(上限) |

- 所得税は、2020年1月1日より改正予定

- 個人住民税は、2021年度(2020年1月1日から12月31日の間に得た収入)より改正予定

上記のように、2020年から給与所得控除の金額が減少することになります。

しかし、給与所得控除の金額が減ると言っても、一概に税金が高くなるとは言い切れません。

次で解説する基礎控除の章で詳しく触れますが、この給与所得控除の改正は、現行の給与所得控除の計算と比較すると、次のような特徴があると言えます。

【2020年から実施される給与所得控除の特徴】

- 年収850万円以下のサラリーマン

- 現行の制度と比較しても、さほど大きな影響はありません。

- 年収850万円を超えるサラリーマン

- 現行の制度と比較すると、実質的な増税になります。

この特徴については、後述する基礎控除の改正の章の最後で、まとめています。

給与所得控除の金額はどこに表示されるのか

先ほど、給与所得控除はサラリーマンの経費に該当すると述べましたが、具体的には何を見ればその給与所得控除の金額が判るのでしょうか?

サラリーマン等の給与所得者の場合には、源泉徴収票を見ることで給与所得控除の金額を把握することができます。

それでは、源泉徴収票のどこに給与所得控除額が表示されているのかを説明します。

【源泉徴収票で見る給与所得控除額】

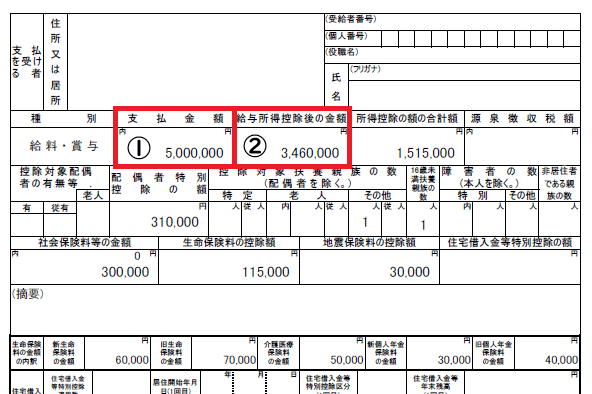

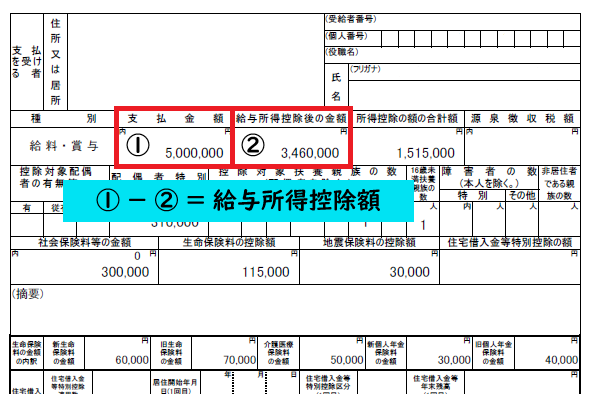

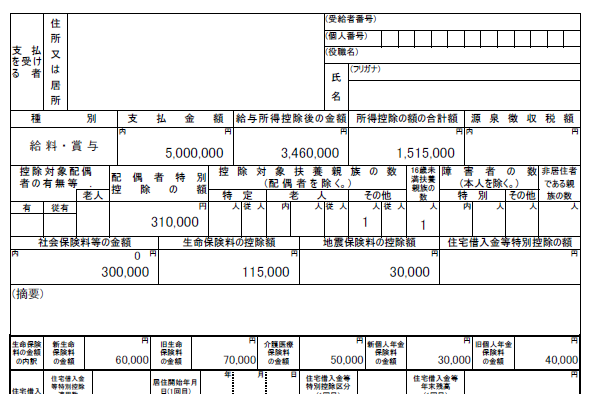

例として、年収500万円のサラリーマンの源泉徴収票を使います。

上の源泉徴収票の①と②は、次の内容を表した金額です。

- ① ⇒ 収入金額(年収)

- ② ⇒ 所得金額(給与所得金額)

源泉徴収票には、収入金額と所得金額しか記載されておらず、給与所得控除額は記載されていません。

源泉徴収票には、給与所得控除額そのものは表示されないのです。

そのため、上図の源泉徴収票の①から②を引くことで、給与所得控除額を把握することになります。

①(5,000,000円)- ②(3,460,000円)= 1,540,000円(給与所得控除額)

給与所得控除額は、年末調整の際に会社(が使っている年末調整ソフト)が、自動的に計算してくれます。

従って、サラリーマンの場合には、給与所得控除額を自分で計算する必要はないため、源泉徴収票にも表示されていないのです。

尚、源泉徴収票の詳しい見方については、こちらの記事で解説しています。

基礎控除の改正内容

続いては、基礎控除の改正について解説します。

前掲した、サラリーマンの年末調整の流れの図と説明分及び計算式を再度掲載するので、確認してください。

- 収入金額とは、サラリーマンの年収のことです。(会社で言えば、売上)

- 収入金額から経費を引いて、所得(給与所得)を計算します。(会社で言えば、利益の計算)

この時の経費に相当するのが、給与所得控除です。- 所得から所得控除を引いて、課税所得を計算します。

この時の所得控除の一種として、基礎控除があります。

所得控除には、基礎控除の他、扶養控除や配偶者控除などがあります。- 課税所得に、所定の税率を掛けます。

- 所得税が計算されます。

この計算した所得税と源泉徴収税額との差額が、年末調整還付金になります。

【サラリーマンの所得税の計算方法】

- 収入金額 - 給与所得控除 = 所得(給与所得)

- 所得(給与所得)- 所得控除(基礎控除など)= 課税所得

- 課税所得 × 税率 = 所得税

基礎控除は、所得控除の中の1種類です。

所得控除とは、確定申告や年末調整で税金の計算をするときに、所得から差し引くことができるもので、全部で14種類あります。

[su_label]チェック![/su_label]

所得控除の種類

所得税の計算における所得控除は、以下の14種類です。

①雑損控除、②医療費控除、③社会保険料控除、④小規模企業共済等掛金控除、⑤生命保険料控除、⑥地震保険料控除、⑦寄附金控除、⑧障害者控除、⑨寡婦(寡夫)控除、⑩勤労学生控除、⑪配偶者控除、⑫配偶者特別控除、⑬扶養控除、⑭基礎控除

尚、①雑損控除、②医療費控除、③社会保険料控除から⑥地震保険料控除、⑦寄附金控除、⑧障害者控除、⑨寡婦(寡夫)控除及び⑬扶養控除については、それぞれ下記の記事でまとめています。

【雑損控除】

【確定申告】雑損控除の仕組みと確定申告書の書き方及び控除額の計算方法

【医療費控除】

医療費控除とセルフメディケーション税制の有利判定のやり方【制度の仕組みと控除額の計算方法】

【社会保険料控除から地震保険料控除】

【年末調整】保険料控除申告書の書き方(記入例)と控除額の計算方法

【年末調整・確定申告】生命保険料控除の計算方法と有利選択の方法

【寄附金控除】

【ふるさと納税の確定申告】所得税・住民税における寄付金控除の仕組みと計算方法

【障害者控除】

【確定申告・年末調整】所得税と住民税における障害者控除の手続き

【寡婦(寡夫)控除】

シングルマザーと寡婦、シングルファザーと寡夫の違い【所得控除の対象となるのか】

【扶養控除】

税金の計算における所得控除は、上記のように14種類ありますが、うち基礎控除以外は、その適用に要件が存在します。

しかし、基礎控除には、適用要件がありません。

【基礎控除の特徴】

- 基礎控除には、適用要件がない

- 誰でも、必ず適用することができる

- 誰が適用しても控除金額は同じになる

- 現在の所得税の基礎控除の金額 ⇒ 38万円

- 現在の住民税の基礎控除の金額 ⇒ 33万円

このような特徴を持つ基礎控除が、2020年から下記のように改正されます。

【2020年から実施される改正後の基礎控除の特徴】

- 基礎控除に、適用要件が設けられる

- 一定の要件に該当する人は、適用できなくなる

- 所得の金額に応じて、控除金額が減少する

- 改正後の所得税の基礎控除の金額 ⇒ 48万円

- 改正後の住民税の基礎控除の金額 ⇒ 43万円

つまり、2020年の改正によって、基礎控除の金額が引き上げられるのと同時に、その適用に所得制限が設けられることになるのです。

具体的な改正内容は、次に掲げる内容と下の表に記載するとおりになります。

- 合計所得金額が2,500万円超の人は、適用不可

- 合計所得金額が2,400万円超の人は、金額に応じて基礎控除額が減少

- 基礎控除額を一律10万円引き上げ

- 所得税38万円 ⇒ 48万円

- 住民税33万円 ⇒ 43万円

【2020年に改正される基礎控除の内容】

| 合計所得金額 | 基礎控除額(所得税) | 基礎控除額(住民税) |

|---|---|---|

| 24,000,000円以下 | 480,000円 | 430,000円 |

| 24,000,000円超 24,500,000円以下 | 320,000円 | 290,000円 |

| 24,500,000円超 25,000,000円以下 | 160,000円 | 150,000円 |

| 25,000,000円超 | 適用なし | 適用なし |

- 所得税は、2020年1月1日より改正予定

- 個人住民税は、2021年度(2020年1月1日から12月31日の間に得た収入)より改正予定

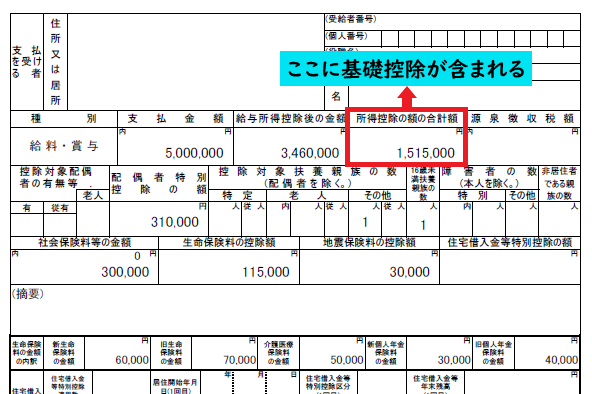

この基礎控除の改正の内容を、給与所得控除で使った源泉徴収票と同じものを使って、説明します。

【現行の基礎控除と改正後の基礎控除】

先ほどと同じように、年収500万円のサラリーマンの源泉徴収票を使います。

赤枠の部分が、所得控除の合計額(1,515,000円)です。

ここに基礎控除の金額38万円が含まれています。

この源泉徴収票の所得控除の金額(1,515,000円)の内訳は、下のようになります。

- 基礎控除 380,000円

- 配偶者特別控除 310,000円

- 扶養控除 380,000円(現行)

- 社会保険料控除 300,000円

- 生命保険料控除 115,000円

- 地震保険料控除 30,000円

- 所得控除合計(1.~6.の合計) 1,515,000円

2020年からは基礎控除が48万円になるため、次のようになります。

- 基礎控除 380,000円

- 配偶者特別控除 310,000円

- 扶養控除 480,000円(改正後)

- 社会保険料控除 300,000円

- 生命保険料控除 115,000円

- 地震保険料控除 30,000円

- 所得控除合計(1.~6.の合計) 1,615,000円

このように、基礎控除の改正が行われると、所得控除の金額が増えるため、納税者にとっては有利になります。

給与所得控除と基礎控除の改正の影響

給与所得控除の章でも少し触れましたが、給与所得控除の改正は、サラリーマンの場合年収850万円を超える高額所得者でない限りは、さほど影響がありません。

また、基礎控除の改正に関しても、所得金額2,400万円が基準になっています。

所得金額2,400万円は、サラリーマンの年収ベースでいうと2,595万円の年収になります。

従って、ほとんどの納税者は、改正によって基礎控除が増えることになります。

但し、サラリーマンにとっては、給与所得控除と基礎控除の両方を考慮しなければなりません。

そこで、サラリーマンを対象に、2020年の給与所得控除の改正と基礎控除の改正についてまとめると、次のようになります。

【2020年の改正が税金の金額に与える影響】

| 年収(サラリーマンの場合) | 改正後の税金の金額への影響 |

|---|---|

| 850万円以下 | 給与所得控除の減少額 = 基礎控除の増加額になるため、税金の金額には影響しない |

| 850万円超、 2,595万円以下 |

給与所得控除の減少額 > 基礎控除の増加額になるため、税金が増える可能性あり |

| 2,595万円超 | 給与所得控除と基礎控除の両方が減少するため、税金が増える可能性が高い |

このように、年収が多い人ほど税制面で不利になる可能性が高い改正であると言えます。

最後に、先ほどの年収500万円の源泉徴収票を使って、給与所得控除と基礎控除の両方が改正された場合の金額を比較してみます。

尚、今回は税率を掛ける前の課税所得までの計算とします。

例1)

【現行の給与所得控除と基礎控除の場合】

現行の給与所得控除と基礎控除の場合には、上の源泉徴収票の金額がそのまま使えるので、その金額を使います。

- 年収 5,000,000円

- 給与所得控除 1,540,000円

- 所得控除 1,515,000円

- 課税所得 1,945,000円

(1.-2.-3.で計算)

例2)

【2020年からの給与所得控除と基礎控除の場合】

2020年からは、給与所得控除と基礎控除が変更になるため、下記の計算になります。

- 年収 5,000,000円

- 給与所得控除 1,440,000円

- 所得控除 1,615,000円

- 課税所得 1,945,000円

(1.-2.-3.で計算)

上記のように、例1)でも例2)でも、課税所得の金額は同じになります。

課税所得の金額が同じということは、税率が変更されない限り、税金の金額も同じということになります。

以上で、所得税の給与所得控除と基礎控除の改正についての解説を終わります。