こんにちは。税理士の髙荷です。

さて、平成31年(2019年)に実施される確定申告からスマートフォン・タブレット(以下、「スマホ」で統一します)による確定申告が可能になります。

パソコンを利用した確定申告は「e-Tax」により浸透してきた感がありますが、モバイル端末の普及により新しい試みとしてスマホを利用した確定申告が始まります。

そこで、スマホを利用した確定申告の手続方法や使用方法などを、数回の記事に分けて解説したいと思います。

2回目の今回は、「スマホによる確定申告書の作成~必要書類の準備と源泉徴収票の入力~」と題してお送りします。

確定申告の時期はもう少し先になりますが、スマホによる確定申告が可能な人は、当ブログの記事を参考に活用してもらえればと思います。

また、前回(1回目)の記事は、こちらです。

スマホによる確定申告【スマホによるe-Tax利用の事前準備と注意事項】

併せて、参考にしてください。

尚、今回の内容は平成31年(2019年)1月19日現在における、国税庁の情報等を基に作成しています。

今後、制度の内容やシステムが変更される可能性があります。

スマホによる確定申告書の作成①【事前に準備する書類】

スマホを利用して確定申告書を作成するためには、事前に下記に掲げる書類を用意する必要があります。

【スマホによる確定申告書作成に必要な書類】

- 給与所得の源泉徴収票

- マイナンバーが判る書類

- 下記のいずれかの書類

- 医療費控除を適用する場合

- 医療費通知(医療費のお知らせ)

- 医療費や医薬品購入の領収書など

- 寄附金控除(ふるさと納税等)を適用する場合

- 寄附金(ふるさと納税等)の受領書など

- 医療費控除と寄附金控除の両方を適用する場合

- 上記a.及びb.の書類

- 医療費控除を適用する場合

尚、上記の書類は、確定申告書の作成(入力)に必要となるものですが、確定申告書の提出パターンによっては、これらの書類を税務署に提出しなければなりません。

- スマホで作成した確定申告書を、e-Taxで提出する場合

- 上記の書類を含め、何も提出する必要はありません

- スマホで作成した確定申告書を印刷して、書面で提出する場合

- 上記の書類などを確定申告書に添付して提出します

尚、これらの添付書類の詳細については、別の記事でまとめて解説する予定ですが、今回の記事でも随時解説していきます。

次からは、上記に掲げた書類の内容を、簡単に説明します。

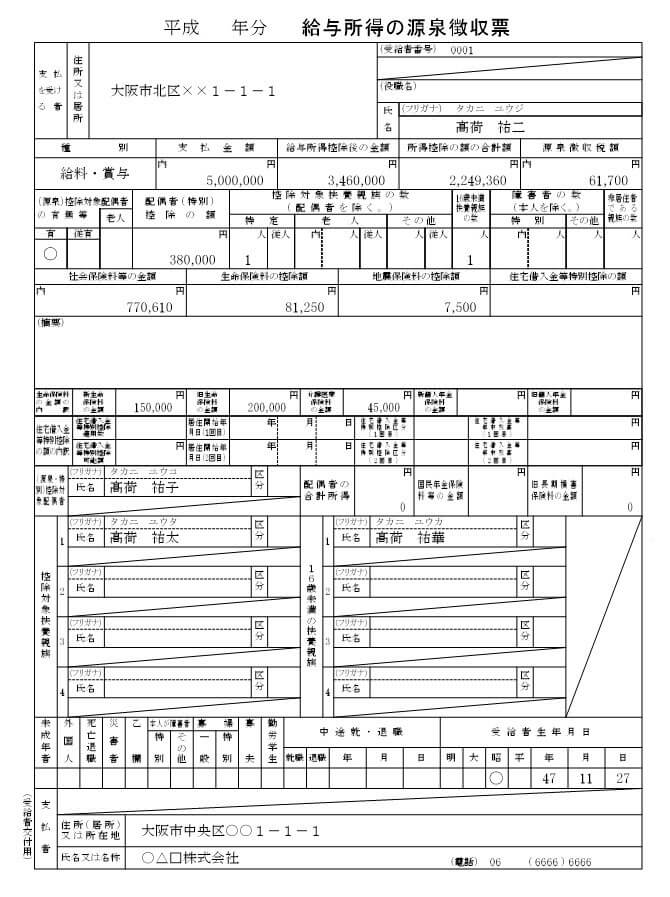

給与所得の源泉徴収票

年末調整が終わると、会社から「源泉徴収票」が発行されます。

源泉徴収票は、下記のような様式の書類です。

【給与所得の源泉徴収票の見本】

スマホによる確定申告書の作成では、この源泉徴収票が必ず必要になるため、会社から交付された源泉徴収票は、確定申告の時期まで大事に保管しておいてください。

また、下記に該当する人は、スマホによる確定申告は利用できません。

- 年末調整をしていない人

- 年末調整に不備(誤り)や追加がある場合

- 源泉徴収票が2枚以上ある場合

詳しくは、前回の記事で解説しているので、そちらを確認してください。

尚、スマホで作成した確定申告書を書面で提出する場合には、源泉徴収票の原本を添付する必要があります。

マイナンバーが判る書類

確定申告書の作成の過程で、本人及び16歳未満の扶養親族のマイナンバーを記入する必要があります。

そのため、下記の書類を用意してください。

【確定申告書の作成に必要なマイナンバー書類】

マイナンバーを入力する必要があるのは、次の人です。

- 納税者本人(確定申告書を作成・提出する本人)

- 16歳未満の扶養親族

- 16歳未満の扶養親族が複数いる場合には、全員分のマイナンバーが必要です

- 16歳未満の扶養親族がいない場合には、不要です

従って、上記の人のマイナンバーが判る下記のいずれかの書類が必要です。

- マイナンバーカード

- マイナンバーの通知カード(通知書)

尚、スマホで作成した確定申告書を書面で提出する場合には、本人確認書類として、次の書類を添付します。

- マイナンバーカードのコピー(又は通知書等のコピー)

- 運転免許証等のコピー

医療費控除を適用する場合の必要書類

医療費控除を適用する場合には、医療費の金額(セルフメディケーション税制の適用を受ける場合には、該当する医薬品の金額)を入力する必要があります。

そのために、医療費通知(医療費のお知らせ)や医薬品購入の領収書などが必要になります。

また、可能であれば確定申告書の作成前に、医療費の金額を集計しておく方が良いでしょう。

尚、医療費控除とセルフメディケーション税制については、下記の記事で詳しくまとめているので、それらの記事も参考にしてください。

医療費控除とセルフメディケーション税制の有利判定【制度の仕組みと控除額の計算方法】

【確定申告】医療費控除の確定申告書の書き方と記入例【第一表】

医療費控除の確定申告書の書き方【第二表・医療費控除の明細書】

【確定申告】医療費控除の範囲【禁煙治療・漢方薬・サプリメント・相続など】

医療費控除を適用して、スマホで作成した確定申告書を書面で提出する場合には、医療費通知(医療費のお知らせ)の原本を添付する必要があります。

寄附金控除を適用する場合の必要書類

スマホによる確定申告では、ふるさと納税などの寄附を行った場合の寄附金控除も受けることができます。

寄附金控除を受けるためには、寄附先や寄附をした年月日・寄附をした金額を、スマホ画面で入力する必要があります。

そのため、寄附先から発行された寄附金の受領書等の領収書を準備してください。

また、寄附金控除については、政党等に対する寄附金の特別控除にも対応しています。

ふるさと納税をはじめとした確定申告における寄附金の取扱いについては、下記の記事を参考にしてください。

【ふるさと納税の確定申告】所得税・住民税の寄付金控除の計算方法と仕組み

【ふるさと納税の確定申告】寄附金控除の確定申告書の書き方と必要書類

所得税における寄附金の特別控除(税額控除)の確定申告書の書き方と計算方法

ふるさと納税が節税にならない理由【ふるさと納税はオンラインショッピングと同じです】

スマホによる確定申告は「所得税(復興特別所得税を含む)」の確定申告なので、ふるさと納税のワンストップ特例制度には対応していません。

尚、スマホで作成した確定申告書を書面で提出する場合には、寄附金(ふるさと納税など)の受領書(領収書)の原本を、確定申告書に添付します。

スマホによる確定申告書の作成②【基本事項の入力など】

それでは、ここから実際のスマホの画面を使った解説に入ります。

最初から順を追って解説していくので、確定申告の経験がない人や税金に詳しくない人も安心してお読みください。

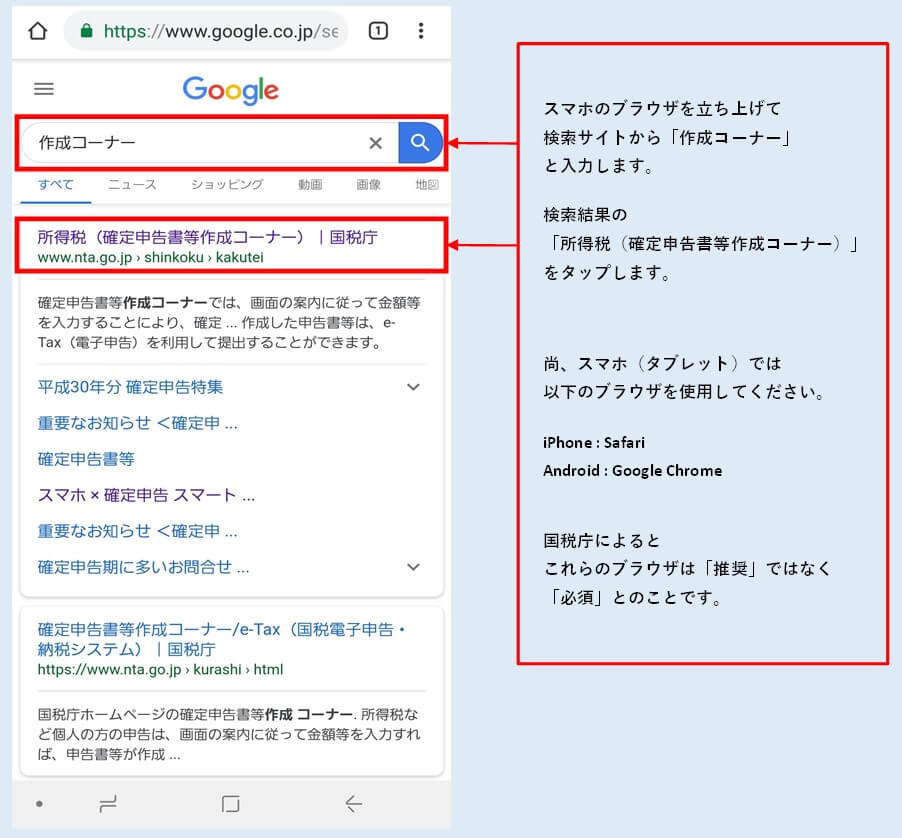

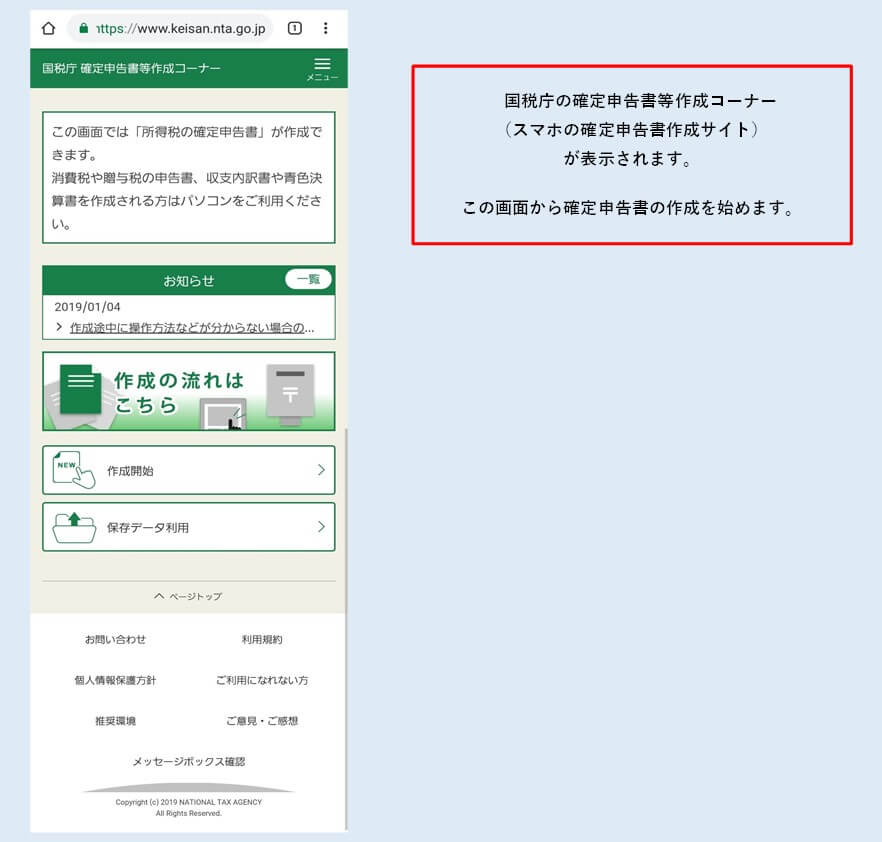

スマホの確定申告書作成サイトを開く

まずは、スマホのブラウザから、国税庁の確定申告書等作成コーナーを開く手順を解説します。

検索サイトで「作成コーナー」と入力し、検索結果として表示された「所得税(確定申告書等作成コーナー)」という国税庁のサイトをタップします。

【①スマホの検索画面の表示】

- 見本のスマホはAndroidのため、ブラウザはGoogle Chromeを使用しています。

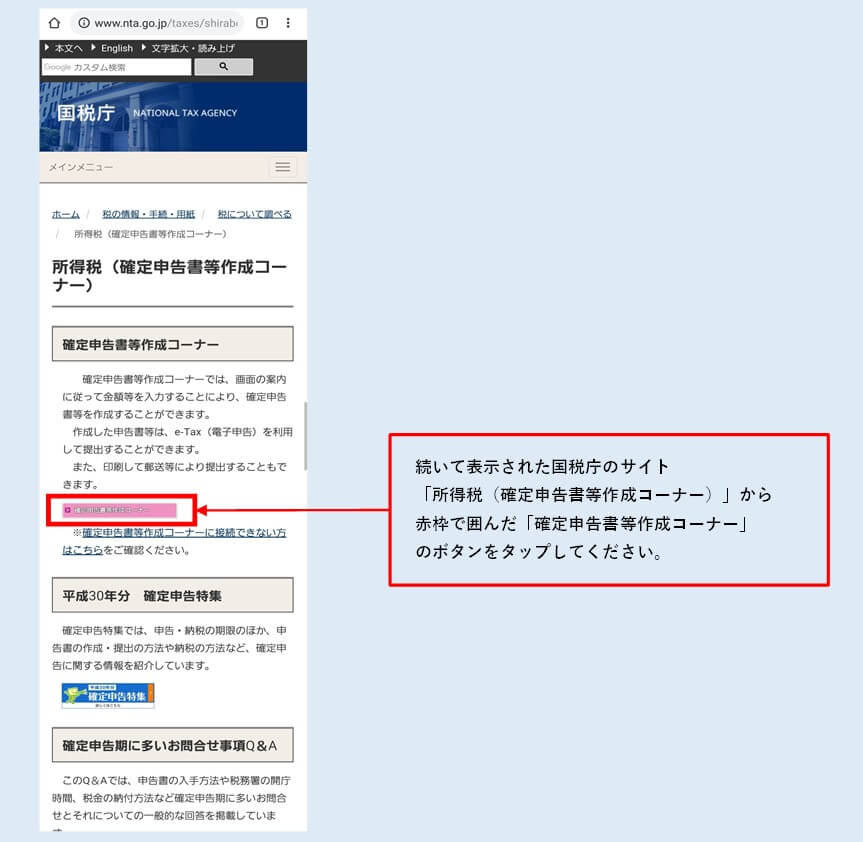

すると、国税庁のサイトが表示されるので、「確定申告書等作成コーナー」という小さめのボタンをタップしてください。

【②国税庁のサイトの表示】

スマホの確定申告書作成サイトのTOP画面が表示されます。

この画面から、確定申告書の作成を開始します。

【③スマホの確定申告書作成サイトの表示】

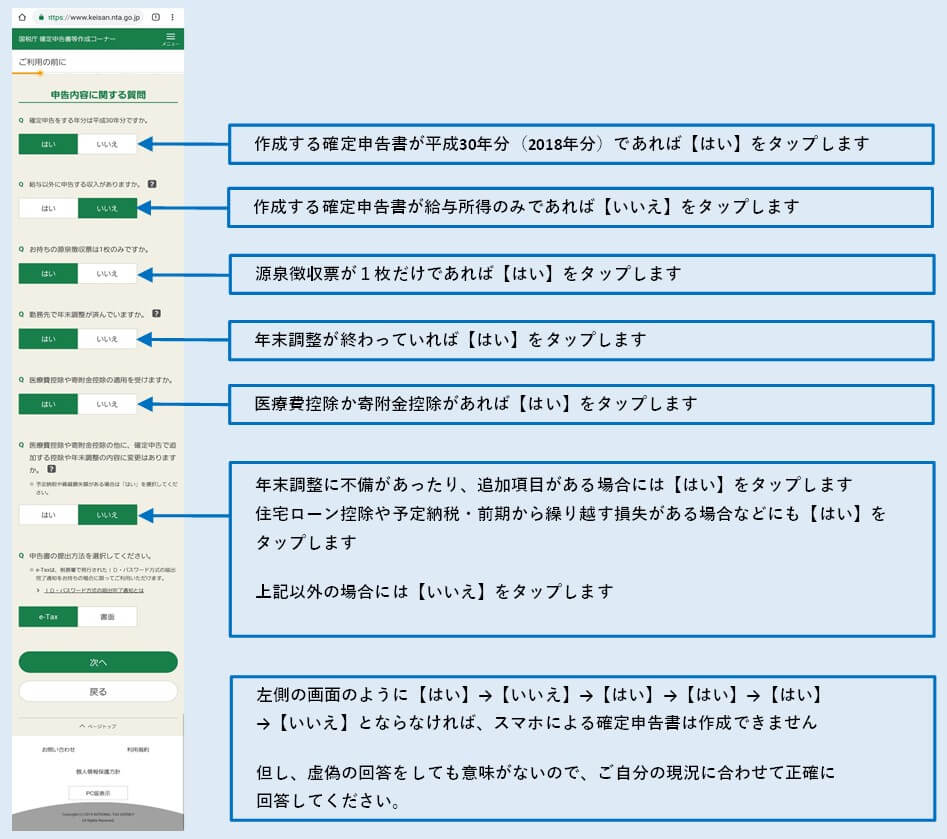

確定申告書の作成【申告内容に関する質問に答える】

スマホの確定申告書作成サイトのTOP画面が表示されたので、早速確定申告書の作成を始めたいのですが、「作成開始」のボタンをタップすると、「ご利用の前に」という画面が表示されます。

ここで、6項目からなる「申告内容に関する質問」に答える必要があり、全てに該当しないと確定申告書の作成画面に進むことができません。

【④作成開始から「ご利用の前に」画面の表示】

「申告内容に関する質問」は、下図のように構成され、1つ質問に答えると、次の質問が表示される仕組みになっています。

【⑤「申告内容に関する質問」画面 その1】

- 前回の記事でも述べましたが、スマホの確定申告は利用できる人が限定されているため、確定申告書の作成前に、このような事前確認を行う必要があるのです。

尚、6項目の質問のうち、1つでも該当しないものがあると、次のような画面になり、先に進むことはできません。

【⑥「申告内容に関する質問」画面 その2】

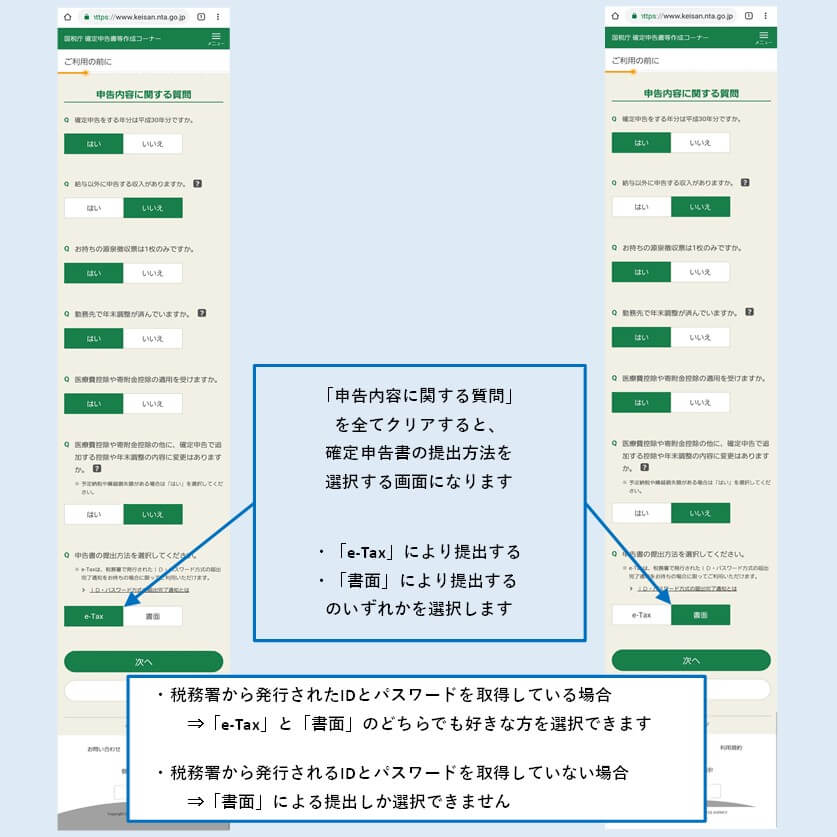

確定申告書の作成【確定申告書の提出方法を選択する】

「申告内容に関する質問」に全て答えると、確定申告書の提出方法を選択する画面になります。

スマホによる確定申告では、ID・パスワード方式を採用しており、税務署から発行されたIDとパスワード取得している場合のみ、e-Taxによる確定申告書の提出を選択できます。

IDとパスワードを取得していない場合には、書面による確定申告書の提出しか選択できません。

ID・パスワード方式については、前回の記事を参照してください。

【⑦確定申告書の提出方法の選択画面】

ここまで終わって、ようやく確定申告書の作成に取り掛かることができます。

とは言っても、このように図解で詳細に説明してきたため、手間が掛かりそうな感じがしますが、実際には、ほんの短時間で済みます。

スマホによる確定申告書の作成③【源泉徴収票の入力】

スマホによる確定申告の「ご利用の前に」が終了したので、続いては源泉徴収票の入力に移ります。

尚、あらかじめお断りしておきますが、わたしは税理士という立場上「ID・パスワード方式」によるe-Taxを利用することができません。

税理士は、自身の確定申告用であっても、IDとパスワードを取得できないことになっているのです。

そのため、今回の解説においてID・パスワードを利用したe-Taxによる確定申告書の提出ついては、実際のスマホ画面を使って解説することができません。

因みに、わたしは税理士としての利用者識別番号は持っているため、その番号を使用して「e-Taxによる申告書の提出」を選択すると、このような画面になってしまいます。

【ID・パスワードを取得していないのにe-Taxによる提出を選択した場合】

従って、ここからは書面で確定申告書を提出するケースのみの解説になります。

但し、e-Taxで確定申告書を提出するケースでも、確定申告書の作成方法(入力方法)は同じなので、e-Taxによる申告書の提出の解説まではできませんが、作成方法(入力方法)に関しては、今回の記事を参考にしてもらえたらと思います。

それでは、スマホの画面と源泉徴収票を使用して、確定申告書の作成を始めたいと思います。

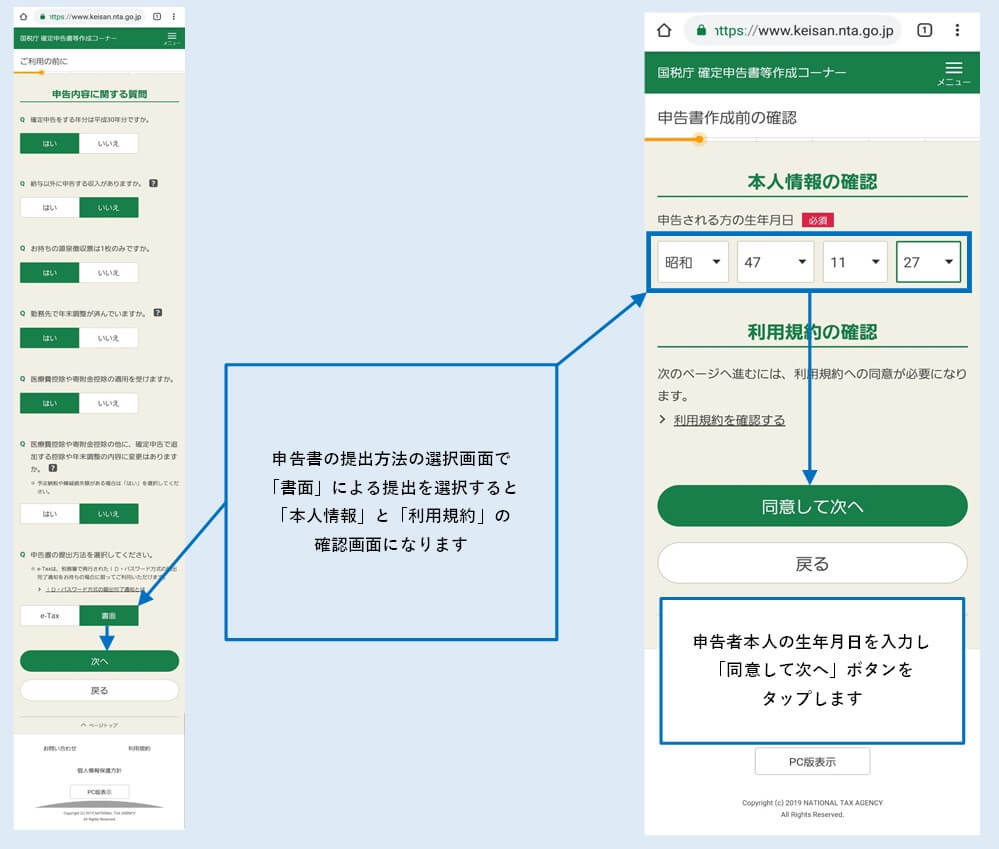

確定申告書の作成【利用規約等の確認と源泉徴収票の入力】

申告書の提出方法で「書面」を選択すると、本人情報と利用規約の確認画面が表示されます。

必要事項を入力して、次に進みます。

【⑧本人情報と利用規約の確認画面】

- 利用規約を確認したい人は、右図の中ほどにある「>利用規約を確認する」というリンクをタップしてください。

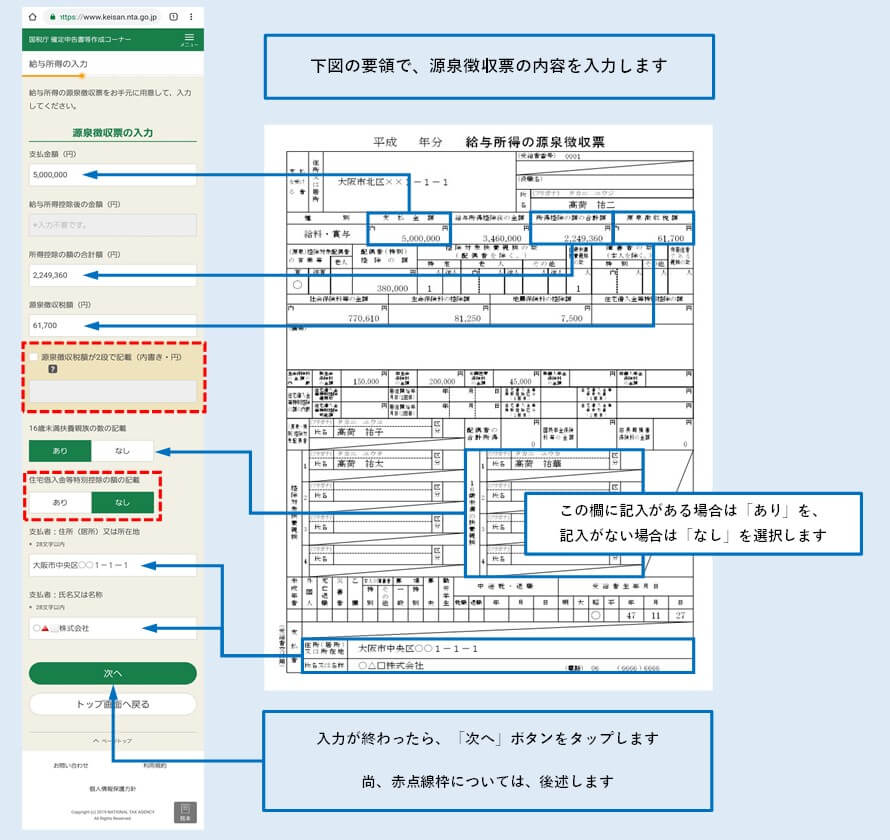

本人情報と利用規約の確認が終わると、「給与所得の入力」画面になります。

ここで、源泉徴収票の内容を入力します。

【⑨源泉徴収票の内容の入力 その1】

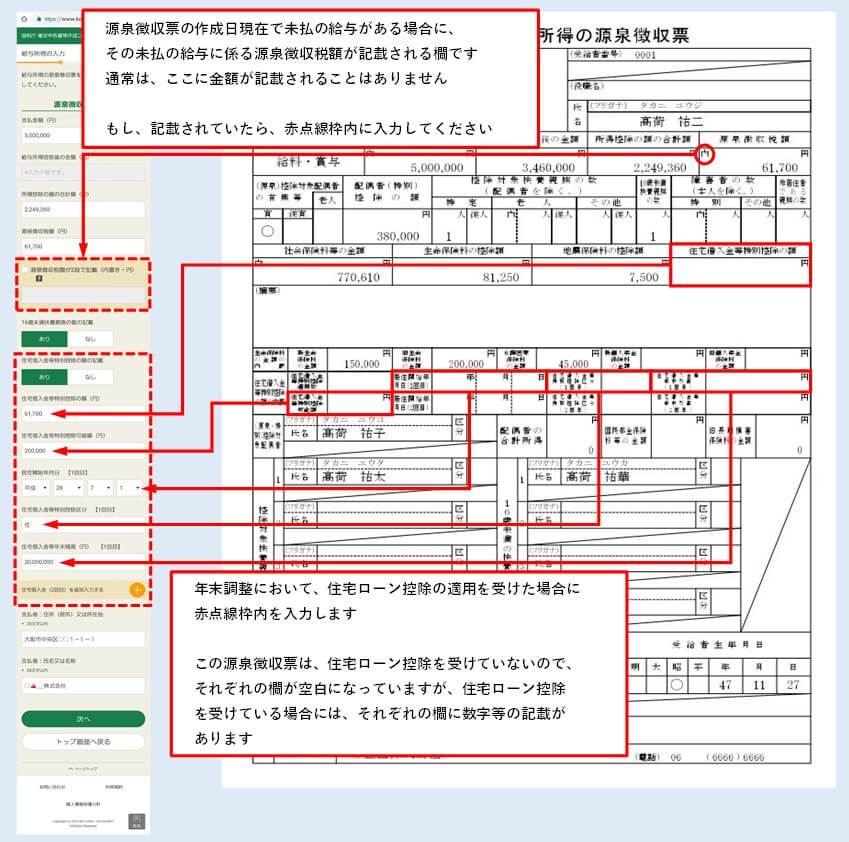

上の図の赤点線枠については、次の図で解説してします。

【⑩源泉徴収票の内容の入力 その2】

- 源泉徴収票の記載内容については、下記の記事で詳しく解説しています。

【年末調整・確定申告】図解でわかる源泉徴収票の見方と書き方 - 住宅ローン控除については、こちらの記事で詳しく解説しています。

【確定申告】住宅ローン控除の仕組みと控除額の計算方法【適用要件、手続方法、必要書類など】

ここまでで、源泉徴収票の入力は終了です。

この後は、医療費控除と寄附金控除の内容を入力することになります。

尚、次回は、医療費控除とセルフメディケーション税制の入力方法を解説します。

お疲れさまでした。

【この記事の続きは、こちらです】