こんにちは、税理士の高荷です。

さて、2019年10月1日から消費税率が10%に引き上げられました。

当ブログでも、何度か消費税の増税に関する記事を掲載しましたが、今回は、日常生活に欠かせないガソリンに係る消費税について解説します。

消費税という税金は、モノや財に対して課される税金ではなく「取引」という行為に対して課される税金です。

例えば、農家が栽培した「キャベツ」を例にすると、キャベツを1本100円でスーパーに売れば、その100円に対して消費税が掛かります。

しかし、このキャベツを、スーパーに売らずに自分で食べた場合には、消費税は掛かりません。

つまり、消費税はキャベツという「物」に掛かっているのではなく、「売る」という取引行為に掛かっているのです。

そのため、ガソリンについても「消費税って掛かるの?」と疑問に思われる方がいらっしゃるかもしれませんが、ガソリンを買う(又は売る)という取引に関しては、必ずその値段に消費税が含まれています。

但し、ガソリンに係る税金は消費税だけではありません。

ちょうど消費税の増税というタイミングでもあり、ガソリンの値段にも注目が集まることが予想されます。

そこで、今回の記事の内容を参考に、ガソリンに係る税金の仕組みを覚えていただければと思います。

尚、消費税の増税については下記の記事でまとめていますので、そちらの記事も併せて参考にしてください。

尚、今回の解説内容は、一般の乗用車に使うガソリンに関するものです。

ガソリンスタンドでガソリンや軽油を給油した時に支払う料金に係る税金のお話になります。

ガソリン・軽油に係る税金

ガソリンには、消費税のほか「揮発油税(きはつゆぜい)」と「地方揮発油税」、そして「石油石炭税」という税金が掛かります。

また、軽油にも「軽油引取税」という税金と「石油石炭税」が掛かります。

一般的に、「揮発油税及び地方揮発油税」のことを「ガソリン税」と呼び、「石油石炭税」のことを「石油税」と言います。

「軽油引取税」は…、そのまま「軽油引取税」ですね。

ここでは、正式名称である「揮発油税及び地方揮発油税」及び「石油石炭税」で統一します。

因みに、この3つの税金は、次のように区分できます。(詳しくは、こちらの記事をご覧ください)

- 国税

- 揮発油税

- 地方揮発油税

- 石油石炭税

- 地方税

- 軽油引取税

そして、これらの税金にプラスして、消費税が課されることになります。

ガソリンに係る税金の計算方法

それでは、まずガソリンに係る税金の計算方法から見ていきましょう。

前述したとおり、ガソリンに係る税金は「揮発油税及び地方揮発油税」、「石油石炭税」及び「消費税」です。

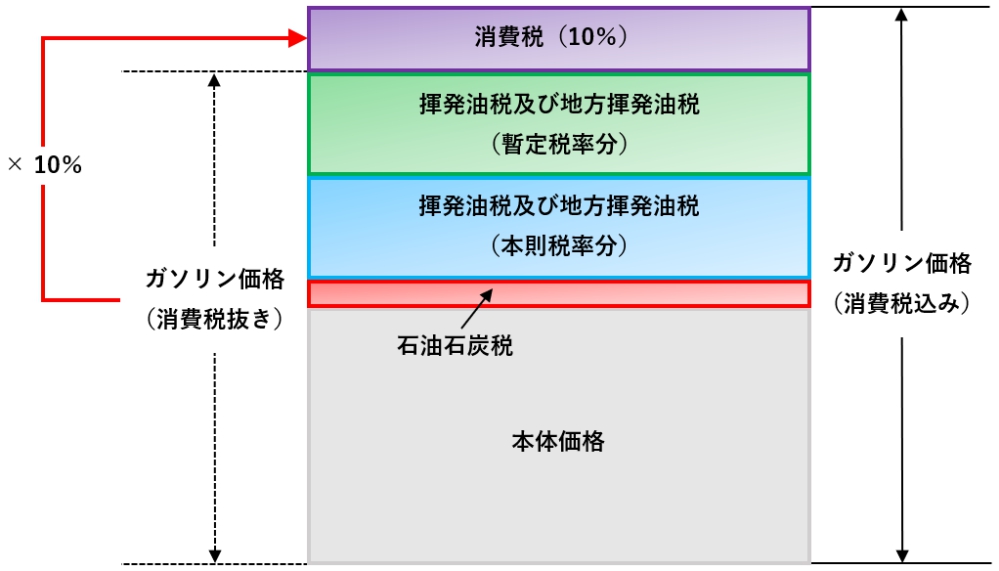

そして、それらを含めたガソリン価格の構成は、次の図のようになっています。

ガソリンに係る税金のうち、「揮発油税及び地方揮発油税」と「石油石炭税」については、税額が固定されています。

【揮発油税及び地方揮発油税と石油石炭税の税額】

- 揮発油税及び地方揮発油税(本則税率分※)… 28.7円

- 揮発油税 … 24.3円

- 地方揮発油税 … 4.4円

- 揮発油税及び地方揮発油税(暫定税率分※)… 25.1円

- 揮発油税 … 24.3円

- 地方揮発油税 … 0.8円

- 石油石炭税 … 2.8円

- いずれも、1リットル当たりの税額です

- いずれも、2019年(令和元年)10月3日現在の税額です。

従って、「本体価格 + 揮発油税及び地方揮発油税 + 石油石炭税」に消費税率(10%)を乗じた金額がガソリンに係る消費税額となり、それらの合計額がガソリン価格となるのです。

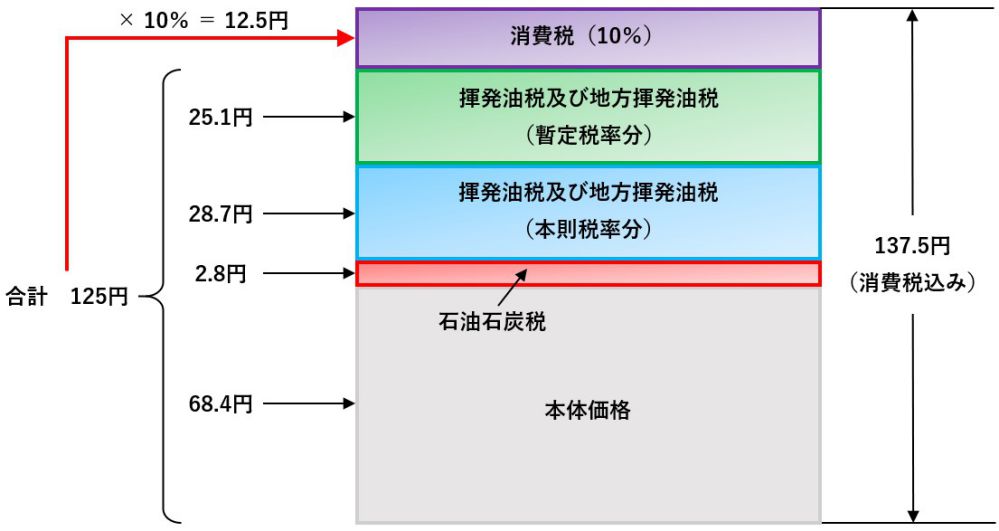

現時点での大阪府のガソリン価格(1リットル当たりの平均)である「137.5円」を例にすると、次の図のようになります。

上図をご覧いただければ判るとおり、ガソリンの本体価格「68.4円」に対して、税額の合計が「69.1円」もあります。

ガソリン価格137.5円に占める税金の割合は、なんと「50.2%」です。

ガソリン価格の半分以上は税金でできているのですね~。

ビックリです。

消費税を除いた揮発油税及び地方揮発油税と石油石炭税の割合でも40%を超えています。

一般的に、ガソリン価格は原油価格の動向に左右されやすいと言われています。

しかし、日本においては原油価格の動向がガソリン価格の動向に反映されづらいとされており、その要因の1つが、ガソリン価格に占める「税金の割合の多さ」なのです。

つまり、原油価格に左右されるのは「ガソリン本体の価格」だけであって、原油価格が上がろうが下がろうが、消費税以外の税金は変わらないからです。

ですから、日本は原油価格が下落したからと言って、簡単にガソリン価格を値下げできる環境にはないと言われています。

さらに、ガソリンに係る消費税を計算するにあたっては、揮発油税及び地方揮発油税と石油石炭税も含めて10%を乗じることになりますので、増税による影響も大きいと言わざるを得ないのですね。

因みに、消費税率が8%から10%に変わって、約2.5円の税負担増加になりました。(ガソリン1リットル当たり)

【(※)揮発油税及び地方揮発油税における税率】

揮発油税及び地方揮発油税には「本則税率」と「暫定税率」の2つの税率が存在します。

元々は、本来の税率である「本則税率」だけだったのですが、後になって「暫定税率」が追加されました。

これは、1970年代の道路整備計画による財源不足とオイルショックに対応するための特別措置で、本則税率(本来の税率)に暫定税率を加える形の税制が1974年に適用され、現在に至っています。

尚、「暫定」となっていますが、現時点では「期限を定めずに当分の間、暫定税率を維持する」こととされています。

軽油に係る税金の計算方法

続いては、軽油に係る税金の計算方法について解説します。

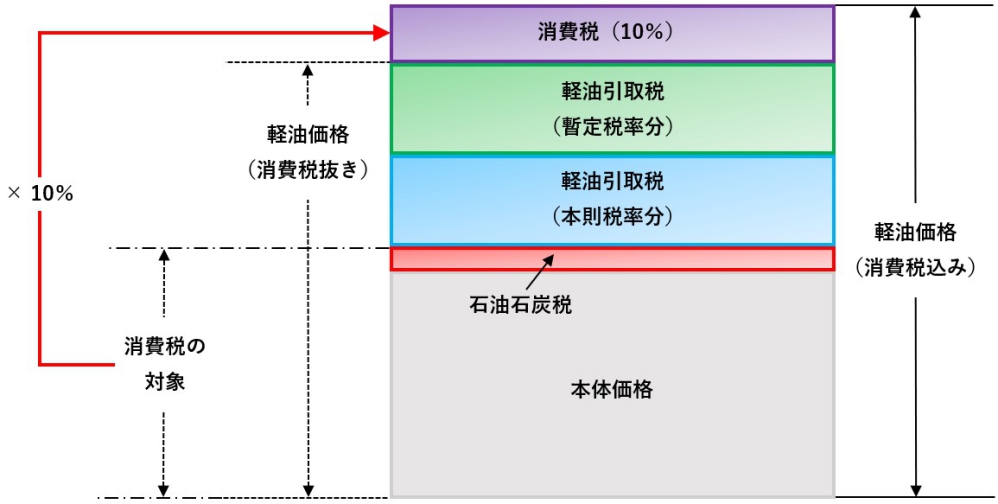

軽油に係る税金も、基本的にはガソリンと同じような構成になっているのですが、一部異なる部分がありますので、こちらも図を用いて解説していきます。

軽油には、「軽油引取税」と「石油石炭税」、「消費税」が課されます。

ガソリンと同じように、「軽油引取税」と「石油石炭税」は税額が固定となっています。

【軽油引取税と石油石炭税の税額】

- 軽油引取税(本則税率分)… 15.0円

- 軽油引取税(暫定税率分)… 17.1円

- 石油石炭税 … 2.8円

- いずれも、1リットル当たりの税額です

- いずれも、2019年(令和元年)10月3日現在の税額です。

尚、軽油引取税の暫定税率も概ねガソリン税と同じ趣旨で創設され、1976年から導入されています。

但し、ガソリンに係る税金と大きく異なるのは「消費税の対象となる部分」です。

ガソリン価格の場合には、揮発油税及び地方揮発油税を含めて消費税の対象となりましたが、軽油価格の場合には、軽油引取税は消費税の対象となりません。

従って、「本体価格 + 石油石炭税」のみに消費税率(10%)を乗じて消費税を計算することになります。

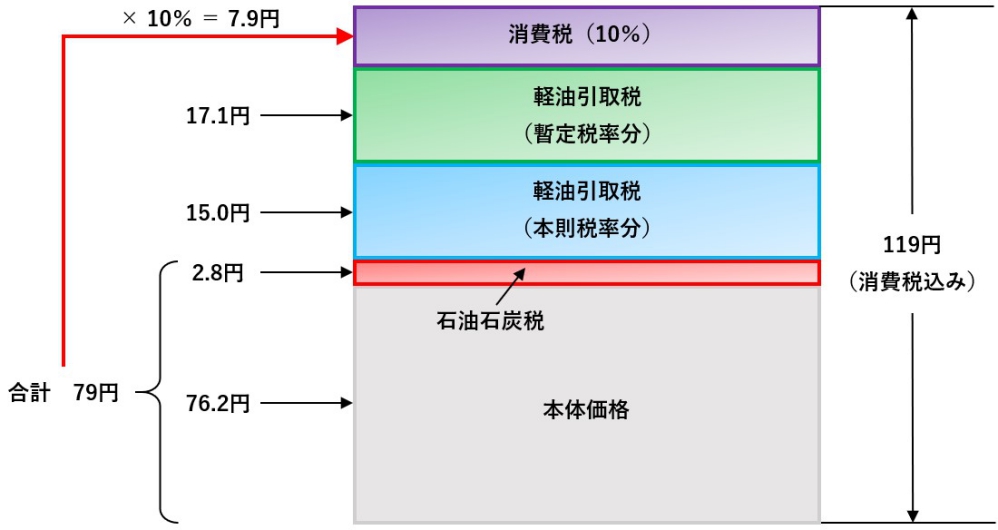

ガソリン税と同様に、現時点での大阪府の軽油価格(1リットル当たりの平均)である「119.0円」を例にすると、次の図のようになります。

軽油価格に占める税金の割合は、消費税も含めて「35.9%」となっています。(消費税を除けば「29.3%」)

ガソリンに比べると税金の占める割合が少ないため、同じ本体価格であればガソリン価格よりも軽油価格の方が安くなります。

尚、軽油は主にディーゼルエンジン車で使われますので、一般のガソリン車より需要は少ないかと思いますが、それでも消費税増税で約1.6円税負担が増えています。(軽油1リットル当たり)

因みに、なぜ揮発油税及び地方揮発油税は消費税の対象になるのに、軽油引取税は対象にならないのかというと、次のような理由からです。

【軽油引取税が消費税の対象にならない理由】

実は、この問題はとても「学術的」な論点になるため、専門的な解釈が必要になります。

そのため、色々な解説の仕方があるのですが、ここでは一番解りやすいと思われる理由を説明します。

会社が納める税金には、法人税や消費税、固定資産税などがあります。

これらのうち、消費税以外の税金は、「会社が自腹で」支払わなければならないものです。

因みに、消費税は預り金なので、企業が身銭を切っていることにはなりません。(詳しくは、こちらの記事をご覧ください)

言い換えれば、会社が直接的に負担すべき税金ということになります。

そして、会社が直接的に負担した税金は、その会社が販売する商品やサービスの価格に転嫁されます。

会社が販売する商品やサービスの価格は、それらに掛かった「コスト」を考慮して決定されます。

例えば、テレビを作って販売している会社であれば、テレビを作って売るために掛かったコストを考慮して、テレビの価格が決定されるということです。

会社が直接的に負担した法人税などの税金は、この「コスト」に含まれるため、販売するテレビの価格には、法人税などの税金分も上乗せされていることになるのです。

そして、税金の分が上乗せされて決定したテレビの価格に消費税率を掛けて、最終的な販売価格が決まります。

「揮発油税及び地方揮発油税」は、会社が自腹を切って支払う法人税などと同様の税金として扱われるため、ガソリンという商品の「コストに含まれている」とみなされます。

一方、「軽油引取税」は、会社が直接負担する法人税などとは異なる税金として扱われるため、軽油という商品の「コストには含まれていない」ものとされています。

従って、「揮発油税及び地方揮発油税」は消費税の対象となり、「軽油引取税」は消費税の対象から外れるのです。

ごく簡単に解説しましたが、正直とても難しい論点です。

ですので、「ふ~ん、そんなもんか」程度に理解していただければ充分かと思います。

因みに、「揮発油税及び地方揮発油税」と同じ考え方をする税金としては「関税」が挙げられます。

輸入品に係る消費税の計算においては、この関税も含めた輸入品の価格が消費税の対象となります。

詳しくは、下記の記事を参照してください。

国際的・社会的な動向から、今後は「電気自動車」などガソリン・軽油に依存しない自動車の開発が進むでしょうが、まだまだ現状では、ガソリンは生活に欠かせない資源と言えます。

今後、当分の間は消費税が増税されることはないでしょうが、法改正によってガソリン・軽油に係る税制が変わる可能性はあります。

日常生活に深く関わる税金の仕組みや計算方法を知っておくことは、決して無駄なことではありませんので、今回の記事が何らかの形で皆様のお役に立てば幸いです。

以上で、ガソリン・軽油に係る税金の種類と計算方法及びその仕組みについての解説を終わります。