こんにちは、税理士の高荷です。

令和元年(2019年)も残すところあと3ヶ月弱となりました。

例年、年末が近づいてくると、年末調整の準備で慌ただしくなる会社も多いかと思います。

この年末調整ですが、平成30年(2018年)の年末調整から、会社に提出する書類の様式が変更になっています。

平成29年(2017年)までは2種類だった書類が、次の3種類になっています。

- 給与所得者の扶養控除等(異動)申告書

- 給与所得者の保険料控除申告書

- 給与所得者の配偶者控除等申告書

令和元年(2019年)の年末調整でも、上記3つの書類が必要になります。

そこで今回は、上記の書類のうち2.の「給与所得者の保険料控除申告書」の書き方や控除額の計算方法について解説していきます。

他の2つの書類については下記の記事で解説していますので、併せて参考にしてください。

平成31年(令和元年・2019年)分扶養控除等申告書の書き方を記入例つきで解説します

令和元年(2019年)分配偶者控除等申告書の書き方を記入例つきで解説します

また、令和2年(2020年)分の扶養控除等申告書の書き方については、下記の記事で解説しています。

令和2年(2020年)分扶養控除等申告書の書き方を記入例つきで解説します

[su_label]!注意![/su_label]

令和元年(2019年)の年末調整について

令和元年(2019年)の年末調整には、「平成31年(2019年)分の扶養控除等申告書」を使用します。

「令和2年(2020年)分の扶養控除等申告書」を使用するのではありませんのでご注意ください。

尚、前掲した3つの書類(扶養控除等申告書・保険料控除申告書及び配偶者控除等申告書)は、平成30年(2018年)分の書類と同じ様式です。

記入方法・計算方法等も、平成30年(2018年)分の書類と変わりません。

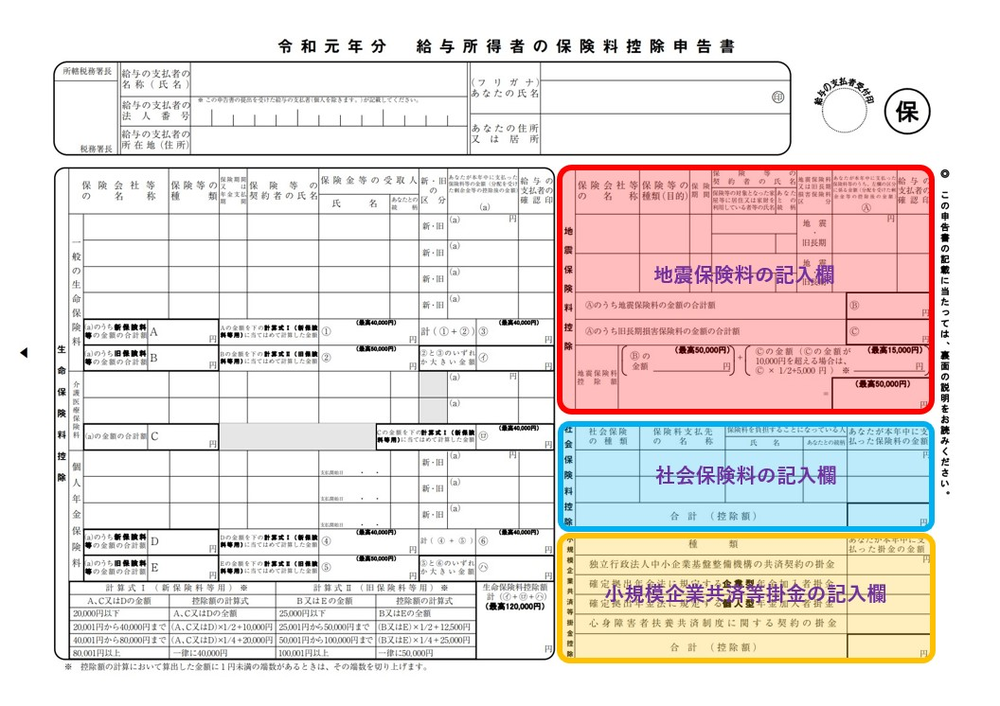

給与所得者の保険料控除申告書

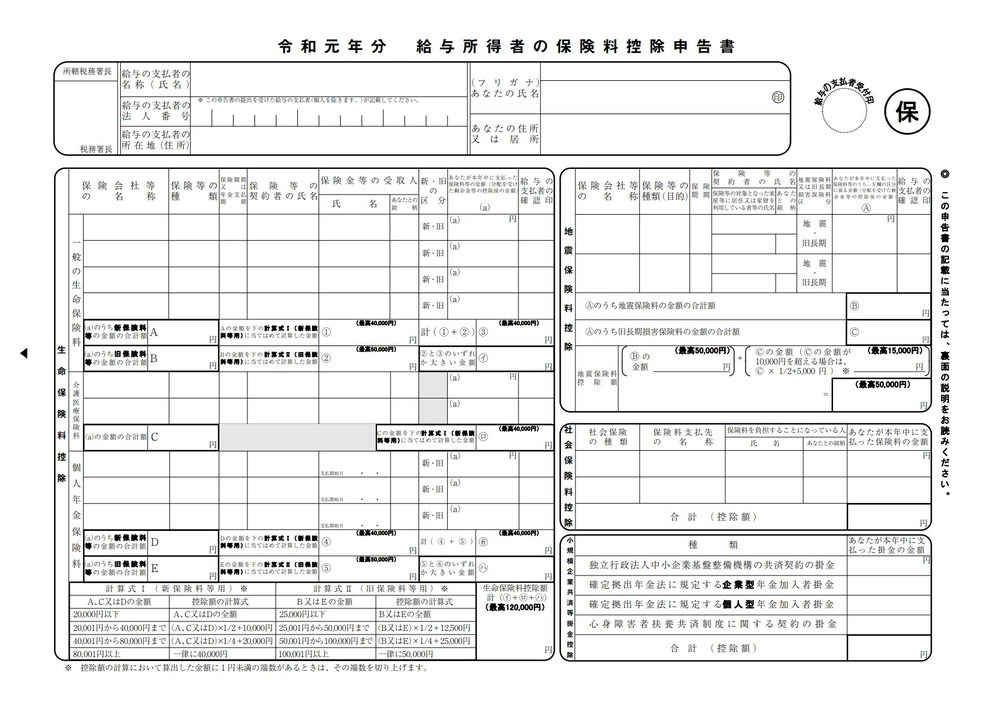

年末調整で使用される保険料控除申告書は、次のような様式になっています。

この保険料控除申告書は、以下の記載項目に分かれています。

- 生命保険料控除

- 地震保険料控除

- 社会保険料控除

- 小規模企業共済等掛金控除

今回は、上記の4項目について、「1.生命保険料控除」と「2.~4.のその他の控除」の2つに分けて解説していきます。

尚、保険料控除申告書は下記国税庁のサイトから入手できますので、必要に応じてダウンロードしてください。

生命保険料控除

それでは、最初に生命保険料控除について解説します。

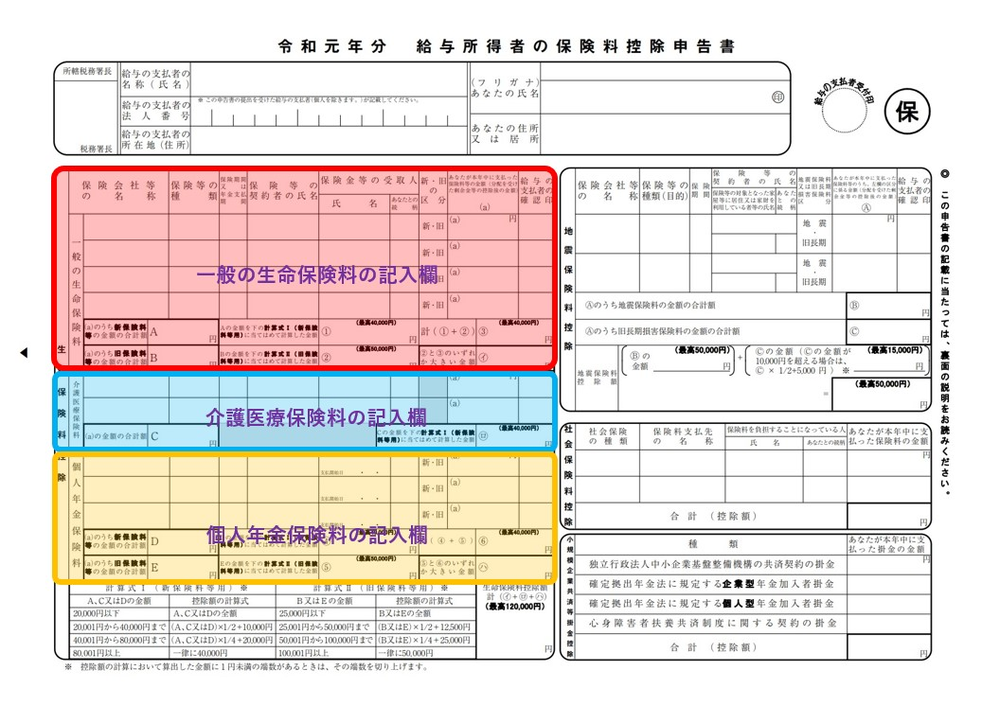

生命保険料控除の記入欄は、「一般の生命保険料」、「介護医療保険料」及び「個人年金保険料」の3つの記入欄に分かれています。

今回は、この生命保険料控除について、次の4つのパターンに分けて記入方法と控除額の計算方法を解説していきます。

- 新制度の生命保険契約だけの場合

- 旧制度の生命保険契約だけの場合

- 新・旧両方の生命保険契約の場合①

- 旧生命保険のみで控除額を計算した方が有利なケース

- 新・旧両方の生命保険契約の場合②

- 新・旧両方の控除額を合計した方が有利なケース

新制度の生命保険契約だけの場合

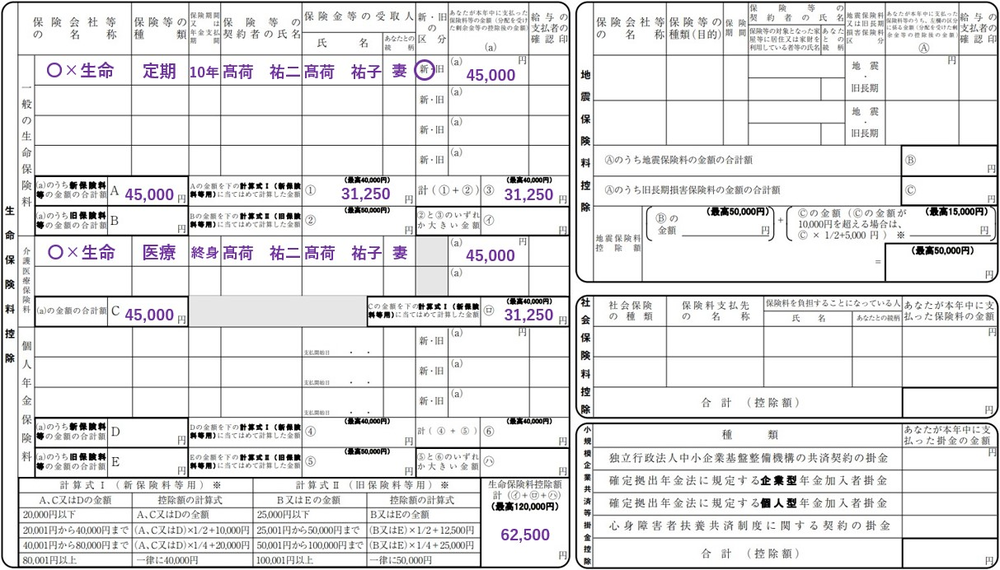

最初は、上記1番の「新制度の生命保険契約だけの場合」です。

上図のように、「一般の生命保険料」及び「介護医療保険料」の記載方法は、ほとんど同じになります。

【一般の生命保険料及び介護医療保険料の記載方法】

- 保険会社等の名称

- 保険等の種類

- 保険期間又は年金支払期間

- 保険等の契約者の氏名

- 保険金等の受取人(氏名及びあなたとの続柄)

- 新旧の区分

- 一般の生命保険料については、次の区分によって「新・旧」のいずれかに〇印を付けます。

- 新生命保険契約に基づく新生命保険料 ⇒「新」に〇印

- 旧生命保険契約に基づく旧生命保険料 ⇒「旧」に〇印

- 介護医療保険は、新制度のみの保険なのでこの欄はありません。

- あたなが本年中に支払った保険料等の金額

- 分配を受けた剰余金等がある場合には、その控除後の金額を記入します。

- 給与支払者の確認印

- 記入不要です。

これらの項目について、保険会社等から送られてきた「控除証明書」の記載内容に基づいて記入します。

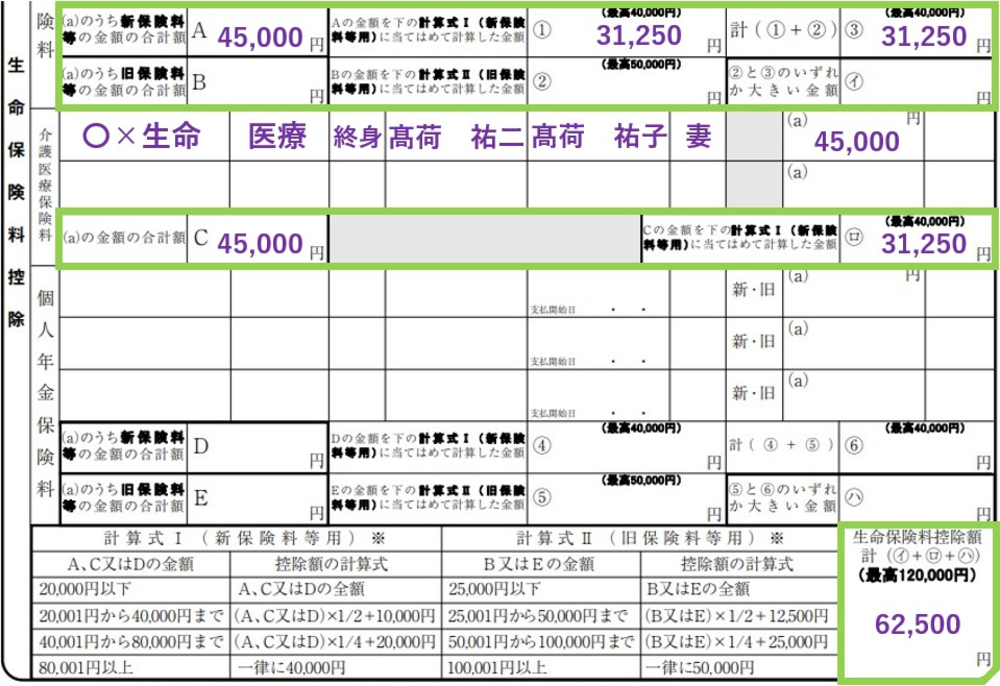

続いて、生命保険控除額を計算します。

控除額の計算は、それぞれの保険料の区分に応じて、指定された枠内の指示に従って計算します。

上図の例では、下記の保険料を支払っています。

- 新生命保険料(新一般の生命保険料)… 45,000円

- 介護医療保険料 … 45,000円

この場合の生命保険料控除額は、次の要領で計算します。

【生命保険料控除額の計算】

- 新生命保険料(新一般の生命保険料)

- 45,000円 × 1/4 + 20,000円 = 31,250円

- 介護医療保険料

- 45,000円 × 1/4 + 20,000円 = 31,250円

- 生命保険料控除額

- 1. + 2. = 62,500円 ≦ 120,000円 ∴62,500円

このように計算した控除額(62,500円)を、右下の「生命保険料控除額計」に記入して完了です。

尚、保険料控除申告書を会社に提出する際には、保険会社等から送付された「控除証明書」を添付する必要があります。

控除証明書が無いと、年末調整で保険料控除を行うことができませんので、忘れないように注意してください。

また、控除額の計算にあたっては、保険料控除申告書の左側の下部に記載されている計算式を参考に、控除額を計算することができます。

- 各欄に記入した数字を当てはめていくだけですので、慣れてしまえばとても簡単です。

生命保険料控除の控除額の計算方法については、こちらの記事で詳細にまとめています。

こちらの記事も併せて、参考にしてください。

ここまでは、所得税に係る生命保険料控除額について解説してきましたが、生命保険料控除は個人住民税の計算にも適用されます。

今回のケースで、個人住民税の生命保険料控除額を計算すると、次のようになります。

【個人住民税の生命保険料控除額の計算】

- 新生命保険料(新一般の生命保険料)

- 45,000円 × 1/4 + 14,000円 = 25,250円

- 介護医療保険料

- 45,000円 × 1/4 + 14,000円 = 25,250円

- 生命保険料控除額

- 1. + 2. = 50,500円 ≦ 700,000円 ∴50,500円

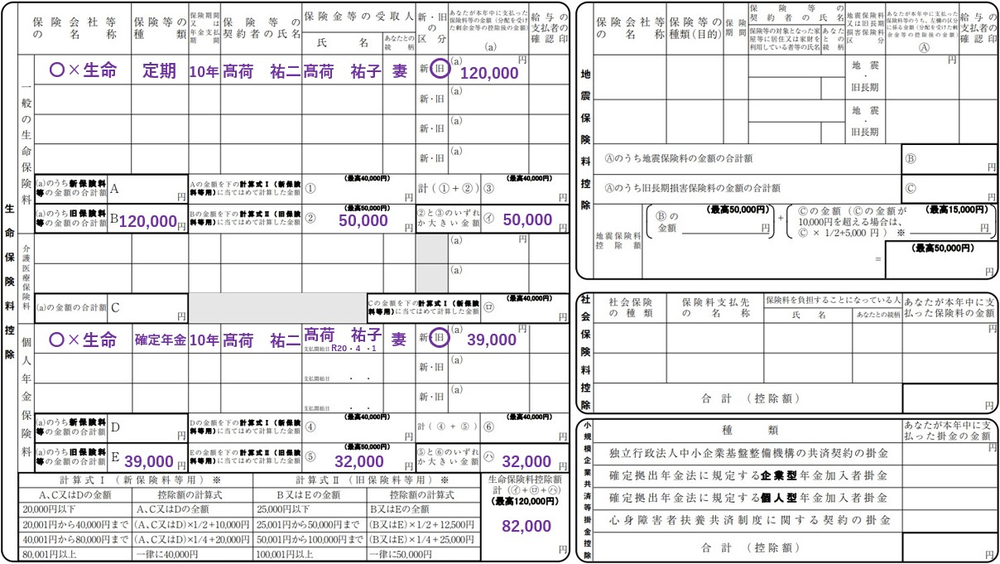

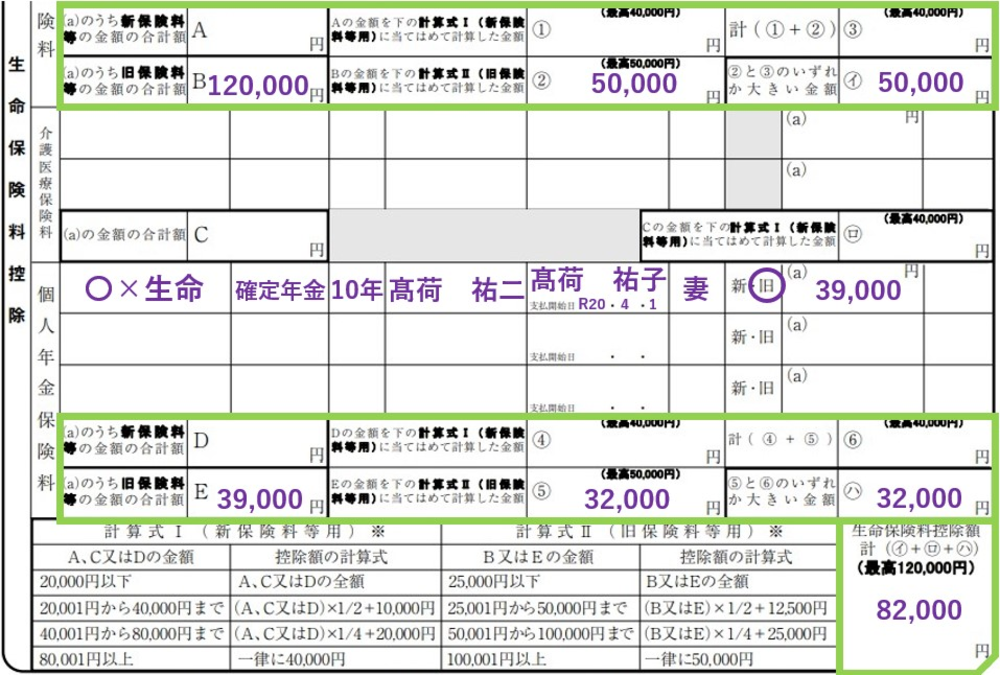

旧制度の生命保険契約だけの場合

続いて、「旧制度の生命保険契約だけの場合」の保険料控除申告書の記載方法と控除額の計算について解説します。(前掲した4つのパターンの2番目です)

先ほどは、「一般の生命保険料」及び「介護医療保険料」の記載方法を解説しましたので、ここでは「個人年金保険料」を取り上げます。

【個人年金保険料の記載方法】

- 保険会社等の名称

- 保険等の種類

- 保険期間又は年金支払期間

- 保険等の契約者の氏名

- 保険金等の受取人(氏名及びあなたとの続柄)

- 支払開始日

- 年金の支払開始日を記入します。

- この支払開始日は、必ず控除証明書に記載されています。

- 新旧の区分

- 個人年金保険料については、次の区分によって「新・旧」のいずれかに〇印を付けます。

- 新個人年金保険契約に基づく新個人年金保険料 ⇒「新」に〇印

- 旧個人年金保険契約に基づく旧個人年金保険料 ⇒「旧」に〇印

- あたなが本年中に支払った保険料等の金額

- 分配を受けた剰余金等がある場合には、その控除後の金額を記入します。

- 給与支払者の確認印

- 記入不要です。

これらの項目について、保険会社等から送られてきた「控除証明書」の記載内容に基づいて記入してください。

次に、生命保険控除額を計算します。

控除額の計算は、それぞれの保険料の区分に応じて、指定された枠内の指示に従って計算します。

上の図では、下記の保険料を支払っています。

- 旧生命保険料(旧一般の生命保険料)… 120,000円

- 旧個人年金保険料 … 39,000円

この場合の生命保険料控除額は、次の金額になります。

【生命保険料控除額の計算】

- 旧生命保険料(旧一般の生命保険料)

- 120,000円 > 100,000円 ∴50,000円

- 旧個人年金保険料

- 39,000円 × 1/2 + 12,500円 = 32,000円

- 生命保険料控除額

- 1. + 2. = 82,000円 ≦ 120,000円 ∴82,000円

このように計算した控除額(82,000円)を、右下の「生命保険料控除額計」に記入して、生命保険料控除の完了です。

尚、個人住民税の生命保険料控除額は、次のようになります。

【個人住民税の生命保険料控除額の計算】

- 旧生命保険料(旧一般の生命保険料)

- 120,000円 > 70,000円 ∴35,000円

- 旧個人年金保険料

- 39,000円 × 1/2 + 7,500円 = 27,000円

- 生命保険料控除額

- 1. + 2. = 62,000円 ≦ 70,000円 ∴62,000円

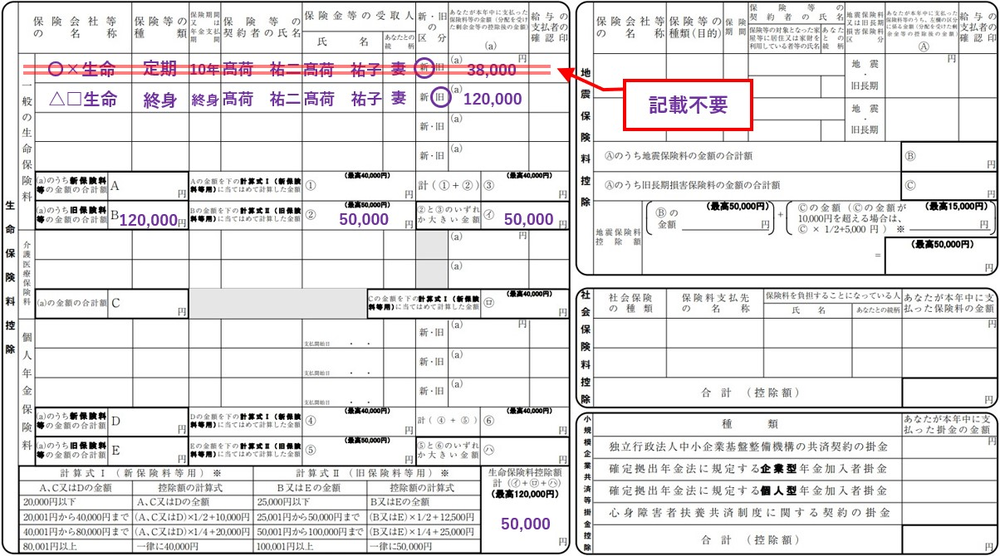

新・旧両方の生命保険契約の場合①

次に、新制度と旧制度の両方の生命保険契約がある場合で、旧生命保険のみで控除額を計算した方が有利になるケースについて解説します。(前掲した4つのパターンの3番目です)

保険料控除申告書の記載内容については前章までの解説と同じですので、ここからは控除額の計算方法のみを解説します。

上図の例では、下記の保険料を支払っています。

- 新生命保険料(新一般の生命保険料)… 38,000円

- 旧生命保険料(旧一般の生命保険料)… 120,000円

この場合の生命保険料控除額は、次のように計算します。

【生命保険料控除額の計算】

<パターン① 旧生命保険料のみで控除額を計算する場合>

- 旧生命保険料(旧一般の生命保険料)

- 120,000円 > 100,000円 ∴50,000円

- 生命保険料控除額

- 50,000円 ≦ 120,000円 ∴50,000円

<パターン② 新生命保険料のみで控除額を計算する場合>

- 新生命保険料(新一般の生命保険料)

- 38,000円 × 1/2 + 10,000円 = 29,000円

- 生命保険料控除額

- 29,000円 ≦ 120,000円 ∴29,000円

<パターン③ 新・旧の控除額の合計額で控除額を計算する場合>

- 新生命保険料(新一般の生命保険料)

- 38,000円 × 1/2 + 10,000円 = 29,000円

- 旧生命保険料(旧一般の生命保険料)

- 120,000円 > 100,000円 ∴50,000円

- 新・旧の控除額の合計額

- 1. + 2. = 79,000円 > 40,000円 ∴40,000円

- 生命保険料控除額

- 40,000円 ≦ 120,000円 ∴40,000円

<パターン①~③の控除額の比較>

- パターン① … 50,000円

- パターン② … 29,000円

- パターン③ … 40,000円

- 最も有利なパターン … パターン① 50,000円

新制度と旧制度の両方の生命保険に加入している場合には、上記のような比較計算を行います。

但し、今回は解説のために比較計算をしましたが、実際にはここまで計算をしなくても上記 <パターン①> の計算だけで、有利選択をすることができます。

従って、旧生命保険契約のみで控除額を計算した方が有利なため、新生命保険料(この例では38,000円の保険料)については、保険料控除申告書に記入する必要はありません。(別に記入しても構いませんし、どちらでも良いです)

また、今回は一般の生命保険料を例として計算しましたが、個人年金保険料の場合も同様です。

尚、今回のケースの個人住民税の生命保険料控除額は、次のようになります。

【個人住民税の生命保険料控除額の計算】

<パターン① 旧生命保険料のみで控除額を計算する場合>

- 旧生命保険料(旧一般の生命保険料)

- 120,000円 > 70,000円 ∴35,000円

- 生命保険料控除額

- 35,000円 ≦ 70,000円 ∴35,000円

<パターン② 新生命保険料のみで控除額を計算する場合>

- 新生命保険料(新一般の生命保険料)

- 38,000円 × 1/4 + 14,000円 = 23,500円

- 生命保険料控除額

- 23,500円 ≦ 70,000円 ∴23,500円

<パターン③ 新・旧の控除額の合計額で控除額を計算する場合>

- 新生命保険料(新一般の生命保険料)

- 38,000円 × 1/4 + 14,000円 = 23,500円

- 旧生命保険料(旧一般の生命保険料)

- 120,000円 > 70,000円 ∴35,000円

- 新・旧の控除額の合計額

- 1. + 2. = 58,500円 > 28,000円 ∴28,000円

- 生命保険料控除額

- 28,000円 ≦ 70,000円 ∴28,000円

<パターン①~③の控除額の比較>

- パターン① … 35,000円

- パターン② … 23,500円

- パターン③ … 28,000円

- 最も有利なパターン … パターン① 35,000円

個人住民税も、解説のために比較計算をしましたが、所得税同様ここまで比較計算する必要はありません。

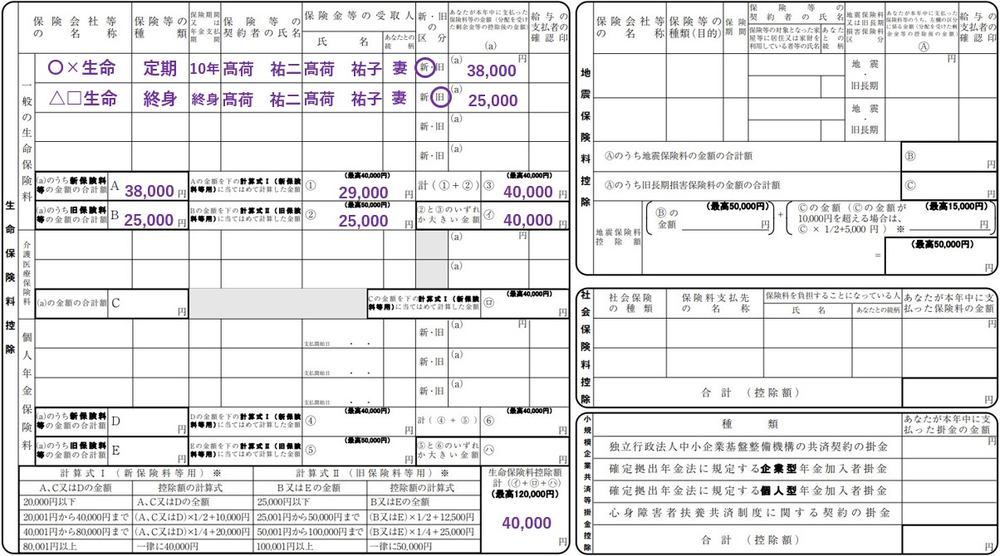

新・旧両方の生命保険契約の場合②

最後に、新制度と旧制度の両方の生命保険契約がある場合で、新・旧両方の控除額を合計した方が有利なケースについて解説します。(前掲した4つのパターンの4番目です)

尚、このケースについても、比較計算をする必要はなく、次のパターンに該当すれば、新・旧両方の控除額を合計した方が有利になります。

このケースについても、生命保険料控除額の計算方法のみ解説します。

上図の例では、下記の保険料を支払っています。

- 新生命保険料(新一般の生命保険料)… 38,000円

- 旧生命保険料(旧一般の生命保険料)… 25,000円

この場合の生命保険料控除額は、次のとおりです。

【生命保険料控除額の計算】

<有利選択>

- 旧生命保険料(旧一般の生命保険料)

- 25,000円 ≦ 25,000円 ∴25,000円

- 25,000円 < 40,000円

∴新・旧両方の控除額を合計した方が有利

<生命保険料控除額>

- 新生命保険料(新一般の生命保険料)

- 38,000円 × 1/2 + 10,000円 = 29,000円

- 旧生命保険料(旧一般の生命保険料)

- 25,000円 ≦ 25,000円 ∴25,000円

- 新・旧の控除額の合計額

- 1. + 2. = 54,000円 > 40,000円 ∴40,000円

- 生命保険料控除額

- 40,000円 ≦ 120,000円 ∴40,000円

上記のようなケースでは、新制度と旧制度の控除額を合計して生命保険料控除額を計算した方が、有利になります。

また、個人住民税の生命保険料控除額についても、所得税と同様に取り扱います。

【個人住民税の生命保険料控除額の計算】

<有利選択>

- 旧生命保険料(旧一般の生命保険料)

- 25,000円 × 1/2 + 7,500円 = 20,000円

- 20,000円 < 28,000円

∴新・旧両方の控除額を合計した方が有利

<生命保険料控除額>

- 新生命保険料(新一般の生命保険料)

- 38,000円 × 1/4 + 14,000円 = 23,500円

- 旧生命保険料(旧一般の生命保険料)

- 25,000円 × 1/2 + 7,500円 = 20,000円

- 新・旧の控除額の合計額

- 1. + 2. = 43,500円 > 28,000円 ∴28,000円

- 生命保険料控除額

- 28,000円 ≦ 70,000円 ∴28,000円

以上で、生命保険料控除についての解説を終わります。

地震保険料控、社会保険料控除及び小規模企業共済等掛金控除

生命保険料控除の解説に続いては、保険料控除申告書の右側半分にある地震保険料控、社会保険料控除及び小規模企業共済等掛金控除について解説します。

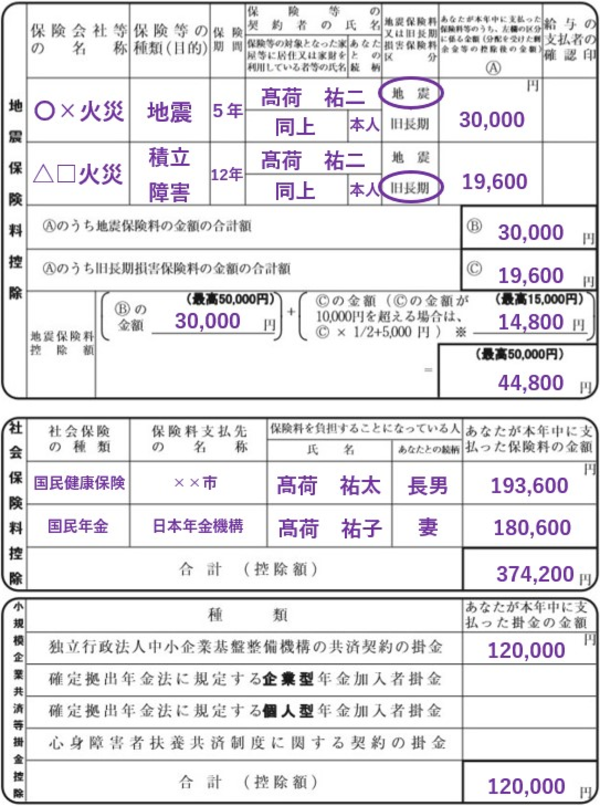

冒頭で掲載した、これら3つの控除の記載部分を再度掲載するので、確認してください。

【地震保険料控、社会保険料控除及び小規模企業共済等掛金控除】

それでは、一番上の地震保険料控除から順番に解説していきます。

地震保険料控除

地震保険料控除とは、納税者が特定の損害保険契約等に係る地震等損害部分の保険料又は掛金を支払った場合に、税金の計算上、一定の金額の所得控除を受けることができる制度です。

制度の仕組み自体は、生命保険料控除と同じ仕組みになります。

地震保険料控除の対象となる保険契約

地震保険料控除の対象となる保険契約は、次に掲げる内容の保険契約です。

【地震保険料控除の対象となる保険契約】

地震保険料控除の対象となる保険や共済の契約は、一定の資産を対象とする契約で、地震等による損害により生じた損失の額をてん補する保険金又は共済金が支払われる契約です。

対象となる契約は、自己や自己と生計を一にする配偶者その他の親族の所有する居住用家屋又は生活に通常必要な家具、じゅう器、衣服などの生活用動産を保険や共済の対象としているものです。

しかし、資産を対象とする契約でも、地震保険料控除の対象となる保険や共済の契約は、次に掲げる契約に附帯して締結されるもの又はその契約と一体となって効力を有する一の契約に限られます。

- 損害保険会社又は外国損害保険会社等と締結した損害保険契約のうち一定の偶然の事故によって生ずることのある損害をてん補するもの

- 外国損害保険会社等と国外において締結したものを除きます。

- 農業協同組合と締結した建物更生共済契約又は火災共済契約

- 農業協同組合連合会と締結した建物更生共済契約又は火災共済契約

- 農業共済組合などと締結した火災共済契約又は建物共済契約

- 漁業協同組合などと締結した建物や動産の共済期間中の耐存を共済事故とする共済契約や火災共済契約

- 火災等共済組合と締結した火災共済契約

- 消費生活協同組合連合会と締結した火災共済契約、自然災害共済契約

- 財務大臣の指定した火災共済契約、自然災害共済契約

(出典 国税庁 地震保険料控除の対象となる保険契約)

また、上記の他に損害保険料に係る経過措置として、次に掲げるものも地震保険料控除の対象となります。

【旧長期損害保険に係る経過措置】

損害保険料に係る経過措置として、以下の要件を満たす一定の長期損害保険契約等に係る損害保険料については、地震保険料控除の対象とすることができます。

- 平成18年12月31日までに締結した契約

- 保険期間又は共済期間の始期が平成19年1月1日以後のものは除く

- 満期返戻金等のあるもので保険期間又は共済期間が10年以上の契約

- 平成19年1月1日以後にその損害保険契約等の変更をしていないもの

これら3つの要件を満たす保険契約は、「旧長期損害保険料」として、地震保険料控除の対象になります。

このように、地震保険料控除の対象となる保険契約については、その内容が複雑になっています。

そのため、加入している保険契約が地震保険料控除の対象になるかどうかは、次の要領で判断してください。

【地震保険料控除のポイント】

支払った地震保険料が地震保険料控除の対象となる場合には、保険会社などから「控除証明書」が送られてきます。

確定申告であっても年末調整であっても、地震保険料控除を受けるためには、保険会社等が発行する「控除証明書」が必要になります。

地震保険料控除の対象となる保険契約については、保険会社等から「控除証明書」が郵送で送られてきますので、この控除証明書によって地震保険料控除の内容を確認することができます。

この控除証明書が送られてきた保険契約については、地震保険料控除の対象になります。

地震保険料控除の対象にならない保険契約については、控除証明書は送られてきません。

この要領で判断してもらえれば良いかと思います。

地震保険料控除の控除額の計算

地震保険料控除の控除額は、その年に支払った保険料の金額に応じて、次により計算した金額が控除額となります。

【地震保険料控除の控除額の計算】

| 区分 | 年間の支払保険料 | 控除額 |

|---|---|---|

| ①地震保険料 | 50,000円以下 | 支払金額の全額 |

| 50,000円超 | 一律50,000円 | |

| ②旧長期損害保険料 | 10,000円以下 | 支払金額の全額 |

| 10,000円超、20,000円以下 | 支払金額 × 1/2 + 5,000円 | |

| 20,000円超 | 15,000円 | |

| ①と②の両方がある場合 | - | ①、②の合計額(最高50,000円) |

- 一の損害保険契約等又は一の長期損害保険契約等に基づき、地震保険料及び旧長期損害保険料の両方を支払っている場合には、納税者の選択により地震保険料又は旧長期損害保険料のいずれか一方の控除を受けることとなります。

社会保険料控除

続いては、社会保険料控除について解説します。

社会保険料控除とは、納税者が自己又は自己と生計を一にする配偶者やその他の親族の負担すべき社会保険料を支払った場合に、その支払った金額について所得控除を受けることができる制度です。

社会保険料控除の対象となる社会保険料

社会保険料控除の対象となる社会保険料は、次に掲げるものです。

【社会保険料控除の対象となる社会保険料】

- 健康保険、国民年金、厚生年金保険及び船員保険の保険料で被保険者として負担するもの

- 国民健康保険の保険料又は国民健康保険税

- 高齢者の医療の確保に関する法律の規定による保険料

- 介護保険法の規定による介護保険料

- 雇用保険の被保険者として負担する労働保険料

- 存続国民年金基金の加入員として負担する掛金

- 独立行政法人農業者年金基金法の規定により被保険者として負担する農業者年金の保険料

- 厚生年金基金の加入員として負担する掛金

- 国家公務員共済組合法、地方公務員等共済組合法、私立学校教職員共済法、恩給法等の規定による掛金、納付金又は納金

- 労働者災害補償保険の特別加入者の規定により負担する保険料

- 地方公共団体の職員が条例の規定によって組織する互助会の行う職員の相互扶助に関する制度で、一定の要件を備えているものとして所轄税務署長の承認を受けた制度に基づきその職員が負担する掛金

- 国家公務員共済組合法等の一部を改正する法律の公庫等の復帰希望職員に関する経過措置の規定による掛金

- 健康保険法附則又は船員保険法附則の規定により被保険者が承認法人等に支払う負担金

- 租税条約の規定により、当該租税条約の相手国の社会保障制度に対して支払われるもののうち一定額

- 我が国の社会保障制度に対して支払われる当該租税条約に規定する強制保険料と同様の方法並びに類似の条件及び制限に従って取り扱うこととされているものに限ります。

(出典 国税庁 社会保険料控除)

非常に沢山の対象となる社会保険料がありますが、一般的に保険料控除申告書に記入する社会保険料は、次の3つになります。

- 国民健康保険料

- 国民年金保険料

- 国民年金基金の掛金

尚、納税者本人だけではなく、納税者と生計を一にする配偶者や親族(家族)の社会保険料も、社会保険料控除の対象になります。

但し、給与から天引きされている社会保険料(組合健康保険料や厚生年金保険料)は、保険料控除申告書に記入する必要はありません。

あくまでも、自分で直接支払っている社会保険料があれば、保険料控除申告書の社会保険料控除の欄に記入してください。

給与から天引きされている社会保険料のように、自分で直接支払っていない社会保険料は、記入する必要はありません。

社会保険料控除の控除額の計算

社会保険料控除は、1年間に支払った社会保険料の金額の全額が控除額になります。

例えば、国民健康保険料を1年間に200,000円支払ったのであれば、その200,000円がそのまま控除額になります。

従って、生命保険料控除や地震保険料控除のように、控除額を計算して算出する必要はありません。

小規模企業共済等掛金控除

次に、小規模企業共済等掛金控除について解説します。

小規模企業共済等掛金控除とは、納税者が小規模企業共済法に規定された共済契約に基づく掛金等を支払った場合に、その掛金の所得控除が受けられる制度です。

この小規模企業共済等掛金控除の対象となる掛金は、次の4つです。

- 小規模企業共済法の規定によって独立行政法人中小企業基盤整備機構と結んだ共済契約の掛金

- 旧第二種共済契約の掛金は、生命保険料控除の対象となります。

- 確定拠出年金法に規定する企業型年金加入者掛金

- 確定拠出年金法に規定する個人型年金加入者掛金(iDeCo)

- 地方公共団体が実施する、いわゆる心身障害者扶養共済制度の掛金

また、社会保険料控除と同じく、支払った掛金の全額が控除額となります。

小規模企業共済制度については、こちらの記事でまとめていますので、よろしければ参考にしてください。

小規模企業共済と経営セーフティ共済のメリットとデメリットの比較

保険料控除申告書への記入方法

最後に、地震保険料控、社会保険料控除及び小規模企業共済等掛金控除の3つについて、保険料控除申告書への記入方法と注意点等を解説して終わります。

【地震保険料等の注意点】

- 地震保険料控除については、保険会社等から送付された控除証明書を保険料控除申告書に添付する必要があります。

- 地震保険料控除のみ、控除額を自分で計算する必要があります。

- 控除額の計算方法は、上図「地震保険料控除額」と書かれた欄を使用して計算します。

- 地震保険は火災保険とセットで加入しますが、火災保険の部分は控除の対象とはなりません。(控除証明書の記載内容に準じて記入してください)

- 社会保険料控除についての証明書等の取扱いは、次のようになっています。

- 国民健康保険料 … 証明書は必要ありません

- 国民年金保険料 … 証明書が必要です(保険料控除申告書に添付)

- 国民年金基金の掛金 … 証明書が必要です(保険料控除申告書に添付)

- 小規模企業共済等掛金控除についても、掛金の払い込み証明書を保険料控除申告書に添付する必要があります。

以上で、地震保険料控、社会保険料控除及び小規模企業共済等掛金控除の計算と記入が終わりました。

これで、保険料控除申告書の完成です。

お疲れさまでした。

尚、年末調整が終わったら源泉徴収票が発行されます。