こんにちは、税理士の高荷です。

さて、以前にスマホ(スマートフォン、以下「スマホ」で統一します)による所得税の確定申告方法について解説しましたが、スマホで確定申告をされた方はいらっしゃいますでしょうか?

わたしの知り合いでは数人いらっしゃいましたが、令和元年(2019年)から始まったスマホによる確定申告(e-Tax)は、まだまだ普及しているとは言い難い状況のようです。

このスマホによる確定申告は、令和2年(2020年)も引き続き利用することができます。

ただ、令和元年(2019年)に比べると、その対象範囲が拡大されて利便性が向上しているのです。

【令和元年(2019年)のスマホによる確定申告の対応状況】

| 項目 | 平成30年分(2018年分)の確定申告 |

|---|---|

| 収入 | 給与所得(年末調整済1ヵ所) |

| 所得控除 | 医療費控除、寄附金控除 |

| 税額控除 | 政党等寄附金等特別控除 |

| その他 | ー |

令和元年(2019年)の確定申告では、上記の範囲内でしかスマホによる確定申告を利用することができませんでした。

それが、令和2年(2020年)から、次のように範囲が広がっています。

【令和2年(2020年)のスマホによる確定申告の対応状況】

| 項目 | 令和元年分(2019年分)の確定申告 |

|---|---|

| 収入 | 給与所得(年末調整済1ヵ所・年末調整未済・2ヵ所以上に対応)、公的年金等、その他雑所得、一時所得 |

| 所得控除 | 全ての所得控除 |

| 税額控除 | 政党等寄附金等特別控除、災害減免額 |

| その他 | 予定納税額、本年分で差し引く繰越損失額、財産債務調書(案内のみ) |

このように、スマホによる確定申告の対応範囲が広がったことで納税者の利便性がさらに高まることが予想されます。

そこで、今回からスマホによる確定申告(e-Tax)の使い方を、国税庁の資料を基に3回に分けて解説していきたいと思います。

第1回目は、「収入と所得金額の入力方法」についてです。

これを機に、令和2年(2020年)からスマホによる確定申告を始めてみてはいかがでしょうか。

尚、令和2年(2020年)のスマホによる確定申告は、令和2年(2020年)1月6日より利用可能となる予定です。

スマホによるe-Taxサイトへのアクセス方法

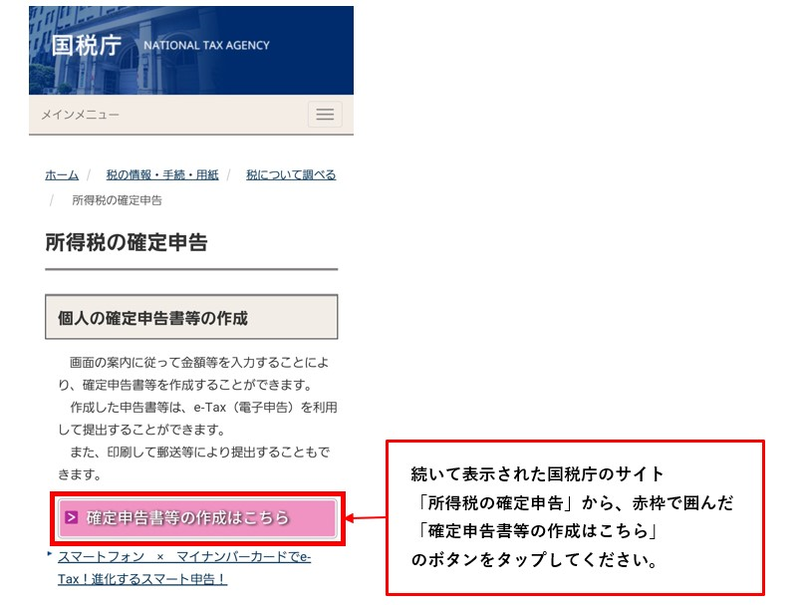

まずは、スマホのブラウザから、国税庁の確定申告書等作成コーナーを開く手順を解説します。

検索サイトで「作成コーナー」と入力し、検索結果として表示された「所得税の確定申告|国税庁」をタップしてください。

現時点(2019年11月)では、令和2年(2020年)の確定申告のサイトが公開されていないため、便宜上、令和元年(2019年)のサイトを使用しています。

ご了承ください。

- 見本のスマホはAndroidのため、ブラウザはGoogle Chromeを使用しています。

続いて表示された国税庁のサイトから、「確定申告書等の作成はこちら」というボタンをタップします。

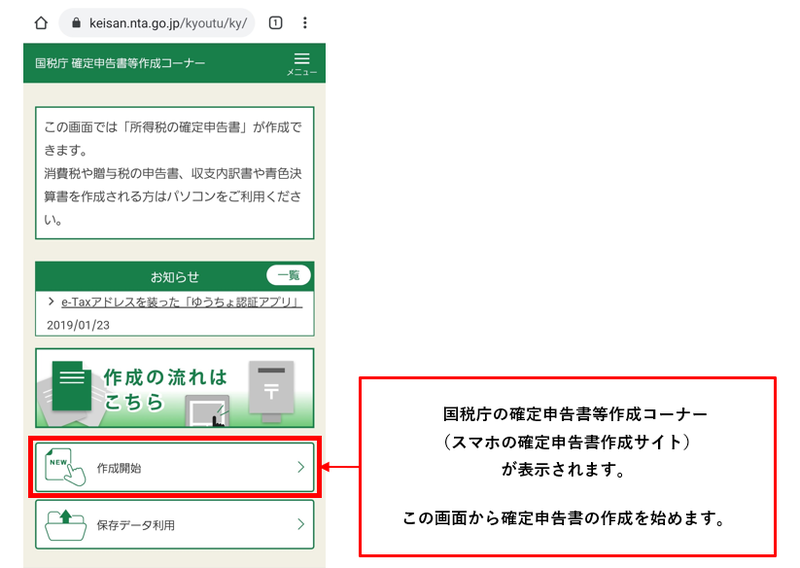

すると、スマホの確定申告書作成サイトのTOP画面が表示されます。

この画面から、確定申告書の作成を開始します。

それでは、次から具体的な操作手順の解説に入っていきます。

給与所得者の収入・所得金額の入力方法

給与所得者とは、いわゆるサラリーマンやパートとして働いている人で、会社から給料を貰っている人を言います。

言い換えれば、会社から「源泉徴収票」を貰っている人が、給与所得者に該当することになります。

また、給与所得者の入力方法は、次のパターンによって入力項目が異なります。

- 年末調整をしているか?していないか?

- 給与を貰っているのが1ヵ所か?複数か?

但し、年末調整の有無・給料を貰っている会社の数に拘わらず、必ず手元に「源泉徴収票」があるはずなので、基本的にはその源泉徴収票に記入されている項目を入力すればOKです。

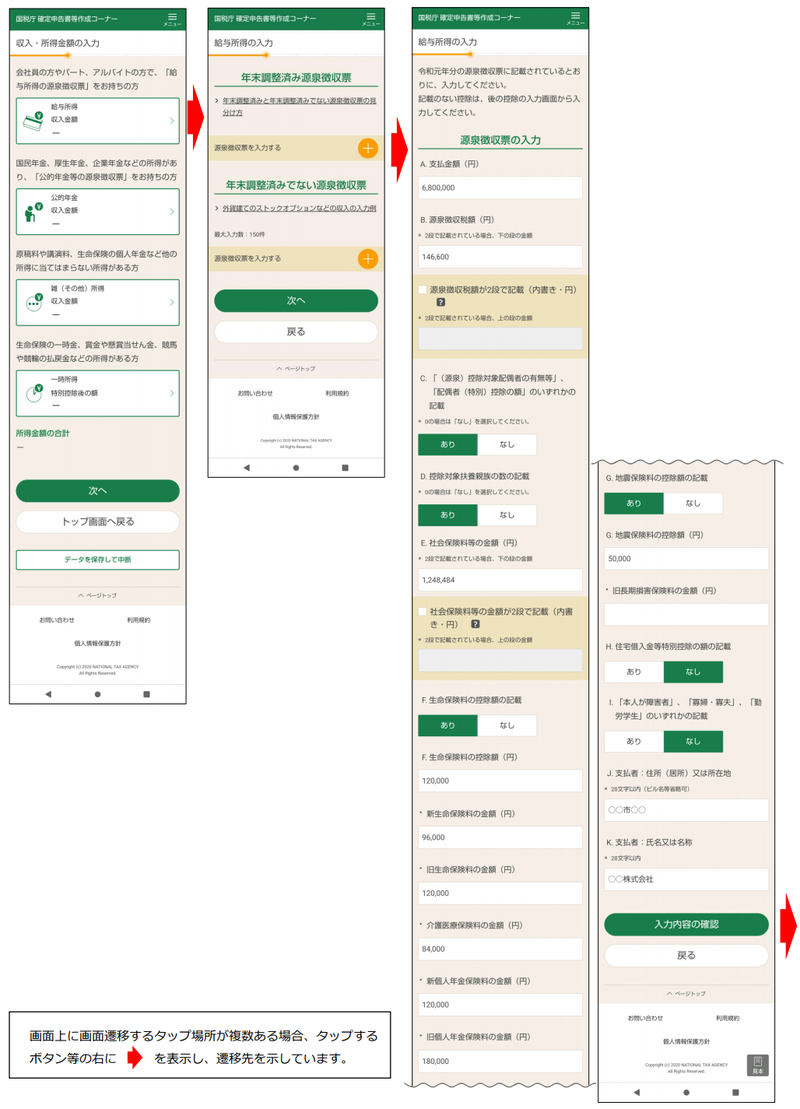

まずは、年末調整をしている人の入力方法から示します。

年末調整済みの源泉徴収票の入力方法

(出典:国税庁/スマートフォンでの申告書入力の画面の流れ)

画面の指示に従って、源泉徴収票に記載されている項目を、順次入力していきます。

ここでは、収入・所得金額だけでなく社会保険料や生命保険料の控除額なども入力します。

尚、源泉徴収票に記載されている項目以外の控除(医療費控除や寄附金控除)については、この後の「控除の入力画面」で入力します。(「控除の入力画面」は、別の記事で解説します)

会社で年末調整を行っており、給与を1つの会社からのみ貰っている給与所得者については、上図で「収入・所得金額の入力」の入力は終了です。

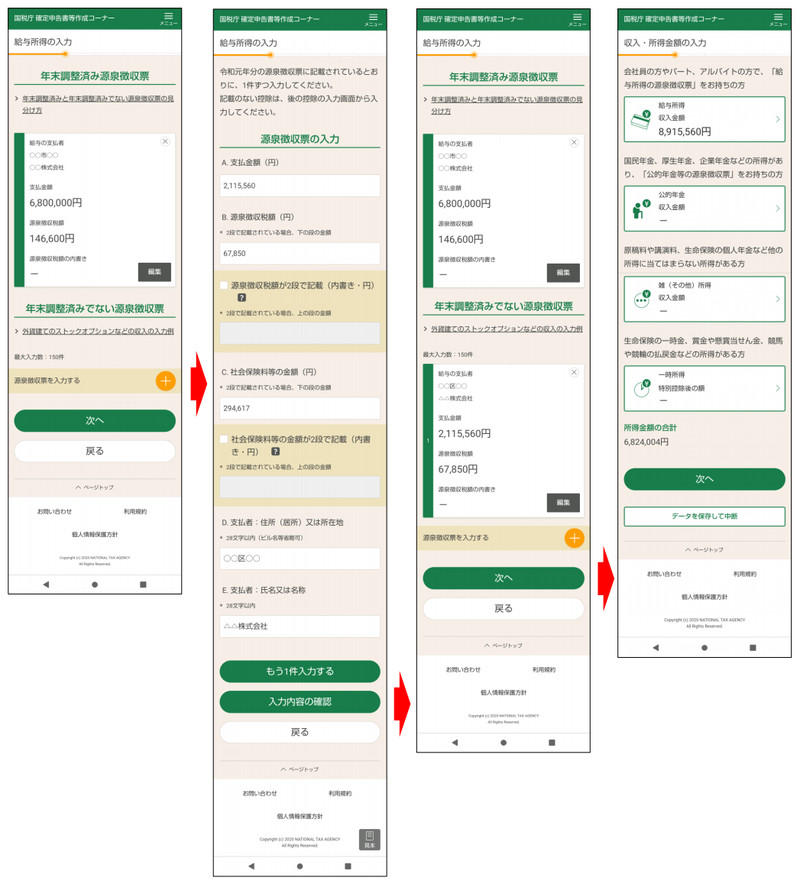

年末調整をしていない源泉徴収票の入力方法

(出典:国税庁/スマートフォンでの申告書入力の画面の流れ)

年末調整をしていない源泉徴収票をお持ちの方も、源泉徴収票に記載されている項目をそのまま入力するだけでOKです。

但し、給与を複数の会社から貰っている方の場合には、「年末調整済みの源泉徴収票」と「年末調整をしていない源泉徴収票」の両方の入力が必要となります。

つまり、手元にある源泉徴収票の枚数だけ、入力をしなければなりません。

尚、各源泉徴収票の数字を合算して入力することはできませんので、必ず給与を貰っている会社ごとに個別に入力してください。

ご自身の収入が給与だけの方については、ここで「収入・所得金額の入力」は終了です。

給与以外に、年金や雑所得、一時所得がある方は、次の章に進んでください。

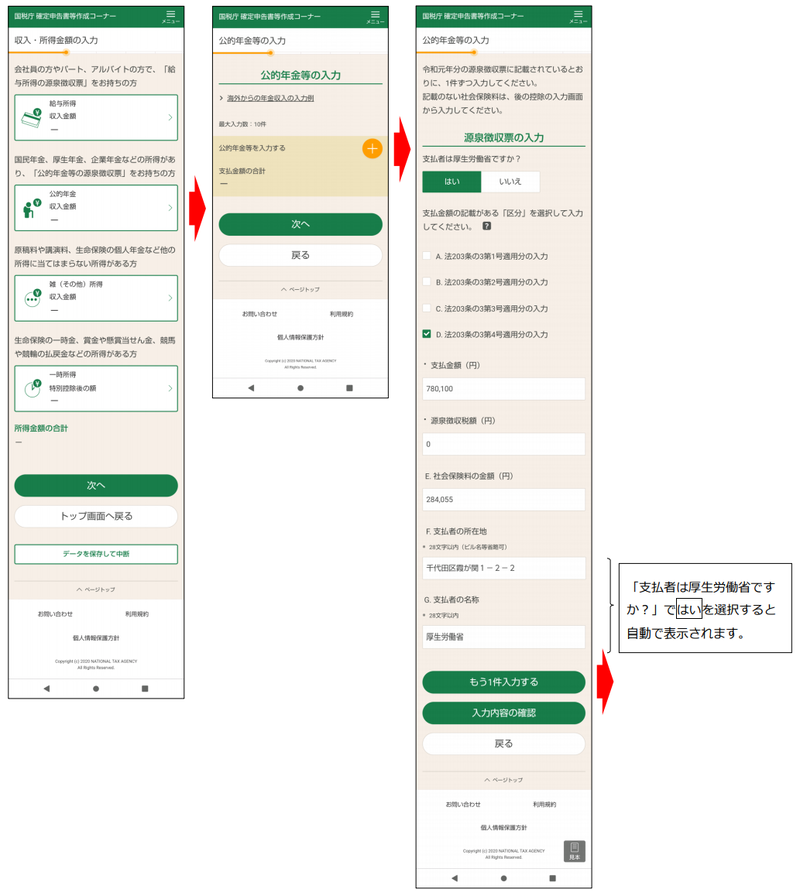

公的年金等の収入・所得金額の入力方法

国民年金・厚生年金・企業年金などの「公的年金」を貰っている方は、こちらの画面から収入・所得金額の入力を行います。

具体的には、給与所得者と同様に「公的年金等の源泉徴収票」が手元にある方が該当します。

尚、公的年金等については下記の記事で詳しく解説していますので、そちらの記事も参考にしてください。

公的年金等に係る税金の計算方法と3つの優遇税制について解説します

それでは、公的年金等の収入・所得金額の入力方法について解説します。

ここでは、公的年金等の支払者が「厚生労働省か否か?」で入力方法が分かれています。

支払者が厚生労働省の場合

(出典:国税庁/スマートフォンでの申告書入力の画面の流れ)

公的年金等についても、手元にある源泉徴収票に記載されている金額を、画面の指示通りに入力していくだけで完了します。

公的年金等の支払者が厚生労働省か否か?をきちんと選択すれば、後は問題なく入力できるようになっています。

厚生労働省からの公的年金等のみを受給されている方は、ここで「収入・所得金額の入力」は終了です。

尚、医療費控除や寄附金控除については、この後の「控除の入力画面」で入力します。(「控除の入力画面」は、別の記事で解説します)

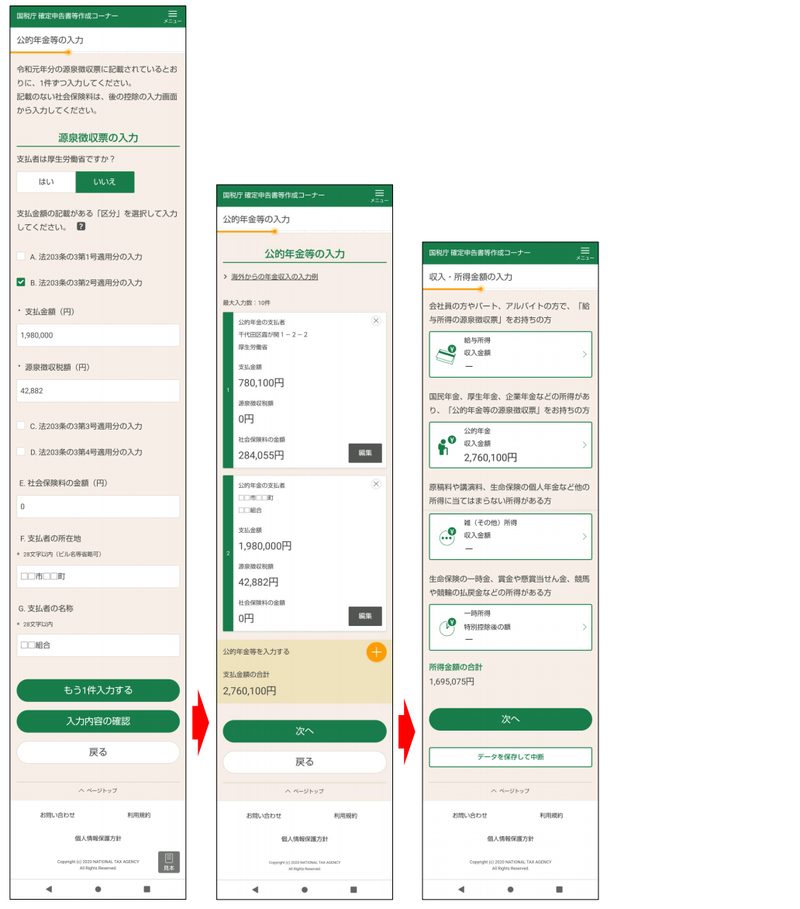

支払者が厚生労働省以外の場合

(出典:国税庁/スマートフォンでの申告書入力の画面の流れ)

公的年金等の支払者が厚生労働省でなくても、公的年金等の源泉徴収票は必ず発行されますので、こちらのケースでも、その記載項目通りに数字を入力すれば問題はありません。

因みに、給与所得者と同じく複数の公的年金等を受給している場合には、収入・所得金額を合算して入力することはできません。

公的年金等を支給している機関(組織)ごとに、個別に入力を行います。(源泉徴収票ごとに入力を行います)

以上で、公的年金等の「収入・所得金額の入力」は終了です。

他に雑所得や一時所得がある方は、次の章へ進んでください。

雑所得(公的年金等以外)の収入・所得金額の入力方法

所得税で言うところの「所得」は、次の10種類に分類することができます。

| 所得の種類 | 所得の内容 |

|---|---|

| ①利子所得 | 公社債や預貯金の利子、貸付信託や公社債投信の収益の分配などから生じる所得 |

| ②配当所得 | 株式の配当、証券投資信託の収益の分配、出資の剰余金の分配などから生じる所得 |

| ③不動産所得 | 不動産、土地の上に存する権利、船舶、航空機の貸付けなどから生じる所得 |

| ④事業所得 | 商業・工業・農業・漁業・自由業など、事業から生じる所得 |

| ⑤給与所得 | 給料・賞与などの所得 |

| ⑥退職所得 | 退職によって受ける所得 |

| ⑦山林所得 | 5年を超えて所有していた山林を伐採して売ったり、又は立木のまま売った所得 |

| ⑧譲渡所得 | 事業用の固定資産や家庭用の資産などを売った所得 |

| ⑨一時所得 | クイズの賞金や満期保険金などの所得 |

| ⑩雑所得 | 年金や恩給などの公的年金等、非営業用貸金の利子、原稿料や印税、講演料などのように、他の9種類の所得のどれにも属さない所得 |

上記の表をご覧いただければ判るとおり、雑所得は、上表の①~⑨のいずれにも該当しないものを言います。

つまり、雑所得は「その他の所得」というイメージで捉えてもらったら良いでしょう。

因みに、公的年金等も雑所得に含まれますが、通常は「公的年金等の雑所得」と「公的年金等以外の雑所得」という具合に分けて考えます。

先ほどは「公的年金等(の雑所得)」の入力方法を解説しましたので、ここで解説するのは「公的年金等以外の雑所得」となります。

尚、雑所得の具体的な内容については下記の記事で詳しく解説していますので、そちらを参考にしてください。

一時所得と雑所得の違いや税金の計算方法について分かりやすく解説します

この雑所得の「収入・所得金額の入力」方法は、次のようになります。

(出典:国税庁/スマートフォンでの申告書入力の画面の流れ)

(出典:国税庁/スマートフォンでの申告書入力の画面の流れ)

雑所得(公的年金等以外)については、給与などのように「源泉徴収票」がありません。

そのため、ご自身で作成・記帳した帳簿書類等に基づいて収入・所得金額を入力する必要があります。

具体的には、「収入金額(売上)」と「必要経費」を入力することになり、その差額が所得(利益)となります。

原則として、収入金額(売上)については売上先ごとに入力をしなければなりませんが、慣例として売上金額を全て合算し、代表的な売上先を1ヵ所だけ記載する方法でも構いません。(通常は、後者の方法を用います)

また、必要経費は全て合算した合計額を入力して大丈夫です。

さらに、収入金額(売上)から源泉所得税が天引きされている場合には、その天引きされた源泉所得税の合計額も入力します。

雑収入の「収入・所得金額」については、自己で集計(記帳)した売上金額と必要経費の金額をそのまま入力するだけですので、さほど難しくはありません。

ただ、架空の経費(領収書の無い経費)を計上することは脱税行為に当たりますので、くれぐれも正確に集計した金額だけを入力するようにしてください。

これで、公的年金等以外の雑所得に関する収入・所得金額の入力は終了です。

一時所得の収入・所得金額の入力方法

最後は、一時所得に係る収入・所得金額の入力方法です。

前掲した【所得税法上の所得の区分】の表をご覧いただければ判るとおり、一時所得は、クイズの賞金や満期保険金などの収入が該当します。

特に満期保険金や解約返戻金などは、確定申告をせずに見過ごしてしまうことも多いため、こちらの記事を参考に、その内容を確認してください。(但し、確定申告不要になるケースも多いです)

生命保険の死亡保険金・満期保険金及び解約返戻金に係る税金について解説します

それでは、スマホを使った確定申告書の作成について、一時所得の収入・所得金額の入力方法を解説します。

(出典:国税庁/スマートフォンでの申告書入力の画面の流れ)

(出典:国税庁/スマートフォンでの申告書入力の画面の流れ)

一時所得で最も多いのは、前述したとおり保険金の満期金や解約返戻金になります。

保険金については、収入金額と必要経費(保険料・掛金の累計額)を入力します。(その差額が所得になります)

但し、ケースによっては確定申告不要になる場合も多いですので、それについては先ほど掲載した記事や、こちらの記事で確認してください。(保険金以外の一時所得についても言及しています)

一時所得と雑所得の違いや税金の計算方法について分かりやすく解説します

基本的には、所得の金額が50万円以下であれば、一時所得に税金は掛からないと思ってもらったら良いでしょう。(一時所得の確定申告をする必要はありません)

このように、一時所得として確定申告をしなければならないケースは「保険金関連のもの」がほとんどです。

ただ、ギャンブルで得た収入も一時所得に含まれますので、競馬などで勝った払戻金については注意が必要です。(とは言っても、実際に競馬で勝ったからといって確定申告をした人を、わたしは知りませんけども)

ハズレ馬券は経費!?競馬に係る税金と一時所得の計算方法について解説します

スマホによる確定申告は今年(2019年)から始まりましたので、まだまだ発展途上のシステムであると言えます。

そのため、年々利便性が向上し、使いやすさも上がると考えられますが、操作の方法とともに「確定申告の仕組み」そのものを理解しておくことも重要です。

当ブログでも多くの記事で確定申告の内容を解説していますので、納税者の方々にとって少しでも有益な情報となれば幸いです。

以上で、スマホを使った確定申告の方法について①(収入・所得金額の入力)の解説を終わります。

尚、以前に掲載したスマホを使った確定申告の基礎解説は、こちらになります。

スマホによる確定申告書の作成【e-Tax利用の事前準備と注意事項】

スマホによる確定申告書の作成【必要書類の準備と源泉徴収票の入力】