こんにちは。税理士の高荷です。

以前、競馬の払戻金が「一時所得」か「雑所得」かを巡って裁判が行われたことがあります。

一時所得と雑所得の大きな違いは、次の点です。

- 一時的な収入か?

- 継続的な収入か?

基本的には、この違いによって一時所得か雑所得かを判断します。

通常、競馬などのギャンブルで得た収入は、一時所得になります。

しかし、上記の裁判で問題となったのは、原告側が、競馬で得た収入が一時的なものではなく、儲けることを目的とした継続活動から得た収入であると主張したことです。

このように、収入の内容によっては「一時所得」か「雑所得」かの判断が難しいケースも存在します。

そこで今回は、一時所得になる収入と雑所得になる収入の具体例や、それぞれの所得の計算方法及び税金の計算の仕方などについて解説します。

因みに、前記の競馬の裁判ですが、年間を通じてほぼ全レースの馬券を購入していることなどを理由に「継続的な営利活動」と判断され「雑所得」と判決されています。

この判決によって、「ハズレ馬券」が経費と認められた有名な裁判です。

尚、競馬に係る一時所得については、下記の記事でも解説しています。

競馬に係る一時所得と税金の計算方法【払戻金と馬券購入の関係】

一時所得と雑所得の定義

一時所得と雑所得は、ともに所得税(復興特別所得税も含みますが、以下「所得税」で統一します)と個人住民税の対象となります。

所得や税金の計算方法は後ほど説明するので、ここでは一時所得と雑所得の定義を確認したいと思います。

一時所得の定義

一時所得は、下記のように定義されています。

【一時所得とは】

一時所得とは、①利子所得、②配当所得、③不動産所得、④事業所得、⑤給与所得、⑥退職所得、⑦山林所得及び⑧譲渡所得以外の所得のうち、営利を目的とする継続的行為から生じた所得以外の一時の所得で労務その他の役務又は資産の譲渡の対価としての性質を有しないものを言います。

つまり、簡単に言うと、次のように表現できます。

- 一時的(臨時的)な収入である

- 儲けることを目的としていない

- 働いて得た(商売上の)収入ではない

- 物を売って得た収入ではない

雑所得の定義

対して、雑所得は、次のように定義されています。

【雑所得とは】

雑所得とは、①利子所得、②配当所得、③不動産所得、④事業所得、⑤給与所得、⑥退職所得、⑦山林所得、⑧譲渡所得及び⑨一時所得のいずれにも該当しない所得を言います。

所得税法上の所得は、大きく次の10種類に分類されます。

| 所得の種類 | 所得の内容 |

|---|---|

| ①利子所得 | 公社債や預貯金の利子、貸付信託や公社債投信の収益の分配などから生じる所得 |

| ②配当所得 | 株式の配当、証券投資信託の収益の分配、出資の剰余金の分配などから生じる所得 |

| ③不動産所得 | 不動産、土地の上に存する権利、船舶、航空機の貸付けなどから生じる所得 |

| ④事業所得 | 商業・工業・農業・漁業・自由業など、事業から生じる所得 |

| ⑤給与所得 | 給料・賞与などの所得 |

| ⑥退職所得 | 退職によって受ける所得 |

| ⑦山林所得 | 5年を超えて所有していた山林を伐採して売ったり、又は立木のまま売った所得 |

| ⑧譲渡所得 | 事業用の固定資産や家庭用の資産などを売った所得 |

| ⑨一時所得 | クイズの賞金や満期保険金などの所得 |

| ⑩雑所得 | 年金や恩給などの公的年金等、非営業用貸金の利子、原稿料や印税、講演料などのように、他の9種類の所得のどれにも属さない所得 |

この10種類の所得のうち、①~⑨は、それぞれの範囲が限定されています。

しかし、⑩の雑所得だけは少し毛色が異なり、①~⑨に該当しない所得は全て「雑所得」に分類されることになります。

つまり、雑所得は、いわゆる「その他の所得」というイメージで捉えてもらって良いかと思います。

冒頭の競馬の裁判の話に戻ると、競馬の払戻金は「一時所得」に該当します。

そのため、裁判が行われた時点で、①の利子所得から⑧の譲渡所得までは既にオミットされており、焦点は、「一時所得になるのかどうか?」という点に絞られていました。

①~⑧は既に除外されているため、⑨の一時所得に該当しなければ「雑所得」になります。

従って、「一時所得か?」「雑所得か?」で争われた裁判になったのです。

一時所得の具体例と計算方法

一時所得と雑所得の定義が判ったところで、続いては、それぞれの所得の元になる収入の具体例と税金の計算方法を解説します。

まずは、一時所得になる収入の具体例から見ていきます。

一時所得になる収入の具体例

一時所得になる収入として代表的なものは、次に掲げる収入です。

但し、これらの一時所得になる収入に該当しても、必ず税金が掛かるわけではありません。

詳しくは、後述する「一時所得に係る税金の計算方法」で解説します。

- 懸賞の賞品・賞金

- 福引の当選品・当選金

- 競馬・競輪・競艇・オートレース(公営競技)の払戻金

- パチンコ・パチスロによる収入

- オンラインカジノによる収入

- 法人からの贈与による金品

- 人格のない社団等の解散により、その構成員が受ける清算分配金など

- 遺失物拾得者が受ける報労金

- 遺失物の拾得により新たに所有権を取得するもの

- 埋蔵金の発見者が受ける報労金

- 埋蔵金の発見により新たに所有権を取得するもの

- 株主以外の人が、有利な発行価額で法人から新株等を取得する権利を与えられた場合の、その新株等の取得

- 給与又は退職金の支給に代えて与えられた場合を除く

- 労働基準法による次の規定に違反した者から支払いを受ける一定の付加金

- 解雇の予告手当の規定

- 休業手当の規定

- 時間外・休日及び深夜労働の割増賃金の規定

- 年次有給休暇に対し平均賃金の支払いをしなかった者から支払いを受ける一定の付加金

- 保険料(掛金)を自分で負担した生命保険契約(生命共済)等に基づく一時金(満期返戻金・解約返戻金など)

- 損害保険契約等に基づく満期返戻金など

- 借家人が立退きに際して受ける立退料

- 借家権の譲渡による部分及び収益保障の部分を除く

- 売買契約等が解除された場合に取得する手付金・償還金

- 事務作業の合理化、製品の品質改善、経費の節約等に寄与する工夫や考案等をした者が、勤務先から支払いを受ける報賞金

- その工夫や考案等が、その者の職務の範囲外の行為である場合の一時に受ける報賞金に限る

- 国庫補助金又は移転等の支出に充てるための交付金で、総収入金額不算入の特例(※)が適用されなかったもの

- すまい給付金、住まいの復興給付金で、総収入金額不算入の特例が適用されなかったもの

- 地方税法の規定に基づいて受ける住民税及び固定資産税の前納報奨金

- 業務用固定資産に係るものを除く

≪(※)総収入金額不算入の特例≫

国庫補助金、住まい給付金及び住まいの復興給付金は、確定申告書に「国庫補助金等の総収入金額不算入に関する明細書」を添付することにより、一時所得の総収入金額に含めないことができます。

これを「総収入金額不算入の特例」といい、この特例の適用を受けた場合には、その対象となった住宅を事業の用に供した場合の減価償却費の計算や、住宅を譲渡した場合の取得費の計算においては、住宅の取得価額から国庫補助金やすまい給付金等の金額を控除して計算します。

尚、上記に該当するものであっても、次に掲げるものは一時所得にはなりません。

- 営利を目的とする継続的行為から生じたもの

- 業務に関して受けるもの及び継続的に受けるもの

また、念のため付け加えておきますが、個人が趣味で行う競馬等の公営競技の収入は、一時所得です。

雑所得になるのは冒頭で述べたような特殊なケースのみなので、注意してください。

[su_label]チェック![/su_label]

【生命保険の一時金が一時所得になる場合】

上記一覧の15番に生命保険の一時金が挙がっていますが、生命保険の一時金(受取保険金や解約返戻金等)が一時所得になるのは、次のケースです。

- 死亡保険金

- 契約者と死亡保険金の受取人が同じ場合

- 満期返戻金

- 契約者と満期返戻金の受取人が同じ場合

- 解約返戻金

- 解約返戻金を契約者が受け取る場合

【小規模企業共済の解約金も一時所得となる場合があります】

一時所得に係る税金の計算方法

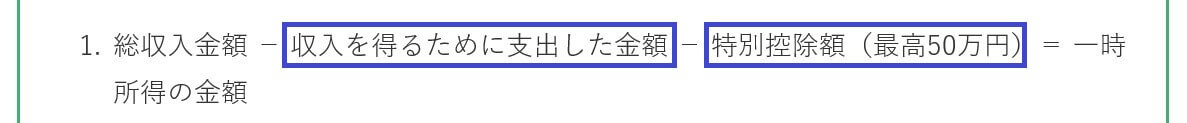

一時所得に係る税金は、下記の計算式により算出されます。

【一時所得に係る税金の計算方法】

- 総収入金額 - 収入を得るために支出した金額 - 特別控除額(最高50万円)= 一時所得の金額

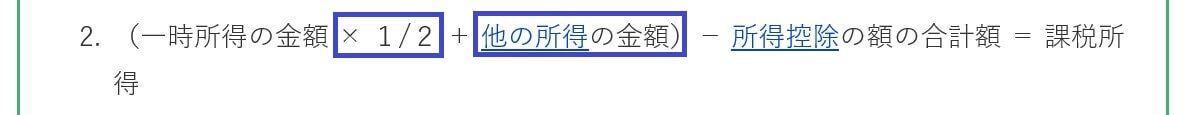

- (一時所得の金額 × 1/2 + 他の所得の金額)- 所得控除の額の合計額 = 課税所得

- 課税所得 × 税率 = 税金

- 税金 - 税額控除 = 納付する税金

- 上記4.の「税額控除」に該当するものが無い場合には、3.で計算が終了し、納付する税金が確定します。

正確に言うと「所得税」と「個人住民税」の計算は少し異なりますが、税金の計算の流れとしては概ね上記の計算式のようになります。

尚、後述する「雑所得に係る税金の計算方法」でも同様です。

また、所得税の税率と個人住民税の税率は、次のとおりです。

【所得税の速算表】

| 課税所得の金額 | 税率 | 控除額 |

|---|---|---|

| 195万円以下 | 5% | 0円 |

| 195万円を超え、330万円以下 | 10% | 97,500円 |

| 330万円を超え、695万円以下 | 20% | 427,500円 |

| 695万円を超え、900万円以下 | 23% | 636,000円 |

| 900万円を超え、1,800万円以下 | 33% | 1,536,000円 |

| 1,800万円を超え、4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円超 | 45% | 4,796,000円 |

- この表の使い方ですが、課税所得に対応する税率を掛けてから、控除額を引くことで所得税を計算します。

- 上記の税率には復興特別所得税(原則としてその年分の基準所得税額の2.1%)が含まれていないため、上記の速算表により計算した所得税の2.1%分が加算されます。

【個人住民税の税率】

- 都道府県 … 4%

- 市区町村 … 6%

但し、平成30年分(2018年分)以後の個人住民税については、「政令指定都市」のみ下記ように変更されます。

- 都道府県 … 2%

- 市区町村 … 8%

上記の計算の流れで一時所得に係る税金を計算しますが、何点か注意点があるので解説しておきます。

一時所得に係る税金の計算方法の注意点①

【一時所得に係る税金の計算方法の1.】

まず、計算方法1.の一時所得の金額の計算ですが、この計算式の「収入を得るために支出した金額」は、一時所得になる収入を生じた行為をするため、又はその収入を生じた原因の発生に伴い直接要した金額に限られます。

また、特別控除額として50万円を控除することができます。

上記計算方法の「総収入金額」は、【一時所得になる収入の代表例】で挙げた収入の合計額です。

従って、一時所得になる収入の合計額が50万円以下であれば、一時所得はゼロになり税金は掛からないことになります。

一時所得に係る税金の計算方法の注意点②

【一時所得に係る税金の計算方法の2.】

次の、計算方法2.の課税所得の計算では、一時所得の金額に「1/2」を掛けています。

さらに、その1/2を掛けた金額と「他の所得の金額」を足しています。

一時所得がある場合には、確定申告により税金を計算しますが、一時所得単独で確定申告をすることは、通常ありません。

一時所得のほかに他の所得(給与所得や不動産所得など)もあり、それらの所得を全て合算して税金の計算(確定申告)をするのが一般的です。

そのため、一時所得の金額がある場合には、その所得金額の1/2に相当する金額を給与所得などの他の所得の金額と合計して納める税金を計算し、一時所得の金額がない場合には、他の所得の金額だけで納める税金を計算する仕組みになっています。

一時所得に係る税金を計算する場合には、これらの点に注意して行ってください。

雑所得の具体例と計算方法

前章では、一時所得になる収入の具体例と税金の計算方法について解説したので、次は雑所得について同じように解説したいと思います。

雑所得になる収入の具体例は、次のようになります。

雑所得になる収入の具体例

雑所得になる収入として代表的なものは、次に掲げる収入です。

【雑所得になる収入の代表例】

- 法人役員の短期貸付金(役員貸付金)の利子

- 利子所得になるものを除く

- 学校債、組合債などの利子

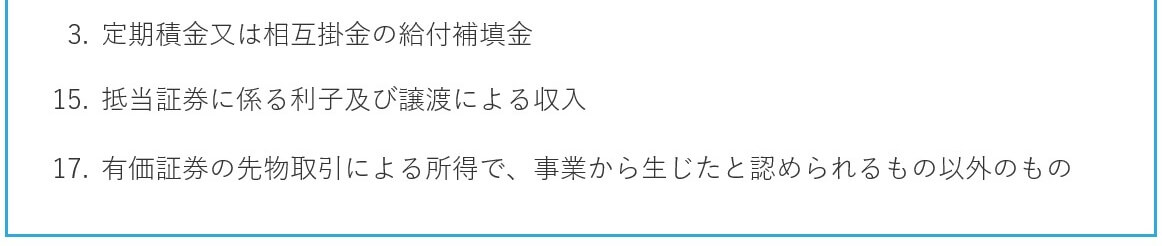

- 定期積金又は相互掛金の給付補填金

- 平成27年12月31日以前に発行された割引公社債の償還差益

- 同族会社が発行した社債の償還差益

- 仮想通貨の取引により生じた収入

- 国税又は地方税の還付加算金

- 土地収用法に規定する加算金及び過怠金

- 人格のない社団等の構成員が、その構成員たる資格において受ける収益の分配金

- 清算分配金は、一時所得

- 株主が受ける株主優待乗車券、株主優待入場券などの経済的利益

- 配当所得になるものを除く

- 国民年金や厚生年金、退職年金などの公的年金等

- 生命保険契約などに基づく年金(個人年金等)

- 給与等とみなす年金及び地方公共団体が心身障害者に支給する特定の年金を除く

- 就職に伴う転居のための旅行の費用で、通常必要と認められる範囲を超えるもの

- 役員や従業員が自己の職務に関連して雇用主の取引先等から受けるリベートなど

- 抵当証券に係る利子及び譲渡による収入

- 次に掲げる収入のうち、事業から生じたと認められるもの以外のもの

- 動産の貸付けによる収入

- 不動産所得になるものを除く

- 工業所有権の使用料に係る収入

- 専用実施権の設定により一時に受ける対価を含む

- 温泉を利用する権利の設定による収入

- 原稿・挿絵・作曲・音楽の吹き込み、デザインの報酬、放送謝金、著作権の使用料又は講演料などに係る収入

- 金銭の貸付けによる収入

- 不動産の継続的売買による収入

- 保有期間5年以内の山林の伐採又は売却による収入

- 動産の貸付けによる収入

- 有価証券の先物取引による所得で、事業から生じたと認められるもの以外のもの

尚、一時所得と同じく、上記の雑所得になる収入に該当しても、次で解説する雑所得の金額がゼロの場合には、税金は掛かりません。

また、副業として行っているアフィリエイト収入も雑所得に分類されます。

雑所得に係る税金の計算方法

雑所得に係る税金の計算方法は、次の区分により計算方法が異なります。

- 公的年金等の雑所得

- 公的年金等以外の雑所得

「公的年金等の雑所得」とは、上記の表の10番(国民年金や厚生年金、退職年金などの公的年金等)に該当するものを言い、それ以外のものが「公的年金等以外の雑所得」に該当します。

公的年金等の雑所得に係る税金の計算方法

公的年金等の雑所得に係る税金の計算方法は、下記の記事で詳しくまとめていますので、お手数ですが、そちらの記事を参照してください。

公的年金等に係る税金の計算方法と3つの優遇税制について解説します

また、日本の公的年金制度の仕組みついて、下記の記事で解説していますので、併せて参考にしてください。

国民年金と厚生年金の仕組みを歴史的背景も交えて分かりやすく解説します

公的年金のマクロ経済スライドの仕組みを分かりやすく図解します

公的年金等以外の雑所得に係る税金の計算方法

公的年金等以外の雑所得に係る税金の計算は、原則として下記の計算方法により行います。

【公的年金等以外の雑所得に係る税金の計算方法】

- 公的年金等以外の雑所得になる収入金額 - 必要経費(※)= 雑所得の金額

- (雑所得の金額 + 他の所得の金額)- 所得控除の額の合計額 = 課税所得

- 課税所得 × 税率 = 税金

- 税金 - 税額控除 = 納付する税金

- 上記4.の「税額控除」に該当するものが無い場合には、3.で計算が終了し、納付税額が確定します。

(※)必要経費の内容については、下記の記事で詳しくまとめています。

但し、次に掲げる雑所得になる収入については、上記の計算方法は使いません。

【税金の計算方法等が異なる雑所得になる収入】

この3つについては、上記の税金の計算方法は使用せずに、別の方法を採用します。

最後に、この点について解説して終わりたいと思います。

金融類似商品に係る申告不要制度

税金の計算方法が異なる雑所得になる収入の3つのうち、次の2つは「金融類似商品」と呼ばれ、確定申告をする必要がありません。

- 定期積金の給付補填金

- 抵当証券に係る利子(一定の契約により支払われるもの)

この2つの金融類似商品に係る収入については、一律20.315%(所得税15.315%・個人住民税5%)の税率による源泉分離課税が適用され、源泉徴収だけで課税関係が終了します。

そのため、確定申告をする必要が無く、扶養親族などに該当するか否かを判定するときの合計所得金額からも除かれることになります。

【源泉分離課税とは】

源泉分離課税とは、他の所得と全く分離して、収入を支払う側がその収入の支払の際に一定の税率で所得税を源泉徴収し、それだけで所得税の納税が完結するというものです。

つまり、会社から給与を貰っているサラリーマンが、給与から所得税(源泉所得税)が天引き(源泉徴収)されるのと同じ理屈になります。

サラリーマンの場合には、最終的に年末調整を行うことで所得税の納税が完結します。

上記の「金融類似商品」は、この年末調整がないバージョンだと思ってください。

収入金額から、20.315%の税金が天引き(源泉徴収)されて、それで終了になります。

先物取引に係る雑所得等の課税の特例

最後に解説するのは、先物取引に係る雑所得等の課税の特例です。

雑所得となる収入のうち、「有価証券の先物取引による所得で、事業から生じたと認められるもの以外のもの」については、他の所得と区分して、所得税15.315%と個人住民税5%の税率による「申告分離課税」を採用します。

これを「先物取引に係る雑所得等の課税の特例」と言います。

【申告分離課税とは】

申告分離課税とは、所得税(住民税)の確定申告における税金の計算方法のことです。

確定申告における税金の計算方法には、申告分離課税のほか「総合課税」があります。

前述したとおり、所得税法では、課税の対象となる所得を、その内容により10種類に区分しています。

総合課税は、その10種類のうち一定の所得の金額(給与所得や事業所得、不動産所得など)を合算して総所得金額を求め、これに税率を掛けて税金を計算する方法です。

今回解説した一時所得や通常の雑所得は、この総合課税で税金を計算します。

対して、申告分離課税とは、各所得を他の所得とは合算せずに、その所得のみで税金を計算する方法を言います。

「先物取引に係る雑所得等の課税の特例」は、本来総合課税で税金を計算すべき雑所得を、申告分離課税で計算するための規定です。

尚、 「先物取引に係る雑所得等の課税の特例」の適用を受ける場合には、確定申告書に「先物取引に係る雑所得等の金額の計算明細書」を添付する必要があります。

以上で、一時所得と雑所得の所得の範囲と税金の計算方法の解説を終わります。