こんにちは。税理士の高荷です。

法人であれ個人であれ、事業における資金繰りは常に頭を悩ませる問題です。

経営者や事業を営む人は、この「資金繰り」について、その内容や仕組みなど最低限の知識をマスターしておく必要があります。

そこで、今回から、事業者における資金繰りについて、資金繰りの基本的な仕組みから資金繰りが事業者にもたらす影響、資金繰りのやり方や借入のコツなどを、順番に解説していきたいと思います。

まずは、資金繰りの初心者向けに、事業の生命線である資金繰りについての基本的な部分を、分かりやすく解説します。

尚、資金繰りについては、下記の記事でも解説していますので、併せて参考にしてください。

キャッシュフローと資金繰りの違いについて分かりやすく解説します

資金繰りが苦しくなる原因と資金繰りを楽にする方法をお教えします

資金繰りとは

そもそも「資金繰り」とは何なのか?

この解説から始めたいと思います。

【資金繰りとは】

資金繰りとは、支払いに困らないようにお金をやり繰りすることを言います

会社の設立当初には、設備や備品などの設備投資が必要になります。

また、商品を製造したり販売するための材料の購入や仕入も必要です。

設立当初は、会社の資本金で必要なお金を工面しますが、しばらくすると売上代金で各種の支払いを賄わなくてはなりません。

しかし、通常売上代金は1ヶ月から2ヶ月先の入金になるため、その間の支払いを行うためのお金が必要になります。

さらに、設備の更新や備品・経費の支払いなども随時行わなければならず、会社は「常に支払に追われている状態」と言っても過言ではありません。

そこで登場するのが「資金繰り」です。

【資金繰りの役割】

| 資金繰りの役割 | ① | いつお金が必要になるのかを予測する |

| ② | お金がいくら必要になるのかを予測する | |

| ③ | お金をいつまでにどうやって工面するかを決める |

一般的には、「資金を調達すること」=「資金繰り」という認識があるかと思いますが、資金を調達する前に、調達に当たっての「予測」が必要になります。

寧ろ、資金を調達することよりも、如何に正確に予測できるか?の方が「資金繰り」を行ううえでは重要になります。

理想的な資金繰りとは

前述しましたが、資金繰りとは、支払いに困らないように資金(現金 + 預金)をやり繰りすることです。

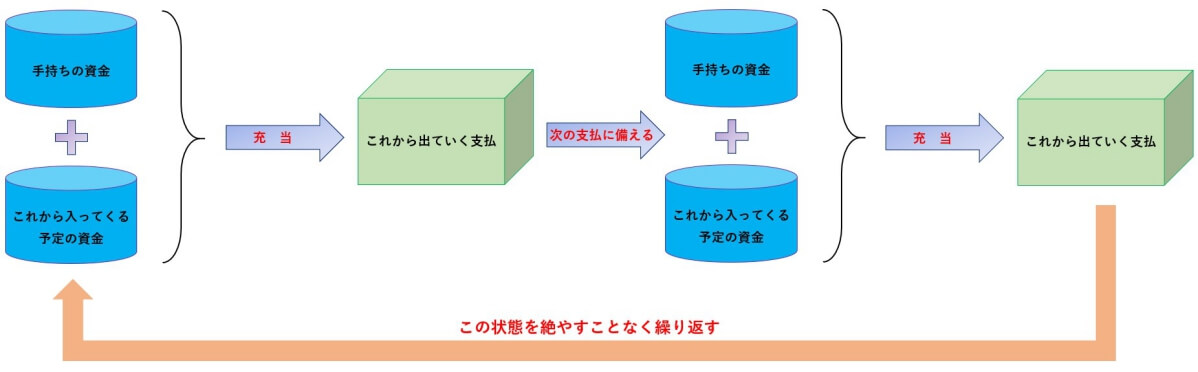

そこで、理想的な資金繰りとはどういうものかを、下の図で表現してみました。

【理想的な資金繰りの図】

上の図は、理想的な資金繰りとして、次の状態を表しています。

【理想的な資金繰りとは】

「手持ちの資金」と「これから入ってくる予定の資金」を併せて、「これから起こる支払」に充当し、且つ残った資金を蓄えて、さらに「次に起こる支払」に充てていくことを絶えず繰り返す状態

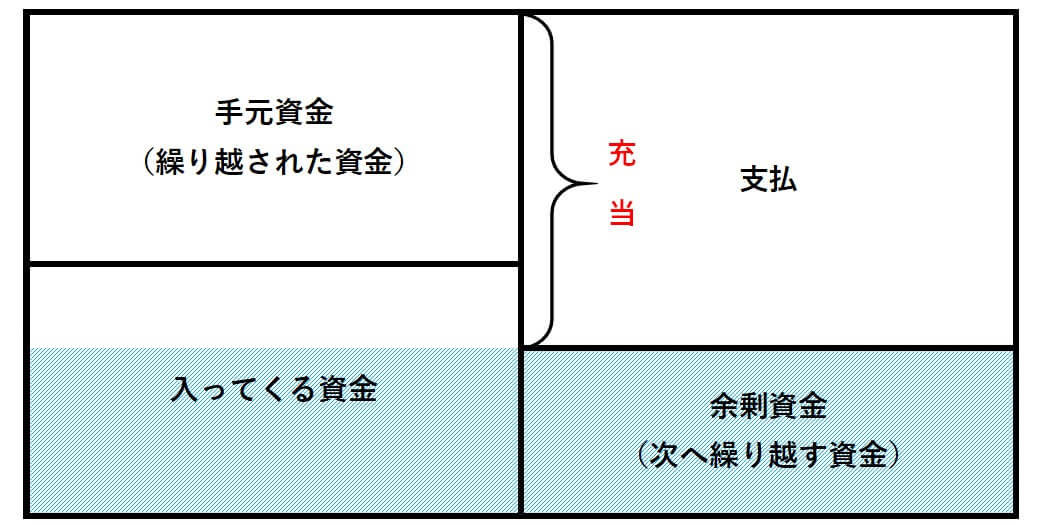

理想的な資金繰りは、手元にある資金(繰り越されてきた資金)と入ってくる資金で支払いを済ませ、余った資金を次に繰り越すという状態を繰り返します。

こういった状態の会社は、順調な会社の典型と言えます。

【理想的な資金繰りの会社】

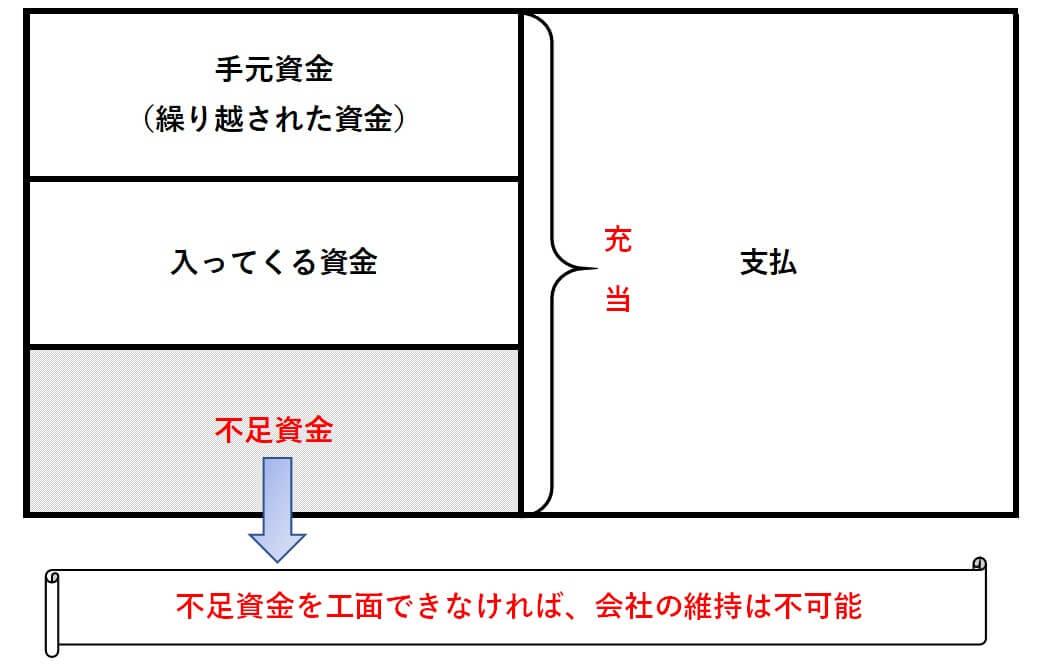

対して、資金繰りが苦しい会社は、概ね下のような状態が頻繁に起こっている会社です。

【資金繰りが苦しい会社】

資金繰りが苦しい会社は、手元資金と入ってくる資金を併せても、支払金額を賄いきれず、資金がショートしてしまっています。

このショートしている不足資金がどうしても工面できない場合には、会社は倒産への途を辿ることになります。

銀行からの借入

資金繰りが苦しい時に、真っ先に思い浮かべる対策としては、銀行等の金融機関からの借入が挙げられます。

資金調達の面からすると、金融機関からの借入は最も適当な方法と言えます。

しかし、資金繰りが苦しいからと言って銀行に駆け込んでも、直ぐに貸してもらうことはできません。

資料の作成・提出から審査等の期間を経て、ようやく資金を手に入れることができます。

しかも、散々待たされた挙句、貸してもらえないこともあり得ます。

銀行などは「営利」を目的としてお金を貸します。

彼らに言わせれば、「あなたの会社がどうなろうと知ったこっちゃない」のです。

銀行にとっては、貸したお金が利息とともに返済されるかどうかが最重要項目であり、返してくれそうにない会社には、最初からお金を貸しません。

但し、金融機関がお金を貸してくれないからといって、金融機関を恨むのは筋違いです。

資金繰りの原点

借入ができない理由は、資金繰りを悪化させた会社の側にあるといえるでしょう。

銀行などが営利目的で貸付事業を行っているのと同じく、会社も「営利目的」で設立されています。

会社は、お金を儲けるために設立され、運営されています。

しっかりと会社が儲けて蓄えがあれば、お金に困ることはありません。

そして、儲かる会社であれば、金融機関は手のひらを返したように支援してくれます。

このことを忘れてしまっている経営者や事業者が、世の中には本当に沢山います。

儲けが出れば資金に困ることはありません。

さらに、銀行からの支援が得られれば事業を拡大することができ、さらなる儲けのチャンスが広がります。

逆言うと、資金に困ることがなければ、儲けを出すことは可能になります。

ですから、会社を興した時(事業を始めた時)から、既に資金繰りのことは頭に入れておく必要があるのです。

その際に、資金繰りのカギとなるのは「入金の予測」です。

資金繰りが苦しくなる理由

最後に、多くの事業者が資金繰りに苦しくなる理由について解説します。

資金繰りが苦しくなる原因としては、大きく2つの理由が考えられます。

- 無駄な支出が多い

- 資金の「入」が「出」に追いついていない

このうち、1番の「無駄な支出」の代表例が「役員貸付金」です。

つまり、会社のお金を個人的に使ってしまっているケースに該当します。

特に、小規模な中小企業では多く見られる現象であり、金融機関からも嫌がられる要因になります。

この「役員貸付金」については、こちらの記事でまとめているので、参考にしてください。

役員貸付金と役員借入金の大きな違い【税務上の問題点と融資との関係】

次に、2番の「資金の入(いり)が出(で)に追いついていない」ケースというのは、次に掲げる状態を指します。

尚、資金の「入」は、会社にお金が入ってくること、「出」はお金が出ていくことを表します。

資金繰りが苦しくなるパターンは、通常この2番の方に原因があると言えます。

【資金繰りが苦しくなる理由】

| 番号 | 項目 | 説明 |

|---|---|---|

| ① | 売上の減少 (資金の入のマイナス) |

売上を上げることは会社にとっての最大の目的です。 売上の減少は、資金の入の減少に直結します。 資金の「入」は、この「売上」に懸かっています。 |

| ② | 仕入の増加 (資金の出のプラス) |

仕入は、売上の元となる要素です。 仕入ができなければ、売上も上がりません。 過剰な仕入は、資金の出の増加に直結し、売上(資金の入)を圧迫します。 |

| ③ | 借入金の増加 (資金の入と出のプラス) |

借入金が増えるということは、借入金の返済も増えるということです。 借入を行うことは悪い事ではありませんが、計画的に行う必要があります。 |

| ④ | 利益の減少 (資金の入のマイナス) |

会社経営を長い目で見た場合には、売上よりも、寧ろ利益が上がっているかどうかの方が重要です。 例え売上が上がっていても、利益が上がっていなければ資金は増えません。 |

| ⑤ | 赤字の増加 (資金の入のマイナス) |

赤字=利益が上がっていない状態です。 一時的な赤字であれば回復可能ですが、継続的な赤字では資金増加は難しくなります。 |

| ⑥ | 不良債権の増加 (資金の入のマイナス) |

回収不可能な不良債権は、会社にとって何の役にも立ちません。 銀行の印象も良くないので、早めに整理すべきです。 |

| ⑦ | 不良在庫の増加 (資金の入のマイナス) |

売ることができない不良在庫も、会社に何の貢献もしません。 逆に、保管料や処分代など「出」の増加ももたらします。 |

| ⑧ | 過剰な設備投資 (資金の出のプラス) |

売上増加を見込んだ設備投資が上手く機能しなければ、無駄にお金を使っただけになります。 借入同様、計画的な投資が必要です。 |

このような、資金繰りの悪化要因が重なると、会社の資金が回らなくなり、最後には「倒産」という選択肢以外なくなります。

今回は、資金繰りの初心者向けに、資金繰りの基本的な事項について解説しました。

具体的な資金繰りの改善方法や効果的な資金繰りの方法等については、これから徐々に解説していきたいと思います。