こんにちは。税理士の高荷です。

法人が納める税金としては、主に次の税金が挙げられます。

- 法人税(国税)

- 消費税(国税)

- 事業税(地方税)

- 住民税(地方税)

これらの税金に共通するのは、中間申告という制度があることです。

中間申告は、納税額が一定額以上であれば、基本的に年1回税金の前払いをする制度です。

今日は、その中間申告に関する税金閑話になります。

今回の内容は、税理士や税理士事務所の職員でも知らない人がいるので、憶えておくとチョット自慢できるかもしれません。

中間申告の概要

まずは中間申告制度について、法人税を例に説明します。

中間申告とは、前期の法人税額が20万円を超えた場合に、一定の税金を当期に前払いする制度です。

中間申告においても、基本的に確定申告と同じく中間申告書を提出して、納付を行う必要があります。

中間申告の提出期限と納付期限は、当期開始後6月を経過した日から2月以内です。

この中間申告には、2種類の申告方法があります。

- 予定申告

- 仮決算による中間申告

一般的に、法人税の中間申告といえば、1番の予定申告を指します。

後ほど説明しますが、この「予定申告」と「仮決算による中間申告」とでは、中間申告の納付額の計算方法が異なります。

さらに、下記のような違いもあります。

- 予定申告 … 税務署が中間申告の納付額を計算してくれる

- 仮決算による中間申告 … 自分で中間申告の納付額を計算する

以上が、中間申告の概要になります。

尚、地方税(住民税及び事業税)についても、中間申告は存在します。

地方税の中間申告の内容も、上記法人税と同じになります。

中間申告における言葉の使い分け

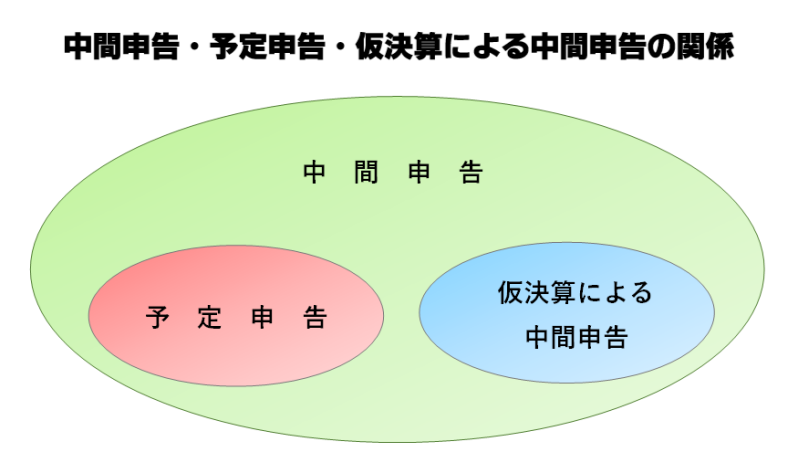

ここまで、中間申告・予定申告・仮決算による中間申告、と3つの用語が出てきました。

内容的には同じようなものなのですが、一応言葉の使い分けを説明します。

この3つの用語は、このようなイメージになります。

正直なところ、別に使い分ける必要も無いかなと思うのですが、おそらくこの認識で間違っていないと思います。

中間申告という大きな括りがあって、予定申告と仮決算による中間申告がその中に含まれているイメージです。

| 中間申告 | 予定申告 | 各役所が納付額を計算 |

| 仮決算による中間申告 | 自分で納付額を計算 |

尚、今回の内容は「予定申告」が中心なので、以降は予定申告の解説になります。

仮決算による中間申告については、最後に少しだけ触れます。

予定申告の計算方法

予定申告は、税務署や各自治体が中間申告の納付額を計算してくれると述べました。

各役所が税金を計算してくれるため、会社側では何もする必要はありません。

各役所から中間申告の申告書と納付書が送られてくるので、それを使って申告・納付するだけです。

従って、基本的に予定申告の納付額をこちらで計算する必要はありません。

しかし、一部の自治体においては、納付額が記載されていない申告書・納付書を送ってくるところもあります。

実際の例を挙げると、大阪市はそれに該当します。

税務署及び大阪府は、ちゃんと納付額が記載されている申告書・納付書を送ってくるのですが、大阪市だけは、納付額が記載されていない申告書・納付書を送ってきます。

その場合は、仕方がないので自分で計算するしかありません。

そのような場合に備えて、ここで予定申告の納付額の計算方法を説明します。

法人税と地方税の予定申告納付額の計算方法

税務署(法人税)は、必ず予定申告の納付額を計算してくれるので必要ないのですが、地方税との比較のために一緒に説明します。

予定申告の納付額は、次の金額になります。

但し、半分と言っても、単純に2で割るわけではありません。

事業年度の月数を使って、半分にします。

法人税・地方税どちらも、1年(12ヶ月)の半分(6ヶ月)として計算するので、前期の納付額の6/12(半分)が予定申告の納税額になります。

この計算のやり方について、簡単な数字を使って解説します。

尚、計算方法の説明なので、前期の納付額を100万円とします。

1、法人税の場合

1,000,000 ÷ 12ヶ月 × 6ヶ月 = 499,998円

100円未満切り捨て ∴ 499,900円

2、住民税の場合

1,000,000 × 6ヶ月 ÷ 12ヶ月 = 500,000円

∴ 500,000円

3、事業税の場合

1,000,000 ÷ 12ヶ月 × 6ヶ月 = 499,998円

100円未満切り捨て ∴ 499,900円

上の金額を見てもらえば判りますが、同じ100万円であっても税金の種類によって予定申告の納付額が異なります。

これは、それぞれの予定申告納付額の細かい計算方法の違いからきています。

【予定申告納付額の細かい計算方法の違い】

- 法人税・事業税 ⇒ 先に12で割ってから、6を掛ける

- 住民税 ⇒ 先に6を掛けてから、12で割る

通常は、先に6を掛けてから12で割る方が自然です。

従って、全てそのように計算したいところですが…

なぜなら、法律で決まっているからです。

予定申告納付額の計算方法は法律によって決められている

法人における法人税・住民税及び事業税の予定申告納付額の計算方法は、法律によって定められています。

どういうことか、法人税法を例に解説します。

法人税における予定申告の計算方法は、法人税法によって次のように規定されています。

法人税法第71条第1項第1号

「前事業年度の確定申告書に記載すべき法人税額を当該前事業年度の月数で除し、これに6を乗じた金額」

上の法人税法の文章で、先に「除し」という言葉が来ていて、その後に「乗じた」となっているため、実際の計算も、先に12で割ってその後に6を掛けなければならないのです。

これは法律上というよりも、もはや文法上の解釈になるのかもしれません。

尚、これは予定申告における納付額の計算だけではなく、税金の計算方法は、全て条文(法律)に書かれているとおりに計算します。

因みに、さらに細かく言うと、12で割った後に1円未満の端数を切り捨ててから、6を掛けます。

しかし、納付額は100円未満切り捨てのため、結果には影響しません。

このように、税金の計算は条文(法律)に書かれているとおりに行います。

法人税法と地方税法で、それぞれ内容が違うため、このような計算方法の違いが生まれるのです。

因みに、消費税の予定申告に関しても、法人税と同じ計算方法になります。

【各税金の予定申告の計算方法】

| 税金の種類 | 予定申告の納付額の計算手順 |

|---|---|

| 法人税・消費税・事業税 | 先に割る、次に掛ける |

| 住民税(法人税割・均等割) | 先に掛ける、次に割る |

仮決算による中間申告

最後に、仮決算による中間申告について簡単に説明します。

仮決算による中間申告は、自分で税金を計算すると述べました。

大体言葉のニュアンスで分かると思いますが、仮決算による中間申告納付額は、下の要領で計算します。

ですから、基本的には通常の決算と同じように税金を計算して、申告・納付することになります。

この方法は6ヶ月で決算をしなければならないので、時間と手間が掛かります。

また、次の要件に該当するときは適用できないので、通常はあまり利用しません。

- 仮決算により計算した納付額が、予定申告の納付額よりも多い場合

- 中間申告をする必要がない場合

仮決算による中間申告を利用するケースは、一般的に次のケースに限られます。

当期の前半の業績が悪い時に仮決算による中間申告を行えば、中間申告納付額が少なくなるため、一時的な節税になります。

従って、資金繰りが少し苦しい時などに利用すると効果的と言えます。

以上で、法人税と地方税の予定申告(中間申告)についての解説を終わります。