こんにちは。税理士の高荷です。

今回は、確定申告における住宅ローン控除制度についてまとめました。

確定申告の基本的な仕組みを通じて、なぜ住宅ローン控除がお得な制度なのか、又どのくらいお得な制度なのかを図解で説明しています。

また、控除額の計算や適用要件、手続き方法から確定申告に必要な書類まで、一通り解説していますので、是非参考にしてください。

確定申告の仕組みと住宅ローン控除の役割

住宅ローン控除が「税金を安くしてくれるお得な制度」であることは、多くの人がご存知だと思います。

しかし、具体的にその内容と仕組まで理解している人は少ないと思います。

そこで、この章では次の事項について解説したいと思います。

- なぜ、住宅ローン控除はお得なのか?

- どのくらい、住宅ローン控除はお得なのか?

これを機会に、住宅ローン控除の仕組みを覚えてもらえればと思います。

なぜ住宅ローン控除はお得な制度なのか?

住宅ローン控除がなぜお得な制度なのかを、サラリーマンの確定申告を例に解説します。

サラリーマンが確定申告をする代表的なものとして、医療費控除があります。

今回は、その医療費控除と住宅ローン控除を比較して、住宅ローン控除のお得度を計りたいと思います。

住宅ローン控除の概要は、次のようになっています。

【住宅ローン控除とは】

住宅ローン控除とは、個人が住宅ローン等を利用して、マイホームの新築、取得又は増改築等をした場合に、一定の方法により計算した金額を各年分の所得税から控除するという制度です。

対して、医療費控除の概要は、このようになっています。

【医療費控除とは】

その年に医療費を支払った場合において、その支払った医療費が一定額を超えるときは、その医療費の額を基に計算される金額を各年分の所得の金額から控除することができる制度です。

尚、医療費控除とその特例であるセルフメディケーション税制については、こちらの記事でまとめています。

どちらも、所得税の計算の際に控除することができる項目という点では同じです。

しかし、黄色のアンダーマーカーの部分をご覧ください。

それぞれ言葉は似ていますが、実はその役割は大きく異なります。

- 住宅ローン控除…所得税から控除

- 医療費控除…所得の金額から控除

住宅ローン控除は、「所得税」という税金の金額から直接控除することができます。

一方、医療費控除は、税金を計算する前の「所得の金額」から控除する項目になります。

この「税額控除」と「所得控除」は、所得税を計算する上では、全く別の物になります。

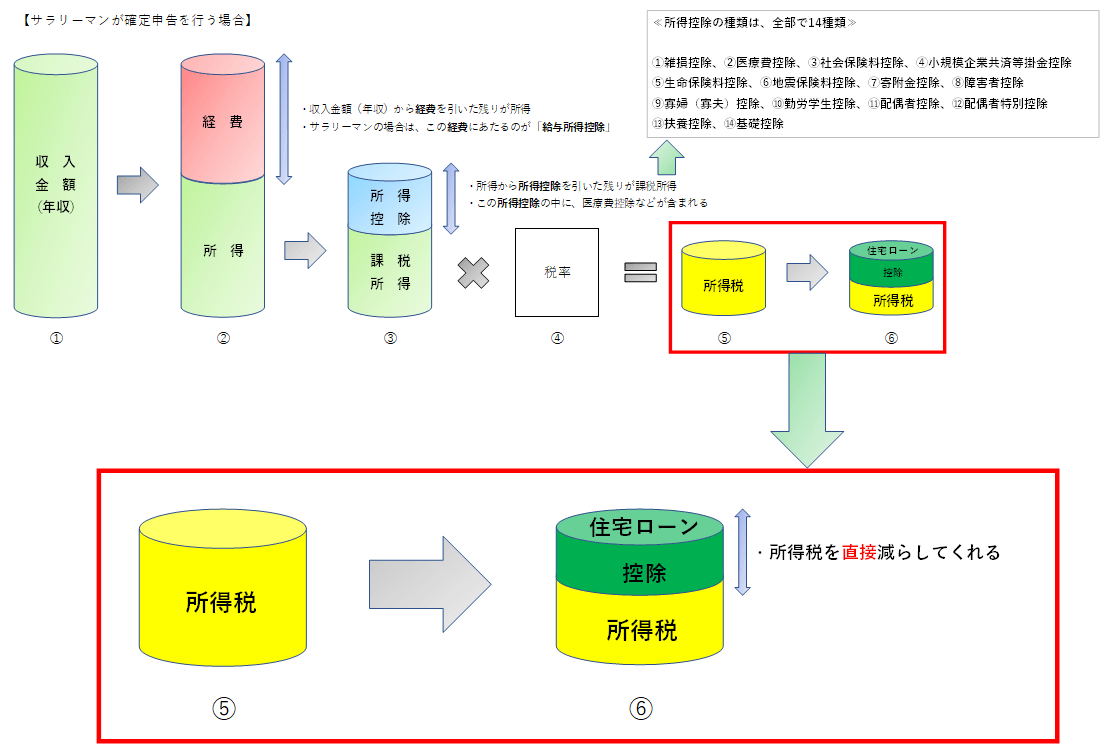

それを説明するために、下の図を用意したのでご覧ください。

- 小さい図なので拡大して見てください。(スマホの方は申し訳ありませんが、画面を横にしてもらうと少し大きくなります)

これはサラリーマンが確定申告をする際の所得税の計算方法を表した図です。

この図を使って、住宅ローン控除と医療費控除の違いを説明したいと思います。

番号が振ってあるので、その番号の順番に解説していきます。

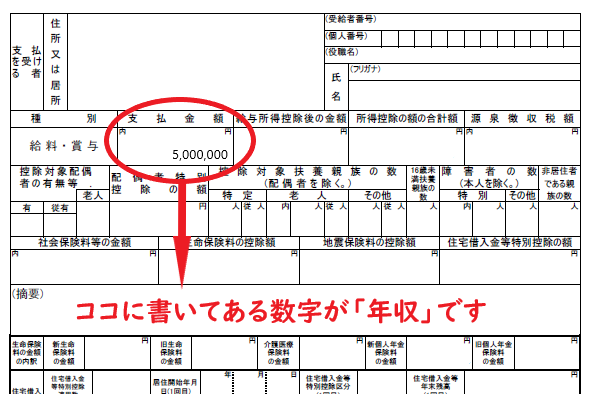

【サラリーマンの確定申告 ①収入金額】

サラリーマンの確定申告の基礎になるのは、この収入金額です。

収入金額とは、言い換えれば「年収」になります。

尚、源泉徴収票でいうと、下の図で示した部分になります。

<図1 源泉徴収票の収入金額>

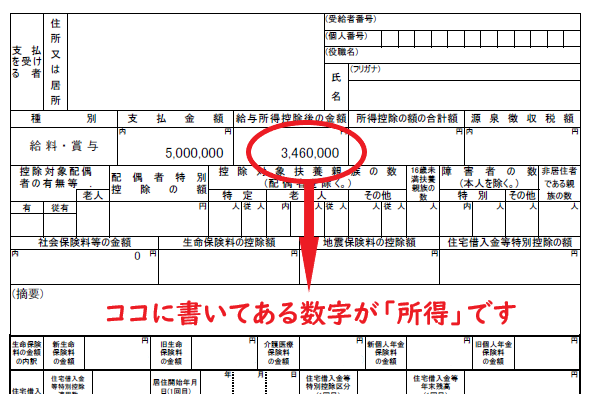

【サラリーマンの確定申告 ②所得の金額】

サラリーマンの収入金額(年収)は、会社で言うところの「売上」に相当します。

会社では、売上から経費を引いたものが、利益になります。

サラリーマンでは、この利益に相当するものが「所得」になります。

ですから、このように捉えて下さい。

- 売上=年収

- 利益=所得

- 経費=給与所得控除

尚、源泉徴収票でいうと、所得は下の図で示した部分になります。

<図2 源泉徴収票の所得金額>

- 正確には、この所得を「給与所得」と言います。

サラリーマンの経費にあたる給与所得控除については、こちらの記事でまとめています。

【サラリーマンの確定申告 ③課税所得の金額~⑤所得税】

サラリーマンの利益である所得の金額から、所得控除という項目を引いて、課税所得を計算します。

- 所得 - 所得控除 = 課税所得

この「課税所得」に税率を掛けて、所得税が計算されます。

- 課税所得 × 税率 = 所得税

そして、上の黄色アンダーマーカー部分の「所得控除」に、医療費控除は含まれることになります。

前の方で述べたことを、憶えているでしょうか?

- 医療費控除は、所得控除です

所得税の計算では、ここで医療費控除が登場してくることになります。

ですから、医療費控除に関しては、このように覚えてもらったら良いかと思います。

医療費控除は、税率を掛ける前の課税所得の計算で使う

尚、医療費控除は年末調整では、適用できません。

適用するためには、確定申告をする必要がありますので、確定申告書で図示します。

<図3 確定申告書の医療費控除他>

【サラリーマンの確定申告 ⑥住宅ローン控除】

⑤までで所得税の金額が計算できれば、その所得税の金額から住宅ローン控除の金額を引くことになります。

- 住宅ローン控除は、税額控除です

医療費控除は、所得税を計算する前に出てきましたが、住宅ローン控除は所得税を計算した後に登場します。

ですから、このように覚えて下さい。

住宅ローン控除は、税率を掛けた後の所得税から控除する

この、住宅ローン控除は、年末調整でも適用できます。

しかし、医療費控除が確定申告を前提にしているので、こちらも確定申告書で図示します。

<図4 確定申告書の住宅ローン控除>

このように、住宅ローン控除と医療費控除では、所得税の計算における役割が異なることになります。

所得税の計算上は同じ控除項目ではあるものの、医療費控除は所得控除の項目であり、住宅ローン控除は税額控除の項目であることは前に述べたとおりです。

さらに、所得控除と税額控除の関係については、このようなことが言えます。

住宅ローン控除がお得な理由

住宅ローン控除がお得な理由は、上の図3と図4を比べてみれば判ります。

【図3と図4の比較】

共通事項

- 年収 500万円

- 給与所得 346万円

- 配偶者あり

- 扶養家族なし

<図3 医療費控除の場合>

- 課税所得 260万円

(346万円 - 38万円 - 38万円 - 医療費控除10万円 = 260万円)- 所得税 162,500円

(260万円 × 10% - 97,500円 = 162,500円)- 納税額 165,900円

(162,500円 × 102.1% = 165,912円 100円未満切捨て)

<図4 住宅ローン控除の場合>

- 課税所得 270万円

(346万円 - 38万円 - 38万円 = 270万円)- 所得税 172,500円

(270万円 × 10% - 97,500円 = 172,500円)- 納税額 ゼロ

(172,500円 - 住宅ローン控除20万円 = △27,500円 ∴ゼロ)

図3も図4も、所得税の計算まではほぼ同じ金額ですが、納税額が大きく違います。

図3(医療費控除)では、課税所得(260万円)に対して、所得税が162,500円掛かります。

この162,500円に復興特別所得税(3,412円)を加えた165,900円が、納税額になります。

それに対して、図4(住宅ローン控除)では所得税(172,500円)から、住宅ローン控除(200,000円)を引くことができるため、納税額はゼロになります。

更に、引ききれなくて余った金額(172,500円 - 200,000円 = △27,500円)は、住民税から控除してもらえます。

また、医療費控除の最大控除額は200万円までとなっています。

仮に、図3の医療費の控除額が最大の200万円だった場合でも、このようになります。

<図3の医療費控除が200万円だった場合>

- 年収 500万円

- 給与所得 346万円

- 配偶者あり

- 扶養家族なし

- 課税所得 70万円

(346万円 - 38万円 - 38万円 - 医療費控除200万円 = 70万円)- 所得税 35,000円

(70万円 × 5% = 35,000円)- 納税額 35,700円

(35,000円 × 102.1% = 35,735円 100円未満切捨て)

このように、医療費控除の最大額を使っても、税金(37,500円)は納付することになってしまいます。

如何に住宅ローン控除がお得な制度か、お判りいただけたでしょうか?

それだけに、住宅ローン控除が適用できる場合には、忘れずに適用してください。

もし、住宅ローン控除の適用を受けることを忘れてしまった場合には、こちらの記事で対処法をまとめています。

困ったときには、こちらの記事をご覧ください。

住宅借入金等特別控除(住宅ローン控除)の確定申告を忘れた場合の対処法

確定申告はしたけれども住宅ローン控除の適用を忘れてしまった場合の対処法

[su_label]チェック![/su_label]

所得税の税率

先ほどの、図3と図4の例では、何事もなかったかのように所得税を計算してしまいましたので、ここで改めて、所得税の計算に使う税率を紹介します。

【所得税の速算表】

課税所得の金額 税率 控除額 195万円以下 5% 0円 195万円を超え、330万円以下 10% 97,500円 330万円を超え、695万円以下 20% 427,500円 695万円を超え、900万円以下 23% 636,000円 900万円を超え、1,800万円以下 33% 1,536,000円 1,800万円を超え、4,000万円以下 40% 2,796,000円 4,000万円超 45% 4,796,000円

- 平成25年から平成49年(2037年)までの確定申告においては、復興特別所得税(その年分の所得税額の2.1%)も併せて申告・納付することとなります。

この表の使い方ですが、自分の課税所得の金額に対応する税率を掛けてから、控除額を引くことで所得税を計算することができます。

<計算例>

- 課税所得 700万円の場合

- 所得税 974,000円

(700万円 × 23% - 636,000円 = 974,000円)- 納付税額 994,000円

(974,000円 × 102.1% = 994,454円 百円未満切捨て)

復興特別所得2.1%を併せた金額が、納税額になります。

どのくらい住宅ローン控除はお得な制度なのか?

なぜ住宅ローン控除がお得な制度であるのかを前の章で解説しましたので、この章では、具体的にどのくらいお得になるのかを解説したいと思います。

まずは、住宅ローン控除の控除額から確認します。

住宅ローン控除の控除額

住宅ローン控除の控除額は、次の算式により計算した金額になります。

- 正確には、購入した不動産(土地・建物)の価格が、住宅ローンの年末残高よりも低くなる場合には、住宅ローンの年末残高ではなく、その不動産の購入価格を使用します。

但し、一般的には住宅ローンの年末残高の方が低くなるため、上記の算式にしています。

このように、住宅ローン控除額は、住宅ローンの残高を基準に計算することになります。

但し、控除額の全額が控除できるわけではなく、下記のように限度額が決まっています。

【住宅ローン控除の限度額 一般住宅の場合】

| 限度 | 消費税8%(10%)で購入した場合 | 左記以外の場合 |

|---|---|---|

| 年間控除限度額 | 40万円 | 20万円 |

| 最大控除限度額 | 400万円 | 200万円 |

| 控除期間 | 10年 | 10年 |

- 左記以外の場合とは、5%の消費税率が適用された場合や、消費税が非課税とされている中古住宅の個人間売買などを指します。以下、同。

- 平成26年1月1日~平成33年12月31日までに居住した場合の控除額です。以下、同。

【住宅ローン控除の限度額 認定住宅の場合】

| 限度 | 消費税8%(10%)で購入した場合 | 左記以外の場合 |

|---|---|---|

| 年間控除限度額 | 50万円 | 30万円 |

| 最大控除限度額 | 500万円 | 300万円 |

| 控除期間 | 10年 | 10年 |

[su_label]チェック![/su_label]

認定住宅とは

認定住宅とは、次に掲げる2つの住宅を言います。

- 認定長期優良住宅

- 認定低炭素住宅

- 認定長期優良住宅とは

長期優良住宅とは、その構造及び設備について長期にわたり良好な状態で使用するための措置が講じられた優良な住宅で、市町村による認定を受けた住宅を言います。- 認定低炭素住宅とは

認定低炭素住宅とは、二酸化炭素排出が少ない省エネルギー性の高い住宅で、新築や増改築、設備改修による低炭素建築物新築等計画を作成し、市町村による認定を受けた住宅を言います。

住宅ローン控除の恩恵

現在は消費税が8%のため、現時点で購入する住宅については、基本的に年間最大40万円もの税額控除を、10年間受けることができます。

この40万円がどれだけ凄い恩恵かを、具体的な数字を使って検証してみます。

例1)年収500万円のサラリーマンの場合

- 年収 500万円

- 給与所得 346万円

- 配偶者あり

- 扶養家族なし

- 社会保険料控除 70万円

- 課税所得 200万円

(346万円 - 38万円 - 38万円 -70万円 = 200万円)- 所得税 102,500円

(200万円 × 10% - 97,500円 = 102,500円)- 納税額 ゼロ

(102,500円 - 住宅ローン控除40万円 = △297,500円 ∴ゼロ)

例2)年収800万円のサラリーマンの場合

- 年収 800万円

- 給与所得 600万円

- 配偶者あり

- 扶養家族なし

- 社会保険料控除 120万円

- 課税所得 404万円

(600万円 - 38万円 - 38万円 - 120万円 = 404万円)- 所得税 380,500円

(404万円 × 20% - 427,500円 = 380,500円)- 納税額 ゼロ

(380,500円 - 住宅ローン控除40万円 = △19,500円 ∴ゼロ)

このように、年収500万円のサラリーマンはもちろん、年収800万円のサラリーマンでも所得税がゼロになります。

所得税の金額は、家族構成や各種所得控除の金額によって変わるので一概には言えませんが、年収900万円でも所得税が40万円以下になる可能性は十分あります。

サラリーマンで年収800万円以上稼いでいる人は、全体の10%にも満たないというデータがあります。

ですから、ほとんどのサラリーマンにとっては、住宅ローン控除を適用することで、次のような恩恵が受けられることになります。

[su_label]チェック![/su_label]

住民税の住宅ローン控除の仕組み

所得税で控除しきれなかった住宅ローン控除の金額は、住民税から控除されます。

しかし、控除しきれなかった金額の全額が、必ずしも控除されるわけではありません。

住民税の住宅ローン控除には、限度額があります。

【住民税の住宅ローン控除の限度額】

購入条件 控除限度額 消費税8%(10%)で購入した場合 課税総所得金額等×7%

(最大136,500円)上記以外の場合 課税総所得金額等×5%

(最大97,500円)

尚、説明の都合上省いていますが、住宅ローン控除を適用して所得税がゼロになった場合には、源泉徴収されている所得税が還付されます。

しかし、還付される金額は一律ではなく、各人によって還付額が変わるため、説明から省いています。

還付される源泉所得税の仕組みは、こちらの記事でまとめているので、参考にしてください。

確定申告における税金の還付の仕組み【医療費控除と源泉所得税】

住宅ローン控除の適用要件

ここまでは、住宅ローン控除のお得な点について解説してきました。

ここからは、住宅ローン控除の具体的な適用要件等を確認したいと思います。

住宅ローン控除の適用を受けるためには、次に掲げる要件の全てを満たす必要があります。

【住宅ローン控除の適用要件】

- 新築又は取得の日から6ヶ月以内に居住し、住宅ローン控除の適用を受ける年の12月31日まで引き続き居住していること

- 住宅ローン控除を受ける年の合計所得金額が、3千万円以下であること

- 新築又は取得をした住宅の床面積が50㎡以上であり、床面積の2分の1以上の部分が居住用であること

- 10年以上の住宅ローンを組んでいること

- 居住した年とその前後の2年ずつの5年間に、居住用財産を譲渡した場合の長期譲渡所得の課税の特例などの適用を受けていないこと

この要件を全て満たす場合に、住宅ローン控除を受けることができます。

[su_label]チェック![/su_label]

床面積の判定

上記住宅ローン控除の適用要件3番目に掲げられている床面積の判定基準は、具体的には次のようになります。

- 床面積は、登記簿に表示されている床面積により判断する

- マンションの場合は、階段や通路など共同で使用している部分(共有部分)については床面積に含めず、登記簿上の専有部分の床面積で判断する

- 店舗や事務所などと併用になっている住宅の場合は、店舗や事務所などの部分も含めた建物全体の床面積によって判断する

- 夫婦や親子などで共有する住宅の場合は、床面積に共有持分を乗じて判断するのではなく、ほかの人の共有持分を含めた建物全体の床面積によって判断する

但し、マンションのように建物の一部を区分所有している住宅の場合は、その区分所有する部分(専有部分)の床面積によって判断する。

住宅ローン控除を受けるための手続

住宅ローン控除の適用を受けるためには、適用初年度に必ず確定申告をしなければなりません。

サラリーマンなどの給与所得者については、初年度に確定申告をした後の2年目からは、会社の年末調整で住宅ローン控除を受けることになります。

住宅ローン控除の手続に必要な書類

住宅ローン控除の手続に必要な書類は、下記のとおりです。

- (特定増改築等)住宅借入金等特別控除額の計算明細書

- 住宅ローンの年末残高証明書

- 土地・建物の登記簿謄本(登記事項証明書)

- 売買契約書等のコピー

- 補助金の額を証明する書類

(購入にあたって補助金等を受けている場合) - 源泉徴収票

(サラリーマン等の給与所得者の場合)

[su_label]チェック![/su_label]

認定住宅の場合

認定住宅の場合には、上記に加えて次の書類も必要になります。

- 認定長期優良住宅

- その家屋に係る長期優良住宅建築等計画の認定通知書の写し

尚、長期優良住宅建築等計画の変更の認定を受けた場合は変更認定通知書の写し、認定計画実施者の地位の承継があった場合には、認定通知書及び地位の承継の承認通知書の写しが必要- 住宅用家屋証明書若しくはその写し、又は認定長期優良住宅建築証明書

- 低炭素建築物

- その家屋に係る低炭素建築物新築等計画の認定通知書の写し

尚、低炭素建築物新築等計画の変更の認定を受けた場合は低炭素建築物新築等計画変更認定通知書の写しが必要- 住宅用家屋証明書若しくはその写し、又は認定低炭素住宅建築証明書

- 低炭素建築物とみなされる特定建築物

特定建築物用の住宅用家屋証明書

【あわせて読みたい】住宅ローン控除はリフォームでも適用できます

リフォーム・増改築をした場合の住宅ローン控除【控除額の計算、適用要件、手続方法など】

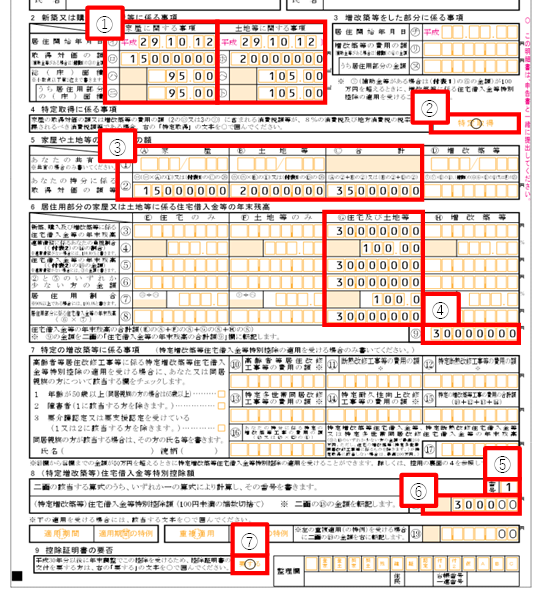

(特定増改築等)住宅借入金等特別控除額の計算明細書の記載方法

住宅ローン控除の適用を受けるため確定申告をする際に、(特定増改築等)住宅借入金等特別控除額の計算明細書を添付しなければなりません。

住宅ローン控除の解説の最後として、この明細書の書き方を説明します。

尚、下記の条件で購入したと仮定して、進めていきます。

- 新築一戸建て(土地・建物)

- 住宅ローンは住宅及び土地等で借入

- 単有

- 居住日 平成29年10月12日

- 建物 1,500万円

- 土地 2,000万円

- 住宅ローン 3,000万円

- 100%居住用

(特定増改築等)住宅借入金等特別控除額の計算明細書の書き方(一面)

- ①番について

土地・建物について、居住年月日、取得対価、総面積、居住用面積を記入- ②番について

消費税8%で購入した場合は、〇印を記入- ③番について

単有・共有の持ち分に応じた取得対価を記入- ④番について

住宅ローンの年末残高、住宅ローンの年末残高と土地・建物の取得対価のいずれか少ない方、居住用割合を記入- ⑤番について

二面の計算方法の番号を記入- ⑥番について

二面で計算した住宅ローンの控除額を記入- ⑦番について

来年以降、年末調整で住宅ローン控除をする場合には、〇印を記入

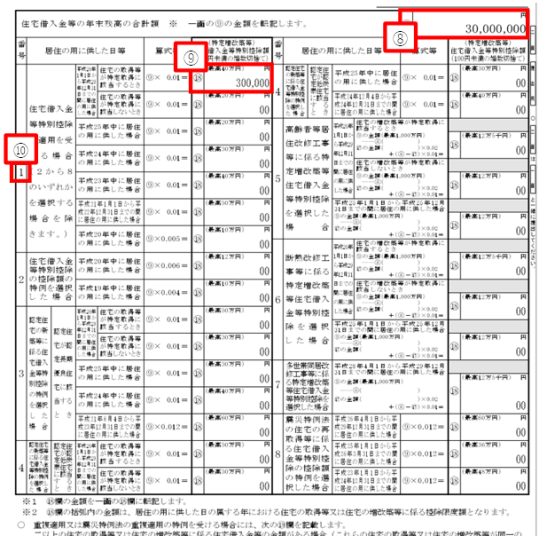

(特定増改築等)住宅借入金等特別控除額の計算明細書の書き方(二面)

- ⑧番について

一面の④番で記載した金額を記入- ⑨番について

⑧番を基に、該当する区分で住宅ローン控除額を計算- ⑩番について

一面の⑤番に記入する番号

尚、平成29年分の計算明細書のため、今後様式等が変わる可能性があります。

【あわせて読みたい】ここまででは紹介できなかった、住宅ローン控除に関連する記事

住宅ローンを一括返済(繰上返済)した場合の住宅ローン控除の適用について

[su_label]コラム[/su_label]

こんな場合はどうなる?

例1)住宅ローンを2ヵ所から借りている場合

1つの住宅につき、2ヵ所からの住宅ローンがある場合でも、住宅ローン控除を受けることができます。

その場合には、その2つの住宅ローンを合算して、住宅ローン控除額を計算します。

別々に計算しませんので、ご注意ください。

例2)夫婦で住宅ローン控除を受ける場合の注意点

夫婦で住宅ローン控除の適用を受けるためには、次のいずれかの方法を採用する必要があります。

- 夫婦がそれぞれの住宅ローンを組む(ペアローン)

- 二人で1つの住宅ローンを連帯債務で借りる

夫婦で収入合算して借入れする場合、「連帯債務」と「連帯保証」がありますが、住宅ローン控除を受けるためには、妻も「債務者」でなくてはなりません。

「連帯保証」では住宅ローン控除は適用できないので、あらかじめ金融機関に確認することをお勧めします。

また、夫婦で住宅ローン控除を受けるのであれば、お互いに住宅ローン控除の適用期間(10年)は働き続けないと、住宅ローン控除の恩恵があまり意味をなさなくなります。

例えば、奥さんが出産・育児などで仕事を辞めて収入が少なくなると、当初の予定ほど住宅ローン控除の恩恵を受けられなくなります。

住宅ローン控除を夫婦で受けることを考えているのであれば、将来の仕事をどうするかまで考えておく必要があります。

以上で、住宅ローン控除の仕組みと控除額の計算方法についての解説を終わります。

【省エネ改修工事に係る減税制度】

【バリアフリー改修工事に係る減税制度】

【二世帯住宅工事に係る減税制度】

【複数の金融機関に一度で住宅ローンの審査申込が出来るサイト】