こんにちは。税理士の高荷です。

さて、今回の役立つ情報は、住宅借入金等特別控除に関する確定申告の解説です。

一般的には「住宅ローン控除(住宅ローン減税)」と言った方が、分かり易いでしょうか?

正式には「住宅借入金等特別控除」と言います。

今回の記事内では、住宅借入金等特別控除で統一したいと思います。

この住宅借入金等特別控除を受けるためには、適用初年度に確定申告が必要になります。

では、もし確定申告を忘れてしまった場合には、住宅借入金等特別控除は受けられないのでしょうか?

このような疑問に対して、2回(前半・後半)に分けて解説したいと思います。

- 今回の記事 ⇒ 所得税の部(前半)

- 次回の記事 ⇒ 所得税の部(後半)及び住民税の部

住宅借入金等特別控除の基礎知識

まずは、住宅借入金等特別控除制度についての簡単な解説から始めます。

一般的な住宅借入金等特別控除制度は、次のように規定されています。

住宅借入金等特別控除とは、個人が住宅ローン等を利用して、マイホームの新築、取得又は増改築等(以下「取得等」といいます。)をし、平成33年12月31日までに自己の居住の用に供した場合で一定の要件を満たすときにおいて、その取得等に係る住宅ローン等の年末残高の合計額等を基として計算した金額を、居住の用に供した年分以後の各年分の所得税額から控除するものです。

(出典:国税庁 タックスアンサーより [平成29年4月1日現在法令等])

このように個人がローンを利用して住宅を新築等した場合に、一定の金額を所得税(及び住民税)から控除してくれる仕組みが、住宅借入金等特別制度です。

この住宅借入金等特別控除は、数ある税制の中でも珍しく?お得な制度と言えます。

その理由は、上記国税庁の引用文の、黄色でマーカーを引いた部分(…所得税額から控除…)にあります。

住宅借入金等特別控除は、『税額控除』制度なのです。

税額控除制度とは、簡単に言うと『所得税を直接マイナスしてくれる項目』のことです。

例を使って解説すると、次のようになります。

- 確定申告の所得税 100,000円

- 住宅借入金等特別控除額 200,000円

- 最終的な所得税の金額

100,000円 - 200,000円 = 0(マイナスの場合はゼロ)

このように、所得税を直接減らしてくれるのが、税額控除制度です。

因みに、確定申告における医療費控除制度などは、税額控除ではなく『所得控除』という制度になります。

この所得控除は、所得税を減らすのではなく『所得を減額してくれる項目』です。

尚、所得という言葉の定義や、税額控除・所得控除については、下記の記事で詳しくまとめています。

【所得税の計算方法や税額控除について詳しくまとめた記事】

【確定申告】住宅ローン控除の仕組みと控除額の計算方法【適用要件、手続方法、必要書類など】

【所得控除について詳しくまとめた記事】

給与所得控除と基礎控除の改正【年末調整の仕組みと税制改正】

家を買うのには高額のお金が必要です。

通常は何十年もの返済計画でローンを組んで家を買うわけですから、それに加えて税金までガッポリ取られてしまっては、生活どころではなくなってしまいます。

このような負担を軽くするために、住宅借入金等特別控除は存在します。

ですから住宅借入金等特別控除を適用するか、しないかで納税負担が大きく変わってきます。

住宅借入金等特別控除を適用できる人は絶対に適用した方がお得ですが、この制度の適用を受けるためには、適用初年度だけは必ず確定申告をしなければなりません。

毎年確定申告をしている人であれば、そうそう忘れないと思います。

しかし、普段確定申告の必要がないサラリーマンなどは、うっかり忘れてしまうこともあるかもしれません。

そこで、次の章からは、うっかり住宅借入金等特別控除の適用を受けるのを忘れてしまった場合の手続きについて解説します。

住宅借入金等特別控除の適用を受けるのを忘れてしまった場合とは

さて、住宅借入金等特別控除の適用を受けるのを忘れてしまったケースとしては、考えられるパターンが2つあります。

- 確定申告そのものをしていなかった場合

- 確定申告はしたけれども、住宅借入金等特別控除をしなかった場合

1.の場合は単純明快なので、説明は必要ないかと思います。

問題は2.の方ですが、例えばサラリーマンであればこんな場合が考えられます。

普段は確定申告の必要がないサラリーマンが、医療費控除の適用を受けるために確定申告をしたが、住宅借入金等特別控除の適用を受けるのを忘れてしまった場合

このように、住宅借入金等特別控除を忘れてしまったケースとしては、大別すると2つのパターンに分けられます。

この2つのパターンについて、次から順番に解説していきたいと思います。

確定申告そのものをしていなかった場合

それでは、住宅借入金等特別控除を忘れてしまったパターン1の解説から始めたいと思います。

1.確定申告そのものをしていなかった場合

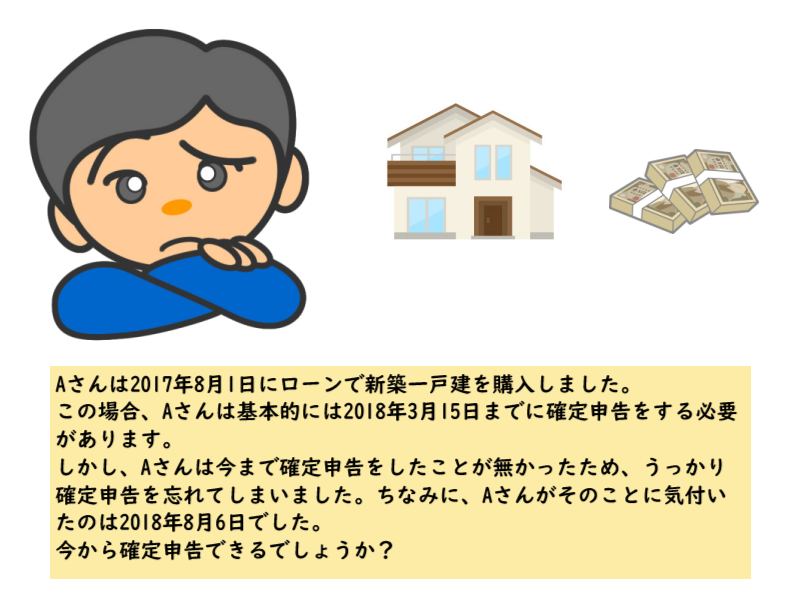

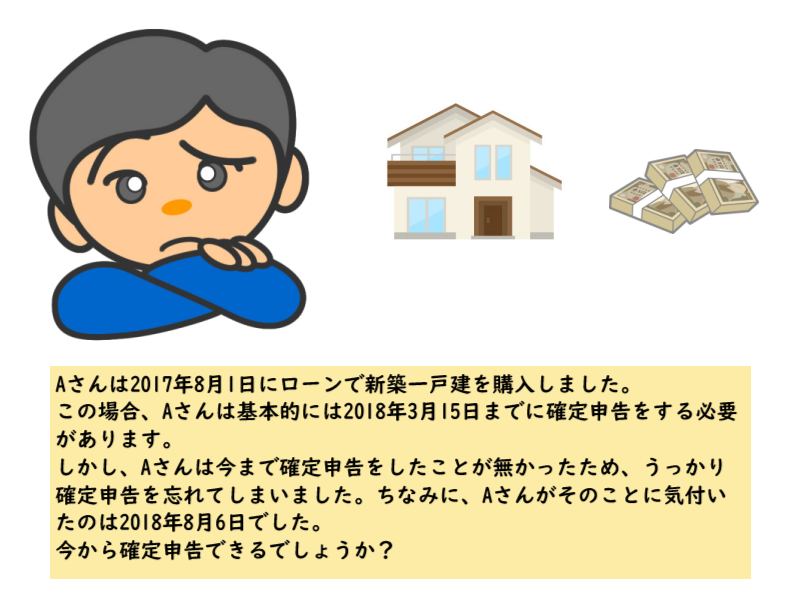

2017年8月1日に新築一戸建を購入(同年9月1日居住)したサラリーマンAさんの場合

まずは、サラリーマンAさんの例から解説します。

尚、Aさんは還付申告の対象者です。

還付申告とは、簡単に言うと「確定申告をすれば所得税が還付になる申告」のことです。(正確にはちょっと違いますが、このように捉えてもらっていいかと思います)

尚、確定申告において所得税が還付になる仕組みを、こちらの記事で解説しています。

確定申告における税金の還付の仕組み【医療費控除と源泉所得税】

Aさんの質問について回答する前に、確定申告の「期限」について簡単に説明します。

一般的に、所得税の確定申告(納付)期限は3月15日です。

しかし、この3月15日という期限は、次の人を対象にした期限です。

では、所得税の納税義務のある人とはどんな人かというと、所得税を払う必要のある人になります。(これも正確にはちょっと違いますが、このように捉えてください)

所得税を払う必要のある人は、3月15日までに確定申告をして、所得税も納付しなければなりません。

期限を過ぎてからでも申告・納付はできます(というよりも、期限を過ぎても申告・納付はしなければなりません)が、その場合には罰金が科されます。

ところが、Aさんのように還付申告の対象者は、所得税を払う必要がありません。

では、還付申告の対象者(所得税が還付になる人)の申告期限はいつなのでしょうか?

還付申告の申告期限は、次のようになります。

ちょっと分かりづらいですね。

「……え?具体的にはいつなの?」ってなります。

では、Aさんの例で還付申告の期限を解説します。

【確定申告を忘れてしまったAさんの還付申告の期限】

- 申告をする年分とは?

- 2017年(新築戸建を買い、居住した年)

- 申告をする年分の翌年1/1とは?

- 2018年1月1日

- 申告をする年分の翌年1/1から5年間とは?

- 2022年12月31日まで

従って、Aさんの質問に対する回答は、こうなります。

【Aさんの質問に対する回答】

2022年12月31日までであれば、住宅借入金等特別控除の還付申告をすることができます。

但し、Aさんはサラリーマンのため、2年目以降の住宅借入金等特別控除は、会社の年末調整で受けることになります。

そのため、2年目以降のことも考えると「遅くても2018年中」には確定申告をした方が良いでしょう。(早ければ早いに越したことはありません)

もし、確定申告が遅れたことにより、2年目の住宅借入金等特別控除を会社の年末調整で受けられなかった場合には、2年目も確定申告をする必要があります。

2014年5月1日に新築一戸建を購入(同年6月1日居住)したサラリーマンBさんの場合

続いては、Bさんのケースについて解説します。

前の章のAさんと同じように思えますが、ちょっと違います。

この場合、BさんもAさんと同じく「申告をする年分の翌年1月1日から5年間」還付申告をすることができます。

従って、初年度(2014年分)の確定申告は、2019年12月31日まで行うことができます。

ただ、Aさんと異なるのは、次の点になります。

通常であれば、Bさんの住宅借入金等特別控除の流れは、次のようになります。

- 1年目(2014年分)⇒ 確定申告

- 2年目以降(2015年分~)⇒ 会社の年末調整

Bさんは、1年目の確定申告とともに、2年目以降(2015年~2017年)の年末調整もしていなかったことになります。

前述したように、初年度(2014年分)の確定申告は還付申告を行うことができます。

では、2年目以降(2015年~2017年分)はどうすればいいのでしょうか?

御心配には及びません。

2年目以降の、年末調整で住宅借入金等特別控除の適用し忘れも、還付申告の期限内であれば、還付申告を行うことができます。

そのため、Bさんの質問に対する回答は、次のようになります。

【Bさんの質問に対する回答】

2014年~2017年分の4年分を還付申告をすることにより、住宅借入金等特別控除を遡って適用することができます。

Bさんの場合には、遅くとも2018年中に4年分の還付申告を済ませてしまえば、2018年分からは会社の年末調整で住宅借入金等特別控除を受けることができます。

尚、還付申告の期限(5年間)を過ぎてしまうと、還付申告はできないので注意してください。

2010年7月1日に新築一戸建を購入(同年8月1日居住)したサラリーマンCさんの場合

最後に、Cさんのケースについて解説します。

通常ではあまり考えられないですが、Cさんのような人もいるかもしれません。

今まで説明したとおり、還付申告は、申告をする年分の翌年1月1日から5年間可能です。

現在の日付が2018年8月6日だと仮定すると、Cさんが還付申告できるのは、2013年~2017年分の5年間分だけになります。

ということは、初年度である2010年~2012年分までの3年間分はどうなるのでしょうか?

結論を言うと、2010年~2012年分までの3年間は、このようになります。

さらに、還付申告できる5年間分を申告しても適用される住宅借入金等特別控除は「4年目」からの適用になります。

本来であれば、住宅借入金等特別控除は10年間に渡って適用されます。

しかし、Cさんのような場合では、次の取り扱いになります。

- 2010年~2012年までの最初の3年分 ⇒ 適用なし

- 2013年~2019年までの7年間 ⇒ 4年目からの適用

従って、Cさんのケースの回答は、こうなります。

【Cさんの質問に対する回答】

- 2013年~2017年分の5年間分は、還付申告ができます。

- 2010年~2012年分までの最初の3年間分は、切り捨てられます。

注意点

この章のCさんのケースについて、注意点をお話しします。

おそらく還付申告に関しては、上記の取扱いになると思います。

しかし、時効として切り捨てられる部分の取り扱いに関しては、ハッキリしたことが言えません。

ですからCさんのような人は、還付申告をする前に、管轄の税務署で相談することをお勧めします。

税理士に相談するよりも、税務署に直接相談した方が、確実です。

尚、CさんやBさんのように、過去複数年分の還付申告をする場合には、もう一点注意すべきことがあります。

それは、次の点です。

還付申告は、それぞれの年分で別個に還付申告をします。

つまり、過去5年間分の還付申告をするのであれば、確定申告書を5部作る必要があるということです。

売買契約書のコピーや謄本、住民票などは初年度の1回のみ添付すれば済みますが、それら以外に毎年必ず必要になる書類があります。

もし、過去5年間分の還付申告をするのであれば、過去5年分の源泉徴収票が必要になります。

そのため、還付申告をする年分の源泉徴収票が無いと、還付申告できません。

この点についても、注意してください。

以上で、今回の内容を終わります。

尚、この記事の続きは、こちらになります。