こんにちは。税理士の高荷です。

今回は、シングルマザーと寡婦、シングルファザーと寡夫について解説したいと思います。

因みに「寡婦」・「寡夫」どちらも『かふ』と読みます。

納税者が寡婦・寡夫に該当する場合には、確定申告や年末調整において所得税を計算する際に一定の控除を受けることができます。

今回は、寡婦(寡夫)の定義や、所得税における控除の内容を中心に解説します。

尚、平成31年(2019年)の税制改正により、未婚の一人親世帯の住民税が非課税になります。

詳しくは、こちらの記事をご覧ください。

また、離婚による慰謝料に係る税金の取扱いについて、下記の記事でまとめていますので、併せて参考にしてください。

離婚の慰謝料に税金は掛かる?財産分与と併せて分かりやすく解説します

税法上は『シングルマザー≠寡婦』『シングルファザー≠寡夫』

上の序文では、シングルマザーとシングルファザーについて、次のような書き方をしています。

- シングルマザー(寡婦)

- シングルファザー(寡夫)

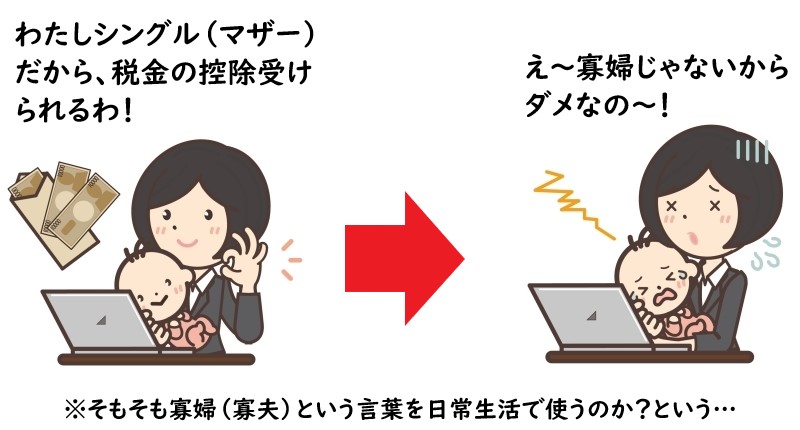

しかし、厳密に言うとシングルマザー・シングルファザーと寡婦・寡夫は異なります。

- シングルマザー ≠ 寡婦

- シングルファザー ≠ 寡夫

日常生活で使う分には、「シングルマザー = 寡婦」、「シングルファザー = 寡夫」で構いません。

しかし、所得税など法律が絡む場合には、その言葉の定義がきっちりと規定されています。

所得税法上の寡婦・寡夫に該当すれば、確定申告や年末調整において優遇措置が受けられます。

そこで、まずはこれらの言葉の意味を解説したいと思います。

【所得税法上の寡婦・寡夫の定義】

| 条件① | 条件② | |

|---|---|---|

| 寡 婦 | 夫と死別してから結婚していない(夫の生死が不明の場合も含む) | 扶養親族か、生計を一にする子がいる |

| 合計所得金額が500万円以下 | ||

| 夫と離婚してから結婚していない | 扶養親族か、生計を一にする子がいる | |

| 寡 夫 | 妻と死別してから結婚していない(妻の生死が不明の場合も含む) | 生計を一にする子がいる、 かつ合計所得金額が500万円以下 |

| 妻と離婚してから結婚していない |

【シングルマザー・シングルファザーの一般的な定義】

| 条件① | 条件② | |

|---|---|---|

| シングルマザー | 法的な婚姻関係になく子供を産んだ女性 | 一人で子供を養育している |

| 夫と離婚・別居・死別している女性 | ||

| シングルファザー | 妻と離婚・別居・死別している男性 |

- シングルマザー・シングルファザーについて明確な定義はありませんが、一般的には上記のようになると思います。

主な違いをまとめると、このようになります。

【寡婦・寡夫】

- 結婚していたことが前提となる

- 戸籍上の離別・死別または生死不明(届出)に限られる

- 税法上の扶養条件及び所得条件がある

- 所得税の所得控除が受けられる

【シングルマザー・シングルファザー】

- 結婚していたかどうかは関係ない

- 別居も含まれる

- 税法上の扶養や所得は無関係

- 所得税の所得控除が受けられるとは限らない

中でも最も大きな違いは、次の点です。

同じシングルマザーでも「離婚したシングルマザー」は、寡婦に該当する人がほとんどだと思うので、所得税の控除の対象になります。

しかし、現在の法律では「未婚のシングルマザー」は、寡婦に該当しないため所得税の控除が受けられないのでご注意ください。

扶養親族とは

寡婦(寡夫)の条件②にある「扶養親族」とは、下記の要件を全て満たす16歳以上の親族の事を言います。

- 配偶者以外の親族(6親等内の血族および3親等内の姻族)または児童福祉法の規定による里子や老人福祉法の規定により市町村長から養護を委託された老人

- 納税者と生計を一にしている

- 合計所得金額が38万円以下である(給与収入103万円以下)

- 青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていないこと又は白色申告者の事業専従者でない

「扶養親族 = 子供」というイメージがありますが、子供だけとは限定していません。

難しい言葉が並んでいますが、簡単に「年収103万円以下の家族」と考えてください。

但し、配偶者は除きます。

生計を一にする子とは

同様に寡婦(寡夫)の条件②にある「生計を一にする子」とは、下記の要件を満たす子供の事を言います。

- 日常生活を共にしている

- 日常生活を共にしていなくても、仕事や学校の休暇時には親のもとで生活している

- 親子間において、生活費や学費等の送金が行われている

- 年収が103万円以下で、他の人の控除対象配偶者や扶養親族となっていない

因みに、年齢制限はありません。

特別の寡婦

所得税法上は、寡婦の他に「特別の寡婦」という規定があります。

特別の寡婦に該当すると、寡婦よりも所得税における控除額が多くなります。

【所得税法上の特別の寡婦の定義】

| 条件① | 条件② | |

|---|---|---|

| 特別の寡婦 | 夫と死別してから結婚していない(夫の生死が不明の場合も含む) | 扶養親族である子がいる、かつ合計所得金額が500万円以下 |

| 夫と離婚してから結婚していない |

「特別の寡婦」は女性のみが対象であり、寡夫(男性)については『特別の寡夫』という規定はありません。

寡婦・寡夫控除の金額

確定申告や年末調整において、所得税計算時に控除される金額は下記のとおりです。

| 区分 | 控除金額 |

|---|---|

| 寡 婦 | 27万円 |

| 特別の寡婦 | 35万円 |

| 寡 夫 | 27万円 |

控除額としては多額になるので、該当する場合には是非活用したい規定です。

尚、所得税の計算上は「所得控除」という方法で控除されます。

所得控除の詳細については、こちらの記事を参考にしてください。

2020年分以後の所得税に適用される8つの改正【平成30年度の税制改正】

[su_label]チェック![/su_label]

寡婦(寡夫)は住民税の減免制度が受けられる

寡婦(寡夫)に該当する場合には、一定の手続きを行えば、個人住民税の減免制度を利用できる場合があります。

詳しくは、こちらの記事に掲載していますので、ご覧ください。

寡婦控除だけでなく寡夫控除も利用しましょう

確定申告はもちろんですが、顧問先によっては会社の年末調整作業を請け負っている税理士も多いかと思います。

私も、勤務税理士時代には沢山の会社の年末調整作業を行いました。

その際に、感じた事を2つだけお話しします。

1つは、図のようにちょっと困る場合があります。

もちろん本人に確認すればいいのですが…

そうは言っても…なかなか…顧問先の全員と面識があるわけではないので、確認しづらい人とか居るんです…。

そういう時は、顧問先の担当者に連絡して確認してもらうようにしています。

やっぱり、全く面識のない相手に「○○さん、離婚してます?」とは聞きづらいです…。

2つ目は「寡婦控除」を利用する人は多いのですが、「寡夫控除」を利用する人は少ないということです。

寡夫に該当しなければ利用できませんので、そもそも寡夫に該当する人が少ないという事もあるでしょうし、寡夫控除の制度自体を知らない人もいるかもしれません。

しかし、実際には

という面もあるのではないでしょうか?

そういう場合には、年末調整で使う書類(扶養控除等申告書)に「寡婦・寡夫に該当するかどうか」を記載する欄がありますので、そちらをご利用ください。

小さくて分かりづらいかもしれませんが、赤丸で囲んだ部分がそうです。

寡夫だけではなく寡婦であっても、この欄を利用していない人は結構居ます。

年末調整は「自己申告」で行います。

会社でするにしろ、税理士がするにしろ、まずは提出すべき書類を提出しましょう。

そして、記載事項は漏れなく記載しましょう。

我々税理士は、多くの会社の年末調整を請け負っていますので、書類に記載が無くても何となく気付くこともあります。

その場合には確認をするようにしていますが、書類に記載が無ければ基本的には気付きません。

又、確認する義務もありませんので「書類の提出」と「書類の記載」はきっちりするようにしてください。

図の赤丸部分に、ちょっとチェックを入れてもらえば良いので、寡婦・寡夫に該当する人は扶養控除等申告書を記載する際に注意してください。

尚、扶養控除等申告書の書き方は、こちらの記事で詳しく解説しています。

【年末調整・給与計算】扶養控除等申告書の書き方と記入例【平成31年(2019年)分】

以上で、今回の解説を終わります。