こんにちは、税理士の髙荷です。

人生を歩んでいると、「転機」や「節目」などある種の分岐点を迎えることがあります。

その時は、「今起こっているコレが人生の転機だ!」と意識することはないかもしれませんが、後になって振り返ってみると、「あの時が人生の転機だったな…」と思うこともしばしばあります。

よくあるケースとしては、「結婚」が人生の節目とされる場合です。

良きパートナーを得て、これから先の新しい人生を、夫婦2人で歩んでいくことになるのですから、まさに人生の「節目」にふさわしい出来事です。

一方、2人の人生を新しく始めるのが「結婚」であれば、2人で歩んできた人生が終わってしまうのが「離婚」です。

現在の日本の離婚率は35%前後と言われており、結婚に対して「離婚」も人生の節目となるケースが多いようです。

離婚と言えば「慰謝料」が付きものですが、慰謝料の支払いや金額は法律で定められているものではありません。

一般的な離婚(協議離婚)においては、慰謝料の有無や金額は夫婦間の話し合いで決定されます。

それ故、離婚することが決まっていても、お金のことや子供のことなどで話し合いが難航し、多大な時間と労力を要するケースがあります。

そのような時間と労力を掛けて受け取る慰謝料ですが、この「慰謝料」には税金が掛かるのでしょうか?

基本的には、離婚相手から「タダで」お金を受け取るのですから、「贈与」と同じものとして税金の対象になりそうな気もします。

そこで今回は、慰謝料に掛かる税金の取扱いについて、いくつかのケースに分けて詳しく解説したいと思います。

因みに、慰謝料は「男性が払うもの」と思われがちですが、必ずしも男性が払うものではありません。

離婚の原因を作った有責者(責任がある方)が払います。

妻の浮気が原因で離婚するのであれば、慰謝料は奥さんが払いますよ。

尚、離婚によってシングルマザー・シングルファザーになってしまった場合でも、税金の優遇措置が受けられるケースがあります。

下記の記事でまとめていますので、併せて参考にしてください。

シングルマザーと寡婦、シングルファザーと寡夫の違いを税制面から解説

平成31年度(2019年度)税制改正【与党税制改正大綱】について解説します

個人住民税の減額・免除を受けるための要件と手続について解説します

慰謝料に掛かる税金の原則的な取扱い

他者からお金を貰えば、原則として税金の対象となります。

例えば、モノやサービスを売ってお金を受け取れば「所得税や個人住民税」の対象になり、親族が亡くなったことにより受け取ったお金には「相続税」が掛かります。

そして、他者からタダでお金を貰った場合には「贈与税」の対象となります。

要するに、自分が利益を得るために受け取ったお金、言い換えれば、受け取ったお金が結果的に自分の利益になる場合には、須らく税金の対象となります。

慰謝料は、離婚相手からタダで貰ったお金ですので税金の対象になりそうですが、その取扱いはどのようになるのでしょうか?

【慰謝料を貰った場合の税金の取扱い】

慰謝料に税金は掛かりません。

実は、慰謝料は「タダで貰ったお金」ではありません。

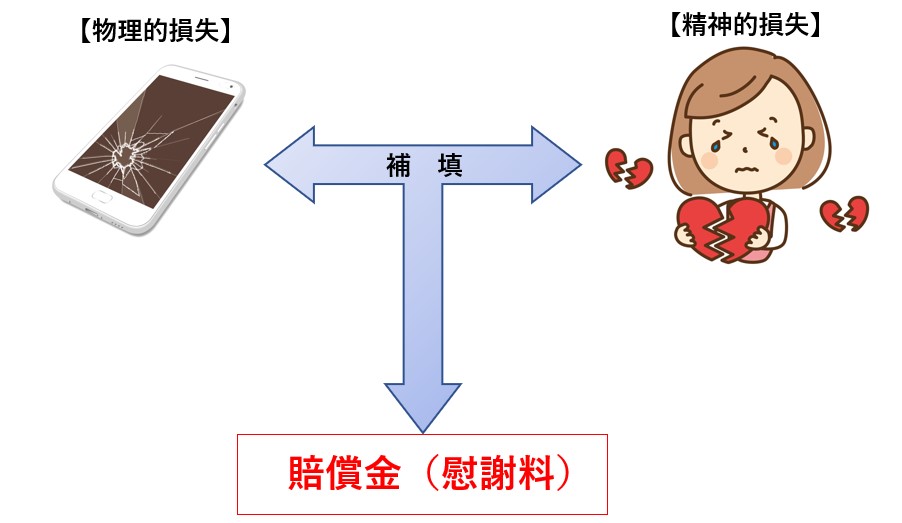

離婚の慰謝料は、離婚相手の不貞行為などから受けた精神的苦痛に対する「賠償」としての性質を持っています。

つまり、相手の浮気行為やDV、借金問題などにより受けた精神的な苦痛や損失(肉体的な苦痛なども含みます)を補填(賠償)するお金が「慰謝料」なのです。

誰かにモノを壊された時に弁償代としてお金を貰うことがありますが、これは、物理的な損失を補填するためのお金であり、利益を得るため(儲けるため)のお金ではなく、且つタダで貰うお金にも該当しません。

同様に、離婚に掛かる慰謝料についても、精神的な損失を補うための賠償金としての性質を持つものと解釈されるため、税金の対象とはならないのです。

- 離婚に係る慰謝料は、贈与税の対象となる「贈与」には該当しません。

- また、所得税法の第9条において、損害賠償金や慰謝料は非課税とする旨が規定されています。

だから慰謝料には、税金が掛からないのですね!

但し、物事には「表と裏」があるように、慰謝料についても「裏の面(例外)」が存在します。

今回の解説では、離婚慰謝料の例外として「財産分与」と「税金が掛かるケース」の2つを取り上げて解説していきます。

慰謝料に係る税金の例外①【財産分与について】

「財産分与」という言葉をお聞きになったことがあるでしょうか?

財産分与は、慰謝料と同じく離婚の際によく使われる言葉ですので、聞き覚えのある方もいらっしゃるかもしれません。

ただ、財産分与と慰謝料は、基本的には別のものになります。

【財産分与とは】

離婚の慰謝料は、相手の不貞行為などによって受けた精神的苦痛や損害を賠償するためのものであると述べました。

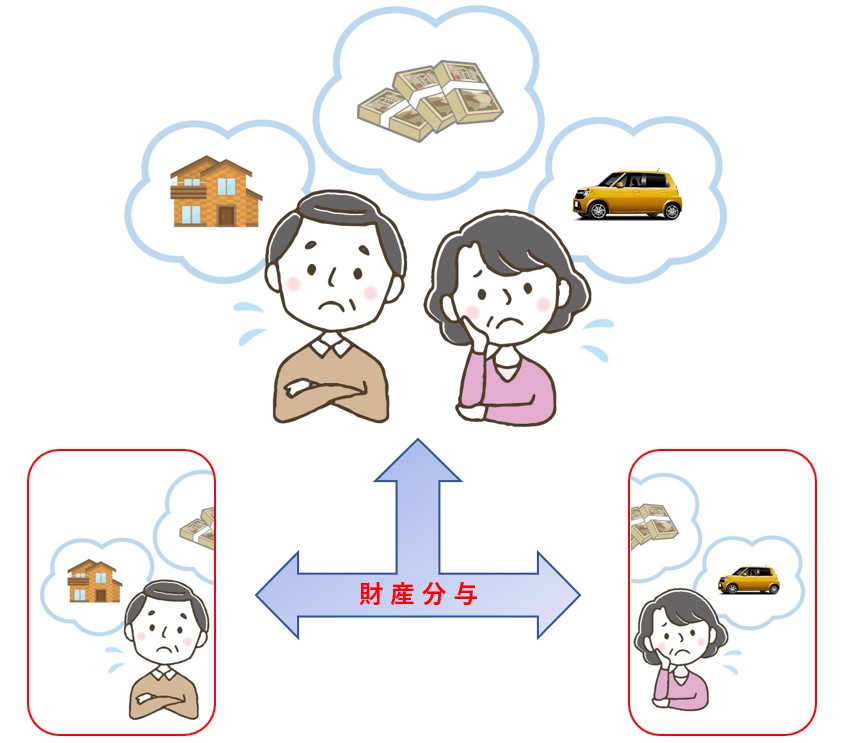

対して、財産分与は、「夫婦が結婚生活中に築いた財産を分けること」を意味します。

財産分与による財産の分け方は、離婚の際の「夫婦両者の貢献度」に応じて行われ、離婚の原因がどちらにあるか?などは問わず、「公平に」分配するのが原則です。

財産分与の割合は1/2ずつになることが多いのですが、必ずしも半分ずつに分ける必要はありませんよ。

慰謝料の場合には、ほとんどが「金銭」による支払いですが、財産分与の場合には、お金以外にも不動産などが対象となるケースが多くなります。

そして、慰謝料と同じく財産分与についても、税金の問題が発生してきます。

果たして、財産分与により受け取ったお金や不動産は、税金の対象になるのでしょうか?

【財産分与を受けた場合の税金の取扱い】

財産分与に税金は掛かりません。

先ほども述べたように、財産分与は、結婚生活中に夫婦が形成してきた「共有財産」を分ける制度です。

従って、元々夫婦2人の物をそれぞれに分けただけですので、贈与や利益にはあたらず、税金の対象にはならないのです。

より詳しく解説すると、次のようになります。

- 財産分与は、夫婦の共有する財産を、それぞれに分割して清算する作業です。

- また、同時に離婚後の「生活保障の一環」とみなされ、今後の生活のために必要な財産の分割とも捉えられます。

- このような理由から、「贈与」や「利益(儲け)」とは性質が異なるものと解釈されています。

だから財産分与にも、税金が掛からないのですね!

【参考】

〔慰謝料的財産分与について〕

前述したとおり、財産分与は、慰謝料とは性質が異なるものです。

そのため、通常は、両者別々に請求(支払い)することになります。

しかし、稀に財産分与と慰謝料を区別せずに、まとめて「財産分与」として請求(支払い)をするケースがあります。

この場合の財産分与を、「慰謝料的財産分与」と呼び、「財産分与 + 慰謝料」の両方が含まれていることを意味します。

尚、この「慰謝料的財産分与」であっても、税金の取扱いは同じです。(税金は掛かりません)

慰謝料に係る税金の例外②【過大な慰謝料等について】

それではここから、慰謝料について税金が掛かるケースを取り上げて解説していきます。

尚、財産分与についても当て嵌まりますので、両者に共通して税金が掛かるケースとしてお読みください。

まず、慰謝料や財産分与(以下、「慰謝料等」と言います)に対して税金が掛かるケースとしては、次のパターンが挙げられます。

【慰謝料等に税金が掛かるケース①】

慰謝料等の金額が過大な場合

慰謝料等の金額は、法律で定められているものではなく、基本的には離婚する当事者同士で話し合って決定されます。

そのため、「相手から受けた精神的損害の程度」、「夫婦が共有する財産の金額」、「今後の生活費や子供の養育費」などを考慮して決定することになるのですが、一律の基準というものがないため、似たようなケースの慰謝料等の金額や過去の判例、世間相場などを基に決めることになります。

こうして決めた慰謝料等の金額が、「社会通念上妥当な金額」を超える場合に、税金が掛かってくるのです。

過大な慰謝料等についての注意点です。

- 社会通念上妥当な金額かどうかを判断するのは、税務署です。

- 原則的には、社会通念上妥当な金額を超える部分に対して、贈与税が掛かります。

- 慰謝料等の計算が困難だと予想されるときは、専門家に相談することをおすすめします。

- 夫・妻の全財産が、不動産含め5,000万円(婚姻期間3年)

- 離婚の際、ほとんどの財産を妻に渡したケース

上図のケースでは、夫婦の共有財産以外の部分に贈与税が、不動産等について譲渡所得に係る所得税・個人住民税が課される可能性があります。

尚、贈与税の計算方法や不動産の譲渡所得に係る税金の計算方法については、下記の記事で詳しくまとめていますので、併せて参考にしてください。

慰謝料に係る税金の例外③【離婚成立前の慰謝料等について】

婚姻中に夫婦で住んでいた自宅を慰謝料等として相手に渡した場合でも、基本的には税金の対象にはなりません。

しかし、次の場合には税金の対象となることも考えられます。

【慰謝料等に税金が掛かるケース②】

離婚成立前に、慰謝料等として自宅不動産を受け取ったケース

上記のケースにおいて、不動産の購入価格よりも、財産分与をした時の評価額(一般的には、「固定資産税評価額」を指します)が高くなっている場合に、贈与税の課税対象になります。

但し、贈与税には「夫婦間で贈与があった場合の配偶者控除の特例(別名、「おしどり贈与の特例」)」があり、この特例に該当するときは、最大2,110万円まで配偶者控除が受けられます。

尚、こちらの特例の内容については、下記の記事でまとめていますので、お手数ですが、そちらの記事を参照してください。

おしどり贈与!夫婦間で贈与があった場合の配偶者控除の特例について

離婚成立前の慰謝料等についての注意点です。

- 離婚成立前の不動産の譲り受けには、贈与税が課税される可能性があります。

- おしどり贈与の特例は、自宅不動産のみに適用されます。(別荘など自宅以外の不動産には適用できません)

- 自宅だけでなく、例えば慰謝料等として自動車を譲り渡した場合にも、自動車の時価 > 慰謝料の相場であれば、贈与税の対象となります。

尚、自動車の時価については、下記の記事を参考にしてください。

経費にできる!?個人名義の車両を法人の所有車として使用する方法

慰謝料に係る税金の例外④【偽装離婚の慰謝料等について】

最後に、偽装離婚について解説します。

表面上は離婚したことにしておいて、実質的には内縁関係が継続されるような偽装離婚は、税金逃れとして利用されることがあります。

偽装離婚の事実が判明した場合には、その内容に応じた税金(主に、贈与税)が課されることになり、同時に罰金(附帯税)が課されることも考えられます。

例えば、次のようなケースが代表例です。

【慰謝料等に税金が掛かるケース③】

- 戸籍上では離婚しているが、実質的な内縁状態が継続している偽装離婚

- 相続税が払えないため、慰謝料等として財産を分けるための偽装離婚

- 多額の借金があるため、自己破産前に財産を分けて離縁する偽装離婚 など

上記の行為は、税金逃れの行為としてはもちろんですが、犯罪行為として刑事罰に問われる可能性もあります。

そのため、お金(税金)だけでなく、社会的地位や信用なども一緒に失ってしまうことも考えられるので、絶対に行わないようにしてください。

ここまで解説した以外の、慰謝料等に関する注意点をまとめて終わりにします。

- 後々のために、慰謝料等を受け取った(支払った)場合には、離婚協議書などの書面を作成し、残しておくことをおすすめします。

- 慰謝料等が正当な理由による正当な金額であることを証する書面を作成しておけば、トラブルや税務調査の際の証拠書類として利用できます。

- 不動産や車、有価証券などで慰謝料を受け取ると、税金の対象となる可能性が増しますので、できるだけ「お金」で慰謝料を受け取った方が良いでしょう。

- 正当な理由による正当な金額の慰謝料を金銭で受け取った場合には、税金は掛かりません。

- 不動産等で受け取った場合には、ケースによって税金の対象となることもあり、また、税制も複雑になります。

- 税金が掛からなければ、確定申告は不要です。

- 一部のサイトでは、慰謝料等を受け取った(支払った)際には、確定申告をした方が良いと述べていますが、税金が掛からないのであれば確定申告をする必要はありません。

- 但し、後に税務署からお尋ね文書が届くこともありますので、上記1.の文書を作成して、残しておくのがベターです。

以上で、離婚慰謝料に係る税金の取扱いについての解説を終わります。