こんにちは。税理士の髙荷です。

個人が、物を売って利益を得た場合には、その利益に対して税金が掛かります。

例えば不動産や株式、機械や自動車又はゴルフ会員権や貴金属などを売って利益を得た場合には、所得税の確定申告をしなければなりません。

所得税には10種類の所得があり、物を売って得た所得(利益)は「譲渡所得」という所得に該当します。

但し、物を売却して得た利益であっても、「譲渡所得」ではなく他の種類の所得となるものや、税金の対象とならないものが存在します。

そこで、今回は個人が物を売却した際に課される所得税(復興特別所得税を含む)の基礎について解説したいと思います。

具体的には、譲渡所得として税金の対象となる物の範囲や、売却しても税金の対象とならない物など、譲渡所得の範囲と定義を中心に解説します。

確定申告の時期が近づいていますので、今回の記事を参考に、申告漏れの無いようにしてください。

尚、確定申告は個人住民税にも影響しますが、個人住民税(地方税)は所得税(国税)に準じて課税されるものなので、今回は「所得税(国税)」を対象に解説します。

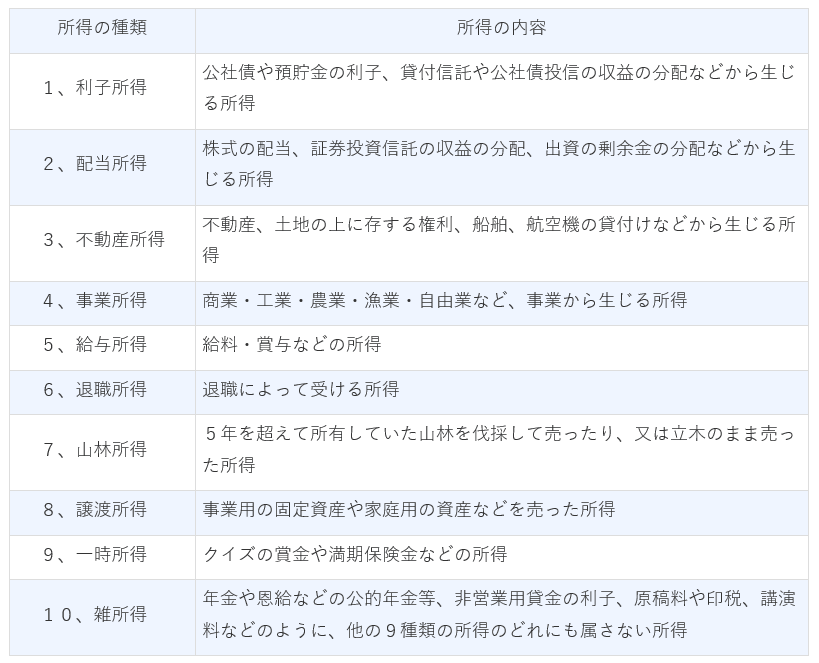

所得税法上の所得の種類

冒頭で述べたとおり、所得税の対象となる所得は10種類存在します。

所得税の計算は、まず自分が得た所得(利益)が、次の10種類の所得のいずれに該当するのかを区分するところから始まります。

【所得税法上の所得(利益)の区分】

例えば、サラリーマンが会社からもらう給与は、5番の「給与所得」に該当し、駐車場等の賃貸収入がある場合には、3番の「不動産所得」に該当します。

今回のテーマである「譲渡所得」は、上図の8番に掲げてあるとおり「事業用の固定資産や家庭用の資産などを売却して得た所得(利益)」が対象となります。

尚、所得税の具体的な計算方法については、今回の記事では解説しません。

下記の記事で詳しく解説しているので、そちらを参照してください。

【確定申告】住宅ローン控除の仕組みと控除額の計算方法【適用要件、手続方法、必要書類など】

【公的年金等控除・申告不要・扶養控除等】公的年金等の税金計算の仕組みと3つの優遇制度

【確定申告】雑損控除の仕組みと確定申告書の書き方及び控除額の計算方法

譲渡所得とは

続いては、譲渡所得の定義について解説します。

譲渡所得とは、「物を売って得た所得(利益)」のことを言います。

この「物を売って得た所得(利益)」とは、具体的には「物を売ることで儲けた金額」のことで、次の要領で計算します。

【譲渡所得の計算】

物を売って得た収入金額 - 売った物を購入等した金額 = 所得(利益)

- 「物を売って得た収入金額 = 売上」と考えてください。

- 「売った物を購入等した金額 」は、取得費、必要経費などと呼ばれます。

厳密に言うと、もう少し複雑な計算(集計)になりますが、大枠としては上記に掲げた算式により計算します。

(譲渡所得の計算については、下記の記事が参考になると思います)

マイホーム売却時の税金の計算方法【土地・建物等に係る譲渡所得の基礎】

尚、物を売った結果、所得(利益)が出なかった場合(マイナスになり損失が出た場合)には、所得税は掛かりません。

また、ここで言う「物」とは、所得税法上、次のように定義されています。

【譲渡所得の対象となる「物」】

譲渡所得の対象となる「物」は、売買の対象として経済的に価値のあるもの全てを言います。

具体的には、土地や家屋などの不動産や、自動車・機械などの動産、株式等の有価証券、特許権や著作権などの無形固定資産などです。

また、この「物」のことを、専門用語で「資産」と呼びます。

さらに、物を「売る」という行為は、次のように定義されます。

【譲渡所得の対象となる「売る」という行為】

物を「売る」という行為は、所有権その他の財産上の権利を移転させる一切の行為を言います。

そのため、一般的な売買の他に、交換・競売・公売・代物弁済・財産分与・収用・法人への現物出資なども含まれます。

上記に掲げたような、物を「売る」という行為を、専門用語で「譲渡(じょうと)」と呼びます。

つまり、譲渡所得の対象となる「物を売って得た所得」は、「資産の譲渡によって得た所得」と言い換えることができます。

税金の解説ブログなどを見ると、この「資産の譲渡」という言葉が頻繁に出てくると思いますが、その意味するところは、「物を売る」ことです。

[su_label]コラム[/su_label]

【資産の譲渡に含まれる特別なもの】

上記の「資産の譲渡」には、次のようなケースも含まれます。

但し、一般的にはあまり無いケースなのと、少し専門的な内容になるので、読み飛ばしてもらっても構いません。

- 資産を法人に対して贈与(遺贈)したり、個人が限定承認に係る相続や包括遺贈をしたケース

- このケースでは、贈与や遺贈をした時の時価で、資産を譲渡したものとします。

- 資産を時価の1/2未満の価格で法人に譲渡したケース

- このケースでも、譲渡した時の時価で、資産を譲渡したものとします。

- 地上権や賃借権・地役権を設定して、権利金等を受け取ったケースで一定のもの

- このケースは、以下の権利金等が該当します。

- 建物や構築物の全部を所有するための借地権や地役権の設定に係る権利金等で一定のもの

- 建物や構築物の一部を所有するための借地権の設定に係る権利金等で一定のもの

- 特別高圧架空電線の架設又は特別高圧地中電線及び高圧ガス導管の施設などの設定に係る区分地上権等で一定のもの

尚、贈与に係る贈与税及び相続に係る相続税については、こちらの記事で解説しています。

贈与税の仕組みと計算方法【暦年課税から相続時精算課税まで完全解説】

相続税の仕組みと計算方法【財産評価から基礎控除、税率、特例、納税額まで】

また、「遺贈」とは、遺言によって財産を無償で譲ることを言います。

譲渡所得ではなく他の所得となるもの

前の章で解説したとおり、「物を売る(資産の譲渡)」という言葉の定義は、非常に広範に及んでいるため、ほぼ全ての「物を売る」行為は、原則として譲渡所得の対象となります。

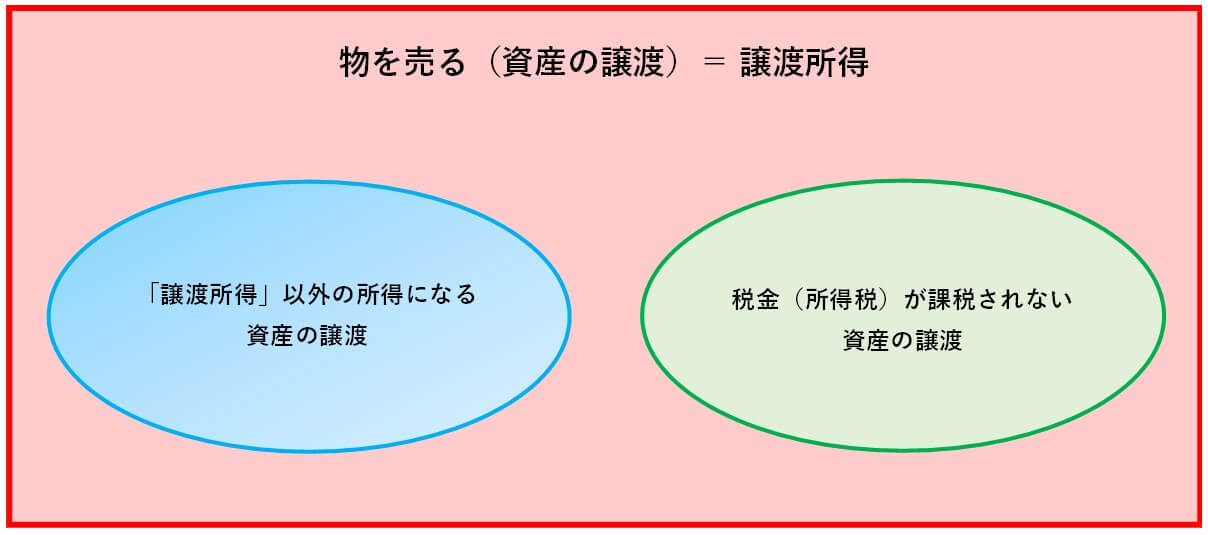

但し、冒頭でも述べたとおり、譲渡所得に該当するものでも「譲渡所得ではなく他の所得の対象となるもの」があり、さらに「税金(所得税)そのものが課税されないもの」があります。

従って、次の図のようなイメージで捉えてください。

【譲渡所得の範囲】

この章では、まず、資産の譲渡のうち「譲渡所得以外の所得になる資産の譲渡」について解説します。

尚、前述しましたが、所得(利益)がなく、マイナス(損失)になった場合には、税金は掛かりません。

譲渡所得ではなく、他の所得になる資産の譲渡は、次に掲げる資産の譲渡が該当します。

【譲渡所得ではなく、他の所得になる資産の譲渡】

| 番号 | 資産の譲渡の内容 | 所得の種類 |

|---|---|---|

| ① | 個人事業者が商品・製品・半製品・仕掛品及び原材料などの棚卸資産を譲渡した場合 | 事業所得 |

| ② | 不動産所得や山林所得、雑所得の基となる業務に使用されるねじ、釘などの修繕用の材料、帳票等の事務用品、暖房用又は車の燃料などで、まだ使用されていないものを譲渡した場合 | 不動産所得 山林所得 雑所得 |

| ③ | 次の減価償却資産を譲渡した場合

2.及び3.については、業務の性質上基本的に重要なもの(※1)を除く |

事業所得 雑所得 |

| ④ | 山林を伐採して譲渡したり、立木のままで譲渡した場合で、⑤以外のもの(※2) | 山林所得 |

| ⑤ | 山林を取得してから5年以内に伐採して譲渡したり、立木のままで譲渡した場合(※2) | 事業所得 雑所得 |

| ⑥ | ①~⑤以外の資産を相当の期間にわたり、継続的に譲渡した場合

例えば、個人が行う株式等の譲渡であっても、それが営利を目的として継続的に行われるものである場合には、事業所得又は雑所得になります。 |

事業所得 雑所得 |

- 所得の種類が複数あるものについては、それらのうちいずれかに該当します。

物を売った場合であっても、譲渡所得にはならず他の所得になるものとして、上記の6項目を挙げましたが、①(敢えて言うなら③も)以外は、総じてあまりお目にかかる機会は無いと言えます。

但し、レアなケースであっても、上記の項目に該当する資産の譲渡については、譲渡所得には該当しないので注意してください。

尚、下記のケースもレアなケースと言えますが、念のため掲載しておきます。

(※1)業務の性質上基本的に重要なもの

使用可能期間が1年以上で、且つ上表の2.又は3.に該当する減価償却資産のうち、業務の性質上基本的に重要なもの(「少額重要資産」と言います)を譲渡した場合には、原則として譲渡所得になります。

但し、貸衣装業における衣装類やパチンコ店におけるパチンコ機、養豚業における繁殖用又は種付用の豚、養鶏場における採卵用の鶏など、反復継続して譲渡されることが普通である資産については、事業所得に該当します。

(※2)山林の譲渡

土地付きで山林を譲渡した場合には、土地の譲渡による所得だけは、譲渡所得になります。

税金(所得税)そのものが課税されないもの

最後に、資産の譲渡のうち、「税金(所得税)そのものが課税されないもの」について解説します。

下記に掲げる資産の譲渡については、例えその譲渡により利益を得た場合であっても、税金の対象とはなりません。(いわゆる、所得税が「非課税」になります)

従って、該当する資産の譲渡があっても(利益を得ても)確定申告をする必要はありません。

【所得税が課税されない資産の譲渡】

| 番号 | 資産の譲渡の内容 |

|---|---|

| ① | 生活用動産の譲渡

|

| ② | 強制換価手続による資産の競売

|

| ③ | NISA及び積立NISAによる株式等の譲渡

|

| ④ | ジュニアNISAによる株式等の譲渡

|

| ⑤ | 貸付信託の受益権等の譲渡

|

| ⑥ | 国等及び公益法人等に対する一定の寄附

|

| ⑦ | 国等に対する重要文化財の譲渡

|

| ⑧ | 財産を相続税の物納に充てた場合

物納とは、お金ではなく物(不動産など)で税金を支払うことを言い、超過物納部分とは、お金で納付することが困難な金額を超える部分を言います。 |

| ⑨ | 債務処理計画に基づき贈与した資産

|

上記が、所得税が課税されない資産の譲渡の内容になりますが、これらについても、①、③、④及び⑥あたりが現実的かなと思います。

特に①については、生活に通常必要な動産の区分が明確ではないため、一般常識に照らして考える必要があります。

以上で、所得税の譲渡所得の範囲と定義についての解説を終わります。

尚、譲渡所得の基本について、下記の記事でも解説しています。