こんにちは。税理士の髙荷です。

過去2回にわたり、所得税における譲渡所得について解説しました。

1回目は、譲渡所得の定義・範囲を中心に、譲渡所得であっても「譲渡所得以外の所得になるもの」と「税金そのものが掛からないもの」を取り上げています。

2回目は、譲渡所得に係る所得税の計算方法である「総合課税」と「分離課税」を題材に解説を行いました。

今回の内容は、譲渡所得の計算方法をもう少し噛み砕いて、次の点について解説したいと思います。

- 長期譲渡所得

- 短期譲渡所得

譲渡所得は、譲渡した各資産の「所有期間」に応じて、課税の内容が異なります。

従って、「長期譲渡所得」と「短期譲渡所得」について理解しておくことも、譲渡所得に係る税金を計算するうえでは、非常に重要なことになります。

今回の解説で、譲渡所得に関する基本的な内容は終了なので、是非最後までお読みください。

尚、譲渡所得は個人住民税にも影響しますが、個人住民税(地方税)は所得税(国税)に準じて課税されるものなので、今回は「所得税(国税)」を対象に解説します。

長期譲渡所得と短期譲渡所得

譲渡所得は、譲渡した人が、その譲渡資産を「どれくらいの期間所有していたか」に応じて、次の2つに区分されます。

- 長期譲渡所得

- 短期譲渡所得

長期譲渡所得と短期譲渡所得は、譲渡資産を所有していた期間が「5年」を超えるか否かで区分します。

また、長期譲渡所得と短期譲渡所得による区分が採用されるのは、以下の2つの譲渡所得に限られます。

- 土地・建物等の譲渡所得

- 総合課税の対象となる譲渡所得

従って、株式等の譲渡所得については、長期・短期の所有区分は適用されません。

土地・建物等の譲渡

前述したとおり、譲渡所得における長期譲渡所得・短期譲渡所得の区分は「5年」を境に分けられます。

従って、土地・建物等の譲渡についても、所有期間が「5年超」か「5年以内」かで、区分することになります。

- 所有期間が5年を超える土地・建物等の譲渡

- ⇒ 長期譲渡所得

- 所有期間が5年以内の土地・建物等の譲渡

- ⇒ 短期譲渡所得

所有期間が5年を超えるか否かの判定は、次により行います。

【土地・建物等の譲渡における所有期間の判定】

- 土地・建物等を譲渡した年の1月1日における所有期間が5年を超えるか否か

- 土地・建物等を取得した日の翌日から起算する

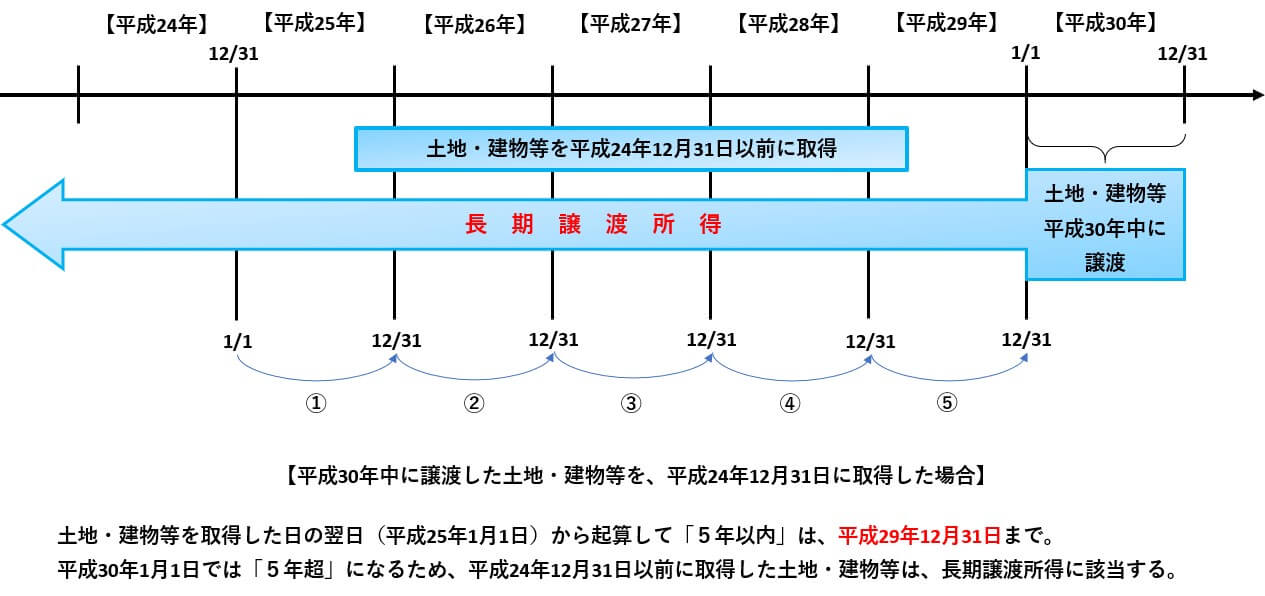

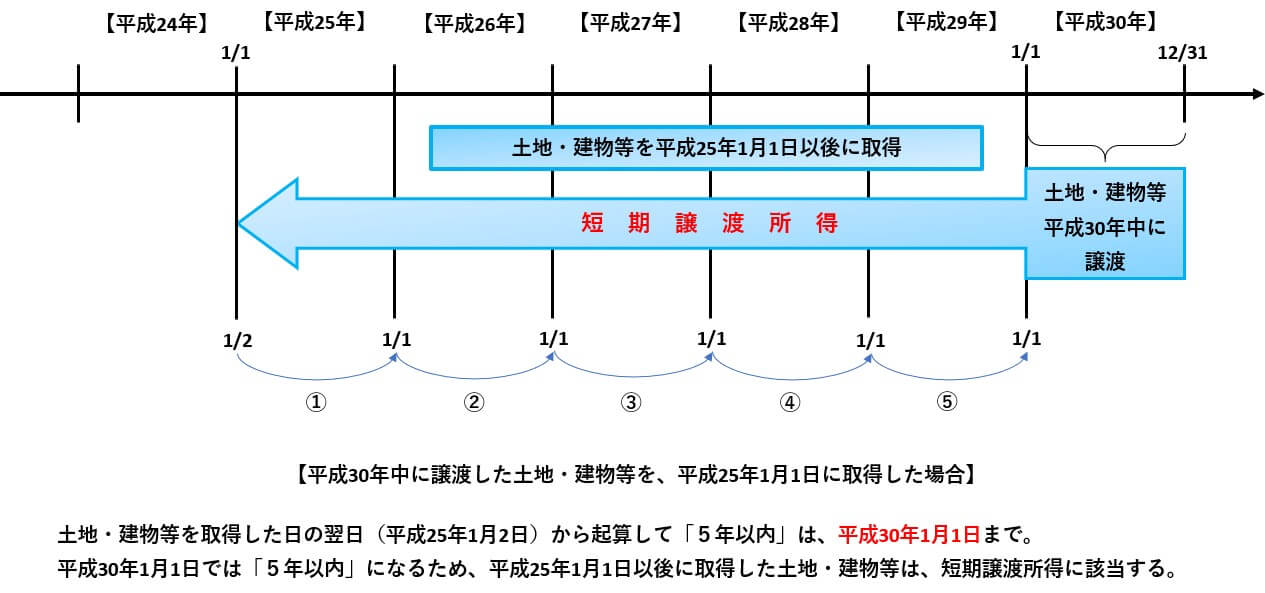

例えば、平成30年中に譲渡した土地・建物等については、下図のように判定します。

【平成30年中に譲渡した土地・建物等の所有期間①】

【平成30年中に譲渡した土地・建物等の所有期間②】

尚、「5年以内」とは5年ピッタリを含み、「5年超」は5年ピッタリを含みません。

5年を1日でも超えれば「5年超」になります。

また、マイホームを売却した場合には、上記以外に特例による所有期間があります。

マイホーム売却時の税金の計算方法【土地・建物等に係る譲渡所得の基礎】

【土地・建物】マイホーム売却時の節税方法【譲渡所得の課税の特例】

総合課税の対象となる資産の譲渡

続いては、総合課税が適用される資産を譲渡した場合の所有期間の判定について解説します。

総合課税の対象となる資産の譲渡についても、基本的な考え方は「土地・建物等の譲渡」と同じです。

- 所有期間が5年を超える資産の譲渡

- ⇒ 総合長期譲渡所得

- 所有期間が5年以内の資産の譲渡

- ⇒ 総合短期譲渡所得

【総合課税の対象となる資産の譲渡における所有期間の判定】

- 譲渡をした日が、取得の日からその5年目の応当日の前日までか否か

- 土地・建物等の譲渡と異なり、取得の日から起算する

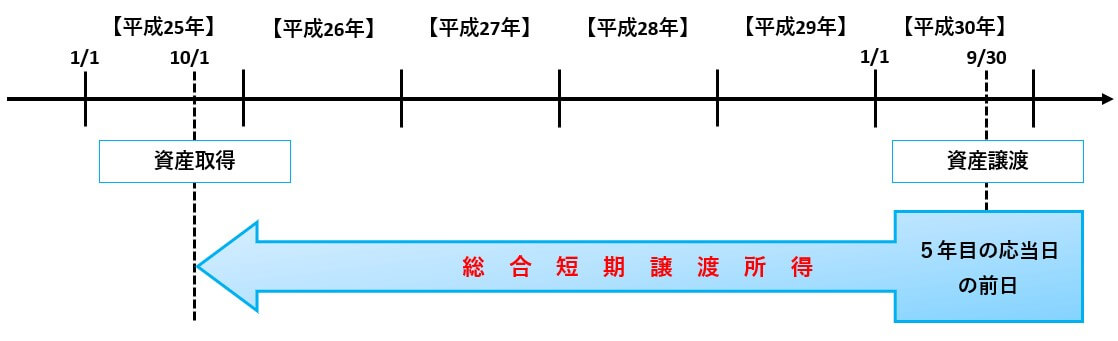

総合課税の対象となる資産については、「取得の日」から「5年目の応当日の前日」までに売却したかどうかで、所有期間を判定します。

「応当日(おうとうび)」とは、「同じ日付」のことを意味しており、例えば平成25年10月1日に取得した資産を、平成30年9月30日に売却した場合で説明すると、次のようになります。

【総合課税の対象となる資産を譲渡した場合】

- 資産の取得日

- 平成25年10月1日

- 資産の売却日

- 平成30年9月30日

- 取得日から5年目の応当日

- 平成30年10月1日

- 取得日から5年目の応当日の前日

- 平成30年9月30日

この場合には、5年目の応当日(平成30年10月1日)の前日(平成30年9月30日)に資産を譲渡しており、所有期間はピッタリ5年になります。

従って、総合短期譲渡所得に該当します。

尚、上記のケースにおいては、資産の譲渡日が「平成30年10月1日以後」であれば、所有期間が5年を超えるため「総合長期譲渡所得」になります。

所有期間の例外

譲渡所得における所有期間の判定方法等は、ここまで解説したとおりですが、一部例外が存在します。

あくまでも「例外」なので、あまり無いケースのため、読み飛ばしてもらっても構いません。

短期保有土地等の譲渡に類する株式等の譲渡所得

次の1.に掲げる「短期保有土地等の譲渡に類する株式等」を譲渡した場合で、次の2.の「事業等の譲渡に類する株式等の譲渡」に該当するときは、必ず「短期譲渡所得」として課税されます。

- 短期保有土地等の譲渡に類する株式等の譲渡

- 次に掲げる株式等の譲渡

- その有する資産の価額の総額のうちに占める短期保有土地等(その法人が取得の日から引き続き所有していた土地で、株式の譲渡をした年の1月1日までの所有期間が5年以下であるもの及び譲渡の年に取得したもの)の価額の合計額の割合が70%以上である法人の株式

- その有する資産の価額の総額のうちに占める土地等の価額の合計額の割合が70%以上である法人の株式で、その譲渡をした年の1月1日において所有期間が5年以下であるもの及び譲渡の年に取得したもの

- 次に掲げる株式等の譲渡

- 事業等の譲渡に類する株式等の譲渡

- 次に掲げる要件に該当する場合の、その年におけるb.の株式等の譲渡

- その年以前3年内のいずれかの時において、特殊関係株主等(株主、社員、会員、組合員、出資者、これらの人の親族、その他これらの人と特殊な関係がある人)が発行済株式等の総数(総額)の30%以上を有し、且つその株式又は出資の譲渡をした人が特殊関係株主等であること

- その年において、その株式又は出資の譲渡をした人を含む特殊関係株主等が発行済株式等の総数等の5%以上の譲渡をし、且つその年以前3年内において、発行済株式等の総数(総額)の15%以上の譲渡をしたこと

- 次に掲げる要件に該当する場合の、その年におけるb.の株式等の譲渡

一定の特許権等に係る譲渡所得

次に掲げる資産を譲渡した場合の譲渡所得については、その所有期間が5年以内であっても、総合長期譲渡所得として取り扱います。

- 自己の研究の成果である特許権、実用新案権その他の工業所有権

- 自己の育成の成果である育成者権

尚、「育成者権」とは、植物の新たな品種に対して与えられる知的財産権のことを言います。

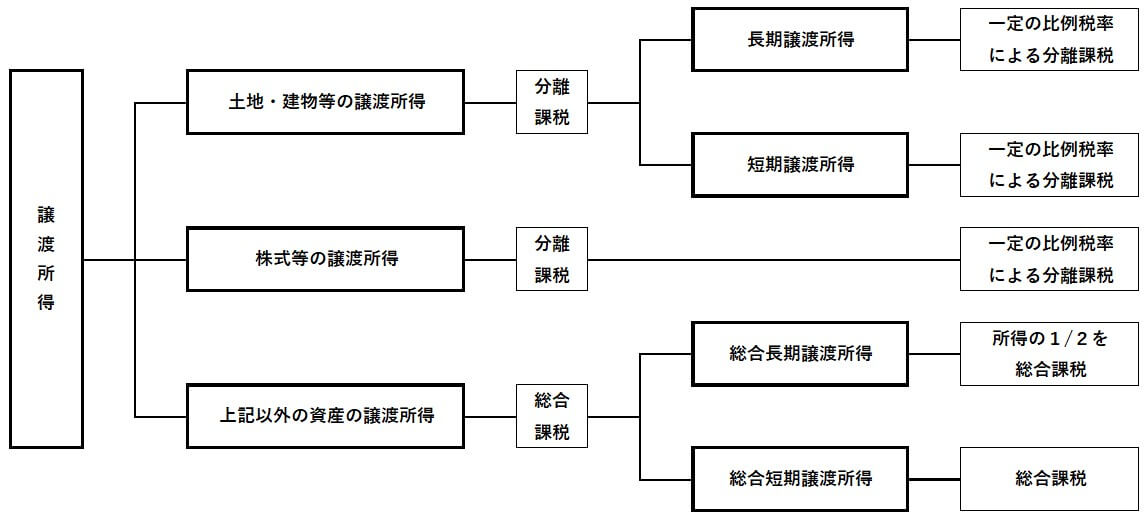

以上が、譲渡所得の所有期間の例外規定になりますが、上記の例外を除いた譲渡所得の区分についてまとめると、下の図のようになります。

【譲渡所得の長期・短期による区分】

譲渡資産の取得日

ここまで、譲渡所得における長期譲渡所得と短期譲渡所得の範囲や区分方法について解説してきました。

ここからは、長期・短期を判定する場合の「取得日」と「譲渡日」について解説します。

一口に、資産の「取得日」・「譲渡日」といっても、取得(売却)形態や資産の種類によって、認識する「時点」が異なります。

譲渡資産の所有期間を判定するための重要な要素なので、この章で確認してください。

まずは、譲渡資産の「取得日」から解説します。

譲渡資産の取得日は、それぞれの区分に応じて、次のように定められています。

【譲渡所得における資産の取得日】

- 他(他人)から購入した資産

- 原則 資産の引渡しを受けた日

- 例外 売買契約などの効力発生日(※1)

- 農地法の転用許可を受けないと、あるいは転用の届出をしないと所有権の取得ができない農地や採草放牧地

- 原則 農地等の引渡しを受けた日

- 例外 売買契約を締結した日

- 自己が建築、築造、制作した資産

- 建設などが完了した日

- 他に請け負わせて建設などをした資産

- 資産の引渡しを受けた日

- 割賦販売によって取得した資産

- 資産の引渡しを受けた日

- 借地権者が底地を取得した場合や底地を所有している者が借地権を取得した場合のその土地

- 借地権部分と底地部分とを別個のものとして各別に取得の日を判定

- 離婚や婚姻の取り消しがあった場合に、民法の規定による財産分与により取得した財産

- 取得した日(財産分与を受けた時の時価による)

- 相続・遺贈(※2)・贈与により取得した資産

- 相続・遺贈による場合

- その時の価額により譲渡があったものとみなして、被相続人・遺贈者(亡くなった人)に譲渡所得課税が行われている場合には、その相続・遺贈があった日

- 被相続人・遺贈者にa.のような課税が行われていない場合及び贈与による場合

- 被相続人・遺贈者又は贈与者(贈与する人)が、その資産を取得した日

- 交換・買換えの特例の適用を受けて取得した交換取得資産・買換資産

- 交換・買換えの態様により、次に掲げるとおり

- 譲渡した旧資産の取得の日を引き継ぐもの

- 固定資産の交換、収用等に伴う代替資産の取得、交換処分等に伴う資産の取得、換地処分等に伴う資産の取得、特定の交換分合による土地等の取得

- 交換・買換えの日を取得日とするもの

- 特定の居住用財産の買換え・交換、特定の事業用資産の買換え・交換、既成市街地等内の土地等の中高層耐火建築物等との買換え・交換、特定普通財産との土地等の交換により取得した資産

- 個人から、時価の1/2未満の価額で取得した資産

- 原則 資産の引渡しを受けた日

- 原価を割る低額譲渡の場合には、低額譲渡者がその資産を取得した日

- (※1)売買契約などの効力発生日は、一般的には下記の日にちを言います

- 契約書に効力発生時点の記載がある場合

- ⇒ その時(その日)

- 契約書に効力発生時点の記載がない場合(次のいずれか)

- ⇒ 当事者間の合意による時点(合意による日にち)

- ⇒ 契約書の契約日

- (※2)遺贈とは、遺言によって財産を無償で譲ることを言います。

譲渡資産の譲渡日

最後に、譲渡資産の「譲渡日」について解説します。

譲渡資産の譲渡日は、原則として「資産を引き渡した日」になります。

但し、「売買契約などの効力発生日」とすることもできます。

尚、譲渡資産の「取得日」と「譲渡日」の判定基準は、異なっても構いません。

例えば、下記のような判定方法を採用することもできます。

- 資産の取得日

- ⇒ 売買契約の効力発生日

- 資産の譲渡日

- ⇒ 資産の引渡し日

また、一定の居住者(日本に住んでいる人)が、1億円以上の有価証券や信用取引(未決済分)等を有している場合には、次の1.~3.に掲げるときに譲渡(又は決済)があったものとみなします。

この場合には、対象となる資産の含み益に対して所得税(復興特別所得税を含む)が課されます。

- 一定の居住者が国外転出をする時

- 一定の居住者が国外に居住する親族等(非居住者)へ対象資産の一部又は全部を贈与する時

- 一定の居住者が亡くなり、相続又は遺贈により国外に居住する相続人又は受遺者(相続又は遺贈を受ける人)が対象資産の一部又は全部を取得する時

以上で、長期譲渡所得と短期譲渡所得の範囲と区分についての解説を終わります。