こんにちは。税理士の高荷です。

青色申告の承認を受けている個人事業者の税制上の優遇措置として、「青色事業専従者給与の特例」があります。

通常、個人事業者の場合には、配偶者や家族に支払う給与を必要経費にすることができません。

しかし、青色申告の承認を受けている場合は、一定の届出書を税務署に提出することで、配偶者などの家族に対する給与を必要経費にすることができます。

この制度を「青色事業専従者給与の特例」と言います。

今回は、青色事業専従者給与について、その適用要件と「青色事業専従者給与に関する届出書」の書き方を解説し、白色申告の事業専従者控除についても簡単に解説します。

青色事業専従者給与の特例の概要

個人事業者が営む事業を手伝っている配偶者や親族を、「事業専従者」と言います。

その際に、個人事業者が青色申告者であれば「青色事業専従者」に、白色申告者であれば「白色事業専従者」になります。

この事業専従者となっている配偶者や親族には、一般の従業員と同じように給与を支払うことができます。

但し、これらの給与は、原則として個人事業者の必要経費にはなりません。

そこで、一定の要件を満たした場合に限り、事業専従者の給与を個人事業者の必要経費とみなす特例が設けられました。

【事業専従者に対する給与を必要経費とみなす特例】

- 個人事業者が青色申告者の場合

- 一定の要件の下に、実際に支払った給与の額を必要経費とする「青色事業専従者給与の特例」

- 個人事業者が白色申告者の場合

- 事業に専ら従事する家族従業員の数、配偶者かその他の親族かの別、所得金額に応じて計算される金額を必要経費とみなす「事業専従者控除の特例」

配偶者や家族に対する給与を必要経費に算入できれば、納税者の税負担が減ることになります。

そのため、適用要件等を満たしている場合には、是非とも適用したい制度と言えます。

今回は、上記の2つの特例のうち、「青色事業専従者給与の特例」を中心に解説します。

青色事業専従者給与の特例の適用要件

青色事業専従者給与の特例の適用を受けるためには、大きく分けて4つの要件を満たす必要があります。

- 個人事業者が青色申告者であること

- 青色申告者の事業専従者(青色事業専従者)に対して給与を支払っていること

- 青色事業専従者給与に関する届出書を提出していること

- 事業専従者に支払う給与等(賞与も含むため、以下「給与等」で統一します)が、青色事業専従者給与に関する届出書に記載された金額以内であること

この4つの要件を満たすことが必要であるため、以下順番に解説したいと思います。

適用要件①【青色申告者であること】

青色事業専従者給与の特例の適用を受けるための前提条件として、納税者自身が青色申告者である必要があります。

青色申告者とは、次の3つの要件を満たし、税務署長の承認を受けている個人事業者を言います。

【青色申告の承認を受けるための3つの要件】

- 次に掲げるいずれかの事業を営んでいること

- 不動産所得を生ずる事業

- 事業所得を生ずる事業

- 山林所得を生ずる事業

- 原則として、複式簿記により日々の取引を記録し、その帳簿等を7年間保存すること

- 上記2.に代えて、①現金出納帳、②売掛帳、③買掛帳、④経費帳、⑤固定資産台帳を備え付けて簡易な記帳をするだけでも良いことになっています。

- 指定された期日までに、「所得税の青色申告承認申請書」を税務署に提出すること

尚、青色申告の詳しい適用要件やメリット、届出書の書き方などについては、こちらの記事で詳しくまとめています。

【確定申告】個人事業者の青色申告承認申請書の書き方【提出期限、適用要件など】

適用要件②【青色事業専従者に対する給与であること】

青色事業専従者給与の特例の適用を受けるための2つ目の要件は、給与を支払う対象者が「青色事業専従者」であることです。

青色事業専従者給与として認められる要件は、次のとおりです。

- 青色申告者と生計を一にする配偶者(妻・夫)や子供、親族であること

- その年の12月31日現在で、年齢が15歳以上であること

- 青色申告者の事業に6ヶ月を超える期間従事していること

- 開業初年度であれば1/2を超える期間従事していること

この3つの要件を満たす青色事業専従者に支払う給与が、青色事業専従者給与の特例の対象になります。

適用要件③【青色事業専従者給与に関する届出書を提出していること】

青色事業専従者給与の特例の3つ目の要件は、「青色事業専従者給与に関する届出書」を提出していることです。

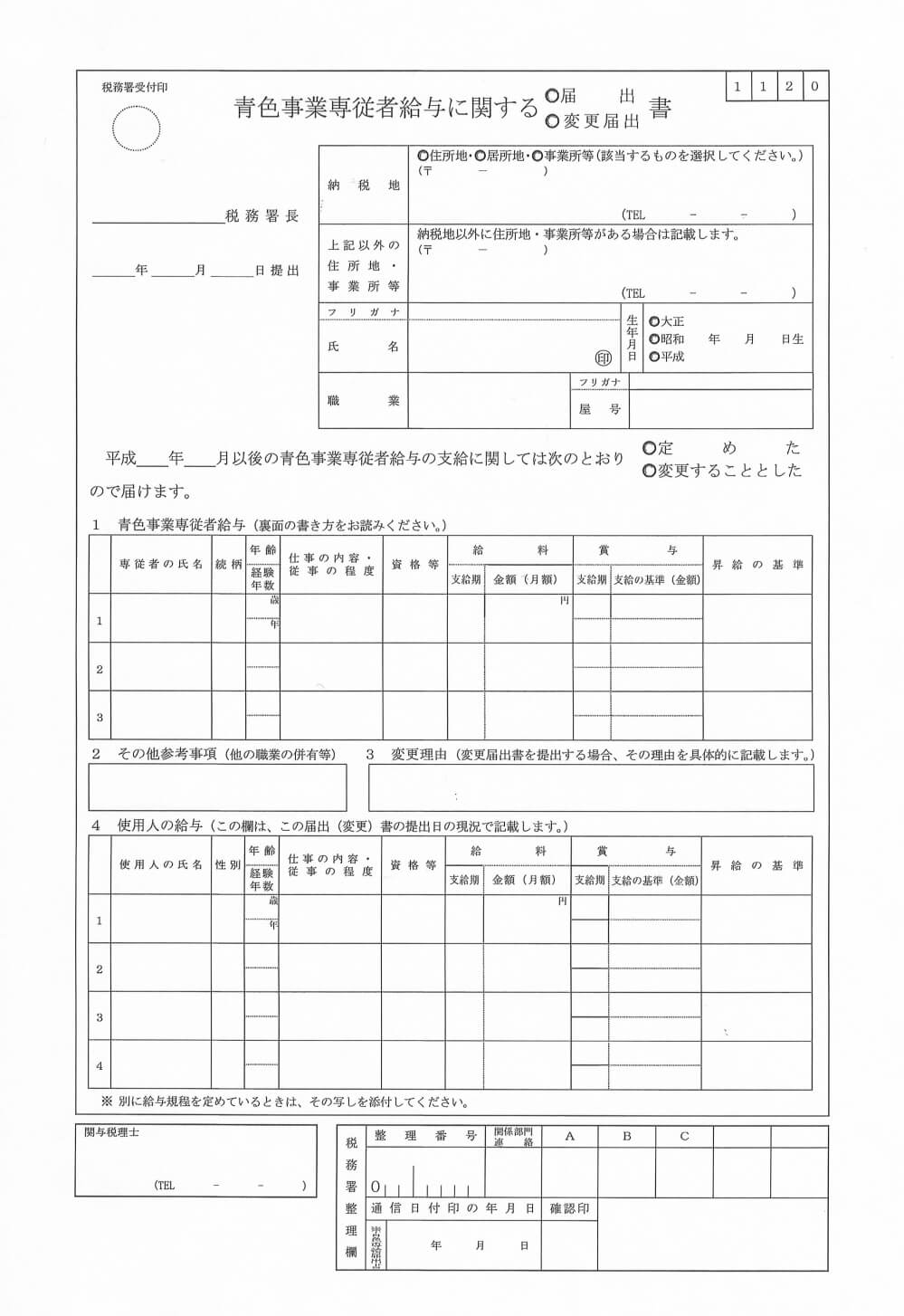

青色事業専従者給与に関する届出書は、下図のような様式になっています。

【青色事業専従者給与に関する届出書の見本】

青色事業専従者給与に関する届出書は、国税庁のサイトから入手できます。

青色事業専従者給与の特例に関する注意点

- 青色事業専従者給与に関する届出書の提出期限

- 青色事業専従者給与の特例を受けようとする年の3月15日

- その年の1月16日以後、新たに事業を開始した場合には、その事業開始の日から2ヶ月以内

- その年の1月16日以後、新たに青色事業専従者を採用(追加)した場合には、その採用(追加)の日から2ヶ月以内

- 青色事業専従者の制限

- 青色事業専従者として給与を貰う人は、以下の対象にはなれません。

- 控除対象配偶者

- 扶養親族

- 青色事業専従者として給与を貰う人は、以下の対象にはなれません。

尚、青色事業専従者給与に関する届出書の書き方については、後ほど解説します。

適用要件④【給与の額が届出書に記載された金額以内であること】

青色事業専従者給与に関する届出書には、青色事業専従者に支払う給与等の額を記入しなければなりません。

そのため、青色事業専従者に支払う給与等の額は、この届出書に記載された金額以下でなければならないのです。

また、青色事業専従者給与に関する届出書に記入する給与等の額を、不必要に高額な金額にすることは認められません。

例えば、1日3時間だけ経理事務を手伝っている奥さんが青色事業専従者となっているようなケースでは、一般的には月10万円以下の給与が妥当な金額です。

このようなケースにおいて、青色事業専従者給与に関する届出書に記入する給与額を「月100万円」などと、一般的な相場とかけ離れた金額にすることは認められないので、注意してください。

尚、青色事業専従者の給与等の金額や人数に変更がある場合は、その都度「青色事業専従者給与に関する届出書」を提出する必要があります。

この場合の提出期限は、「変更があり次第速やかに」となっており、具体的な提出期限はありませんが、変更後遅滞なく提出するのが望ましいでしょう。

青色事業専従者給与に関する届出書の記入方法

それでは、ここからは「青色事業専従者給与に関する届出書」の書き方について解説します。

具体的な解説方法ですが、前掲した【青色事業専従者給与に関する届出書の見本】を、上・中・下の3つの部分に分割して解説していきます。

尚、青色事業専従者を採用するケースが多い「事業所得」を例に解説します。

青色事業専従者給与に関する届出書の書き方①

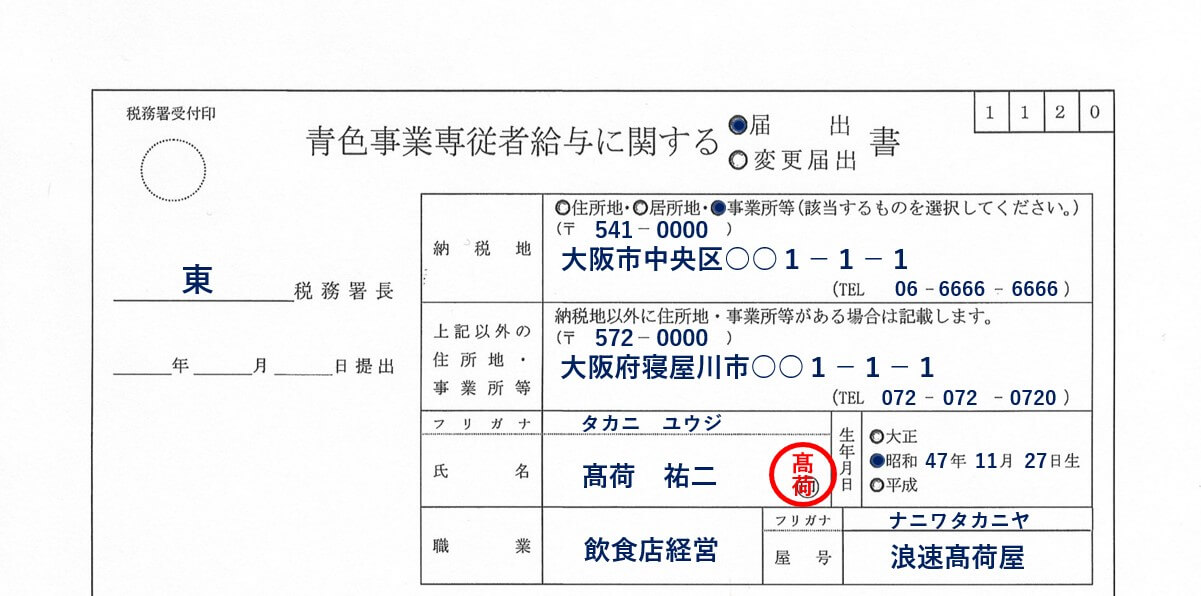

最初に、青色事業専従者給与に関する届出書を3分割した、一番上の部分の書き方から解説します。

【青色事業専従者給与に関する届出書①】

- 青色事業専従者給与に関する「届出」又は「変更届出」書

- 「青色事業専従者給与に関する届出書」を初めて提出する場合には、「届出」に●又は✔を付けてください。

- 既に提出済みの「青色事業専従者給与に関する届出書」の内容を変更する場合には、「変更届出」に●又は✔を付けてください。

- 税務署長

- 納税地を管轄する税務署名を記入します。

- _年_月_日提出

- 青色事業専従者給与に関する届出書の提出日を記入します。

- 記入しなくても構いません。

- 納税地

- 納税地は、下記のいずれか好きな方を選択できます。

- 自宅の住所又は居所(備考1参照)

- 自宅とは別に事務所(以下、店舗や仕事場等を含む「事務所等」で統一します)がある場合には、それらの住所

- 事業所得の場合には、自宅と事務所等が別のケースも多いと思います。

- 自宅か事務所等のいずれか都合の良い方を選んでください。

- 上図の例では、事務所等を納税地にしています。

- 「住所地」「居所地」「事業所等」のいずれかに、●又は✔を付けてください。

- 納税地は、下記のいずれか好きな方を選択できます。

- 上記外の住所地・事業所等

- 下記のケースに該当する場合に限り、記入してください。

- 納税地を自宅としていて、事務所等が別にある場合には、その事務所等の住所

- 納税地を事務所等としている場合には、自宅の住所

- 上図の例では、納税地を事務所等としているため、自宅の住所を記入しています。

- 下記のケースに該当する場合に限り、記入してください。

- 氏名・フリガナ及び生年月日

- 納税者の氏名・フリガナ及び生年月日を記入してください。

- 氏名の右横に認印の押印が必要です。

- 職業

- 何の仕事か判れば良いので、細かく記入する必要はありません。

- 端的に表現できる職業名を記入してください。

- 屋号・フリガナ(備考2参照)

- 店舗などの経営者で屋号がある場合には、記入します。

- 但し、屋号の記入は必須ではないため、空欄でも構いません。

【備考1】

住所又は居所について

- 住所又は居所とは、必ずしも住民票の記載地とは限らず、「実際に住んでいる場所」という意味になります。

- 住民票の記載地と実際住んでいる場所が異なる場合には、今後申告・納税をする上で都合の良い方を選んでください。

- 選択方法の1つとして、税務署からの郵便物を確実に受け取れる方にしても良いでしょう。

- 一般的には「住所 = 住民票の記載地」、「居所 = 実際に住んでいる場所」になりますが、それほど神経質になる必要はありません。

【備考2】

屋号について

法人には、その法人を一言で表す「会社名」がありますが、個人事業者の場合には会社名がありません。

そのため、法人にとっての「会社名」と同じものとして、個人事業者の「屋号」が存在します。

屋号とは、個人事業者にとっての「会社名」のことを言います。

屋号についてまとめると、下記のようになります。

- 屋号は、付けても付けなくてもどちらでも良い

- 屋号は、英語表記でも問題ない

- 屋号は、複数使用することができる

- 確定申告は屋号だけでは不可(屋号 + 個人名ならOK)

- 屋号は、商号登記ができる

店舗を経営している個人事業者は屋号を付けていることが多いですが、商号登記までしている人は少ないように思います。

また、不動産の賃貸経営をしている個人事業者は、通常屋号は付けません。

青色事業専従者給与に関する届出書の書き方②

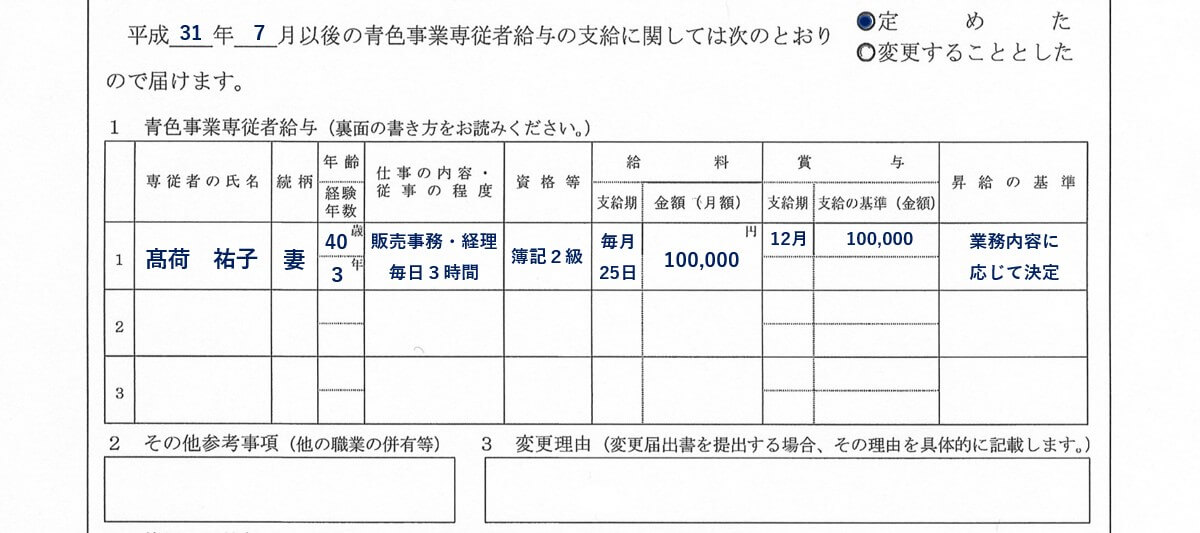

続いて、青色事業専従者給与に関する届出書を3分割した、真ん中の部分の書き方です。

【青色事業専従者給与に関する届出書②】

- 平成_年_月以後の青色事業専従者給与の支給に関しては次のとおり「定めた」又は「変更することとした」ので届けます

- 青色事業専従者給与の支給を始める年月を記入してください。

- 「青色事業専従者給与に関する届出書」を初めて提出する場合には、「定めた」に●又は✔を付けてください。

- 既に提出済みの「青色事業専従者給与に関する届出書」の内容を変更する場合には、「変更することとした」に●又は✔を付けてください。

- 青色事業専従者給与

- 専従者の氏名

- 青色事業専従者の氏名を記入してください。

- 前述した【青色事業専従者の要件】に注意してください。

- 続柄

- 青色申告者との続柄を記入してください。

- 年齢

- 青色事業専従者の年齢を記入します。

- 経験年数

- 青色申告者の事業に従事している期間を記入します。

- 他の同種又は類似の事業に従事した期間があれば、その分も加えます。

- 仕事の内容・従事の程度

- 仕事の内容については、「何の仕事をしているか」が判るように記入してください。

- 従事の程度については、例えば「週3日」「毎日○時間」など、大体の数字で良いので具体的に記入してください。

- 資格等

- 特殊な資格を有している場合に記入してください。

- 給料(支給期)

- 青色事業専従者給与の毎月の支給日を記入してください。

- 給料(金額)

- 青色事業専従者給与の支給額(月額)を記入してください。

- 前述した「適用要件④」に注意してください。

- 賞与(支給期)

- 青色事業専従者に賞与を給与する場合に記入してください。

- 賞与の支給月を記入します。

- 賞与(金額)

- 青色事業専従者に賞与を給与する場合に記入してください。

- 「○○○円」又は「○ヶ月分」と記入します。

- 前述した「適用要件④」に注意してください。

- 昇給の基準

- 「使用人の昇給基準と同じ」や「業務内容に応じて決定」などと記入しておけば、問題ありません。

- 専従者の氏名

- その他参考事項(他の職業の併有等)

- 青色事業専従者が、他に職業を有している場合や就学している場合に記入します。

- 「○○㈱ 取締役」「○○大学夜間部」などと記入してください。

- 変更理由

- 既に提出済みの「青色事業専従者給与に関する届出書」の内容を変更する場合に、その変更理由を記入します。

青色事業専従者給与に関する届出書の書き方③

青色事業専従者給与に関する届出書の書き方の最後は、3分割した下部分の書き方になります。

【青色事業専従者給与に関する届出書③】

- 使用人の給与

- 青色事業専従者以外で、使用人を採用してる場合に記入します。

- 記入方法は「青色事業専従者給与に関する届出書の書き方②」の「青色事業専従者給与」の欄と同じです。

- その他

- その他の欄は、記入不要です。

以上で、青色事業専従者給与に関する届出書の記入方法の解説を終わります。

白色申告の場合の専従者控除

ここまで、青色申告の専従者給与の特例を解説してきましたが、冒頭で述べたとおり、白色申告についても事業専従者の制度があります。

白色申告の事業専従者も、税制上の優遇措置を受けられるので、ここで簡単に紹介したいと思います。

尚、白色申告の事業専従者が受けられる優遇措置を「事業専従者控除」と言います。

【事業専従者控除の概要】

事業専従者控除は、白色申告者の事業に従事する家族従業員の数、配偶者かその他の親族かの別、所得金額に応じて計算される金額を必要経費とみなす制度です。

簡単に言うと、白色申告者に家族従業員(事業専従者)がいる場合には、一定の方法により計算した金額を所得控除として所得金額から差し引くことができます。

「青色事業専従者給与の特例」は、支払った給与を「必要経費」とすることができる特例でしたが、この「事業専従者控除」は、一定額を「所得控除」として控除する特例になります。

【事業専従者控除の控除額】

事業専従者控除の控除額は、次の1.又は2.のどちらか低い金額になります。

- 事業専従者が配偶者であれば「86万円」、配偶者でなければ専従者1人につき「50万円」

- 次の算式で計算した金額

- 事業専従者控除をする前の事業所得 ÷(専従者の人数 + 1)

【事業専従者控除の適用要件】

- 白色申告者の営む事業に事業専従者がいること

- 事業専従者とは、次の要件の全てに該当する人をいいます。

- 白色申告者と生計を一にする配偶者(妻・夫)や子供、親族であること

- その年の12月31日現在で、年齢が15歳以上であること

- 白色申告者の事業に6ヶ月を超える期間従事していること(※)

- 確定申告書に、事業専従者控除を受ける旨やその金額など必要な事項を記載すること

- (※)青色事業専従者給与の特例では、「開業初年度であれば1/2を超える期間従事していること」という開業初年度の規定がありましたが、この事業専従者控除には、開業初年度の規定はありません。

従って、開業初年度であっても6ヶ月超の期間従事していなければ、事業専従者控除を受けることはできません。

尚、白色申告者の事業専従者は、以下の対象にはなれません。

- 控除対象配偶者

- 扶養親族

【参考】個人事業の開業に伴う税務署への届出書等の一覧

最後に、参考資料として、個人事業者が開業した場合に税務署への提出が必要となる届出書類について解説します。

個人事業者が開業する(した)場合には、以下の届出書等の税務署への提出が必要になります。

しかし、全ての届出書等の提出が必要なわけではありません。

ここでは、提出する届出書等の一覧とともに、提出の必要性についても解説したいと思います。

【個人事業の開業に伴う届出書等の一覧】

| 番号 | 届出書等の種類 | 内容 | 提出期限 |

|---|---|---|---|

| ① | 個人事業の開業・廃業等届出書 | 事業の開始又は事業所等の開設、移転若しくは廃止があった場合 | 開廃業等の事実があった日から1ヶ月以内 |

| ② | 所得税の青色申告承認申請書 | 青色申告書を提出することの承認の申請 | その年の3月15日※ |

| ③ | 青色事業専従者給与に関する届出書 | 青色専従事業者の給与の金額等の届出又はその変更の届出 | その年の3月15日※(変更の場合は遅滞なく) |

| ④ | 給与支払事務所等の開設・移転・廃止届出書 | 給与支払事務所等の開設、移転若しくは廃止があった場合 | 開設等から1ヶ月以内 |

| ⑤ | 源泉所得税の納期の特例の承認に関する申請書 | 給与の支払を受ける人が常時10人未満の特例を受ける場合 | 随時 |

| ⑥ | 所得税の棚卸資産の評価方法の届出書 | 棚卸資産の評価方法を選定したことの届出 | 確定申告期限 |

| ⑦ | 所得税の減価償却資産の償却方法の届出書 | 減価償却方法を選定したことの届出 | 確定申告期限 |

| ⑧ | 現金主義による所得計算の特例を受けることの届出書 | 現金主義による所得計算の特例を受ける場合 | その年の3月15日※ |

- ※その年の1月16日以後、新たに事業を開始した場合には、その事業を開始した日から2ヶ月以内

上記の一覧表の8つの届出書を提出頻度で表すと、下のようになります。

【個人事業の開業に伴う届出書等の提出頻度】

| 提出頻度 | 提出する届出書等 |

|---|---|

| 通常は提出する | ①個人事業の開業・廃業等届出書 ②所得税の青色申告承認申請書 ⑤源泉所得税の納期の特例の承認に関する申請書 |

| 必要に応じて提出する | ③青色事業専従者給与に関する届出書 |

| ほぼ提出しない | ④給与支払事務所等の開設・移転・廃止届出書 ⑥所得税の棚卸資産の評価方法の届出書 ⑦所得税の減価償却資産の償却方法の届出書 ⑧現金主義による所得計算の特例を受けることの届出書 |

- ④は、①の個人事業の開業・廃業等届出書を提出ししている場合には、提出を要しません。

このように、8種類全ての届出書等を提出する必要はなく、通常は①、②及び⑤を提出し、必要に応じて③を提出すると捉えてください。

特に⑥・⑦については、届出書を提出しなくても、下記のように法定の評価方法と減価償却方法が決まっているため、通常は提出しません。

- 所得税の棚卸資産の法定評価方法

- 原価法(最終仕入原価法)

- 所得税の減価償却資産の法定償却方法

- 定額法