こんにちは、税理士の高荷です。

さて、前回の記事で、所得税等の扶養控除に係る扶養親族の判定について詳しく解説しました。

所得税等の扶養控除の適用を受けるためには、「控除対象扶養親族」に該当しなければならず、控除対象扶養親族になるためには、「扶養親族」に該当する必要があります。

扶養親族となるためには、その年の12月31日の時点で、次の4つの要件を全て満たす必要があります。

- 配偶者以外の親族(6親等内の血族及び3親等内の姻族を言う)又は都道府県知事から養育を委託された児童(いわゆる里子)や市町村長から養護を委託された老人であること

- 納税者と生計を一にしていること

- 年間の合計所得金額が38万円以下(令和2年以後は、48万円以下)であること(収入が給与のみの場合は、給与収入が103万円以下)

- 青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていないこと又は白色申告者の事業専従者でないこと

この要件を満たすことで、はじめて扶養親族に該当するわけですが、世の中には様々な人が存在するため、上記のようなたった4つの要件だけでは、扶養親族に該当するかどうか判断できない人も存在します。

そこで今回は、前回に引き続き扶養親族(扶養控除)を対象に、具体的な事例を用いた判定方法の解説を行いたいと思います。

年末調整や確定申告などで、扶養控除が受けられるか否かは、税金の計算に大きく関わってきますので、是非今回の記事を参考にしてください。

尚、扶養控除や扶養親族、控除対象扶養親族等については、前回を含めた下記の記事で詳しく解説しています。

扶養親族に該当するための4つの要件を詳細に解説しました【扶養控除の適用要件】

【2019年(令和元年)分】所得税の扶養控除額・障害者控除額一覧表

内縁の妻とその子供

それでは早速、個別事例による扶養控除(扶養親族)の判定について解説を行います。

尚、今回の記事では、解説の都合上、扶養親族だけでなく配偶者の取扱いについても触れています。

前回の記事でも述べたとおり、配偶者は扶養親族には含まれまず、「控除対象配偶者等」として「配偶者控除・配偶者特別控除」の対象となります。

従って、本記事中でも配偶者については、「配偶者控除・配偶者特別控除」の対象になるか・ならないかを解説していますので、扶養控除と混同しないように注意してください。

配偶者控除・配偶者特別控除や控除対象配偶者等については、下記の記事を参考にしてください。

配偶者控除(配偶者特別控除)の改正【103万円の壁と150万円の壁】

源泉控除対象配偶者、同一生計配偶者及び控除対象配偶者の違いと範囲

【事例1】

内縁関係にある妻とその間にできた子供は、所得税等の控除の対象になるでしょうか?

まず、所得税法に規定する配偶者及び配偶者以外の親族とは、民法第725条「親族の範囲」に規定する親族を言います。

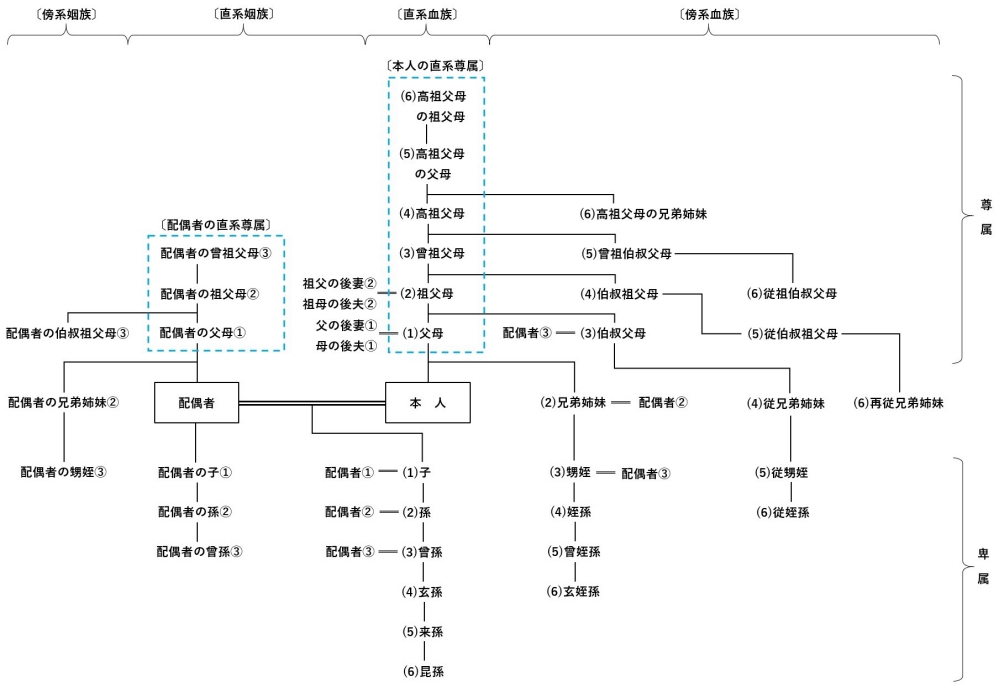

すなわち、扶養親族の1要件である6親等内の血族及び3親等内の姻族に、配偶者を加えたものになります。(下図、民法上の親族表参照)

- (1)~(6)は血族を、①~③は姻族を表しており、数字は親等数を表します

また、この場合の配偶者は、民法第739条の「婚姻の届出」の規定により「婚姻」をしていることが条件となっています。

従って、婚姻届を提出していない内縁の妻は、民法上の親族に該当せず、所得税法上の配偶者にも該当しないため、配偶者控除又は配偶者特別控除の適用を受けることはできません。

さらに、上記の理由から内縁の妻との間にできた子供も、法律上の親族には該当しませんので、原則として、扶養控除を受けることはできません。

但し、その子供を夫が認知(※)した場合には、法律上の親族(夫の親族)としての地位を取得するため、他の要件を満たしていれば扶養親族となり、且つ16歳以上であれば扶養控除の適用を受けることができます。

【回答】

- 内縁の妻

- 配偶者控除又は配偶者特別控除を受けることはできません。

- 内縁の妻との間にできた子供

- 原則として、扶養控除を受けることはできません。

- 但し、夫が認知した場合には夫の親族になるため、他の3つの要件を満たしていれば扶養親族になり、且つ16歳以上であれば扶養控除の適用を受けることができます。

【(※)認知とは】

認知とは、法律上の婚姻関係によらず生まれた子供を、その父又は母が自分の子供だと認める行為を言います。

但し、民法では、上記のように「父又は母」のいずれによる認知も想定されていますが、判例によると、母子関係における認知は、分娩の事実によって当然に発生することとされています。(代理出産は除きます)

従って、認知は、原則として「父子関係」においてのみ問題となる行為になります。

認知の時期の判定

【事例2】

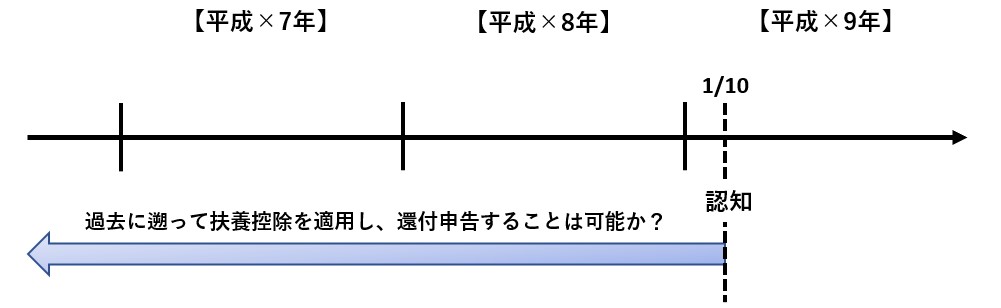

内縁の妻との間にできた子供(16歳以上)の認知届を所管の市長あてに提出し、1月10日に受理されました。

認知の法律効果は、出生の時まで遡って親子関係があったものとされるので、この度認知した子供を扶養親族に含めて、過去の還付申告を行うことはできるのでしょうか ?

内縁の妻との間にできた子供を認知する場合、任意認知と強制認知の方法があります。

- 任意認知

- 市区町村への認知届の提出をもって行う

- 強制認知

- 裁判所からの認知確定証明書又は裁判の謄本を市区町村へ提出することで行う

内縁の妻との間にできた子供が、扶養親族に該当するかどうかの判定は、子供として認知された日の属する年分、すなわち認知届が受理された日の属する年の12月31日で判定することとなります。

従って、認知以後の年分については、その子供を扶養親族として取り扱って差し支えありません(扶養親族の要件を満たしている場合に限る)が、認知前の年分については、その子供を扶養親族として取り扱うことはできません。

【回答】

認知された日の属する年の前年以前に遡って扶養控除を適用し、還付申告を行うことはできません。

また、扶養親族に該当するかどうかの判定は、その年の12月31日時点で判定するので、注意してください。

親権者の届出をしていない場合

【事例3】

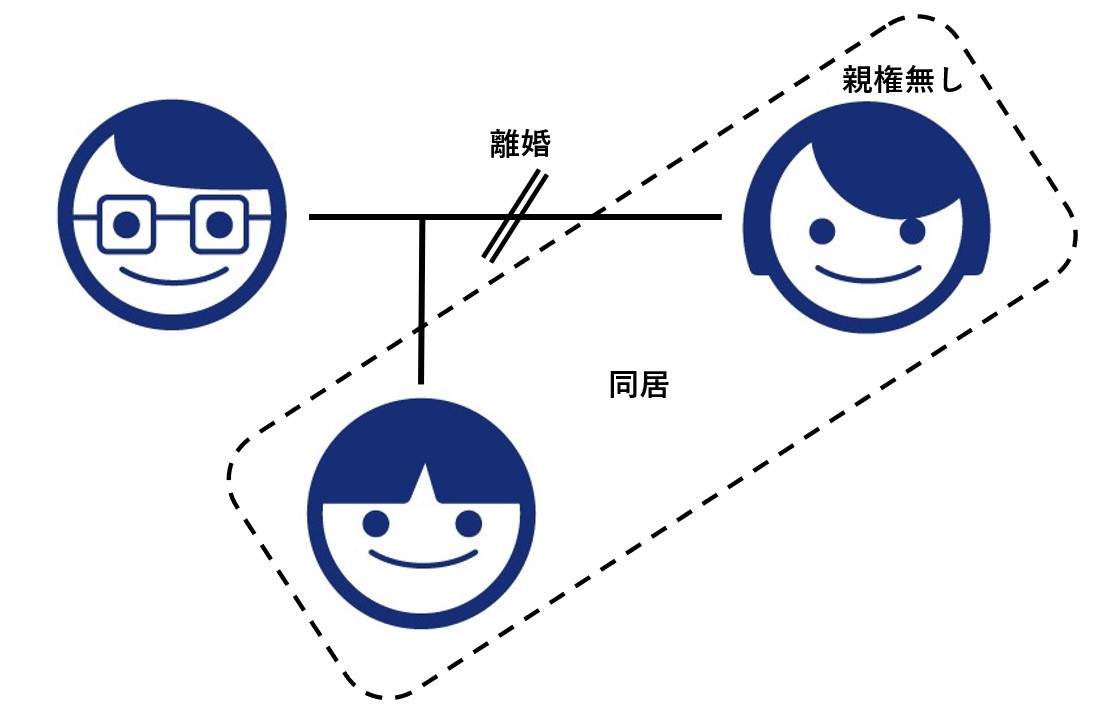

夫と離婚した妻が、夫の戸籍から離籍し、復氏(結婚する前の苗字に戻ること、復姓とも言います)しました。

その際に、16歳以上の長男を引き取り一緒に暮らしていますが、親権者としての届出をしていません。(また、長男は夫の姓を名乗っています)

このようなケースであっても、長男を妻の控除対象扶養親族として問題ないでしょうか?

まず、子供(未成年者)の親権についてですが、両親の婚姻中は、両親が子供の親権者となります。

離婚をする場合には、父母のいずれか一方が親権者となるため、離婚届で子供の親権者を指定し届出をしなければなりません。

もし、その後に、親権者を変更する場合は、家庭裁判所の審判が必要になるため、審判が確定したことを届け出ることにより親権者を変更することができます。

但し、この親権のあるなしと、民法上の親族に該当するかしないかは全く関係がありません。

また、子供の戸籍は、両親が離婚したとしても異動しません。

そのため、子供が離婚した父親の姓を名乗ることも普通にあり得るのですが、先ほど述べた親権と同じく、民法上の親子関係は、戸籍上の異動とは関係なく継続します。

従って、上記の事例のように、妻が子供の親権者としての届出をしておらず、子供が父親の姓を名乗っていたとしても、民法上の親子(親族)であることに変わりはないのです。

これらを踏まえて、事例3の回答を示すと、次のようになります。

【回答】

妻が子供の親権者としての届出をしておらず、子供が父親の姓を名乗っていたとしても、扶養親族の要件を満たしていれば扶養親族となり、且つ16歳以上であれば控除対象扶養親族として扶養控除の適用を受けることができます。

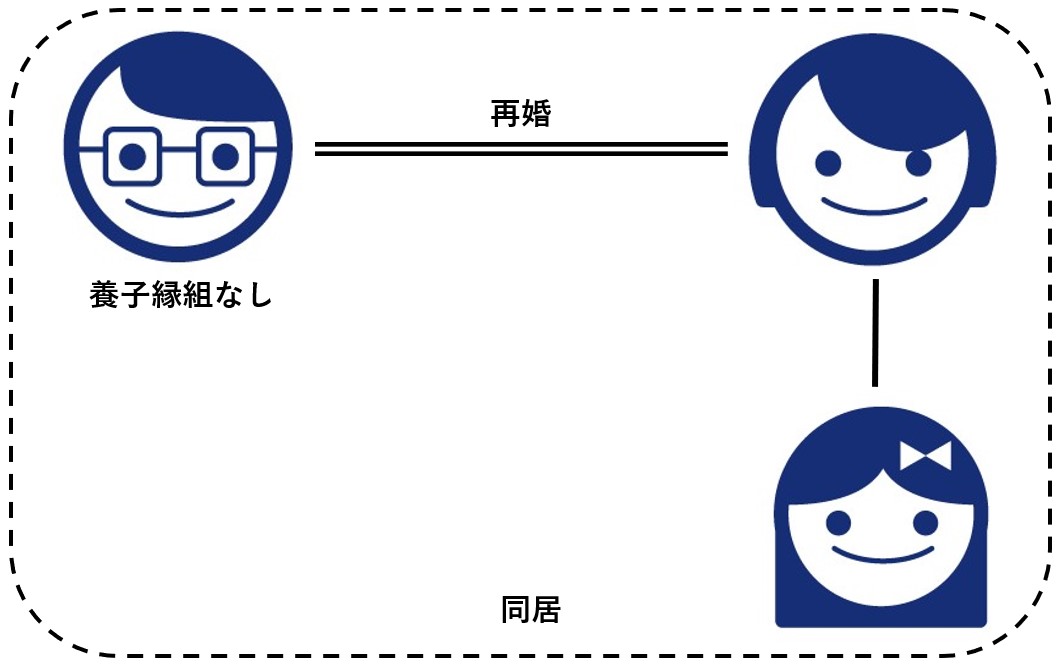

再婚した妻と前夫との子供(養子縁組なし)

【事例4】

再婚した妻には、前夫との間の子供がおり、再婚後、妻と前夫との間の子供と一緒に生活していますが、養子縁組はしていません。

この場合、妻の前夫との間の子供は、現在の夫の控除対象扶養親族にできるのでしょうか?(控除対象扶養親族の他の要件は、全て満たしているものとします)

この事例については、先に回答を掲載します。

【回答】

再婚した妻と前夫との間の子供(いわゆる、「連れ子」)については、養子縁組のあるなしに拘わらず、現在の夫の控除対象扶養親族となり、扶養控除の対象となります。

尚、念のため付け加えておくと、再婚した妻も配偶者控除又は配偶者特別控除の対象となります。(要件を満たしている場合に限る)

まず、再婚した妻の連れ子は、民法上の親族で言うと「1親等の姻族」に該当します。

さらに、養子縁組をしている場合には、「1親等の血族」になります。(養子縁組をした場合には、血のつながりがなくても、血族と同じ親子関係が生じるため)

- (1)~(6)は血族を、①~③は姻族を表しており、数字は親等数を表します

従って、扶養控除の要件を満たしている連れ子であれば、必ず扶養控除を受けることができます。

では、次のようなケースでは、どうなるでしょうか?

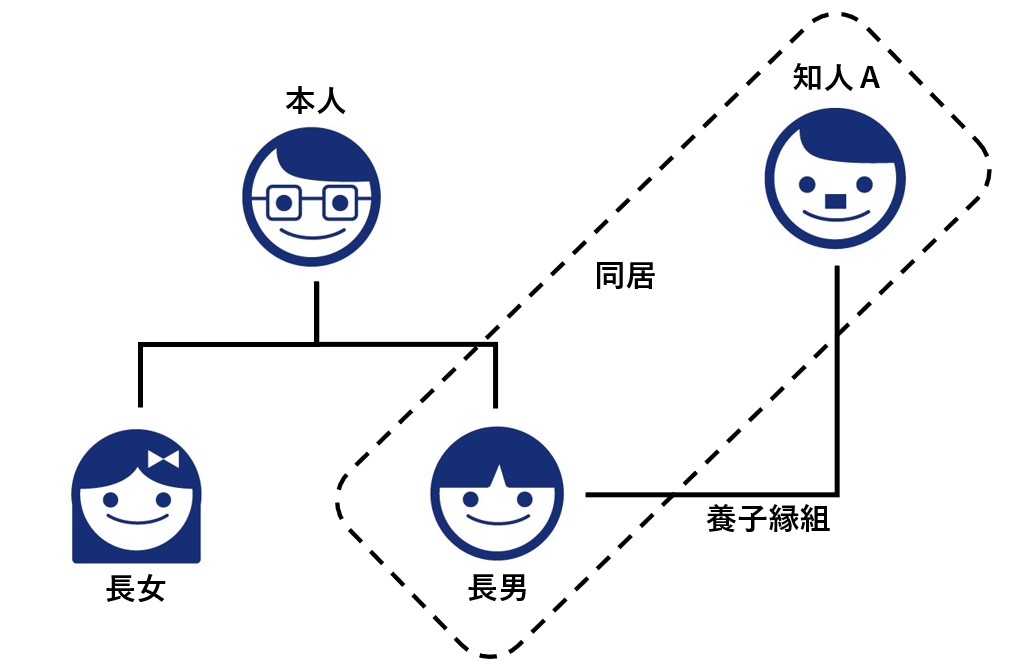

養子縁組した親子の扶養

【事例5】

上図のように、長男を知人Aの子供として養子縁組させていましたが、知人Aが重い病気となり働けなくなったため、実の親(上図の本人)が、知人Aと長男を引き取って生活の面倒を見ることになりました。

この場合、知人Aと長男を、実の親(上図の本人)の控除対象扶養親族として、扶養控除を受けることはできるのでしょうか?(控除対象扶養親族の他の要件は、全て満たしているものとします)

養子縁組をした場合には、養子(上図の長男)と養親(上図の知人A)及び養親の血族(上図の知人Aの血族)との間に、親族関係が生まれます。

前述したように、養子縁組は、血のつながっていない他人同士を血族と同じ親子関係にするためです。

そのため、養親である知人Aは、養子にした長男を控除対象扶養親族として、扶養控除を受けることができます。

一方、養子縁組をした場合であっても、長男は、実の親(上図の本人)との親族関係も継続される(※)ことになります。

但し、実の親(上図の本人)と養親(上図の知人A)との間には、親族関係が生まれることはありません。

従って、今回の事例のように、養子縁組をしていた知人Aが病気で働けなくなったため、実の親が知人Aと長男を引き取って面倒を見る場合には、扶養控除の適用は、次のようになります。

【回答】

- 長男

- 元々、実の親の親族であるため、扶養控除の対象になります。

- 知人A

- 養子縁組のある・なしに拘わらず、実の親の親族には該当しないため、扶養控除の対象とはなりません。

【(※)特別養子縁組の場合】

養子縁組には、「普通養子縁組」と「特別養子縁組」の2つの方法があります。

それぞれの違いは、次のとおりです。

- 普通養子縁組

- 一般的に「養子」といえば、こちらの普通養子縁組を指し、養子と実の親との親子関係が残る(戸籍上も)ため、「養子 ⇔ 養親」・「養子 ⇔ 実の親」という二重の親子関係になる縁組です。

- 特別養子縁組

- 貧困や捨て子のように、実の親が養育を放棄した場合など子供の利益とならない場合に、養親が実の親となって養子を養育するための制度です。

- この特別養子縁組では、養子と実の親との親子関係が完全に断たれるため、戸籍上はもちろん、民法上も親族関係が消滅することになります。

一般的な養子であれば、養子と実の親との親族関係は保たれますが、特別養子縁組の場合には、養子と実の親との親族関係は完全に無くなります。

従って、上記の事例5のケースでは、特別養子縁組であれば長男も扶養控除の対象とはなりませんが、特別養子縁組は、原則として「6歳未満」の子供が対象のため、普通養子縁組として解説を行いました。

離婚後の養育費を負担している子供

【事例6】

妻と協議離婚した後、長男(一人息子)を妻が引き取り実家に帰っています。

長男の養育費は、離婚した夫が負担することとなっており、毎月定期的に送金をしています。

長男は、現在18歳ですが、この長男について離婚した夫の扶養親族とすることはできるでしょうか?

扶養親族に該当するための要件の1つとして、「生計を一にしている」ことが挙げられます。

この「生計を一にする」とは、必ずしも同じ家で暮らしていることが条件にはならず、次のような場合も生計を一にしていることに該当します。

- 仕事や勉学、病気などの都合上、妻子と別居している夫であっても、仕事や勉学の余暇や病院等からの外出が許可された際には、妻子のもとで生活を共にすることを常例としている

- 別居している妻子と夫の間において、常に生活費・学費・療養費等の送金が行われている

従って、上記の事例6のように、離婚後、別居している長男の養育費の大部分を、夫が定期的に送金しているようなケースでは、その長男と離婚した夫は「生計を一にしている」と捉えて差し支えありません。

【回答】

離婚後、別居している長男の養育費の大部分を、夫が定期的に送金しているようなケースでは、その長男は、離婚した夫の扶養親族に該当します。

但し、このようなケースでは、長男は同居している妻の扶養親族にも該当することになります。

長男の扶養控除は、離婚した夫か、同居している妻のどちらか一方でしか適用できないので、その点はお互いで話し合って決めてください。

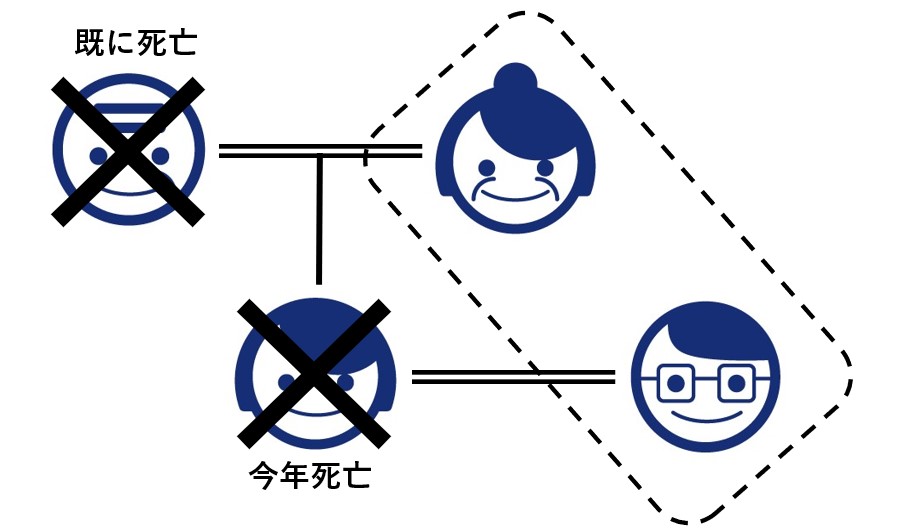

死亡した扶養親族

【事例7】

今年の9月に控除対象扶養親族としていた母親が亡くなりました。

この場合、年末調整(又は確定申告)において、亡くなった母親の扶養控除は受けられるのでしょうか?

扶養親族の判定は、その年の12月31日の現況で行います。(年末調整については、年末調整時の扶養控除等申告書の内容に基づきます)

但し、扶養親族が年の途中で死亡した場合には、死亡時の現況によって、扶養親族に該当するか否かを判定します。

また、この規定は、扶養親族だけでなく配偶者についても同様です。

【回答】

亡くなった母親が、死亡時に扶養親族の要件を満たしていれば、その年の年末調整(又は確定申告)で、扶養控除の適用を受けることができます。

尚、何月に亡くなったとしても、扶養控除の控除額が変わることはありません。

それでは、次のようなケースでは、どのように取り扱われるのでしょうか?

死亡した妻の母親

【事例8】

長年、妻の母親を扶養しており、扶養控除の適用を受けていましたが、今年になって妻が亡くなりました。

妻の死亡後も、引き続き妻の母親を扶養していますが、妻が亡くなってからも義母について扶養控除を受けることはできるのでしょうか?

前述したとおり、扶養控除の対象となる扶養親族は、民法に規定する親族(6親等内の血族及び3親等内の姻族)とされています。

上記の事例8による義母は、1親等の姻族に該当します。(前掲した、親族表を参照)

姻族とは、婚姻を起因とする親族であるため、離婚によって婚姻関係が終了した場合には、姻族関係も自動的に終了することになります。

但し、配偶者と死別した場合には、生存している配偶者が姻族関係を終了させる意思表示(「姻族関係終了届(※)」の届出による)をしない限り、姻族関係は継続されます。

従って、上記の事例8での、義母の取扱いは次のようになります。

【回答】

妻の死亡後、姻族関係を終了させる意思表示(姻族関係終了届の届出)をしていなければ、義母は1親等の姻族のままなので、問題なく扶養控除を受けることができます。

【(※)姻族関係終了届について】

配偶者が死亡した後、亡くなった配偶者の血族との縁を切りたい場合に提出するのが、「姻族関係終了届」です。

姻族関係を終了するかどうかは、本人(生存している配偶者)の意思により決定でき、亡くなった配偶者の血族の了解は必要ありません。

本籍地又は住んでいる市区町村に、姻族関係終了届を提出するだけで手続は完了します。

姻族関係終了届は、配偶者の死亡届の提出後であればいつでも提出できる書類で、提出期限は設けられていません。

尚、死亡した配偶者との間の子供については、姻族ではなく血族になるため、姻族関係終了届を提出したとしても、何ら影響を受けることはありません。

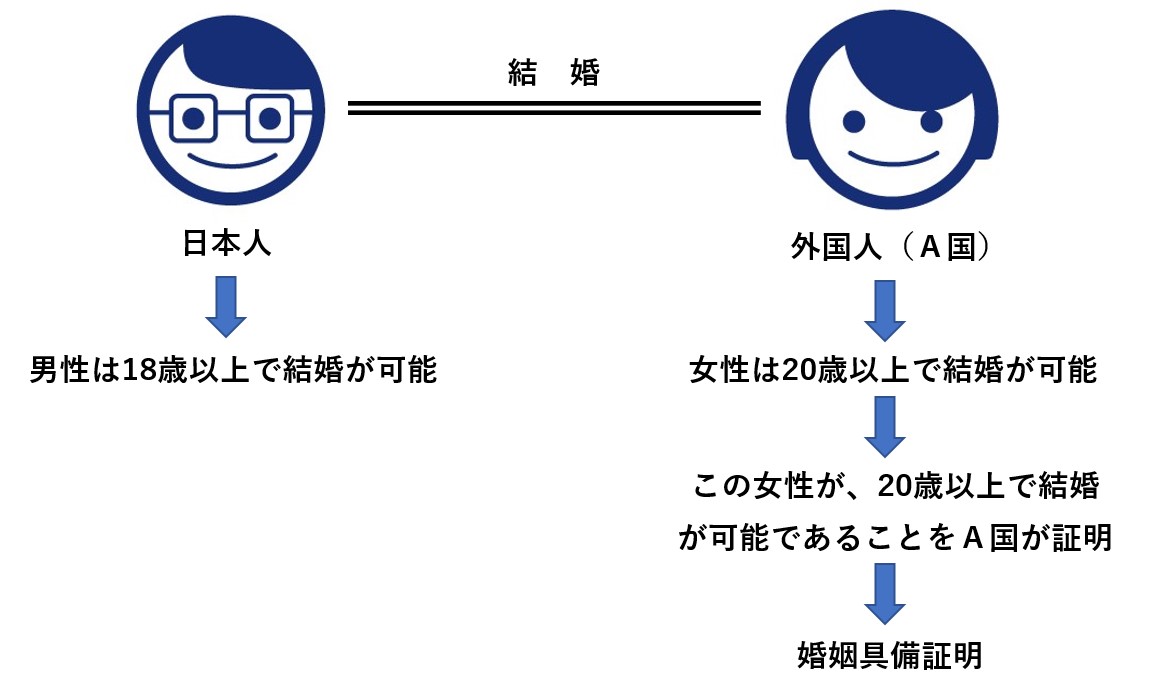

日本に帰化していない外国人との結婚

最後に、扶養親族ではありませんが、国際結婚をした場合の配偶者控除(配偶者特別控除)について解説します。

【事例9】

この度、中国人の女性と結婚し、婚姻届を市役所へ提出しましたが、相手の女性は日本に帰化が認められておらず、戸籍は新たに作成されていません。

この場合であっても、妻を控除対象配偶者として配偶者控除を受けることはできるでしょうか?(他の要件は、全て満たしているものとします)

日本に帰化していない外国人と結婚した場合には、相手国の領事館において、婚姻具備証明(※)を受け、婚姻届とともに市区町村へ提出します。

それにより、上記の事例9であれば、夫の戸籍の身分事項欄に婚姻の旨が登録され、民法上の婚姻の効力が生じることになります。

【回答】

結婚した中国人の女性は、控除対象配偶者としての要件を満たしているため、配偶者控除を受けることができます。

【(※)婚姻具備証明】

日本人が、他の国の人と結婚する場合には、結婚相手が出身国(国籍地)の婚姻条件を満たしている必要があります。

つまり、各国で婚姻の条件が異なる(例えば、結婚が可能な年齢など)ため、日本人と外国人が結婚する場合には、相手の外国人が出身国の結婚の条件を満たしていなければならないのです。

そこで、相手の外国人が出身国の結婚条件を満たしていることを証明する書類が、「婚姻具備証明」になります。

- 国によって法律が異なるため、婚姻具備証明が無い国もあり、その場合には、婚姻具備証明に相当する他の書類を使用します。

尚、国際結婚においては、夫婦両国で婚姻の手続が必要になりますが、手続の方法も一律ではないため、各国の法令等によることになります。

以上で、個別事例を用いた扶養親族の判定方法についての解説を終わります。