こんにちは、税理士の髙荷です。

確定申告や年末調整が行われる時期になると、「扶養控除」や「障害者控除」という言葉がよく聞かれます。

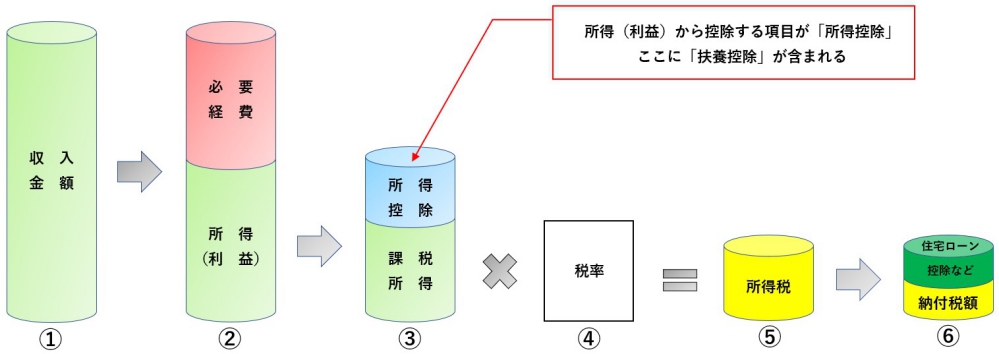

扶養控除とは税法上の専門用語であり、納税者に一定の扶養親族がいる場合、「所得控除」という優遇措置が受けられる制度のことを言います。

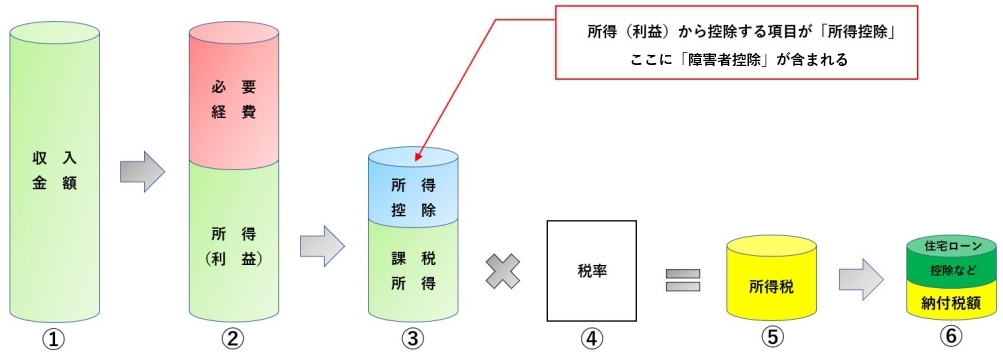

同じく障害者控除も、一定の要件に該当する障害者が適用できる税制上の優遇措置です。

これらの優遇措置を適用することで、年末調整や確定申告に係る税金を少なくすることができますが、税法における「扶養」や「障害者」は、対象となる人の範囲(区分)が明確に定められています。

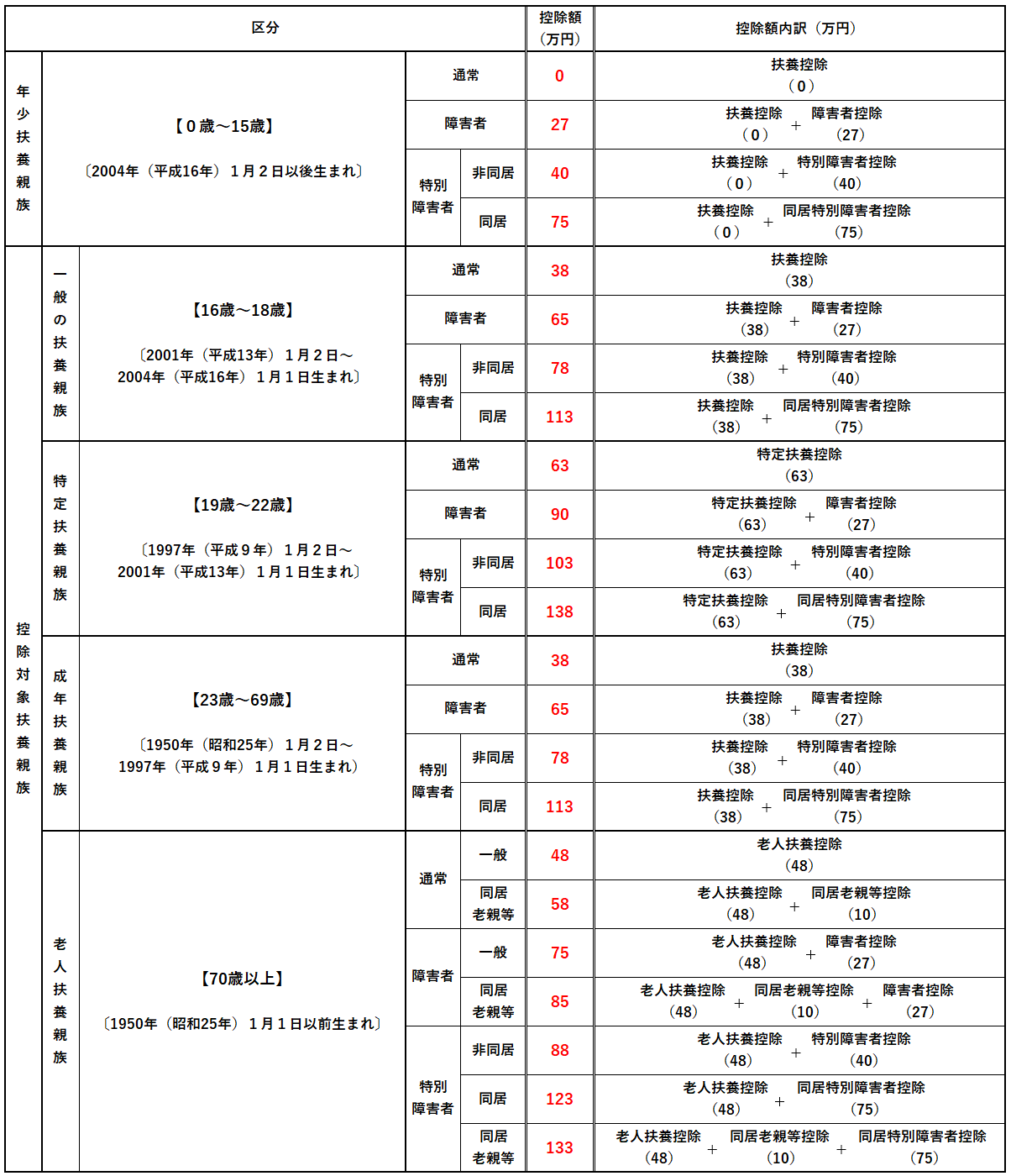

さらに、その範囲(区分)に応じて適用できる控除額も変わってきますので、今回は、年齢別・区分別(同居・非同居・障害の有無)の扶養控除額と障害者控除額の一覧表を掲載します。

年末調整や確定申告の際の参考にしていただければ幸いです。

尚、扶養控除については下記の記事でも解説していますので、こちらの記事も併せて参考にしてください。

扶養控除・扶養親族等の判定方法を9つの個別事例を用いて解説します

平成31年(2019年)分扶養控除等申告書の書き方を記入例つきで解説します

年齢別・区分別扶養控除額・障害者控除額の一覧表

【2019年(令和元年)分 扶養控除額・障害者控除額 一覧表】

専門用語の解説

扶養控除

扶養控除とは、年末調整や確定申告の際に一定の「所得控除」が受けられる制度で、納税者に控除対象扶養親族がいる場合に適用することができます。

所得税における所得控除は全部で14種類あり、この中に扶養控除が含まれています。

①雑損控除、②医療費控除、③社会保険料控除、④小規模企業共済等掛金控除、⑤生命保険料控除、⑥地震保険料控除、⑦寄附金控除、⑧障害者控除、⑨寡婦(寡夫)控除、⑩勤労学生控除、⑪配偶者控除、⑫配偶者特別控除、⑬扶養控除、⑭基礎控除

控除対象扶養親族

控除対象扶養親族とは、扶養親族のうち、その年の12月31日現在において「16歳以上」の人を言います。

扶養親族

扶養親族とは、その年の12月31日の現況で、次の4つの要件を全て満たす人を言います。

- 配偶者以外の親族(6親等内の血族及び3親等内の姻族を言う)又は都道府県知事から養育を委託された児童(いわゆる里子)や市町村長から養護を委託された老人であること

- 納税者と生計を一にしていること

- 年間の合計所得金額が38万円以下であること(収入が給与のみの場合は、給与収入が103万円以下)

- 青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていないこと又は白色申告者の事業専従者でないこと

尚、2020年(令和2年)分の所得税より、上記3.の要件が「年間の合計所得金額が48万円以下」に引き上げられます。

詳しくは、下記の記事をご覧ください。

2020年(令和2年)分以後の所得税に適用される8つの改正内容について

年少扶養親族

年少扶養親族とは、扶養親族のうち、その年の12月31日現在の年齢が「16歳未満」の人を言います。

特定扶養親族

特定扶養親族とは、控除対象扶養親族のうち、その年の12月31日現在の年齢が「19歳以上23歳未満」の人を言います。

老人扶養親族

老人扶養親族とは、控除対象扶養親族のうち、その年の12月31日現在の年齢が「70歳以上」の人をいいます。

同居老親等

同居老親等とは、老人扶養親族のうち、納税者又はその配偶者の直系の尊属(父母・祖父母など)で、納税者又はその配偶者と普段同居している人を言います。

尚、同居老親等の「同居」については、病気の治療のため入院していることにより納税者等と別居している場合は、その期間が結果として1年以上といった長期にわたるような場合であっても、同居に該当するものとして取り扱って差し支えありません。

但し、老人ホーム等へ入所している場合には、その老人ホームが居所となり、同居していることにはなりません。

障害者控除

障害者控除とは、年末調整や確定申告の際に一定の「所得控除」が受けられる制度で、納税者本人や一定の配偶者、扶養親族について適用することができます。

この障害者控除を適用することができる人は、次のように規定されています。

【障害者控除を適用することができる人】

| 区分 | 適用条件 |

|---|---|

| 納税者本人 | なし |

| 納税者の配偶者 | 同一生計配偶者に該当する配偶者 |

| 納税者の親族 | 扶養親族に該当する親族 |

尚、この障害者控除も、前述した扶養控除と同じく「所得控除・14種類」のうちの1つです。

障害者・特別障害者及び同居特別障害者

上記に掲げる【障害者控除を適用することができる人】が、次のいずれかの障害者に該当する場合に、「障害者控除」・「特別障害者控除」又は「同居特別障害者控除」のいずれかを適用することができます。

【税制上の障害者の区分】

| 区分 | 内容 |

|---|---|

| 一般障害者 |

|

| 特別障害者 |

|

| 同居特別障害者 |

|

- 障害者控除については下記の記事で詳しく解説していますので、そちらを参照してください。

所得税と住民税における障害者控除の手続きについて

以上で、【2019年(令和元年)分】所得税の扶養控除額・障害者控除額一覧表についての解説を終わります。

尚、今回は、所得税の「扶養控除・障害者控除」を取り上げて解説しましたが、扶養控除・障害者控除などの所得控除は個人住民税でも適用されます。

個人住民税の所得控除については下記の記事で解説していますので、こちらの記事も併せて参考にしてください。