こんにちは、税理士の高荷です。

会社や個人事業の経理事務にとって、毎月の源泉徴収作業は欠かせない事務処理となります。

一般的には、毎月の給与に対する源泉徴収作業が思い浮かびますが、源泉所得税は給与だけでなく個人に支払う「報酬や料金」に対しても課されます。

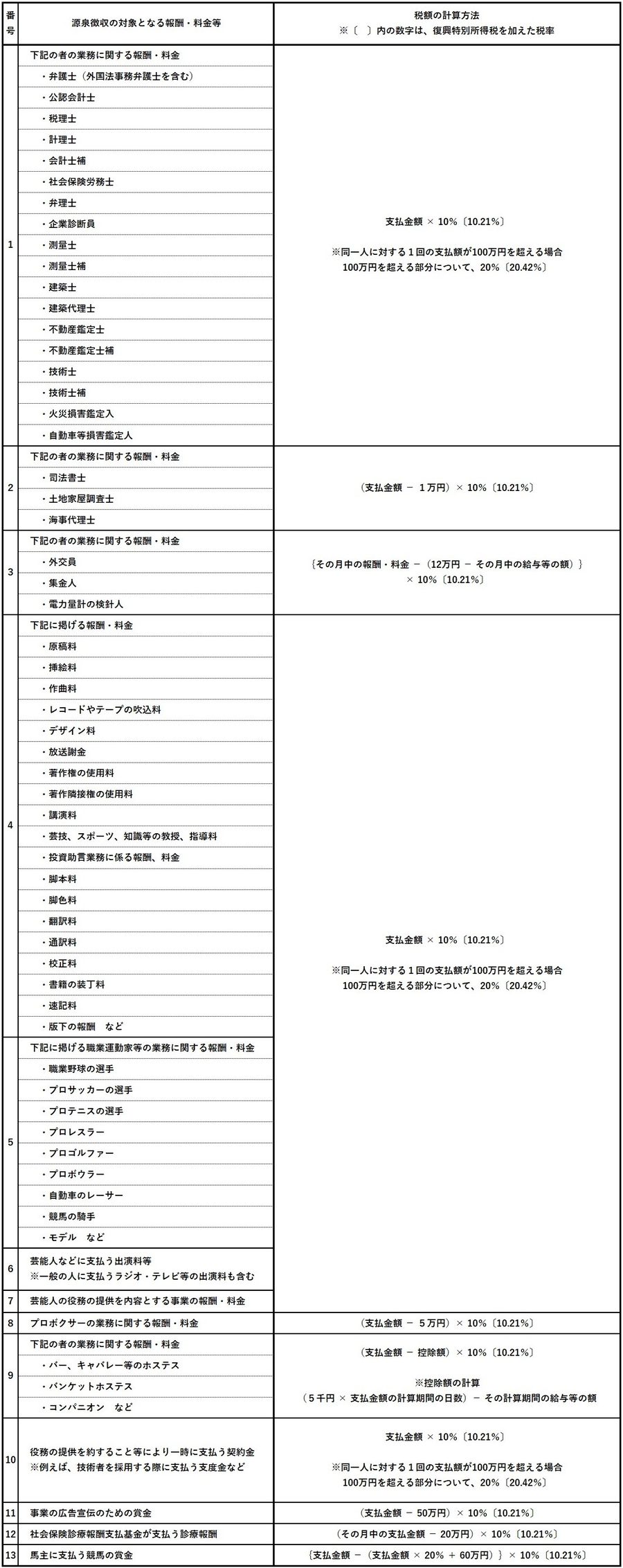

但し、報酬や料金に課される源泉所得税の金額は一律ではなく、報酬・料金の種類によって税額の計算方法が異なります。

そこで今回は、この「報酬・料金等に係る源泉所得税の計算方法」を一覧表にして掲載しました。

会社や個人事業者の源泉徴収作業の一助になれば幸いです。

尚、給与から天引きする源泉所得税の計算方法のほか、源泉所得税の納付書の書き方などを下記の記事で解説していますので、併せて参考にしてください。

【源泉所得税に関連する記事一覧】

報酬・料金等に係る源泉所得税の計算方法一覧表

- 上記一覧表は、居住者(国内に住所を有する人、又は現在まで引き続いて1年以上国内に居所を有する人)に対して支払う報酬・料金等を対象としています。

計算上の留意点

復興特別所得税について

2011年(平成23年)12月2日に東日本大震災からの復興のための施策を実施するために必要な財源の確保に関する特別措置法(平成23年法律第117号)が公布され、「復興特別所得税」が創設されました。

この復興特別所得税は、2013年分(平成25年分)から2037年分(令和19年分)の所得税に対して課される税金です。

従って、報酬・料金等に係る源泉所得税についても、上記の期間中は復興特別所得税を含めて計算することになります。

尚、復興特別所得税については、下記の記事で詳しく解説していますので、併せて参考にしてください。

報酬・料金等に係る消費税の取扱いについて

報酬・料金等に係る消費税の取扱いについては、次のように規定されています。

- 報酬・料金等の金額の中に消費税が含まれている場合には、消費税の額を含めた金額が、源泉所得税の計算の対象となります。

- 但し、請求書等において、報酬・料金等の金額と消費税の額が明確に区分されている場合には、消費税抜きの報酬・料金等の金額をもって、源泉所得税を計算しても構いません。

つまり、基本的には「消費税込み」の金額で源泉所得税を計算しますが、請求書等で本体金額と消費税額がはっきりと区分してある場合には、「消費税抜き」の金額で源泉所得税を計算しても差し支えないこととなります。

例1)請求書に、報酬「108,000円」とだけ記載する場合(税率:10.21%で計算)

- 源泉所得税は、108,000円(税込)× 10.21%の「11,026円」となります。(1円未満切捨て)

例2)請求書に、報酬「100,000円」・消費税等「8,000円」と区分して記載する場合(税率:10.21%で計算)

- 源泉所得税は、100,000円(税抜)× 10.21%の「10,210円」となります。

尚、上記は消費税率8%の場合ですが、10%に増税されても同じです。

その他の留意点

最後に、その他の留意点を簡単にまとめて終わります。

- 名目が「報酬・料金等」であっても、実質的に「給与・賞与や退職手当」に該当する場合には、「給与・賞与又は退職手当」として源泉徴収を行います。

- 報酬・料金等の中には、金銭以外の物品その他の経済的利益により支払うものも含まれます。

- 報酬・料金等の支払者が、支払を受ける人の旅行・宿泊などの費用を負担する場合も、源泉徴収の対象となります。

- 但し、上記3.の旅行・宿泊などの費用が、支払を受けるべき人に支払われずに交通機関やホテル等に直接支払われ、且つその費用の額が常識的な範囲内の金額であれば、源泉徴収をする必要はありません。

以上で、報酬・料金等に係る源泉所得税の計算方法一覧表についての解説を終わります。

尚、非居住者や外国法人に対して報酬・料金等を支払う場合の源泉徴収については下記の記事で解説していますので、併せて参考にしてください。