こんにちは、税理士の髙荷です。

消費税の増税に伴い軽減税率制度の導入や、請求書の形式の改正などが実施されます。

また、それらの導入に併せて、消費税の経過措置も実施されます。

消費税の増税に関する記事については、下記でまとめていますので、併せて参考にしていただければ幸いです。

増税とともに実施される経過措置には様々なものがありますが、今回はリース取引に係る経過措置を取り上げます。

リース取引は、会計上も税務上も複雑な内容の制度になっていますが、リース取引に係る経過措置はポイントさえ押さえられれば、それほど難しい内容ではありません。

今回は、リース取引に係る消費税の経過措置の内容について、リースを受ける側(借り手側)で経過措置が適用できるか否かを解説します。

尚、下記の記事で、リースに関連する取引として「ハウス・リースバック」を取り上げて、譲渡所得などについて解説しています。

ハウス・リースバックに関係する税金の取扱いについて解説します

リース取引の概要

最初に、リース取引の概要から解説します。

実は、税制上のリース取引は、非常に複雑な内容になっています。

そのため、リース取引の基本を押さえていないと、消費税の経過措置の内容も理解できません。

リース取引の全てを理解する必要はありませんが、これだけは押さえて欲しいというポイントについて簡単に解説したいと思います。

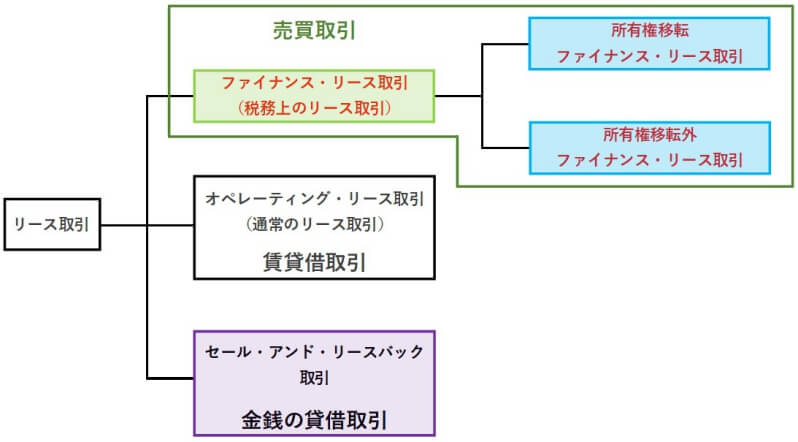

まず、税制上のリース取引は、次の図のように3種類に大別されます。

【税務上のリース取引の分類】

この3種類は、それぞれ会計処理の方法が異なります。

- ファイナンス・リース取引 … 売買取引として処理

- オペレーティング・リース取引 … 賃貸借取引として処理

- セール・アンド・リースバック取引 … 金銭貸借取引として処理

一般的に、リース取引と言えば、リース会社からリース資産(設備等)を借りて、それに対するリース料を支払うという賃貸借取引をイメージすると思います。

しかし、税務上その賃貸借取引に該当するのは、オペレーティング・リース取引のみであり、他の2つは賃貸借取引として処理を行いません。

この処理方法の違いが、消費税の経過措置を理解する上で重要になるため、このポイントだけ押さえてください。

尚、上記3種類のリース取引の詳しい内容や分類方法、会計処理の詳細については、下記の記事でまとめています。

下記の記事を読んでから、今回の経過措置の記事を読んで貰えれば、より理解が深まると思います。

消費税の経過措置とは

続いては、増税後に実施される経過措置の内容について解説します。

平成31年(2019年)10月1日以後に行われる取引については、原則として10%の税率が適用されます。

しかし、こうした原則を厳格に適用することが明らかに困難と認められる取引も存在することから、消費税の経過措置が実施されます。

経過措置とは、法令が改正される際に、対象者に不利益が生じないように講じられる制度全般のことを指します。

今回の消費税の改正(増税)は、国民全体に影響を及ぼします。

そのため、なるべく多くの人に、不利益が生じないようにと設けられた制度です。

この経過措置の内容は、次のようになります。

【消費税の経過措置の概要】

消費税の増税後であっても、一定の要件に該当する取引は、消費税率を8%のまま据え置く

また、増税後に実施される主な経過措置の内容は、次に掲げる10種類です。

1、旅客運賃等

平成31年(2019年)10月1日以後に行う旅客運送の対価や映画・演劇を催す場所、競馬場、競輪場、美術館、遊園地等への入場料金等のうち、平成26年4月1日から平成31年(2019年)9月30日までの間に領収しているもの

尚、旅客運賃等に関する経過措置は、こちらの記事でまとめています。

2、電気料金等

継続供給契約に基づき、平成31年(2019年)10月1日前から継続して供給している電気、ガス、水道、電話、灯油に係る料金等で、平成31年(2019年)10月1日から平成31年(2019年)10月31日までの間に料金の支払いを受ける権利が確定するもの

尚、電気料金等に関する経過措置は、こちらの記事でまとめています。

【消費税10%への増税】電気料金(電子通信)等に係る経過措置

3、請負工事等

平成25年10月1日から平成31年(2019年)3月31日までの間に締結した工事(製造を含みます。)に係る請負契約(一定の要件に該当する測量、設計及びソフトウエアの開発等に係る請負契約を含みます。)に基づき、平成31年(2019年)10月1日以後に課税資産の譲渡等を行う場合における、当該課税資産の譲渡等

尚、請負工事に関する経過措置は、こちらの記事でまとめています。

4、資産の貸付け

平成25年10月1日から平成31年(2019年)3月31日までの間に締結した資産の貸付けに係る契約に基づき、平成31年(2019年)10月1日前から同日以後引き続き貸付けを行っている場合(一定の要件に該当するものに限ります。)における、平成31年(2019年)10月1日以後に行う当該資産の貸付け

5、指定役務の提供

平成25年10月1日から平成31年(2019年)3月31日までの間に締結した役務の提供に係る契約で当該契約の性質上役務の提供の時期をあらかじめ定めることができないもので、当該役務の提供に先立って対価の全部又は一部が分割で支払われる契約(割賦販売法に規定する前払式特定取引に係る契約のうち、指定役務の提供(*)に係るものをいいます。)に基づき、平成31年(2019年)10月1日以後に当該役務の提供を行う場合において、当該契約の内容が一定の要件に該当する役務の提供

*「指定役務の提供」とは、冠婚葬祭のための施設の提供その他の便益の提供に係る役務の提供をいいます。

6、予約販売に係る書籍等

平成31年(2019年)4月1日前に締結した不特定多数の者に対する定期継続供給契約に基づき譲渡される書籍その他の物品に係る対価を平成31年(2019年)10月1日前に領収している場合で、その譲渡が平成31年(2019年)10月1日以後に行われるもの

※軽減税率が適用される取引については、本経過措置の適用はありません。

7、特定新聞

不特定多数の者に週、月その他の一定の期間を周期として定期的に発行される新聞で、発行者が指定する発売日が平成31年(2019年)10月1日前であるもののうち、その譲渡が平成31年(2019年)10月1日以後に行われるもの

※軽減税率が適用される取引については、本経過措置の適用はありません。

8、通信販売

通信販売の方法により商品を販売する事業者が、平成31年(2019年)4月1日前にその販売価格等の条件を提示し、又は提示する準備を完了した場合において、平成31年(2019年)10月1日前に申込みを受け、提示した条件に従って平成31年(2019年)10月1日以後に行われる商品の販売

※軽減税率が適用される取引については、本経過措置の適用はありません。

尚、通信販売(インターネット販売)に関する経過措置は、こちらの記事でまとめています。

【消費税10%への増税】インターネット販売(通信販売)に係る経過措置

9、有料老人ホーム

平成25年10月1日から平成31年(2019年)3月31日までの間に締結した有料老人ホームに係る終身入居契約(入居期間中の介護料金が入居一時金として支払われるなど一定の要件を満たすものに限ります。)に基づき、平成31年(2019年)10月1日前から同日以後引き続き介護に係る役務の提供を行っている場合における、平成31年(2019年)10月1日以後に行われる当該入居一時金に対応する役務の提供

10、特定家庭用機器再商品化法(家電リサイクル法)に規定する再商品化等

家電リサイクル法に規定する製造業者等が、同法に規定する特定家庭用機器廃棄物の再商品化等に係る対価を平成31年(2019年)10月1日前に領収している場合(同法の規定に基づき小売業者が領収している場合も含みます。)で、当該対価の領収に係る再商品化等が平成31年(2019年)10月1日以後に行われるもの

(出典 国税庁 タックスアンサー 社会保障と税の一体改革関係)

以上10項目が、消費税の増税に伴って実施される主な経過措置になります。

これらの10項目について、記載されている要件を満たせば、8%の税率が適用されます。

尚、5番、6番、7番、9番及び10番の経過措置については、こちらの記事でまとめています。

消費税増税後の適用税率の判定方法と経過措置の適用要件【消費税10%への増税】

ファイナンス・リース取引に係る経過措置(借り手側)

それでは、具体的なリース取引に係る経過措置の解説に入ります。

最初に、取り上げるリース取引はファイナンス・リース取引になります。

このファイナンス・リース取引は、更に次の2つのリース取引に分けられます。

- 所有権移転ファイナンス・リース取引

- 所有権移転外ファイナンス・リース取引

ファイナンス・リース取引の会計処理は売買取引になりますが、一部だけ例外が認められています。

【ファイナンス・リース取引の会計処理】

- 原則的処理(売買取引)

- 所有権移転ファイナンス・リース取引

- 所有権移転外ファイナンス・リース取引

- 例外的処理(賃貸借取引)

- 所有権移転外ファイナンス・リース取引

このように、原則的な売買取引の処理と、例外的な賃貸借取引の処理に分かれます。

そこで、原則的な処理(売買取引)と例外的な処理(賃貸借取引)に分けて、経過措置の内容を解説していきます。

原則的な処理(売買取引)の経過措置

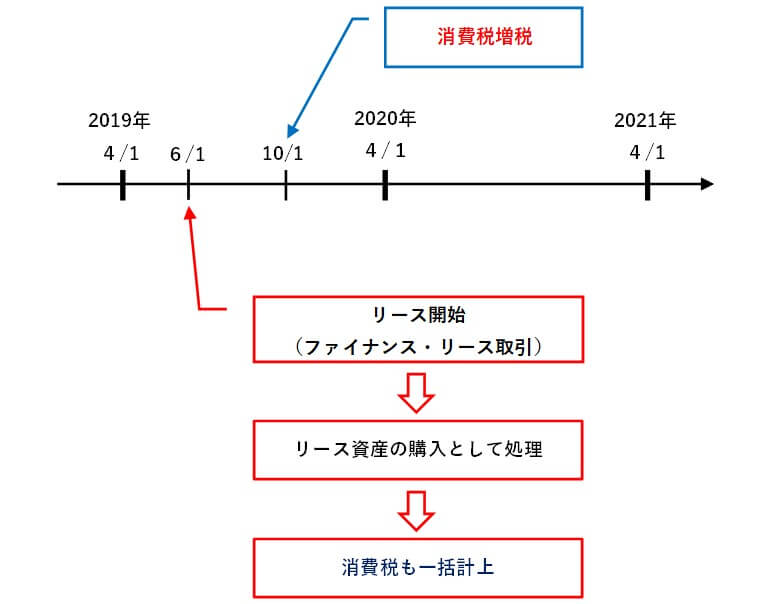

ファイナンス・リース取引は、原則として税務上「売買取引」として取り扱われます。

つまり、リースの借り手側からすれば、リース資産を購入したのと同じ取扱いになります。

【ファイナンス・リース取引のイメージ図】

上記の図のように、ファイナンス・リース取引では、リース開始時(リース資産の引き渡し時)に、リース資産の購入処理を行います。

その際に、そのリース資産に係る消費税も一緒に計上することになります。

具体的な仕訳で表すと、次のようになります。

【ファイナンス・リース取引のリース資産購入時の仕訳例】

| 借方 | 貸方 |

| 機械装置 ××× | 未払金 ××× |

| 仮払消費税 ××× |

このファイナンス・リース取引は、通常の資産の売買に該当するため、経過措置の対象とはなりません。

消費税の経過措置は、前述した10種類の取引に該当しないと対象にならないため、ファイナンス・リース取引の原則的な処理(売買取引)は、経過措置の対象にならないのです。

【リース取引に係る経過措置のポイント①】

ファイナンス・リース取引の原則的な処理(売買取引)は、経過措置の対象にはならない

例外的な処理(賃貸借取引)の経過措置

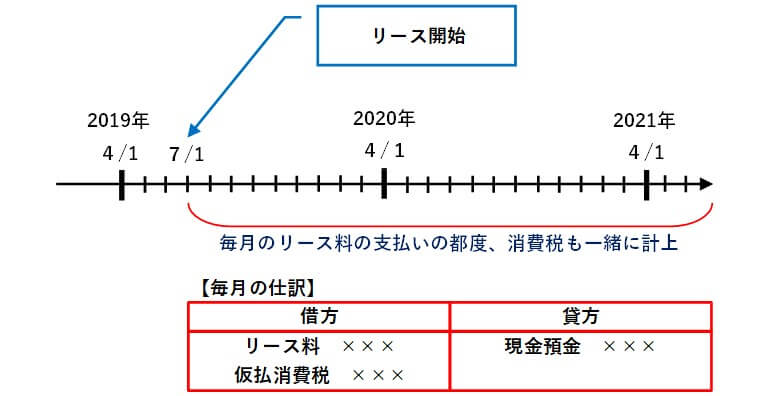

ファイナンス・リース取引のうち、所有権移転外ファイナンス・リース取引については、一定の要件を満たせば、例外的な賃貸借取引の処理を行うことが認められています。

この賃貸借処理を行う所有権移転外ファイナンス・リース取引は、消費税の経過措置の対象となり、経過措置の要件に該当すれば8%の税率が適用されます。

賃貸借取引として処理を行う場合には、貸し手側(リース会社)に対してリース料を支払います。

そして、リース料の支払いの都度、消費税も計上することになります。

【賃貸借処理を行う所有権移転外ファイナンス・リース取引】

このように、所有権移転外ファイナンス・リース取引について賃貸借処理を行う場合には、リース料の支払額に消費税が含まれることになります。

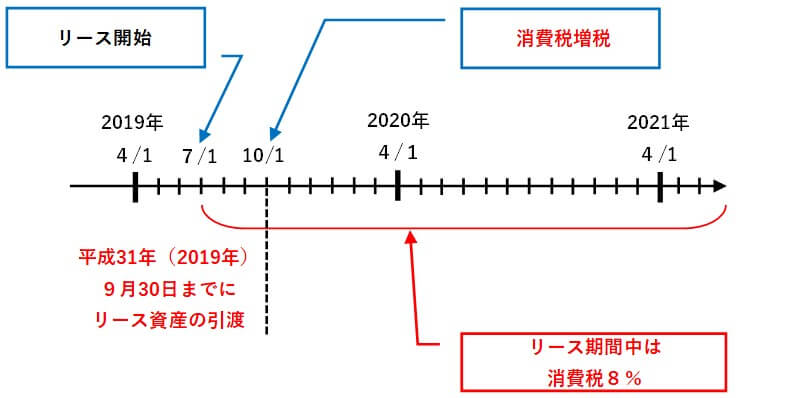

従って、賃貸借処理を行う所有権移転外ファイナンス・リース取引については、次の要件に該当する場合に限り、消費税の経過措置が適用されます。

【賃貸借処理を行う所有権移転外ファイナンス・リース取引に係る経過措置】

平成26年(2014年)4月1日から平成31年(2019年)年9月30日までに引渡しを受けたリース資産について、賃貸借処理によりリース料(消費税含む)を計上する場合には、平成31年(2019年)10月1日以後の支払に係るリース料についても、8%の税率が適用されます。

【賃貸借処理を行う所有権移転外ファイナンス・リース取引に係る経過措置】

【リース取引に係る経過措置のポイント②】

所有権移転外ファイナンス・リース取引の例外的な処理(賃貸借取引)は、要件を満たせば経過措置が適用される

オペレーティング・リース取引に係る経過措置(借り手側)

続いては、オペレーティング・リース取引に係る経過措置について解説します。

オペレーティング・リース取引は、「賃貸借取引」として会計処理を行います。

従って、前述した10種類の経過措置の4番「資産の貸付けに係る経過措置」の対象になります。

資産の貸付けに係る経過措置の内容は、次のとおりです。

【資産の貸付けに係る経過措置】

平成25年(2013年)10月1日から平成31年(2019年)3月31日までの間に締結した資産の貸付けに係る契約に基づき、平成31年(2019年)10月1日前から同日以後引き続き貸付けを行っている場合(一定の要件に該当するものに限ります。)における、平成31年(2019年)10月1日以後に行う当該資産の貸付け

ただし、平成31年(2019年)4月1日以後に当該資産の貸付けの対価の額の変更が行われた場合、当該変更後における当該資産の貸付けについては、この経過措置は適用されません。

オペレーティング・リース取引については、上記の要件を満たせば経過措置が適用されます。

尚、この資産の貸付けに係る経過措置については、こちらの記事で詳しくまとめているので、参考にしてください。

【リース取引に係る経過措置のポイント③】

オペレーティング・リース取引は、賃貸借取引に該当するため、資産の貸付けに係る経過措置の対象になる

[su_label]チェック![/su_label]

消費税の経過措置は選択適用ではありません

消費税の経過措置は、選択適用できるわけではありません。

消費税の経過措置は、強制適用です。

経過措置の要件に該当する場合には、必ず経過措置の税率(8%)を適用しなければなりません。

8%と10%のどちらかを選択して適用できるわけではない

このような規定になっているので、ご注意ください。

セール・アンド・リースバック取引に係る経過措置(借り手側)

借り手側のリース取引に係る経過措置の最後として、セール・アンド・リースバック取引について解説します。

セール・アンド・リースバック取引とは、自社が所有している資産をリース会社や金融機関に売却したのちに、その売却した資産をリース契約で利用する資金調達の方法を言います。

このセール・アンド・リースバック取引は、税務上「金銭の貸借取引」として取り扱います。

金銭の貸借取引とは、銀行等からお金を借りるのと同じ取引です。

そのため、セール・アンド・リースバック取引の会計処理は、次の要領で行います。

【セール・アンド・リースバック取引の会計処理】

- 会社所有の資産をリース会社等へ売却

- 資産の売買は無かったものとして処理します。

- リース会社等からの購入代金の支払い

- お金の借入として処理します。

- リース会社等から売却した資産をリース

- 何も処理しません。

- リース料の支払い

- 借入金(元本及び利息)の返済として処理します。

- 減価償却

- 自己所有の固定資産として減価償却方法を行います。(一般的には、定率法か定額法)

上記の会計処理を見てもらえば判るとおり、セール・アンド・リースバック取引はお金の貸し借りなので、その取引の中に消費税の対象となる取引がありません。

従って、セール・アンド・リースバック取引は、そもそも消費税の対象にならないため、経過措置の対象にもなりません。

【リース取引に係る経過措置のポイント④】

セール・アンド・リースバック取引は、そもそも消費税の対象ではないため、経過措置の対象にもならない

尚、消費税が掛かるか掛からないかの課税判定については、こちらの記事でまとめています。

消費税の課税判定の方法【課税、非課税、免税及び不課税の区分方法】

以上で、リースの借り手側に係る消費税の経過措置の解説を終わります。

最後に、借り手側から見たリース取引に係る経過措置の内容をまとめると、次のようになります。

【借り手側から見たリース取引に係る経過措置】

| リースの区分 | 経過措置 |

|---|---|

| 所有権移転ファイナンス・リース取引 | 対象外 |

| 所有権移転外ファイナンス・リース取引 | 原則:対象外 |

| 例外:対象 | |

| オペレーティング・リース取引 | 対象 |

| セール・アンド・リースバック取引 | 対象外 |

借り手側からのリース取引に係る経過措置は、上の表のように区分できるため、対象となる所有権移転外ファイナンス・リース取引とオペレーティング・リース取引は、経過措置の要件を満たしていれば、8%の税率が適用されることになります。