こんにちは。税理士の高荷です。

前回に引き続き、消費税が10%に引き上げられた際の経過措置に関する解説です。

経過措置の内容は大きく10項目に分かれていますが、今回は通信販売に関する経過措置を取り上げます。

この通信販売の中には「インターネットによる販売」も含まれます。

現在では、インターネットを使った販売方法は当たり前になっています。

企業によっては店頭販売よりも大きなシェアになっているところもあるでしょう。

そういった意味から、企業等の活動に大きく影響する可能性があると考え「インターネット販売に関する経過措置」について解説します。

(インターネット販売を行う側の立場で解説します)

尚、今回の内容は平成30年(2018年)11月6日現在の法令等に基づいて解説しています。

今後、法令等が改正・追加される場合もあります。

消費税の増税に関する記事については、下記でまとめていますので、併せて参考にしていただければ幸いです。

消費税はいつ計上すればいいのか?

そもそも消費税は、どのタイミングで課税されるのでしょうか?

取引によっては、消費税をいつ計上すればいいのか分からないものがあります。

消費税が10%に引き上げられたら、どの時点で8%から10%へ変更すればいいのか迷うこともあるでしょう。

- 商品を売った時なのか?

- 商品を買った時なのか?

- 商品を発送した時なのか?

- 商品を受け取った時なのか?

- 契約した時なのか?

- 代金を貰った時なのか?

- 代金を払った時なのか?

これらの判断が曖昧なままでは、消費税の経過措置の意味も分からなくなってしまします。

消費税を計上するタイミングの判断は、下記のようになります。

事業者が資産の譲渡・貸付またはサービスの提供をした日に、消費税を計上します。

※売上側・仕入側どちらも同じです。

具体的には、次の表のようになります。

| 取引内容 | 消費税計上のタイミング |

|---|---|

| 資産の譲渡 |

|

| 資産の貸付け |

|

|

|

| サービスの提供 |

|

|

取引の内容によっては、細かく規定されているものや例外もありますが、原則的には上記の表のようになります。

このように取引によって、いつ消費税を計上するのかが決められています。

消費税が8%から10%へ引き上げられた場合にも、原則的にはこの規定に沿って8%から10%へ変更するタイミングが決まることになります。

インターネット販売における消費税率変更の問題点

本日の表題であるインターネット販売は「資産の譲渡」に該当するため、原則的には商品を引き渡した時に消費税を計上します。

もっと具体的に言うと、商品を引き渡した時=出荷日となります。

消費税が10%に引き上げられた場合でも、出荷日が2019年(平成31年)10月1日以降かどうかで税率を区分することになります。

しかし、インターネット販売の場合には、この「税率の判断」で下記のような問題が発生することがあります。

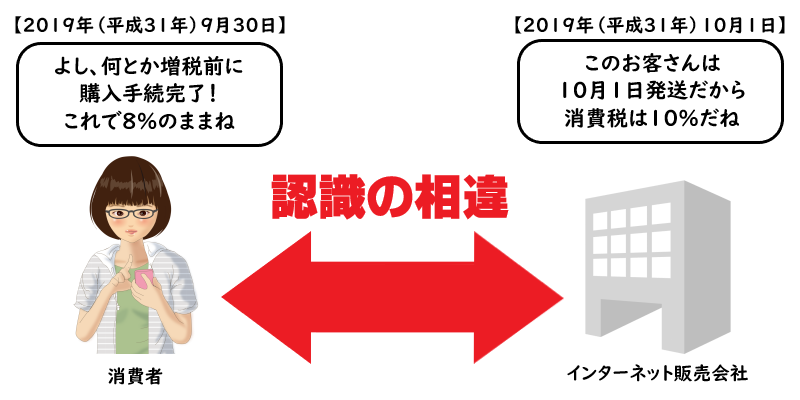

下記の図をご覧ください。

このような場合には、商品の出荷日が10月1日ですので、10%の税率で消費税が掛かることになりますが、消費者が必ずしも同じ認識を持っているとは限りません。

消費税率引上げ前に購入手続を済ませれば消費税は8%のまま、と認識している場合も考えられます。

その際には、消費者との間で消費税率の認識に関するトラブルが生じる可能性があります。

このような消費者との間での税率トラブルを避けるため、インターネット販売を行う事業者は消費税率の変更に関する詳細をサイトに掲載したり、サイトを一時閉鎖等するなどの対応と駆け込み需要に関する対応も視野に入れておく必要があります。

インターネット販売に係る経過措置

消費税が引き上げられれば、インターネット販売に掛かる消費税も8%から10%へ変更されます。

しかし、消費税の増税と同時に軽減税率制度が実施されるのに合わせて、一部の取引について「税率引上げに伴う経過措置」が実施されます。

この経過措置の内容は、次のとおりです。

インターネット販売についても、一定の要件を満たす場合には、この経過措置が適用されます。

では、インターネット販売に関する経過措置の内容を見ていきましょう。

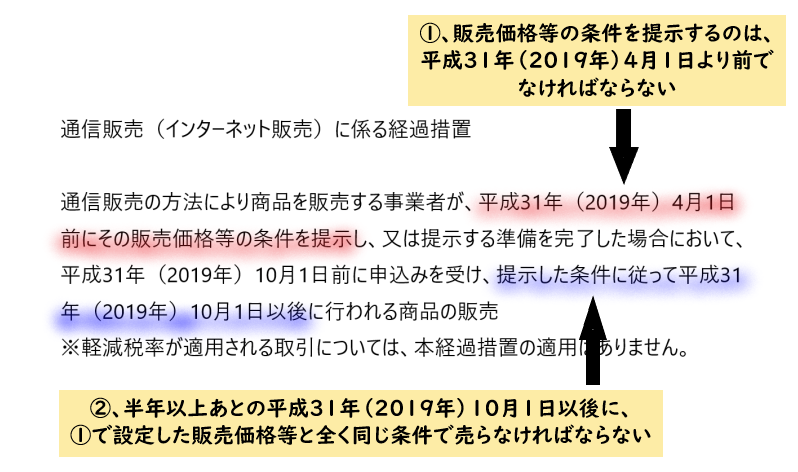

通信販売(インターネット販売)に係る経過措置

通信販売の方法により商品を販売する事業者が、平成31年(2019年)4月1日前にその販売価格等の条件を提示し、又は提示する準備を完了した場合において、平成31年(2019年)10月1日前に申込みを受け、提示した条件に従って平成31年(2019年)10月1日以後に行われる商品の販売

※軽減税率が適用される取引については、本経過措置の適用はありません。

インターネット販売の経過措置については、上記のように規定されています。

これを分かり易く箇条書きにすると、下記のようになります。

通信販売(インターネット販売)に係る経過措置

- 平成31年(2019年)3月31日までに販売価格等の条件を提示する、又は提示する準備を完了する

- 平成31年(2019年)9月30日までに申し込みを受ける

- 提示した条件通りに平成31年(2019年)10月1日以降に商品を販売する

この3つの条件を満たすインターネット販売については、消費税増税後も8%の経過措置が適用されます。

一見すると分かり易いように見えますが、実際はそうでもありません。

次の章で、詳しく解説します。

[su_label]コラム[/su_label]

税法における日付の判定

さて、法律というものは「なぜこんなややこしい表現をする必要があるのか?」というくらい読み慣れない方にとっては難解なものです。

そこで、ちょっとマメ知識を。

上の引用文内「通信販売(インターネット販売)に係る経過措置」の中で『…平成31年(2019年)4月1日前に…』という文章があります。この文章中の「4月1日前」という表現は『3月31日』を指します。

この場合の『前』は『その日を含まない』という意味になりますので、4月1日は含みません。

そのため、赤枠線内の箇条書き(1番)では3月31日と表現しています。

赤枠線内の箇条書き2番の、9月30日も同様の理由です。因みに、~以前や~以後は『その日を含む』表現になります。

同じ上の引用文内に「…平成31年(2019年)10月1日以後…」という文章がありますが、これは10月1日も含むことになります。

法律云々というよりも、日本語の表現方法の問題になるのですかね。

インターネット販売における経過措置の注意点

では、具体的に問題になりそうなところを、ピックアップして解説します。

提示する準備を完了した場合とは

前の章で引用した、インターネット販売の経過措置の要件を、再度掲載します。

通信販売(インターネット販売)に係る経過措置

通信販売の方法により商品を販売する事業者が、平成31年(2019年)4月1日前にその販売価格等の条件を提示し、又は提示する準備を完了した場合において、平成31年(2019年)10月1日前に申込みを受け、提示した条件に従って平成31年(2019年)10月1日以後に行われる商品の販売

※軽減税率が適用される取引については、本経過措置の適用はありません。

上の引用文内の文章で「…又は提示する準備を完了した場合」とあります。

「販売価格等の条件を提示し」という部分は分かると思いますが、「提示する準備を完了した場合」とはどういった状態の事を言うのでしょうか?

これについては、国税庁の発表でこのように表現しています。

「提示する準備を完了した場合」とは?

例えば、販売条件等を掲載したカタログ等の印刷物の作成を完了した場合などが該当する

この内容に照らし合わせると、インターネット販売については、下記のような状態になれば「提示する準備を完了した場合」に該当すると考えられます。

インターネット販売における「提示する準備を完了した場合」とは?

商品等の販売条件等を掲載するWEBページの作成が完了した場合

ですから実際にWEB上に表示されていなくても、いつでもアップロード(表示)できる状態にあればこの条件を満たしていると考えて問題ないでしょう。

[su_label]チェック![/su_label]

消費税の経過措置は選択適用ではありません

消費税の経過措置は、選択適用できるわけではありません。

消費税の経過措置は、強制適用です。

経過措置の要件に該当する場合には、必ず経過措置の税率(8%)を適用しなければなりません。

8%と10%のどちらかを選択して適用できるわけではない

提示した条件に従って販売するとは

度々すみませんが、下のインターネット販売の経過措置の引用文をご覧ください。

通信販売(インターネット販売)に係る経過措置

通信販売の方法により商品を販売する事業者が、平成31年(2019年)4月1日前にその販売価格等の条件を提示し、又は提示する準備を完了した場合において、平成31年(2019年)10月1日前に申込みを受け、提示した条件に従って平成31年(2019年)10月1日以後に行われる商品の販売

※軽減税率が適用される取引については、本経過措置の適用はありません。

先ほどより一行下の文章で「提示した条件に従って平成31年(2019年)10月1日以後に行われる商品の販売」という内容があります。

この「提示した条件に従って」という部分が曲者です。

下の図をご覧ください。

このように、インターネット販売の経過措置を受けるためには、

インターネット販売では、商品や価格が頻繁に改定されるのが通常です。

インターネット販売を利用する消費者は、より良くより安い商品を求める傾向にあります。

そのため、事業者もそのニーズに合わせて、商品の入れ替えや価格の改定をある程度行わざるを得ません。

そのような理由から、4月1日前に設定した販売条件を、半年後の10月1日現在でも維持していられるかと言われれば、ほとんどの商品については無理でしょう。

さらに、この「半年以上前に提示した販売条件そのままで売る」という条件は、非常に厳しい条件になっています。

例えば、次のような場合でも、経過措置の対象にはなりません。

- 予めインターネットのサイト上で、販売価格が変更される可能性があることを掲示しておく

このような場合でも、実際に販売されるときの価格を明示していないと判断され、経過措置は適用されません。

もし、結果的に最初に提示した販売条件で売ったとしても、「販売価格が変更される可能性がある」等の文言がサイト上に掲載されていれば、それだけで経過措置は適用されないことになります。

そのため、インターネット販売を行っている事業者の多くについては、次のようなことが言えます。

[su_label]チェック![/su_label]

インターネット販売に係る送料の経過措置

インターネット販売に係る送料を、商品の対価とは別に設定している場合には、一定の要件を満たす場合に限り、その送料についても経過措置が適用されます。

インターネット販売に係る送料に経過措置が適用される要件は、次に掲げる内容になります。

- 商品の対価とは別に送料の料金を設定し、受け取ること

- 平成31年(2019年)3月31日までに送料に係る条件を提示すること

- 平成31年(2019年)9月30日までに商品の申し込みを受け、2.の条件通りに送料が確定すること

- 提示した条件通りに平成31年(2019年)10月1日以降に商品を販売(発送)すること

以上で、インターネット販売(通信販売)に係る消費税の経過措置についての解説を終わります。

消費税増税後に実施される主な経過措置

最後に、今回の消費税の増税に伴って実施される、主な経過措置を紹介します。

消費税増税後に実施される経過措置は、通信販売(インターネット販売)に関するものだけではありません。

1、旅客運賃等

平成31年(2019年)10月1日以後に行う旅客運送の対価や映画・演劇を催す場所、競馬場、競輪場、美術館、遊園地等への入場料金等のうち、平成26年4月1日から平成31年(2019年)9月30日までの間に領収しているもの

尚、旅客運賃等に関する経過措置は、こちらの記事でまとめています。

2、電気料金等

継続供給契約に基づき、平成31年(2019年)10月1日前から継続して供給している電気、ガス、水道、電話、灯油に係る料金等で、平成31年(2019年)10月1日から平成31年(2019年)10月31日までの間に料金の支払いを受ける権利が確定するもの

尚、電気料金等に関する経過措置は、こちらの記事でまとめています。

【消費税10%への増税】電気料金(通信料金)等に係る経過措置

3、請負工事等

平成25年10月1日から平成31年(2019年)3月31日までの間に締結した工事(製造を含みます。)に係る請負契約(一定の要件に該当する測量、設計及びソフトウエアの開発等に係る請負契約を含みます。)に基づき、平成31年(2019年)10月1日以後に課税資産の譲渡等を行う場合における、当該課税資産の譲渡等

尚、請負工事に関する経過措置は、こちらの記事でまとめています。

4、資産の貸付け

平成25年10月1日から平成31年(2019年)3月31日までの間に締結した資産の貸付けに係る契約に基づき、平成31年(2019年)10月1日前から同日以後引き続き貸付けを行っている場合(一定の要件に該当するものに限ります。)における、平成31年(2019年)10月1日以後に行う当該資産の貸付け

尚、資産の貸付け(家賃)に関する経過措置は、こちらの記事でまとめています。

5、指定役務の提供

平成25年10月1日から平成31年(2019年)3月31日までの間に締結した役務の提供に係る契約で当該契約の性質上役務の提供の時期をあらかじめ定めることができないもので、当該役務の提供に先立って対価の全部又は一部が分割で支払われる契約(割賦販売法に規定する前払式特定取引に係る契約のうち、指定役務の提供(*)に係るものをいいます。)に基づき、平成31年(2019年)10月1日以後に当該役務の提供を行う場合において、当該契約の内容が一定の要件に該当する役務の提供

*「指定役務の提供」とは、冠婚葬祭のための施設の提供その他の便益の提供に係る役務の提供をいいます。

6、予約販売に係る書籍等

平成31年(2019年)4月1日前に締結した不特定多数の者に対する定期継続供給契約に基づき譲渡される書籍その他の物品に係る対価を平成31年(2019年)10月1日前に領収している場合で、その譲渡が平成31年(2019年)10月1日以後に行われるもの

※軽減税率が適用される取引については、本経過措置の適用はありません。

7、特定新聞

不特定多数の者に週、月その他の一定の期間を周期として定期的に発行される新聞で、発行者が指定する発売日が平成31年(2019年)10月1日前であるもののうち、その譲渡が平成31年(2019年)10月1日以後に行われるもの

※軽減税率が適用される取引については、本経過措置の適用はありません。

8、通信販売

通信販売の方法により商品を販売する事業者が、平成31年(2019年)4月1日前にその販売価格等の条件を提示し、又は提示する準備を完了した場合において、平成31年(2019年)10月1日前に申込みを受け、提示した条件に従って平成31年(2019年)10月1日以後に行われる商品の販売

※軽減税率が適用される取引については、本経過措置の適用はありません。

今回の記事の内容は、この通信販売(インターネット販売)に係る経過措置になります。

9、有料老人ホーム

平成25年10月1日から平成31年(2019年)3月31日までの間に締結した有料老人ホームに係る終身入居契約(入居期間中の介護料金が入居一時金として支払われるなど一定の要件を満たすものに限ります。)に基づき、平成31年(2019年)10月1日前から同日以後引き続き介護に係る役務の提供を行っている場合における、平成31年(2019年)10月1日以後に行われる当該入居一時金に対応する役務の提供

10、特定家庭用機器再商品化法(家電リサイクル法)に規定する再商品化等

家電リサイクル法に規定する製造業者等が、同法に規定する特定家庭用機器廃棄物の再商品化等に係る対価を平成31年(2019年)10月1日前に領収している場合(同法の規定に基づき小売業者が領収している場合も含みます。)で、当該対価の領収に係る再商品化等が平成31年(2019年)10月1日以後に行われるもの

(出典 国税庁 タックスアンサー 社会保障と税の一体改革関係)

以上10項目が、消費税の増税に伴って実施される経過措置です。

これらの10項目について、記載されている要件を満たせば、8%の税率が適用されます。

また、上記10種類には含まれていませんが、リース取引に係る経過措置について、別枠でまとめています。

【飲食料品のインターネット販売には消費税の軽減税率が適用されます】

【消費税10%への増税】飲食料品に係る軽減税率の対象品目と判定方法

【消費税10%への増税】飲食料品に係る軽減税率の個別事例による判定方法

【インターネットで税金に関することを調べる際の注意点】