こんにちは、税理士の高荷です。

消費税の増税に伴う経過措置の解説の第3回目です。

消費税の増税に伴い実施される経過措置には様々なものがありますが、今回は旅客運賃等に係る経過措置を取り上げます。

この旅客運賃等に係る経過措置は、企業にとっては旅費交通費等として、会計上欠かせない経費であるのはもちろん、一般の消費者にとっても影響が大きいと考えられます。

今回の記事の内容をご一読いただき、参考にしていただければと思います。

尚、消費税の増税に関する記事については、下記でまとめていますので、併せて参考にしてください。

旅客運賃等に係る消費税の経過措置の対象

消費税が引き上げられれば、旅客運賃等に掛かる消費税も8%から10%へ変更されます。

しかし、消費税の増税と同時に軽減税率制度が実施されるのに合わせて、一部の取引について「税率引上げに伴う経過措置」が実施されます。

この経過措置の内容は、次のとおりです。

一定の要件を満たす旅客運賃等についても、この経過措置が適用されることになります。

しかし、一口に旅客運賃等と言っても、その範囲は意外に広くなっています。

そこで、まずは対象となる範囲を確認しておきます。

旅客運賃等に係る経過措置の範囲は、次の表のとおりです。

【旅客運賃等に係る経過措置の範囲】

| ① | 汽車、電車、乗合自動車、船舶又は航空機に係る旅客運賃 |

| ② | 映画、演劇、演芸、音楽、スポーツ又は見せ物を不特定かつ多数の者に見せ、又は聴かせる場所への入場料金 |

| ③ | 競馬場、競輪場、小型自動車競走場又はモーターボート競走場への入場料金 |

| ④ | 美術館、遊園地、動物園、博覧会の会場その他不特定かつ多数の者が入場する施設又は場所でこれらに類するものへの入場料金 |

【新幹線や飛行機などを使った出張手当を利用した節税方法をまとめた記事】

出張手当(日当)と旅費規程を利用した節税方法【現物給与を利用した節税】

旅客運賃等に係る消費税の経過措置の内容

続いては、具体的な経過措置の内容を解説します。

旅客運賃等に係る消費税の経過措置の内容は、次のとおりです。

この内容をまとめると、下の表のようになります。

【消費税8%の旅客運賃等】

| 適用要件(期間) | 適用要件(手段) |

|---|---|

| 平成26年(2014年)4月1日から 平成31年(2019年)9月30日まで |

料金を支払って乗車券やチケットを購入 |

| 平成31年(2019年)10月1日以降 | 上記の乗車券やチケットを使用 |

【乗車券やチケットに含まれるもの】

| 乗車券やチケットに含まれるもの |

|---|

| 乗車券、定期券、回数券、乗船券、航空券、チケット、入場券、指定券、利用券及びこれらに係る前売り券等 |

これらのチケット等を、消費税増税後の平成31年(2019年)10月1日以降に使用する場合であっても、平成31年(2019年)9月30日までに購入する場合は、消費税8%で購入できます。

【定期券などの通勤手当を利用した節税方法をまとめた記事】

非課税通勤手当(交通費)を利用した節税方法【現物給与を利用した節税】

旅客運賃等に係る消費税の経過措置の注意点

旅客運賃等に係る経過措置の適用に関して、いくつかの注意点があるため、その注意点について解説します。

ICカードをチャージする場合

イコカやスイカなどのICカードは、上記の乗車券やチケット類には含まれません。

従って、平成31年(2019年)9月30日までにチャージ(入金)したICカードを、平成31年(2019年)10月1日以降に利用した場合は、通常通り10%の消費税が課税されます。

セミナーや講演会の場合

セミナーや講演会については、旅客運賃等の範囲には含まれないと考えられるため、経過措置の適用は無いものと思われます。(消費税10%のまま)

ただし、内容によっては旅客運賃等に含まれる場合もありますので、主催者等に確認してください。

平成31年(2019年)10月1日を跨ぐ場合

乗車券等によっては、平成31年(2019年)の9月30日から10月1日までの日付を跨いで使用されるものがあるかもしれません。

例えば3ヶ月の定期券であれば、平成31年(2019年)9月1日~11月30日までの3ヶ月という場合もあります。

その場合であっても、平成31年(2019年)9月30日までに購入した乗車券等であれば8%の税率が適用されます。

プロ野球等の年間指定席も同様の考え方になります。

尚、交通費等を精算する会社側も、8%と10%を分ける必要はありません。

クレジットカードによる購入の場合

クレジットカードを利用したチケット等の購入であっても、購入日が平成31年(2019年)9月30日以前であれば8%の税率が適用されます。

この場合は、そのチケット等の購入日で判断するため、クレジットカード料金の引き落とし日は関係ありません。

【クレジットカードを利用した源泉所得税のデメリットを解説】

乗車券等が発行されない場合

乗車券等が発行されない、いわゆるチケットレスサービスによる乗車等を購入した場合には、次のように取り扱います。

旅客運賃等に係る経過措置が適用されるかどうかの判定に当たっては、乗車券等が発行されているか

どうかを問いません。

従って、乗車券等が発行されない場合であっても、その運賃等を平成26年(2014年)4月1日から平成31年(2019年)9月30日までの間に支払っている場合には、経過措置が適用されます

プラン変更による追加料金が発生した場合

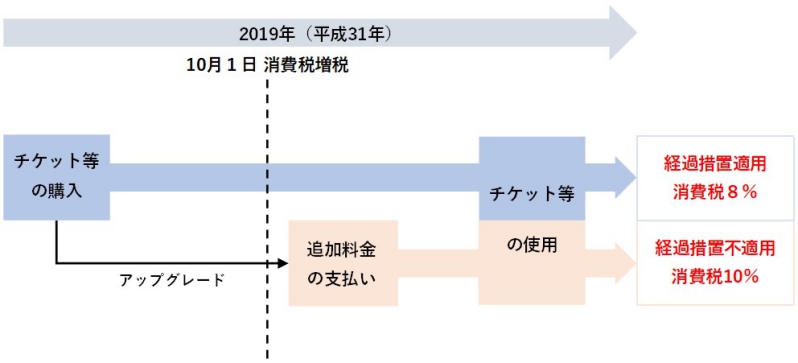

経過措置の要件を満たしている旅客運賃等について、平成31年(2019年)10月1日の増税後に、アップグレードの申し出を行い、追加で料金を支払った場合には、その追加料金については経過措置の適用はどうなるのでしょうか?

アップグレードしたことにより追加で支払う料金については、経過措置の適用はありません。

なぜなら、平成26年(2014年)4月1日から平成31年(2019年)9月30日までの間に支払った料金ではないため、経過措置の適用要件を満たさないからです。

尚、上記のケースにおいて、逆にダウングレードを申し出たことにより、既に支払った料金の返還を受ける場合には、その返還される料金は経過措置を適用した金額(8%)になります。

ディナーショーの場合

経過措置の要件を満たしているディナーショーの料金は、経過措置の対象となります。

ディナーショーの料金は、「映画、演劇、演芸、音楽、スポーツ又は見せ物を不特定かつ多数の者に見せ、又は聴かせる場所への入場料金」に該当することから、旅客運賃等に係る経過措置が適用されます。

尚、ディナークルーズと称し、クルーザーで遊覧航行しながら飲食を提供する場合があります。

このサービスは飲食の提供を主目的とするものであり、遊覧航行は飲食を提供する場所に付加価値を与えるものとして捉えます。

従って、例えそのディナークルーズの内容に船舶への乗船が含まれているとしても、その料金は「船舶に係る旅客運賃」に該当しないため、経過措置は適用されません。

以上で、旅客運賃等に係る消費税の経過措置の解説を終わります。

消費税増税後に実施される主な経過措置

最後に、今回の消費税の増税に伴って実施される、主な経過措置を紹介します。

消費税増税後に実施される経過措置は、旅客運賃や電気料金等に関するものだけではありません。

1、旅客運賃等

平成31年(2019年)10月1日以後に行う旅客運送の対価や映画・演劇を催す場所、競馬場、競輪場、美術館、遊園地等への入場料金等のうち、平成26年4月1日から平成31年(2019年)9月30日までの間に領収しているもの

今回の記事の内容は、この旅客運賃等に係る経過措置になります。

2、電気料金等

継続供給契約に基づき、平成31年(2019年)10月1日前から継続して供給している電気、ガス、水道、電話、灯油に係る料金等で、平成31年(2019年)10月1日から平成31年(2019年)10月31日までの間に料金の支払いを受ける権利が確定するもの

3、請負工事等

平成25年10月1日から平成31年(2019年)3月31日までの間に締結した工事(製造を含みます。)に係る請負契約(一定の要件に該当する測量、設計及びソフトウエアの開発等に係る請負契約を含みます。)に基づき、平成31年(2019年)10月1日以後に課税資産の譲渡等を行う場合における、当該課税資産の譲渡等

4、資産の貸付け

平成25年10月1日から平成31年(2019年)3月31日までの間に締結した資産の貸付けに係る契約に基づき、平成31年(2019年)10月1日前から同日以後引き続き貸付けを行っている場合(一定の要件に該当するものに限ります。)における、平成31年(2019年)10月1日以後に行う当該資産の貸付け

5、指定役務の提供

平成25年10月1日から平成31年(2019年)3月31日までの間に締結した役務の提供に係る契約で当該契約の性質上役務の提供の時期をあらかじめ定めることができないもので、当該役務の提供に先立って対価の全部又は一部が分割で支払われる契約(割賦販売法に規定する前払式特定取引に係る契約のうち、指定役務の提供(*)に係るものをいいます。)に基づき、平成31年(2019年)10月1日以後に当該役務の提供を行う場合において、当該契約の内容が一定の要件に該当する役務の提供

*「指定役務の提供」とは、冠婚葬祭のための施設の提供その他の便益の提供に係る役務の提供をいいます。

6、予約販売に係る書籍等

平成31年(2019年)4月1日前に締結した不特定多数の者に対する定期継続供給契約に基づき譲渡される書籍その他の物品に係る対価を平成31年(2019年)10月1日前に領収している場合で、その譲渡が平成31年(2019年)10月1日以後に行われるもの

※軽減税率が適用される取引については、本経過措置の適用はありません。

7、特定新聞

不特定多数の者に週、月その他の一定の期間を周期として定期的に発行される新聞で、発行者が指定する発売日が平成31年(2019年)10月1日前であるもののうち、その譲渡が平成31年(2019年)10月1日以後に行われるもの

※軽減税率が適用される取引については、本経過措置の適用はありません。

8、通信販売

通信販売の方法により商品を販売する事業者が、平成31年(2019年)4月1日前にその販売価格等の条件を提示し、又は提示する準備を完了した場合において、平成31年(2019年)10月1日前に申込みを受け、提示した条件に従って平成31年(2019年)10月1日以後に行われる商品の販売

※軽減税率が適用される取引については、本経過措置の適用はありません。

9、有料老人ホーム

平成25年10月1日から平成31年(2019年)3月31日までの間に締結した有料老人ホームに係る終身入居契約(入居期間中の介護料金が入居一時金として支払われるなど一定の要件を満たすものに限ります。)に基づき、平成31年(2019年)10月1日前から同日以後引き続き介護に係る役務の提供を行っている場合における、平成31年(2019年)10月1日以後に行われる当該入居一時金に対応する役務の提供

10、特定家庭用機器再商品化法(家電リサイクル法)に規定する再商品化等

家電リサイクル法に規定する製造業者等が、同法に規定する特定家庭用機器廃棄物の再商品化等に係る対価を平成31年(2019年)10月1日前に領収している場合(同法の規定に基づき小売業者が領収している場合も含みます。)で、当該対価の領収に係る再商品化等が平成31年(2019年)10月1日以後に行われるもの

(出典 国税庁 タックスアンサー 社会保障と税の一体改革関係)

以上10項目が、消費税の増税に伴って実施される経過措置です。

これらの10項目について、記載されている要件を満たせば、8%の税率が適用されます。

尚、上記以外の例外的な経過措置として「リース取引に係る経過措置」があります。

リース取引に係る経過措置については、こちらの記事で詳しく解説しています。

また、消費税の増税に関して、下記の記事でもまとめています。