こんにちは。税理士の高荷です。

さて、企業の経理担当者などが苦手な分野として、リース取引に係る会計処理が挙げられます。

これは、そもそもリース取引に係る税制自体が非常に難解なことが問題であり、そのことが企業の経理担当者などの困惑の原因になっていると言えます。

そこで今回は、このリース取引について、リース取引の分類方法や税務上の処理を中心に、分かりやすく解説したいと思います。

この記事を読んで、リース取引への苦手意識を吹き飛ばしてください。

尚、個人の資金調達方法として有効な「ハウス・リースバック取引」に係る税金について、下記の記事でまとめていますので、併せて参考にしていただけたらと思います。

ハウス・リースバックに関係する税金の取扱いについて解説します

なぜリース取引の処理が問題になるのか

リース取引とは、簡単に言うと資産の賃貸借取引です。

事務用機器やIT関連機器、機械等の設備、車両などが、企業がリースする代表的なものになります。

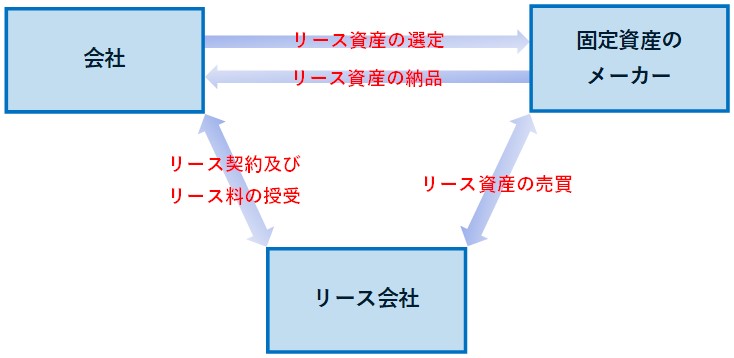

しかし、一口に賃貸借取引と言っても、実は、その仕組みは下の図のようになっています。

【一般的なリース取引の仕組み】

このように、一般的にはリース会社が資産(設備等)を導入する会社に代わって、メーカー等から資産(設備等)を購入し、それを賃貸するのがリース取引になります。

リース会社が資産を購入してリースに充てるため、リースされた資産の所有権はリース会社にあります。

そのため、リースを受けた会社側にしてみれば、資産を借りている対価としてリース料を支払う賃貸借取引のになるので、下のような会計処理を行えば良いことになります。

【通常のリース取引の仕訳】

| 借方 | 貸方 |

| リース料(賃借料) ××× | 現金預金 ××× |

全てのリース取引について、上記のような仕訳を行うことができれば、何ら問題はありません。

しかし、リース取引には、大きく分けて次の2つのリース取引が存在します。

- 通常のリース取引

- 税務上のリース取引

1番の通常のリース取引については、上記のような賃貸借取引の仕訳を行うことになります。

ところが、2番の税務上のリース取引に該当する場合には、上記の仕訳による会計処理が基本的には認められません。

これが、企業の経理担当者等を悩ませる要因になっているのです。

従って、企業がリース取引に係る会計処理を行う際には、まず次の点を考慮する必要があります。

【リース取引のポイント①】

会社のリース取引が、税務上のリース取引に該当するのかどうか?

そこで次の章では、リース取引を税務上のリース取引と通常のリース取引に分類する方法について解説します。

リース取引の分類

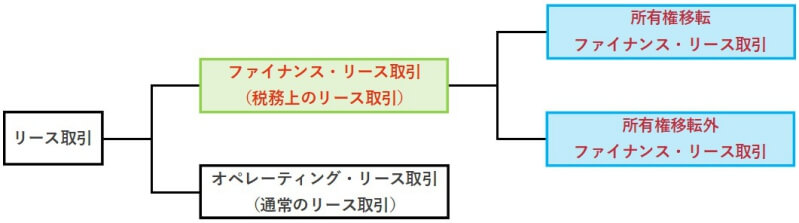

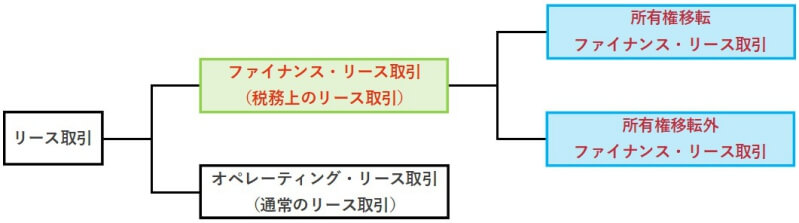

リース取引は、大別すると2種類に分類されると述べましたが、具体的には下の図のように分類されます。

【リース取引の分類】

このように、税務上のリース取引であるファイナンス・リース取引と、通常のリース取引であるオペレーティング・リース取引に分けられます。

- ファイナンス・リース取引(税務上のリース取引)

- オペレーティング・リース取引(通常のリース取引)

さらに、1番のファイナンス・リース取引(税務上のリース取引)が、以下の2つに分類されます。

- 所有権移転ファイナンス・リース取引

- 所有権移転外ファイナンス・リース取引

従って、税務上のリース取引に該当するのは、次の2つのリース取引になります。

【リース取引のポイント②】

税務上のリース取引に該当するリース取引

- 所有権移転ファイナンス・リース取引

- 所有権移転外ファイナンス・リース取引

最終的には、リース取引を上の2つのリース取引にまで分類する必要があります。

そのため、リース取引の分類は、次の2つの段階に分けて行います。

- ファイナンス・リース取引とオペレーティング・リース取引の分類

- 所有権移転ファイナンス・リース取引と所有権移転外ファイナンス・リースの分類

リース取引の分類方法①

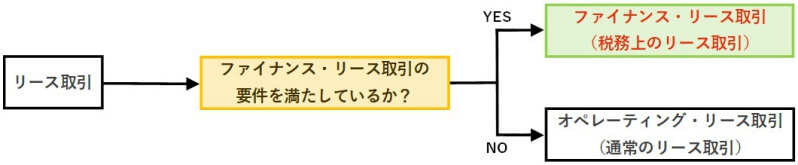

リース取引の分類手順の①として、ファイナンス・リース取引とオペレーティング・リース取引を分類します。

ファイナンス・リース取引とオペレーティング・リース取引の分類は、次の方法で行います。

【ファイナンス・リース取引とオペレーティング・リース取引の分類方法】

この図が示す通り、ファイナンス・リース取引を基準に、ファイナンス・リース取引に該当するものと該当しないものという考え方で分類します。

- ファイナンス・リース取引に該当する ⇒ ファイナンス・リース取引

- ファイナンス・リース取引に該当しない ⇒ オペレーティング・リース取引

ここで言う、ファイナンス・リース取引に該当する要件とは、次の内容になります。

【リース取引のポイント③】

ファイナンス・リース取引とは、次の1.と2.の両方の要件を満たすリース取引を言います。

- 次のいずれかに該当するリース取引

- リース期間の途中で解約することができない

- リース期間の途中で解約することはできるが、解約の際に残りの期間のリース料の90%以上を支払うこととされている

- 次の全てに該当するリース取引

- 解約不能なリース期間が、そのリース資産の経済的耐用年数の75%以上である

- 解約不能なリース期間中に支払うリース料の合計額が、もしそのリース資産を購入するとした場合の購入価格の90%以上である

【経済的耐用年数とは】

経済的耐用年数とは、該当する資産の物理的劣化状況や経済状況などを総合的に勘案した耐用年数のことです。

そのため、個別の資産ごとにその使用状況や使用環境等が異なるため、税法上の法定耐用年数のように一律に決定できる耐用年数ではありません。

上記に掲げたファイナンス・リース取引の要件を満たすものが、ファイナンス・リース取引に該当します。

また、満たさなければ、オペレーティング・リース取引に該当することになります。

このように、リース取引の分類方法①は、ファイナンス・リース取引に該当するかどうかを基準にして、ファイナンス・リース取引とオペレーティング・リース取引を分類することになります。

リース取引の分類方法②

上記で、ファイナンス・リース取引とオペレーティング・リース取引の分類ができたら、続いては、ファイナンス・リース取引をさらに2つに分類することになります。

ファイナンス・リース取引(税務上のリース取引)は、次の2つに分類されます。

- 所有権移転ファイナンス・リース取引

- 所有権移転外ファイナンス・リース取引

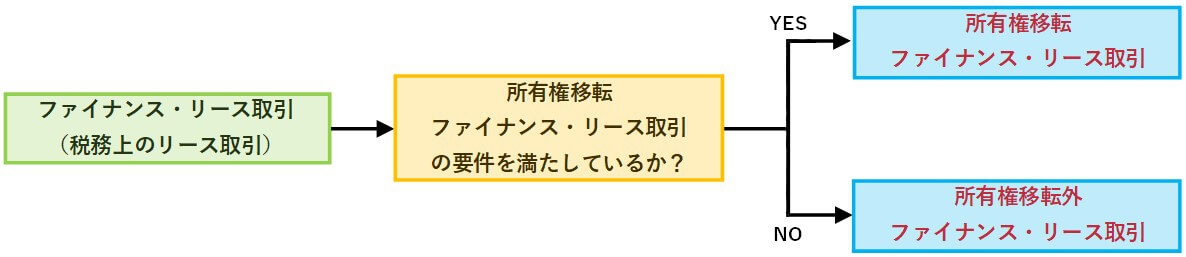

このファイナンス・リース取引の分類は、下の図の方法により行います。

【所有権移転と所有権移転外のファイナンス・リース取引の分類方法】

所有権移転ファイナンス・リース取引と所有権移転外ファイナンス・リース取引の分類についても、所有権移転ファイナンス・リース取引を基準に分類します。

- 所有権移転ファイナンス・リース取引に該当する ⇒ 所有権移転ファイナンス・リース取引

- 所有権移転ファイナンス・リース取引に該当しない ⇒ 所有権移転外ファイナンス・リース取引

所有権移転外ファイナンス・リース取引に該当するかどうかは、次の要件により判定します。

【リース取引のポイント④】

所有権移転ファイナンス・リース取引とは、次の1.~4.のいずれかの要件を満たすリース取引を言います。

- リース期間の終了後又は途中で、リース資産がタダ同然の金額で借り手に売却されるもの

- リース期間の終了後又は途中で、リース資産を非常に安い価格で買い取る権利が借り手に与えられているもの

- リース資産が、借り手の特別注文等により製作されたものであって、そのリース資産の返還後に、貸し手が第三者に再びリースすることが困難であるため、その使用可能期間中借り手によってのみ使用されることが明らかであるもの

- リース期間が、リース資産の法定耐用年数に比して相当短いもの

- リース期間が、リース資産の法定耐用年数の70%(法定耐用年数が10年以上のリース資産については60%)に相当する年数を下回る期間であるものを言います。

上記の4つの要件の1つでも満たすファイナンス・リース取引は、所有権移転ファイナンス・リース取引に該当します。

従って、1.~4.の全ての要件に該当しない場合には、所有権移転外ファイナンス・リース取引になります。

因みに、所有権移転ファイナンス・リース取引と所有権移転外ファイナンス・リース取引の大きな違いは、次の点になります。

【所有権移転と所有権移転外のファイナンス・リース取引の大きな違い】

所有権移転ファイナンス・リース取引は、リース契約上の諸条件に照らしてリース資産の所有権が借り手に移転すると認められるリース取引であり、それ以外のリース取引が所有権移転外ファイナンス・リース取引となります。

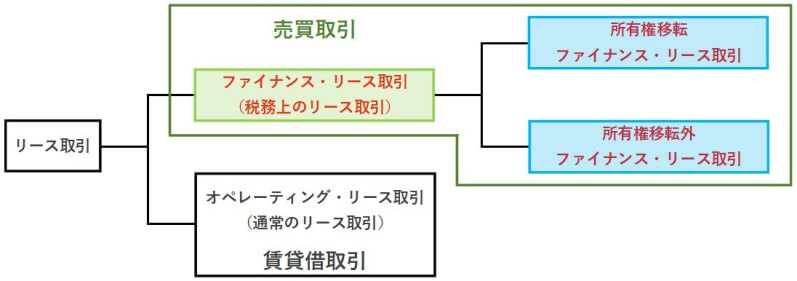

ここまで解説した、2段階の分類方法で、リース取引が下の図のように分類できたことになります。

【リース取引の分類】

それでは、次からはそれぞれのリース取引の内容に応じて、会計処理の方法を解説します。

リース取引に係る税務上の会計処理

冒頭で述べたように、リース取引の処理を難しくしているのは、税務上のリース取引であるファイナンス・リース取引に原因があります。

その原因の1つである、リース取引の分類方法については、前章までで解説しました。

そこで、ここからはリース取引の具体的な会計処理について解説したいと思います。

尚、リース資産の借り手側の税務上の会計処理になります。

リース取引の会計処理は、前述した通常のリース取引(賃貸借取引)と税務上のリース取引とで、その処理方法が異なります。

では、税務上のリース取引はどのような会計処理の方法を執るかというと、次の方法になります。

【リース取引のポイント⑤】

税務上のリース取引(ファイナンス・リース取引)係る会計処理

- 税務上のリース取引(ファイナンス・リース取引)は、通常の売買取引と同様の会計処理を行います

このように、税務上のリース取引(ファイナンス・リース取引)については、賃貸借取引ではなく、資産の売買取引として取り扱います。

続いては、具体的な仕訳の方法を解説します。

ファイナンス・リース取引に係る税務上の仕訳

ファイナンス・リース取引は、税務上資産の売買として取り扱います。

従って、リースの借り手側からすると、資産の購入の仕訳をすることになります。

具体的には、次の仕訳が必要になります。

- リース時(購入時)の仕訳(購入時のみ)

- リース料の支払い時の仕訳(毎月)

- リース資産の減価償却の仕訳(期末)

リース取引に係る仕訳①(リース資産購入時とリース料の支払い時)

それでは、まずリース時(購入時)の仕訳と、毎月のリース料の仕訳を解説します。

【ファイナンス・リース取引のリース時の仕訳例①】

- リース資産 … 機械装置324万円(税込)

- リース総額 … 384万円(60ヶ月)

- リース料 … 月5万4千円

- 利息相当額 … 月1万円

- 経理方法 … 税抜経理

<リース時(購入時)の仕訳>

借方 貸方 機械装置 300万円 未払金 324万円(※) 仮払消費税 24万円

- 売買取引なので、リース資産の購入時に一括して消費税も計上します。

<リース料(毎月)の支払い時>

借方 貸方 未払金 54,000円 現金預金 64,000円 支払利息 10,000円

- この仕訳を毎月行うことで、60回目に未払金がゼロになります。

(※)未払金について

リース取引について解説しているサイトのほぼ全ては、貸方の勘定科目に「リース債務」という勘定科目を使っています。

しかし、小規模な中小企業の実務を考えた場合に、「リース債務」という勘定科目は、まず使いません。

従って、実務上は「未払金」を使って下さい。

補助科目が設定できれば、補助科目を「○○のリース未払金」などとして、リースに係る未払金であることが分かるようにしておけば十分です。

尚、上記の仕訳は所有権移転ファイナンス・リース取引と所有権移転外ファイナンス・リース取引の両方とも、基本的には同じになります。

【リース取引のポイント⑥】

税務上のリース取引(ファイナンス・リース取引)係る仕訳

リース資産の購入時の仕訳と毎月のリース料の支払時の仕訳は、所有権移転ファイナンス・リース取引も所有権移転外ファイナンス・リース取引も、どちらも同じ仕訳になります。

リース取引に係る仕訳②(リース資産の減価償却時)

先ほどの、リース資産購入時とリース料支払時の仕訳は、所有権移転ファイナンス・リース取引と所有権移転外ファイナンス・リース取引で同じになりました。

しかし、これから解説する減価償却については、仕訳自体は同じになりますが、その償却方法が異なります。

【リース取引のポイント⑦】

税務上のリース取引(ファイナンス・リース取引)係る減価償却方法

- 所有権移転ファイナンス・リース取引

- 自己所有の固定資産に適用する減価償却方法と同じ方法(一般的には、定率法か定額法)

- 所有権移転外ファイナンス・リース取引

- リース期間定額法

上記のように、同じファイナンス・リース取引であっても、所有権移転ファイナンス・リース取引と所有権移転外ファイナンス・リース取引で、減価償却の方法が異なります。

先ほどと同じ例を使って、実際の減価償却費を計算してみます。

【ファイナンス・リース取引のリース時の仕訳例②】

- リース資産 … 機械装置324万円(税込)

- リース総額 … 384万円(60ヶ月)

- リース料 … 月5万4千円

- 利息相当額 … 月1万円

- 経理方法 … 税抜経理

- 定率法 … 耐用年数6年(償却率 0.333)

まず、減価償却の仕訳としては、両者とも次のようになります。

借方 貸方 減価償却費 ××× 機械装置 ×××

この仕訳の減価償却費の計算方法が、所有権移転ファイナンス・リース取引と所有権移転外ファイナンス・リース取引で異なることになります。

<所有権移転ファイナンス・リース取引の減価償却費>

減価償却費 = 300万円 × 0.333 = 999,000円

借方 貸方 減価償却費 999,000円 機械装置 999,000円

- 取得1年目(1年分で計算)

<所有権移転外ファイナンス・リース取引の減価償却費>

減価償却費 = 300万円 × 12ヶ月 / 60ヶ月 = 600,000円

借方 貸方 減価償却費 600,000円 機械装置 600,000円

- 取得1年目(1年分で計算)

尚、所有権移転外ファイナンス・リース取引について、残価保証額がある場合には、取得価額から残価保証額を控除して減価償却費を計算します。

残価保証額とは、リース期間終了の時にリース資産の処分価額が所有権移転外リース取引に係る契約において定められている保証額に満たない場合に、その満たない部分の金額を賃借人が支払うこととされている場合におけるその保証額を言います。

また、定率法やリース期間定額法を含めた減価償却の詳細については、こちらの記事でまとめているので、参考にしてください。

ファイナンス・リース取引に係る税務上の会計処理の例外

ファイナンス・リース取引については、税務上売買取引として取り扱うと述べてきました。

しかし、ファイナンス・リース取引について、例外として賃貸借処理をしても認められる場合がある旨の記載をしているサイトもあります。

この点について、誤解の無いように解説しておきます。

ファイナンス・リース取引について賃貸借の処理をしても認められるのは、下記のケースに限られます。

【リース取引のポイント⑧】

ファイナンス・リース取引で賃貸借処理が認められるケース

- 次の1.と2.の金額が同額になる場合に限り認められます。

- その事業年度に費用として計上したリース料(賃借料)の合計額

- その事業年度に費用として計上するとした場合の減価償却費の金額

- 但し、この処理は減価償却の方法としてリース期間定額法を採用する所有権移転外ファイナンス・リース取引限定で認められる処理です。

売買取引と賃貸借取引とでは、会社が費用として計上できる勘定科目が異なります。

- 売買取引

- 減価償却費として費用に計上

- リース料(賃借料)は計上できない

- 賃貸借取引

- リース料(賃借料)として費用に計上

- 減価償却費は計上できない

あくまでも税務上は、ファイナンス・リース取引を売買取引として取り扱うため、1番の処理が原則になります。

しかし、「減価償却費 = リース料合計額」となる場合には、会社が費用として計上する金額が結果的に同じになるため、賃貸借処理をしても構わないと規定しているのです。

この例外規定の内容を、具体的な数字を使って解説します。

【ファイナンス・リース取引で賃貸借処理が認められるケース】

- 3月決算法人

- リース開始日 … 8月1日

- リース資産 … 機械装置324万円(税込)

- リース総額 … 324万円(60ヶ月)

- リース料 … 月5万4千円

- 経理方法 … 税抜経理

- 減価償却方法 … リース期間定額法

- 便宜上、利息は無し

<1年目>

①賃貸借処理(8ヶ月分)

借方 貸方 リース料(賃借料) 400,000円 現金預金 432,000円 仮払消費税 32,000円

- 賃貸借処理のため、消費税はリース料の支払いの都度計上

②売買処理(8ヶ月分)

借方 貸方 減価償却費 400,000円 機械装置 400,000円

- 減価償却費 = 300万円 × 8ヶ月 / 60ヶ月 = 400,000円

③1年目の比較

- ①リース料合計 = 400,000円

- ②減価償却費 = 400,000円

- ① = ② ∴賃貸借処理可能

<2年目以降>

①賃貸借処理(12ヶ月分)

借方 貸方 リース料(賃借料) 600,000円 現金預金 648,000円 仮払消費税 48,000円

- 賃貸借処理のため、消費税はリース料の支払いの都度計上

②売買処理(12ヶ月分)

借方 貸方 減価償却費 600,000円 機械装置 600,000円

- 減価償却費 = 300万円 × 12ヶ月 / 60ヶ月 = 600,000円

③2年目以降の比較

- ①リース料合計 = 600,000円

- ②減価償却費 = 600,000円

- ① = ② ∴賃貸借処理可能

<最終年>

①賃貸借処理(4ヶ月分)

借方 貸方 リース料(賃借料) 200,000円 現金預金 216,000円 仮払消費税 16,000円

- 賃貸借処理のため、消費税はリース料の支払いの都度計上

②売買処理(4ヶ月分)

借方 貸方 減価償却費 200,000円 機械装置 200,000円

- 減価償却費 = 300万円 × 4ヶ月 / 60ヶ月 = 200,000円

③最終年の比較

- ①リース料合計 = 200,000円

- ②減価償却費 = 200,000円

- ① = ② ∴賃貸借処理可能

④トータルの費用計上額の比較

- 賃貸借処理

- 40万円 + 60万円 × 4年 + 20万円 = 300万円

- 売買処理

- 40万円 + 60万円 × 4年 + 20万円 = 300万円

- 賃貸借処理(300万円)= 売買処理(300万円)

- ∴ トータルの費用計上額は同じ

このように、賃貸借取引として処理をしても、売買取引として処理をしても、毎期の費用計上額とトータルの費用計上額が同じになる場合には、賃貸借取引として会計処理をすることができます。

但し、この規定を採用するためには、下記の注意点に留意してください。

【リース取引のポイント⑨】

ファイナンス・リース取引で賃貸借処理をする場合の注意点

- 所有権移転外ファイナンス・リース取引でしか採用できない

- リース期間が終了するまで、処理方法を変更できない

- 賃貸借取引を採用したら、途中で売買取引に変更することはできません。

- 売買取引を採用した場合にも、途中から賃貸借取引に変更することはできません。

尚、所有権移転外ファイナンス・リース取引を賃貸借取引として処理した場合には、消費税の経過措置の対象となり、一定の要件を満たせば経過措置が適用できます。

リース取引に係る消費税の経過措置は、こちらの記事で解説しています。

以上で、ファイナンス・リース取引に係る解説を終わります。

リース取引の例外(金銭の貸借として処理をする場合)

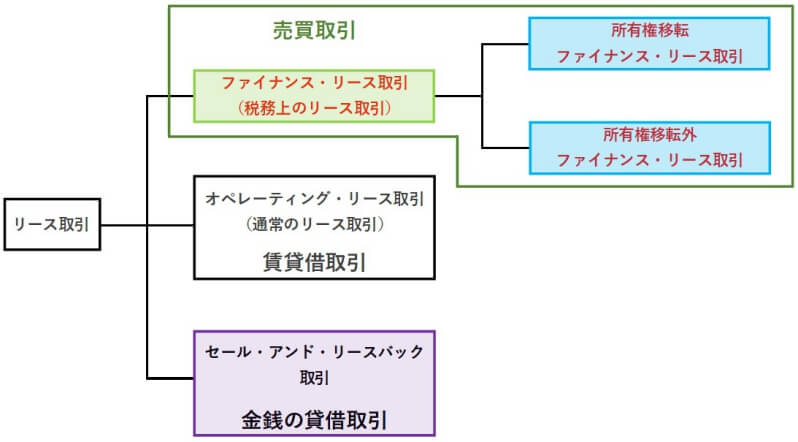

ここまで解説してきたとおり、リース取引については税務上のリース取引と通常のリース取引に分けられ、下の図のように会計処理を行うことになります。

【リース取引の分類】

しかし、実はリース取引にはもうひとつの種類が存在します。

これは、実質的にはリース取引ではなく金銭の貸借に該当するため、リース取引の例外として最後に取り上げることにしました。

【リース取引の分類②】

この「セール・アンド・リースバック取引」は、お金の貸し借りとして処理をすることになります。

【リース取引のポイント⑩】

金銭の貸借取引として処理をするセール・アンド・リースバック取引

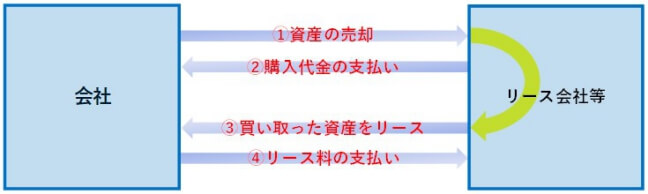

セール・アンド・リースバック取引とは、自社が所有している資産をリース会社や金融機関に売却したのちに、その売却した資産をリース契約で利用する資金調達の方法を言います。

また、実質的な金銭の貸借に該当するかどうかは、取引当事者の意図・リース資産の内容などから、そのリース資産を担保とする金融取引を目的としているか否かにより判定します。

【セール・アンド・リースバック取引のイメージ図】

金銭の貸借として処理するセール・アンド・リースバック取引の会計処理は、次のようになります。

【セール・アンド・リースバック取引の会計処理】

- 会社所有の資産をリース会社等へ売却

- 資産の売買は無かったものとして処理します。

- リース会社等からの購入代金の支払い

- お金の借入として処理します。

- リース会社等から売却した資産をリース

- 何も処理しません。

- リース料の支払い

- 借入金(元本及び利息)の返済として処理します。

- 減価償却

- 自己所有の固定資産として減価償却方法を行います。(一般的には、定率法か定額法)

具体的には、次のように会計処理を行います。

【セール・アンド・リースバック取引の仕訳例】

- 売却資産の取得価額 … 6,000万円(機械装置)

- 売却資産の期首簿価 … 3,000万円

- 売却価格 … 4,000万円

- リース料 … 900万円(5年間)

- 利息 … リース料のうち100万円

- 減価償却 … 耐用年数10年(定額法 0.100)

<会社所有の資産をリース会社等へ売却>

仕訳不要(売買は無かったものとするため)

<リース会社等からの購入代金の支払い>

借方 貸方 現金預金 4,000万円 長期借入金 4,000万円

<リース会社等から売却した資産をリース>

仕訳不要

<リース料の支払い>

借方 貸方 長期借入金 800万円 現金預金 900万円 支払利息 100万円

- 便宜上、1年分まとめた金額で計上

<減価償却費の計上>

借方 貸方 減価償却費 600万円 機械装置 600万円

このように、税務上のリース取引は、例外的なリース取引も含めると3種類に分けられ、それぞれ会計処理の方法が異なります。

従って、リース取引に係る会計処理を行う際には、次の点を見極めて処理を行う必要があります。

- 各リース取引の分類

- 各リース取引の会計処理方法

以上で、リース取引に係る解説を終わります。