こんにちは、税理士の髙荷です。

以前の記事で「給与明細書の見方」と題して、基本的な給与明細書の内容について解説しました。

一般的な給与明細は、次の4つの項目から構成されるのですが、このうち、「よく分からない」、「何故こんなに手取額が少ないのか」など、疑問に思うことが多いのが、3.の「控除項目」だと思います。

- 勤怠項目(出勤日数や就業時間・残業時間など)

- 支給項目(基本給や各種手当)

- 控除項目(社会保険料や税金)

- 手取額(振込額)

給与の手取額は、上記2.の「支給項目」の合計額から、上記3.の「控除項目」の合計額を引くことで計算されます。

そのため、控除項目である社会保険料や税金が多ければ、必然的に手取額が少なくなります。

特に、社会保険料のうち、健康保険料と厚生年金保険料については、金額が多くなりがちなので、その仕組みや計算方法を把握していなければ、天引きされた金額が妥当な金額なのかどうかを自分で確認することができません。

前回の記事では、給与から天引きされる「社会保険の仕組み」について解説しましたので、今回は「社会保険料の計算方法」を取り上げて解説したいと思います。

給与を受け取る従業員側だけでなく、給与を支払う会社側にとっても参考になる内容ですので、下記の関連記事と併せてお読みください。

給与に係る仕訳方法の解説【社会保険料・税金・雇用保険料の会計処理】

給与から天引きされる社会保険の仕組み【健康保険・介護保険・厚生年金・雇用保険】

給与から天引きされる源泉所得税の計算方法【課税対象額・扶養親族等の数・税額表の使い方】

社会保険の保険料率

毎月の給与から天引きされる社会保険料は、所定の金額に一定の料率を乗じて計算されます。

具体的な計算方法は、後ほど解説するとして、ここでは各社会保険の保険料率について説明します。

【社会保険の保険料率(従業員負担分)】

| 社会保険の種類 | 保険料率 | 対象年齢 |

|---|---|---|

| 健康保険料(協会けんぽ) | 5.095% | 75歳未満 |

| 介護保険料(協会けんぽ) | 0.865% | 40歳以上65歳未満 |

| 厚生年金保険料 | 9.150% | 70歳未満 |

| 雇用保険料 | 0.300% | 制限なし |

- 平成31年(2019年)4月現在の保険料率です。

- 健康保険料及び介護保険料は、全国健康保険協会が運営する健康保険(協会けんぽ)の「大阪府」の保険料率です。

- 雇用保険料は、64歳以上の従業員について、2020年3月分まで免除されます。

上記の保険料率に、後ほど解説する所定の金額を乗じて計算された保険料が、給与から天引きされる社会保険の金額になります。

続いては、それぞれの保険料率について、簡単に解説します。

健康保険料及び介護保険料

給与から天引きされる健康保険・介護保険は、大きく次の2つの健康保険に分かれることを、前回の記事で述べました。

- 全国健康保険協会が運営する健康保険(協会けんぽ)

- 中小企業のほとんどは、こちらの協会けんぽに加入しています。

- 大企業などが設立した健康保険組合が運営する健康保険(組合けんぽ)

- 健康保険組合を持つ大企業では、こちらの組合けんぽに加入しています。

今回の記事では、多くの中小企業が加入している「協会けんぽ」の保険料率を使って解説を進めていきますが、2つ注意点があります。

注意点①【保険料率の違い】

協会けんぽと組合けんぽでは、適用される保険料率が異なります。

さらに、協会けんぽは「都道府県ごと」に保険料率が異なり、組合けんぽでは「組合ごと」に保険料率が異なっています。

例えば、次の4つの保険料率を比較すると、下の表のようになります。

- 大阪府の協会けんぽ

- 東京都の協会けんぽ

- トヨタ自動車健康保険組合(組合けんぽ)

- NTT健康保険組合(組合けんぽ)

【保険料率の比較(従業員負担分)】

| 協会・組合 | 健康保険料率 | 介護保険料率 |

|---|---|---|

| 大阪府の健康保険料(協会けんぽ) | 5.095% | 0.865% |

| 東京都の健康保険料(協会けんぽ) | 4.950% | 0.865% |

| トヨタ自動車健康保険組合 | 3.000% | 0.720% |

| NTT健康保険組合 | 4.560% | 0.760% |

- 平成31年(2019年)4月現在の保険料率です。

- 協会けんぽの介護保険料率は、全国一律です。

このように、同じ協会けんぽ・組合けんぽでも、それぞれ保険料率が異なっているのが判ります。

従って、協会けんぽでは会社の所在地がある都道府県の保険料率を、組合けんぽでは加入している組合の保険料率を用いて健康保険料・社会保険料を計算する点に注意してください

但し、後述する計算方法(計算式)はどちらも共通なので、その点は心配ありません。(計算式に使う保険料率が異なるだけです)

注意点②【保険料率の改定】

健康保険・介護保険の保険料率は、年に1回見直しが行われます。

協会けんぽであれば、毎年3月分の健康保険料・介護保険料から各都道府県ごとに改定されます。

改定の内容は、「引上げ」・「据置き」・「引下げ」の3種類があり、これも都道府県によって異なります。

因みに、平成31年度(2019年度)の改定内容の一部を示すと、次のようになっています。

| 都道府県 | 平成30年度 | 改定内容 | 平成31年度 |

|---|---|---|---|

| 北海道 | 10.25% | 引上げ ⤴ | 10.31% |

| 東京都 | 9.90% | 据置き → | 9.90% |

| 静岡県 | 9.77% | 引下げ ⤵ | 9.75% |

| 大阪府 | 10.17% | 引上げ ⤴ | 10.19% |

従って、毎年同じ保険料率を使うとは限らないので、この点にも注意してください。

尚、組合けんぽの改定内容・改定時期等は、各健康保険組合によって異なりますので、各組合の保険料率を確認するようにしてください。

厚生年金保険料・雇用保険料

次に、給与から天引きされる厚生年金と雇用保険の保険料率について解説します。

まず、厚生年金については、原則として全ての会社(法人)が加入対象となるため、どの会社も日本年金機構が定めた保険料率を用いることになります。

雇用保険についても、雇用保険加入の対象(※)となる労働者がいる場合には、必ず雇用保険に加入させなければなりません。

【(※)雇用保険の対象者】

- 正社員

- 特に条件はありません

- 派遣社員・パート・アルバイト

- 次の条件を満たしている人

- 1週間の労働時間が20時間を超えること

- 31日以上会社で働く見込みがあること

平成29年1⽉1⽇以降は、65歳以上の労働者についても、条件を満たせば「⾼年齢被保険者」として雇⽤保険の対象となります。

雇用保険の加入対象者がいるにも拘らず、未加入のままにしておくと、労使間のトラブルに発展する可能性があります。(詳しくは、下記の記事を参照してください)

雇用保険は、自治体の労働局・ハローワークが管轄しますが、大もとは厚生労働省なので、こちらも一律の保険料率を用いることになります。

但し、雇用保険の保険料率については、前掲した保険料率(0.3%)以外にも存在します。

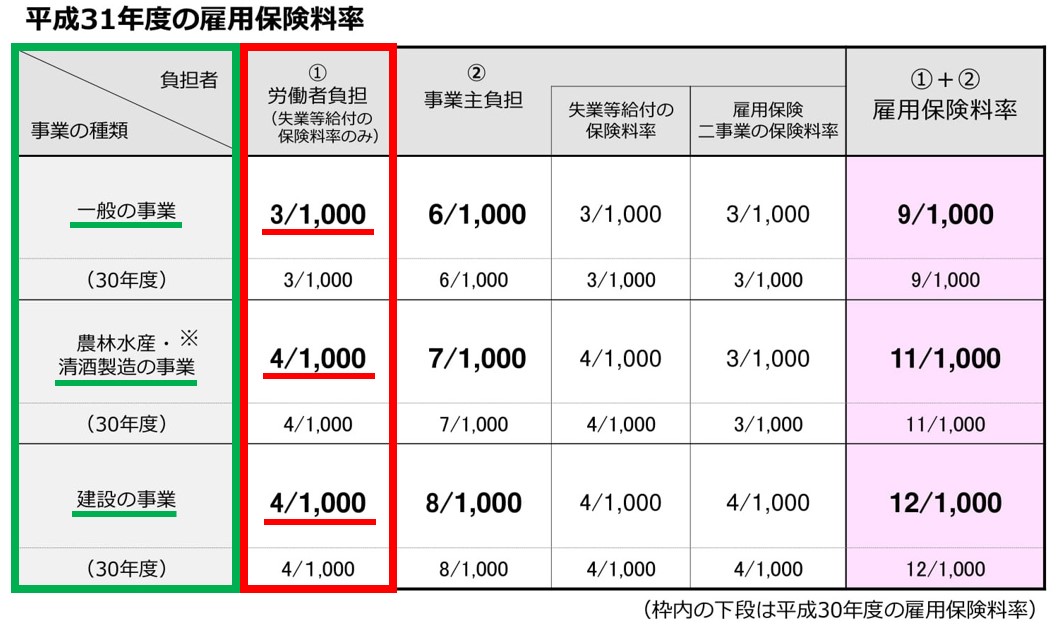

(出典 厚生労働省)

上図のように、業種によって若干保険料率が異なります。(緑枠が業種、赤枠が保険料率です)

中小企業のほとんどは、「一般の事業」に該当するため保険料率は0.3%になりますが、建設業を営んでいる中小企業では、保険料率が0.4%になるので注意してください。(給与から天引きする雇用保険料が変わってきます)

尚、上図の※印ですが、農林水産業であっても、園芸サービス、牛馬の育成、酪農、養鶏、養豚、内水面養殖および特定の船員を雇用する事業については、一般の事業の保険料率(0.3%)が適用されることを示しています。

また、厚生年金と雇用保険についても、年に1回保険料率の見直しが行われます。

厚生年金については毎年9月分の保険料から、雇用保険については毎年4月分の保険料から改定されるのが通常です。

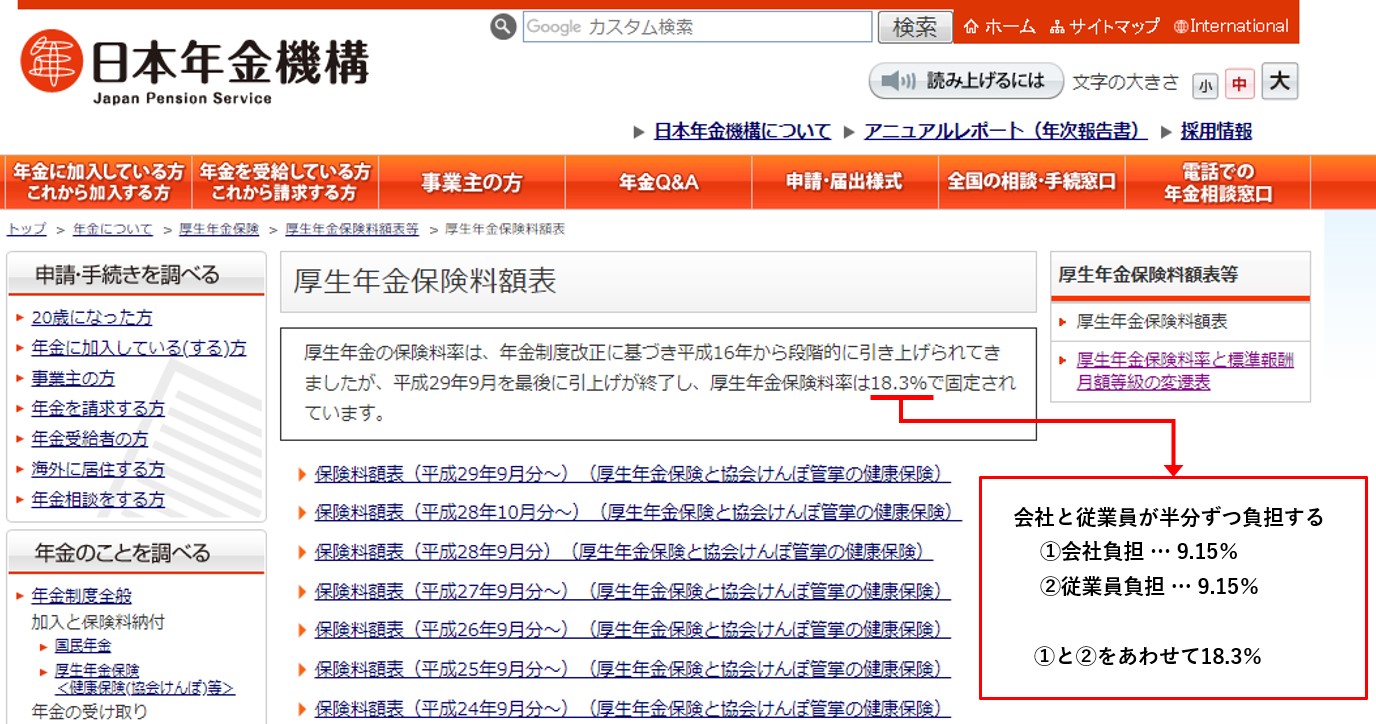

ただ、厚生年金の保険料率は、平成29年9月分から変更されておらず(9.150%のまま)、雇用保険についても、毎年必ず保険料率が変わるわけではありません。

(日本年金機構のHPより)

社会保険料の計算方法

それでは、給与から天引きされる社会保険料の計算方法について解説します。

社会保険料の計算方法は、健康保険・介護保険・厚生年金及び雇用保険で、次のように分かれます。

【社会保険料の計算方法①】

- 健康保険料・介護保険料及び厚生年金保険料

標準報酬月額 × 保険料率 = 給与から天引きする社会保険料

【社会保険料の計算方法②】

- 雇用保険料

毎月の給与総額(支給額)× 保険料率 = 給与から天引きする社会保険料

このように、「健康保険・介護保険及び厚生年金」と「雇用保険」とで、天引きされる保険料の計算方法が異なります。

と言っても、「保険料を乗ずる金額」が異なるだけなので、ここさえしっかりと押さえてもらえれば、計算自体は至極簡単です。

では、健康保険・介護保険及び厚生年金の保険料の計算方法から解説していきます。

健康保険・介護保険及び厚生年金保険料の計算方法

これら3つの社会保険料は、「標準報酬月額 × 保険料率」で計算されます。(計算方法は同じで、保険料率のみ異なります)

従って、「標準報酬月額」の内容を理解することが全てと言っても過言ではありません。

社会保険料の計算の基になる「標準報酬月額」は、次の金額になります。

【標準報酬月額とは】

会社が支払う1ヶ月の給与支給額を「報酬月額」と言います。

この報酬月額は、給与の「支給額」なので、原則として「基本給 + 各種手当」で構成されます。

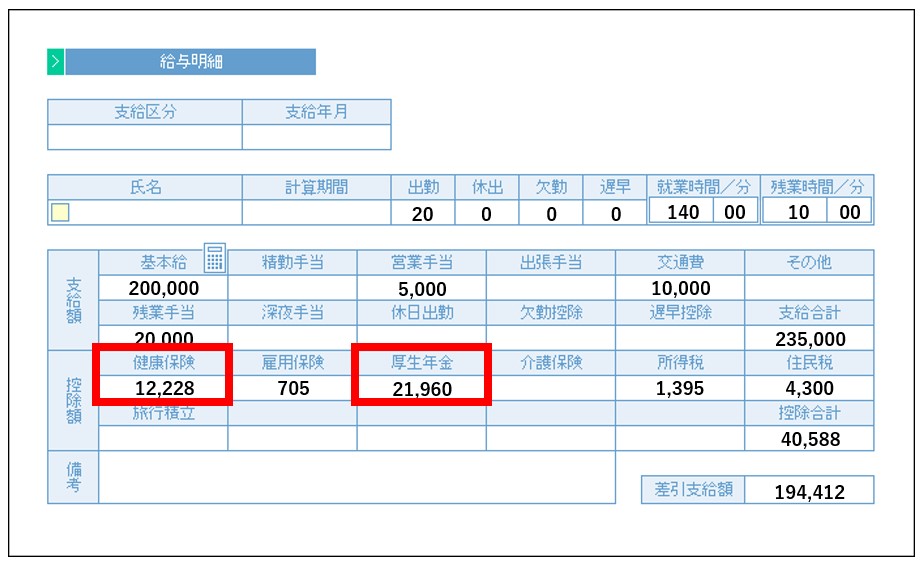

給与明細で表すと、下図の赤枠部分になります。

- 給与明細の見方については、下記の記事を参考にしてください。

給与明細書の見方【勤怠・支給・控除・手取額の解説】- 手取額(差引支給額)ではないので、注意してください。

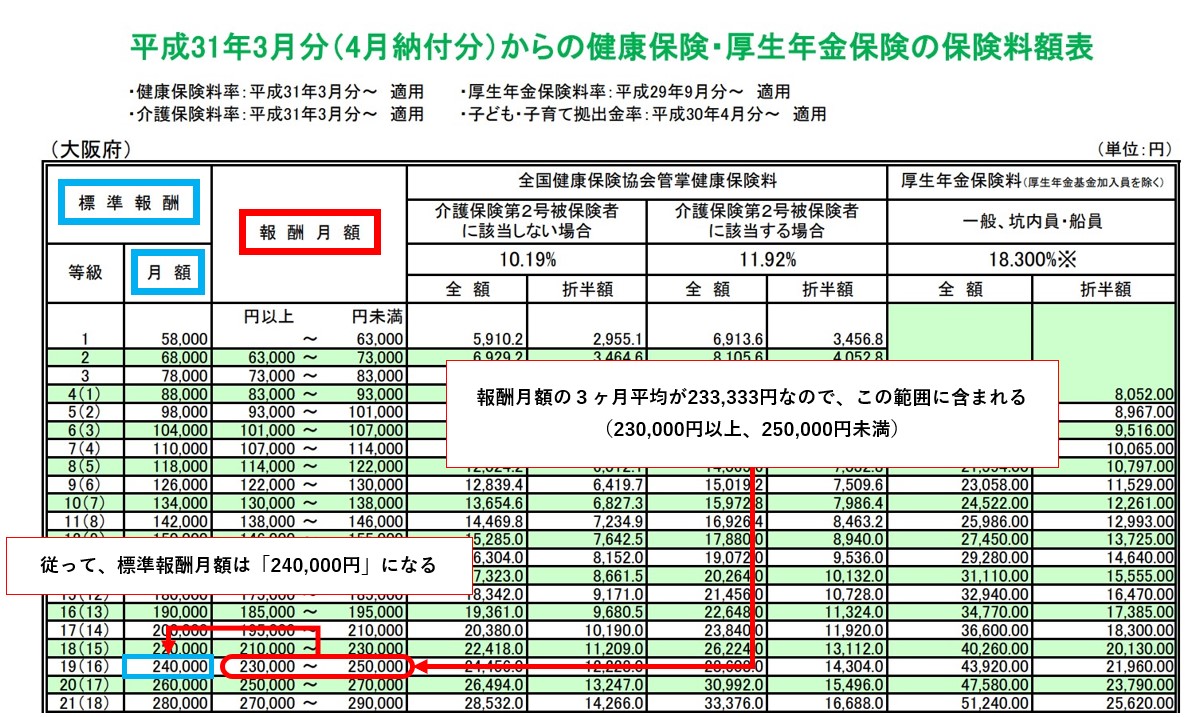

そして、この報酬月額の「3ヶ月分の平均額」を、保険料額表の標準報酬月額(後述)に当てはめた金額が、基本的な「標準報酬月額」となります。

例えば、3ヶ月の給与支給額が、235,000円・225,000円・240,000円であれば、平均額は「233,333円」になります。

これを、保険料額表の標準報酬月額に当てはめると、次のようになります。

実は、先ほど掲載した給与明細の健康保険料と厚生年金保険料(介護保険はありません)は、標準報酬月額を「240,000円」として保険料を計算しています。

- 健康保険料

- 240,000円 × 5.095% = 12,228円

- 厚生年金保険料

- 240,000円 × 9.150% = 21,960円

- 因みに、介護保険の対象であれば、240,000円 × 0.865% = 2,076円が、介護保険料となります。

このように標準報酬月額を算定し、保険料率を乗ずることで、給与から天引きされる社会保険料を計算することができます。

尚、標準報酬月額は、健康保険・介護保険及び厚生年金の3つとも、同じ金額を使います。

この標準報酬月額は、原則として年に1回算定します。

そして、以後はその算定した標準報酬月額を使って、給与から天引きする社会保険料を計算することになります。

但し、例外的に年1回以外にも算定するケースがありますので、簡単に解説したいと思います。

標準報酬月額の算定時期

原則として、標準報酬月額は、年に1回6月~7月に算定(改定)します。

また、それ以外にも「入社時」や「昇給時(降給時)」に算定(改定)する必要があります。

標準報酬月額の算定時期①(年に1回の算定)

年に1回、7月1日現在の従業員について、標準報酬月額の算定を行います。(これを「定時決定」と言います)

定時決定は、毎年必ず行わなければならず、所定の書類を作成し、日本年金機構へ提出する必要があります。

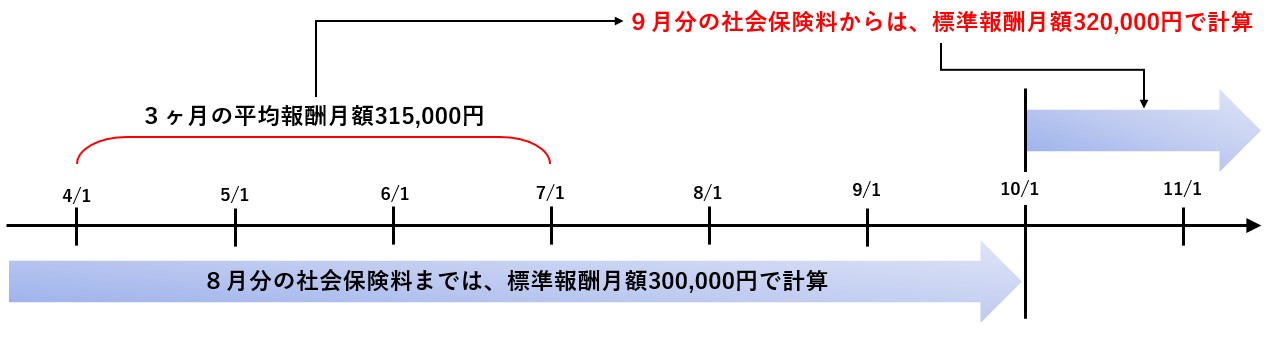

定時決定の方法ですが、4月~6月までの3ヶ月分の報酬月額の平均額を用いて標準報酬月額を算定し、同年9月分の社会保険料から、その標準報酬月額を使って社会保険料を計算します。

例えば、標準報酬月額300,000円の従業員Aさんがいたとします。

そのAさんが4月から昇給になり、4月~6月までの報酬月額の平均額が315,000円になったとします。

報酬月額の平均額315,000円の標準報酬月額は、「320,000円」になります。

従って、Aさんの社会保険料は、9月分以降、標準報酬月額320,000円で計算されることになります。

- 9月分の社会保険料は、10月分の給与から天引きされるので、注意してください。(通常、1ヶ月遅れて天引きされます)

- 詳しくは、こちらの記事を参照してください。

給与に係る仕訳方法の解説【社会保険料・税金・雇用保険料の会計処理】

標準報酬月額の算定時期②(入社時)

新入社員や中途入社の人など、会社が新しく採用した従業員については、「資格取得時決定」と呼ばれる標準報酬月額の算定を行います。

これは、新しく入社した従業員の「1ヶ月分」の報酬月額(見込額)を基に、標準報酬月額を算定する手続きです。

新規に入社した場合には、過去3ヶ月分の報酬月額の平均額が計算できないため、特例的に1ヶ月分の報酬月額(見込額)で標準報酬月額を算定することとしているのです。

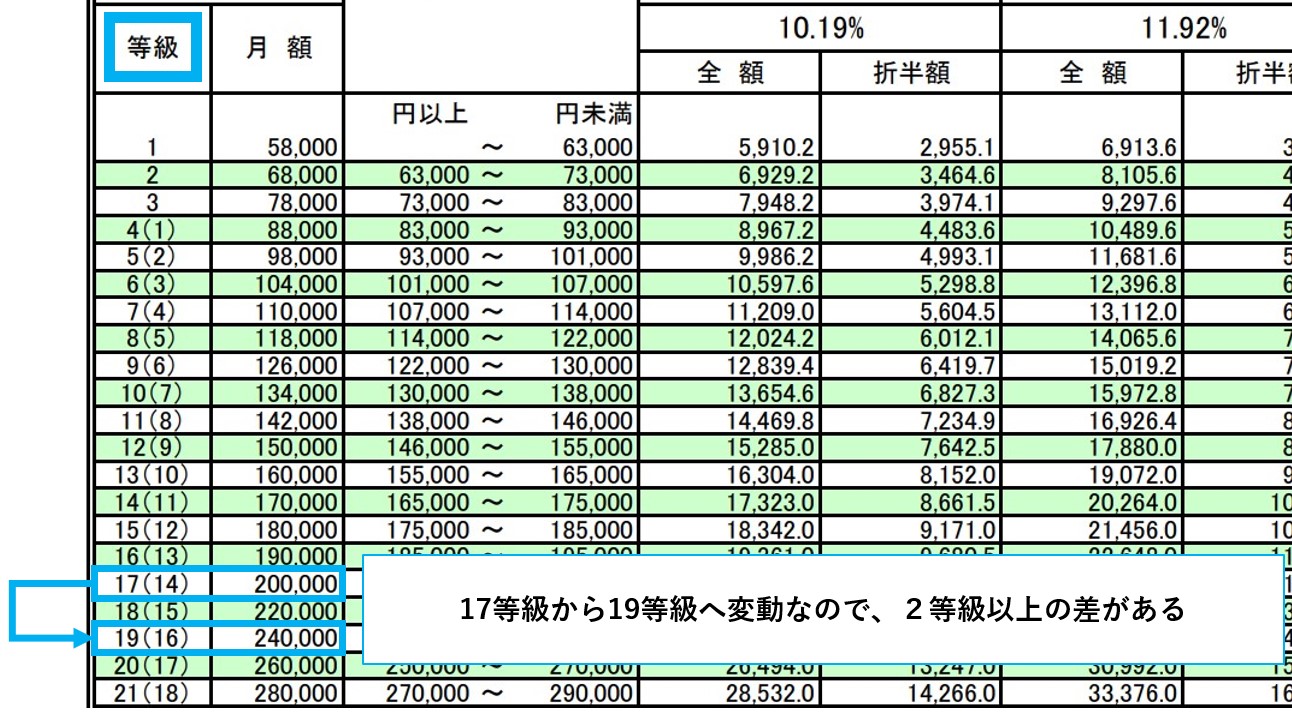

標準報酬月額の算定時期③(昇給・降給時)

昇給や降給などにより給与支給額(基本給 + 各種手当)が変動した場合には、「随時改定」という手続きを行います。

随時改定は、昇給月(降給月)以後継続した3ヶ月間の報酬月額の平均額を用いて、標準報酬月額を改定する手続きです。

昇給・降給があれば、標準報酬月額も増加・減少する可能性が高いので、適正な社会保険料の計算のため、このような手続が必要になります。

但し、この随時改定は、昇給・降給後に算定した標準報酬月額と、昇給・降給前の標準報酬月額との差が「2等級以上」ある場合に限って行います。

【随時改定の例】

〔随時改定が必要なケース〕

- 昇給前の標準報酬月額 … 20万円

- 昇給後の標準報酬月額 … 24万円

2等級以上の差があるため、随時改定が必要になります。

尚、随時改定による標準報酬月額の変更は、昇給(降給)月の3ヶ月後から変更になります。

8月に昇給があった場合には、8月~10月までの3ヶ月の平均で標準報酬月額を算定し、11月分の社会保険料から、新しい標準報酬月額を適用します。

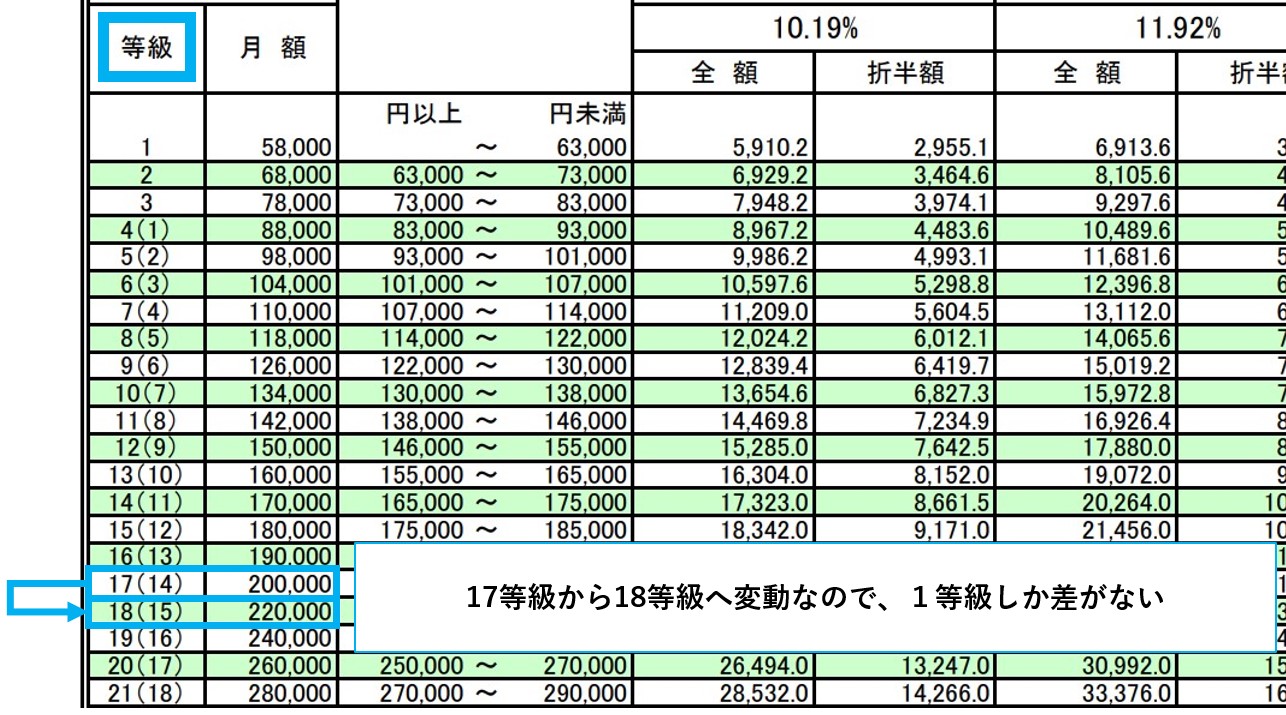

〔随時改定が不要なケース〕

- 昇給前の標準報酬月額 … 20万円

- 昇給後の標準報酬月額 … 22万円

等級の差が1のため、随時改定は不要です。

この場合、次の定時決定(年1回)まで、標準報酬月額20万円で社会保険料を計算することになります。

尚、今回の解説は、初心者でも解りやすいように、重要な部分に絞って解説しています。

そのため、細かい部分の説明などは省いていますので、ご了承ください。

また、健康保険・介護保険及び厚生年金の保険料額表については、下記「全国健康保険協会」のサイトより入手することができます。(都道府県別に入手可能です)

雇用保険料の計算方法

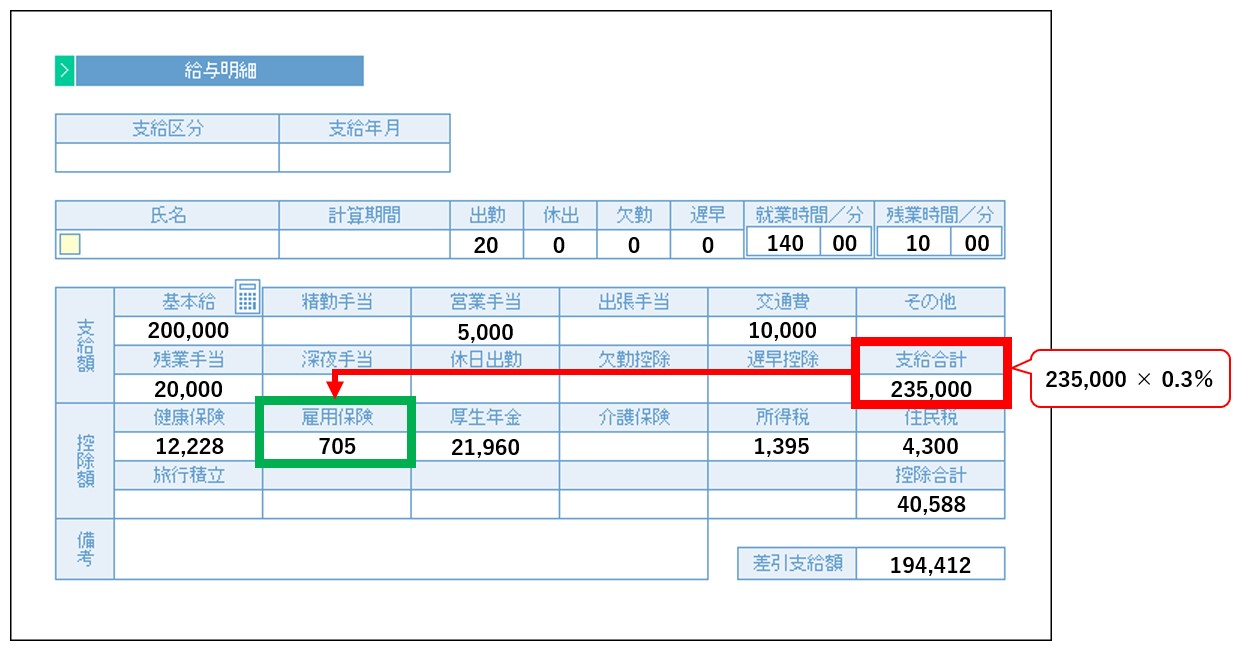

給与から天引きされる雇用保険料は、「毎月の給与総額(支給額)× 保険料率」で計算されます。

ここで言う「毎月の給与総額(支給額)」とは、前述した報酬月額と同じ金額のことを言い、下図の給与明細の赤枠部分になります。

- 給与明細の見方については、下記の記事を参考にしてください。

給与明細書の見方【勤怠・支給・控除・手取額の解説】 - 手取額(差引支給額)ではないので、注意してください。

但し、雇用保険料の場合には、健康保険などのように「標準報酬月額」を使ったややこしい計算方法ではなく、「その月の」給与支給額に保険料率を乗じて計算するだけなので、とても分かりやすく簡単な計算と言えます。

従って、上記の給与明細であれば、支給合計の235,000円に一般事業の保険料率0.3%を乗じた「705円」が、給与から天引きされる雇用保険料になります。

尚、計算の基となる毎月の給与支給額は、「基本給 + 各種手当」で構成されていますが、各種手当の中には、残業手当や休日出勤手当など月によって金額が変わる手当が含まれています。

そのため、毎月の給与の支給額は変動することも多く、そうなると、必然的に毎月の雇用保険料も変動することになりますので、基本的に雇用保険料は毎月一定ではないと思ってもらった方が良いと思います。

ただ、健康保険料や厚生年金保険料と違い、保険料率そのものが低いため、少々の給与の変動では手取額は大きく変わりません。(保険料率0.3%であれば、給与支給額が10,000円変わっても、雇用保険料は30円しか変わりません)

また、健康保険・介護保険及び厚生年金の保険料が、通常1ヶ月遅れで天引きされるのとは異なり、「当月分」の給与から「当月分」の雇用保険料が天引きされるということも付け加えておきます。(4月分の給与から天引きされるのは、4月分の雇用保険料ということです)

以上が、給与から天引きされる社会保険料の解説になります。

この記事を参考に、一度ご自分の給与明細の中身を確認してみてはいかがでしょうか。