こんにちは。税理士の高荷です。

前回及び前々回の記事で、主に自宅を本店としている法人の、法人設立届出書と異動届出書の書き方や税務上の取扱いについて解説しました。

法人税や消費税などの国税は、事務所等が複数存在している場合でも、最終的には「国」に対して申告・納税を行うことになるため、原則として本店の所在地1ヵ所だけが納税地となります。

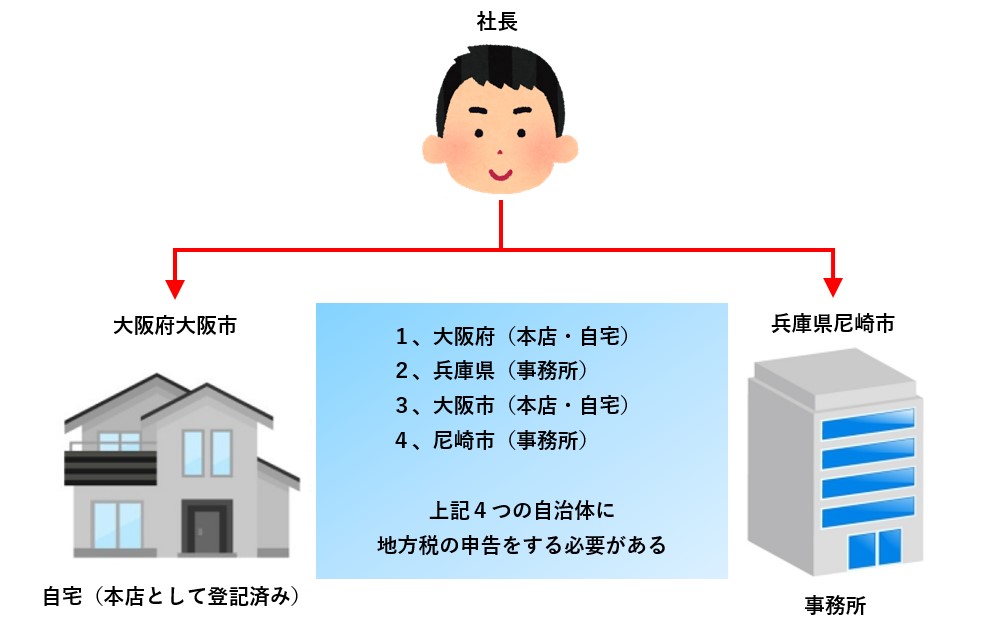

一方、都道府県や市町村に申告・納税を行う地方税では、事務所等が複数存在する場合には、それぞれの事務所等が存在する都道府県や市町村に対して、申告・納税を行うのが原則です。

例えば、登記上の本店(自宅)が「大阪府大阪市」にあり、仕事をしている事務所が「兵庫県尼崎市」にある場合には、大阪府・大阪市・兵庫県及び尼崎市の4自治体に地方税の申告・納税をしなければなりません。

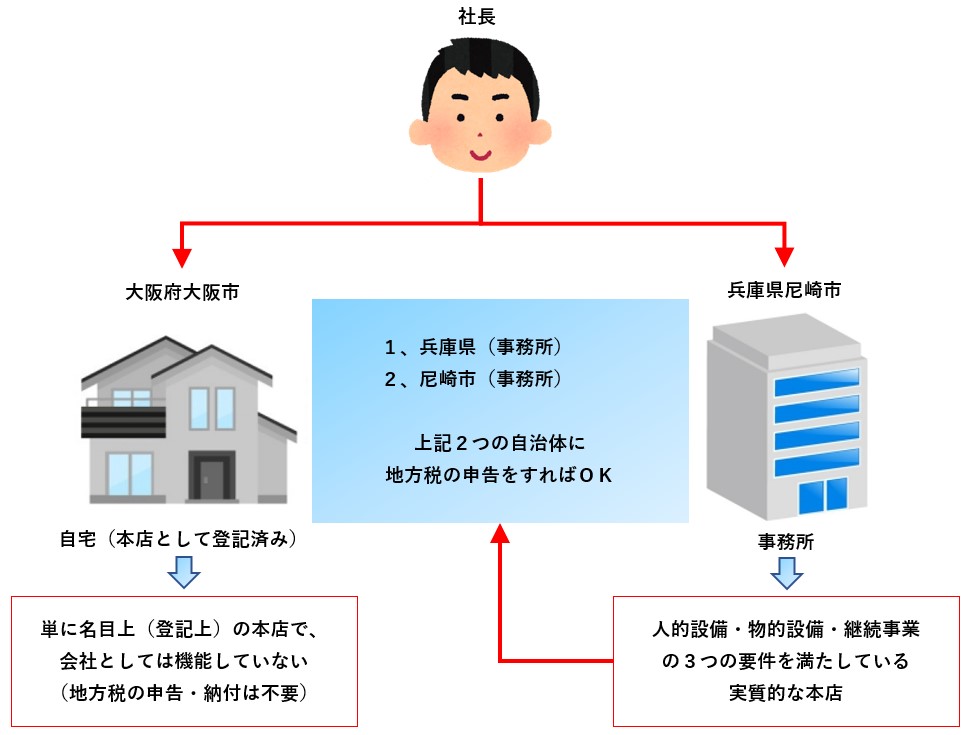

但し、このようなケースでは、本店である自宅が形式的な名目上の本店であり、別の場所に設置している事務所が実質的な本店であるケースがほとんどです。

会社は1つしかないのに、複数の自治体に対して申告・納税を行うのはおかしなことだと思いませんか?

さらに、申告・納税をする自治体が増えれば、それだけ納める税金も増えることになります。

このようなことを回避するためには、会社設立時の届出書などを上手に使う必要があります。

そこで今回は、法人の本店(自宅)とは別に事務所等を設置している場合の地方税の取扱いや、各自治体に対する手続方法を解説したいと思います。

会社を運営するにあたっては、社長の自宅を本店とし、仕事を行う事務所等が別に設けられていることはよくあるケースと言えますので、是非この記事を参考にして、無駄な申告・納税を回避するようにしてください。

尚、今回の内容は、地方税を対象にした解説になります。

国税を対象にした解説は、前回・前々回の記事でまとめているので、下記の記事を参考にしてください。

法人設立届出書の書き方と記入例【自宅を本店としている場合の提出先】

法人の異動届出書の書き方【本店移転(納税地移転)と書類送付先の変更】

地方税における実質的な本店の要件

国税における納税地(本店)は「形式的」に判断されるため、本店として登記されている場所(登記上の本店)が納税地となり、その場所の所轄税務署に対して申告・納税を行います。

しかし、地方税の場合には、納税地がいずれにあるかを「実質的」に判断するため、登記上の本店がどこにあるかは重要ではなく、実質的な本店がどこにあるかで納税地が決まることになります。

ここで問題になるのが、「実質的な本店」の定義です。

実質的な本店とはどのような場所を言うのか、地方税においては、次のように定義されています。

【地方税における実質的な本店とは】

地方税の納税地となる事務所(本店)は、次の3つの要件を満たしている場所になります。

- 人的設備

- 会社の事業に従事する役員、従業員及びアルバイトなどが働いていること

- 物的設備

- 会社の事業を行うために必要な土地、建物及びその他の設備や機器等があること

- 事業の継続性

- 継続してその場所において、会社の事業を行っていること

- 1~3ヶ月程度設置される建設現場の事務所などで、一時的なものは除きます。

- 継続して事業を行っているのであれは、収益(売上)が発生しているかどうかは問いません。

- 継続してその場所において、会社の事業を行っていること

上記のように、ある程度明確に要件が定められているため、この3つの要件に該当すれば地方税の納税地に該当することになります。

従って、先ほど例に挙げた、本店(自宅)が大阪府大阪市にあり、兵庫県尼崎市に事務所を設置しているケースであっても、次のような場合には、注意が必要です。

【自宅も事務所も納税地とされる可能性がある場合】

- 大阪府大阪市の本店(自宅)

- 大阪府にある自宅にも、仕事用として使えるパソコンや小型複合機があり、得意先からの連絡等も自宅で受け、パソコンで作業をすることがある。

- 奥さんが事務員として働いているが、兵庫県にある事務所へは行かず、自宅にあるパソコン等を使って事務作業をしている(奥さんは、会社から給料を貰っている)

- 自宅の一部を事務所として使用しており、会社から家賃を払っている。

- 兵庫県尼崎市の事務所

- 前掲の3つの要件を満たしている

このような形態の会社であれば、本店(大阪府大阪市の自宅)も兵庫県尼崎市の事務所も、ともに納税地とされ、4つの自治体に申告・納税をしなければならなくなる可能性があります。

そのため、このような申告・納税を回避するには、本店である自宅が本当に名目上(登記上)だけの本店である必要がありますので、その点には注意してください。

尚、上図のケースでは、国税及び地方税の申告・納付先は、次のようになります。

- 国税(法人税など)

- 大阪府大阪市の本店(自宅)の所轄税務署

- 地方税(法人住民税など)

- 実質的な本店(事務所)がある兵庫県

- 実質的な本店(事務所)がある尼崎市

【税金の金額はどのように変わるのか】

冒頭文で述べたとおり、申告・納税をする自治体が増えれば、それだけ税金が増えることになります。

では、具体的にどのくらいの税金が増えるのか、ここで簡単に解説したいと思います。(先ほどの、大阪府と兵庫県の例を用いて解説します。)

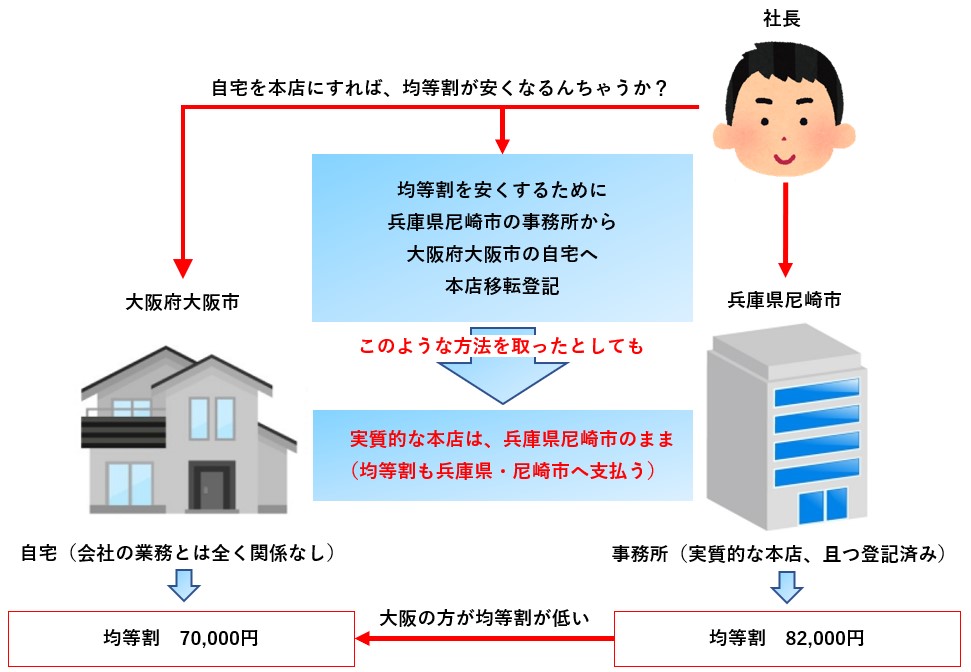

会社の納税地が影響する地方税は、法人住民税(都道府県民税と市町村民税)の「均等割」という税金になります。

この均等割は、資本金等の額と従業員数により納付額が変わる税金で、会社の利益(黒字・赤字)に拘わらず、必ず納付しなければならない税金です。

また、各自治体により、その金額が異なります。

先ほど例に挙げた、大阪府に本店があり兵庫県に事務所がある会社の資本金が300万円、従業員数が4人だとすると、均等割の金額は、次のようになります。

- 大阪府 … 20,000円

- 大阪市 … 50,000円

- 兵庫県 … 22,000円

- 尼崎市 … 60,000円

従って、大阪府の本店が名目上の本店であり、実質的な本店が尼崎市の事務所の場合には、均等割の金額は、兵庫県と尼崎市の合計額「82,000円」となります。

対して、大阪府の自宅も事務所として機能していると判断された場合には、4つの自治体全てに均等割を納めることになるため、上記4つの合計額「152,000円」が均等割の金額になります。

このように、申告・納税を行う自治体が増えれば、それだけ税金の金額も増えますので、もし自宅が名目上の本店であれば、次から解説する手続をすることで無駄な税金を払わずに済ますことができます。

実質的な本店でのみ納税をするための手続方法

それでは、自宅(名目上の本店)と事務所(実質的な本店)が別の場所にある場合の、手続方法について解説します。

因みに、名目上の本店と実質的な本店の場所が異なる場合の手続きとして、「本店移転登記」を行うという方法があると解説しているサイトもありますが、これは地方税についてはほとんど意味の無いことなので、勘違いのないようにしてください。

何故なら、地方税はその納税地を「実質(実態)」で判断するため、本店移転登記をした本店が、実質的な本店でなければ意味がないからです。

ですから、先ほどの例とは逆に、兵庫県尼崎市の事務所を本店として登記をしていたケースで、下の図のように良からぬことを画策したとしても、結局は同じことになるのです。

- 但し、これは税務上の取扱いなので、本店移転登記を行うこと自体を否定するものではありません。

- 税務上のことよりも、仕事上の都合や対外的な都合を優先して本店移転登記を行うことは、全く問題ありません。

従って、この章では、本店移転登記をしているか否かに拘わらず、実質的な本店で納税をするための手続方法を解説します。

会社の設立と同時に他の場所に事務所を設置し、自宅を本店として登記しているケースが多いと思いますので、このケースを例にしたいと思います。

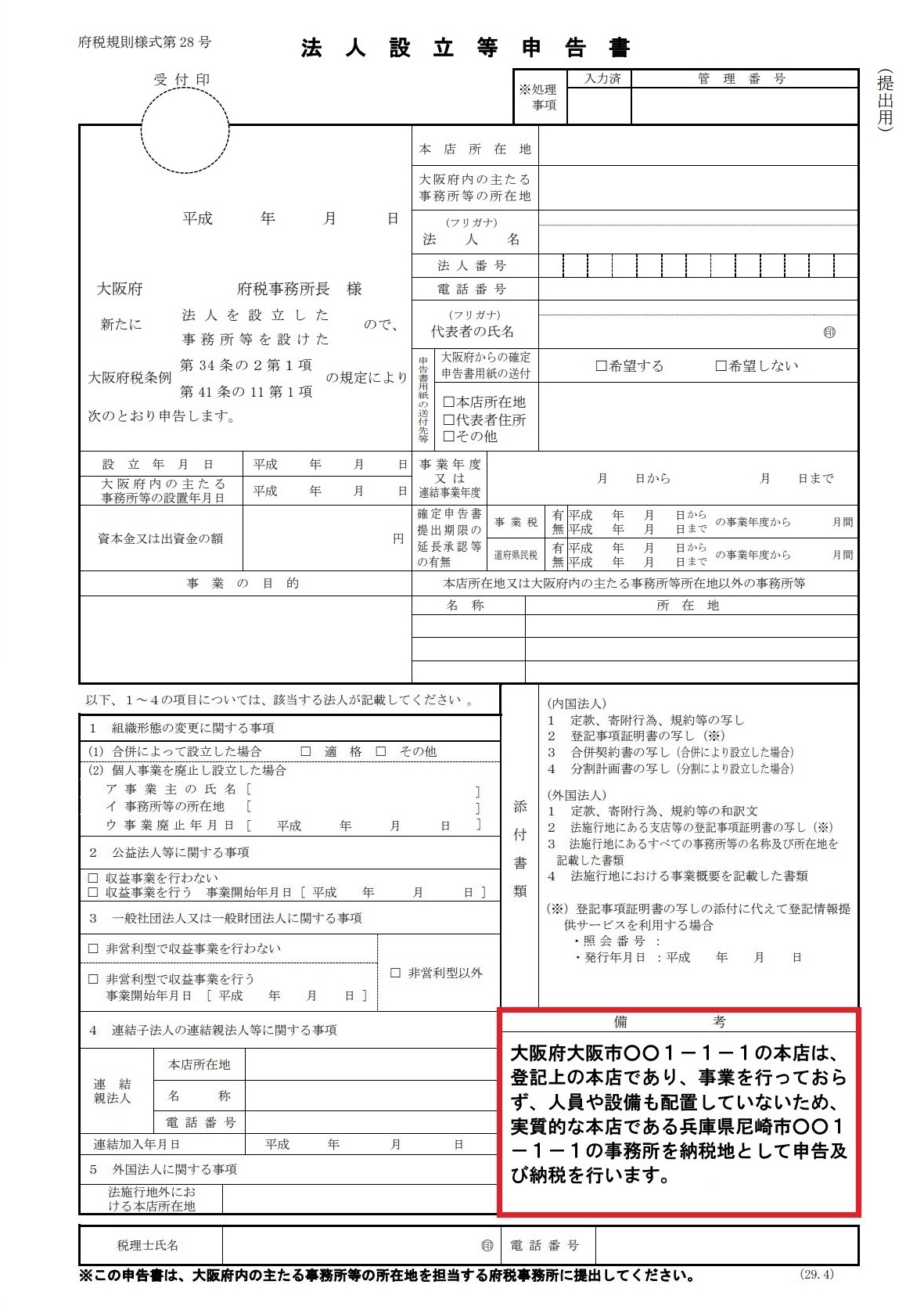

このケースでは、法人の設立届出書の備考欄に、次のような文言を添えて提出すると良いでしょう。(今までと同じく、名目的な自宅本店は大阪府大阪市にあり、実質的な事務所本店が兵庫県尼崎市にあるものとします)

尚、設立届の様式は、各自治体によって異なるため、ここでは大阪府への設立届を例に、備考欄の記載のみ掲載することにします。

上図のように、法人の設立届出書の備考欄に、実質的な本店を納税地とする旨を記入して提出します。

具体的な手続方法としては、次のようになります。

- 名目的な本店(自宅)がある自治体に、上図のように備考欄を記入した設立届出書を提出します

- 大阪府大阪市の場合には、次の2ヵ所に提出します。

- 大阪府(府税事務所)

- 大阪市(市税事務所)

- 大阪府大阪市の場合には、次の2ヵ所に提出します。

- 実質的な本店(事務所)がある自治体に、上図のように備考欄を記入した設立届出書を提出します

- 兵庫県尼崎市の場合には、次の2ヵ所に提出します。

- 兵庫県(県税事務所)

- 尼崎市

- 兵庫県尼崎市の場合には、次の2ヵ所に提出します。

- 設立届を提出後、各自治体(上図では4ヵ所)に、電話で連絡をし会社の状況を説明します。

- 電話連絡は、必ずしも必要ではありませんが、こちらから連絡をしなくても、自治体の方から確認の連絡がくることもあります。

- 直接持参する場合には、その際に窓口で説明しても構いません。

- 注意点

- 必ず、名目的な本店がある自治体と実質的な本店がある自治体の全てに、設立届出書を提出してください。

- 後日の証明にするため、提出用の届出書とともに「自社控え用」の届出書も提出して、受付印を押してもらうようにしてください。

- 備考欄が狭くて書ききれないような場合、又は備考欄がない場合には、自作の別紙に備考欄の内容を記入して一緒に提出してください。

また、一旦自宅を本店として会社を設立した後に、しばらく経ってから他の場所に事務所を設置することもあるかもしれません。

そのような場合には、設立届出書ではなく「異動届出書」を使用することになりますが、異動届出書であっても、上手と同様の内容を備考欄に記載して提出するようにしてください。

尚、前述したとおり、各自治体では独自の書類の様式や手続方法を採用しているため、国税のように手続きの仕方が一律ではありません。

前掲した手続きの方法は、私が過去に経験したことを基に解説していますが、自治体によっては手続き方法が異なるケースもありますので、その点はご了承ください。

【名目本店届】

名目的な本店と実質的な本店が異なる場合を想定してか、自治体によっては「名目本店の届出書」なる便利な書類を用意している自治体もあります。

兵庫県の西宮市には、「名目本店申立書」という書類がありますので、このような書類を作成して提出するのも1つの方法かと思います。

下記に、西宮市へのリンクを掲載しておきますので、参考にしてください。

以上で、地方税における名目的な本店(自宅)と実質的な本店が異なる場合の手続き方法についての解説を終わります。