日雇労働者に支払う賃金に係る源泉所得税

小規模な中小企業者であっても、繁忙期などには日雇でアルバイト等を雇って賃金を支払うケースがあります。

このような日雇労働者に支払う賃金も、源泉徴収の対象になるため、納付書への記入が必要です。

尚、ここで言う「日雇労働者」とは、次に掲げる要件に該当する人を言います。

- 日ごとに雇用し、勤務した日又は時間によって給与を計算する

- 雇用期間が初めから定められている場合は、2ヶ月以内である(又は、継続して2ヶ月を超えて雇用しない)

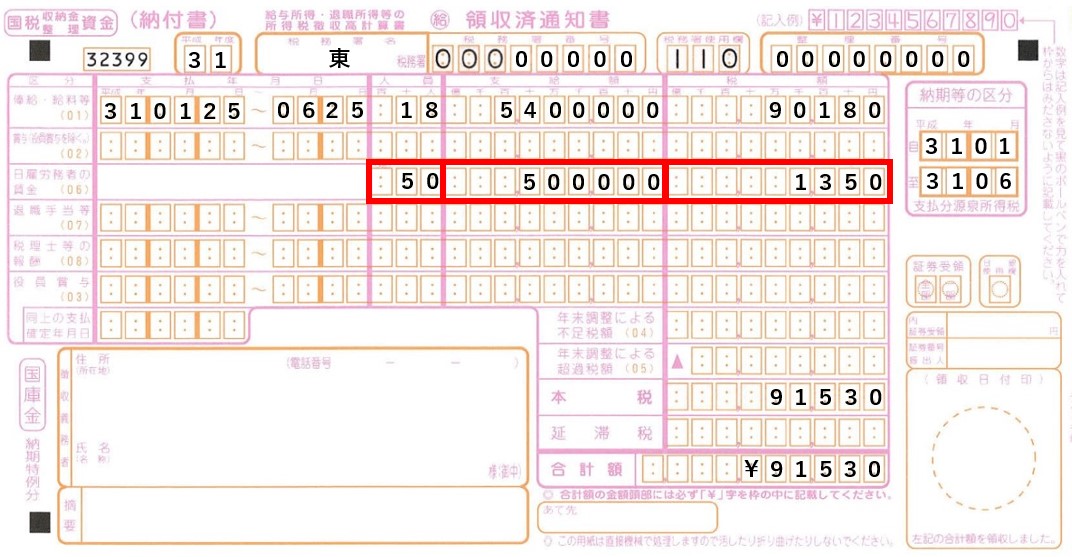

- 日雇賃金は、賞与の下の段に記入します。(日雇労働者に支払う賃金で、源泉徴収税額表の日額表の丙欄を適用して源泉徴収を行っている場合に限ります)

- 赤枠で囲まれた部分につき、左上の項目から右へ、順番に解説していきます。

- 人員

- 納期等の区分に記載した期間中に賃金を支払った日雇労働者の延べ人数を記入します。

- 上図の例では、50人に賃金を支払っています。

- 支給額

- 納期等の区分に記載した期間中に支払った日雇賃金の総額を記入します。

- 日雇労働者に支払う交通費を、賃金として支給(賃金に含めて「交通費込み」などとしている)している場合には、非課税手当とはなりませんので、注意してください。

- 上図の例では、50人の日雇アルバイトに対して、日給1万円(交通費込み)として支給しています。

- 税額

- 上記2.に記載した支給額に係る源泉所得税の合計額を記入します。

- 本税及び合計額は、毎月の給与に係る源泉所得税と日雇賃金に係る源泉所得税の合計額を記入します。

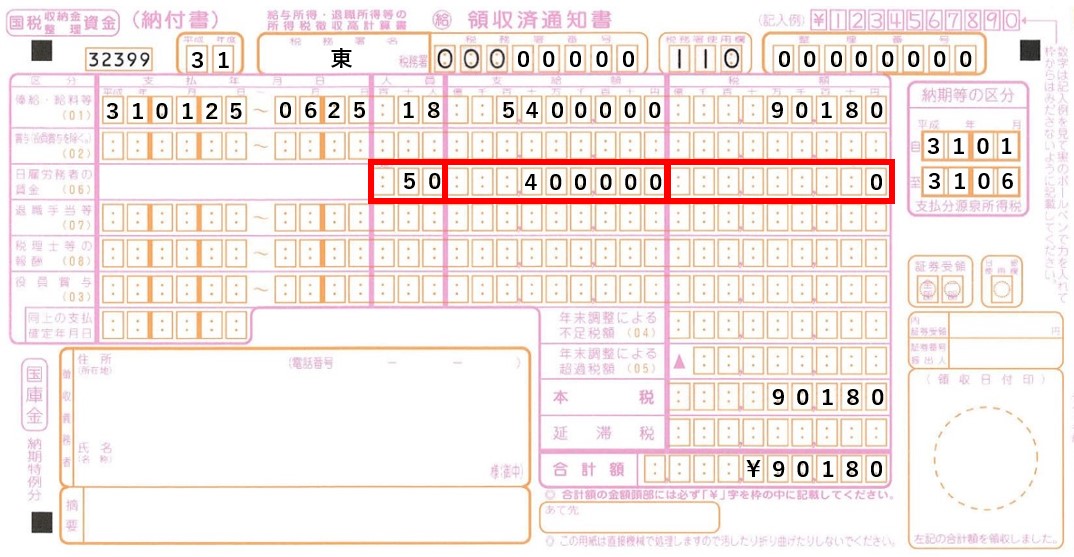

尚、日雇労働者については、源泉所得税が発生しないケースも考えられるため、その場合には、次のように記入します。

- 源泉所得税がゼロであっても、上図のように記入して、納付する必要があります。

税理士等に支払う報酬に係る源泉所得税

顧問税理士や弁護士、司法書士などに支払った報酬についても源泉徴収を行わねばならず、給与などと同様に、天引きした源泉所得税を納付する必要があります。

但し、これらの報酬については消費税が掛かるため、納付書の作成についても、消費税込みの金額で記入する場合と、消費税抜きの金額で記入する場合の2つのケースがあります。

どちらの金額で記入すれば良いか迷うかもしれませんが、ぶっちゃけて言うと、「どっちでも良い」です。

「原則的には税込みで記入する」とか、「会社の会計処理に準ずる」とか、色々な情報がありますが、実務的には報酬に係る源泉所得税の金額が間違ってさえいなければ、どちらでもやり易い方でやってもらって構いません。

従って、ここでは「消費税抜き」で記入するケースと、「消費税込み」で記入するケースの両方の納付書を掲載します。

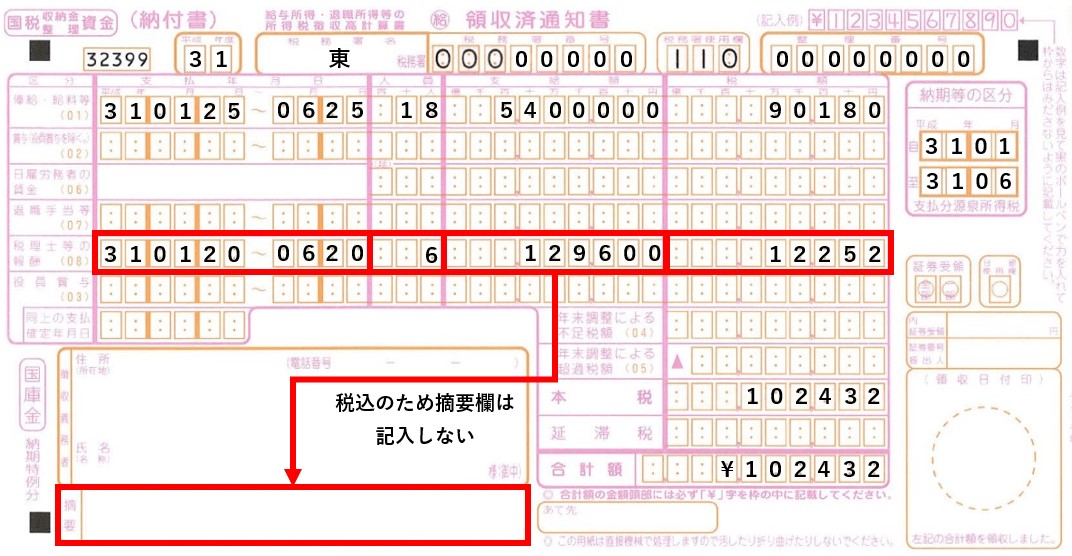

- 赤枠で囲まれた部分につき、左上の項目から右へ、順番に解説していきます。

- 支払年月日

- 納期等の区分に記載した期間中に、実際に報酬を支払った年月日を記入します。

- 上図の例では、1月~6月まで毎月20日に報酬を支払っています。

- 毎月定期的に報酬を支払っている場合には、納期等の区分に記載した期間のうち、最初の支払日と最後の支払日を記入してください。

- 人員

- 上記1.の期間に報酬を支払った税理士等の人数の合計を記入します。

- 同じ月に同じ人に2回支払った場合には、1人としてカウントします。

- 上図の例では、毎月顧問税理士に報酬を支払っているため、1人×6ヶ月=6人に報酬を支払ったことになります。

- 支給額

- 上記1.の期間に支払った報酬の合計額を記入します。

- 上図の例では、@21,600円(消費税込)の報酬を、税抜20,000円で記入しているので、20,000円×6ヶ月=120,000円となります。

- 税額

- 上記3.に記載した報酬に係る源泉所得税の合計額を記入します。

- 本税及び合計額は、毎月の給与に係る源泉所得税と報酬に係る源泉所得税の合計額を記入します。

- 摘要

- 上記3.の支給額を「税抜」で記載した場合には、摘要欄に、別途消費税の金額を記載しておくのが一般的です。(但し、必ずしも記入する必要はありません)

続いては、税理士等の報酬を税込で記入するケースですが、基本的な記入方法は、税抜のケースと同じです。

税抜であっても、税込であっても、税額欄に記入される源泉所得税(12,252円)は同じになるので、ここさえ間違わなければ大丈夫です。

尚、税理士等の報酬を税込で記入する場合には、摘要欄は空白のままで構いません。

また、この欄に記入する「税理士や弁護士、司法書士等に対する報酬」は、具体的には、次のように規定されています。

【源泉所得税の納付書の「税理士等の報酬(08)」に記入すべき報酬】

源泉所得税の納付書の「税理士等の報酬(08)」には、次の報酬を記載します。

弁護士(外国法事務弁護士を含む)、税理士、公認会計士、会計士補、計理士、社会保険労務士、企業診断員、司法書士、弁理士、建築士、建築代理士、土地家屋調査士、不動産鑑定士、不動産鑑定士補、測量士、測量士補、技術士、技術士補、海事代理士、火災損害鑑定人又は自動車等損害鑑定人の業務に関して支払う報酬・料金。

報酬・料金等に係る源泉所得税については下記の記事でも解説していますので、併せて参考にしてください。

年末調整における源泉所得税

それでは最後に、年末調整に係る源泉所得税の納付書について解説します。

ここでは、次の3つのパターンの納付書を掲載します。

- 年末調整超過額がある場合(還付金がある場合)

- 年末調整不足額がある場合(還付金が無い場合)

- 上記1.と2.の両方がある場合

年末調整後の源泉所得税の納付書は、少し特殊な形式になるので、ここに掲載した内容を参考にしてください。

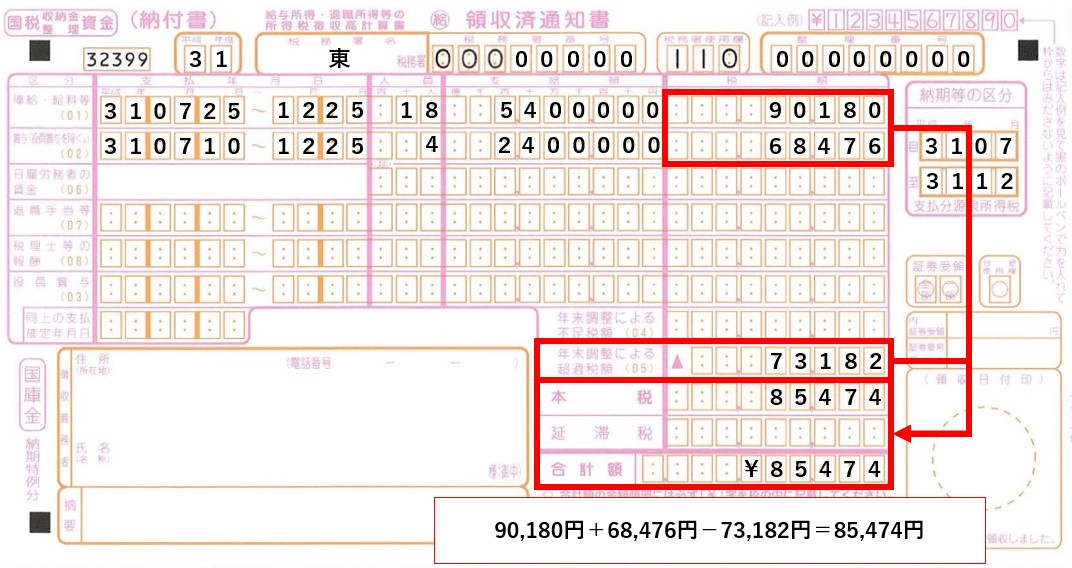

年末調整超過額がある(還付金がある)場合

年末調整が行われると、通常は「還付金」が発生するため、まずは還付金がある場合の納付書の書き方について解説します。

上図は、年末調整で「73,182円」の還付金があった場合の納付書になります。

年末調整の還付金は、「年末調整による超過税額(05)」欄に記入し、▲がついていることからも分かるように、源泉所得税から控除する金額です。

従って、上図の納付書の場合には、「毎月の給与に係る源泉所得税 + 賞与に係る源泉所得税 - 年末調整超過額」で計算した「85,474円」が納付すべき源泉所得税として、本税と合計額に記入されます。

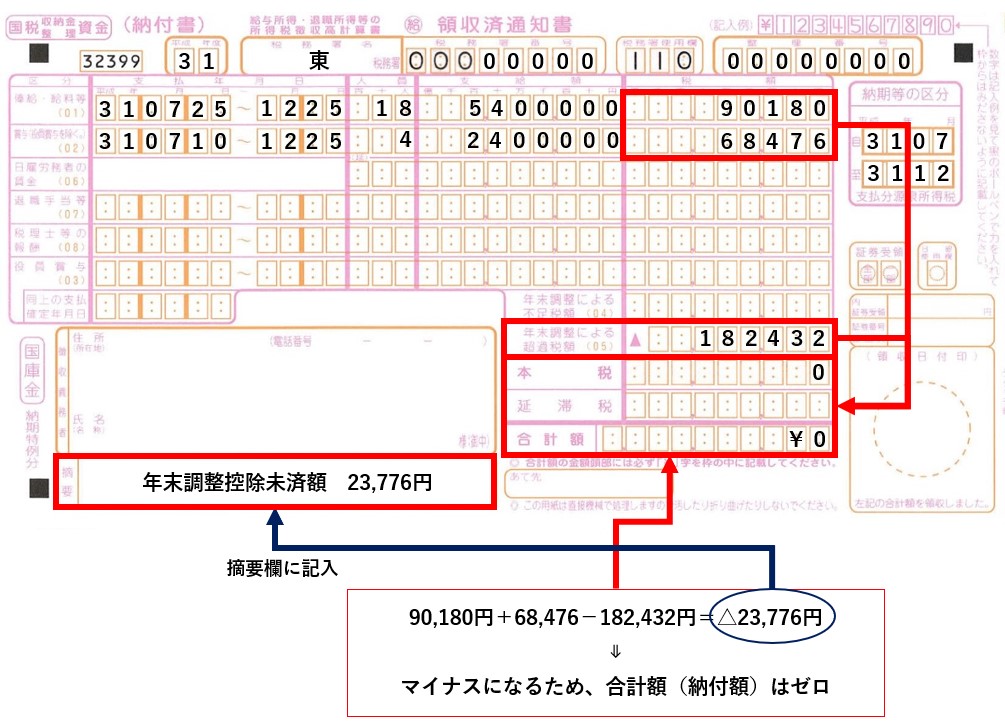

また、同じように年末調整による超過税額(還付金)がある場合でも、納付税額がゼロになることがあります。

つまり、納付する源泉所得税よりも、還付される金額の方が多いケースです。

そのようなケースの納付書は、次の図のようになります。

- 納付額がゼロの納付書は、税務署へ提出する必要があります。

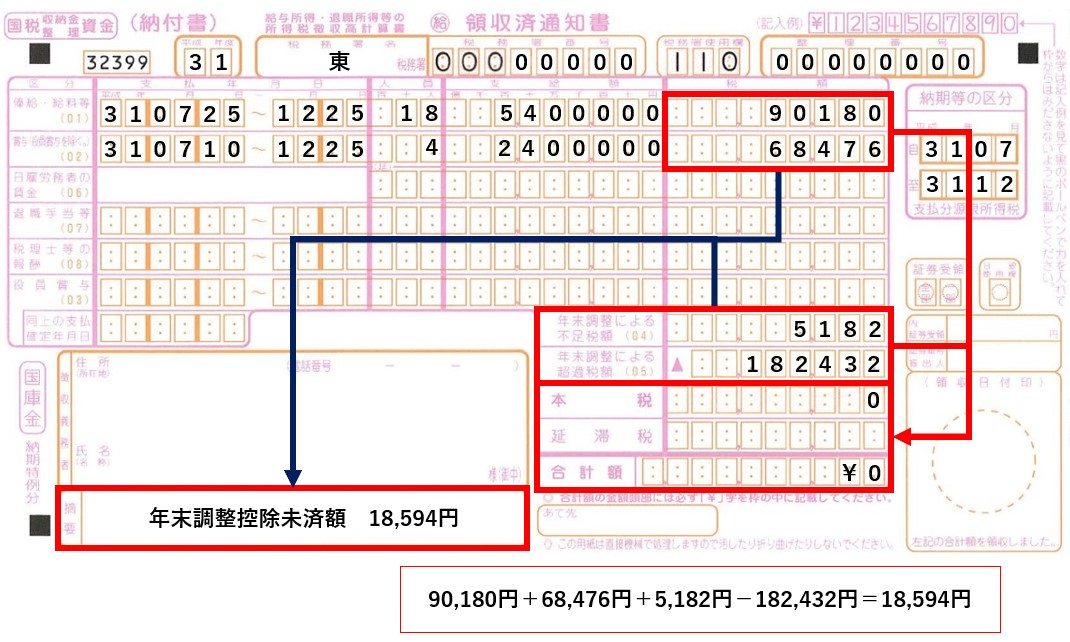

上図を見てもらえれば判るとおり、納付すべき源泉所得税(90,180円 + 68,476円)よりも、年末調整還付金(182,432円)の方が多いため、計算するとマイナスになってしまいます。

このようなケースでは、納付する源泉所得税(納付書の「合計額」)は、マイナスにならず「ゼロ」となります。

さらに、計算の結果、マイナスとして余った金額(上図の23,776円)は、年末調整控除未済額として翌年以降に繰り越すことができます。

つまり、納付書の書き方としては、以下のようになります。

- 本税及び合計額

- 年末調整の結果、納付すべき源泉所得税がマイナスになった場合には、本税及び合計額の欄には「0」を記入します。

- 合計額の「0」には、¥マークを付けてください。

- 摘要

- 計算の結果、マイナスとなった金額(余った金額)は、「年末調整控除未済額」として、摘要欄にその金額を記載します。

尚、納付額がゼロであっても、上図のように納付書を作成し、その納付書を税務署へ提出する必要があります。(所轄の税務署へ持参するか、郵送にて提出します)

納付額がゼロのため、もし税務署への提出を忘れてしまっても、罰金等が掛かることはありませんが、後日税務署から問い合わせの連絡が来るので、忘れずに提出してください。(提出期限はありませんが、なるべく早めに提出してください)

【参考①】

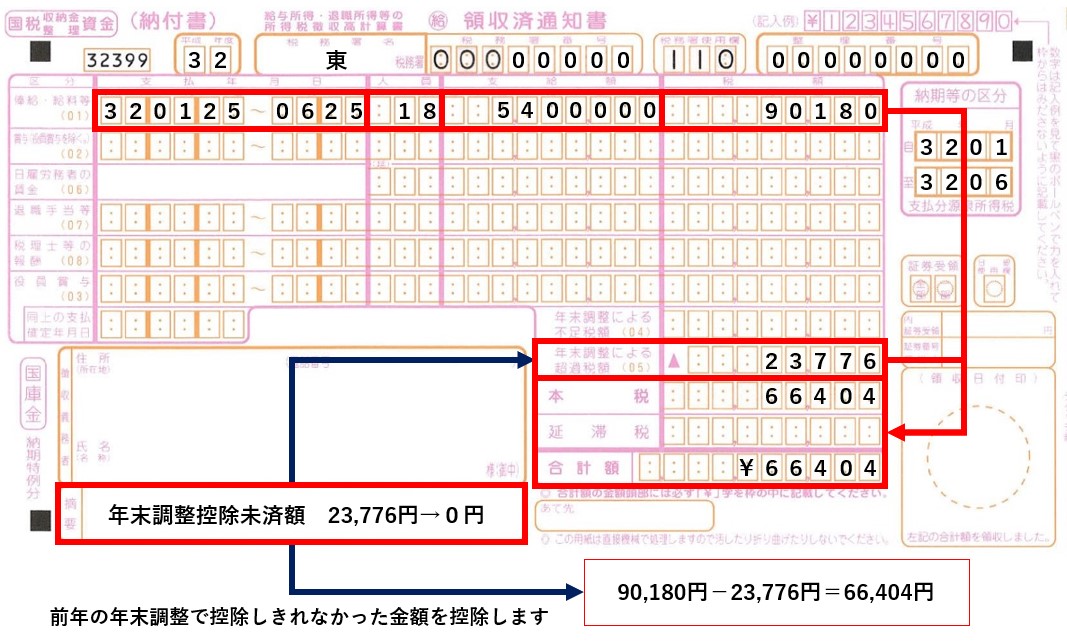

〔年末調整控除未済額を翌期に繰り越した場合〕

前掲した、年末調整控除未済額(23,776円)を繰り越した後の、平成32年上半期分の源泉所得税の納付書は、下の図のようになります。

このように、繰り越した年末調整控除未済額は、翌年以降の源泉所得税から控除することができます。

尚、年末調整控除未済額の残額は、摘要欄に記載するようにしてください。

また、この年末調整控除未済額は、繰越後2ヶ月以内に控除しきれない(ゼロにならない)場合には、税務署に対して還付請求をすることができます。

源泉所得税を半年納付にしているケースでは、2ヶ月以内に控除することは不可能なため、この還付請求ができますが、実務上、還付請求をすることはほとんどありません。

還付をすれば現金が還ってくることになりますが、還付をしなくても納付する源泉所得税から控除できますので、結果的には同じになるからです。

さらに、税務署への請求手続きが非常に煩雑でもあり、小規模な中小企業の場合には、還付額も少額なため、よほど資金繰りに窮していない限りは通常還付請求をすることはありません。(そのため、還付請求をする場合には、税理士に依頼した方が良いでしょう)

【参考②】

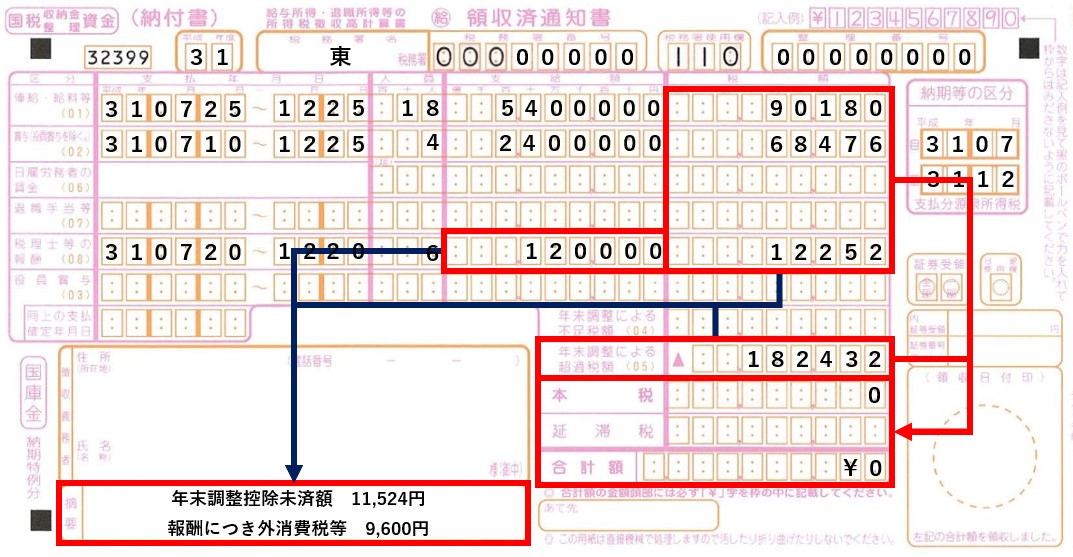

〔年末調整控除未済額と報酬の消費税がある場合〕

税理士等に支払う報酬を消費税抜きで記入する場合には、摘要欄への記載が必要であると述べました。

それに加えて、年末調整控除未済額がある場合には、その金額も摘要欄へ記載することになります。

このようなケースでは、下図のように、摘要欄を記入してください。

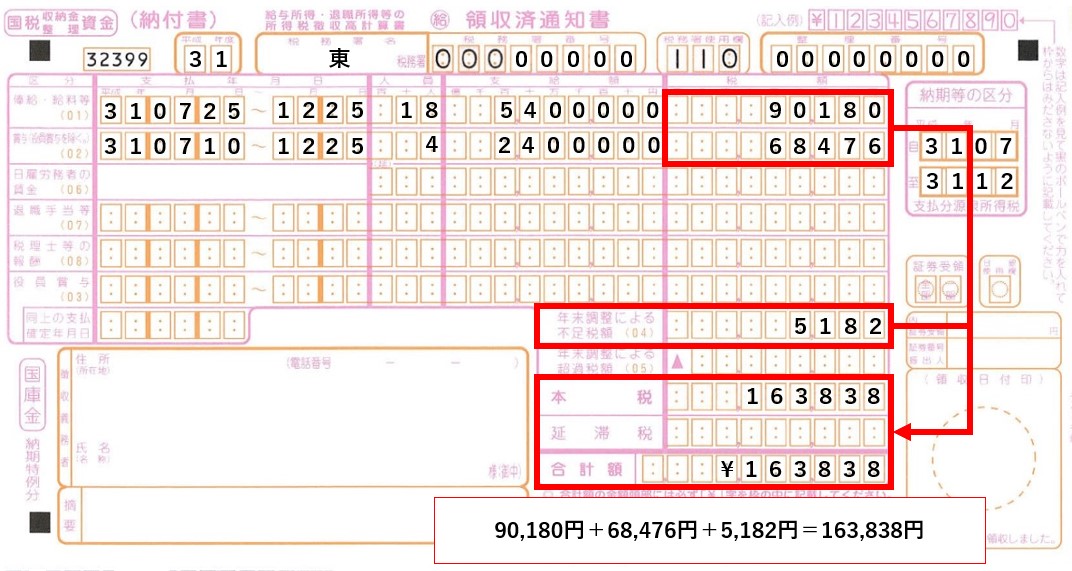

年末調整不足額がある(還付金がない)場合

年末調整においては、必ずしも還付金が出るとは限りません。

場合によっては、還付ではなく不足になるケースもあります。

年末調整超過額(還付額)が出た場合には、その金額を従業員等に還すことになりますが、不足額が出た場合には、逆に従業員等からその金額を徴収しなければなりません。

このようなケースにおける源泉所得税の納付書は、次のようになります。

年末調整において不足額が出たということは、その名のとおり源泉所得税が不足していることを表しているため、「毎月の給与に係る源泉所得 + 賞与に係る源泉所得税 + 年末調整不足額」で納付すべき源泉所得税を計算します。

従って、年末調整の不足額は、納付書の「年末調整による不足税額(04)」欄に記入され、納付すべき源泉所得税に加算されることになります。

年末調整超過額と不足額の両方がある場合

年末調整の最後として、年末調整超過額と不足額の両方がある場合の納付書の書き方を解説して終わりたいと思います。

一般的には、年末調整では還付額が出ることが多く、還付額がなく不足額のみというパターンはほとんどありません。

従って、不足額が出る場合には、不足額と還付額の両方があるパターンが多くなり、且つ還付額の方が不足額よりも多くなることが普通なので、下図のような納付書の書き方になります。

年末調整超過額と不足額の両方がある場合には、不足額はプラスし、超過額はマイナスして納付すべき源泉所得税を計算します。

その結果、納付すべき源泉所得税(合計額欄に記載すべき金額)があれば、その金額を納付し、上図のように納付すべき源泉所得税がなければ、年末調整控除未済額として翌月以降に繰り越すこととなります。(且つ、その納付書を税務署へ提出します)

以上で、半年納付の源泉所得税の納付書の書き方に関する解説を終わります。