こんにちは。税理士の高荷です。

さて、皆さんは『IR』という言葉をご存知ですか?

IRとは統合型リゾート(Integrated Resort)の略称です。

この統合型リゾートは、カジノをはじめ国際会議場やホテル、商業施設、レストラン、劇場、アミューズメント施設等が一体となった複合観光施設のことを言います。

日本でもこのIR建設の動きがあり、先日「IR実施法案」が国会で可決・成立しました。

我らが大阪府(大阪市)も、IR建設の候補地として立候補しています。

賛否両論あるでしょうがIRが注目されているのは、何と言っても『日本初のカジノ』があるからでしょう。

そこで、今回は「カジノの税制」と「一時所得」について解説したいと思います。

カジノに対する税制

まず、現時点ではカジノに対する具体的な税制は決まっていません。

IRの建設自体がまだ先の話ですし、建設地も決まっていないので仕方がないかと思います。

ですから、現時点での情報と既存の法律等を踏まえて解説します。

カジノに対する税金は、大きく分けると2種類あります。

- カジノを運営する側の税金

- カジノを利用する側の税金

まずは、この2つを順番に見ていきましょう。

カジノを運営する側の税金(カジノ税)

カジノを運営する事業者に課せられる税金(カジノ税)は、基本的に「カジノ関連収入の30%」とされるそうです。

ただ、我々が「カジノの運営事業者」になる可能性はまずありませんので、あまり深く突っ込まずに簡単に済ませます。

この「カジノ税」ですが、注目すべき点が2つあります。

カジノ関連『収入』の30%とされていること

日本の法人税や所得税は、基本的に「利益」に対して税金が課されます。

利益は、「売上高 -(仕入高 + その他の経費)= 利益」で計算されます。

つまり、法人税や所得税は「利益 × 税率 = 税金」で計算されることになります。

しかし、カジノ税は関連収入に課税するとしています。

この『関連収入』は、分かり易く言えば『売上高』です。

つまり、カジノ税は「利益」ではなく「売上高」に税率を掛けて、税金を計算することになります。

「売上高 × 30% = 税金」という計算になるので、カジノ税は法人税等とは別物の税金と考えるのが妥当でしょう。(ここでは「カジノ税」と呼んでいますが、別の呼称になる可能性もあります)

当然、「利益」よりも「売上高」に課税した方が税金は多くなります。

この辺にも日本政府の思惑が窺えます。

カジノ大国マカオと比較すると

マカオはカジノ大国(マカオは「国」ではありませんが)として有名です。

日本もマカオをはじめ諸外国のカジノを参考にしてIR事業を進めるものと思われますが、マカオではカジノに対する税金はどうなっているのでしょうか?

マカオのカジノ税の税率は「39%」です。

日本で予定されている税率よりも高くなっています。

しかし、マカオの場合は法人税の税率が12%(最高で)となっており、場合によっては0%になることもあります。

これに対して、日本の法人税等の実効税率は約30%です。

単純に比較するだけでも、下のようになります。

- マカオ ⇒ 39% + 12%~0% = 51%~39%

- 日 本 ⇒ 30% + 30% = 60%

さらに、マカオには消費税や地方税がありません。

この先の税制がどうなるか分かりませんが、日本(政府)のカジノに対しての『期待度』が分かりますね…。

カジノを利用する側の税金

カジノを運営する側の税金は、前述したようになります。

しかし、我々消費者にとって、関心があるのはむしろこっちの方だと思います。

こちらに関しても、まだ詳細は決まっていませんが、日本の他のギャンブル同様『一時所得』として『所得税の対象』になると考えられます。

日本初の公認カジノができるのはまだ先ですが、既に「オンラインカジノ」なども存在しており、カジノができても既存のギャンブルが無くなることはないでしょう。

これらはみな、所得税の一時所得の対象になります。

従って、次からは所得税における『一時所得』について詳しく解説していきます。

一時所得とは

所得税の課税対象となる『一時所得』を簡単に説明すると、このようになります。

具体的には、下記で得た収入が該当します。

- 競馬・競輪・競艇・オートレース

- パチンコ・パチスロ

- オンラインカジノ、海外カジノ

他にも「懸賞や福引きの賞金品」「生命保険金の一時金」「クイズ番組の賞金」なども一時所得になります。

この一時所得は、次の算式で計算します。

上の算式で計算した一時所得と給与などの他の所得を合算して、最終的な所得税を計算することになります。(因みに、所得税だけではなく住民税の対象にもなります)

尚、一時所得に係る税金の計算方法は、下記の記事で詳しく解説しています。

【確定申告】一時所得と雑所得の違い【所得の範囲と税金の計算方法】

[su_label]コラム[/su_label]

宝くじは一時所得になるのか?

宝くじに税金は掛かりません。

ですから「一時所得」にも該当しません。

ジャンボくじ、スクラッチ、ロトなどの宝くじも同様です。また、totoなどのスポーツ振興くじにも税金は掛かりません。

これらは、非課税所得と呼ばれており、当選しても税金が掛からないようになっています。

【所得税の基本的な計算方法は、こちらの記事を参考にしてください】

【一時所得については、こちらの記事でも解説しています】

一時所得計算時の注意点

さて、一時所得の計算は、『総収入金額 - 収入を得るために支出した金額 - 特別控除額(最高50万円)』と説明しました。

算式をご覧頂ければ分かるとおり『- 特別控除額(最高50万円)』という数字があるので、ギャンブル等で得た収入が、50万円以下であれば税金は掛かりません。

例えば、懸賞で30万円が当たったとします。

この場合、30万円 ≦ 50万円なので、計算をせずとも所得税は掛からないことが分かります。

このように、1回だけのラッキーであれば単純ですが、競馬やカジノではそうはいきません。

複数のラッキーとアンラッキーが入り混じることになります。

その場合には、一時所得の計算が複雑になります。

複数のラッキーとアンラッキーが混ざった場合の一時所得の計算は、既にネット上でも取り上げられています。

特に、オンラインカジノや競馬を例にした情報が多いように思います。

しかし…

間違った情報を提供しているサイトが多いのも事実です。

次からは、どのような間違った情報があり、正しい情報とは何かを解説します。

一時所得計算上の誤解 ~その1~

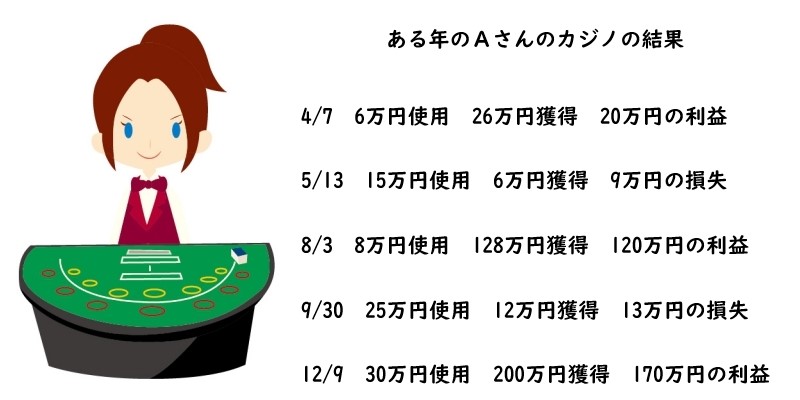

まずは、下の図をご覧ください。

インターネット上のサイトなどで、オンラインカジノの一時所得を計算する場合に、こういった例がよく用いられます。

この例ですが、一見すると「何も問題がない」ように思えますが、実は問題があります。

上の例は、1日単位で収支を計算していますが、一時所得は1日単位で収支を計算するのではありません。

カジノであれば、一回の勝負ごとに収支を計算します。

ルーレットで1万円賭けた⇒結果⇒収支

次にスロットで1万円使った⇒結果⇒収支

次にポーカーで1万円賭けた⇒結果⇒収支

次にバカラで1万円賭けた⇒結果⇒収支

次にまたルーレットで…の繰り返しです

競馬も同様です。

1日トータルで勝った・負けたを計算するのではありません。

1レースごとでもありません。

馬券ごとに収支を計算します。

競馬やパチンコは勝ち負けの履歴が残りませんが、オンラインカジノは「勝ち負けの履歴が残る」と聞いたことがあります。

※実際にやったことがないので分かりませんが。

もしそうであれば、可能な限り『勝負ごと』の収支を計算する方が無難だと思います。

[su_label]コラム[/su_label]

こんなメンドクサイ計算だれがする?

私の知人でも競馬好きは多いですが『競馬でごっつ勝ったから、確定申告したったわ』という人を一人も知りません。

厳密には確定申告が必要であっても、それを証明する客観的な資料(証拠)が無いからです。(PATは馬券ごとの履歴が残るんでしたっけ?)

競馬等の収支をつけている人もいるでしょうが、ほぼ全ての人が1日単位の収支でしょう。

さらに、競馬やパチンコは『趣味・娯楽』でやっている人が多いです。

自分の趣味や娯楽にお金を使うのはいいとしても、税金を取られるっていうのは納得できないでしょう。

タダでさえ「負けることの方が多い」のですから。

それならいっそのこと「公営ギャンブル等は課税しない」ことにしたらどうかと思います。

一時所得計算上の誤解 ~その2~

続いては、実際の計算上の誤解です。

分かり易くするために、先ほどと同じ例を使います。

このように具体的な数字を使って、一時所得の計算をしているサイトが多いのですが、

う~ん、本当にそうかな?

と思う内容もあります。

その一番の理由は、次の点を強調しているサイトが非常に多いからです。

その内容に従うと、上の図で言えば、5/13と9/30は損失が出ている(負けている)ので、一時所得の計算に入れないことになります。

ここでもう一度、一時所得の計算方法を思い出してください。

一時所得は、次の算式により計算します。

計算に使うのは「収入金額」と「収入を得るための支出額(いわゆる経費)」になります。

それを踏まえて、下の図を見て下さい。

青枠が経費(支出した金額)、赤枠が収入になります。

他のサイトで説明されているように「負けた分は計算に入れない」とすると、5/13と9/30の分は無視することになります。

「収入」も「経費」も発生しているにも関わらずです。

負けた分を無視して、一時所得を計算すると、次のようになります。

【負けた分を無視して計算した一時所得】

- 総収入金額

- 4/7分 … 26万円

- 8/3分 … 128万円

- 12/9分 … 200万円

- 合計 … 354万円

- 収入を得るために支出した金額

- 4/7分 … 6万円

- 8/3分 … 8万円

- 12/9分 … 30万円

- 合計 … 44万円

- 一時所得の金額

- 総収入金額 … 354万円

- 収入を得るために支出した金額 … 44万円

- 354万円 - 44万円 - 50万円 = 260万円

本当に、これで正しいのでしょうか?

正しい一時所得の計算方法

国税庁のHPには、一時所得の計算について、下記のように記載されています。

一時所得の金額は、次のように算式します。

総収入金額-収入を得るために支出した金額(注)-特別控除額(最高50万円)=一時所得の金額

(注) その収入を生じた行為をするため、又は、その収入を生じた原因の発生に伴い、直接要した金額に限ります。

今まで何度も出てきた算式と同じものが書かれています。

ここで言う『総収入金額』とは『利益』のことではありません。

つまり、上の計算式を言い換えれば、このようになります。

この算式には「利益」や「損失」という言葉は出てきませんし、『負けた分は計算に入れない』とも解釈することができません。

上の図で言うと、5/13は9万円の損失(負け)になっていますが、6万円の収入があります。

「この6万円の収入(払戻金)を得るために15万円使った(支出した)」と解釈できます。

従って、再度下の図の一時所得を計算すると、こうなります。

【正しい方法で計算した一時所得】

- 総収入金額

- 4/7分 … 26万円

- 5/13分 … 6万円

- 8/3分 … 128万円

- 9/30分 … 12万円

- 12/9分 … 200万円

- 合計 … 372万円

- 収入を得るために支出した金額

- 4/7分 … 6万円

- 5/13分 … 15万円

- 8/3分 … 8万円

- 9/30分 … 25万円

- 12/9分 … 30万円

- 合計 … 84万円

- 一時所得の金額

- 総収入金額 … 372万円

- 収入を得るために支出した金額 … 84万円

- 372万円 - 84万円 - 50万円 = 238万円

これが、一時所得の正しい計算になります。

先ほどの「負けた分を計算に入れない方法」で算出した一時所得と比較してみましょう。

【負けた分を入れないで計算した一時所得】

260万円

【正しい方法で計算した一時所得】

238万円

このように、正しい方法で計算した一時所得の方が、少ない金額になります。

一時所得の金額が少なくなるということは、税金も少なくなるということです。

負けた分は、「払戻金 < 払戻金を得るために使った金額」となるため、収入よりも経費の方が多くなります。

そのため、通常は正しい方法で計算した方が、一時所得の金額が少なくなります。

但し、1つだけ注意点があります。

実は、一時所得の計算上1つだけ、「負けた分を計算に入れないケース」が存在します。

一時所得の計算上、負けた分を計算に入れない唯一のケース

一時所得の計算上、負けた分を計算に入れない唯一のケースを説明するために、競馬の馬券を例に解説します。

下のコラムをお読みください。

[su_label]コラム[/su_label]

なぜハズレ馬券は経費ならないのか?

一時所得を計算する場合、ハズレ馬券は経費になりません。

つまり、一時所得の計算に入れることができません。

それは、次の理由からです。

ハズレ馬券は、払い戻しが無いから(ゼロだから)

払い戻しが無いということは、一時所得を計算する上での「総収入金額がゼロ」ということになります。

つまり、収入を得ていないのです。

収入を得ていないので、馬券の購入費用も、収入を得るために支出した金額(経費)とは認められず、一時所得の計算に入れることができないのです。

例えば、次のようなケースで考えてみます。

- 10レース 1番人気の馬の単勝5,000円購入

- 結果 的中 払戻金 10,000円

- 収支 +5,000円

- 11レース 1番人気の馬の単勝5,000円購入

- 結果 不的中 払戻金 ゼロ

- 収支 △5,000円

- 12レース 馬連(5点)を合計10,000円購入(1点2,000円ずつ)

- 結果 的中 払戻金 8,000円

- 収支 △2,000円

この場合には、1番(10レース)と3番(12レース)は、払戻金があるため、一時所得の計算に入れることができます。

しかし、2番(11レース)の馬券購入費用5,000円は、払戻金がゼロのため、一時所得の計算に入れることができないのです。

2番と3番は、収支がともにマイナス(負けている)になっています。

ですが、3番は払戻金があるため、負けていても一時所得の計算に入れますが、2番は払戻金が無いため一時所得の計算には入れません。

従って、この例の場合の一時所得の金額は、このようになります。

- 総収入金額

- 10レースと12レースの払戻金 18,000円

- 収入を得るために支出した金額

- 10レースと12レースの投票額 7,000円

- 一時所得の金額

- 18,000円 - 7,000円 = 11,000円

- 11レースは、一切計算に入れません。

尚、競馬に係る一時所得の計算は、こちらの記事で詳しく解説しています。

上の「ハズレ馬券のコラム」の内容が、そのまま回答になります。

一時所得の計算上「負けた分を計算に入れない」のは、次のケースに該当する場合だけです。

【一時所得の計算上、負けた分を計算に入れないケース】

収入金額(払戻金)が「ゼロ」の場合のみ

ですから、カジノの場合で言うと、下の図の5/13に使用した15万円の経費は、「一時所得の計算に入れない」ことになります。

以上で、カジノの税金と一時所得の計算方法についての解説を終わります。