こんにちは。税理士の髙荷です。

今回は、所得税の確定申告における雑損控除について解説します。

普段あまり活用することのない制度ですが、雑損控除の内容を理解しておくと、もしもの時に役に立つと思います。

この雑損控除の内容について、適用要件や控除額の計算、確定申告書の記載方法などを解説します。

平成31年(2019年)4月1日以後に提出する所得税の確定申告書より、給与所得の源泉徴収票等の添付が不要になりました。

詳しくは、こちらの記事をご覧ください。

雑損控除とは

最初に、所得税の確定申告における雑損控除の概要を説明します。

ここでは、確定申告における税金計算上の雑損控除の役割と、雑損控除の制度の内容について解説します。

確定申告における税金計算上の雑損控除の役割

雑損控除は、所得税の確定申告において、税金を計算する過程で控除される「所得控除」の1項目です。

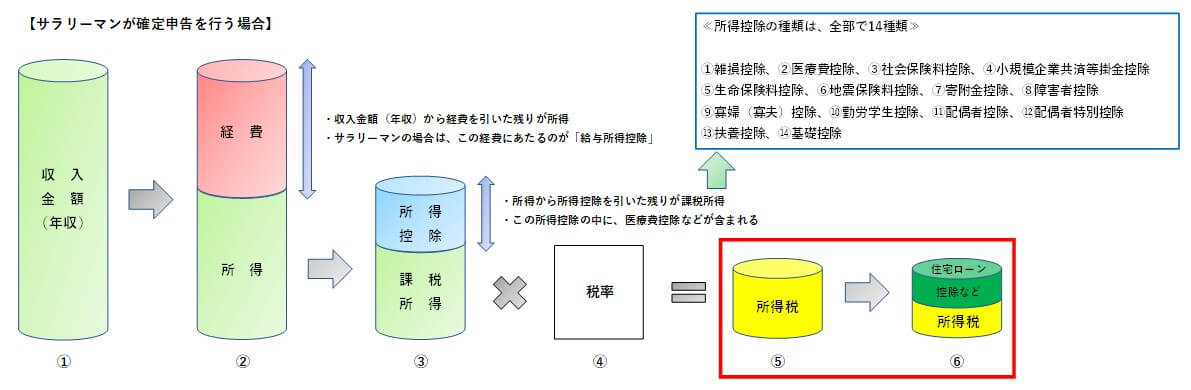

この「所得控除」について、サラリーマンの確定申告を例に解説します。

【サラリーマンの確定申告おける所得税の計算方法】

- 収入金額(年収)- 給与所得控除額 = 給与所得控除後の金額(所得)

- 給与所得控除後の金額(所得)- 所得控除の額の合計額 = 課税所得

- 課税所得 × 所得税率 = 所得税

確定申告では、上記の計算により所得税が計算されます。

この計算方法の2番に出てくる「所得控除の額の合計額」に、雑損控除は含まれます。

尚、上記計算式の「給与所得控除額」については、こちらの記事で詳しく解説しています。

上で示した所得税の計算方法を図示すると、下の図のようなイメージになります。

【サラリーマンの確定申告における所得税の計算方法】

さらに、この図の右上の部分を拡大すると、次の図になります。

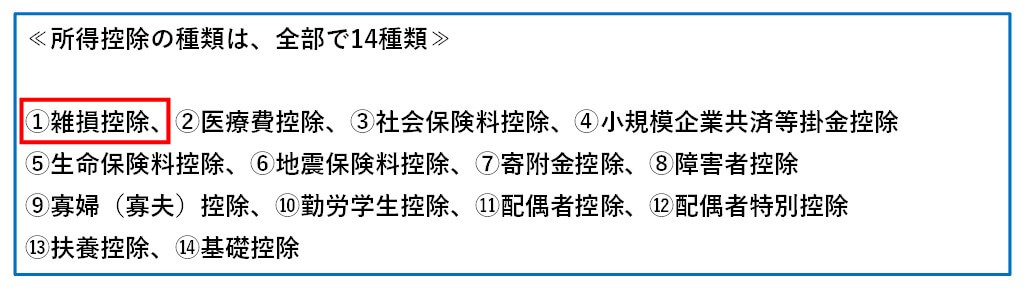

【所得税における所得控除の種類】

所得税の計算における所得控除は全部で14種類あり、そのうちの1つが雑損控除です。

尚、このうち⑧障害者控除、⑨寡夫(寡夫)控除、⑪配偶者控除及び⑫配偶者特別控除については、下記の記事でまとめています。

【障害者控除】

【確定申告・年末調整】所得税と住民税における障害者控除の手続き

【寡婦(寡夫)控除】

シングルマザーと寡婦、シングルファザーと寡夫の違い【所得控除の対象となるのか】

【配偶者控除及び配偶者特別控除】

配偶者控除(配偶者特別控除)の改正【103万円の壁と150万円の壁】

源泉控除対象配偶者、同一生計配偶者及び控除対象配偶者の違いと範囲

【雑損控除のポイント①】

雑損控除は、所得税を計算する際の、所得控除の1つである

雑損控除の内容

続いて、雑損控除の制度の内容を解説します。

雑損控除とは、次に掲げる内容の制度を言います。

【雑損控除】

雑損控除とは、災害又は盗難若しくは横領によって、資産について損害を受けた場合等に、一定の金額の所得控除を受けることができる制度です。

ここで言う、災害・盗難・横領とは、具体的に次に掲げる事項になります。

- 震災、風水害、冷害、雪害、落雷など自然現象の異変による災害

- 洪水、台風による被害及び豪雪による雪下ろしなども含まれます。

- 火災、火薬類の爆発などの人為による異常な災害

- 害虫の発生などによる異常な災害

- スズメバチの巣の駆除、シロアリ退治の費用及び獣害なども含まれます。

- 盗難

- 空き巣やひったくりなども含まれます。

- 横領

尚、詐欺や恐喝による人的被害は、雑損控除の対象にはなりません。

【雑損控除のポイント②】

雑損控除の制度の内容

雑損控除は、災害又は盗難若しくは横領によって、資産について損害を受けた場合等に、一定の金額の所得控除を受けることができる制度である

雑損控除の対象になる資産と控除額の計算

次に、雑損控除の対象となる資産と控除額の計算方法を解説します。

雑損控除は、災害等によって損害を受けた資産がある場合に適用される制度です。

従って、災害に遭ったけれども、家や家財に損害がないような場合には適用できません。

また、損害を受けた全ての資産について適用できるというわけでもありません。

そこで、まずは雑損控除の対象となる資産について解説します。

雑損控除の対象となる資産

雑損控除の対象となる資産は、次の資産です。

【雑損控除の対象となる資産】

雑損控除の対象となる資産は、次の2つの要件を満たす資産になります。

- 資産の所有者が、次のいずれかであること

- 納税者

- 納税者と生計を一にする配偶者やその他の親族で、その年の総所得金額等が38万円以下の者

- 資産の種類が、次のいずれにも該当しないものであること

- 棚卸資産

- 事業用固定資産等

- 生活に通常必要でない資産

上記に掲げる要件を満たす資産が、雑損控除の対象になります。

但し、一部補足が必要な部分があるため、次から順番に解説します。

雑損控除の対象となる資産の要件①【資産の所有者について】

雑損控除の対象となる資産の要件の1つ目として、災害等によって損害を受けた資産の所有者が、次のいずれかである必要があります。

- 納税者

- 納税者と生計を一にする配偶者やその他の親族で、その年の総所得金額等が38万円以下の者

このうち、a.の納税者については問題ないと思います。

確定申告をする本人が所有者であれば、この要件を満たすことになります。

一方、b.の方は、「生計を一にする」と「総所得金額等が38万円以下」という条件があります。

まず、「生計を一にする」の部分に関しては、下のような意味で捉えてください。

【生計を一にするとは】

生計を一にするとは、下記のような状態のことを言います。

- 日常生活を共にしている

- 日常生活を共にしていなくても、仕事や学校の休暇時には親族のもとで生活している

- 親族間において、生活費や学費等の送金が行われている

- 合計所得金額が38万円以下で、他の人の控除対象配偶者や扶養親族となっていない

このように4つの要件(例示)がありますが、明確な定義は存在しません。

そのため、一般論として、このように捉えてください。

生活費が同じ財布から出ている = 生計を一にしている

後は、それぞれの個別事情を総合的に勘案して判断することになります。

続いて、「総所得金額等が38万円以下」という部分ですが、この総所得金額等とは、次の金額を言います。

【総所得金額等とは】

総所得金額等とは、純損失、雑損失、その他各種損失の繰越控除後の総所得金額、特別控除前の分離課税の長(短)期譲渡所得の金額、株式等に係る譲渡所得等の金額、上場株式等に係る配当所得の金額、先物取引に係る雑所得等の金額、山林所得金額及び退職所得金額の合計額をいいます。

(出典 国税庁 一定の寄附金を支払ったとき)

非常に難しく書いてありますが、上記の内容の全てに該当することは、まずあり得ません。

従って、一般的には次の金額が「総所得金額等」になると思って下さい。

総所得金額等とは、次の①~⑭の所得のうち、自分が該当する所得の合計金額です。

①利子所得、②配当所得、③不動産所得、④事業所得、⑤給与所得、⑥譲渡所得、⑦一時所得、⑧雑所得、⑨山林所得、⑩退職所得、⑪土地建物等の譲渡所得、⑫上場株式等に係る配当所得、⑬上場(一般)株式等に係る譲渡所得、⑭先物取引に係る雑所得(⑨~⑭は申告分離課税の対象)

- 後述する「雑損失の繰越控除」がある場合には、その繰越控除後の所得金額になります。

サラリーマン等の給与所得者であれば、通常は⑤のみが所得金額の合計額になります。

個人で事業を行っている人であれば④番、不動産の賃貸収入がある人は③番になり、株式等の取引をしている人は⑫番や⑬番も該当します。

この総所得金額等が38万円以下であれば、「総所得金額等が38万円以下」の要件を満たすことになります。

上記のa.又はb.の要件を満たす人が所有している資産につき、災害等による損失を被った場合には、雑損控除の対象となる資産の1つ目の要件を満たすことになります。

雑損控除の対象となる資産の要件②【資産の種類について】

雑損控除の対象となる資産の要件の2つ目は、資産の種類が、次のいずれにも該当しないものであることが挙げられています。

まず、a.の棚卸資産とb.の事業用固定資産等ですが、これは個人で事業(商売)を営む人が対象になります。

棚卸資産とは、いわゆる在庫のことを言い、商品や製品などが該当します。

また、事業用固定資産とは、個人が事業(商売)に使っている建物や車などが該当します。

これらの資産については、災害等による損害を受けたとしても雑損控除の対象とはならず、事業用固定資産の損失として、事業(商売)上の必要経費になります。

他方、c.の生活に通常必要でない資産とは、次のような資産を言います。

【生活に通常必要でない資産】

- 別荘など趣味、娯楽、保養又は鑑賞の目的で保有する不動産やゴルフ会員権など

- 貴金属や書画、骨董など1個又は1組の価額が30万円を超えるものなど

要するに、それらが無くても生活していくのに支障がない資産(贅沢品)が、生活に通常必要でない資産に該当します。

これらa.~c.の3つの資産以外の資産について、災害等により損害を受けた場合に、雑損控除の対象となる資産の要件の2つ目を満たすことになります。

【雑損控除のポイント③】

雑損控除の対象となる資産は、次の2つの要件を満たす資産である

- 資産の所有者が、次のいずれかであること

- 納税者

- 納税者と生計を一にする配偶者やその他の親族で、その年の総所得金額等が38万円以下の者

- 資産の種類が、次のいずれにも該当しないものであること

- 棚卸資産

- 事業用固定資産等

- 生活に通常必要でない資産

雑損控除の控除額の計算

続いては、雑損控除の控除額について解説します。

雑損控除の控除額は、以下の計算方法により算出します。

【雑損控除の控除額の計算方法】

次の2つのうち、いずれか多い方の金額を控除額とする

- (差引損失額)-(総所得金額等)× 10%

- (差引損失額のうち災害関連支出の金額)- 5万円

この2つの計算式で算出した金額の大きい方の金額が、雑損控除として控除できる金額になります。

この計算式に出てくる計算要素についても、一部補足説明があるため、順番に解説します。

[su_label]チェック![/su_label]

【雑損失の繰越控除】

雑損控除には、繰越控除という仕組みが適用されています。

災害等による被害が甚大であれば、所得の金額よりも雑損控除の控除額の方が多くなるというケースが考えられます。

そのようなケースでは、雑損控除の控除額が所得から控除しきれずに余ってしまうことになります。

例えば、所得の金額が200万円で、雑損控除額が300万円ある場合には、100万円が控除しきれずに余ってしまいます。(所得の金額はマイナスにはならず、ゼロになるため)

このような場合には、控除しきれなかった雑損控除の控除額を、翌年以降3年間まで繰り越すことができます。(上の例では100万円を繰り越せる)

つまり、控除しきれなかった金額(100万円)を、控除しきれるまで翌年以降の3年間の所得から控除することができるという仕組みになっているのです。

雑損控除の控除額の計算①【差引損失額】

雑損控除の控除額の計算に出てくる「差引損失額」とは、次の算式で計算した金額をになります。

【雑損控除の控除額の計算にでてくる差引損失額の計算】

差引損失額

= 損害金額 + 災害等に関連したやむを得ない支出の金額 - 保険金などにより補てんされる金額

- 損害金額とは

- 損害を受けた時の直前におけるその資産の時価を基にして計算した金額が、損害金額になります。

- 仮に、損害を受けた資産と同じものを、今買おうと思った場合の価格が時価です。

- その時価から、損害を受けた資産の損害直前までの経過年数による減価償却相当額を控除した金額が損害金額になります。

- 損害を受けた資産が減価償却資産である場合には、次の金額が損害金額になります。

- 損害を受けた資産の取得価額 - 減価償却費累積額相当額 = 損害金額

- 災害等に関連したやむを得ない支出の金額とは

- 災害により滅失した住宅、家財などを取壊し又は除去するために支出した金額などを「災害関連支出の金額」と言います。

- この災害関連支出の金額に、盗難や横領により損害を受けた資産の原状回復のために支出した金額を加えたものが、「災害等に関連したやむを得ない支出の金額」になります。

- 保険金などにより補てんされる金額とは

- 災害などに関して受け取った保険金や損害賠償金などの金額です。

尚、上記「損害金額」の計算において、時価による損害金額の計算が困難である場合には、こちらの「損失額の合理的な計算方法」を使って損害金額を計算することもできます。

差引損失額の計算は、このように少し複雑になっています。

時価や減価償却等について、用語の意味や計算方法などの理解が必要です。

時価、減価償却及び取得価額等の意味や基本的な計算方法については、こちらの記事で解説しているので、参考にしてください。

自動車に係る減価償却費を定額法と定率法で計算する方法【基礎から償却方法まで】

個人名義の車両を法人の所有車として使用する方法【売却と実質判定】

雑損控除の控除額の計算②【総所得金額等及び災害関連支出の金額】

総所得金額等及び災害関連支出の金額については、前述していますが、再度ここで確認しておきます。

【総所得金額等とは】

総所得金額等とは、純損失、雑損失、その他各種損失の繰越控除後の総所得金額、特別控除前の分離課税の長(短)期譲渡所得の金額、株式等に係る譲渡所得等の金額、上場株式等に係る配当所得の金額、先物取引に係る雑所得等の金額、山林所得金額及び退職所得金額の合計額をいいます。

(出典 国税庁 一定の寄附金を支払ったとき)

非常に難しく書いてありますが、一般的には次の金額が「総所得金額等」になると思って下さい。

総所得金額とは、次の①~⑭の所得のうち、自分が該当する所得の合計金額です。

①利子所得、②配当所得、③不動産所得、④事業所得、⑤給与所得、⑥譲渡所得、⑦一時所得、⑧雑所得、⑨山林所得、⑩退職所得、⑪土地建物等の譲渡所得、⑫上場株式等に係る配当所得、⑬上場(一般)株式等に係る譲渡所得、⑭先物取引に係る雑所得(⑨~⑭は申告分離課税の対象)

【災害関連支出の金額とは】

災害関連支出の金額とは、災害により滅失した住宅、家財などを取壊し又は除去するために支出した金額などを言います。

雑損控除の控除額の計算については、ここまで解説した用語の意味等を理解して、正しく計算することが重要です。

【雑損控除のポイント④】

雑損控除の控除額の計算方法

次の2つのうち、いずれか多い方の金額を控除額とする

- (差引損失額)-(総所得金額等)× 10%

- (差引損失額のうち災害関連支出の金額)- 5万円

- 差引損失額

= 損害金額 + 災害等に関連したやむを得ない支出の金額 - 保険金などにより補てんされる金額

[su_label]チェック![/su_label]

住民税における雑損控除

今回の内容では、所得税の確定申告における雑損控除について解説していますが、雑損控除は住民税においても適用されます。

住民税における雑損控除の制度の内容や控除額の計算方法は、今回解説した所得税と同じになります。

雑損控除を受けるための手続

次に、確定申告において雑損控除を受けるための手続方法を解説します。

確定申告において雑損控除を受けるためには、以下の手続き及び書類が必要になります。

【確定申告で雑損控除を受けるための手続及び必要書類】

- 確定申告書に雑損控除に関する事項を記載する

- 災害等に関連したやむを得ない支出の金額の領収を証する書類を添付するか、提示する

- 災害の場合には被災証明等を添付又は提示

- 盗難の場合には盗難証明等を添付又は提示

- 横領の場合には告発書の写し等を添付又は提示

- サラリーマン等の給与所得者は、給与所得の源泉徴収票(原本)添付する

サラリーマン等の源泉徴収票の見方や書き方は、こちらの記事で解説しています。

尚、雑損控除とは別に、その年の所得金額の合計額が1,000万円以下の人が災害にあった場合は、災害減免法による所得税の軽減免除があり、納税者の選択によりどちらか有利な方法を選ぶことができます。

災害減免法による所得税の軽減免除については、こちらの記事で解説しています。

【確定申告】災害減免法による所得税の軽減免除制度の仕組みと手続方法

また、個人住民税(地方税)についても減免制度が存在します。

その内容については、こちらの記事で詳しくまとめています。

個人住民税の減額・免除を受けるための要件と手続【申請方法と必要書類】

確定申告書への記載方法

最後に、雑損控除の確定申告書への記載方法を解説して終わります。

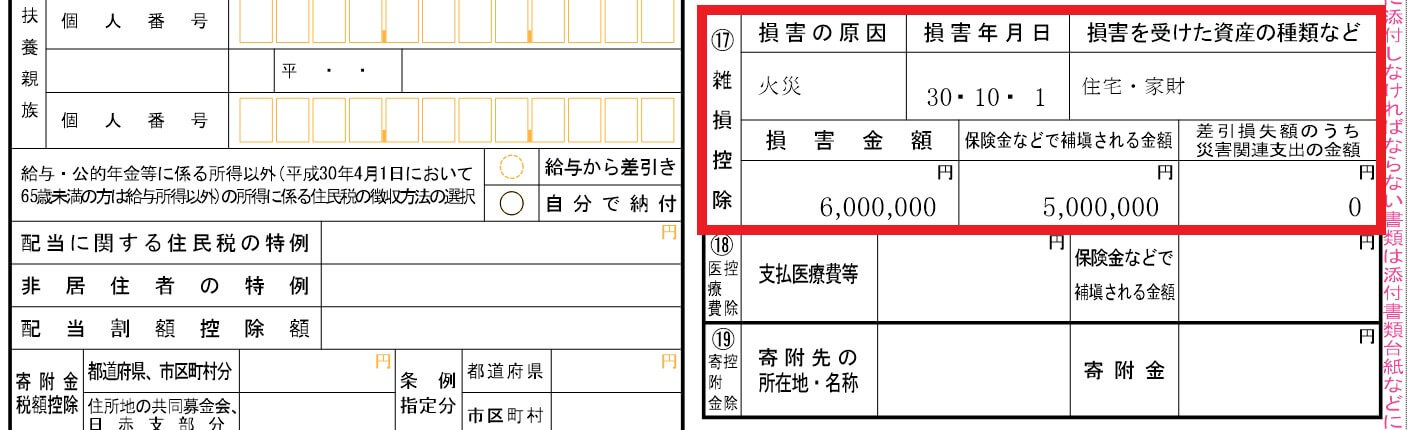

【確定申告書A 第二表】

これは、所得税の確定申告Aの第二表になります。

上図の赤枠で囲まれた部分に、雑損控除の項目を記載します。

【確定申告書A 第一表】

こちらは、所得税の確定申告Aの第一表です。

先ほどの第二表で記載した内容に基づいて控除額を計算し、上図の赤枠(⑰番)に雑損控除の控除額を記載します。

尚、「確定申告書A」や「第一表・第二表」については、下記の記事で詳しく解説しているので、参考にしてください。

上の2つの図の内容で、雑損控除の控除額を計算すると、次のようになります。

- 災害内容 … 火災

- 災害金額 … 600万円

- 災害関連支出 … なし

- 保険金収入額 … 500万円

- 総所得金額等 … 346万円(第一表のオレンジ枠⑤番)

災害関連支出がないため、控除額の計算式の2番は使いません。

【雑損控除の控除額】

(600万円 - 500万円)- 346万円 × 10% = 654,000円

尚、控除額の計算方法を再度掲載するので、最後にもう一度確認してください。

【雑損控除のポイント④】

雑損控除の控除額の計算方法

次の2つのうち、いずれか多い方の金額を控除額とする

- (差引損失額)-(総所得金額等)× 10%

- (差引損失額のうち災害関連支出の金額)- 5万円

- 差引損失額

= 損害金額 + 災害等に関連したやむを得ない支出の金額 - 保険金などにより補てんされる金額

以上で、雑損控除の仕組みと確定申告書の書き方等に関する解説を終わります。