こんにちは。税理士の髙荷です。

さて、平成31年(2019年)に実施される確定申告からスマートフォン・タブレット(以下、「スマホ」で統一します)による確定申告が可能になります。

パソコンを利用した確定申告は「e-Tax」により浸透してきた感がありますが、モバイル端末の普及により新しい試みとしてスマホを利用した確定申告が始まります。

そこで、今回から数回に分けて、このスマホを利用した確定申告の手続方法や使用方法などを解説したいと思います。

1回目である今回の内容は、「スマホによるe-Tax利用の事前準備と注意事項」についてです。

確定申告の時期はもう少し先になりますが、スマホによる確定申告が可能な人は、今回からの記事を参考に活用してもらえればと思います。

尚、今回の内容は平成31年(2019年)1月19日現在における、国税庁の情報等を基に作成しています。

今後、制度の内容やシステムが変更される可能性があります。

スマホによる確定申告を利用するうえでの注意点

パソコンを使った確定申告書の作成・提出(いわゆる「e-Tax」)ができて久しいですが、パソコンによる確定申告は、パソコンを利用できる環境(自宅や職場等)が無いと使うことができません。

一方、スマホであれば外出先などでも利用することができるので、その利便性が高まるように思えます。

しかし、実際にはそうとも言い切れません。

その理由を、最初に解説しておきます。

まず、スマホ上でできる確定申告の作業は、次の作業です。

- 確定申告書の作成

- 確定申告書の提出

この2つの作業を行うことができますが、それぞれに制限及び条件が付いています。

この、利用上の「制限と条件」が、スマホによる確定申告の利便性を低下させている要因です。

その利便性を低下させている理由(注意点)を、具体的に説明したいと思います。

尚、付け加えておきますが、これから説明する内容は、スマホによる確定申告利用上の「制限や条件」を満たさない人にとっては、利便性を低下させる内容であると言えます。

しかし、「制限や条件」を満たしている人にとっては、逆に利便性を向上させるものなので、スマホによる確定申告のデメリットを強調しているものではないことに留意してお読みください。

スマホによる確定申告が利用できる人

スマホによる確定申告は、全ての人が使用できますが、作成できる確定申告書には制限があります。

つまり、全ての人が「使用」できても、「利用」することはできないシステムになっています。

スマホによる確定申告もe-Taxのシステムを使いますが、今回解説するスマホのe-Taxは、パソコンのe-Tax及び従来のSP版e-taxとは別物です。

スマホにより確定申告書を作成できる人は、以下の要件を全て満たす人に限られます。

【スマホによる確定申告を利用できる人】

従って、次のような人は、スマホによる確定申告を利用することはできません。

【スマホによる確定申告を利用できない人】

このように、スマホによる確定申告が利用できる人は、上記【スマホによる確定申告を利用できる人】の要件を全て満たす人に限られます。

一般的には、「会社員が、医療費控除や寄附金控除を適用する場合にのみ利用できるシステム」と捉えてもらったら良いかと思います。

スマホで作成した確定申告書の提出方法

続いては、スマホで作成した確定申告書の提出方法に関する注意点を解説します。

スマホで作成した確定申告書を提出するには、次のいずれかの方法を用います。

【スマホにより作成した確定申告書の提出方法】

- e-Tax(電子申告)による提出

- 確定申告書を印刷して書面で提出

この2つの提出方法についての注意事項は、次に掲げる内容になります。

確定申告書をe-Tax(電子申告)で提出する場合の注意点

そもそも、国税庁がなぜスマホによる確定申告のシステムを提供するかというと、納税者の利便性の向上を図るためです。

それは、国税庁が発行する以下のリーフレットの表題を見れば明らかです。

【国税庁発行のリーフレット】

(出典 国税庁リーフレット 一部抜粋)

「いつでもどこでも」や「より便利に」といった文言が書かれていることでも、利便性を向上させることを目的にしていることが窺えます。

今までは、確定申告書の提出といえば、作成した確定申告書を税務署へ直接持参するか、郵送で提出するのが主でした。

しかし、e-Tax(電子申告)を利用すれば、ボタンをポチッと押すだけで確定申告書の提出が完了します。

今まで、紙(書面)で提出していた申告書を、電子データで保存できるのも大きな利点です。

e-Tax(電子申告)による確定申告書の提出は、その利便性向上を図るための最重要システムです。

ただし、スマホからe-Tax(電子申告)による確定申告書の提出を行うためには、税務署が発行する「IDとパスワード」を取得しなければなりません。

IDとパスワードは一度取得すれば、その後もずっと利用できるものですが、取得する際には基本的に税務署へ出向く必要があります。

そのため、なかなか時間が取れなくて、結局IDとパスワードの取得を諦めるといったケースも出てくるかもしれません。

クレジットカード納付の記事や納税証明書の記事でも述べましたが、全般的に税金の手続は、事前の準備や申請・届出などが煩雑で、我々税理士はまだしも一般の人にとっては非常に面倒な手続が多いです。

そのうえ、一部の手続はデジタル化されているものの、肝心な部分がアナログだったりするので、使い勝手が悪いのも特徴と言えます。

そうは言っても、決められたことは変えられないので、以下、該当する区分ごとに、IDとパスワードの取得方法を解説します。

一度もIDとパスワードを取得したことがない人

スマホによるe-Tax(電子申告)利用のためのID・パスワードの取得は、平成30年(2018年)4月から開始されています。

まだ一度もIDとパスワードを取得したことがない人については、下記の要領でIDとパスワードを取得することができます。

【スマホでe-Taxを利用するためのIDとパスワードの取得方法】

- 運転免許証等の本人確認書類を持って、最寄りの税務署へ行きます

- 管轄の税務署である必要はなく、どこの税務署でも構いません。

- 受付に「e-TaxのIDとパスワードの申請に来た」と伝えてください。

- 本人確認書類は、顔写真が無いと受け付けてもらえない場合があります。

- 税務署の職員による本人確認とパソコンでの登録作業を行います

- パソコンの登録作業は、本人が行います。

- 本人確認と登録作業終了後、IDとパスワードがその場で発行されます

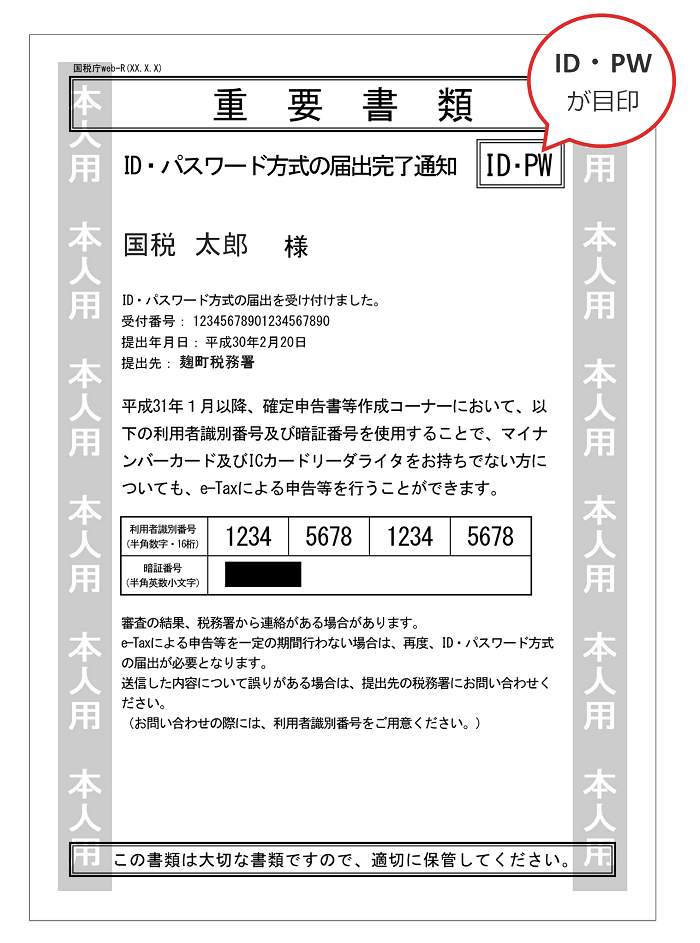

尚、IDとパスワードは、次のような書面で渡されるので、大事に保管してください。

【ID・パスワード方式の届出完了通知】

(出典 国税庁 ID・パスワード方式の届出完了通知とは)

(出典 国税庁 ID・パスワード方式の届出完了通知とは)

上図の、利用者識別番号(16桁)が「ID」で、その下の暗証番号が「パスワード」です。

また、税務署で職員による本人確認を行う方法以外に、マイナンバーカードとICカードリーダライタを使って、自宅等から確定申告書等作成コーナーを利用して、「電子申告・納税等開始(変更等)届出書」を送信し、ID・パスワード方式のIDの取得を行うこともできます。

但し、マイナンバーカードとICカードリーダライタを持っていない場合には、税務署へ出向く必要があります。

【マイナンバーカード方式】

従来のパソコンによるe-Taxでは、マイナンバーカード方式が採用されていました。(今も利用できますが)

マイナンバーカード方式とは、マイナンバーカードとICカードリーダライタを利用してe-Taxを行う方法です。

利用するためには、マイナンバーカードとマイナンバーカードを読み込むためのICカードリーダライタが必要で、マイナンバーカードの普及率の低さとICカードリーダライタをわざわざ購入する必要があることなどから、利用者が少ないシステムでした。

そこで、納税者の利便性等を考慮して、今回の記事でも解説しているIDとパスワードを利用した「ID・パスワード方式」が採用されることになったのです。(ID・パスワード方式では、マイナンバーカードとICカードリーダライタが不要)

尚、マイナンバーカード方式はパソコンを使う場合のみ利用できます。

今回のスマホを利用した確定申告では、ID・パスワード方式しか利用できないので注意してください。(ID・パスワード方式はパソコンでも利用できます)

- パソコンによるe-Taxで利用できるシステム

- マイナンバーカード方式

- ID・パスワード方式

- スマホによるe-Taxで利用できるシステム

- ID・パスワード方式

平成30年(2018年)以降に確定申告会場でID・パスワードを取得した人

例年、確定申告の時期になると各地で「確定申告会場」が開かれ、多くの人がそこで確定申告を行います。

その際に、会場のパソコンを利用してe-Taxで確定申告書を作成・提出することができ、初めて利用する人にはe-Taxの利用者識別番号が付与されます。

平成30年(2018年)1月以降に、確定申告会場などでe-Taxを初めて利用して、ID・パスワード方式の届出完了通知を受け取った人は、そのID(利用者識別番号)とパスワードを平成31年(2019年)1月から利用することができるようになっています。

つまり、昨年(平成30年)の確定申告会場で「ID・パスワード方式の届出完了通知」を受け取っている人は、特別な手続をせずとも、そのIDとパスワードでスマホのe-Taxを利用することができます。

既にe-Taxを利用している人

既にパソコンでe-Taxを利用している人については、ご自分の「利用者識別番号」と「パスワード」を取得しているはずです。

パソコンで利用できる「利用者識別番号」とスマホで利用する「ID」は同じ数字なのですが、スマホでは、過去に取得した「利用者識別番号」を利用することができません。

スマホのe-Taxで利用するIDは、「本人確認済み認証」が付与されたものであり、過去に取得した利用者識別番号には「本人確認済み認証」が付与されていないからです。

そのため、既に取得している利用者識別番号をスマホのe-Taxで利用するためには、税務署で本人確認済みの認証を付与してもらわなければなりません。

従って、過去に「利用者識別番号」を取得している人は、前述した「一度もIDとパスワードを取得したことがない人」と同様に、税務署へ出向いて本人確認をしてもらう必要があります。

本人確認済みの認証が付与された利用者識別番号 = スマホのIDと考えてください。

以上が、スマホからe-Tax(電子申告)を利用して確定申告書を提出する場合の注意点になります。

確定申告書を印刷して書面で提出する場合の注意点

最後に、スマホにより作成した確定申告書を紙に印刷して書面で提出する場合の注意点を解説します。

スマホで作成した確定申告書は、印刷して紙ベースの申告書として提出することもできます。

この場合には、管轄の税務署や確定申告会場へ行って提出するか、郵送で提出することになります。

尚、確定申告書を書面で提出する場合には、IDやパスワードの取得は必要ありません。

ただ、前述した利便性を考慮すると、折角スマホで作成した申告書をわざわざ紙に印刷して提出するのであれば、スマホを利用するメリットは無いに等しいと言えます。

また、国税庁は、ID・パスワードの利用に関して、次のような発表をしています。

- マイナンバーカード及びICカードリーダライタが普及するまでの暫定的な対応です

- 暫定的な対応であるため、お早めにマイナンバーカードの取得をお願いします

- 国税庁では「マイナンバーカード方式(マイナンバーカードとICカードリーダライタを使用する方法)」を推奨しています。

そのため、現行のスマホによる確定申告については、先行き不透明であると言わざるを得ず、今後発展する可能性もあれば、廃止される可能性もあります。

しかし、ここまで述べてきたように、サラリーマン等の会社員が医療費控除や寄附金控除を適用するケースにおいては、IDとパスワードさえ取得していれば、非常に便利なシステムです。

ですので、個人的にはさらなる改良・改善を加えて発展してくれることを望みます。

尚、今回はスマホによる確定申告の注意点と事前準備についての解説で終わりますが、次回以降に実際のスマホの画面を使った確定申告書の作成方法等を解説したいと思います。

【この記事の続きは、こちらです】

(2回目の記事)

スマホによる確定申告書の作成【必要書類の準備と源泉徴収票の入力】