こんにちは。税理士の高荷です。

個人が事業を興した場合には、税務署に「個人事業の開業・廃業届出書(以下、「開業届出書」で統一します)」を提出する必要があります。

開業届出書を提出することによって、公的に個人事業者として認められることになり、税務上はもちろん融資や補助金・助成金などの申請も行うことができます。

今回は、この個人事業の開業届の書き方を記入例付きで解説します。

個人事業の開業届出書について

個人事業の開業届出書は、個人が新たに事業を開始したとき、事業用の事務所・事業所を新設、増設、移転、廃止したとき又は事業を廃止したときに提出する書類です。

今回解説するのは、新たに事業を開始したケースの届出書の書き方になります。

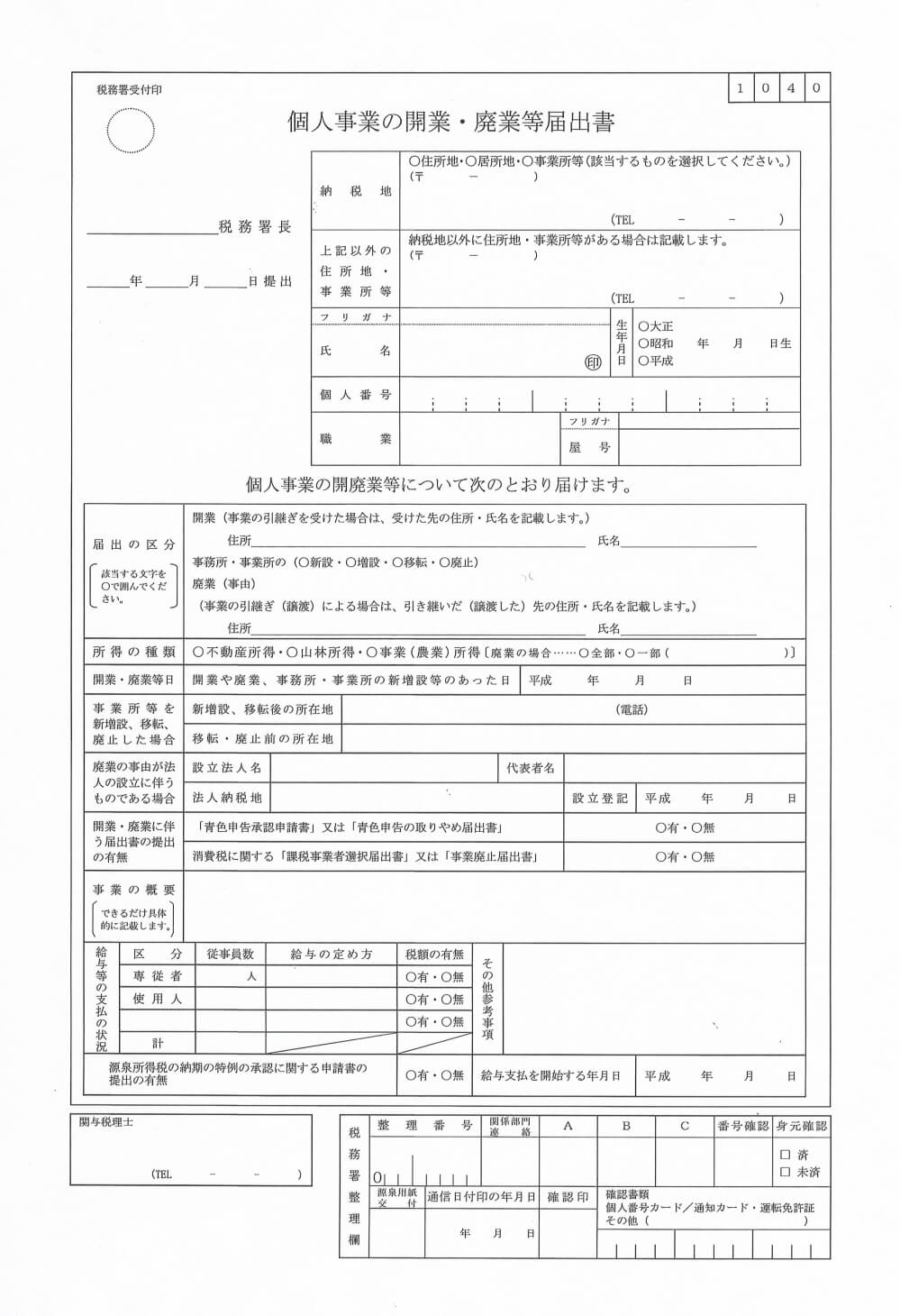

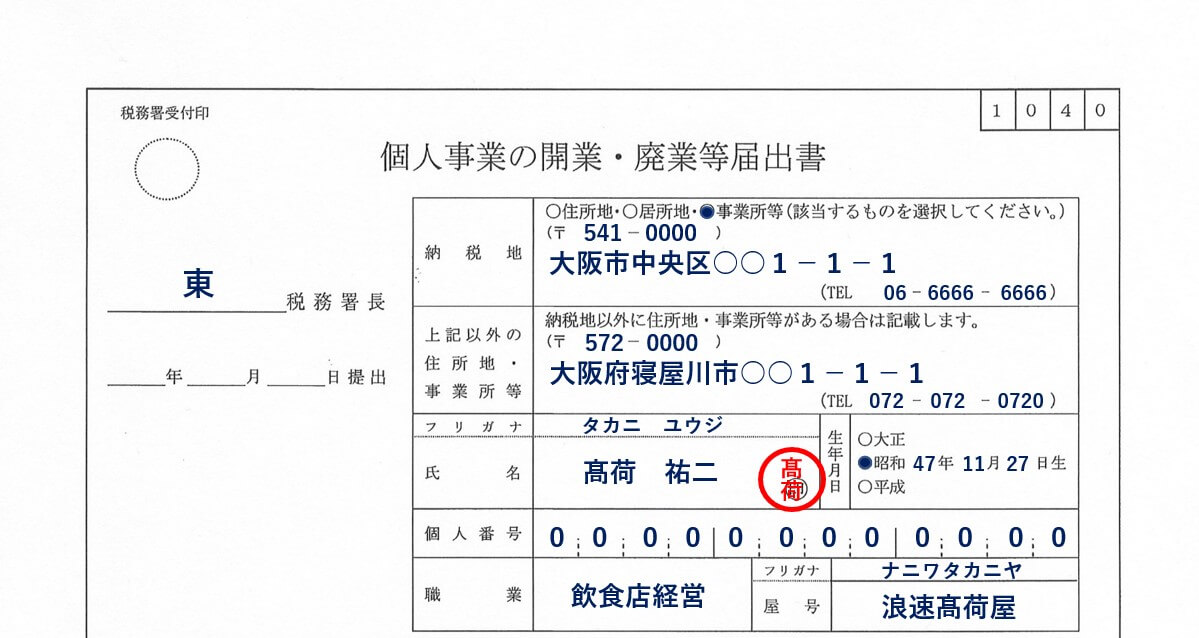

個人事業の開業届出書は、下図のような様式になっています。

個人事業の開業届出書は、国税庁のサイトから入手できます。

この個人事業の開業届出書の書き方について解説する前に、いくつか注意点があるので、下記に開業届出書に関する注意点をまとめました。

【個人事業の開業届の注意点】

- 開業届出書を提出する必要のある人(備考1及び3参照)

- 開業届出書を提出する必要のある人は、新たに次の事業を開始した個人です。

- 事業所得を生ずる事業

- 不動産所得を生ずる事業

- 山林所得を生ずる事業

- 開業届出書を提出する必要のある人は、新たに次の事業を開始した個人です。

- 開業届出書の提出期限(備考2及び3参照)

- 原則として開業日から1ヶ月以内に提出することになっています。

- 添付書類

- 開業届出書には、添付書類は必要ありません。

- 作成部数

- 提出用と自分の控え用の2部作成します。

- 開業届出書は、公的に事業を営んでいる証明になるため、必ず控え用も作成します。

- 税務署のサイトから入手できる開業届出書は「提出用」と「控え用」の両方がありますが、控え用は「提出用」をコピーしたものでも大丈夫です。

- 提出用・控え用ともに、税務署の受付印を押してもらって下さい。

- 都道府県及び市区町村への提出

- 個人事業を開始した場合には、税務署だけではなく各自治体への届出書の提出も必要です。

- 但し、税務署と違い、提出する書類の様式や提出方法が各自治体によって異なるため、お住まいの自治体で確認してください。

【備考1】

開業届出書を提出する必要のある人

開業届出書は、事業所得、不動産所得及び山林所得を生ずる事業を営む場合に提出する書類です。

従って、下記のような場合には開業届出書の提出は、必要ありません。(提出しても構いません)

- サラリーマンが副業として、アフィリエイトなどの雑所得を生じる事業を始める場合

- サラリーマンが副業として、民泊などの雑所得を生じる事業を始める場合

上記のように「雑所得」に分類される事業は、開業届を提出する必要はありません。

但し、あくまでも開業届出書を提出する必要が無いだけであって、一定以上の所得があれば税金の確定申告は行わなければなりません。

「開業届出書の提出」と「確定申告の要否」は別物なので、勘違いしないようにしてください。

尚、確定申告の要否やアフィリエイトの確定申告については、下記の記事で詳しくまとめています。

【確定申告】アフィリエイト所得の計算方法とアフィリエイト収入・必要経費の集計方法

【備考2】

開業届出書の提出期限

開業届出書の提出期限は、建前上、1ヶ月以内となっていますが、別にいつ提出しても構いません。

1ヶ月以上経ってから提出しても罰則などはありません。

開業届出書は、外部に対する公的な証明書類として用いられる場合もありますが、元々は税務署が税金の徴収管理をやり易くするための書類です。

従って、開業届出書を提出していなくても、確定申告をして税金の納付(還付)をきっちりしていれば、何も問題はありません。

【備考3】

開業届出書に関して誤解が多い事例

インターネット上に、開業届出書の書き方や解説をしているサイトは沢山あります。

それらのサイトは、開業届出書の書き方に関しては、概ね正しい情報を載せています。

しかし、その他の情報として誤解を招くような表現をしているサイトが多いので、ここで訂正しておきたいと思います。

- 「開業届出書の提出 = 事業所得」にはならない

- 開業届出書を提出すれば、事業所得になるような書き方をしているサイトが多いのですが、開業届出書の提出は、所得税の所得の種類の判断には全く関係ありません。

- この点については、下記の記事で詳しく解説しています。

- 青色申告の承認には、開業届は必須ではない

- 青色申告の承認(青色申告承認申請書)を受けるためには、開業届出書を提出していなければならないとの情報も多いのですが、法律上、そのような規定はありません。

- 開業届出書を提出していなくても、青色申告の承認は受けられます。

- 但し、税務署によっては、青色申告承認申請書の提出後に開業届出書の提出を求めてくるところもあります。

個人事業の開業届出書の書き方

それでは、開業届出書の具体的な記入方法を解説します。

先ほど掲載した【個人事業の開業届出書の見本】を、上・中・下の3つの部分に分割して解説していきます。

また、開業届を提出するケースとして最も多い「不動産所得」と「事業所得」の2つのパターンを用意しているので、是非参考にしてください。

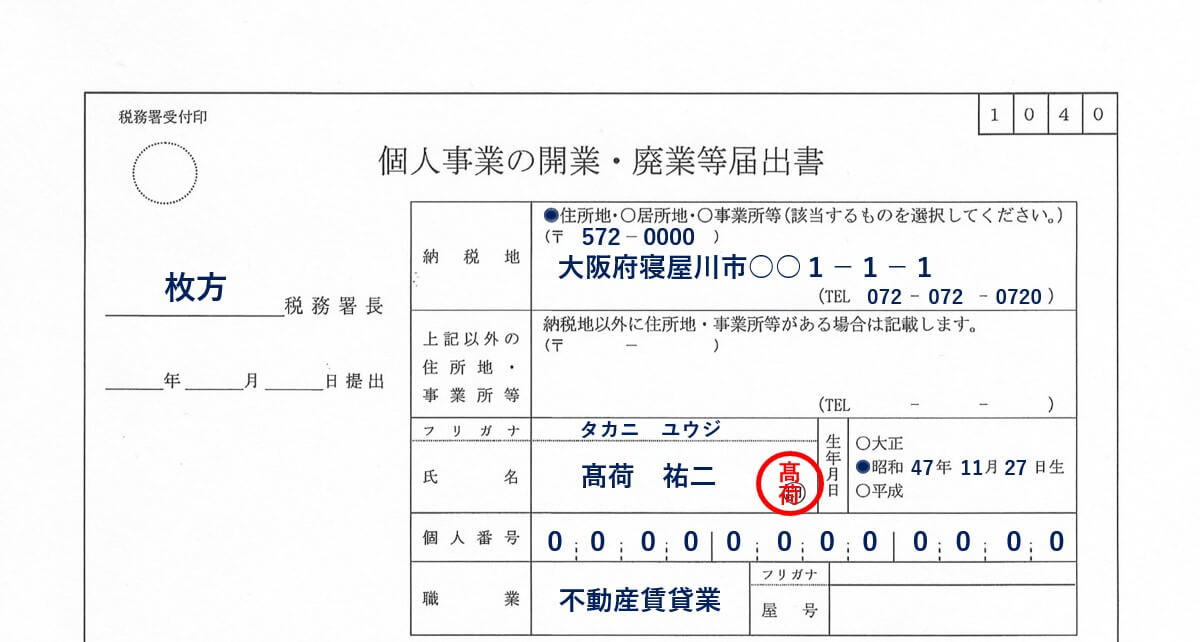

開業届出書の書き方【不動産所得】

最初に、不動産所得の開業届出書の書き方から解説します。

- 税務署長

- 納税地を管轄する税務署名を記入します。

- _年_月_日提出

- 開業届出書の提出日を記入します。

- 記入しなくても構いません。

- 納税地

- 納税地は、下記のいずれか好きな方を選択できます。

- 自宅の住所又は居所(備考4参照)

- 自宅とは別に事務所や仕事場がある場合には、それらの住所

- 不動産所得の場合の納税地は、通常自宅になるケースが多いと思います。

- 上図の例では、自宅を納税地にしています。

- 「住所地」「居所地」「事業所等」のいずれかを、●又は✔してください。

- 納税地は、下記のいずれか好きな方を選択できます。

- 上記外の住所地・事業所等

- 下記のケースに該当する場合に限り、記入してください。

- 納税地を自宅としていて、事務所(仕事場)が別にある場合には、その事務所(仕事場)の住所

- 納税地を事務所(仕事場)としている場合には、自宅の住所

- 上記のいずれかに該当しない場合には、空欄で大丈夫です。

- 下記のケースに該当する場合に限り、記入してください。

- 氏名・フリガナ及び生年月日

- 届出書を提出する人(以下、「納税者」と言います)の氏名・フリガナ及び生年月日を記入してください。

- 氏名の右横に認印の押印が必要です。

- 個人番号

- 納税者の個人番号を記入してください。

- 職業

- 何の仕事か判れば良いので、細かく記入する必要はありません。

- 端的に表現できる職業名を記入してください。

- 屋号・フリガナ

- 事業所得の開業届出書の章で解説します。

- 不動産所得の場合には、通常屋号はありません。

【備考4】

住所又は居所について

- 住所又は居所とは、必ずしも住民票の記載地とは限らず、「実際に住んでいる場所」という意味になります。

- 住民票の記載地と実際住んでいる場所が異なる場合には、今後申告・納税をする上で都合の良い方を選んでください。

- 選択方法の1つとして、税務署からの郵便物を確実に受け取れる方にしても良いでしょう。

- 一般的には「住所 = 住民票の記載地」、「居所 = 実際に住んでいる場所」になりますが、それほど神経質になる必要はありません。

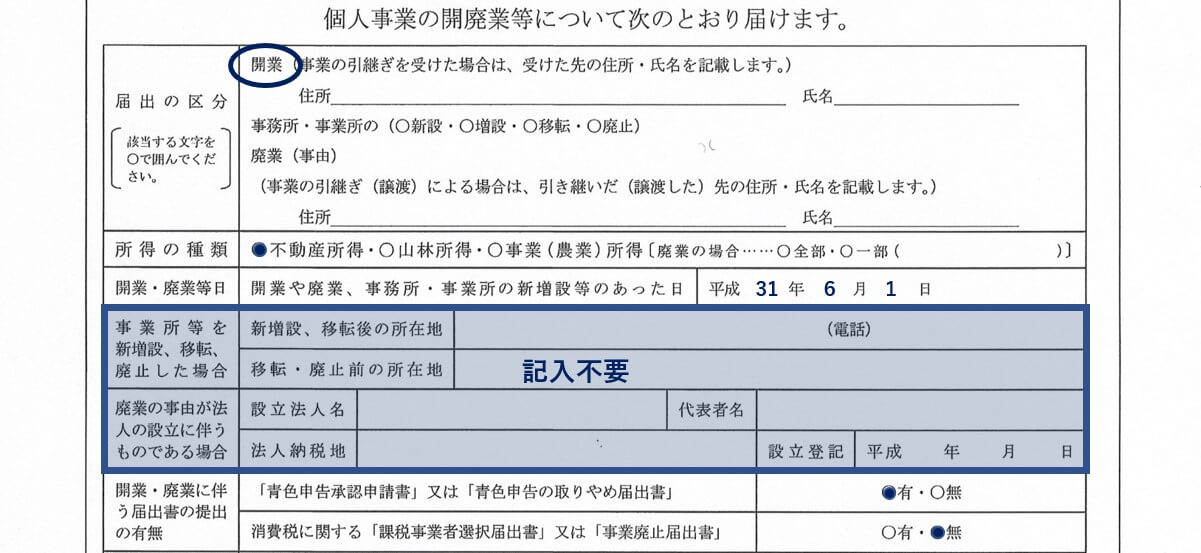

【不動産所得の開業届出書②】

- 届出の区分

- 新たに事業を開始するので「開業」に○を付けてください。

- その他の項目は、記入する必要はありません。

- 所得の種類

- 不動産所得のため、「不動産所得」に●又は✔を付けてください。

- 開業・廃業日等

- 開業した年月日を記入してください。

- 明確なルールは無いので、いつでも構いません。

- 好きな日(都合の良い日)を記入してください。

- 濃い青枠部分

- 新規開業の場合には、記入不要です。

- 開業・廃業に伴う届出書の提出の有無

- 「青色申告承認申請書」等

- 青色申告の承認(青色申告承認申請書)を受ける場合(又は、開業届出書と一緒に提出する場合)には、「有」に●又は✔をいれ、そうでない場合には「無」に●又は✔をしてください。

- 消費税に関する「課税事業者選択届出書」等

- 個人事業者の開業初年度と2年目は、基本的に消費税は免税です。

- 敢えて、消費税の課税事業者になるという人は、「有」に●又は✔をいれ、所定の届出書を提出してください。

- 免税のままで良いという人は、「無」●又は✔をします。(通常はこちらを選びます)

- 「青色申告承認申請書」等

尚、消費税の納税義務(課税と免税)の判定については、こちらの記事で詳しくまとめています。

【消費税免税の条件】個人事業者に係る消費税の納税義務の判定方法

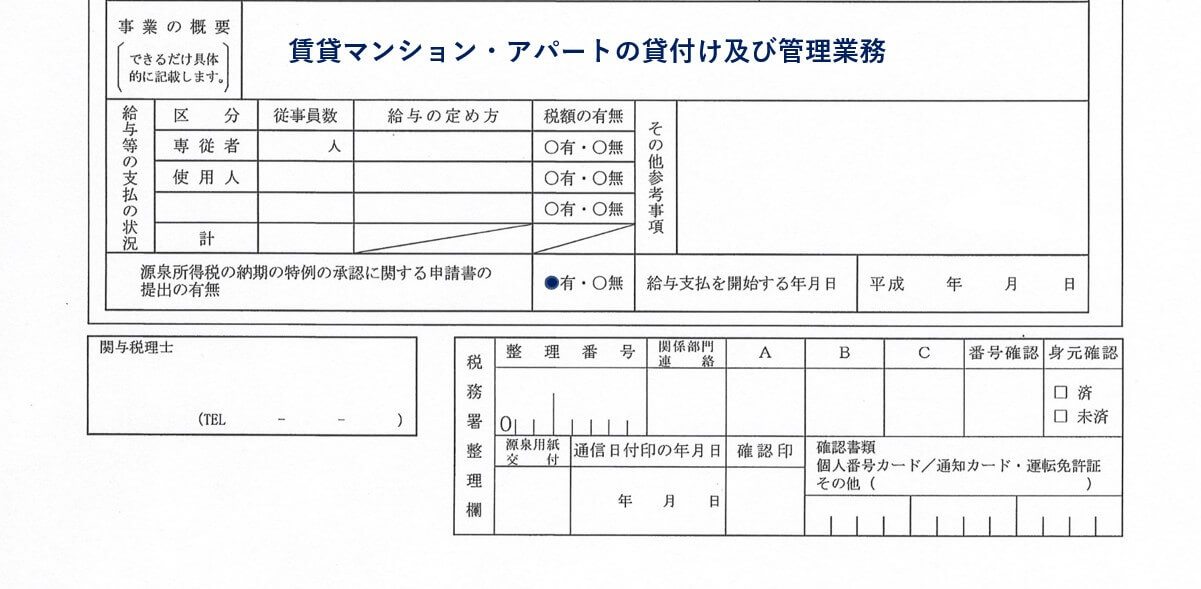

【不動産所得の開業届出書③】

- 事業の概要

- 【不動産所得の開業届出書①】で記入した「職業」の仕事の内容を記入します。

- 「具体的に」と書いてありますが、仕事の内容が判ればどのような書き方でも構いません。

- 給与等の支払の状況

- 専従者又は使用人(従業員)がいる場合に記入します。

- 不動産所得では使用人等がいないケースが多いため、上図の例では空欄にしています。

- 源泉所得税の納期の特例の承認に関する申請書の提出の有無

- 源泉所得税の納付に関して、納期の特例を受ける場合には「有」に、受けない場合には「無」に●又は✔を入れます。

- 源泉所得税の納付については、使用人等がおらず給与を支払わない場合であっても、特例を受けることをお勧めします。

- その他参考事項

- 記入する必要はありません。

- 給与支払を開始する年月日

- 給与を支払う場合のみ記入します。

以上で、不動産所得に係る開業届出書の記入方法の解説を終わります。

開業届出書の書き方【事業所得】

続いて、事業所得の場合の開業届出書の書き方を解説します。

基本的には、不動産所得と同じ書き方ですが、一部異なる点もあるので、事業所得で開業する人は参考にしてください。

- 税務署長

- 納税地を管轄する税務署名を記入します。

- _年_月_日提出

- 開業届出書の提出日を記入します。

- 記入しなくても構いません。

- 納税地

- 納税地は、下記のいずれか好きな方を選択できます。

- 自宅の住所又は居所(備考4参照)

- 自宅とは別に事務所や仕事場がある場合には、それらの住所

- 事業所得の場合には、自宅と事務所(仕事場)が別のケースも多いと思います。

- 自宅か事務所(仕事場)のいずれか都合の良い方を選んでください。

- 上図の例では、事務所(仕事場)を納税地にしています。

- 「住所地」「居所地」「事業所等」のいずれかを、●又は✔してください。

- 納税地は、下記のいずれか好きな方を選択できます。

- 上記外の住所地・事業所等

- 下記のケースに該当する場合に限り、記入してください。

- 納税地を自宅としていて、事務所(仕事場)が別にある場合には、その事務所(仕事場)の住所

- 納税地を事務所(仕事場)としている場合には、自宅の住所

- 上図の例では、納税地を事務所(仕事場)としているため、自宅の住所を記入しています。

- 下記のケースに該当する場合に限り、記入してください。

- 氏名・フリガナ及び生年月日

- 納税者の氏名・フリガナ及び生年月日を記入してください。

- 氏名の右横に認印の押印が必要です。

- 個人番号

- 納税者の個人番号を記入してください。

- 職業

- 何の仕事か判れば良いので、細かく記入する必要はありません。

- 端的に表現できる職業名を記入してください。

- 屋号・フリガナ(備考5参照)

- 店舗などの経営者で屋号がある場合には、記入します。

- 但し、屋号の記入は必須ではないため、空欄でも構いません。

【備考5】

屋号について

法人には、その法人を一言で表す「会社名」がありますが、個人事業者の場合には会社名がありません。

そのため、法人にとっての「会社名」と同じものとして、個人事業者の「屋号」が存在します。

屋号とは、個人事業者にとっての「会社名」のことを言います。

屋号についてまとめると、下記のようになります。

- 屋号は、付けても付けなくてもどちらでも良い

- 屋号は、英語表記でも問題ない

- 屋号は、複数使用することができる

- 確定申告は屋号だけでは不可(屋号 + 個人名ならOK)

- 屋号は、商号登記ができる

店舗を経営している個人事業者は屋号を付けていることが多いですが、商号登記までしている人は少ないように思います。

また、不動産の賃貸経営をしている個人事業者は、通常屋号は付けません。

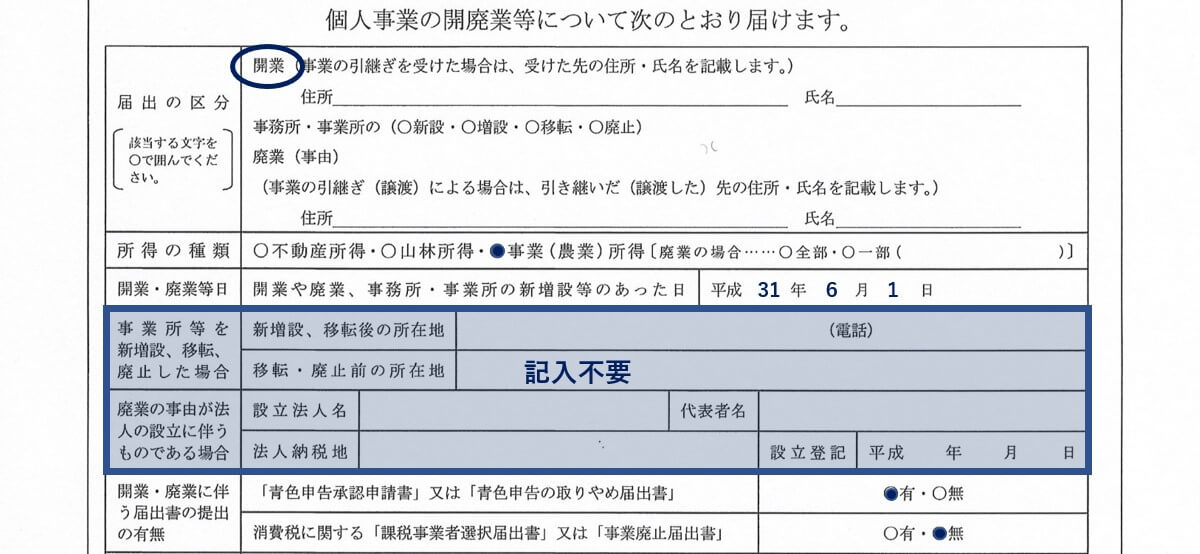

【事業所得の開業届出書②】

- 届出の区分

- 新たに事業を開始するので「開業」に○を付けてください。

- その他の項目は、記入する必要ありません。

- 所得の種類

- 事業所得のため、「事業所得」に●又は✔を付けてください。

- 開業・廃業日等

- 開業した年月日を記入してください。

- 明確なルールは無いので、いつでも構いません。

- 店舗であれば、通常は開店日等になります。

- 濃い青枠部分

- 新規開業の場合には、記入不要です。

- 開業・廃業に伴う届出書の提出の有無

- 「青色申告承認申請書」等

- 青色申告の承認(青色申告承認申請書)を受ける場合(又は、開業届出書と一緒に提出する場合)には、「有」に●又は✔をいれ、そうでない場合には「無」に●又は✔をしてください。

- 消費税に関する「課税事業者選択届出書」等

- 個人事業者の開業初年度と2年目は、基本的に消費税は免税です。

- 敢えて、消費税の課税事業者になるという人は、「有」に●又は✔をいれ、所定の届出書を提出してください。

- 免税のままで良いという人は、「無」●又は✔をします。(通常はこちらを選びます)

- 「青色申告承認申請書」等

尚、消費税の課税や非課税、輸出免税などの判定方法については、こちらの記事を参考にしてください。

消費税の課税判定の方法【課税、非課税、免税及び不課税の区分方法】

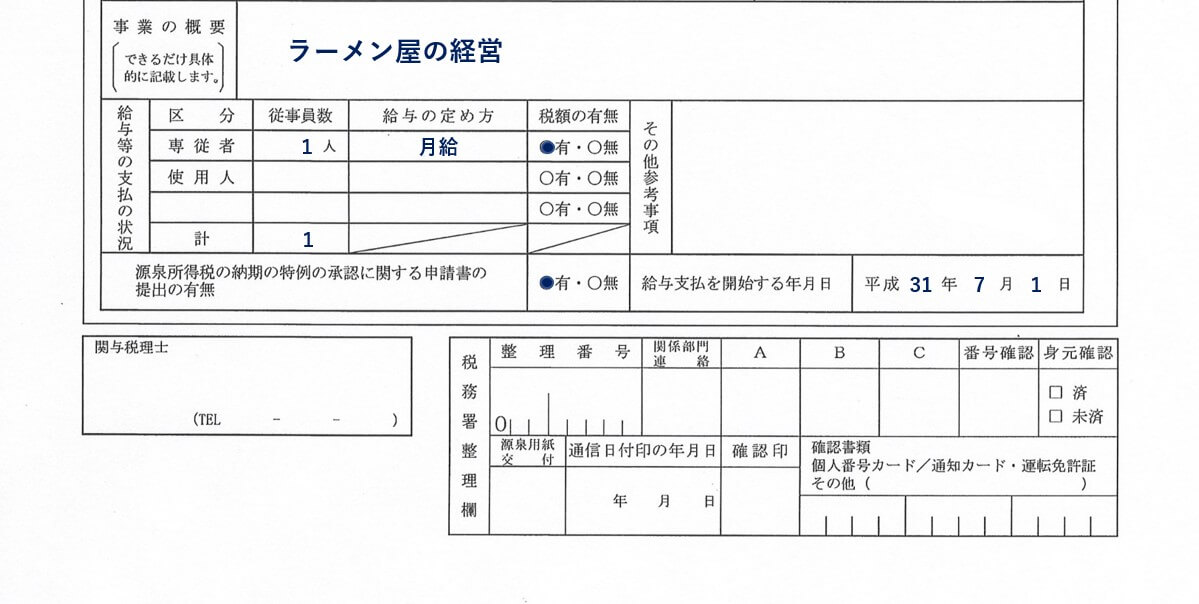

【事業所得の開業届出書③】

- 事業の概要

- 【事業所得の開業届出書①】で記入した「職業」の仕事の内容を記入します。

- 「具体的に」と書いてありますが、仕事の内容が判ればどのような書き方でも構いません。

- 給与等の支払の状況

- 源泉所得税の納期の特例の承認に関する申請書の提出の有無

- 源泉所得税の納付に関して、納期の特例を受ける場合には「有」に、受けない場合には「無」に●又は✔を入れます。

- 上図のように給与を支払う使用人等がいる場合には、納期の特例を受けることをお勧めします。

- その他参考事項

- 記入する必要はありません。

- 給与支払を開始する年月日

- 給与の支払を開始する年月日を記入します。

以上で、事業所得に係る開業届出書の記入方法の解説を終わります。

【参考】個人事業の開業に伴う税務署への届出書等の一覧

最後に、参考資料として、個人事業者が開業した場合に税務署への提出が必要となる届出書類について解説します。

個人事業者が開業する(した)場合には、以下の届出書等の税務署への提出が必要になります。

しかし、全ての届出書等の提出が必要なわけではありません。

ここでは、提出する届出書等の一覧とともに、提出の必要性についても解説したいと思います。

【個人事業の開業に伴う届出書等の一覧】

| 番号 | 届出書等の種類 | 内容 | 提出期限 |

|---|---|---|---|

| ① | 個人事業の開業・廃業等届出書 | 事業の開始又は事業所等の開設、移転若しくは廃止があった場合 | 開廃業等の事実があった日から1ヶ月以内 |

| ② | 所得税の青色申告承認申請書 | 青色申告書を提出することの承認の申請 | その年の3月15日※ |

| ③ | 青色事業専従者給与に関する届出書 | 青色専従事業者の給与の金額等の届出又はその変更の届出 | その年の3月15日※(変更の場合は遅滞なく) |

| ④ | 給与支払事務所等の開設・移転・廃止届出書 | 給与支払事務所等の開設、移転若しくは廃止があった場合 | 開設等から1ヶ月以内 |

| ⑤ | 源泉所得税の納期の特例の承認に関する申請書 | 給与の支払を受ける人が常時10人未満の特例を受ける場合 | 随時 |

| ⑥ | 所得税の棚卸資産の評価方法の届出書 | 棚卸資産の評価方法を選定したことの届出 | 確定申告期限 |

| ⑦ | 所得税の減価償却資産の償却方法の届出書 | 減価償却方法を選定したことの届出 | 確定申告期限 |

| ⑧ | 現金主義による所得計算の特例を受けることの届出書 | 現金主義による所得計算の特例を受ける場合 | その年の3月15日※ |

- ※その年の1月16日以後、新たに事業を開始した場合には、その事業を開始した日から2ヶ月以内

上記の一覧表の8つの届出書を提出頻度で表すと、下のようになります。

【個人事業の開業に伴う届出書等の提出頻度】

| 提出頻度 | 提出する届出書等 |

|---|---|

| 通常は提出する | ①個人事業の開業・廃業等届出書 ②所得税の青色申告承認申請書 ⑤源泉所得税の納期の特例の承認に関する申請書 |

| 必要に応じて提出する | ③青色事業専従者給与に関する届出書 |

| ほぼ提出しない | ④給与支払事務所等の開設・移転・廃止届出書 ⑥所得税の棚卸資産の評価方法の届出書 ⑦所得税の減価償却資産の償却方法の届出書 ⑧現金主義による所得計算の特例を受けることの届出書 |

- ④は、①の個人事業の開業・廃業等届出書を提出ししている場合には、提出を要しません。

このように、8種類全ての届出書等を提出する必要はなく、通常は①、②及び⑤を提出し、必要に応じて③を提出すると捉えてください。

特に⑥・⑦については、届出書を提出しなくても、下記のように法定の評価方法と減価償却方法が決まっているため、通常は提出しません。

- 所得税の棚卸資産の法定評価方法

- 原価法(最終仕入原価法)

- 所得税の減価償却資産の法定償却方法

- 定額法