こんにちは。税理士の高荷です。

2019年10月から消費税が10%に増税されます。

この消費税は、法人や個人が事業を行ううえで、避けて通ることができません。

しかし、消費税は全ての事業者に納税義務があるわけではありません。

一定の要件を満たせば、消費税の納税義務が免除されることになります。

そこで今回は、消費税の免除の仕組みについて解説します。

尚、法人の免税の仕組みも、個人の免税の仕組みも基本的な部分は同じですが、細部が異なります。

そのため、今回は個人事業者の消費税の納税義務について解説し、法人の納税義務については、次回に解説したいと思います。

消費税の納税義務があるかどうかは、事業の運営に大きく関わってきます。

消費税の増税を前に、この記事で確認してください。

消費税の納税義務のポイント

消費税の納税義務について解説する前に、いくつか確認しておきたいポイントがあります。

最初に、そのポイントについて解説します。

ポイント① 用語の意味

消費税に関する解説を掲載しているサイトなどでは、よくこのような用語を使います。

- 課税事業者 … 消費税の納税義務がある事業者

- 免税事業者 … 消費税の納税義務がない事業者

課税事業者と免税事業者の意味は、上記のようになります。

また、よく勘違いして使用されるのですが、消費税の納税義務のある・なしは、次の事項のある・なしになります。

【消費税の納税義務のある・なしとは】

税務署に対して消費税の申告・納税をする義務のある・なしを言います。

決して、次のような意味ではないので、誤解の無いようにしてください。

【消費税の納税義務のある・なしとは】

消費税を貰う(払う)必要のある・なしではありません。

特に、消費税の免税事業者が、売上代金を貰うときに多い勘違いです。

消費税の免税事業者であっても、売上として貰う代金は、消費税込みの代金を貰う必要があります。

例えば、個人で駐車場経営をしている事業者が、自分は免税事業者だからといって、駐車場代を税抜の金額で貰うことは、自分が損をすることになります。

なぜなら、自分が支払う経費は、税込の金額で支払っているからです。

この点について、簡単な数字を使って比較してみます。

【パターン① 駐車場代を税抜で貰う場合】

- 毎月貰う駐車場代 月10,000円(税抜)

- 毎月支払う経費 月5,400円(税込)

パターン①の1年間の損益

- 毎月貰う駐車場代 月10,000円 × 12月 = 120,000円

- 毎月支払う経費 月5,400円 × 12月 = 64,800円

- 1年間の損益 1. - 2. = 55,200円

【パターン② 駐車場代を税込で貰う場合】

- 毎月貰う駐車場代 月10,800円(税込)

- 毎月支払う経費 月5,400円(税込)

パターン②の1年間の損益

- 毎月貰う駐車場代 月10,800円 × 12月 = 129,600円

- 毎月支払う経費 月5,400円 × 12月 = 64,800円

- 1年間の損益 1. - 2. = 64,800円

【パターン①とパターン②の差額】

64,800円 - 55,200円 = 9,600円(駐車場代の消費税1年分)

このように、税抜で駐車場代を貰う場合には、駐車場代の消費税1年分だけ損をしてしまいます。

免税事業者は、消費税の申告・納付をする必要がないため、貰った消費税と支払った消費税が直接利益に影響します。

また、経費を支払う相手先は、こちらが消費税の免税事業者かどうかは考慮してくれません。

そのため、毎月もらう駐車場代を税込で貰わないと、損をしてしまうのです。

尚、必ず消費税分を上乗せして貰わなければならない、と規定されているわけではありません。

しかし、自分が損をしないためには、消費税分を上乗せして売上代金を貰った方が良いでしょう。

消費税の課税事業者・免税事業者とは、消費税の申告・納税をする義務があるかどうかの違いなので、用語の意味を取り違えないようにしてください。

個人が駐車場の賃貸経営をする場合の注意点等については、こちらの記事でまとめています。

個人が駐車場を経営する場合の税制上のデメリット【所得税の節税上のデメリット】

消費税の増税に伴って実施される不動産の賃貸借に係る経過措置を、こちらの記事でまとめています。

ポイント② 消費税の納税義務の基本

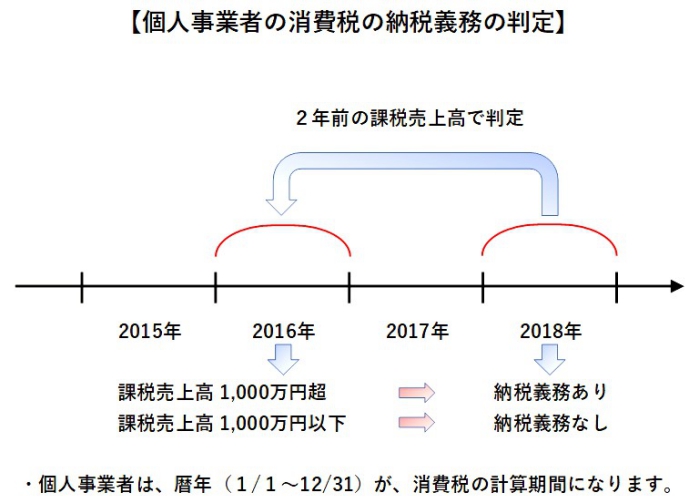

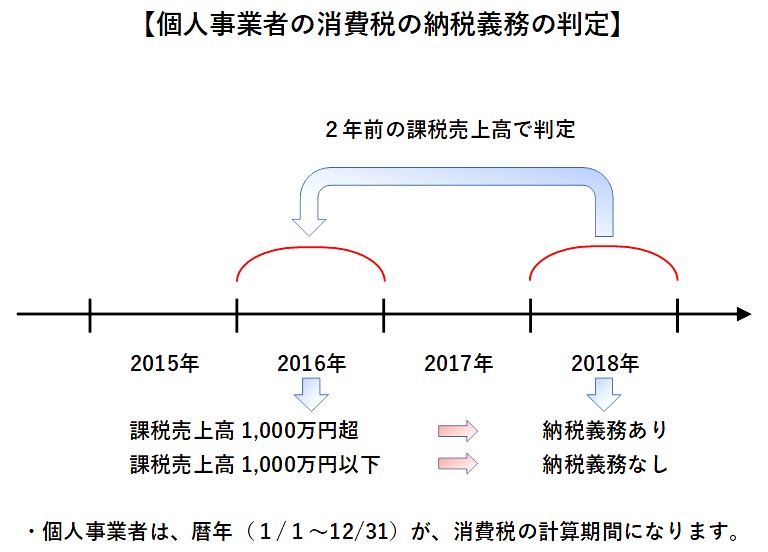

個人事業者の消費税の納税義務は、基本的に次の方法により判定します。

【個人事業者の納税義務の判定方法】

基準期間の課税売上高が1,000万円を超えるかどうか?

- 基準期間 … その年の前々年(2年前)を言います。

- 課税売上高 … 消費税が掛かる売上高を言います。

このように、原則として2年前の課税売上高が1,000万円を超えているかどうかで判断します。

- 2年前の課税売上高が1,000万円超の場合 ⇒ 課税事業者になります

- 2年前の課税売上高が1,000万円以下の場合 ⇒ 免税事象者になります

尚、納税義務の判定に使用する課税売上高については、少しややこしいため、もう少し詳しく解説します。

ポイント③ 納税義務の判定に使う課税売上高

上の章で、納税義務の判定に使用する課税売上高とは、消費税が掛かる売上高だと述べました。

この「消費税が掛かる売上高」とは、下記の売上高になります。

【消費税が掛かる課税売上高とは】

- 通常の商品販売などの消費税が掛かる売上高

- 売上高という名目だけでなく、全ての消費税が掛かる収入が対象

- 例えば、商品の売上高の他に、駐車場代などの不動産所得もある場合には、全て合算した金額が課税売上高になります。

- 消費税法上の非課税取引は除く

- 例えば、商品の売上高の他に、賃貸住宅の家賃の不動産所得がある場合には、賃貸住宅の家賃は非課税取引のため、課税売上高に含みません。

- 消費税法上の免税取引は含む

- 例えば、商品の売上高の中に、輸出による免税売上がある場合には、その免税売上は課税売上高に含まれます。

一般的な商品の販売だけであれば判りやすいのですが、多様な収入がある場合には、課税売上高の金額が複雑になります。

尚、消費税法上の非課税取引や免税取引の内容については、こちらの記事でまとめています。

消費税の納税義務の判定に使う課税売上高とは、上記のような消費税の掛かる売上高になりまます。

特に、次の点には注意が必要です。

- 消費税が掛かる全ての収入を合算する

- 非課税取引は含まないが、免税取引は含まれる

しかし、課税売上高については、この解説だけでは終わりません。

もう少し補足事項があります。

消費税の納税義務の判定に使用する課税売上高は、税抜の金額にする必要があります。

つまり、このようになります。

さらにややこしいのは、基準期間(2年前)が課税事業か免税事業者かでも変わってくることです。

文章で解説するよりも、図を使って解説したほうが分かりやすいと思うので、先ほど掲載した図を使って解説します。

例1)基準期間(2年前)が課税事業者の場合

最初に、基準期間(2016年)が、課税事業者の場合について解説します。

今年は2018年なので、2018年の納税義務の判定は、2016年の課税売上高で判定します。

基準期間(2016年)が課税事業者の場合には、2016年の課税売上高を税抜にする必要があります。

消費税を税抜にして集計する方法は、次の手順で行います。

- 一旦、全ての課税売上高を税込で集計する

- 免税売上高がある場合には、免税売上高は含めない

- 税込で集計した課税売上高を、1.08で割り税抜金額にする(端数切捨て)

- 免税売上高がある場合には、2.に免税売上高を加算する

具体的な数字を使って計算してみます。

【2016年の税込の課税売上高が10,500,000円の場合】

税込の課税売上高が10,500,000円なので、これを1.08で割ります。

10,500,000円 ÷ 1.08 = 9,722,222円

これで、税抜の課税売上高が計算できました。

この税抜の課税売上高9,722,222円と1,000万円を比較します。

9,722,222円 ≦ 10,000,000円

このように、1,000万円以下になるため、2018年は免税事業者になります。

基準期間が消費税の課税事業者に該当する場合には、上記のように課税売上高を計算し、納税義務を判定することになります。

続いては、基準期間(2年前)が、免税事業者だった場合について解説します。

例2)基準期間(2年前)が免税事業者の場合

基準期間(2016年)が、免税事業者の場合には、次のようになります。

今年は2018年なので、2018年の納税義務の判定は、2016年の課税売上高で判定します。

基準期間(2016年)が免税事業者の場合には、2016年の課税売上高を税抜にする必要はありません。

基準期間が免税事業者の場合には、次の課税売上高を使います。

- 消費税分を上乗せして売上代金を貰っている場合

⇒ その上乗せした税込の課税売上高をそのまま使う- 消費税分を上乗せしないで売上代金を貰っている場合

⇒ その上乗せしていない税抜の課税売上高をそのまま使うつまり、帳簿に計上されている課税売上高の金額を、そのまま使うことになります。

具体的な数字を使って計算します。

【2016年の税込の課税売上高が10,500,000円の場合】

免税事業者は、税込・税抜関係なく課税売上高をそのまま使うので、何もする必要がありません。

そのため、税込の課税売上高10,500,000円と1,000万円を比較することになります。

10,500,000円 > 10,000,000円

このように、1,000万円を超えるため、2018年は課税事業者になります。

ここまで解説してきた、納税義務の判定に使用する課税売上高についてまとめると、次のようになります。

【納税義務の判定に使用する課税売上高の留意点】

- 消費税が掛かる全ての収入を合算する

- 消費税法上の非課税取引は含まない

- 消費税法上の免税取引は含まれる

- 基準期間が課税事業者の場合

⇒ 課税売上高を税抜にして、1,000万円と比較 - 基準期間が免税事業者の場合

⇒ そのままの課税売上高と、1,000万円を比較

ただし、現実的にほとんどの個人事業者は、ここまでややこしくはならないということを付け加えておきます。

個人事業者の納税義務の判定

それでは、ここから具体的な納税義務の判定について解説します。

前述したように、個人事業者の消費税の納税義務は、原則として次のように計算します。

【個人事業者の納税義務の判定方法】

基準期間の課税売上高が1,000万円を超えるかどうか?

- 基準期間 … その年の前々年(2年前)を言います。

- 課税売上高 … 消費税が掛かる売上高を言います。

- 基準期間の課税売上高が1,000万円超の場合 ⇒ 課税事業者になります

- 基準期間の課税売上高が1,000万円以下の場合 ⇒ 免税事象者になります

そのため、消費税の納税義務の判定が問題になるのは、次の3つのパターンだけになります。

- 開業1年目

- 開業2年目

- 開業3年目以降

この3つのパターンについて、次から順番に解説していきます。

開業1年目の納税義務の判定

個人事業者の開業1年目に係る消費税の納税義務は、次のようになります。

【開業1年目の納税義務】

必ず、免税事業者になります

個人事業者の開業1年目は、基準期間(2年前)が存在しないため、必ず免税事業者になります。

[su_label]チェック![/su_label]

Googleアドセンスの報酬に係る消費税

個人でブログ等を運営している人の中には、アフィリエイトを利用して収入を得ている人も多いかと思います。

アフィリエイトという用語の捉え方は諸説あるようですが、簡単に言うと、自分のサイト(ブログ)に広告を掲載して手数料を得るビジネスのことを言います。

このアフィリエイトを利用して得る報酬(手数料)は、収入(売上)になるため消費税の対象になります。

しかし、次の点を境に消費税の取扱いが異なります。

アフィリエイト報酬(手数料)を支払う会社が国内にあるかどうか

- 国内にある場合

- 報酬(手数料)には、消費税が含まれています

- この報酬は、課税売上高に含まれます

- 国外にある場合

- 報酬(手数料)には、消費税が含まれていません

- この報酬は、課税売上高には含まれません

このように、アフィリエイト報酬がどこの国の会社から支払われているかで、消費税の取扱いが変わります。

そのため、A8.netなどの日本国内のASP(アフィリエイトサービスプロバイダ)から収入を得ているのであれば、それは課税売上に該当します。

一方、Googleアドセンスから得る収入は、国外の会社から得る収入であるため、その報酬に消費税は掛かりません。

現在Googleアドセンスの支払いは、Google Asia Pacific Pte. Ltd.というシンガポールの会社が行っています。

日本国外にある会社からの支払いのため、消費税の対象とはならず、課税売上高にも該当しないのです。

しかし、将来この報酬の支払いが、Googleの日本法人から行われるようなことになれば、その時は消費税の対象となり、課税売上高に含まれることになります。

因みに、Googleアドセンスの契約先(支払先)は、以下の要領で確認できます。

- Googleアドセンスのアカウントにログインします

- 画面の左下にある「利用規約」をクリックします

- オンライン利用規約の「1.AdSenseへようこそ」に、契約先の事業体が載っています

- 現在の契約先の事業体は、次のいずれかになります

- Google Inc.

- Google Ireland

- Google Advertising (Shanghai) Company Limited

- Google Asia Pacific Pte. Ltd.

尚、こちらの記事で、アフィリエイトの確定申告についてまとめています。

【確定申告】アフィリエイト所得の計算方法とアフィリエイト収入・必要経費の集計方法

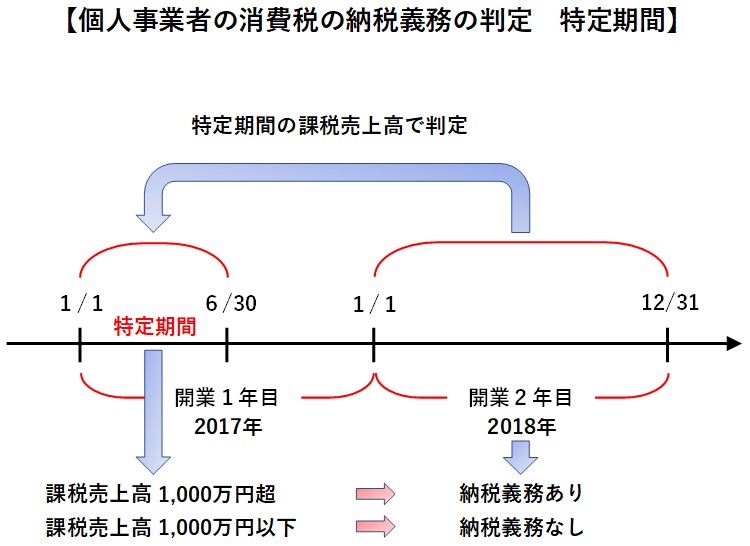

開業2年目の納税義務の判定

個人事業者の開業2年目に係る消費税の納税義務は、このようになります。

【開業2年目の納税義務】

原則として、免税事業者になります

但し、次の場合には課税事業者になります。

- 特定期間における課税売上高が1,000万円を超える場合

開業2年目においても基準期間(2年前)が存在しないため、原則的には免税事業者になります。

但し、例外として次の規定が設けられています。

- 特定期間における課税売上高が1,000万円を超える場合には、課税事業者となる

この特定期間とは、次の期間を言います。

特定期間とは

その年の前年の1月1日から6月30日までを言います。

開業2年目の場合には、開業1年目の1/1~6/30までの期間になります。

この特定期間の課税売上高が1,000万円を超えていれば、課税事業者になり、1,000万円以下であれば免税事業者になります。

特定期間における課税売上高の定義及び計算方法は、基準期間における課税売上高と同じです。

尚、開業1年目の事業開始日によって、判定方法が変わります。

- 開業1年目の事業開始日が1/1~6/30まで

⇒ その開始した日から6/30までの課税売上高で判定 - 開業1年目の事業開始日が7/1以降

⇒ 特定期間が存在しないため判定不要

このように、1年目の事業開始日が7/1以降であれば、1年目も2年目も無条件で免税事業者になります。

1年目と2年目の納税義務の判定をまとめると、次の表になります。

【個人事業者の開業1年目と2年目の納税義務】

| 開業年度 | 開業1年目の事業開始日 | 納税義務 | |

|---|---|---|---|

| ① | 開業1年目 | - | 免税 |

| ② | 開業2年目 | 1/1~6/30 | 特定期間で判定 |

| ③ | 7/1~12/31 | 免税 |

- 開業1年目も2年目も免税事業者になるパターンは、③になります

但し、開業1年目の半年足らずで、課税売上高が1,000万円を超えることは、なかなか無いと思います。

そのため、1年目も2年目も消費税が免税になる個人事業者は、多いかと思います。

[su_label]チェック![/su_label]

特定期間の給与支払額で判定することもできます

特定期間における課税売上高の納税義務の判定は、課税売上高に代えて、次の金額で判定することもできます。

- 特定期間における給与支払額が1,000万円を超えるかどうか

例えば、次のような場合には、どちらか好きな方で判定することができます。

- 特定期間の課税売上高 … 1,500万円

- 特定期間の給与支払額 … 900万円

【納税義務の判定】

- 課税売上高 1,500万円 > 1,000万円 ∴課税事業者

- 給与支払額 900万円 ≦ 1,000万円 ∴免税事業者

このような場合には、事業者が任意で選択できます。

課税事業者でも、免税事業者でも、好きな方を選べます。

因みに、課税売上高・給与支払額どちらも1,000万円を超える場合には、課税事業者にしかなれません。

しかし、この給与支払額による判定は、個人事業者においてはあまり現実的とは言えません。

そのため、このように備考的な感じで記載しました。

開業3年目以降の納税義務の判定

開業3年目以降の消費税の納税義務の判定は、基本的には2年目と同じになります。

【開業3年目の納税義務】

- 基準期間における課税売上高が1,000万円を超えるかどうかで判定

- 1,000万円超 ⇒ 課税事業者(判定終了)

- 1,000万円以下 ⇒ 2.及び3.で判定

- 特定期間における課税売上高が1,000万円を超えるかどうかで判定

- 1,000万円超 ⇒ 課税事業者、又は3.で判定

- 1,000万円以下 ⇒ 免税事業者、又は3.で判定

- 特定期間における給与支払額が1,000万円を超えるかどうかで判定

- 1,000万円超 ⇒ 課税事業者、又は2.で判定

- 1,000万円以下 ⇒ 免税事業者、又は2.で判定

- 2.が1,000万円超、3.が1,000万円以下 ⇒ 選択可能

- 2.が1,000万円以下、3.が1,000万円超 ⇒ 選択可能

- 2.及び3.がともに1,000万円超 ⇒ 課税事業者

- 2.及び3.がともに1,000万円以下 ⇒ 免税事業者

尚、開業3年目の場合には、基準期間が開業1年目になります。

原則的には、基準期間(1年目)の課税売上高で納税義務を判定しますが、1年目の事業開始日は年の途中になることが多いと思います。

そのため、1年目の月数が1年(12ヶ月)に満たないケースで課税売上高を計算することになります。

個人事業者の消費税の計算期間は、暦年(1/1~12/31)だと冒頭で述べました。

しかし、基準期間の課税売上高については、1年(12ヶ月)に満たなくても、そのままの課税売上高を使用します。

極端な話、事業開始日が12/1だった場合には、12/1~12/31までの1ヶ月の課税売上高で納税義務を判定することになります。

以上で、個人事業者に係る消費税の納税義務の解説を終わります。

消費税の納税義務からみた個人事業者が開業する目安

消費税の納税義務がある場合には、基本的に赤字・黒字に関係なく消費税を納付しなければなりません。

そのため、確定申告に備えて日ごろから消費税の納税を考えた資金繰りをすることが必要です。

しかし、消費税の納税義務が無い場合には、納税の心配が無いため、余計な資金繰り対策などを考える必要がありません。

その意味でも、納税義務の判定方法を理解しておくことは、重要になります。

尚、個人事業者が新規に開業する場合には、消費税の納税義務を考慮すれば、7/1以降に開業するのが良いでしょう。

そうすれば、開業1年目と2年目は、無条件で消費税の免税事業者になれます。

また、1年目の期間が短ければ、3年目も免税事業者になれる可能性が高くなります。

これから、個人事業の開業を予定している人は、上記のことも考慮に入れて開業することをお勧めします。

尚、法人に係る消費税の納税義務の判定については、こちらの記事でまとめています。