こんにちは。税理士の高荷です。

2019年10月から消費税が10%に増税されます。

この消費税は、法人や個人が事業を行ううえで、避けて通ることができません。

しかし、消費税は全ての事業者に納税義務があるわけではありません。

一定の要件を満たせば、消費税の納税義務が免除されることになります。

そこで今回は、消費税の免除の仕組みについて解説します。

前回は、個人事業者に係る消費税の納税義務について解説しました。

今回は、法人に係る消費税の納税義務について解説し、その免税になる仕組みなどを詳しく解説したいと思います。

消費税の納税義務があるかどうかは、会社の運営に大きく関わってきます。

消費税の増税を前に、この記事で確認してください。

尚、前回の個人事業者に係る納税義務の判定の記事はこちらです。

【消費税免税の条件】個人事業者に係る消費税の納税義務の判定方法

法人に係る消費税の納税義務のポイント

消費税の納税義務について解説する前に、いくつか確認しておきたいポイントがあります。

最初に、そのポイントについて解説します。

ポイント① 用語の意味

消費税に関する解説を掲載しているサイトなどでは、よくこのような用語を使います。

- 課税事業者 … 消費税の納税義務がある事業者

- 免税事業者 … 消費税の納税義務がない事業者

課税事業者と免税事業者の意味は、上記のようになります。

また、よく勘違いして使用されるのですが、消費税の納税義務のある・なしは、次の事項のある・なしになります。

【消費税の納税義務のある・なしとは】

税務署に対して消費税の申告・納税をする義務のある・なしを言います。

決して、次のような意味ではないので、誤解の無いようにしてください。

【消費税の納税義務のある・なしとは】

消費税を貰う(払う)必要のある・なしではありません。

特に、消費税の免税事業者が、売上代金を貰うときに多い勘違いです。

消費税の免税事業者であっても、売上として貰う代金は、消費税込みの代金を貰う必要があります。

例えば、雑貨店を営んでいる会社が、免税事業者だからといって税抜の金額で商品を売ると、自分が損をすることになります。

なぜなら、会社が支払う仕入代金や経費は、税込の金額で支払っているからです。

この点について、簡単な数字を使って比較してみます。

【パターン① 雑貨店の売上を税抜にした場合】

- 商品売上高 月10,000円(税抜)

- 商品仕入高 月5,400円(税込)

- 一般経費 月2,700円(税込)

パターン①の1年間の損益

- 商品売上高 月10,000円 × 12月 = 120,000円

- 商品仕入高 月5,400円 × 12月 = 64,800円

- 一般経費 月2,700円 × 12月 = 32,400円

- 1年間の損益 1. - 2. - 3. = 22,800円

【パターン② 雑貨店の売上を税込にした場合】

- 商品売上高 月10,800円(税込)

- 商品仕入高 月5,400円(税込)

- 一般経費 月2,700円(税込)

パターン②の1年間の損益

- 商品売上高 月10,800円 × 12月 = 129,600円

- 商品仕入高 月5,400円 × 12月 = 64,800円

- 一般経費 月2,700円 × 12月 = 32,400円

- 1年間の損益 1. - 2. - 3. = 32,400円

【パターン①とパターン②の差額】

32,400円 - 22,800円 = 9,600円(売上高の消費税1年分)

このように、税抜で売上代金を貰う場合には、売上代金の消費税1年分だけ損をしてしまいます。

消費税の課税事業者であれば、下の計算方法で算出した消費税を納付します。

貰った消費税と支払った消費税の差額を納付するため、消費税の金額そのものは会社の損益に影響しません。

会社が納付する消費税

= 貰った消費税(売上の消費税)- 支払った消費税(仕入・経費の消費税)

一方、免税事業者は、消費税の申告・納付をする必要がないため、上記の計算は行いません。

貰った消費税はそのまま会社に残り、支払った消費税は会社から出ていくだけになります。

従って、消費税の金額が会社の利益に直接影響します。

また、仕入代金や経費を支払う相手先は、こちらが消費税の免税事業者かどうかは考慮してくれません。

このような理由から、商品の売上代金を税込で貰わないと、損をしてしまうのです。

尚、必ず消費税分を上乗せして貰わなければならない、と規定されているわけではありません。

しかし、会社が損をしないためには、消費税分を上乗せして売上代金を貰った方が良いでしょう。

因みに、上で述べた課税事業者の消費税が損益に影響を与えない理由は、こちらの記事で解説しています。

消費税の課税事業者・免税事業者とは、消費税の申告・納税をする義務があるかどうかの違いなので、用語の意味を取り違えないようにしてください。

ポイント② 消費税の納税義務の判定方法

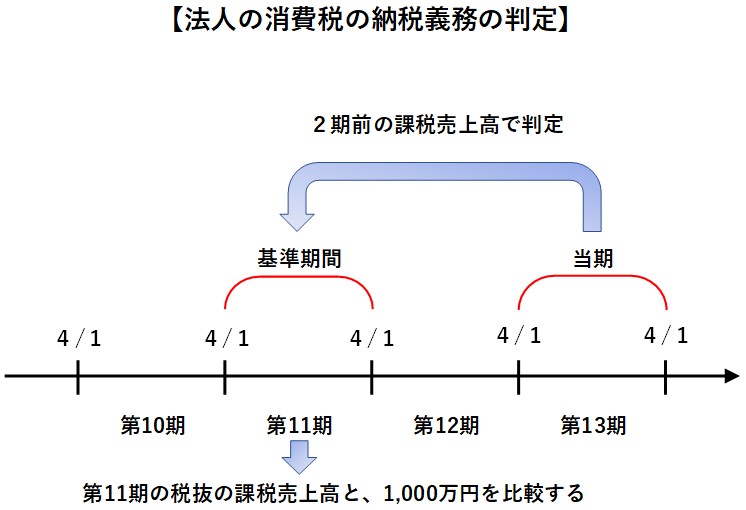

法人の消費税の納税義務は、原則的には次の3段階の方法により判定します。

【法人の納税義務の判定方法 ①】

基準期間の課税売上高が1,000万円を超えるかどうか?

- 基準期間 … その事業年度の前々事業年度(2期前)を言います。

- 課税売上高 … 消費税が掛かる売上高を言います。

【法人の納税義務の判定方法 ②】

特定期間の課税売上高が1,000万円を超えるかどうか?

- 特定期間 … その事業年度の前事業年度(1期前)開始の日から6ヶ月間を言います。

【法人の納税義務の判定方法 ③】

特定期間の給与支払額が1,000万円を超えるかどうか?

- 特定期間 … その事業年度の前事業年度(1期前)開始の日から6ヶ月間を言います。

この3つの判定方法は、全て1,000万円を基準にしています。

1,000万円を基準として、原則的にはこのように判定します。

- 1,000万円超の場合 ⇒ 納税義務あり

- 1,000万円以下の場合 ⇒ 納税義務なし

3つの判定方法の具体的な内容は、この後解説します。

ここでは、原則的にこの3段階の方法で納税義務を判定する、ということを覚えてください。

ポイント③ 納税義務の判定に使う課税売上高

上の章で掲載した納税義務の判定方法①と②では、課税売上高という金額を使って納税義務を判定します。

納税義務の判定に使用する課税売上高とは、消費税が掛かる売上高を意味します。

しかし、この「消費税が掛かる売上高」の内容は、少しややこしくなります。

この解釈を誤ってしまうと、正しく納税義務の判定ができないので、ここで詳しく解説します。

納税義務の判定に使用する消費税が掛かる売上高(課税売上高)とは、次に掲げる売上高を言います。

【消費税が掛かる課税売上高(課税売上高)とは】

- 通常の商品販売などの消費税が掛かる売上高

- 売上高という名目だけでなく、全ての消費税が掛かる収入が対象

- 例えば、商品の売上高の他に、テナントビルの家賃収入もある場合には、それらを全て合算した金額が課税売上高になります。

- 消費税法上の非課税取引は除く

- 例えば、商品の売上高の他に、社宅の家賃収入がある場合には、社宅の家賃収入は非課税取引のため、課税売上高に含みません。

- 消費税法上の免税取引は含む

- 例えば、商品の売上高の中に、輸出による免税売上がある場合には、その免税売上は課税売上高に含まれます。

一般的な商品の販売だけであれば判りやすいのですが、多様な収入がある場合には、課税売上高の金額が複雑になります。

尚、消費税法上の非課税取引や免税取引の内容については、こちらの記事でまとめています。

消費税の課税判定の方法【課税、非課税、免税及び不課税の区分方法】

輸出に係る消費税の還付の仕組み【本当に輸出企業は消費税の還付金で得をしているのか?】

また、会社が社宅を借上げた場合と住宅手当を支給する場合を、こちらの記事で比較しています。

消費税の納税義務の判定に使う課税売上高とは、上記のような消費税の掛かる売上高になります。

特に、次の点には注意が必要です。

- 消費税が掛かる全ての収入を合算する

- 非課税取引は含まないが、免税取引は含まれる

しかし、課税売上高については、この解説だけでは終わりません。

もう少し補足事項があります。

消費税の納税義務の判定に使用する課税売上高は、税抜の金額にする必要があります。

つまり、このようになります。

さらにややこしいのは、基準期間(2期前)及び特定期間(前期)が課税事業か免税事業者かでも変わってくることです。

この点について、図を使って解説します。

例1)基準期間(2期前)が課税事業者の場合

最初に、基準期間(2期前)が、課税事業者の場合について解説します。

当期が第13期なので、当期の納税義務の判定は、第11期の課税売上高で判定します。

基準期間(第11期)が課税事業者の場合には、第11期の課税売上高を税抜にする必要があります。

消費税を税抜にする方法は、次の手順で行います。

- 一旦、全ての課税売上高を税込で集計する

- 免税売上高がある場合には、免税売上高は含めない

- 税込で集計した課税売上高を、1.08で割り税抜金額にする(端数切捨て)

- 免税売上高がある場合には、2.に免税売上高を加算する

具体的な数字を使って計算してみます。

【第11期の税込の課税売上高が10,500,000円の場合】

税込の課税売上高が10,500,000円なので、これを1.08で割ります。

10,500,000円 ÷ 1.08 = 9,722,222円

これで、税抜の課税売上高が計算できました。

この税抜の課税売上高9,722,222円と1,000万円を比較することになります。

9,722,222円 ≦ 10,000,000円

基準期間(特定期間)が消費税の課税事業者に該当する場合には、上記のように税抜の課税売上高を計算し、1,000万円と比較することになります。

続いては、基準期間(2期前)が、免税事業者だった場合について解説します。

例2)基準期間(2期前)が免税事業者の場合

基準期間(2期前)が、免税事業者の場合には、次のようになります。

当期は第13期なので、当期の納税義務の判定は、第11期の課税売上高で判定します。

基準期間(第11期)が免税事業者の場合には、第11期の課税売上高を税抜にする必要はありません。

基準期間が免税事業者の場合には、次の課税売上高を使います。

- 消費税分を上乗せして売上代金を貰っている場合

⇒ その上乗せした税込の課税売上高をそのまま使う- 消費税分を上乗せしないで売上代金を貰っている場合

⇒ その上乗せしていない税抜の課税売上高をそのまま使うつまり、帳簿に計上されている課税売上高の金額を、そのまま使うことになります。

具体的な数字を使って計算します。

【第11期の税込の課税売上高が10,500,000円の場合】

免税事業者は、税込・税抜関係なく課税売上高をそのまま使うので、何もする必要がありません。

そのため、税込の課税売上高10,500,000円と1,000万円を比較することになります。

10,500,000円 > 10,000,000円

ここまで解説してきた、納税義務の判定に使用する課税売上高についてまとめると、次のようになります。

【納税義務の判定に使用する課税売上高の留意点】

- 消費税が掛かる全ての収入を合算する

- 消費税法上の非課税取引は含まない

- 消費税法上の免税取引は含まれる

- 基準期間が課税事業者の場合

⇒ 課税売上高を税抜にして、1,000万円と比較 - 基準期間が免税事業者の場合

⇒ そのままの課税売上高と、1,000万円を比較

課税・非課税及び免税が混在する事業を行っている法人では、上記の点に注意して納税義務の判定を行う必要があります。

法人の納税義務の判定

それでは、ここから具体的な納税義務の判定について解説します。

前述したように、法人の消費税の納税義務は、原則として次の3段階で行います。

【法人の納税義務の判定方法 ①】

基準期間の課税売上高が1,000万円を超えるかどうか?

- 基準期間 … その事業年度の前々事業年度(2期前)を言います。

- 課税売上高 … 消費税が掛かる売上高を言います。

【法人の納税義務の判定方法 ②】

特定期間の課税売上高が1,000万円を超えるかどうか?

- 特定期間 … その事業年度の前事業年度(1期前)開始の日から6ヶ月間を言います。

【法人の納税義務の判定方法 ③】

特定期間の給与支払額が1,000万円を超えるかどうか?

- 特定期間 … その事業年度の前事業年度(1期前)開始の日から6ヶ月間を言います。

そのため、消費税の納税義務の判定が問題になるのは、次の3つのパターンだけになります。

- 設立1期目

- 設立2期目

- 設立3期目以降

この3つのパターンについて、次から順番に解説していきます。

設立1期目の納税義務の判定

前回解説した個人事業者の場合には、開業1年目は必ず免税事業者になりました。

しかし、法人の場合には、個人事業者のように即免税というわけにはいきません。

法人の設立1期目には、基準期間(2期前)と特定期間(前期6ヶ月)が存在しません。

そのため、免税事業者に該当しそうですが、他の基準により納税義務を判定することになります。

具体的には、次の2つの方法により納税義務を判定します。

- 設立時の資本金が1,000万円以上であるかどうか

- 大企業の子会社に該当するかどうか

この2つのうち、いずれかに該当するかどうかで、納税義務を判定します。

納税義務の判定手順を示すと、次のようになります。

【1期目の納税義務の判定手順 ①】

設立時の資本金が1,000万円以上であるかどうか?

- 設立時の資本金が1,000万円以上 ⇒ 課税事業者(判定終了)

- 設立時の資本金が1,000万円未満 ⇒ ②により判定

【1期目の納税義務の判定手順 ②】

大企業の子会社に該当するかどうか?

- 大企業の子会社である ⇒ 課税事業者(判定終了)

- 大企業の子会社ではない ⇒ 免税事業者(判定終了)

法人の設立1期目については、このような手順で納税義務を判定します。

尚、大企業の子会社とは、具体的には次の会社を言います。

大企業の子会社とは

消費税の納税義務の判定において、次に掲げる要件を全て満たす法人を特定新規設立法人と言います。

【特定新規設立法人】

- 平成26年4月1日以降に設立

- 基準期間が存在しない

- 事業年度開始の日の資本金が1,000万円未満

- 事業年度開始の日において特定要件に該当し、親法人等の課税売上高が5億円を超えている

この特定新規設立法人に該当する会社が、大企業の子会社になります。

特定要件とは

特定新規設立法人の4番目の要件に掲げる特定要件とは、次の内容になります。

【特定要件】

- 他の者から50%超の株式等を直接保有される

- 他の者から50%超の株式等を間接保有される

- 他の者及びその他の者と特殊関係にある法人で、あわせて50%超の株式等を直接保有される

- 他の者及びその他の者と特殊関係にある法人で、あわせて50%超の株式等を間接保有される

尚、その他の者と特殊関係にある法人とは、法人以外にも次のケースを含みます。

- 他の者の親族等(六親等内の親族・特殊関係人等を含む)

- 他の者(親族等を含む)が、他の法人を完全に支配(直接・間接)している場合の他の法人

このように、大企業の子会社の定義は非常に複雑になっています。

そのため、簡単に「課税売上高が5億円超の会社の子会社」と捉えてもらって構いません。

例を挙げれば、次のような会社は大企業の子会社に該当します。

- 課税売上高5億円超の会社に、株式の100%を所有されている会社

- 課税売上高5億円超の会社の社長に、株式の80%を所有されている会社

但し、既に存在している大企業が子会社を設立する場合や、比較的大きな会社の社長が出資しているような会社が該当するため、通常の会社の設立は当てはまりません。

大企業の子会社の解説が長くなってしまいましたが、一般的な会社の新規設立は大企業の子会社に該当しないため、資本金の金額だけで判定することになります。

従って、法人を新規に設立する際には、次の点に注意すれば設立1期目は免税事業者になります。

念のため付け加えておくと、資本金1,000万円未満なので、1,000万円ピッタリでは納税義務は免除されません。

尚、株式会社を新規に設立する方法や手続については、こちらの記事でまとめています。

設立2期目の納税義務の判定

法人の設立2期目に係る消費税の納税義務は、次の4段階で判定します。

実は、設立2期目の納税義務の判定が、1番面倒なのです。

【2期目の納税義務の判定手順 ①】

事業年度開始の日の資本金が1,000万円以上であるかどうか?

- 事業年度開始の日の資本金が1,000万円以上 ⇒ 課税事業者(判定終了)

- 事業年度開始の日の資本金が1,000万円未満 ⇒ ②により判定

- 資本金の金額は、2期目の事業年度開始の日における資本金の金額になります。

- 会社設立時の資本金の金額ではないので、注意してください。

【2期目の納税義務の判定手順 ②】

大企業の子会社に該当するかどうか?

- 大企業の子会社である ⇒ 課税事業者(判定終了)

- 大企業の子会社ではない ⇒ ③及び④で判定

【2期目の納税義務の判定手順 ③】

特定期間の課税売上高が1,000万円を超えるかどうか?

- 特定期間 … その事業年度の前事業年度(1期前)開始の日から6ヶ月間を言います。

【2期目の納税義務の判定手順 ④】

特定期間の給与支払額が1,000万円を超えるかどうか?

- 特定期間 … その事業年度の前事業年度(1期前)開始の日から6ヶ月間を言います。

法人の設立2期目も、1期目と同様に基準期間(2期前)が存在しません。

そのため、まずは1期目と同様に、手順の①と②で納税義務を判定することになります。

判定手順の①と②は、設立1期目と全く同じ方法なので、解説は省きます。

特定期間の判定及び1期目と2期目を無条件で免税にする方法

1期目と異なるのは、2期目には特定期間が存在することです。

特定期間とは、その事業年の1期前の事業年度になるため、設立2期目の場合には設立1期目が特定期間に該当します。

しかし、特定期間は1期前の事業年度開始の日から6ヶ月となっています。

もし、特定期間が6ヶ月に満たない場合などはどうなるのでしょうか?

特に設立1期目は、1年に満たない事業年度になることが多いです。

そのような場合には、次の方法により特定期間を判定します。

特定期間の判定

消費税の納税義務の判定における特定期間とは、次の期間を言います。

- 前事業年度開始の日以後、6ヶ月の期間

但し、次のケースごとに、その判定方法が異なります。

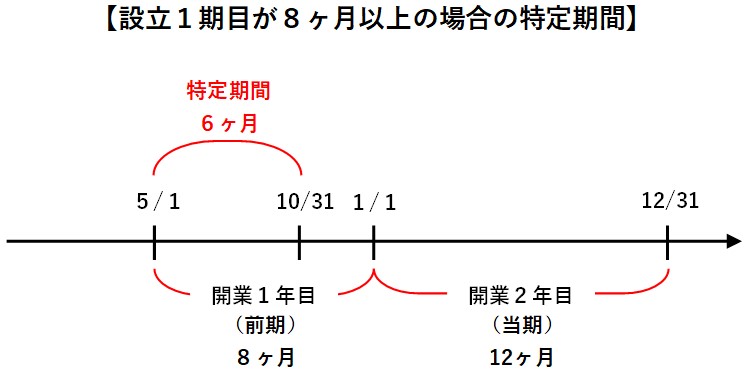

【ケース① 設立1期目が8ヶ月以上の場合】

設立1期目が8ヶ月以上ある場合には、通常通りに判定します。

- 設立日から6ヶ月間を、特定期間とする

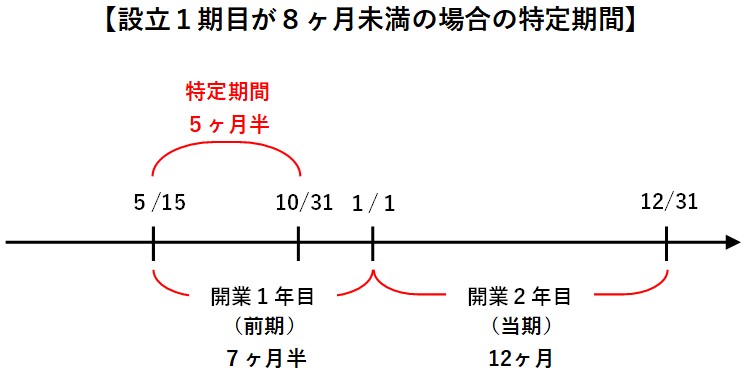

【ケース② 設立1期目が8ヶ月未満の場合】

上図の場合には、設立日(5/15)の6ヶ月後は、11/14になります。

このように、期末が月末に設定されている会社で、特定期間の6ヶ月後が月末にならない場合には、前月の末日までを特定期間とします。

そのため、上の図では特定期間が5ヶ月半になります。

- 特定期間6ヶ月の末日が月末でない場合で、期末が月末である場合は、6ヶ月の末日の前月の末日までを特定期間とする

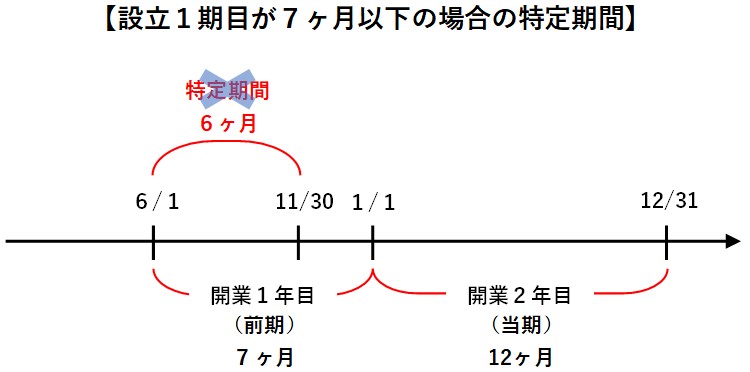

【ケース③ 設立1期目が7ヶ月以下の場合】

設立1期目が7ヶ月以下の場合には、特定期間による判定は行いません。

つまり、特定期間は無しになります。

特定期間が無しになるケースは、次に該当する場合です。

- 設立1期目が7ヶ月以下の場合

- 設立1期目が7ヶ月を超え8ヶ月未満で、次に掲げる場合

- 設立日以後6ヶ月の末日の翌日から、1期目の終了の日までの期間が2ヶ月未満の場合

設立1期目が、1年に満たない場合の特定期間の判定は、上記のようになります。

特に重要なのは、設立1期目が7ヶ月以下であれば特定期間が存在しなくなるという点です。

従って、設立1期目と2期目の両方を、無条件で免税事業者にするためには、下記の方法を採れば良いことになります。

- 大企業の子会社に該当しないこと

- 設立時の資本金を1,000万円未満にして、増資をしないこと

- 設立1期目を7ヶ月以下すること

このようにすれば、設立1期目も2期目も、無条件で免税事業者になります。

特定期間による納税義務の判定方法

続いては、特定期間を使った納税義務の判定方法を解説します。

前述した通り、以下の方法を採用すれば、設立1期目も2期目も免税事業者になります。

- 大企業の子会社に該当しないこと

- 設立時の資本金を1,000万円未満にして、増資をしないこと

- 設立1期目を7ヶ月以下すること

しかし、事情によっては設立1期目を7ヶ月以下にできないことも考えられます。

そのような場合には、特定期間を使って納税義務の判定をすることになります。

再度、設立2期目の納税義務の判定方法4つを掲載するので、確認してください。

【2期目の納税義務の判定手順 ①】

事業年度開始の日の資本金が1,000万円以上であるかどうか?

- 事業年度開始の日の資本金が1,000万円以上 ⇒ 課税事業者(判定終了)

- 事業年度開始の日の資本金が1,000万円未満 ⇒ ②により判定

- 資本金の金額は、2期目の事業年度開始の日における資本金の金額になります。

- 会社設立時の資本金の金額ではないので、注意してください。

【2期目の納税義務の判定手順 ②】

大企業の子会社に該当するかどうか?

- 大企業の子会社である ⇒ 課税事業者(判定終了)

- 大企業の子会社ではない ⇒ ③及び④で判定

【2期目の納税義務の判定手順 ③】

特定期間の課税売上高が1,000万円を超えるかどうか?

- 特定期間 … その事業年度の前事業年度(1期前)開始の日から6ヶ月間を言います。

【2期目の納税義務の判定手順 ④】

特定期間の給与支払額が1,000万円を超えるかどうか?

- 特定期間 … その事業年度の前事業年度(1期前)開始の日から6ヶ月間を言います。

特定期間が無ければ、①・②の判定で終了になりますが、特定期間があれば③・④の判定を行う必要があります。

③及び④は、課税売上高と給与支払額の違いはありますが、ともに1,000万円が基準額となっています。

そのため、納税義務の判定方法は両者とも同じになります。

- 特定期間における課税売上高又は給与支払額が、1,000万円超の場合

⇒ 課税事業者 - 特定期間における課税売上高又は給与支払額が、1,000万円以下の場合

⇒ 免税事業者

但し、この2つの規定は選択適用ができます。

[su_label]チェック![/su_label]

特定期間の課税売上高と給与支払額の選択

特定期間における課税売上高と給与支払額による納税義務の判定は、どちらか好きな方で判定することができます。

例えば、次のような場合には、どちらでも任意で選ぶことができます。

- 特定期間の課税売上高 … 1,500万円

- 特定期間の給与支払額 … 900万円

【納税義務の判定】

- 課税売上高 1,500万円 > 1,000万円 ∴課税事業者

- 給与支払額 900万円 ≦ 1,000万円 ∴免税事業者

課税売上高で判定すると課税事業者になり、給与支払額で判定すると免税事業者になります。

このような場合には、法人が任意で選択できます。

課税事業者でも、免税事業者でも、好きな方を選べます。

因みに、課税売上高・給与支払額どちらも1,000万円を超える場合には、課税事業者にしかなれません。

尚、この給与支払額には、毎月の給与だけでなく賞与も含まれるので、注意してください。

設立2期目の納税義務の判定のまとめ

ここまで解説してきたように、設立2期目の納税義務の判定は、全てに該当する場合には少し複雑になります。

そこで、設立2期目の納税義務の判定について、下にまとめたので参考にしてください。

【設立2期目の納税義務の判定】

- 事業年度開始の日の資本金が1,000万円以上かどうかで判定

- 1,000万円以上 ⇒ 課税事業者(判定終了)

- 1,000万円未満 ⇒ 2.により判定

- 大企業の子会社に該当するかどうかで判定

- 子会社である ⇒ 課税事業者(判定終了)

- 子会社ではない ⇒ 3.及び4.で判定

- 特定期間における課税売上高が1,000万円を超えるかどうかで判定

- 1,000万円超 ⇒ 課税事業者、又は4.で判定

- 1,000万円以下 ⇒ 免税事業者、又は4.で判定

- 特定期間における給与支払額が1,000万円を超えるかどうかで判定

- 1,000万円超 ⇒ 課税事業者、又は3.で判定

- 1,000万円以下 ⇒ 免税事業者、又は3.で判定

- 3.が1,000万円超、4.が1,000万円以下 ⇒ 選択可能

- 3.が1,000万円以下、4.が1,000万円超 ⇒ 選択可能

- 3.及び4.がともに1,000万円超 ⇒ 課税事業者

- 3.及び4.がともに1,000万円以下 ⇒ 免税事業者

設立3期目以降の納税義務の判定

法人の設立3期目以降の消費税の納税義務の判定は、原則的な納税義務の判定方法を使います。

設立3期目で、やっと原則的な判定方法を使うことになります。

【法人の納税義務の判定方法 ①】

基準期間の課税売上高が1,000万円を超えるかどうか?

- 基準期間 … その事業年度の前々事業年度(2期前)を言います。

- 課税売上高 … 消費税が掛かる売上高を言います。

【法人の納税義務の判定方法 ②】

特定期間の課税売上高が1,000万円を超えるかどうか?

- 特定期間 … その事業年度の前事業年度(1期前)開始の日から6ヶ月間を言います。

【法人の納税義務の判定方法 ③】

特定期間の給与支払額が1,000万円を超えるかどうか?

- 特定期間 … その事業年度の前事業年度(1期前)開始の日から6ヶ月間を言います。

尚、今回初めて基準期間における課税売上高の判定が出てきたわけですが、基準期間を使った判定も特定期間を使った判定同様に、1,000万円が基準になります。

そのため、この原則的な納税義務の判定方法は、全て下記の要領で判定を行います。

- 基準期間又は特定期間における課税売上高又は給与支払額が、1,000万円超の場合

⇒ 課税事業者 - 基準期間又は特定期間における課税売上高又は給与支払額が、1,000万円以下の場合

⇒ 免税事業者

設立3期目以降の納税義務の判定をまとめると、次のようになります。

【設立3期目以降の納税義務の判定】

- 基準期間における課税売上高が1,000万円を超えるかどうかで判定

- 1,000万円超 ⇒ 課税事業者(判定終了)

- 1,000万円以下 ⇒ 2.及び3.で判定

- 特定期間における課税売上高が1,000万円を超えるかどうかで判定

- 1,000万円超 ⇒ 課税事業者、又は3で判定

- 1,000万円以下 ⇒ 免税事業者、又は3.で判定

- 特定期間における給与支払額が1,000万円を超えるかどうかで判定

- 1,000万円超 ⇒ 課税事業者、又は2.で判定

- 1,000万円以下 ⇒ 免税事業者、又は2.で判定

- 2.が1,000万円超、3.が1,000万円以下 ⇒ 選択可能

- 2.が1,000万円以下、3.が1,000万円超 ⇒ 選択可能

- 2.及び3.がともに1,000万円超 ⇒ 課税事業者

- 2.及び3.がともに1,000万円以下 ⇒ 免税事業者

また、開業3年目の納税義務の判定に関しては、以下の点に注意してください。

具体的には、このようになります。

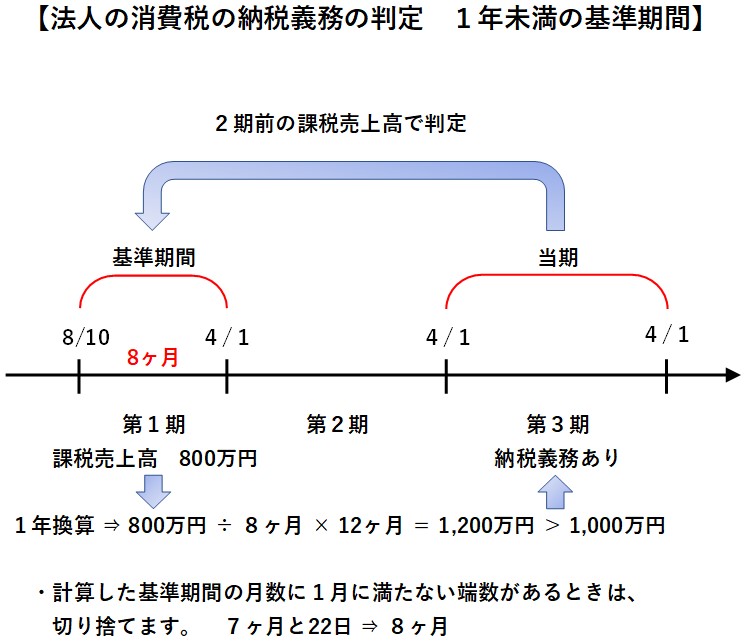

基準期間が1年未満の場合の納税義務の判定

基準期間が1年未満の場合には、課税売上高を年換算して納税義務を判定する必要があります。

基準期間が1年未満の場合には、このように納税義務を判定します。

尚、基準期間は、基本的に2期前の事業年度になりますが、基準期間が1年未満の場合には基準期間の定義は、このようになります。

- 2期前が1年未満の法人については、その事業年度開始の日の2年前の日の前日から、同日以後1年を経過する日までの間に開始した各事業年度を合わせた期間

上の図で説明すると、このようになります。

第3期開始の日(4/1)の2年前の日(4/2)の前日(4/1)から、同日(4/1)以後1年を経過する日(3/31)までの間に開始した各事業年度を合わせた期間

そのため、第1期が第3期の基準期間になります。

以上で、法人に係る消費税の納税義務の解説を終わります。

[su_label]参考[/su_label]

調整対象固定資産を購入した場合

新設法人が、次の要件に該当する事業年度に調整対象固定資産を購入した場合には、その購入した日の属する事業年度以後3期間は、免税事業者となることはできません。

- 消費税の届出により、課税事業者を選択した設立1期目・2期目

- 資本金1,000万円以上で設立した1期目・2期目

- 消費税の計算方法で簡易課税を採用していない1期目・2期目

新設法人を設立した場合に、敢えて課税事業者となり多額の設備投資をすることで、消費税の還付を受けるという方法が採用できます。

しかし、上記の規定により還付を受けた事業年度後の2年間は、必ず課税事業者になるため納税をする必要が出てきます。

従って、消費税の還付額とその後の2年間の事業年度の消費税の納付額を考慮した上で、課税事業者になるか、免税事業者のままかを選択する必要があります。

尚、調整対象固定資産とは、購入価額が100万円以上の固定資産(調整対象固定資産)を言います。

固定資産の設備投資を使った節税方法と減価償却については、こちらの記事でまとめています。

改正のたびに複雑になる納税義務の判定

法人に係る消費税の納税義務の判定は、改正のたびに複雑になっています。

因みに、設立1期目と2期目が、なぜあのように複雑な判定方法になっているかというと、税法の穴を突いた免税方法を採用できなくするためです。

昔は、特定期間や大企業の子会社の規定などは存在しませんでした。

国税庁(国)としても、消費税の取りっぱぐれはできるだけ避けたいのでしょう。

消費税の納税義務がある場合には、基本的に赤字・黒字に関係なく消費税を納付しなければなりません。

そのため、確定申告に備えて日ごろから消費税の納税を考えた資金繰りをすることが必要です。

しかし、消費税の納税義務が無い場合には、納税の心配が無いため、余計な資金繰り対策などを考える必要がありません。

その意味でも、納税義務の判定方法を理解しておくことは、重要になります。

尚、新たに起業する場合には、次のような方法も検討に入れてください。

最初の2年間は個人事業主として開業し、3年目に課税事業者となるタイミングで法人を設立する。

そうすれば、最長4年間消費税の納税義務を免除にできる可能性があります。

消費税の増税が迫っているので、免税制度を上手に活用して節税を図りたいところです。

【2018年、2019年の税制改正は、下記の記事でまとめています】