こんにちは、税理士の高荷です。

消費税の増税が近づいています。

当ブログでも、何度か消費税の増税に関する記事を書きました。

今回は消費税の軽減税率制度について、その対象となる「飲食料品」を取り上げます。

具体的には、次の点を中心に解説します。

- 飲食料品に該当するものとしないもの

- 飲食料品の判定方法

消費税の増税まであと僅かです。

この記事の内容が、少しでも事業者や消費者のお役に立てば幸いです。

尚、消費税の増税に関する記事については、下記でまとめていますので、併せて参考にしてください。

軽減税率制度の概要

まずは、簡単に今回の軽減税率制度の概要を説明します。

軽減税率制度は、消費税の10%への引き上げに合わせて実施される、一部の品目についての消費税率の軽減を目的とした制度です。

軽減税率の対象となる品目は、消費税が10%に増税された後でも、消費税率8%として取引を行うことができます。

尚、軽減税率の実施は、令和元年(2019年)10月1日です。

- 軽減税率の対象品目 … 令和元年(2019年)10月1日以降も8%

- 軽減税率の対象品目以外 … 令和元年(2019年)10月1日以降は10%

また、軽減税率の対象となる品目は、下の表のようになります。

【軽減税率の対象となる品目】

| 軽減税率対象品目 | 備考 |

|---|---|

| 飲食料品 |

|

| 定期購読される新聞 |

|

このように、基本的には飲食料品と新聞が軽減税率の対象になります。

特に、飲食料品の取引は、ほぼ全ての企業や消費者に関係します。

従って、今回はこの飲食料品に係る軽減税率を取り上げて解説します。

上の表だけでは、細かい内容までが把握できないので、次から順次その細かい内容も解説していきたいと思います。

尚、定期購読される新聞に係る軽減税率の内容は、こちらの記事の「特定新聞に係る経過措置」の章で、新聞に係る経過措置と併せて解説しています。

消費税増税後の適用税率の判定方法と経過措置の適用要件【消費税10%への増税】

軽減税率が適用される飲食料品の大きな範囲

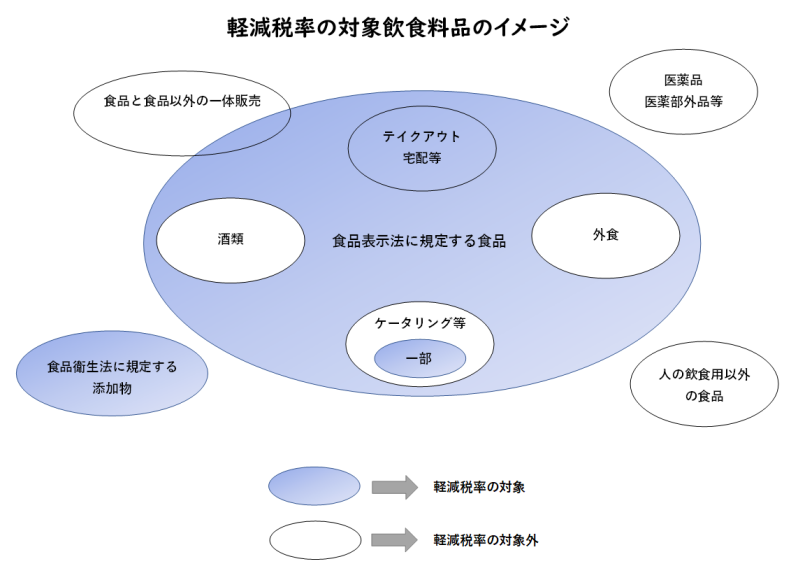

軽減税率が適用される飲食料品とは、食品表示法に規定する食品(酒税法に規定する酒類を除きます)になります。

食品表示法に規定する食品とは、全ての飲食物のことを指します。

又、この場合の食品とは、人の飲用又は食用に供されるものに限られます。

そのため、工業用として販売される塩など、人の飲用又は食用以外の用途で販売されるものは該当しません。

尚、具体的な飲食料品の範囲は、次のようになります。

【軽減税率が適用される飲食料品の範囲】

| 飲食料品の範囲 | 判定 | |

|---|---|---|

| ① | 食品表示法に規定する食品 | 含む |

| ② | 医薬品・医薬部外品等 | 含まない |

| ③ | 酒税法に規定する酒類 | 含まない |

| ④ | 食品衛生法に規定する添加物 | 含む |

| ⑤ | 人の飲食用以外の用途で販売されるもの | 含まない |

| ⑥ | 食品と食品以外のものが一体になって販売されるもの | 一定の要件を満たせば含む |

| ⑦ | 外食 | 含まない |

| ⑧ | ケータリング等 | 一定のもののみ含む |

| ⑨ | テイクアウト・宅配等 | 含む |

消費税の軽減税率が適用される飲食料品に該当するかどうかについて、その判断の基本となるのが食品表示法です。

食品表示法に規定する食品は、次のように定義されています。

ですから、前述したとおり、基本的にはこのようになります。

そして、その中でこのように分かれるイメージです。

軽減税率が適用される飲食料品の具体的な範囲

それでは、飲食料品に係る軽減税率の内容について、その「細かく分かれている範囲」を順番に説明します。

食品と食品以外のものが一体になって販売される場合

食品と食品以外のものが一体となっている商品(以下、一体商品と呼びます)の販売は、原則的に軽減税率の対象ではありません。

しかし、一定の要件を満たす場合に限り、軽減税率が適用されます。

一体商品において軽減税率が適用される要件

次の要件の全てを満たす一体商品の販売については、軽減税率(8%)を適用することができます。

- 一体商品の価格表示として、一体商品全体の価格のみ表示していること

- 一体商品の税抜価格が1万円以下であること

- 一体商品の価格のうち、食品部分の価格の占める割合が2/3以上であること

尚、3番の「食品部分の価格が占める割合」の計算は、次のいずれかの方法で計算します。

- その一体商品の売価に占める、食品部分の売価の割合

- その一体商品の原価に占める、食品部分の原価の割合

- その他合理的な計算方法

一体商品の販売における具体例

では、具体例を用いて一体商品の販売に係る軽減税率の適用の有無を見ていきます。

例1)

お菓子とおもちゃを組み合わせた商品について、その商品の価格とともに、お菓子とおもちゃの価格を内訳として表示している場合

- 商品の価格 … 300円

- お菓子部分の価格 … 100円

- おもちゃ部分の価格 … 200円

この場合には、内訳(お菓子とおもちゃ)の価格がそれぞれ表示されているため、一体商品としてではなく、個々の商品(お菓子はお菓子、おもちゃはおもちゃ)として、軽減税率の適用の有無を判定します。

- お菓子部分(100円)… 軽減税率を適用(8%)

- おもちゃ部分(200円)… 軽減税率の適用なし(10%)

尚、お菓子とおもちゃの内訳が表示されていなければ、一体商品となります。

この場合には、上で述べた一体商品に係る3つの要件を満たせば、軽減税率(8%)が適用されます。

例2)

魚を販売する時に用いられる発泡トレーやラップ等(包装材料)の取扱い

食品の販売に伴う包装材料については、その販売に通常必要なものとして使用されるときは、その包装材料も含めて軽減税率の対象となります。

ここで言う「通常必要なものとして使用される包装材料」とは、その食品を食べたり調理に使ったりした場合に、不用となる(捨てられる)ものが該当します。

従って、上の例のような魚の販売については、それに伴う発泡トレーやラップ等も含めて軽減税率(8%)の対象となります。

尚、贈り物の包装のように、別途包装代が掛かるような場合には、その包装代は軽減税率の対象にはなりません。(10%)

例3)

瓶詰やガラス詰のお菓子のように、食後にその容器を利用できるような包装材料の取扱い

このような場合には、その食品と容器(ビンやガラス)を組み合わせて、あらかじめ一つの商品として価格を表示し販売していれば、一体商品に該当します。

ですから、一体商品の軽減税率の適用要件(3つ)を満たせば、軽減税率を適用することができます。

尚、こちらの記事で、飲食料品に係る軽減税率の適用判定を、細かく事例別にまとめています。

個別事例で解説!飲食料品に係る消費税の軽減税率の適用について

外食の場合

外食については、軽減税率の対象外(10%)になります。

まずは、適用対象外となる外食の範囲を確認します。

外食の範囲

外食とは、正確に言うと「飲食店業等を営む者が行う食事の提供」の事です。

この「飲食店業等を営む者が行う食事の提供」とは、次のように定義されています。

飲食店業等を営む者がテーブル、椅子、カウンターその他の飲食に用いられる設備(以

下「飲食設備」といいます。)のある場所において、 飲食料品を飲食させる役務の提供

要するに、レストランやフードコート・喫茶店等での食事のことです。

これらについては、軽減税率が適用されません。

尚、「飲食店業等を営む者」とは、食品衛生法施行令に規定する飲食店営業、喫茶店営業その他の飲食料品をその場で飲食させる事業を営む者をいい、飲食設備のある場所において飲食料品を飲食させる役務の提供を行う全ての事業者が該当します。

外食における飲食設備とは

外食における飲食設備とは、飲食に用いられるテーブル、椅子、カウンター等の設備を言いますが、次のような設備であっても飲食設備に該当します。

- 飲食のための専用設備ではないが、主に飲食に利用される

- 飲食料品の販売者と飲食設備の設置者が違う場合であっても、両者の合意等に基づき、その飲食設備をお客さんに利用させている

これは、主にショッピングセンターなどのフードコートに設置された飲食設備が該当します。

フードコート内の飲食設備は、飲食が主目的でなくても利用することができます。

休憩したり、おしゃべりをしたり、勉強したりする人も利用します。

又、フードコード内の飲食設備はショッピングセンター側が設置したものであり、出店している飲食店が設置したものではありません。

このような場合であっても、外食における飲食設備に該当すると規定されているのでショッピングセンター等のフードコートでの飲食も、軽減税率が適用されない(10%)ことになります。

尚、外食に関する軽減税率の適用判定を、こちらの記事で細かく事例別にまとめています。

外食に係る消費税の軽減税率について個別事例により解説しました

ケータリングの場合

ケータリングについては、基本的に軽減税率の適用外(10%)ですが、一部のケータリングにつき軽減税率が適用されるようになっています。

ここでは、その軽減税率が適用される一部のケータリングの内容について説明します。

ケータリングの範囲

「ケータリング」という言葉は知っていても、その意味について正確には分からないという人も多いと思うので、まずはケータリングの意味と範囲を説明します。

ケータリングとは

ケータリングとは、下記の内容の飲食料品の提供を言います。

- 相手方が指定した場所において行う、サービスを伴う飲食料品の提供

相手方が指定した場所で、飲食料品の提供を行う事業者が、加熱、切り分け・味付けなどの調理を行い、さらに盛り付け、食器の配膳、取り分け用の食器等を配置するなどのサービスを伴って、飲食料品の提供をすることです。

このケータリングサービスのうち、一定のものについては軽減税率(8%)の適用を受けることができます。

軽減税率を適用することができるケータリングサービス

軽減税率を適用することができるケータリングサービスは、次に掲げるものになります。

- 老人福祉法の規定による有料老人ホームにおいて、有料老人ホームの設置者又は運営者が、一定の入居者に対して行う飲食料品の提供

- 高齢者の居住の安定確保に関する法律に規定する登録を受けた、サービス付き高齢者向け住宅において、サービス付き高齢者向け住宅の設置者又は運営者が、入居者に対して行う飲食料品の提供

- 学校給食法に規定する学校の施設において、学校の設置者が、その児童又は生徒の全てに対して学校給食として行う飲食料品の提供

- 学校教育法に規定する幼稚園の施設において、幼稚園の設置者が、幼児の全てに対して学校給食に準じて行う飲食料品の提供 など

介護の現場と教育の現場で行われるケータリングについては、消費税の軽減税率(8%)が適用されるように規定されています。

テイクアウト・宅配等の場合

テイクアウトや宅配による飲食物の販売には、消費税の軽減税率(8%)が適用されます。

しかし、下記のような場合には判断に迷う場合もあると思うので、ここで解説します。

店内飲食とテイクアウト販売を両方行っている場合

お弁当屋さんは、通常テイクアウト専門ですので軽減税率の対象(8%)になります。

しかし、ハンバーガーショップでは、店内の飲食とテイクアウト(持ち帰り)の両方が利用できます。

大阪には、たこ焼きやお好み焼きなどの粉もん屋さんが多いですが、それらでも両方利用できるお店があります。

このように、店内飲食とテイクアウトの両方を行っている場合には、下記のような取扱いになります。

- 店内飲食 … 軽減税率の適用なし(10%)

- テイクアウト … 軽減税率の適用あり(8%)

尚、店内飲食かテイクアウトかの判定は、お客さんへの意思確認をもって判定します。

消費税の経過措置と区分記載請求書等

飲食料品に対する消費税の軽減税率制度は、飲食料品を取り扱う事業者のみでなく、飲食料品を取り扱わない事業者や消費者についても影響を与えます。

つまり、日本国民全員に影響する制度と言えます。

特に、消費税の納税義務がある事業者にとっては10%と8%の取引を区分して記帳し、申告・納税を行う必要がります。

さらに、消費税の増税に伴う改定は、この軽減税率だけではありません。

消費税の経過措置や請求書等の改正も行われます。

そのため、さらに事務作業等が煩雑になる可能性があります。

尚、消費税の経過措置については、下記の記事でまとめています。

【消費税10%への増税】インターネット販売(通信販売)に係る経過措置

【消費税10%への増税】電気料金(通信料金)等に係る経過措置

また、請求書の改正(区分記載請求書等)については、こちらの記事でまとめています。

【消費税10%への増税】区分記載請求等保存方式における請求書の作成方法

以上で、消費税の軽減税率の対象品目とその範囲についての解説を終わります。