こんにちは。税理士の高荷です。

今回はアフィリエイトに関する税金の解説になります。

アフィリエイトをご存じない方のために、内容を簡単に紹介します。

アフィリエイトとは

成功報酬型広告(又は、クリック成功報酬型広告)と呼ばれ、一般的にはインターネット上のウェブサイトに設置された広告に対して、ウェブサイトの閲覧者がその広告の商品やサビースを購入するか、一定の行動(広告バナーのクリックや広告先のサイトへの登録など)をした際に生じる利益に応じて、広告を設置しているサイトのオーナーが成功報酬を貰うことができる仕組みのことを言います。

アフィリエイトを行っている人の事を「アフィリエイター」と呼びます。

インターネットのHPやブログなどで、画面の上の方や横、本文の下あたりにテカテカ光ってる四角いやつとかありますよね、あれです。

インターネット上の広告を利用したビジネスですね。

今では、広告を掲載していないサイトの方が少数派ではないでしょうか。

このアフィリエイト広告による収入も立派に税金の対象になります。

ウェブサイトは個人で運営されている人が多いと思うので、アフィリエイト収入があれば確定申告も必要になる場合があります。

今回はアフィリエイト広告収入の確定申告について「確定申告が必要かどうか」と「アフィリエイト収入と必要経費」の内容を、順を追って説明したいと思います。

他のサイトとは一味違う解説なので、必見(必読)です。

所得税の確定申告は必要か

アフィリエイト広告は、サイトに掲載さえすれば稼げるというものではありません。

サイトに掲載するかどうかは運営者の自由ですが、稼げるか稼げないかはまた別の話でして…

実際にアフィリエイトで月10万円以上稼ぐ人もいるそうなので、上手に活用すれば儲かるビジネスなのでしょう。

ただ、そういった人たちは日々真剣に調査・研究等されて、苦労もされたうえでの成果だとは思いますが。

このようなアフィリエイト広告で稼いだ収入は税金の対象になります。

それが、サラリーマンであれ専業主婦であれ大富豪であれ、誰が稼いでも変わりません。

では、アフィリエイト収入がある人全員に税金が掛かるかというと、そうではありません。

具体的には、確定申告をする必要がある人とない人が存在します。その区別の仕方を順番に説明します。

アフィリエイト所得がいくらか計算する

アフィリエイトについて、確定申告が必要かどうかを判断する最初の一歩は、次の内容になります。

アフィリエイトの「収入」ではありません「所得」です。

収入と所得の違いを簡単に説明すると、下のようになります。

- 収入 = 売上

- 所得 = 利益

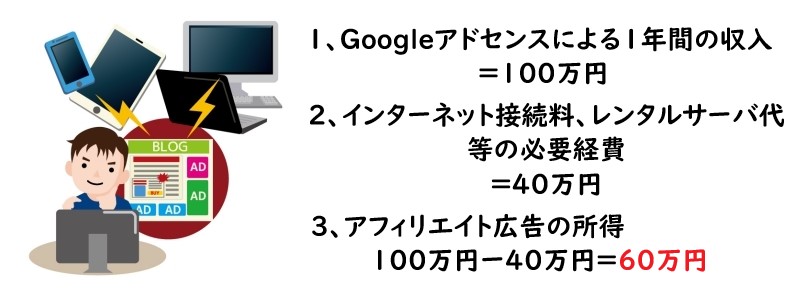

そして、この所得(利益)を計算する方法が、下の計算式になります。

尚、確定申告は1年間の所得を計算しますので、アフィリエイト収入・必要経費ともに1年間の金額を用いる必要があります。

尚、所得と収入の違いなど確定申告の仕組みは、こちらの記事でまとめています

【確定申告】住宅ローン控除の仕組みと控除額の計算方法【適用要件、手続方法、必要書類など】

アフィリエイト収入と必要経費

上では簡単な計算式の例で説明しましたが、実際の計算はこれほど単純ではありません。

そこで次は、アフィリエイト収入と必要経費の内容を解説します。

アフィリエイト収入

まずは、アフィリエイト収入に関する計算です。

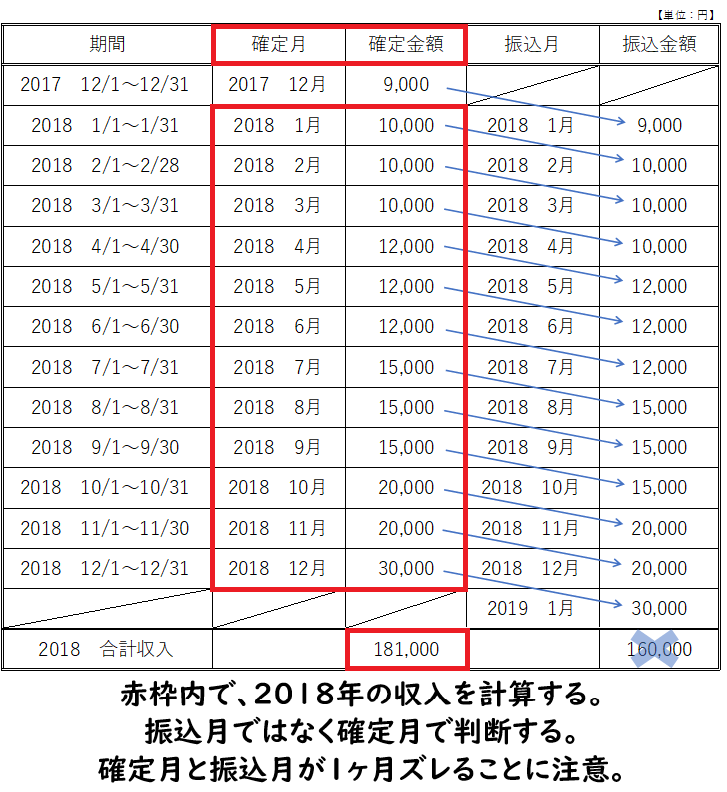

1年間のアフィリエイト収入を計算する場合には、単純に1年間の収入を合計すればいいのですが、一つだけ注意点があります。

Googleアドセンスを例に説明します。

Googleアドセンスでは、基本的に確定した当月分の報酬が翌月21日頃に振り込まれます。

例えば、2018年1年間の収入を計算する場合には、下の表のようになります。

あくまでも確定金額で計算するので、振込金額で計算しないようにしてください。

必要経費

続いては、必要経費の内容を確認します。

必要経費が多ければ所得(利益)は少なくなります。

そのため、できるだけ多く必要経費を計上したいところですが、どこまでを必要経費とするかは、次のように判断します。

経費として認められる範囲には「事業に関係のある費用」や「実際に掛かった経費」など色々な表現がありまが、言ってる事はどれも同じです。

しかし、経費かどうかを判断する上で一番大切なのは「売上(収入)との関連性」です。

その経費を使うことで収入を得られる(又は、得られる可能性がある)のであれば、経費として計上してください。

例えば、インターネットに接続しないとアフィリエイト収入は得られないので、インターネットの接続料金は必要経費にできます。

又、なかなか売上(収入)が上がらないのでアフィリエイトのセミナーに参加した費用や、その後に友人のアフィリエイターと相談をした時の食事代なども必要経費として計上して構いません。

さらに、セミナーに参加する際に交通費が掛かったのであれば、それも必要経費になります。

要は、アフィリエイト収入を得るために買った物(使ったサービス)であれば、全て必要経費にできます。

実際にアフィリエイト収入が得られたかどうか(増えたかどうか)は、問題ではありません。

アフィリエイト収入を得るために(増やすために)使ったかどうか、で判断します。

必要経費に計上する際の注意点

アフィリエイトに掛かる必要経費を計上する際の注意点は、以下の通りです。

アフィリエイト収入と関連した費用であることを説明できる

この場合には、何の問題もありません。

堂々と必要経費として計上してください。

アフィリエイト収入と関連した費用かどうか判断できない

これは、アフィリエイト収入と関連することを「合理的」に説明できない事を指します。

屁理屈では通用しないので、このような場合は必要経費に計上しない方が良いでしょう。

領収書等は必ず保管する

必要経費として認められるには、実際にそのお金を使ったことが証明できなければなりませんので、領収書等の書類は必ず保管しておいてください。

別に領収書でなくても構いません。カード払いやネット振込等の場合には、そのお金を支払ったことが分かるもの(PCの画面で見れたり、印刷できる)が必要です。

切符代や自動販売機での購入などは領収書がでませんので、その内容を書いたメモなどを残しておいてください。(できれば出金伝票や現金帳で残しておくのがいいのですが、メモでも構いません)

個人的な経費とアフィリエイト用の経費を分ける

アフィリエイトに掛かる経費は、アフィリエイト収入に関係する経費しか計上できないで、自宅でアフィリエイト作業をしている人にとっては、自宅の電気代や電話代などが問題になります。

これらは、個人的に使っている部分とアフィリエイトに使っている部分を明確に分けることができません。

又、明確に分ける基準も存在しません。

そのような場合には、アフィリエイト作業に使っているスペース(部屋)の面積割合で按分しておけば、まず問題ないと言えます。

細かく小数点以下まで割合を出す必要はありませんので、大体でOKです。

アフィリエイト作業の場合には、一般的に自宅と仕事場の面積割合は10%以下だと思いますので、その辺を目安に面積割合を計算して、必要経費を按分してください。

経費かどうかを判断するのは自分

同じ経費であっても、人によってその内容は異なります。

同じ「食事代」や「交通費」、「文房具代」であっても、その人によって用途が違います。

「あの人が経費にしてるから」とか「ネットに書いてあったから」というように、情報を鵜呑みにするのはやめたほうが良いでしょう。

[su_label]チェック![/su_label]

パソコンを必要経費とする場合の注意点

アフィリエイトに欠かせないモノとしてパソコンがあります。

パソコンが無いとアフィリエイト作業自体ができませんので、当然パソコンも必要経費として認められるのですが、パソコンは税法上「有形固定資産」に該当します。

有形固定資産に該当するものは、その購入金額を一括で必要経費にすることができません。

代わりに「減価償却」という方法を用いて、経費に計上します。

減価償却という言葉は聞いたことがあるかもしれませんが、実際にはどういうものか解らない人もいると思いますので、減価償却の基本を簡単に説明します。

減価償却とは、一定の計算方法を用いて経費を分割して計上することです。

例えば、2018年に1台20万円のパソコンを購入したとします。

この20万円は2018年の経費として計上してしまいたいところですが、減価償却をしなければなりません。

そこで、この20万円を「4年間で分割して」計上しましょう、というのが減価償却の考え方です。

20万円を4年間で分割すると、1年当たり5万円になります。

具体的には、下のようになります。

- 2018年 ⇒ 5万円を必要経費に計上

- 2019年 ⇒ 5万円を必要経費に計上

- 2020年 ⇒ 5万円を必要経費に計上

- 2021年 ⇒ 5万円を必要経費に計上(ここで終了)

結果的に、4年間かけて20万円を経費に計上しています。

実際にはこれほど単純ではありませんが、考え方としてはこのようになります。

他にも、アフィリエイトのために購入したスモールオフィス用の複合機やコピー機なども有形固定資産に該当します。

尚、有形固定資産に該当するものであっても、購入金額が10万円未満のものは、購入時に一括で必要経費にできます。(この場合には、減価償却は行いません)

例)2018年に1台8万円(10万円未満)のパソコンを購入

- 2018年 ⇒ 8万円全額を必要経費に計上(減価償却はしません)

所得税の場合には、基本的に「定額法」という減価償却の方法を用います。

その計算方法は「購入金額×償却率=減価償却費(必要経費)」になります。

尚、減価償却や設備投資で使える特例などは、こちらの記事でまとめています。

是非、参考にしてください。

必要経費に関する話が長くなってしまいましたが、ここまで述べてきたようにアフィリエイト収入(売上)と必要経費を算出し、最終的にアフィリエイトの所得(利益)を計算することになります。

確定申告が必要かどうかの判断

アフィリエイト所得が計算できたら、次は「確定申告をする必要があるのかどうか?」を判断します。

良く知られている情報として「20万円以下なら確定申告不要」という情報がありますが、これは半分当たりで半分は勘違いです。

確定申告が必要かどうかの判断方法は、3つのパターンに分かれますので、これも順番に解説します。

サラリーマンなどの給与を貰っている人

サラリーマンやパート・アルバイト等の給与所得者がアフィリエイトを行っている場合には、確定申告の有無の判断は、次のようになります。

逆に言うと「給与所得以外の所得が20万円以下であれば、確定申告不要」になります。

上記の半分当たり情報は、この事を言っています。

では、勘違い部分の残り半分を解説します。

所得が20万円以下で確定申告不要になるのは給与所得者のみ

この「20万円以下」判定を適用できるのは、サラリーマン等の給与所得者のみです。(実は他にもいますが、後述します)

アフィリエイト所得以外の所得も含めて20万円以下

上の黄色いアンダーマーカーの部分をご覧ください。「給与所得以外の所得」となっています。

これは、アフィリエイトの所得だけでなく、給与以外の全ての所得の合計額が20万円以下かどうかで判定することを表しています。

ですから、仮にアフィリエイトの所得が10万円であっても、他にFXの取引などをやっていれば、アフィリエイトの所得+FXの所得の合計額が、20万円以下かどうかで判断します。

[su_label]チェック![/su_label]

サラリーマン以外の「20万円以下」適用者

実は、サラリーマン等の給与所得者以外にも「20万円以下」の判定が適用される場合があります。

それは「公的年金等の受給者」です。

公的年金等の受給者に関しても、確定申告不要制度があります。

- 公的年金等の収入金額が400万円以下であり、且つ公的年金等の全部が源泉徴収の対象となっている。

- 公的年金等の所得以外の所得金額が20万円以下である。

上記の条件を満たす、公的年金等の受給者は確定申告をする必要がありません。

しかし、黄色のアンダーマーカーをご覧ください。

公的年金受給者にも20万円以下の判定が適用されるのです。

仮に、公的年金等の受給者がアフィリエイターであれば、

公的年金等の収入金額が400万円以下で、その全てが源泉徴収の対象となっていても、アフィリエイトの所得が20万円を超えていれば「確定申告が必要」になります。

現在では、あまり該当する人はいないかもしれませんが、数年後には「年金を貰っているアフィリエイターで確定申告会場が一杯になる…」なんてこともあるかもしれません。

尚、公的年金等に係る税金の仕組みや計算方法については、下記の記事で解説しています。

このように、サラリーマン等の給与所得者であるアフィリエイターは、アフィリエイトの所得が20万円を超えれば確定申告をしなければなりません。

さらに、アフィリエイト以外の所得もある場合には、合算して20万円を超えるかどうかで判定します。

アフィリエイト以外に収入(所得)が無い人

サラリーマン等の給与所得者以外で、学生や主婦、又はアフィリエイト専業の人など所得がアフィリエイト所得のみの人は、次のようになります。

逆に言うと「アフィリエイトの所得が38万円以下であれば、確定申告不要」になります。

このような人の場合に、気を付けて欲しいことが2点あります。

- アルバイトをしている学生やパートをしている主婦は、ここには含まれない

アルバイトをしている学生がアフィリエイトをしているような場合には、前章の「給与所得者」の方に含まれますので、こちらには含まれません。 - 親や配偶者の扶養から外れる可能性がある

アフィリエイトの所得が38万円を超えてしまうと、確定申告をしなければならないのと同時に親や配偶者の扶養(扶養控除・配偶者控除)から外れてしまう可能性があります。

これは、本人だけでなく親御さんや配偶者にも影響がありますので、注意が必要です。

このように、所得がアフィリエイト所得のみの場合には、アフィリエイト所得が38万円以下かどうかで、確定申告の必要があるかどうかを判定します。

元々確定申告をしなければならない人

以下の要件に該当するアフィリエイターは、アフィリエイト所得の金額に関わらず、確定申告をしなければなりません。

- 本業の所得が38万円を超えている個人事業者

- 年収が2,000万円を超えているサラリーマン

- 複数の会社から給料を貰っているサラリーマン など

尚、このような場合にはアフィリエイトの所得が1円でもあれば、他の所得と合わせて確定申告しなければなりません。

又、住宅ローン控除や医療費控除を受ける人も確定申告が必要になります。

しかし、これらの場合は「確定申告をしなければならない」わけではなく「確定申告してもしなくてもどっちでもよい」本人が任意で決める項目なので、ここでは挙げていません。

もし、アフィリエイターが住宅ローン控除や医療費控除を受けるために確定申告をするのであれば、アフィリエイト所得の金額に関わらず、アフィリエイト所得も含めて確定申告する必要があります。

住民税の確定申告は必要か

ここまでは、全て所得税をメイン解説してきました。

「確定申告が必要かどうか」も、全て所得税法上の規定に照らした判定になります。

しかし、確定申告は所得税だけではなく、住民税にも関係してきます。そこで、住民税の確定申告についても少し触れておきます。

確定申告と言えば、税務署へ提出する確定申告をイメージしますが、実は住んでいる各地方自治体(市町村)へも、住民税の確定申告をする必要があります。

ところが、通常は税務署へ確定申告をすれば、各地方自治体へは確定申告をする必要はありません。

その理由は、税務署に確定申告をすれば、そのデータが自動的に各地方自治体へ行く仕組みになっているからです。

ですから税務署へ確定申告をしていれば、改めて住んでいる自治体へ住民税の確定申告をする必要はないのです。

では、今まで説明してきたように所得税で「確定申告不要」になった場合はどうなるのでしょうか?

同じように住民税でも「確定申告不要」になるのでしょうか?

こちらについても所得税同様、ケースごとに解説します。

サラリーマンなどの給与を貰っている人

所得税で「20万円以下」の判定により「確定申告不要」となった場合であっても、住民税では次のようになります。

アフィリエイト所得があるサラリーマンの場合には、次の2つのどちらかのパターンになります。

【パターン1】

- 所得税の確定申告 ⇒ 必要 ⇒ 管轄の税務署へ確定申告書を提出

- 住民税の確定申告 ⇒ 不要

【パターン2】

- 所得税の確定申告 ⇒ 不要

- 住民税の確定申告 ⇒ 必要 ⇒ 住んでいる市町村へ確定申告書を提出

アフィリエイト以外に収入(所得)が無い人

サラリーマン等の給与所得者以外で、学生や主婦、又はアフィリエイト専業の人などは、次のいずれかになります。

アフィリエイトの所得が33万円以下の場合

アフィリエイトの所得が33万円を超え38万円以下の場合

前述したように、アフィリエイトの所得が38万円を超える場合には、所得税の確定申告をしますので、住民税の確定申告は必要ありません。

元々確定申告をしなければならない人

所得税の確定申告をしますので、住民税の確定申告は必要ありません。

以上で、アフィリエイト所得の計算方法等と、確定申告の要否についての解説を終わります。

尚、アフィリエイト所得は、消費税の対象にもなります。

消費税の納税義務の判定方法については、こちらの記事でまとめています。

開業2年目までは免税ですか?個人事業者に係る消費税の納税義務の判定方法

こちらは、アフィリエイト所得は事業所得か雑所得かについてまとめた記事