こんにちは。税理士の高荷です。

我々日本に住む人にとって、最も身近な税金と言えば、「消費税」になるかと思います。

今年(2019年10月)、消費税の増税が実施されると、我々国民の負担が益々大きくなることが予想されますので、今回は、消費税の基本的な部分の解説を行いたいと思います。

まず、消費税という税金は、「物」や「サービス」に対して課される税金ではありません。

消費税は、「取引」という行為に対して課される税金です。

例えば、農家が栽培した「大根」を例にすると、この大根を1本100円でスーパーに売れば、その100円に対して消費税が掛かります。

しかし、この大根を、スーパーに売らずに自分で食べた場合には、消費税は掛かりません。

つまり、消費税は、大根という「物」に掛かっているのではなく、「売る」という取引行為に掛かっているのです。

しかし、世の中の全ての取引に対して消費税が課されるわけではありません。

代表的なものとしては、サラリーマンがもらう「給与」があります。

サラリーマンは会社に対して労働力を提供し、その対価として会社から給与を受け取ります。

これも立派な「取引」に該当しますが、給与には消費税が掛かりません。

では、どのような取引に消費税が掛かって、どのような取引なら消費税が掛からないのでしょうか?

今回は、この消費税が掛かるか・掛からないかの判定方法(消費税の課税判定)について解説したいと思います。

今回解説する内容は、消費税の基本的な事項なので、この内容を押さえてもらえれば、消費税への理解がより深まると思います。

消費税が掛かるかどうかは段階的に判断する

我々が普段生活している中で、消費税の存在を最も意識するのは、やはり買い物をする時だと思います。

お店で商品を買えば、消費税(8%)を加えた代金を支払うことになります。

しかし、消費税は我々が意識している以上に、生活の中に溶け込んでいます。

例えば、次に掲げるようなものには、消費税が掛かっているのでしょうか?

【消費税クイズ】

次のうち、消費税が掛かるのはどれでしょう?

- マイホームの売却

- 賃貸マンションの家賃

- 銀行へ払う住宅ローン

- 保険会社へ払う生命保険料

- 株主として貰う配当金

- 海外出張中のパパとの国際電話

- お歳暮用に買った商品券

- 仮想通貨の売買

- 大学の授業料

- 所有している土地の売却

【正解は、この記事の最後で】

消費税が掛かるかどうか判断するには、順序があります。

その順序通りに判定していけば、自ずと消費税が掛かるか・掛からないかが判断できるのですが、そのためには、ある程度の消費税の知識も必要になります。

そこで、今回の解説では、消費税の基本的な内容も交えつつ、なるべく解りやすい形で、消費税が掛かるか・掛からないかの判定方法を解説したいと思います。

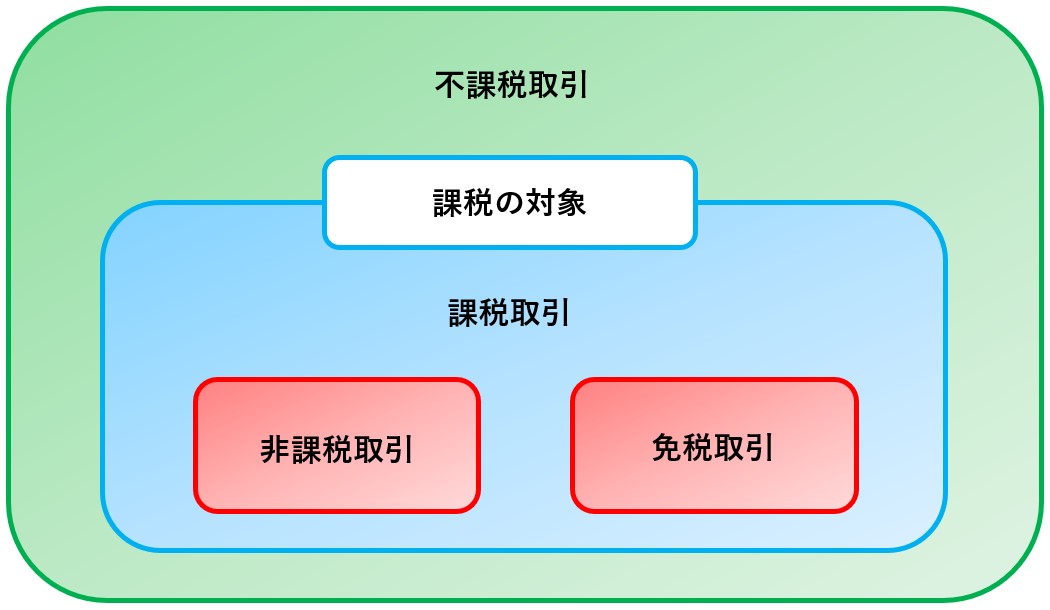

まずは、下の図をご覧ください。

この図は、消費税が掛かるか・掛からないかを判断するうえでの、重要な5つの要素を表しています。

消費税は、図のように5つの部分から構成されます。

- 不課税取引

- 課税の対象

- 非課税取引

- 免税取引

- 課税取引

上記の5つのうち、消費税が掛かるのは5.の「課税取引」のみです。

一見「課税の対象」も、その名称から消費税が掛かるように思えますが、課税の対象のうち「非課税取引」と「免税取引」を除いた部分(つまり「課税取引」)についてのみ消費税は掛かります。

なぜ、「課税の対象」なのに消費税が掛からないのかは、追々解説しますので、まずは、この5つの要素を使って消費税が掛かるか・掛からないかを判定する手順を紹介します。

【消費税の課税判定の手順】

- 不課税取引と課税の対象を分ける

- 課税の対象から非課税取引を除外する

- 課税の対象から免税取引を除外する

- 1.~3.までの結果、残った課税取引に消費税が掛かる

それでは、手順1.の「不課税取引と課税の対象を分ける」方法から、順番に解説していきます。

「不課税取引」と「課税の対象」を分ける

最初に行う、この「不課税取引と課税の対象を分ける」作業ですが、この作業が終われば、消費税の課税判定の半分以上は終わったと思ってもらって構いません。

逆に言うと、それほど重要で、少々難解な判定になります。

まず、消費税の「不課税取引」ですが、これは、元々消費税が掛からない取引です。

つまり、最初から消費税の対象外となる取引を、不課税取引と言います。

従って、「消費税の課税の対象外の取引」と、「消費税の課税の対象となる取引」を分けることが、消費税の課税判定における第一段階です。

そのためには、消費税の課税の対象となる取引の範囲を把握する必要があります。

消費税の課税の対象となるものは、消費税法に明記されており、次の4つの要件を満たす取引が課税の対象とされます。

【消費税の課税の対象の4要件】

- 国内取引である

- 事業者が事業として行う

- 対価を得て行う

- 資産の販売、貸付け及びサービスの提供である

この4つの要件の全てに該当するものが、消費税の「課税の対象」となり、第一段階をクリアできます。

逆に、この4つの要件を1つでも満たさなければ、「不課税取引」となり、第一段階でふるい落とされます。

それでは、上記の課税の対象の4つの要件について、解説します。

国内取引であること

課税の対象となるための要件1つ目は、日本国内において行われる取引であることです。

国内において行われる取引でなければ、この時点で不課税取引になります。

但し、国内取引と言っても、売り手と買い手が共に日本国内にいれば問題はないのですが、例えば、売り手が日本にいて買い手がアメリカにいるような場合にはどうなるのでしょうか?

特に、近年ではネット販売等が急速に普及したため、海外に物を売ったり、逆に海外から物を買ったりすることも簡単にできてしまいます。

そこで、このようなケースも想定して、国内取引については、次のように規定されています。

【取引が国内において行われたかどうかの判定方法】

〔原則的な判定方法〕

- 資産の販売、貸付け

- 販売時、又は貸付け時におけるその資産の所在する場所が国内であれば、国内取引に該当する

- サービスの提供

- サービスの提供が行われた場所が国内であれば、国内取引に該当する

但し、全ての取引につき、一律に上記の原則的な判定方法を用いるのは適当ではないため、下記のように、具体的に規定されているものもあります。

〔資産やサービスごとの具体的な判定方法〕

- 船舶・航空機

- 船籍、又は航空機の登録をした機関の所在地が国内かどうか

- 鉱業権・租鉱権・採石権

- 鉱区又は租鉱区等の所在地が国内にあるかどうか

- 営業権・漁業権・入漁権

- 権利に係る事業を行う者の住所地が国内にあるかどうか

- 特許権・実用新案権・意匠権・商標権等

- 登録機関の所在地が国内にあるかどうか

- 2以上の国で登録している場合には、販売又は貸付けをする者の所在地が国内にあるかどうか

- 利子を対価とする金銭の貸付け(償還差益を対価とする国債等の取得を含む)・預貯金の預入・手形の割引等(※1)

- これらの行為を行う者の、これらの行為に係る事務所等の所在地が国内にあるかどうか

- 国際運輸(※2)

- 国際運輸の出発地・発送地若しくは到着地のいずれかが国内であれば国内取引

- 国際通信(※2)

- 国際通信の発信地又は受信地が国内であれば国内取引

- 保険

- 保険に係る事務を営む者の、保険契約の締結に係る事務所等の所在地が国内にあるかどうか

- 専門的な科学技術に関する知識を必要とする調査・企画・立案等に係るサービスの提供で、建物・鉱工業生産施設等の建設又は製造に関するもの

- その建設又は製造に必要な資材の大部分が調達される場所が国内であるかどうか

- 上記以外で、国内及び国内以外の地域にわたって行われるサービスの提供で、サービスの提供が行われた場所が明らかでないもの

- サービスの提供を行う者の、そのサービスの提供に係る事務所等の所在地が国内にあるかどうか

- 電気通信利用サービスの提供(※3)

- サービスの提供を受ける者の所在地が国内にあるかどうか

(※1)について

例えば、日本の会社が外国預金口座を持っている場合の預金利息については、その行為(口座を開設して預金すること)を行っているのは日本の会社なので、この外国預金に係る利息の受け取りは国内取引になります。

(※2)について

例えば、日本からアメリカへの荷物の発送や日本からイギリスへの国際電話は、いずれも発送地・発信地が日本であるため、国内取引になります。

(※3)について

電子書籍・音楽・広告の配信などの電気通信回線(インターネット等)を介して行われるサービスの提供を「電気通信利用役務(サービス)の提供」と言います。

この電気通信利用役務(サービス)の提供が、国内の事業者・消費者に対して行われるものについては、国内、国外いずれから行われるものも国内取引とされます。

つまり、「サービスの提供を受ける側(お金を払う側)」が国内であれば国内取引になり、この場合に「サービスの提供を行う側(お金を貰う側)」が国内か・国外かは関係ありません。

従って、Google等を使ったインターネット広告も、そのサービスを受けている会社が日本にあれば原則国内取引に該当することになります。

国内取引の判定は、売買などの取引が国内だけで完結するものであれば、判定をする必要はありません。

また、国外にわたって行われる取引についても、上記に掲載した内容に当てはめて判断してもらえれば大丈夫かと思います。

尚、上記に掲載した内容の判定方法ですが、基本的には〔原則的な判定方法〕で判定しますが、〔資産やサービスごとの具体的な判定方法〕に当てはまっている取引は、〔資産やサービスごとの具体的な判定方法〕を優先するようにしてください。

事業者が事業として行う

課税の対象に該当するための2つ目の要件は、「事業者が事業として行う取引」であることです。

この場合の「事業者」とは、個人事業者と法人を指します。

また、「事業として行う」とは、同種の行為を反復・継続・独立して行うことを言い、要するに商売(仕事)を継続して行うことだと思ってください。

ですから、「事業者が事業として行う取引」とは、「個人や法人が商売(仕事)として行う取引」と言い換えることができます。

冒頭で、サラリーマンが会社からもらう給与には消費税が掛からないと述べました。

その理由は、この「事業者が事業として行う取引」に該当しないからです。

サラリーマンが貰う給与は、雇用契約に基づく労働の対価であり、「事業」として行う取引の対価ではありません。

尚且つ、サラリーマンは個人事業主ではないため、「事業者」にも該当しません。

従って、課税の対象にはならず、不課税取引になるため、消費税が掛からないのです。

因みに、個人事業者が事業(仕事)に関係のない自宅を売却しても消費税は掛かりません。

個人事業者であっても、いわゆる「非業務用資産」を売却した場合には、事業として行った取引ではないため、不課税取引に該当するからです。

但し、自宅兼事務所や自宅兼店舗を売却したのであれば、事務所又は店舗として使っていた部分のみ「事業として行った取引」に該当します。

【個人事業者とは】

個人事業者とは、事業を行う個人のことを言います。

例えば、小売業や卸売業をしている人をはじめ、賃貸業や取引の仲介、運送、請負、加工、修繕、清掃、クリーニング、理容や美容といった業務を営んでいる人は全て事業者になります。

さらに、医師、弁護士、公認会計士、税理士なども事業者に該当します。

尚、ここで言う個人事業者は、あくまでも消費税における個人事業者のため、所得税における所得区分(事業所得や雑所得など)は、一切関係ありません。

従って、フリーランスの人も個人事業者になりますし、サラリーマンが副業としてアフィリエイトや在宅ワークなどを行っていれば、その部分は「事業者が事業として行っている取引」に該当します。

所得税と消費税は、全く別の税金です。

税金の計算方法も異なれば、税金としての性質も全く異なります。

根拠となる法律も違うため、規定されている内容・定義も異なりますので、混同しないようにしてください。

【法人が事業とは関係ない建物を売ったら】

個人事業者の場合は、事業と関係のない自宅を売っても、不課税取引になるため消費税は掛かりません。

では、法人の場合はどうなのでしょうか?

例えば建設業を営む法人が、数年前まで倉庫として使っていた小さな建物(今は空き家)を売った場合には、事業として行ったことになるのでしょうか?

また、数年に1回くらいしか使わない保養所を売ったら、それも事業になるのでしょうか?

答えはYES、事業として行ったことになります。

どちらも本業(建設業)とは無関係の建物のように思えますが、消費税法上、法人が行う行為は全て「事業」とみなされます。

従って、直接業務(本業)には関係のない物(サービス)の取引であっても、法人がすることは全て「事業として行っている」ことになるので、注意してください。

対価を得て行う

続いては、課税の対象の要件の3つ目である「対価を得て行う取引であること」について解説します。

説明の必要はないかと思いますが、「対価」とは、物の販売、貸付け又はサービスの提供に対して、お金を貰うことを意味します。

従って、贈与や寄附、配当金などの対価性のない取引は、不課税取引に該当し、ここでオミットされます。

因みに、前述した給与ですが、この給与も消費税法上は対価性のない取引に該当するため、ここでの判定でも不課税取引に該当することになります。

尚、対価を得て行う取引には、次のものも含まれますが、特に覚えなくても良いかと思います。(参考として掲載します)

- 代物弁済

- 負担付き贈与

- 現物出資

- 金銭債権の譲渡

- 対価補償金 など

資産の販売、貸付け及びサービスの提供である

課税の対象の最後の要件は、行われる取引が「資産の販売、貸付け及びサービスの提供に該当すること」です。

ここで言う「資産」とは、商品や製品等の売り物はもちろん、動産・不動産や不用品・スクラップ、さらには無形固定資産など、基本的にありとあらゆるものが含まれます。

これらの資産を販売し、又は貸付ける取引が、課税の対象の4つ目の要件です。

また、「サービスの提供」とは、物の引渡しを伴わない取引で、例えば、機械・備品のメンテナンスや保守・修理作業などが該当します。

具体的には、次に掲げるものが「サービスの提供」に含まれます。

- 工事

- 修繕・修理

- 運送

- 保管

- 印刷

- 広告

- 仲介

- 興行

- 宿泊

- 飲食

- 技術支援

- 情報の提供

- 便益

- 出演

- 著述

- 上記の他、専門的知識・技術等に基づくサービス

尚、この「サービスの提供」を、少し難しい専門用語で言うと「役務(えきむ)の提供」と言います。

消費税の解説をしているサイトなどで、よく出てくる専門用語なので覚えておいても良いかと思います。

専門用語が出てきたので、もうひとつ消費税の専門用語を紹介すると、ここで解説している「資産の販売、貸付け及びサービスの提供」のことを、まとめて「資産の譲渡等」と呼びます。

「資産の譲渡等」も、消費税の解説サイトなどで、よく出てくる専門用語です。

課税の対象のまとめ

さて、以上で、消費税の課税の対象となる4つの要件の解説が終わったわけですが、最後に今までの解説をまとめたいと思います。

元々は、消費税が掛かる取引と掛からない取引を判定するための1番目の手順として、「不課税取引」と「課税の対象」を分ける必要があるという説明から始めました。

【消費税の課税判定の手順】

- 不課税取引と課税の対象を分ける

- 課税の対象から非課税取引を除外する

- 課税の対象から免税取引を除外する

- 1.~3.までの結果、残った課税取引に消費税が掛かる

そして、「不課税取引」と「課税の対象」を分けるためには、課税の対象となるための4つの要件について確認しておく必要があるので、その4つの要件それぞれの内容を解説しました。

【消費税の課税の対象の4要件】

- 国内取引である

- 事業者が事業として行う

- 対価を得て行う

- 資産の販売、貸付け及びサービスの提供である

上記の4つの要件を全て満たした場合に限り、消費税の課税の対象となり、1つでも該当しないものがあれば、不課税取引として消費税の対象外になります。

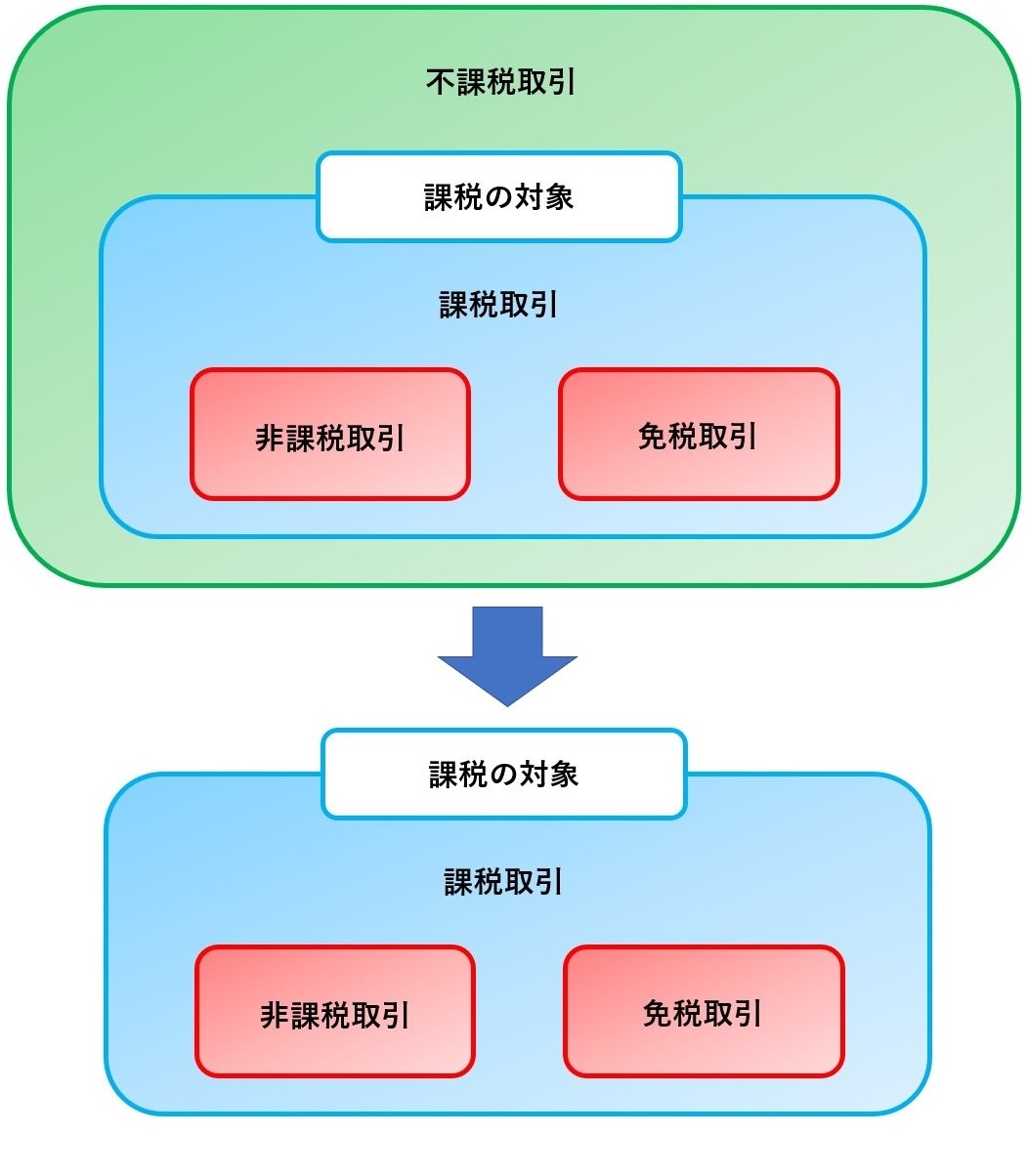

従って、この第一段階の判定が終わると、前掲した【消費税のイメージ図】が、次のようになります。

【消費税のイメージ図】

第一段階の判定の結果、上図のように、不課税取引がなくなり、課税の対象のみが残ることになります。

それでは、消費税の課税判定の第二段階として、「課税の対象」から「非課税取引」を除外する方法を解説します。

「課税の対象」から「非課税取引」を除外する

消費税の課税判定の第二段階では、「課税の対象」から「非課税取引」を除外します。

そのためには、「非課税取引」の内容を把握しなければなりません。

但し、消費税の非課税取引は、前述した課税の対象のように、要件が定められているものではなく、消費税法において明確に規定されています。

従って、その規定の内容に該当する取引を、非課税取引として課税の対象から除外することになります。

尚、消費税の非課税取引は、その名のとおり、消費税が掛からない取引なのですが、最初から消費税の対象外である不課税取引とは、その性質が異なっています。(この件については、後述します)

消費税の非課税取引は、全部で17項目あり、次に掲げるとおりです。

【消費税の非課税取引】

- 土地の譲渡及び貸付け

- 有価証券等の譲渡

- 支払手段の譲渡

- 預貯金の利子及び保険料を対価とする役務の提供等

- 日本郵便株式会社などが行う郵便切手類の譲渡、印紙の売渡し場所における印紙の譲渡及び地方公共団体などが行う証紙の譲渡

- 商品券、プリペイドカードなどの物品切手等の譲渡

- 国等が行う一定の事務に係る役務の提供

- 外国為替業務に係る役務の提供

- 社会保険医療の給付等

- 介護保険サービスの提供

- 社会福祉事業等によるサービスの提供

- 助産

- 火葬料や埋葬料を対価とする役務の提供

- 一定の身体障害者用物品の譲渡や貸付け

- 学校教育

- 教科用図書の譲渡

- 住宅の貸付け

以上の17項目が消費税の非課税取引に該当しますが、これらの項目の詳細については、その内容が多岐にわたるため、別の記事で解説しています。

お手数ですが、非課税取引の詳細については、下記の記事を参照してください。

消費税の非課税取引【政策的配慮により非課税になるもの9項目】

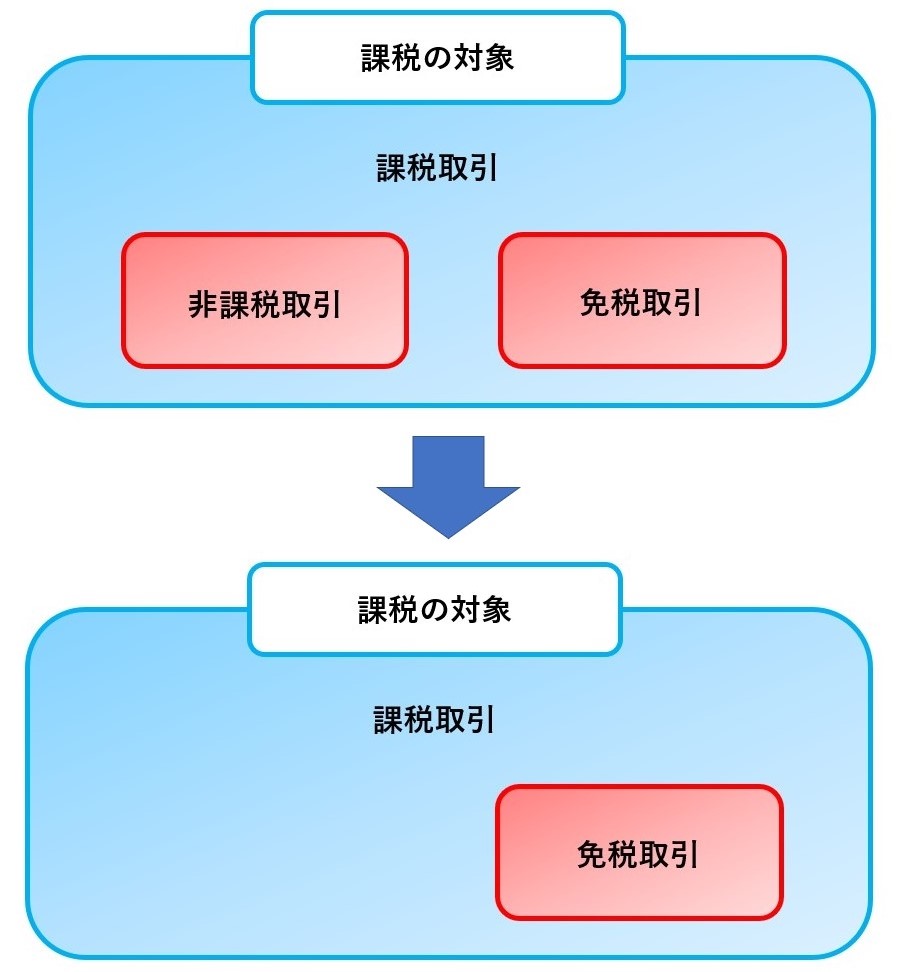

そして、これらの「非課税取引」を「課税の対象」から除外することで、下図のようになります。

第二段階の判定の結果、上図のように、非課税取引がなくなり、課税の対象の中に免税取引のみが残ることになります。

従って、次は、消費税の課税判定の第三段階(最後のステップ)として、「課税の対象」から「免税取引」を除外する方法を解説します。

【不課税取引と非課税取引の違い】

消費税の非課税取引は、その名のとおり、消費税が掛からない取引なのですが、最初から消費税の対象外である不課税取引とは、その性質が異なっています。

それは、次のような考え方から来ています。

消費税の非課税取引は、本来なら消費税が掛かる取引であるが、諸般の事情により消費税が掛からないこととした取引である。

消費税の非課税取引は、本来であれば「消費税が課税されるべきもの」なのです。

ですから、「課税の対象」に含まれています。

しかし、世の中の取引の中には、その性格上消費税を課税するのが好ましくない取引や、社会的・政策的見地から消費税を課税するのが望ましくない取引が存在します。

これらの事情を考慮して、本当は消費税が課されるけれども、課さないこととした取引が、非課税取引です。

従って、不課税取引も非課税取引も、同じ消費税が掛からない取引ですが、「元々消費税の対象になっていない」不課税取引と、「消費税の対象となるが消費税が掛からない」非課税取引とでは、その性質が異なるのです。

ただ、どちらであっても消費税は掛からないわけですから、ここまで詳しく理解する必要はありませんが…

「課税の対象」から「免税取引」を除外する

それでは、消費税の課税判定の第三段階(最後)として、「課税の対象」から「免税取引」を除外していきます。

消費税の免税取引の定義は、次のようになっています。

【免税取引の定義】

その取引が「輸出取引」に該当する場合には、消費税を免除する

この免税取引も、その名のとおり消費税が免除されるため、消費税が掛からない取引の1つです。

これは、日本の消費税は外国で消費されるもの(輸出されるもの)には課税しない、という考え方に基づいて規定されています。

具体的には、下記のような輸出取引が、免税取引に該当します。

【消費税の輸出免税等の範囲】

- 本邦からの輸出として行われる資産の譲渡(販売)又は貸付け

- 外国貨物(※)の譲渡又は貸付け

- 国際輸送、国際通信

- 外航船舶等の譲渡又は貸付けで船舶運航事業者等に対するもの

- 外航船舶等の修理で船舶運航事業者等の求めに応じて行われるもの

- 専ら国内と国外又は国外と国外との間の貨物の輸送の用に供されるコンテナーの譲渡、貸付けで船舶運航事業者等に対するもの又は当該コンテナーの修理で船舶運航事業者等の求めに応じて行われるもの

- 外航船舶等の水先、誘導、その他入出港若しくは離着陸の補助又は入出港、離着陸、停泊若しくは駐機のための施設の提供に係る役務の提供等で船舶運航事業者等に対するもの

- 外国貨物の荷役、運送、保管、検数又は鑑定等の役務の提供

- 国際郵便

- 非居住者(日本に住んでいない人)に対する無形固定資産等の譲渡又は貸付け

- 非居住者に対する役務の提供(サービスの提供)で、次に掲げるもの以外のもの

- 国内に所在する資産に係る運送又は保管

- 国内における飲食又は宿泊

(※)外国貨物について

外国貨物の定義等及び輸出取引の詳細については、下記の記事を参照してください。

上記の【輸出免税等の範囲】の3.に「国際運輸、国際通信」と規定されています。

これらは、課税の対象の4つの要件の1つである「国内取引であること」の解説で出てきました。

つまり、国際運輸や国際通信は、国内取引ではあるけれども免税取引なので、結果的に消費税は課税されないことになります。

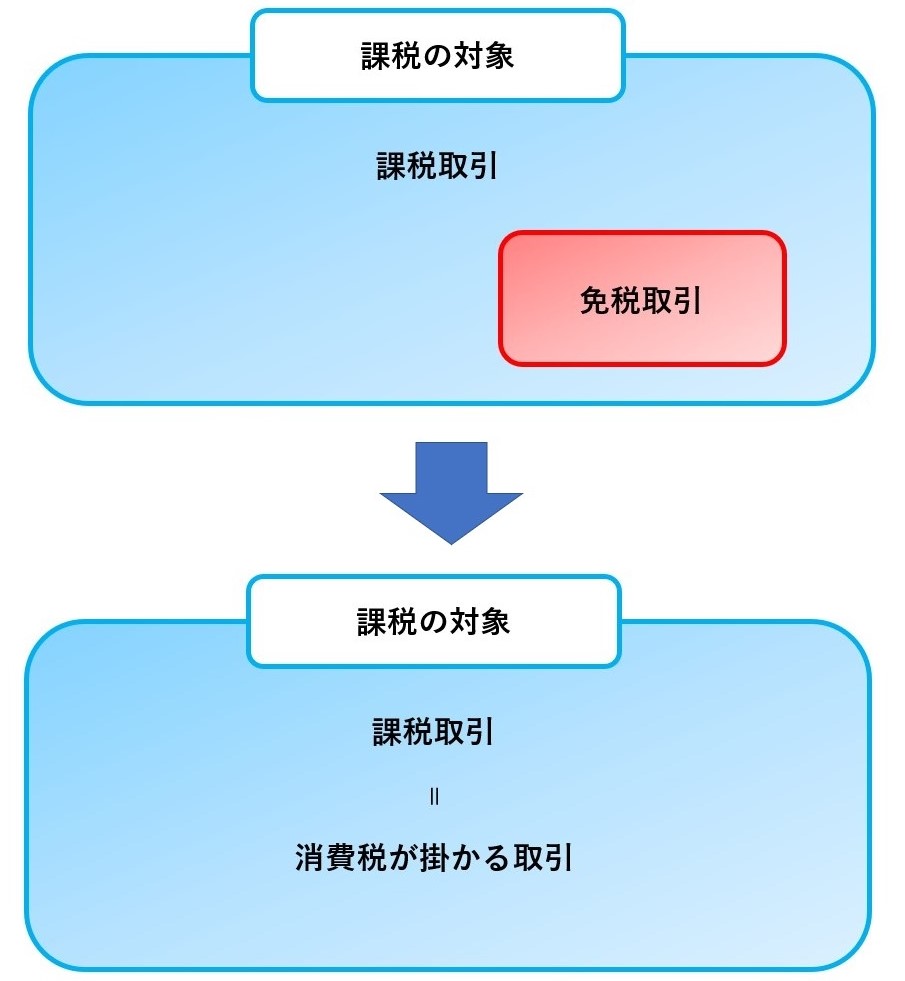

そして、「課税の対象」から、最後に「免税取引」を除いたものが、消費税の「課税取引」になります。

このように、3つの判定を経て、最終的に消費税が掛かる「課税取引」のみが残ることになります。

【消費税の課税判定の手順】

- 不課税取引と課税の対象を分ける

- 課税の対象から非課税取引を除外する

- 課税の対象から免税取引を除外する

- 1.~3.までの結果、残った課税取引に消費税が掛かる

【非課税取引と免税取引の違い】

先ほどの、不課税取引と非課税取引の違いのように、非課税取引と免税取引も似て非なる取引です。

- 非課税取引

- 課税の対象ではあるけれども、消費税が掛からない

- 免税取引

- 課税の対象であり、消費税は掛かるけれども「0%」である

非課税取引は、本当は消費税が掛かるけれども、事情により消費税を課さないこととした取引です。

一方、免税取引は、消費税は掛かるけれども、全額免除される(税率ゼロの)取引である、という点で異なります。

しかし、結果的にはどちらも「消費税は掛からない」という点で同じです。

従って、非課税取引も免税取引も、消費税はゼロですが、本来は消費税が課されるべき取引なので、消費税の「課税の対象」に含まれているのです。

クイズの答え

【消費税クイズの答え】

- マイホームの売却

- 賃貸マンションの家賃

- 銀行へ払う住宅ローン

- 保険会社へ払う生命保険料

- 株主として貰う配当金

- 海外出張中のパパとの国際電話

- お歳暮用に買った商品券

- 仮想通貨の売買

- 大学の授業料

- 所有している土地の売却

答え:全て、消費税は掛かりません。

- マイホームの売却 ⇒ 不課税

- 賃貸マンションの家賃 ⇒ 非課税

- 銀行へ払う住宅ローン ⇒ 不課税

- 保険会社へ払う生命保険料 ⇒ 不課税

- 株主として貰う配当金 ⇒ 不課税

- 海外出張中のパパとの国際電話 ⇒ 免税

- お歳暮用に買った商品券 ⇒ 非課税

- 仮想通貨の売買 ⇒ 非課税

- 大学の授業料 ⇒ 非課税

- 所有している土地の売却 ⇒ 非課税

以上で、消費税の課税判定の方法についての解説を終わります。