こんにちは。税理士の高荷です。

自宅に耐震改修工事を施した場合には、一定の要件を満たせば所得税の優遇措置が受けられます。

ただ、耐震改修工事の種類によって、適用できる制度が3つあります。

そこで、今回は耐震改修工事をした場合の所得税の減税制度を、各制度ごとに比較して徹底解説します。

耐震改修工事を行った場合に適用できる減税制度

耐震改修工事をした場合に受けられる税制上の優遇措置は、個人が自己の居住の用に供する家屋について一定の耐震改修工事をした場合に、一定の金額をその年分の所得税額から控除するという制度になります。

最初に、耐震改修工事を行った場合に適用できる、所得税の減税制度を確認します。

【耐震改修工事に係る減税制度一覧】

| 工事の種類 | 摘要制度 | 備考 | |

|---|---|---|---|

| ① | 耐震改修工事 (ローンあり) |

住宅借入金等特別控除 (住宅ローン控除) |

中古の要耐震改修住宅を購入した場合のみ |

| ② | 耐震改修工事 (ローンなし) |

住宅耐震改修特別控除 | - |

| ③ | 耐震改修工事 (ローンなし) |

住宅特定改修特別税額控除 | 耐久性向上改修工事と併せて工事を行った場合のみ |

[su_label]重要[/su_label]

【注意事項】

- 上の①、②及び③は、併せて適用することはできません。

いずれかの選択適用になります。- ②の耐震改修工事は、要件を満たしていれば「増改築等をした場合の住宅ローン控除」と併用することができます。

尚、「増改築等をした場合の住宅ローン控除」は、上記の①のことではありません。

増改築等をした場合の住宅ローン控除については、こちらの記事でまとめています。

耐震改修工事については、まずローンの有無で適用できる制度が変わります。

また、備考欄に掲げたように、特定の要件が必要になります。

次から、それぞれの制度の内容を、上表の①~③の順番に解説します。

耐震改修工事に係る住宅ローン控除

耐震改修工事を行った場合に適用できる減税制度の1つ目は、住宅ローン控除です。

住宅ローン控除というと、住宅を購入した場合に受けられる減税制度として有名ですが、この住宅ローン控除は、一定の要件を満たせば耐震改修工事をした場合でも適用することができます。

尚、この章の内容は、先ほど掲載した一覧表で言うと①の解説になります。

【耐震改修工事に係る減税制度一覧】

| 工事の種類 | 摘要制度 | 備考 | |

|---|---|---|---|

| ① | 耐震改修工事 (ローンあり) |

住宅借入金等特別控除 (住宅ローン控除) |

中古の要耐震改修住宅を購入した場合のみ |

| ② | 耐震改修工事 (ローンなし) |

住宅耐震改修特別控除 | - |

| ③ | 耐震改修工事 (ローンなし) |

住宅特定改修特別税額控除 | 耐久性向上改修工事と併せて工事を行った場合のみ |

住宅を購入した場合の住宅ローン控除の詳細については、こちらの記事でまとめています。

【確定申告】住宅ローン控除の仕組みと控除額の計算方法【適用要件、手続方法、必要書類など】

耐震改修工事に係る住宅ローン控除の概要

数年前まで中古住宅を取得した場合の住宅ローン控除の対象となる中古住宅は、耐震基準又は経過年数基準を満たすものに限られていました。

しかし、平成26年4月1日以後に、上記のいずれの基準にも該当しない一定の中古住宅(要耐震改修住宅)を取得した場合には、一定の要件を満たす場合に限り、住宅ローン控除の適用が受けられることになりました。

ですから、この耐震改修工事に係る住宅ローンは、新築住宅ではなく、中古住宅を対象とした住宅ローン控除制度になります。

ただし、中古住宅を購入するだけではなく、一定の改修工事も行うことが要件となっています。

住宅ローン控除の対象となる耐震改修工事の詳細

住宅ローン控除の対象となる、耐震改修工事は、以下の1.~4.の要件に該当する工事である必要があります。

【住宅ローン控除の対象となる耐震改修工事】

- 中古の要耐震改修住宅を取得する

- 事前に一定の耐震改修を行う旨の申請をする

- 居住する日(その取得の日から6ヶ月以内)までに、2.の申請に係る耐震改修工事を行う。(耐震基準に適合していることを証明されることが必要)

- その他の要件

下の表で、それぞれの要件についてまとめています。

【住宅ローン控除の対象となる耐震改修工事】

| 1. | 中古の要耐震改修住宅 |

|---|---|

|

|

| 2. | 耐震改修を行う旨の申請 |

|

|

| 3. | 耐震改修工事の内容 |

|

|

| 4. | その他の要件 |

|

(※)耐震基準又は経過年数基準に適合するとは

【耐震基準に適合するもの】

耐震基準とは、地震に対する安全上必要な構造方法に関する技術的基準、又はこれに準ずるものを言います。

この耐震基準に適合する家屋とは、次に掲げるものを言います。

- その家屋の取得の日前2年以内に、耐震基準適合証明書による証明のための家屋の調査が終了したもの

- その家屋の取得の日前2年以内に、建設住宅性能評価書により耐震等級(構造躯体の倒壊等防止)に係る評価が等級1、等級2若しくは等級3であると評価されたもの

- 既存住宅売買瑕疵担保責任保険契約が締結されているもの

(住宅瑕疵担保責任法人が引受けを行う一定の保険契約であって、その家屋の取得の日前2年以内に締結したものに限る)

【経過年数基準に適合するもの】

家屋が建築された日から、その取得の日までの期間が20年(マンションなどの耐火建築物の建物の場合には25年)以下であるものを言います。

- 耐火建築物とは、建物登記簿に記載された家屋の構造のうち、建物の主たる部分の構成材料が、石造、れんが造、コンクリートブロック造、鉄骨造(軽量鉄骨造は含まない)、鉄筋コンクリート造又は鉄骨鉄筋コンクリート造のものを言う。

住宅ローン控除を受けるために取得する中古の要耐震改修住宅は、これらの基準を満たしていないことが条件になります。

尚、上記要件の4番で、「居住した年とその前後の2年ずつの5年間に、居住用財産を譲渡した場合の長期譲渡所得の課税の特例などの適用を受けていないこと」とあります。

この内容については、こちらの記事にまとめているので、参考にしてください。

【土地・建物】マイホーム売却時の節税方法【譲渡所得の課税の特例】

以上が、耐震改修工事をした場合の、住宅借入金等特別控除(住宅ローン控除)の適用要件になります。

耐震改修工事に係る住宅ローン控除の控除額

耐震改修工事に係る住宅ローン控除の控除額は、次の算式により計算した金額になります。

- 正確には、購入した不動産(土地・建物)の価格が、住宅ローンの年末残高よりも低くなる場合には、住宅ローンの年末残高ではなく、その不動産の購入価格×1%になります。

- 尚、不動産の購入価格は、購入に関して補助金等の交付を受けた場合には、その補助金等の額を控除します。

【住宅ローン控除の限度額】

| 限度 | 消費税8%(10%)で購入した場合 | 左記以外の場合 |

|---|---|---|

| 年間控除限度額 | 40万円 | 20万円 |

| 最大控除限度額 | 400万円 | 200万円 |

| 控除期間 | 10年 | 10年 |

- 左記以外の場合とは、経過措置により5%の消費税率が適用された場合や、消費税が非課税とされている中古住宅の個人間売買などを指します。

- 平成26年4月1日~平成33年12月31日までに居住した場合の控除額です。

[su_label]重要![/su_label]

中古住宅を個人から購入した場合の消費税

中古住宅を個人から直接購入した場合には、その購入価格に消費税は含まれていません。

その場合には、年間控除限度額は20万円になります。

個人が家を売った場合の消費税の判定については、こちらの記事でまとめています。

耐震改修工事に係る住宅ローン控除の手続に必要な書類

耐震改修工事に係る住宅ローン控除の適用を受ける場合には、初年度のみ必ず確定申告をする必要があります。

サラリーマン等の給与所得者の場合には、2年目以降は年末調整で住宅ローン控除の適用を受けることができます。

確定申告をする際に提出しなければならない書類は、次のとおりです。

【耐震改修工事に係る住宅ローン控除の手続に必要な書類】

- (特定増改築等)住宅借入金等特別控除額の計算明細書

- 住宅ローンの年末残高等証明書

- 家屋の登記事項証明書又は、請負契約書・売買契約書の写し等

(耐震改修工事をした年月日、費用の額、床面積などが分かる書類 )- 住宅の取得・改修について補助金の交付を受けた場合には、補助金に関する書類

- 耐震改修工事に係る次に掲げる書類等

- 建築物の耐震改修計画の認定申請書の写し及び耐震基準適合証明書

- 耐震基準適合証明申請書の写し(家屋の引渡しまでに申請が困難な場合は仮申請書の写し)及び耐震基準適合証明書

- 建設住宅性能評価申請書の写し(耐震等級(構造躯体の倒壊等防止)についての評価に限る)(家屋の引渡しまでに申請が困難な場合は仮申請書の写し)及び建設住宅性能評価書の写し

- 既存住宅売買瑕疵担保責任保険契約の申込書の写し及び既存住宅売買瑕疵担保責任保険契約が締結されていることを証する書類(住宅瑕疵担保責任法人が引受けを行う一定の保険契約に限る)

- 請負契約書の写し

- サラリーマン等の給与所得者の場合は、源泉徴収票

以上が、耐震改修工事をした場合の住宅借入金等特別控除(住宅ローン控除)を適用するための手続きになります。

尚、中古住宅を購入した場合の住宅ローン控除については、下記の記事でまとめています。

【確定申告】中古住宅を購入した場合の住宅ローン控除【控除額の計算、適用要件、手続方法など】

また、住宅ローン控除に必要な添付書類について、こちらの記事で詳しくまとめています。

住宅ローン控除に必要な添付書類【1年目と2年目以後の手続書類】

耐震改修工事をした場合の住宅耐震改修特別控除

続いては、耐震改修工事を行った場合に適用できる制度の2つ目として、住宅耐震改修特別控除を解説します。

この章の内容は、前掲の一覧表で言うと、②の解説になります。

【耐震改修工事に係る減税制度一覧】

| 工事の種類 | 摘要制度 | 備考 | |

|---|---|---|---|

| ① | 耐震改修工事 (ローンあり) |

住宅借入金等特別控除 (住宅ローン控除) |

中古の要耐震改修住宅を購入した場合のみ |

| ② | 耐震改修工事 (ローンなし) |

住宅耐震改修特別控除 | - |

| ③ | 耐震改修工事 (ローンなし) |

住宅特定改修特別税額控除 | 耐久性向上改修工事と併せて工事を行った場合のみ |

耐震改修工事に係る住宅耐震改修特別控除の概要

住宅耐震改修に係る住宅耐震改修特別控除とは、個人が次に掲げる期間内に、自己の居住する住宅について住宅耐震改修をした場合に、一定の優遇措置が受けられるという制度です。

- 平成18年4月1日から平成33年(2021年)12月31日までの間

尚、この住宅耐震改修特別控除の対象となる住宅は、昭和56年5月31日以前に建築されたものに限られています。

ですから、建築後かなりの年数が経っている住宅の耐震改修工事でなければ、適用を受けることはできません。

優遇措置の内容としては、住宅ローン控除と同様に、一定の方法により計算した金額を所得税から控除できる仕組みとなっています。

住宅耐震改修特別控除の対象となる耐震改修工事の詳細

住宅耐震改修特別控除の対象となる耐震改修工事は、以下の要件に該当する工事になります。

【住宅耐震改修特別控除の対象となる耐震改修工事】

| ① | 次の全ての要件に該当する工事 |

|---|---|

|

耐震改修工事に係る住宅耐震改修特別控除の控除額

続いては、耐震改修工事を行った場合の住宅耐震改修特別控除について解説します。

住宅耐震改修特別控除の控除できる期間と、控除できる金額は、次のとおりです。

控除期間

耐震改修工事が完了した年分の所得税から、控除することになります。

控除額の計算

控除額は、次のようになります。

尚、耐震改修工事の費用に関し補助金等の交付を受ける場合には、その補助金等の額を控除します。

[su_label]チェック![/su_label]

標準的な費用の額とは

この制度では、「標準的な費用の額」という金額を使って、控除額を計算します。

標準的な費用の額とは、耐震改修工事の種類ごとに単位当たりの標準的な工事費用の額として定められた金額に、その耐震改修工事を行った床面積等を乗じて計算した金額をいいます。

この標準的な費用の額は、増改築等工事証明書又は住宅耐震改修証明書で確認することができます。

耐震改修工事に係る住宅耐震改修特別控除の手続に必要な書類

耐震改修工事に係る住宅耐震改修特別控除の適用を受けるためには、次に掲げる書類を添付して、確定申告を行う必要があります。

【耐震改修工事に係る住宅耐震改修特別控除の適用を受けるために必要な書類】

- 住宅耐震改修特別控除額の計算明細書

- 増改築等工事証明書又は住宅耐震改修証明書

- 家屋の登記事項証明書など、昭和56年5月31日以前に建築されたことを証明する書類

- サラリーマン等の給与所得者の場合は、源泉徴収票

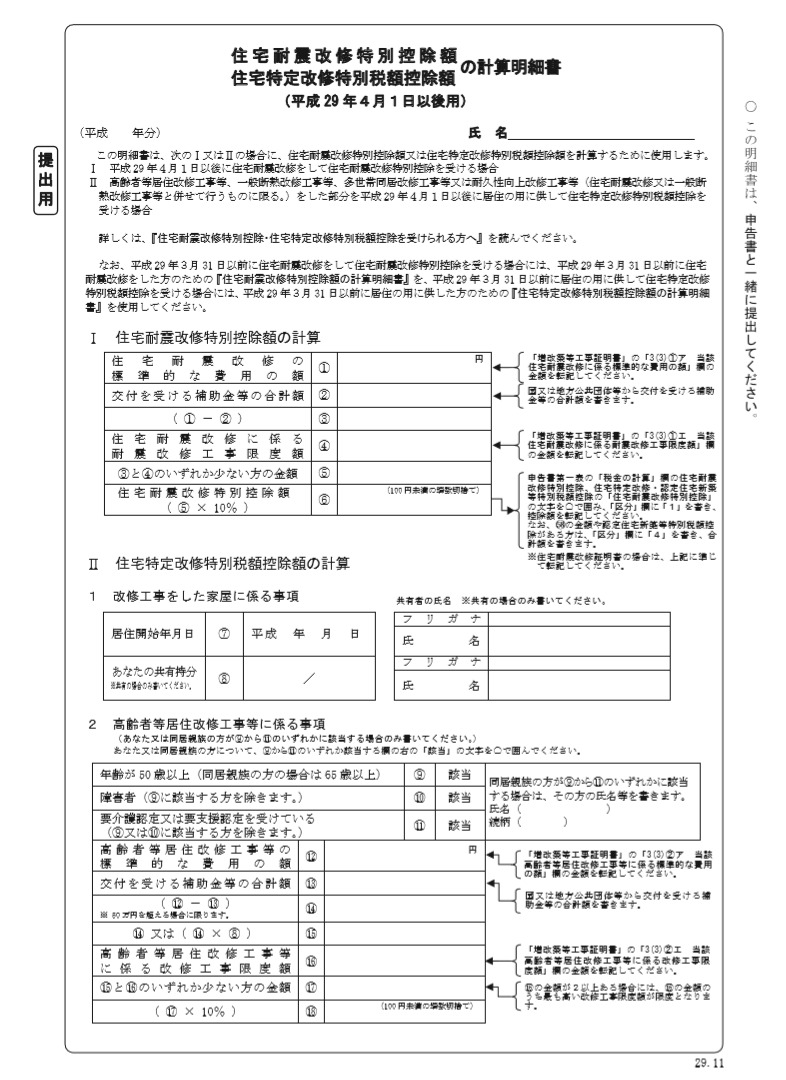

尚、参考までに住宅耐震改修特別控除額の計算明細書の見本を掲載します。

【住宅耐震改修特別控除額の計算明細書】

以上で、耐震改修工事をした場合の住宅耐震改修特別控除の解説を終わります。

耐震改修工事をした場合の住宅特定改修特別税額控除

最後に、耐震改修工事を行った場合に適用できる制度の3番目として、住宅特定改修特別税額控除を解説します。

この章は、下の一覧表で言うと、③の解説になります。

【耐震改修工事に係る減税制度一覧】

| 工事の種類 | 摘要制度 | 備考 | |

|---|---|---|---|

| ① | 耐震改修工事 (ローンあり) |

住宅借入金等特別控除 (住宅ローン控除) |

中古の要耐震改修住宅を購入した場合のみ |

| ② | 耐震改修工事 (ローンなし) |

住宅耐震改修特別控除 | - |

| ③ | 耐震改修工事 (ローンなし) |

住宅特定改修特別税額控除 | 耐久性向上改修工事と併せて工事を行った場合のみ |

耐震改修工事に係る住宅特定改修特別税額控除の概要

住宅特定改修特別税額控除は、個人が自己が所有している居住用家屋について耐震改修工事を行った場合に、一定の要件の下で、一定の金額をその年分の所得税額から控除するというものです。

尚、平成29年4月1日から平成33年(2021年)12月31日までの間に居住した場合に限ります。

又、この住宅特定改修特別税額控除を受けるためには、耐震改修工事と併せて耐久性向上改修工事も一緒に行う必要があります。

以下、耐震改修工事と耐久性向上改修工事を併せて、「耐震改修工事等」と言います。

住宅特定改修特別税額控除の対象となる耐震改修工事等の詳細

耐震改修工事等に係る住宅特定改修特別税額控除を受けるためには、次の全ての要件を満たす必要があります。

【耐震改修工事等に係る住宅特定改修特別税額控除の適用要件】

| ① | 耐震改修工事と併せて耐久性向上改修工事も行うこと |

|---|---|

|

|

| ② | その他の要件 |

|

[su_label]チェック![/su_label]

標準的な費用の額とは

この制度では、「標準的な費用の額」という金額を使って、控除額を計算します。(下記、計算方法参照)

標準的な費用の額とは、耐久性向上改修工事の種類ごとに単位当たりの標準的な工事費用の額として定められた金額に、その耐久性向上改修工事を行った床面積等を乗じて計算した金額をいいます。

この標準的な費用の額は、「増改築等工事証明書」で確認することができます。

尚、耐震改修工事に係る標準的な費用の額は、前述したとおりです。

耐震改修工事等に係る住宅特定改修特別税額控除の控除額

住宅特定改修特別税額控除の控除できる期間と、控除できる金額について解説します。

控除期間

耐震改修工事等が完了した年分の所得税から、控除することになります。

控除額の計算

控除額は、次のようになります。

尚、ここで言う耐震改修工事等の標準的な費用の額は、次の金額になります。

又、耐震改修工事等の費用に関し補助金等の交付を受ける場合には、その補助金等の額を控除します。

住宅特定改修特別税額控除を受けるための手続に必要な書類

耐震改修工事に係る住宅特定改修特別税額控除の適用を受けるためには、次に掲げる書類を添付して、確定申告を行う必要があります。

【耐震改修工事に係る住宅特定改修特別税額控除の適用を受けるために必要な書類】

- 住宅特定改修特別税額控除額の計算明細書

- 増改築等工事証明書

- 家屋の登記事項証明書など、床面積が50㎡以上であることを証明する書類

- 補助金等の交付を受けている場合には、補助金等に関する書類

- 長期優良住宅建築等計画の認定通知書の写し

- サラリーマン等の給与所得者の場合は、源泉徴収票

因みに、住宅特定改修特別税額控除額の計算明細書は、前述した住宅耐震改修特別控除額の計算明細書と同じです。

以上が、耐震改修工事をした場合の、住宅特定改修特別税額控除の制度の内容になります。

尚、その他のリフォーム・改修工事等に係る減税制度などについて、下記の記事で解説しています。

【省エネ改修工事に係る減税制度】

【バリアフリー改修工事に係る減税制度】

【二世帯住宅工事に係る減税制度】

【複数の金融機関に一度で住宅ローンの審査申込が出来るサイト】

住宅本舗(JUTAPON.COM)/手間のかかる審査申し込みを一度で!![]()

【固定資産税・都市計画税について】