この記事は2ページから構成されていますので、お好きな内容からご覧ください。

- Page-1

- Page-2(このページです)

- 非居住者が日本にある不動産を売却した場合

- 非居住者が日本にある不動産を賃貸した場合

- 非居住者に係る納税管理人

尚、今回の記事の内容とは逆に、日本に住む人が海外の不動産を売却した場合の税金について、下記の記事でまとめていますので、こちらの併せて参考にしてください。

非居住者が日本にある不動産を売却した場合

それでは、非居住者が国内にある不動産を売却した場合の課税関係について解説します。

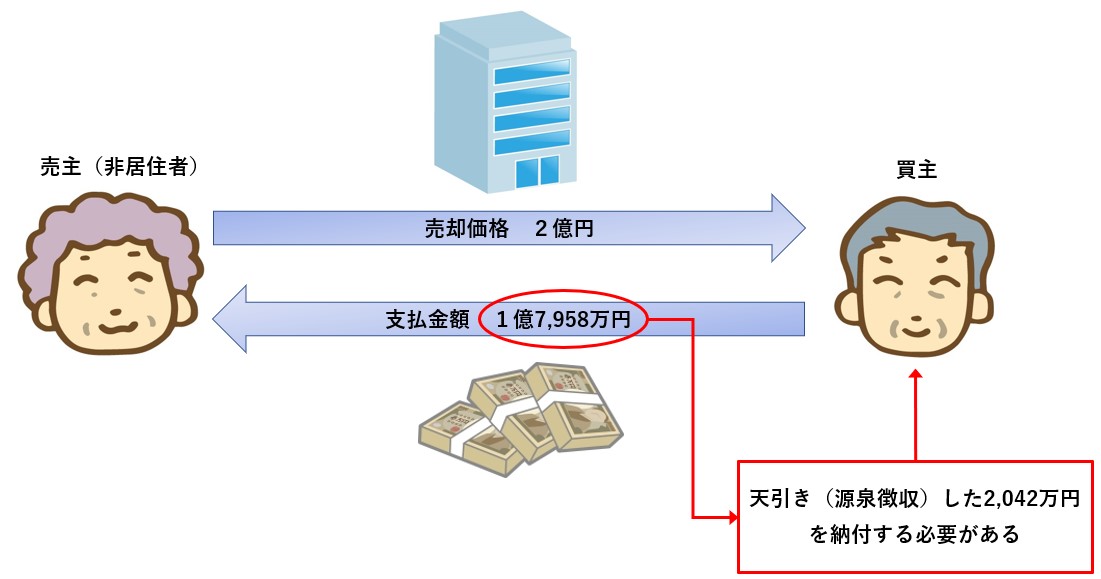

非居住者が国内にある不動産を売却した場合には、一定の要件に該当する場合を除き、源泉徴収が実施されます。

すなわち、不動産の売却代金から、10.21%(所得税と復興特別所得税を併せた税率)の税金が天引きされ、その天引き後の金額(売却価格の89.79%)を、売主は受け取ることになります。

- 買主については、居住者である必要はありません。

- 売却価格が、消費税込みの場合には、消費税込みの金額で天引き(源泉徴収)を行います。

- 売却価格が、本体部分と消費税部分に明確に区別されている時は、本体価格のみで天引き(源泉徴収)を行っても構いません。

そして、不動産の購入者(買主)は、天引き(源泉徴収)した10.21%相当額を、税務署に納付する義務が生じます。(購入代金を支払った、翌月10までに納めなければなりません)

売主と買主の関係を示すと、次のようになります。

- 売主(非居住者)

- 不動産の売却代金の89.79%に相当する金額を、買主から受け取る。

- 確定申告をすることにより、天引き(源泉徴収)された税金を精算することができる。

- 買主

- 不動産の売却代金の10.21%に相当する金額を、天引き(源泉徴収)する。

- 不動産の売却代金の89.79%に相当する金額を、売主に支払う。

- 天引き(源泉徴収)した10.21%に相当する金額は、税務署へ納付する。

また、売主(非居住者)が確定申告をする場合には、不動産の「譲渡所得」として確定申告を行います。

非居住者だからといって、特別な計算方法等はなく、居住者が不動産を売った場合と同じように、所得や税金を計算しますので、その点は誤解のないようにしてください。

尚、不動産の譲渡所得の税金計算や使用できる特例については、こちらの記事を参考にしてください。

マイホーム売却時の税金の計算方法【土地・建物等に係る譲渡所得の基礎を解説】

マイホームの売却利益が出た場合に適用できる特例【3,000万円控除と軽減税率】

マイホームの売却損失が出た場合に適用できる特例【買換えと住宅ローン】

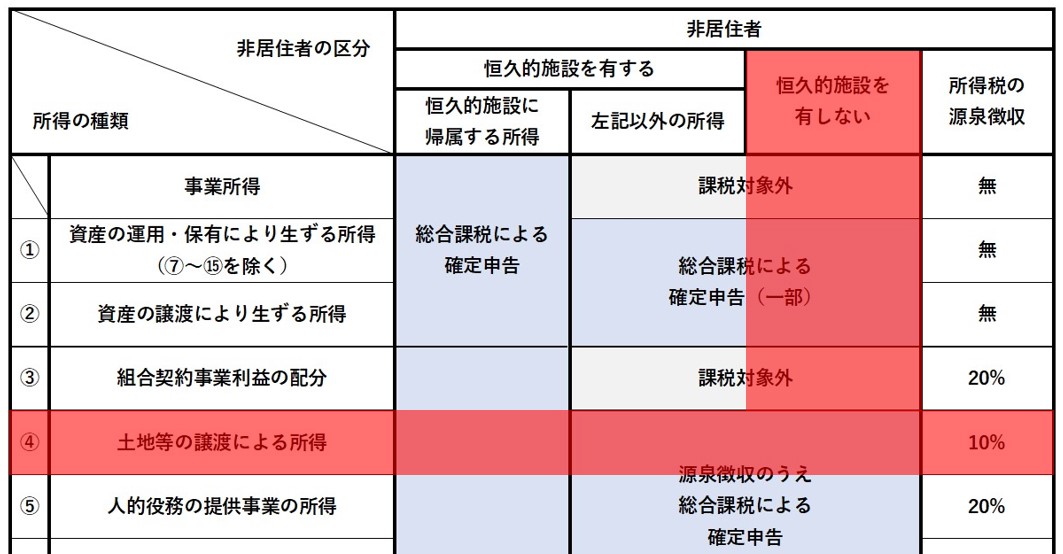

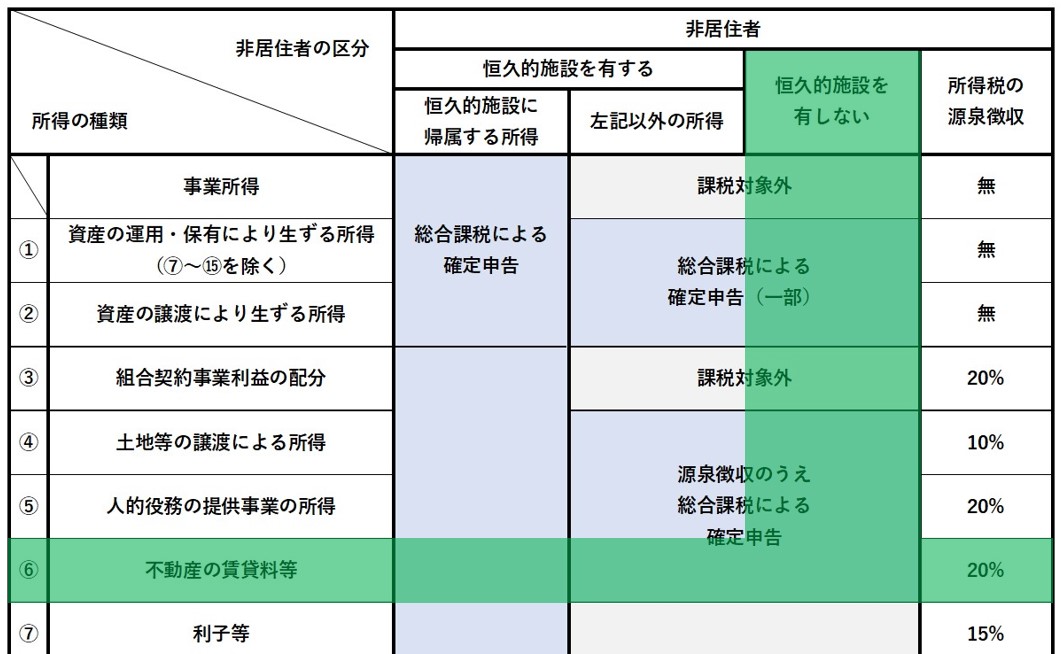

因みに、前掲した「非居住者に対する課税方法の一覧」で言うと、次の図の赤色の範囲が該当します。

- 上図では、総合課税による確定申告となっていますが、不動産の譲渡所得は「申告分離課税による確定申告」となります。

【天引き(源泉徴収)が必要ない場合】

非居住者が、日本にある不動産を売却した場合には「一定の要件に該当する場合を除き」天引き(源泉徴収)が必要であると述べました。

この、一定の要件とは、次の内容になります。

- 買主が個人である(居住者であるかどうかは問いません)

- 購入した不動産を、買主本人又はその親族の居住の用に供する

- 親族とは、配偶者・6親等内の血族(血のつながりのある人)及び3親等内の姻族(婚姻を起因とする親戚)を言います。

- 不動産の売却価格が1億円以下である

- その不動産が共有の場合は、共有者ごとの持分に応じて、1億円を超えるかどうかの判定を行います

上記の要件を全て満たす場合には、買主側で10.21%の源泉徴収(天引き)を行う必要はありません。

但し、この場合であっても、売主側では、申告分離課税による確定申告を行う必要があります。

非居住者が日本にある不動産を賃貸した場合

不動産の活用方法として最もポピュラーな方法は、賃貸に出すことです。

従って、非居住者が日本で所有している不動産について、売却するのは勿体ないから賃貸に出そうと考える人も多いかと思います。

恒久的施設の解説のところで少し触れましたが、海外への長期赴任が決まったサラリーマンが、自宅を賃貸として貸し出す場合なども該当します。

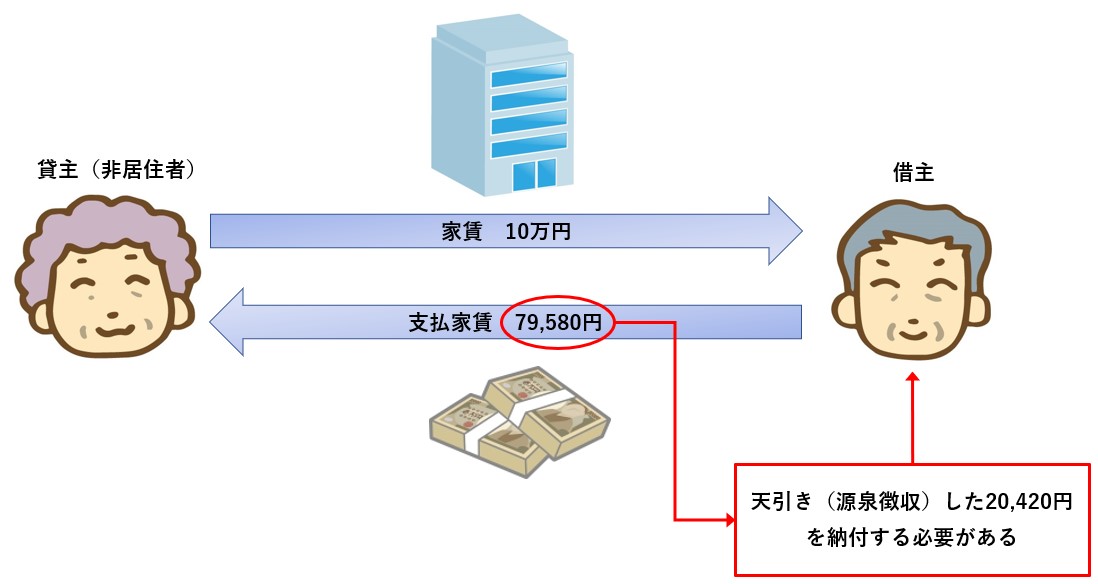

この賃貸のケースにおいても、一定の要件に該当する場合を除き、源泉徴収が実施されます。

すなわち、不動産の賃貸料(家賃)から、20.42%(所得税と復興特別所得税を併せた税率)の税金が天引きされ、その天引き後の金額(賃貸料の79.58%)を、貸主は受け取ることになります。

- 借主については、居住者である必要はありません。

- 家賃が、消費税込みの場合には、消費税込みの金額で天引き(源泉徴収)を行います。

- 家賃が、本体部分と消費税部分に明確に区別されている時は、本体価格のみで天引き(源泉徴収)を行っても構いません。

仕組みとしては、不動産を売却した場合と同じになり、異なるのは、基本的に毎月家賃の支払いが発生することと、天引き(源泉徴収)する税率です。

そのため、借主は、家賃から天引き(源泉徴収)した20.42%相当額を、税務署に納付することになります。(家賃を支払った、翌月10までに納めなければなりません)

賃貸についての貸主と借主の関係を示すと、次のようになります。

- 貸主(非居住者)

- 家賃の79.58%に相当する金額を、借主から受け取る。

- 確定申告をすることにより、天引き(源泉徴収)された税金を精算することができる。

- 借主

- 家賃の20.42%に相当する金額を、天引き(源泉徴収)する。

- 家賃の79.58%に相当する金額を、貸主に支払う。

- 天引き(源泉徴収)した20.42%に相当する金額は、税務署へ納付する。

- 毎月家賃を支払うのであれば、毎月源泉徴収と納付を行うことになる。

また、非居住者が、日本にある不動産を賃貸に出して得た所得(利益)については、原則「不動産所得」として確定申告を行います。

非居住者だからといって、特別な計算方法等はなく、居住者が不動産を賃貸した場合と同じように、所得や税金を計算して確定申告を行います。

尚、不動産所得については、下記の記事を参考にしてください。

個人が駐車場を経営する場合の税制上のデメリット【不動産所得の節税の限界】

因みに、前掲した「非居住者に対する課税方法の一覧」で言うと、次の図の緑色の範囲が、不動産の賃貸による所得に該当します。

- 不動産賃貸による不動産所得は、上図のとおり「総合課税による確定申告」を行います。

【天引き(源泉徴収)が必要ない場合】

非居住者が、日本にある不動産を賃貸に出した場合でも「一定の要件に該当する場合を除き」天引き(源泉徴収)が必要であると述べました。

この、一定の要件とは、次の内容になります。

- 借主が個人である(居住者であるかどうかは問いません)

- 借りた不動産を、借主本人又はその親族の居住の用に供する

- 親族とは、配偶者・6親等内の血族(血のつながりのある人)及び3親等内の姻族(婚姻を起因とする親戚)を言います。

上記の要件を全て満たす場合には、借主側で20.42%の源泉徴収(天引き)を行う必要はありません。

但し、この場合であっても、貸主側では、総合課税による確定申告を行う必要があります。

また、売却のケースでもそうでしたが、賃貸のケースでも源泉徴収(天引き)が不要なのは、借主(売却のケースでは買主)が「個人」の場合に限られます。

従って、借主(又は買主)が、法人の場合には、必ず源泉徴収を行わなければならないので、注意してください。

非居住者に係る納税管理人

最後に、「納税管理人」について、簡単に解説して終わりにします。

【納税管理人とは】

納税管理人とは、非居住者の代わりに、確定申告書の提出や納税などを行う人のことを言います。

非居住者は、基本的に海外に住んでいるため、どうしても確定申告書の提出等ができないケースも多いかと思います。

そのような場合に、「納税管理人」を指定しておくと、確定申告書の提出や税金の納付などを本人に代わってしてもらうことができます。(税務署からの郵送書類も受け取ることができます)

納税管理人は、原則として日本を出国をする前に選任しますが、一定の場合には出国後に選任することも可能です。

また、納税管理人を選任する場合は、非居住者の納税地(※)を所轄する税務署長に、「所得税・消費税の納税管理人の届出書」を提出する必要があります。

【(※)非居住者の納税地】

非居住者の納税地は、次のいずれかの場所になります。

- 国内において行う事業に係る事務所等を有する場合

- その事務所等の所在地

- 上記1.以外の者で、その納税地とされていた住所又は居所にその者の親族等が引き続き、又はその者に代わって居住している場合

- その納税地とされていた住所又は居所

- 上記1.及び2.以外の場合で、国内にある不動産の貸付け等の対価を受ける場合

- その貸付け等の対価に係る不動産の所在地(賃貸不動産が2つ以上ある場合には、主たる賃貸不動産の所在地)

- 上記1.~3.により納税地を定められていた者が、そのいずれにも該当しないこととなった場合

- その該当しないこととなった時の直前において納税地であった場所

- 上記1.~4.以外で、その者が国に対し所得税の申告及び請求等の行為を行う場合

- その者が選択した場所

- 上記1.~5.のいずれにも該当しない場合

- 麹町税務署の管轄区域内の場所

因みに、非居住者の確定申告書の提出先も上記と同様になります。

納税管理人の納税地ではないので、勘違いのないようにしてください。

納税管理人は、法人でも個人でも可能で、税理士などに依頼をしても構いませんが、一般的には親族に依頼をすることが多いようです。

但し、納税管理人を指定する非居住者及び納税管理人に指定された居住者は、次の点に注意してください。

【納税管理人の注意点】

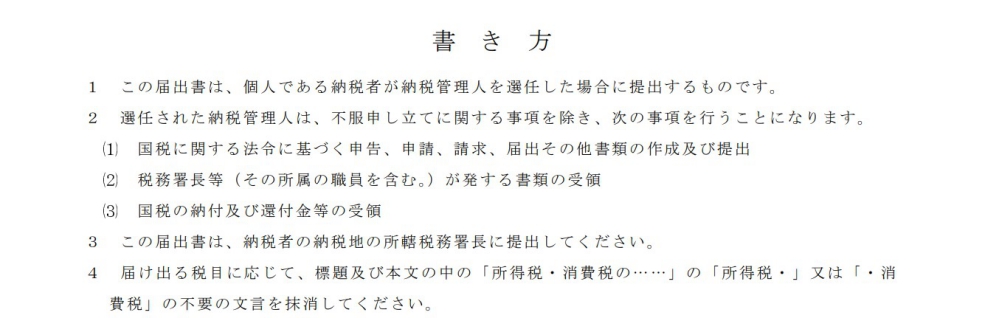

- 国税庁「所得税・消費税の納税管理人の届出書の書き方」から抜粋

上図の書き方の2番を見てもらえれば分かるように、納税管理人は、ここに書かれた3つの事項を行うことになります。(この3つのうち、一部だけを行うことは認められません)

しかし、あくまでも申告書の提出義務や納税の義務は、納税者である非居住者本人が負うものであって、納税管理人が負うものではありません。

その点には十分に注意して、納税管理人の選定を行ってください。

尚、納税管理人は、所得税等の国税だけではなく、地方税においても選任することができます。

以上で、非居住者が不動産を売却又は賃貸した場合に掛かる税金についての解説を終わります。