こんにちは。税理士の高荷です。

島国である国土の影響か、かなり以前から日本人の国際化は遅れていると言われ続けており、「グローバル化」なる言葉が叫ばれて久しい現在となりました。

この「グローバル化」という言葉ですが、本来は、「世界的・国際的な舞台で働き、世界と競争する力を得ること」といった意味で、これを履き違えて捉えている日本人も多くいるそうです。

つまり、「海外に住んだらいいんでしょ?」「外国で働いたらいいんでしょ?」「英語が喋れたらいいんでしょ?」といったように、誤って認識している人が多いということです。

しかし、言葉の意味はどうであれ、現実的に海外で暮らす(働く)日本人が増えているのは確かです。

このような「グローバル化」が進む中で、覚えておかなくてはいけないのが、海外に住む日本人に係る「税金」です。

そこで今回は、海外に住む日本人が、日本にある不動産を売却した場合と賃貸した場合の課税について解説したいと思います。

通常、不動産を売れば、「売主」に所得税や個人住民税の税金が掛かります。

では、外国に住む日本人が、日本にある不動産を売却した場合でも、同じように売主に対して所得税や個人住民税が掛かるのでしょうか?

この記事は2ページから構成されていますので、お好きな内容からご覧ください。

- Page-1(このページです)

- 非居住者とは

- 非居住者が得た所得に係る税制

- 非居住者が得た所得の課税方法

- Page-2

尚、今回の記事の内容とは逆に、日本に住む人が海外の不動産を売却した場合の税金について、下記の記事でまとめていますので、こちらの併せて参考にしてください。

非居住者とは

最初に、海外に住む日本人に係る税金について解説するうえで、必ず押さえておかなければならない専門用語があります。

それは、「非居住者(ひきょじゅうしゃ)」という専門用語です。

従って、ここでは、この「非居住者」について、解説したいと思います。

【非居住者とは】

税法上、非居住者とは、「居住者」以外の人を言います。

いきなり身も蓋もない表現で申し訳ないのですが、「非居住者」については、このように規定されているため、まずは「居住者」の定義を確認しなければなりません。

居住者とは、次に掲げる人を言います。

【居住者とは】

税法上、居住者とは、国内に住所(※1)を有する人、又は現在まで引き続いて1年以上国内に居所(※2)を有する人を言います。

- (※1)住所とは

- 住所とは、「生活の本拠としている場所」のことを言い、国内に「生活の本拠」があるかどうかは、客観的事実によって判定します。

- 住民票のあり・なしや国籍といった形式上のことで判断するのではありませんので、注意してください。

- (※2)居所とは

- 居所とは「生活の本拠とまではいかないが、その人が現実に居住している場所」のことを言います。

上記の居住者の定義に該当しない人は、全て非居住者となります。

例えば、日本人であっても、海外の支店等で長期に渡り勤務している人や、1年以上海外で生活している人は、非居住者に該当します。

一方、日本に住んでいる人が、1年間のうち海外に数日間旅行へ行く程度の場合には、居住者となります。

その他、海外留学で1年以上の期間を予定してる場合にも、非居住者として取り扱われます。

従って、この後の解説では、海外に住んでいる日本人=非居住者として解説を行います。

【永遠の旅人の場合】

日本と海外を頻繁に行き来しており、日本でも外国でも居住者と判定される人もいるかと思います。

そのような場合には、日本と各国との間で締結された租税条約によって、どこの国の居住者となるかを決定します。

但し、各国と結ばれている租税条約の内容は、それぞれの条約によって異なるため、居住者の判断も一律に行うことはできません。

一般的には、「生活の拠点」、「生活の糧を得ている場所」、「常用の住居がどこにあるか」、「国籍」などを基準に判定することになります。

そのため、必ずしも滞在日数が多い国の居住者になるとは限りません。

また、必要に応じ、両国当局による相互協議が行われることもあるそうです。(一個人でそこまでなったら大ごとですね)

従って、世界各地を転々としている「永遠の旅人」などの場合には、どこの国の居住者かを判断するのは容易ではなさそうです。

非居住者が得た所得に係る税制

元々日本に住んでいた居住者が、非居住者となった場合には、税制面(所得税と個人住民税)でも大きな変化があります。

居住者と非居住者の税制面の違いは、次のようになります。

【居住者と非居住者の税制面の違い】

- 居住者

- 原則として、国内及び国外で生じた全ての所得(利益)に対して、所得税と個人住民税が課されます。

- 非居住者

- 国内で生じた所得(利益)についてのみ、所得税が課されます。

日本に住む個人(居住者)が得た全ての所得(利益)については、すべからく所得税と個人住民税の対象になります。

対して、非居住者である個人の場合には、国内で得た所得(利益)、つまり「日本国内に、その発生源泉がある所得(以下、「国内源泉所得」と言います)」のみが、所得税の対象となります。

ここで、非居住者については「個人住民税」が除かれていることに気が付いたでしょうか?

個人住民税は、その年の1月1日現在に住んでいる(住所がある)市区町村で課税されます。

逆に言えば、その年の1月1日時点で日本に住所がない人には課税されないとも言い換えることができます。

従って、非居住者については、基本的に個人住民税は課税されないのです。

例えば、平成30年5月に海外で長期勤務するため出国をして、生活拠点を海外に移した場合には、平成31年1月1日時点では、日本国内に住所がありません。

このような場合には、例え前年に所得があったとしても、平成31年度の個人住民税は課税されません。(但し、日本国内に事務所・事業所・家屋を所有している場合には、均等割のみ課税されます)

また、平成30年5月に海外で長期勤務するため出国をして、生活拠点を海外に移した場合でも、事情により平成30年中に帰国をして、再び日本に生活拠点を移せば、個人住民税が課税されることになります。

尚、個人住民税の内容や計算方法については、下記の記事を参照してください。

個人住民税の納税義務と申告義務【納める人・納めない人、申告をする人・しない人】

個人住民税の所得金額、所得控除額、課税所得金額の計算方法とその内容

個人住民税の税額の計算方法【調整控除(人的控除の差)と税額控除】

このように、居住者と非居住者が得た所得については、それぞれ異なった税制が適用されることになります。

【国内源泉所得の範囲】

非居住者にとって所得税の対象となる「国内源泉所得」とは、具体的に次に掲げる内容の所得を言います。

- 恒久的施設帰属所得、国内にある資産の運用又は保有により生ずる所得、国内にある資産の譲渡により生ずる所得

- 組合契約等に基づいて恒久的施設を通じて行う事業から生ずる利益で、その組合契約に基づいて配分を受けるもののうち一定のもの

- 国内にある土地、土地の上に存する権利、建物及び建物の附属設備又は構築物の譲渡による対価

- 国内で行う人的役務の提供を事業とする者の、その人的役務の提供に係る対価

- 例えば、映画俳優、音楽家等の芸能人、職業運動家、弁護士、公認会計士等の自由職業者又は科学技術、経営管理等の専門的知識や技能を持つ人の役務を提供したことによる対価がこれに当たります。

- 国内にある不動産や不動産の上に存する権利等の貸付けにより受け取る対価

- 日本の国債、地方債、内国法人の発行した社債の利子、外国法人が発行する債券の利子のうち恒久的施設を通じて行う事業に係るもの、国内の営業所に預けられた預貯金の利子等

- 内国法人から受ける剰余金の配当、利益の配当、剰余金の分配等

- 国内で業務を行う者に貸し付けた貸付金の利子で国内業務に係るもの

- 国内で業務を行う者から受ける工業所有権等の使用料、又はその譲渡の対価、著作権の使用料又はその譲渡の対価、機械装置等の使用料で国内業務に係るもの

- 給与、賞与、人的役務の提供に対する報酬のうち国内において行う勤務、人的役務の提供に基因するもの、公的年金、退職手当等のうち居住者期間に行った勤務等に基因するもの

- 国内で行う事業の広告宣伝のための賞金品

- 国内にある営業所等を通じて締結した保険契約等に基づく年金等

- 国内にある営業所等が受け入れた定期積金の給付補てん金等

- 国内において事業を行う者に対する出資につき、匿名組合契約等に基づく利益の分配

- その他の国内源泉所得

- 例えば、国内において行う業務又は国内にある資産に関し受ける保険金、補償金又は損害賠償金に係る所得がこれに当たります。

(出典 国税庁 平成29年分以降の国内源泉所得の範囲より)

非居住者が得た所得の課税方法

非居住者が得た所得(利益)に対する税制について解説したところで、続いては、その「課税方法」について解説します。

ここで言う「課税方法」とは、どのような方法によって税金の申告・納付をするかということです。

先ほどの解説で、非居住者については、国内源泉所得に限って税金の対象になると述べましたが、ここでは、その国内源泉所得にプラスして、国内に「恒久的施設」を有するか否かが関わってきます。

少しややこしいのですが、要約すると次のようになります。(恒久的施設の定義に関しては、後述します)

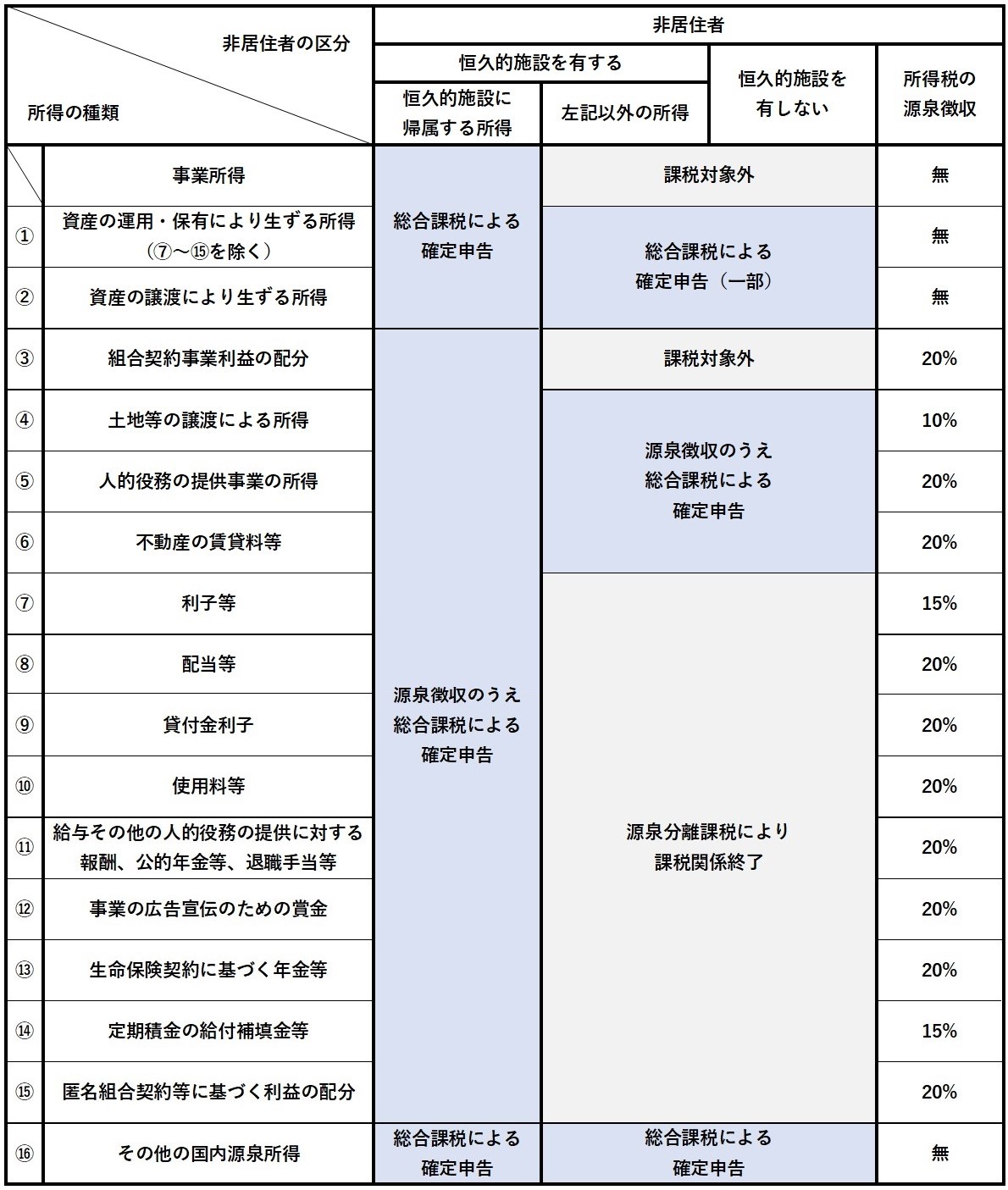

【非居住者が得た所得の課税方式の判定】

非居住者が得た国内源泉所得に係る課税方式は、次の要領により判定します。

- 非居住者が得た国内源泉所得が、どの種類の所得に該当するか

- 国内に、恒久的施設を有するかどうか

- 非居住者が得た所得が、恒久的施設に帰属するものかどうか

非居住者の課税方法は、上記3つの組み合わせによって、次のいずれかの方法を採用することになります。

- 総合課税による確定申告(申告納税方式)

- 源泉徴収のみで課税関係終了(源泉分離課税)

総合課税及び源泉分離課税については、こちらの記事の内容を参考にしてください。

【恒久的施設とは】

恒久的施設とは、一般的に「PE(Permanent Establishment)」と略され、次の3つに区分されるものを言います。

- 非居住者の国内にある事業の管理を行う場所、支店、事務所、工場、作業場若しくは鉱山その他の天然資源を採取する場所又はその他事業を行う一定の場所

- 非居住者等の国内にある建設、据付けの工事又はこれらの指揮監督で、1年を超えて行う場所(1年を超えて行われる長期建設工事現場を含む)

- 長期建設工事現場について、その期間を1年以内にすることを主たる目的として契約を分割して締結した場合には、それらを合計した期間(重複する期間を除く)が1年を超えるかどうかで判定します。

- 非居住者の物品・商品(在庫を含む)の保管・展示・引渡しのためのみに使用・保有する施設については、それが非居住者の行う事業の準備的又は補助的な性格のものである場合には、上記1.及び2.には含まれません。

- 事業を行う一定の場所を有している非居住者が、その事業を行う一定の場所以外の他の場所においても事業上の活動を行う場合において、他の場所が非居住者の恒久的施設に該当するなど一定の要件に該当するときは、上記b.の取扱いは適用されません。

- 非居住者が国内に置く代理人等で、その事業に関し、反復して契約を締結する権限を有し、又は契約締結のために反復して主要な役割を果たす等の一定の者

- 非居住者の代理人等が、その事業に係る業務を、非居住者に対し独立して行い、且つ、通常の方法により行う場合には、上記3.には含まれません。

- ただし、その代理人等が、専ら又は主として一又は二以上の自己と特殊の関係にある者に代わって行動する場合は、この限りではありません。

- 「特殊の関係」とは、一方の者が他方の法人の発行済株式又は出資の総数又は総額の50%超を直接・間接に保有する等の一定の関係にある者を言います。

尚、PEの範囲について、租税条約で異なる定めがある場合には、その租税条約においてPEと定められたものを、国内法上のPEとして取り扱います。

恒久的施設(PE)の定義については、上記のように非常に難解な内容となっているため、一般的には、非居住者が国内で行う事業に係る支店や事務所、工場などが該当すると考えてもらえば良いかと思います。

但し、一個人である非居住者が、上記の恒久的施設(PE)を所有するケースはほとんどないので、海外から日本向けにビジネスをしている人や法人以外では、無視してもらって構いません。

上記で解説したとおり、非居住者であっても、日本向けにビジネスをしている人以外は恒久的施設にこだわる必要はないと思います。

因みに、この後解説する「非居住者が日本に持っている不動産」についても、自分の事業の事務所等として使っているものでなければ恒久的施設には該当しないので、その点は心配しないでください。

例えば、海外へ長期赴任することが決まったサラリーマンが、その間自宅を賃貸に出して賃貸収入を得るようなケースであっても、その自宅は恒久的施設には該当しません。(非居住者が賃貸に出す物件そのものは、恒久的施設に該当しません)

尚、「非居住者」、「国内源泉所得の種類」及び「恒久的施設(の帰属)」について、その課税方法を一覧で示したものが、次の図になります。