こんにちは。税理士の高荷です。

メディアでは盛んに「ふるさと納税」に関する話題が取り上げられています。

このふるさと納税は、税制上「寄附金」として取り扱われ、他の寄附金と併せて税金が安くなる「寄付金控除」の対象となります。

寄附金控除の適用を受けるためには、確定申告を行う必要があります。

今回は、寄附金控除の適用を受けるための確定申告書の記載方法を、実際の確定申告書を使用して解説したいと思います。

是非この記事を読んで、確定申告の参考にしてください。

尚、平成31年度(2019年度)の税制改正により、ふるさと納税の改正が行われます。

詳しくは、こちらの記事をご覧ください。

確定申告書の記載方法①

確定申告書の記載方法として最初に解説するのは、ふるさと納税が1つだけのケースです。

支払ったふるさと納税(寄附金)の内容は、次のようになります。

【確定申告書の記載方法①の寄附金の内容】

- ××市(ふるさと納税)… 3万円

- 確定申告をする納税者 … 大阪市在住のサラリーマン

- 寄附金控除の要件は満たしているものとする

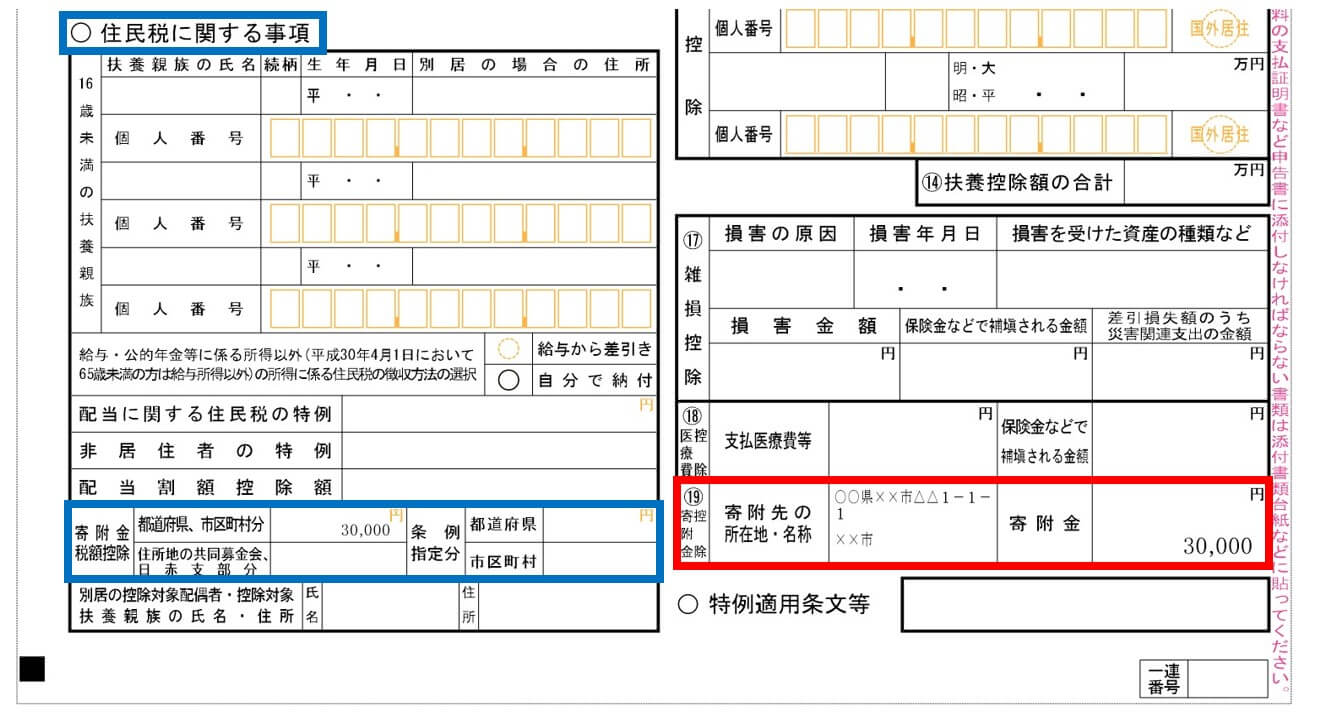

【確定申告書A 第二表の記載方法】

- 支払った寄附金(ふるさと納税)の寄付先(所在地・名称)及び金額を、下図の赤枠内(⑲の欄)に記入します。

- ふるさと納税は、住民税の寄附金控除の対象にもなるため、青枠で囲んだ「住民税に関する事項」の欄も記入します。

- 下の青枠内(寄附金税額控除)の欄に、該当する寄附金の区分に応じて金額を記入します。

- ふるさと納税は「都道府県、市区町村分」に該当するため、「都道府県、市区町村分」の欄に30,000円を記入します。

- 今回は確定申告書Aを使用していますが、確定申告書Bでも記載方法は同じです。

尚、ふるさと納税については、確定申告不要のワンストップ特例制度を利用することができます。

このワンストップ特例制度については、こちらの記事で詳しくまとめています。

ふるさと納税ワンストップ特例【申請書の書き方と控除額の計算方法、手続方法】

【確定申告書A 第一表の記載方法】

尚、寄付金の控除額の計算方法は、こちらの記事で詳しく解説しています。

寄附金控除の要件や住民税の控除額の計算方法も詳しく解説しているので、参考にしてください。

【ふるさと納税の確定申告】所得税・住民税の寄付金控除の計算方法と仕組み

確定申告書の記載方法②

続いては、支払った寄附金が、ふるさと納税の他にも複数ある場合の確定申告書の記載方法を解説します。

支払った寄附金の内容は、次のようになります。

【確定申告書の記載方法②の寄附金の内容】

- ××市(ふるさと納税)… 3万円

- 大阪府共同募金会 … 2万円

- 国境なき医師団日本 … 2万円

- 確定申告をする納税者 … 大阪市在住のサラリーマン

- 寄附金控除の要件は満たしているものとする

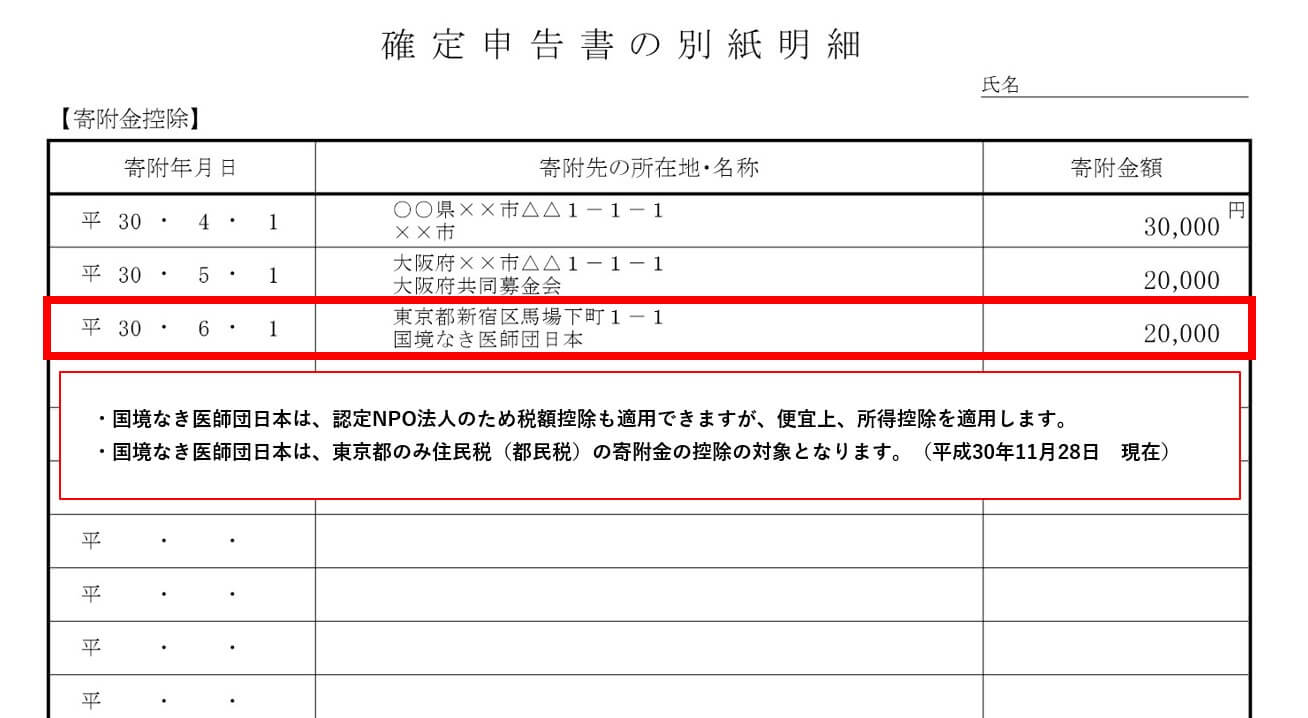

【確定申告書の別紙明細】

- 支払った寄附金が複数あり、確定申告書の第二表に書ききれない場合には、下図のような「明細書」に寄附金の内容を記載します。

- この用紙(確定申告書の別紙明細)は、自分でパソコン等で作成したものでも構いません。

- 自分で作成する場合には、下記の事項が分かるように作成してください。

- 納税者(申告書の提出者)の氏名

- 寄附年月日

- 寄附先(所在地・名称)

- 寄附金の金額

尚、認定NPO法人等に対する寄附金について適用できる税額控除(寄附金の特別控除)については、こちらの記事で詳しくまとめているので、参考にしてください。

所得税における寄附金の特別控除(税額控除)の確定申告書の書き方と計算方法

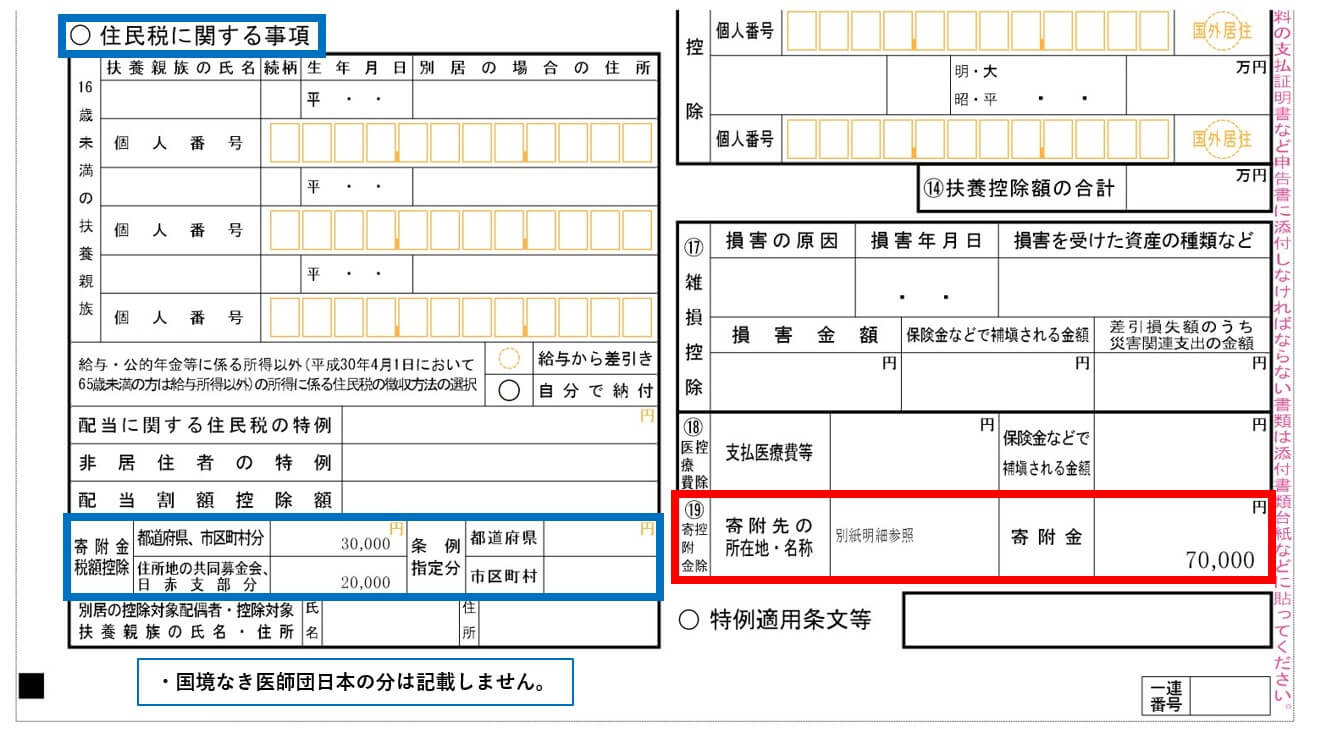

【確定申告書A 第二表の記載方法】

- 寄附金が複数あり、上記のような明細書を使用する場合には、下図の赤枠内(⑲の欄)に「別紙明細参照」と記載して、寄附金の合計額を記入します。

- ふるさと納税と共同募金会は、住民税の寄附金控除の対象にもなるため、青枠で囲んだ「住民税に関する事項」の欄も記入します。

- 下の青枠内(寄附金税額控除)の欄に、該当する寄附金の区分に応じて金額を記入します。

- ふるさと納税は「都道府県、市区町村分」に該当するため、「都道府県、市区町村分」の欄に30,000円を記入します。

- 大阪府共同募金会は「住所地の共同募金会、日赤支部分」に該当するので、「住所地の共同募金会、日赤支部分」の欄に20,000円を記入します。

- 国境なき医師団日本は、大阪府・大阪市の条例で指定された寄附金ではないため、住民税の寄附金控除の対象になりません。(従って、この欄には記入しません)

- 所得税の寄附金の合計額は70,000円となり、住民税の寄附金の合計額は50,000円になります。

- 今回は確定申告書Aを使用していますが、確定申告書Bでも記載方法は同じです。

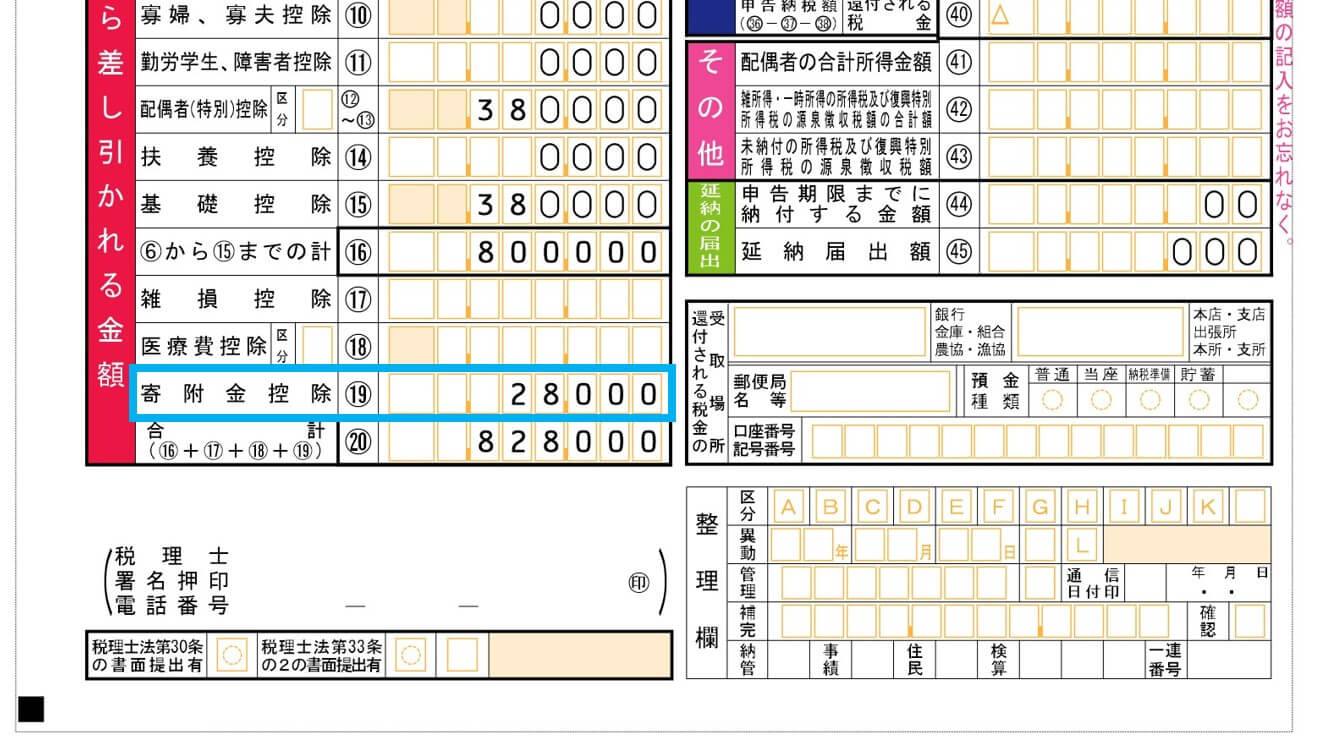

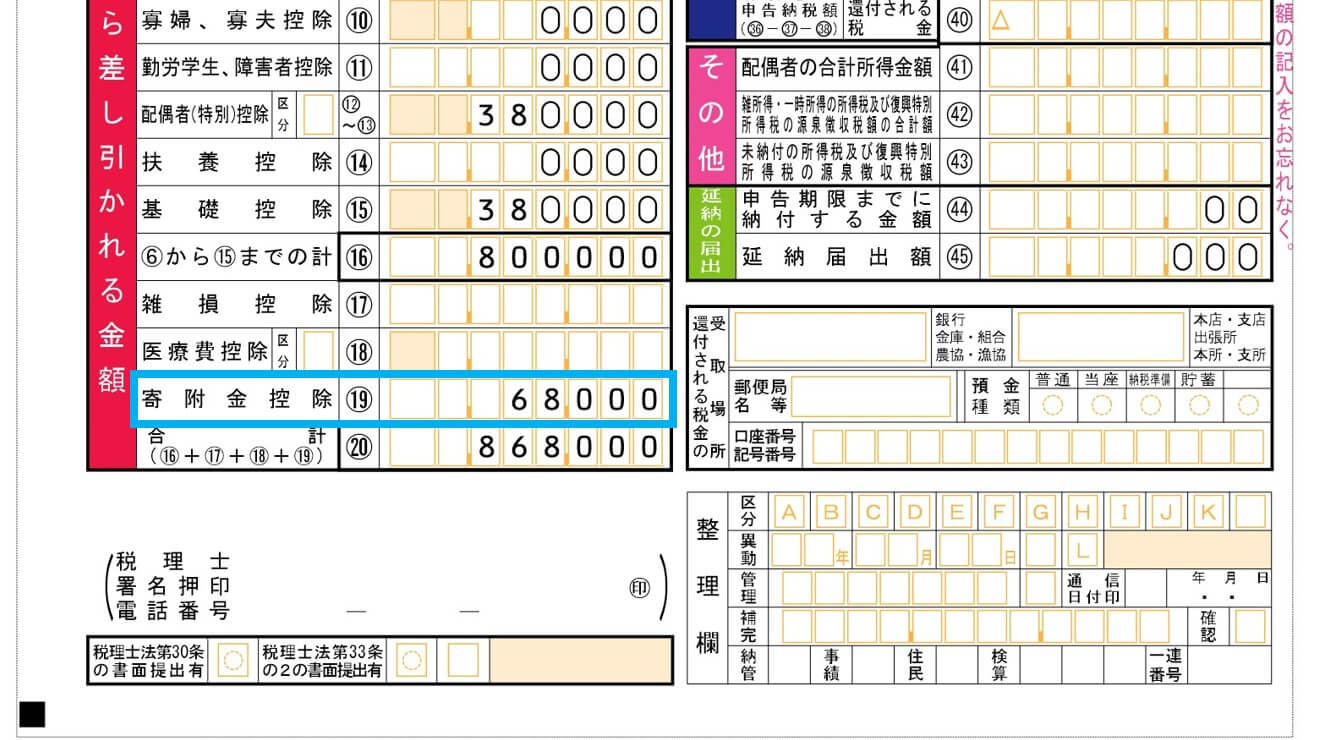

【確定申告書A 第一表の記載方法】

- 第二表で記入した寄附金の金額から計算した「寄附金控除額」を、下図の薄青枠内(⑲の欄)に記入します。

- 今回は確定申告書Aを使用していますが、確定申告書Bでも記載方法は同じです。

[su_label]コラム[/su_label]

「寄附金」と「寄付金」の違い

「きふきん」という言葉に対しては、「寄付金」と「寄附金」の2つの漢字があてられます。

この2つの漢字に意味の違いはありません。

従って、「きふきん」を漢字に直す場合には、どちらの漢字を使っても間違いにはなりません。

但し、一般的には、次のように使い分けられているようです。

- 寄付

- 常用漢字の新しい表記

- 一般的に「きふ」には、こちらの漢字が使われることが多い

- 新聞での表記も「寄付」を使う

- 寄附

- 「付」の旧字表記

- 法律や公用文における公式表記は、こちらの「寄附」

- 国税庁のサイトも「寄附」を使っている

そのため、今回の記事でも「寄附金」で統一しています。

寄附金控除を受けるために必要な添付書類

最後に、確定申告において寄付金控除を受けるために必要な添付書類を確認します。

【確定申告書に添付する書類】

確定申告において寄付金控除を受けるためには、寄附金の受領書(証明書)等の書類を確定申告書に添付して提出(又は提示)する必要があります。

この寄附金の受領書(証明書)については、下記のように細かく規定されています。

- 寄附した団体などから交付を受けた寄附金の受領証(領収書)又は電磁的記録印刷書面(電子証明書に記録された情報の内容と、その内容が記録された二次元コードが付された出力書面)など

- 上記の受領証などのほか、次に掲げる書類

- 地方独立行政法人法第6条第3項に規定する設立団体のその旨を証する書類の写しとして交付を受けたもの

- 特定公益増進法人である旨の証明書の写し

- 特定公益信託であることの認定書の写し

- 選挙管理委員会等の確認印のある「寄附金(税額)控除のための書類」

- 特定新規中小会社により発行される特定新規株式を払込みにより取得した場合の特定新規株式の取得に要した金額のうち一定の金額については、寄附金の受領書などの他、以下の書類

- 特定新規中小会社が発行した株式の取得に要した金額の寄附金控除額の計算明細書

- 特定(新規)中小会社が発行した株式の取得に要した金額の控除の明細書

- 都道府県知事等が発行した特定新規中小会社に該当するものであること等の一定の事実の確認書

- 特定新規中小会社が発行した個人投資家が一定の同族株主等に該当しない旨の確認書

- 特定新規中小会社から交付を受けた株式異動状況明細書

- 投資契約書の写し

以上で、寄附金(ふるさと納税)控除の確定申告書の記載方法と必要書類の解説を終わります。

尚、ふるさと納税については、「ふるさと納税をすると節税になる」と謳っているサイトが多いですが、実質的に節税にはなりません。

その理由を、こちらの記事で解説しています