こんにちは。税理士の高荷です。

早速ですが、下のグラフをご覧ください。

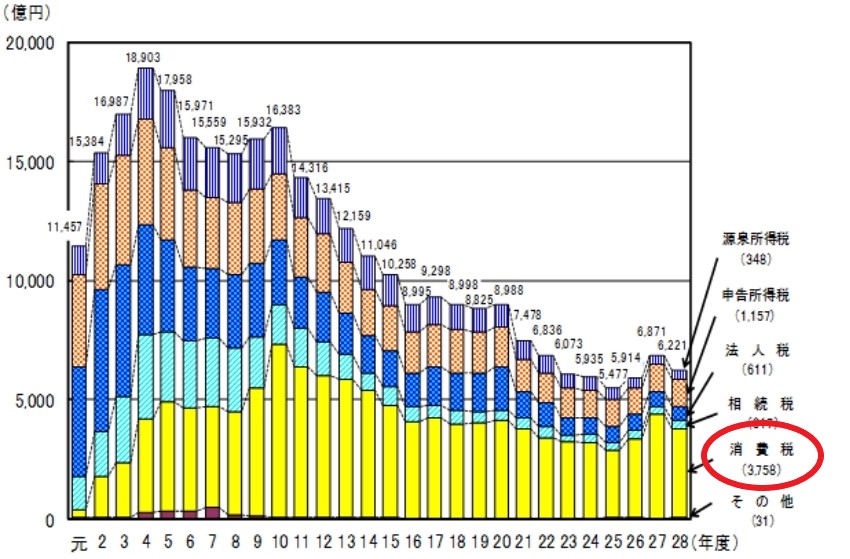

(出典 国税庁HP 平成28年度租税滞納状況について 新規発生滞納額の推移)

これは、平成28年度までの「税金(国税)の滞納状況を表したグラフ」です。

消費税の滞納額が、群を抜いて多いことがお分かりいただけると思います。

消費税が5%に引き上げられた「平成9年度と直後の平成10年度」、同じく8%に引き上げられた「平成26年度と直後の平成27年度」に滞納額の発生が増加しているのも見て取れます。

来年(平成31年)10月から、さらに増税されて消費税は10%になります。

過去の例から見ても、10%への増税に伴って「滞納額も増加する」と予想されます。

消費税に限らず税金の滞納には厳しい取り立てがあります。

税金を払わずに済ますことなど不可能です。

今回は、消費税を滞納しないためにはどうしたらいいのか、その方法と対処法を解説します。

【税金の滞納すると恐ろしいことに…】

税金の滞納から差し押さえまで完全解説【本当に恐ろしい税金の滞納処分】

税金滞納による差し押さえ財産の公売【入札とインターネット公売】

消費税の滞納が増える理由

では、なぜ他の税金に比べて、消費税の滞納額は多いのでしょうか?

それには2つの理由があります。

- 消費税の価格転嫁の問題

- 消費税の性質上の問題

この2つの理由について、次から順番に解説します。

消費税の価格転嫁の問題

以前に、このブログで『消費税の価格転嫁問題とその対策』と題して、消費税が増税された場合の価格転嫁の問題点等について解説しました。

【その消費税の価格転嫁問題についてまとめた記事はこちらです】

そこでは触れていませんが、消費税の滞納額が増える原因のひとつとして、この価格転嫁の問題が挙げられます。

特に増税時には、その問題が顕著に現れます。

適正な消費税の価格転嫁ができていれば、消費税の仕組み上、増税によって企業の消費税負担が増えることはありません。

しかし現実には、適正な消費税の価格転嫁ができない企業も多く、そのことによる消費税負担の増加が滞納額の増加を引き起こしています。

例え増税額が2%や3%の小さな数字であっても、中小企業にとってはそれが命取りになりかねないのです。

消費税の性質上の問題

続いては、消費税という税金が持つ性質上の問題です。

消費税の性質を端的に表現すると、次のようになります。

この消費税の性質を理解している経営者にとっては、「何をいまさら…」と思うかもしれませんが、中小企業の経営者の中には、この性質を理解していない経営者も多いのです。

預り金ということは、預かっているだけなので、

- いずれ

- 誰かに(どこかに)

- 返さないと(払わないと)いけない

お金ということになります。

一般的な企業であれば、最低でも年に1回は必ず出ていくお金であることを認識してください。

また、消費税は会社の業績(利益)に左右されません。

赤字でも黒字でも支払わなければならない税金です。

ですから、まずは消費税は預り金であることを念頭に置いて、会社経営をすることが必要になります。

[su_label]コラム[/su_label]

消費税は預り金か否か?

さて、上の章で「消費税は預り金である」と言い切っていますが、世の中には「消費税は預り金ではない!」と主張する方々もいるそうです。

正直、私は『消費税が預り金か否か?』という議論には、興味がありません。

学術的に預り金だろうが、預り金でなかろうが、どっちでもいいのです。

そういうのは、学者先生が議論してくれれば良い事であって、実務的には『預り金』という解釈で問題ありません。

それが、一番分かり易い例えであり、何より経営者の皆さんに「消費税は預り金だと思って下さい」と説明するのが、一番理解してもらえるからです。

実務では、それが一番大事なことですから。

消費税を滞納しないための3つの方法

税金を滞納することは、企業(個人もですが)にとって、何の得にもなりません。

今更「納税は国民の義務」などということを持ち出すつもりはありませんが、支払いが確定した消費税が免除されることはありません。

どうせ払わないといけない税金ですから、計画的にスパッと払ってしまいましょう。

そのために、消費税は預り金であることが常に意識できるよう、次の3つの事を実践してください。

会社の経理方法を「税抜経理」にする

会社の帳簿の作成方法として、消費税について「税抜経理」か「税込経理」かのどちらかを選択することができます。

税抜経理・税込経理の説明やメリット・デメリットは、他のサイトでもたくさん書かれているのでそれらを見てください。

ただ、消費税の観点はもちろん、他のメリット・デメリット等を考慮しても、

(ただし、簡易課税を採用している場合を除きます)

税抜経理を使うと、残高試算表上に「仮払消費税」と「仮受消費税」という、消費税を想起させる勘定科目が表示されます。

また、この2つの勘定科目を使って、簡単に消費税の計算ができます。

消費税の計算方法は、仮払消費税と仮受消費税の差額を1年換算することで簡単に計算できます。

あくまでも年間の予想額なので、正確に計算する必要はありません。

ざっくりでいいです(万円単位くらい)ので、決算時に予想される消費税の支払額を把握しておくことが大事です。

税込経理及び簡易課税を採用している場合は、税理士に計算を依頼されるのがベストだと思います。

ちなみに、会社の任意で選択できますので、途中から税込経理を税抜経理に変更しても問題ありません。

税務署への届出等も必要ありません。

消費税の年間予想額をプールしておく

税抜経理を採用して年間の支払予想額を計算しても、計算しただけでは意味がありません。

あくまでも予想額なので決算時にその金額になるとは限りません。

ですが、決算時の消費税が100万円だったとしたら、申告間際になって100万円かき集めるよりも、80万円プールしておいて20万円捻出する方がはるかに楽です。

資金のプールの仕方は、会社のやり易い方法で構いません。

資金にちょっと余裕があれば半年経過時からプールし始めてもいいですし、期首から積み立てを始めても構いません。

期首から積み立てる場合、最初の数ヶ月は「前期の消費税額」を基準にして、積み立てると良いでしょう。

資金繰りは、中小企業の経営の中でも、特に重要な事項です。

しかし、この資金繰りに「納税分」を考慮していない会社も見受けられます。

消費税は会社の業績(利益)に関わらず支払わなければなりませんので、消費税を考慮した資金繰りは大切になってきます。

尚、会社の資金繰りについては、下記の記事でまとめています。

ファクタリングを使った資金繰りの改善方法【メリットとデメリット】

融資審査における粉飾決算の見抜き方【銀行が貸借対照表を見るポイント】

預かった消費税分を経営資金として使わない

中小企業が消費税を滞納してしまう一番の理由は、多分これだと思います。

「消費税=預り金」という意識のない経営者は、預り金である消費税分を「会社の儲け」として認識してしまいます。

そのため、本来は預かっているだけの消費税分を経営資金として使ってしまい、気が付けば納税資金が無かった…ということになり、滞納が発生してしまうというパターンは多いと思います。

この問題は、消費税の増税にも大きく関わってきます。

消費税が増税されると、当然預かる消費税も増加します。

預かった消費税を会社の儲けと認識してしまう経営者は「なんか今年は資金に余裕があるなぁ」と勘違いして、さらに預かっている消費税分を会社の経営資金に回してしまいます。

会社の経営資金に回すならまだしも、増税で増えた分を経営者の個人的な資金として使ってしまうかもしれません…。

何度も言いますが「消費税は預り金」です。

自分の会社のお金ではありません。

【会社のお金を個人的に使うことは、デメリットにしかなりません】

役員貸付金と役員借入金の大きな違い【税務上の問題点と融資との関係】

納税に困ったときは

上記のような対策をしたとしても、どうしても税金を払えない場合はあると思います。

そのような場合には、税務署に相談に行くことが最良の方法です。

現在、法的な救済措置として『換価の猶予(申請型)』という制度があります。

これは、いわゆる「分納」に当たりますが、法的効力があり、何より「納税者を救済するため」に設けられた制度です。

消費税に限らず対応してくれますし、納期限の前でも対応可能です。

換価の猶予は申請書の提出を要しますが、提出の前に事前に税務署へ相談にいかれる方が良いでしょう。

以下、参考になる国税庁HPへのリンクを貼っておきます。

換価の猶予の申請手続(国税庁)

https://www.nta.go.jp/taxes/nozei/nofu/24200039.htm

申請による換価の猶予の要件等(国税庁)

https://www.nta.go.jp/law/jimu-unei/tyousyu/150302/03/02.htm

換価の猶予(申請型)は、平成27年より可能になった制度ですが、既に多くの方々が利用されているようです。

その他の制度としては、『納税の猶予』という手続きあります。

こちらは、災害や病気等によって納税がままならない場合の制度と思って下さい。

なお、国税庁HPから『猶予の申請の手引』がダウンロードできますので、こちらもリンクを掲載しておきます。

猶予の申請の手引(国税庁)

https://www.nta.go.jp/publication/pamph/sonota/yuyo-tebiki/index.htm