こんにちは、税理士の高荷です。

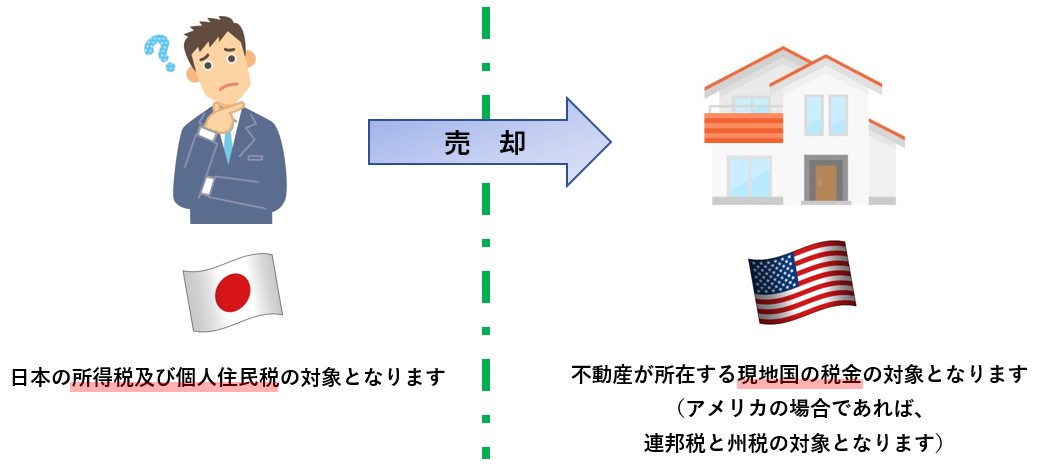

日本に住む人が海外に所有する不動産を売却した場合など、「外国の税金」と「日本の税金」の2つが課されるケースがあります。

このようなケースであっても、それぞれの国の税法に則り、それぞれの国で税金を納めなければなりません。

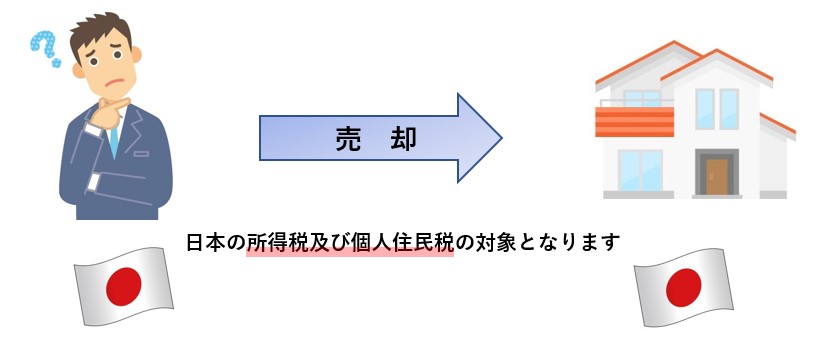

しかし、もし日本に住む人が日本で所有する不動産を売った場合には、「日本の税金しか」掛かりません。

同じ不動産の売却であっても、日本に在るか?海外に在るか?の違いで税金に差が出るのは不公平ですよね。

このような、2つの国や地域にまたがる不公平な課税を排除するため「外国税額控除」という制度が存在します。

この外国税額控除制度を適用すれば、外国で納めた税金を日本の税金から控除することができます。

外国税額控除の制度を知っているか・知らないかで、納付する税額に大きな差が出てしまうことも考えられますので、これを機に、是非覚えてもらえたらと思います。

尚、日本に住む人が海外にある不動産を売却した場合の税制や、逆に、外国に住む人が日本にある不動産を売却した場合の税制について、下記の記事でまとめていますので、併せて参考にしてください。

二重課税!?日本に住む人が海外の不動産を売却した場合の税金について解説します

海外に住む人が日本の不動産を売却又は賃貸した場合に掛かる税金について

外国税額控除の概要

日本の税金は、居住地国課税を採用しています。

つまり、居住者(日本に住んでいる人)は、国内で所得(利益)を得ても、国外で所得(利益)を得ても、基本的には全ての所得(利益)に対して日本の税金が課税されるということを意味しています。(これを、「全世界所得課税」とも言います)

その一方で、外国で得た所得については、外国の法令で外国所得税の課税対象とされる場合があります。(各国によって税制が異なるため)

このようなケースでは、次の現象が起こりえます。

【外国で得た所得(利益)に係る二重課税】

| 外国で得た所得 | 外国の法令により外国の税金が課税 |

| 日本の法令により日本の税金が課税 |

上記のように、同じ所得(利益)に対して、「日本の税金」と「外国の税金」の2つが課税されてしまうことを「二重課税」と言います。

このような国際的な二重課税を調整するために、一定額を日本の税金から差し引くことができる制度が「外国税額控除」です。

外国税額控除の限度額

外国税額控除制度は、外国で得た所得に掛けられた外国所得税額を、日本の所得税(及び復興特別所得税)から控除できる制度です。

【外国税額控除の仕組み】

日本の所得税の額 - 外国所得税の額

⇒ 日本の所得税に含まれる外国税額が控除され二重課税が排除される

- 日本の所得税の額には、復興特別所得税が含まれます。

但し、この日本の所得税の額から控除することができる外国所得税の額には、控除限度額が設けられています。

【所得税の外国税額控除限度額】

控除限度額 = その年分の所得税の額 ×(その年分の国外所得金額 / その年分の所得総額)

- その年分の所得税の額には、復興特別所得税が含まれます。

この算式は、その年分の所得税のうち、国外で得た所得に対応する額を、外国税額控除額の限度額とすることを表しています。

また、外国税額控除は個人住民税でも適用されます。

但し、所得税及び復興特別所得税から控除されなかった外国所得税の額についてのみ、個人住民税からも控除することができます。

つまり、所得税(及び復興特別所得税)がゼロの場合や、少額で外国所得税の額の方が多かった場合に限り、個人住民税からも控除されることになります。

この、個人住民税から控除できる外国所得税の額についても、控除限度額が存在します。

【個人住民税の外国税額控除限度額】

- 道府県民税分

- 控除限度額 = 所得税の外国税額控除限度額 × 12%

- 市町村民税分

- 控除限度額 = 所得税の外国税額控除限度額 × 18%

尚、「所得」という言葉の定義や所得税の計算方法については、下記の記事が参考になると思いますので、お手数ですが、こちらの記事を参照してください。

お得な減税制度!住宅ローン控除の仕組みと控除額の計算方法について

令和2年(2020年)から!所得税の給与所得控除と基礎控除の改正について

外国税額控除の繰越控除制度

外国税額控除には、3年間の繰越制度があります。

繰越制度には下の2つのパターンがありますが、どちらとも3年間、外国税額控除額を繰り越すことができる制度になっています。

- 外国所得税の額が控除限度額を超える場合

- 外国所得税の額が控除限度額に満たない場合

外国所得税の額が控除限度額を超える場合

1つ目の繰越控除制度は、外国所得税の額が控除限度額(所得税の控除限度額、復興特別所得税の控除限度額及び個人住民税の控除限度額の合計額)を超えるパターンです。

その年において納付することとなる外国所得税の額が、その年の所得税の控除限度額、復興特別所得税の控除限度額及び個人住民税の控除限度額との合計額を超える場合、その年の前年以前3年内の各年の所得税控除限度額のうち、その年に繰り越される部分の金額(以下「繰越控除限度額」)があるときは、その繰越控除限度額を限度として、その超える部分の金額をその年分の所得税の額から差し引くことができます。

外国所得税の額が控除限度額に満たない場合

2つ目の繰越控除制度は、外国所得税の額が控除限度額(所得税の控除限度額、復興特別所得税の控除限度額及び個人住民税の控除限度額の合計額)に満たないパターンです。

その年において納付することとなる外国所得税の額が、その年の所得税の控除限度額に満たない場合、その年の前年以前3年内の各年において納付することとなった外国所得税の額で各年において控除しきれなかった金額(以下「控除限度超過額」)があるときは、その控除限度超過額の合計額(以下「繰越外国所得税額」)を一定の範囲内でその年分の所得税の額から差し引くことができます。

外国税額控除を受けるための手続

外国税額控除を受けるためには、下記の書類を添付して、確定申告を行う必要があります。

- 外国税額控除に関する明細書等

- 外国所得税を課されたことを証明する書類

- 国外所得総額の計算に関する明細書

- 外国税額控除の繰越制度を適用する場合は、下記書類等の添付が必要になります。

- 「繰越控除限度額」や「繰越外国所得税額」が生じた年のうち、最も古い年分以後の各年分について、その各年の控除限度額や納付することになった外国所得税の額を記載した書類

- 外国税額控除に関する明細書等

- 外国所得税を課されたことを証する書類

尚、「外国税額控除に関する明細書等」は、下記から入手することができます。

以上で、所得税の外国税額控除制度に関する解説を終わります。